- กองทุนเปิดบัวหลวงหุ้นระยะยาว (B-LTF)

- กองทุนเปิดบัวหลวงหุ้นระยะยาว 75/25 (BLTF75)

- กองทุนเปิดบัวหลวงปัจจัย 4 หุ้นระยะยาวปันผล (BBASICDLTF)

- กองทุนเปิดบัวหลวงทศพลหุ้นระยะยาว (B-TOPTENLTF)

“การลงทุนใน LTF ตั้งแต่วันที่ 1 มกราคม 2563 เป็นต้นไป ผู้ลงทุนไม่สามารถนำมาลดหย่อนภาษีได้”

BBLAM’s 2020 INVESTMENT THEMES

“เครือข่ายครอบคลุมสร้างความแข็งแกร่ง บรรษัทแข็งแรงสร้างความยั่งยืน”

ประเด็นเด่น

- มาตรการการคลังยังจำเป็นในช่วงที่เหลือของปี

- ปัจจัยหนุนตลาดหุ้นไทยยังมีเรื่องสภาพคล่องที่ล้นระบบ

- ความคืบหน้าพัฒนาการวัคซีนโควิด-19 ในหลายบริษัทยังมีอย่างต่อเนื่องโดยปัจจุบัน

- การเริ่มเปิดรับนักท่องเที่ยวแบบพิเศษ (Special Tourist VISA : STV)

- ประเด็นการเมืองที่ร้อนแรงขึ้น

- จำนวนผู้ติดเชื้อโควิด-19 ทั่วโลกยังคงเร่งขึ้นอย่างน่ากังวล

- ในเดือน กันยายน ซึ่งเป็นเดือนสุดท้านในไตรมาส 3 ปี 63 เป็นเดือนที่ตลาดหุ้นทั่วโลกมีการปรับฐานลงเป็นเดือนแรก หลังจากที่ขึ้นมาหลายเดือน โดยการฟื้นตัวของเศรษฐกิจโลกเริ่มเผชิญกับความไม่แน่นอนเพิ่มขึ้น จากการระบาดมากขึ้นของ COVID-19 ในหลายประเทศ ซึ่งทำให้ต้องเพิ่มระยะเวลาการใช้มาตรการล็อคดาวน์ออกไป ส่วนปัจจัยสนับสนุนจากนโยบายการเงินที่ผ่อนคลายยังคงเดิม โดยเฟดนั้นมีแนวโน้มที่จะคงอัตราดอกเบี้ยต่ำเป็นระยะเวลานานขึ้น ในขณะที่การเลือกตั้งประธานาธิบดีของสหรัฐฯที่กำลังใกล้เข้ามา ทำให้นักลงทุนขายลดความเสี่ยงต่อความไม่แน่นอนในระยะสั้นข้างหน้า ส่งผลให้ตลาดหุ้นโลก (World MSCI Index) ปิดลดลงประมาณ 3.5% ในเดือนนี้

- สำหรับเศรษฐกิจโลกนั้น ยังคงอยู่ในทิศทางการฟื้นตัว โดยมีแนวโน้มที่จะผ่านจุดต่ำสุดไปแล้วในไตรมาสสอง ทว่า ตัวชี้วัดทางเศรษฐกิจต่างๆ เริ่มส่งสัญญาณว่า โมเมนตัมการฟื้นตัวในหลายประเทศเริ่มที่จะชะลอตัวลง ได้แก่ ดัชนี Composite PMI เดือนกันยายน ของสหรัฐฯและยูโรโซน ปรับตัวลดลงเล็กน้อย หลังปรับขึ้นมาแล้ว 4 เดือนติดต่อกัน โดยการลดลงเป็นผลมาจากภาคบริการ ในขณะที่ภาคการผลิตยังคงปรับตัวเพิ่มขึ้นได้ ทั้งนี้ ปัจจัยที่อยู่เบื้องหลังการชะลอตัวนั้น นอกจากอุปสงค์ ในช่วงแรกหลังการปลดล็อคดาวน์ (Pent-up Demand) ที่ชะลอลงตามปกติแล้ว มาตรการกระตุ้นทางเศรษฐกิจในหลายประเทศเริ่มมีการขาดช่วง รวมถึงการกลับมาระบาดของ COVID-19 ในรายประเทศเริ่มรุนแรงขึ้น โดยเฉพาะในยุโรป จนเริ่มมีการกลับมาใช้มาตรการล็อคดาวน์อีกครั้ง กดดันแนวโน้มการฟื้นตัวของเศรษฐกิจในระยะข้างหน้า ดังนั้นแนวโน้มการฟื้นตัวของเศรษฐกิจในช่วงต่อจากนี้ จึงยังต้องหวังพึ่งมาตรการทางการคลังจากทางภาครัฐระลอกใหม่ เพื่อประคองภาวะเศรษฐกิจให้กลับสู่ระดับปกติให้ได้เร็วขึ้น

- ด้านประเด็นการเลือกตั้งประธานาธิบดีของสหรัฐฯที่กำลังใกล้เข้ามาถึงนั้น ได้เพิ่มความไม่แน่นอนทางนโยบายให้กับเศรษฐกิจสหรัฐฯ โดยหากนาย Biden ขนะการเลือกตั้งตามโพลส่วนใหญ่ ตลาดคาดว่าจะมีมาตรการกระตุ้นเศรษฐกิจขนาดใหญ่เข้ามาในต้นปีหน้า ส่วนประเด็นความขัดแย้งระหว่างสหรัฐฯ-จีนมีแนวโน้มจะลดลง แต่ภาคธุรกิจอาจถูกกดดันจากนโยบายการขึ้นภาษีในหลายประเภท ขณะที่ หากประธานาธิบดีทรัมป์ชนะอีกสมัย ก็จะมีความต่อเนื่องของนโยบายทางเศรษฐกิจ รวมถึงมาตรการทางภาษีที่เอื้อต่อผู้ประกอบการมากกว่า แต่ความขัดแย้งระหว่างสหรัฐฯกับจีนจะยังมีอยู่คงเดิม เป็นต้น

- สำหรับตลาดหุ้นไทยในเดือนกันยายน ปรับตัวลดลง 5.6% ถูกกดดันจากภาวะตลาดหุ้นโลกจากประเด็นที่กล่าวไปข้างต้น ในขณะที่เศรษฐกิจในประเทศ แม้ว่าตัวเลขต่างๆและความเชื่อมั่นเริ่มบ่งชี้ถึงการฟื้นตัว แต่การที่สถานการณ์การแพร่ระบาดของ COVID-19 ในต่างประเทศ รวมทั้งความผิดหวังต่อการวัคซีนบางตัวที่พบว่ามีผลข้างเคียงกับผู้ป่วยบางราย ทำให้กระทบต่อความคาดหวังต่อการฟื้นตัวของภาคท่องเที่ยว นอกจากนี้ มีปัจจัยเพิ่มเติมจากประเด็นทางการเมือง โดยมีการชุมนุมเพื่อเรียงร้องการแก้ไขรัฐธรรมนูญ ซึ่งถึงจะไม่ได้มีความรุนแรงเกิดขึ้น แต่ก็เป็นประเด็นที่ต้องจับตา ในเดือนตุลาคม จะเริ่มมีการพรีวิวผลประกอบการของไตรมาส 3/2020 โดยคาดการณ์กำไรของตลาดมีแนวโน้มปรับลดลงอีก จากการเปิดเศรษฐกิจรับท่องเที่ยวและมาตรการกระตุ้นเศรษฐกิจที่ล่าช้ากว่าคาด แนวโน้มการลงทุนในช่วงโค้งสุดท้ายของปี ยังไม่มีปัจจัยบวกเข้ามาในตลาดหุ้นไทย โดยต้องติดตามพัฒนาการของเศรษฐกิจต่างๆ การควบคุมการแพร่ระบาด และมาตรการกระตุ้นเศรษฐกิจ ขณะที่การเลือกตั้งของสหรัฐฯจะเป็นปัจจัยเชิง Sentiment ที่ตลาดให้ความสำคัญมากขึ้นในเดือนนี้ กลยุทธ์การลงทุน ยังต้องมีความ Selective เน้นหุ้นที่มีพื้นฐานแข็งแกร่ง ที่ได้รับผลกระทบจากความไม่แน่นอนของเศรษฐกิจอย่างจำกัด และมีมูลค่าไม่แพง

มุมมองตลาดหุ้นไทย

แนวโน้มการลงทุนในช่วงโค้งสุดท้ายของปี ยังไม่มีปัจจัยบวกเข้ามาในตลาดหุ้นไทย โดยต้องติดตามพัฒนาการของเศรษฐกิจต่างๆ การควบคุมการแพร่ระบาด และมาตรการกระตุ้นเศรษฐกิจ ขณะที่การเลือกตั้งของสหรัฐฯจะเป็นปัจจัยเชิง Sentiment ที่ตลาดให้ความสำคัญมากขึ้นในเดือนนี้ กลยุทธ์การลงทุน ยังต้องมีความ Selective เน้นหุ้นที่มีพื้นฐานแข็งแกร่ง ที่ได้รับผลกระทบจากความไม่แน่นอนของเศรษฐกิจอย่างจำกัด และมีมูลค่าไม่แพง

ปัจจัยทั้งบวก/ลบต่อกองทุน

(+) มาตรการการคลังยังจำเป็นในช่วงที่เหลือของปี

- นโยบายกระตุ้นเศรษฐกิจ (ภายใต้มาตรการ 1 ล้านล้านบาท) เน้นชดเชยรายได้ เยียวยากลุ่มเปราะบางและ มาตรการกระตุ้นการท่องเที่ยว ทยอยประกาศออกมาเพื่อบรรเทาผลกระทบของโควิด-19 โดยล่าสุดรัฐบาลได้ออกมาตรการเพิ่มเติมในไตรมาสสุดท้ายของปีนี้เพื่อเป็นการกระตุ้นการบริโภคภายในประเทศ และช่วยเหลือผู้ประกอบการในระบบภาษี จำนวน 2 โครงการ ได้แก่ 1) โครงการคนละครึ่ง โดยรัฐบาลจะแจกเงินผู้ที่ได้รับสิทธิ์คนละ 3,000 บาท และ 2) โครงการช๊อปดีมีคืนที่ประชาชนสามารถนำใบเสร็จมาลดหย่อนภาษีได้ไม่เกิน 30,000 บาท รวมถึงเปิดรับนักท่องเที่ยวแบบ special tourist visa ซึ่งทั้งหมดนี้อาจช่วยกระตุ้นอุตสาหกรรมที่เกี่ยวกับการบริโภค การท่องเที่ยวได้บางส่วน

(+) ปัจจัยหนุนตลาดหุ้นไทยยังมีเรื่องสภาพคล่องที่ล้นระบบ

- มีเงินฝากถึง 15.5 ล้านล้านบาท และรอเข้ามาในตลาดหุ้น เนื่องจากแนวโน้มอัตราดอกเบี้ยอยู่ในระดับต่ำต่อเนื่อง กดดอกเบี้ยออมทรัพย์เหลือ 0.25% โดย บลจ.บัวหลวงคาดว่าอัตราดอกเบี้ยนโยบายจะคงที่ระดับ 0.5% ไปตลอดจนถึงสิ้นปีนี้ เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจอย่างต่อเนื่อง ส่งผลให้ดอกเบี้ยเงินฝากออมทรัพย์ของธนาคารขนาดใหญ่ลดลงเหลือ 0.25% โดยยังมีโอกาสปรับลดอัตราดอกเบี้ยนโยบายลงเพิ่มเติมได้อีกในอนาคต หากมีปัจจัยกดดันให้เศรษฐกิจฟื้นตัวช้ากว่าคาด ไม่ว่าจะมีสาเหตุจากการระบาดของโควิดรอบสอง หรือเศรษฐกิจโลกฟื้นตัวช้ากว่าคาด ส่วนอัตราดอกเบี้ยเงินฝากธนาคารพาณิชย์มีแนวโน้มปรับลดลงได้อีกแม้อัตราดอกเบี้ยนโยบายจะทรงตัวที่ 0.5%ก็ตาม จากแรงกดดันสภาพคล่องที่อยู่ในระดับสูง

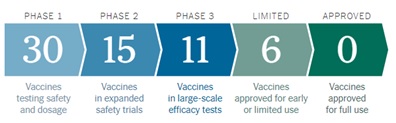

(+/-) ความคืบหน้าพัฒนาการวัคซีน COVID-19 ในหลายบริษัทยังมีอย่างต่อเนื่องโดยปัจจุบัน

- บริษัทได้รับการอนุมัติให้ใช้แล้วมีทั้งหมด 6 บริษัท แต่ทั้งหมดยังเป็นการอนุมัติให้ใช้ในวงจำกัด คือใช้เฉพาะประเทศตนเอง โดยไม่ได้รอจากผลการทดลองเฟส 3 ก่อน (Limited Use) คือ 4 บริษัทในจีน อาทิ CanSino Biologics (อนุมัติโดยกองทัพจีน), Sinovac Biotech และ Sinopharm (จีนอนุมัติในวงจำกัด) อีก 2 บริษัท Gamaleya และ Siberian Biotechnology เป็นของรัสเซีย

- บริษัทที่อยู่ในการทดลองเฟส 3 (การทดลองในกลุ่มอาสาสมัครจำนวน 300-3,000 ราย เพื่อหาประสิทธิภาพของวัคซีน และหาผลข้างเคียงที่มีโอกาสเกิดต่ำ (Rare Side Effect) ปัจจุบันมี 11 บริษัท ซึ่ง ส่วนใหญ่เป็นสัญชาติ สหรัฐ, อังกฤษ ฯลฯ อาทิ Moderna, Pfizer, Novavax, AstraZeneca และ Johnson & Johnson ทั้งนี้ 2 รายสุดท้าย ได้หยุดการทดลองชั่วคราว เพื่อทบทวนด้านความปลอดภัย หลังพบผู้อาสาสมัครราย ล้มป่วยอย่างไม่ทราบสาเหตุ

สรุปโดยรวม ในไตรมาสที่ 4 ดูเหมือนว่าจำนวนผู้ติดเชื้อ COVID-19 น่าจะมีน้ำหนัก หรือวิ่งแซงประเด็นเรื่องวัคซีน เพราะกรอบเวลาที่น่าจะเป็นในการผ่านให้ใช้และแจกจ่ายได้ในวงกว้างทั่วโลก ยังคงที่เดิม 2H64 โดยประเด็นที่ให้น้ำหนักคือ การ Lockdown รอบ 2 หากเกิดขึ้นในหลายประเทศและระยะเวลานาน เชื่อว่าจะเป็นประเด็นกดดันตลาดหุ้นต่อไป

ความคืบหน้าการพัฒนาวัคซีน COVID-19

(+/-) การเริ่มเปิดรับนักท่องเที่ยวแบบพิเศษ (Special Tourist VISA : STV)

- กลุ่มแรกจากจีนประมาณ 120 คน ในช่วงปลายเดือน ต.ค. นี้ แม้จะมีมุมมองเป็นสิ่งจำเป็นเพื่อส่งเสริมบรรยากาศการท่องเที่ยวไทย แต่คงไม่สามารถคาดหวังผลเชิงบวกต่อมูลค่าทางเศรษฐกิจได้มากนัก เนื่องจากจำนวนนักท่องเที่ยวในกลุ่มดังกล่าวประเมินว่าจะอยู่ที่ประมาณ 1,200 คน/เดือน ซึ่งเทียบไม่ได้เลยกับจำนวนนักท่องเที่ยวต่างชาติในช่วงก่อน โควิด 19 ที่ตกอยู่ที่ประมาณ 3 ล้านคน/เดือน

(-) ประเด็นการเมืองที่ร้อนแรงขึ้นเรื่อยๆ

- ในกรณีที่มีการชุมนุมแสดงจุดยืนทางการเมือง ซึ่งขณะนี้เริ่มทวีความรุนแรงมากขึ้น มีความกังวลว่า สถานการณ์การชุมนุมจะลุกลามมากน้อยเท่าใด หลังจากที่มีภาพการสลายการชุมนุมออกมา โดยรัฐบาลได้นำกฎหมายมาบังคับใช้อย่างจริงจังมากขึ้น ทำให้การปะทะกันที่เริ่มมีภาพออกมามากขึ้น จะเป็นความเสี่ยงให้ทั้งตลาดหุ้นไทยและเศรษฐกิจในภาพรวมด้วย โดยอาจเห็นดัชนีปรับลดลงได้ หากการเมืองเข้าสู่การใช้ความรุนแรง

(-) จำนวนผู้ติดเชื้อ COVID-19 ทั่วโลกยังคงเร่งขึ้นอย่างน่ากังวล

- รวมถึงเริ่มพบผู้ติดเชื้อในประเทศอีกครั้งที่จังหวัดตาก ทำให้ยังต้องติดตามสถานการณ์และคาดยังกดดันการฟื้นตัวของ SET Index ส่วนสถานการณ์ การ Lockdown กลับมาอีกครั้งหลังผู้ติดเชื้อในยุโรปและเอเซียยังเพิ่มขึ้นสูงสถานการณ์แพร่ระบาดของไวรัส COVID-19 ทั่วโลก ยังมีน้ำหนักต่อการลงทุนในตลาดหุ้นในไตรมาส 4 เพราะแนวโน้มจำนวนผู้ติดเชื้อทั่วโลกในเดือน ก.ย. 2563 ยังมีแนวโน้มเพิ่มขึ้น ล่าสุด ผู้ติดเชื้อสะสมทั่วโลกรวมกันเกิน 33.6 ล้านราย และหากพิจารณาจำนวนผู้ติดเชื้อ รายใหม่ (New Case) เฉลี่ยเดือน ก.ย. ปรับเพิ่มขึ้น เมื่อเทียบกับเดือน มิ.ย. – ส.ค. 2563 โดยหลัก ๆ เพิ่มขึ้น จาก

- ยุโรป เช่น สเปน, ฝรั่งเศส, อังกฤษ, อิตาลี ฯลฯ

- เอเชีย เช่น อินเดีย, อินโดนีเซีย, ฟิลิปปินส์, เมียนมาร์ฯ

- จำนวนผู้ติดเชื้อที่เพิ่มขึ้นแรง และยังมีแนวโน้มเพิ่มขึ้น ต่อในช่วงที่เหลือของปีนี้ ทำให้รัฐบาลบางประเทศกลับมา Lockdown ประเทศอีกครั้ง เช่น ใน สเปน, อังกฤษ, ฝรั่งเศส, พม่า, อินโดนีเซีย ฯลฯ ซึ่ง กดดันต่อการขยายตัวของเศรษฐกิจและการค้า รวมถึงการเคลื่อนย้ายคนและสิ่งของของประเทศดังกล่าว

มุมมองในแต่ละกลุ่มอุตสาหกรรม

- กลุ่มพลังงานและสาธารณูปโภค

ผลตอบแทน* (ภายในปี) -26.55%

สถานการณ์/มุมมอง

ดัชนี SET ENERG ปรับตัวลดลง -14.2% ใน 3Q63 หลังจากฟื้นตัวแรง 26.17% ใน2Q63 สะท้อนถึงท่าทีระมัดระวังของตลาดต่อจำนวนผู้ป่วยโควิด-19 รายใหม่ที่เพิ่มขึ้นทั่วโลก ซึ่งจะส่งผลกระทบต่ออุปสงค์น้ำมัน ในขณะที่อุปทานถูกปรับขึ้นโดยกลุ่มโอเปกพลัสตั้งแต่เดือนส.ค. ภายใต้ข้อตกลงที่จะลดการผลิตลง 2 ล้านบาร์เรล/วัน สู่ 7.7 ล้านบาร์เรล/ วัน จนถึงสิ้นปีนี้ การฟื้นตัวของราคาน้ำมันใน 4Q63 จะเป็นปัจจัยสำคัญที่ช่วยกระตุ้นราคาหุ้นให้ปรับตัวเพิ่มขึ้น แต่คาดว่าอาจจะยังเร็วเกินไปที่จะเกิดขึ้น ในขณะที่ IEA ปรับประมาณการ การเติบโตของอุปสงค์น้ำมันสำหรับ 2563 ลดลง 0.3 ล้านบาร์เรล/วัน สู่ 91.4 ล้นบาร์เรล/วัน(กลับคืนสู่ระดับปี 2556) เพื่อสะท้อนการกลับมาระบาดของโควิด-19 ในหลายๆ ประเทศ,การกลับมาใช้มาตรการล็อกดาวน์ในระดับท้องถิ่น,การทำงานทางไกลอย่างต่อเนื่อง และธุรกิจการบินที่อ่อนแอ

หุ้นโรงไฟฟ้า จุดเด่นสำคัญคือ ยังคงเป็นธุรกิจที่มีรายได้แน่นอน และเป็นหุ้นกลุ่ม Defensive โดยแท้จริง เนื่องจากมีการไฟฟ้าแห่งประเทศไทยเป็นผู้ซื้อรายใหญ่ที่รับซื้อ และยังมีการทำสัญญาระยะยาว ทำให้มั่นใจได้ว่าผลประกอบการมีความผันผวนน้อย และหุ้นกลุ่มนี้ยังได้รับผลกระทบจากโควิด-19ค่อนข้างน้อย ส่วนใหญ่แล้วมีการรับรู้รายได้จากผลการดำเนินงานที่ดี แต่ในส่วนของงบการเงินรวมของหลายบริษัท มีการรับรู้ขาดทุนจากอัตราแลกเปลี่ยนและผลจากมาตรฐานบัญชีฉบับใหม่ร่วมด้วย แต่ผลขาดทุนดังกล่าวเป็นเพียงการบันทึกรายการทางบัญชี ซึ่งไม่มีผลกระทบต่อกระแสเงินสดและผลประกอบการของกลุ่มบริษัทแต่อย่างใด

- พาณิชย์

ผลตอบแทน* (ภายในปี) -10.93%

สถานการณ์/มุมมอง

กลุ่มค้าปลีก ดัชนี SET Commerce ปรับตัวลดลง -4.61% ใน 3Q63 หลังจากฟื้นตัวแรง 22.06% ใน2Q63 โดยรวมคาดว่า 4Q63 จะเติบโตจากยอดขายสาขาเดิม (SSSG) ที่เติบโตขึ้นและได้ประโยชน์จากมาตรการกระตุ้นเศรษฐกิจของรัฐบาลในครึ่งปีหลัง กลุ่มค้าปลีก ดัชนี SET Commerce ปรับตัวลดลง -4.61% ใน 3Q63 หลังจากฟื้นตัวแรง 22.06% ใน2Q63 โดยรวมคาดว่า 4Q63 จะเติบโตจากยอดขายสาขาเดิม (SSSG) ที่เติบโตขึ้นและได้ประโยชน์จากมาตรการกระตุ้นเศรษฐกิจของรัฐบาลในครึ่งปีหลัง

ต้องติดตามติดตามกระแสตอบรับมาตรการคนละครึ่ง (ไม่เกิน 3 พันบาทต่อคน) หลังเปิดให้ลงทะเบียนวันที่ 16 ตค. และมาตรการช้อปดีมีคืน (นำค่าซื้อสินค้าและบริการจากร้านค้าที่อยู่ในระบบภาษี ไปลดหย่อนภาษีได้ไม่เกิน 3 หมื่นบาท) เริ่ม 23 ต.ค. – 31 ธ.ค. 63 ซึ่งคาดว่าน่าจะกระตุ้นยอดขายสาขาเดิมของหุ้นกลุ่มค้าปลีกได้ทั้งนี้ มาตรการลดหย่อนภาษีช้อปปิ้งเป็นหนึ่งในมาตรการกระตุ้นเศรษฐกิจของรัฐบาลที่ส่งผลบวกมากที่สุดต่อผู้ประกอบการค้าปลีก มาตรการที่เสนอมาครั้งนี้อนุญาตให้ซื้อสินค้าได้หลายประเภท ในวงเงินไม่เกิน 30,000 บาท สูงกว่า 15,000 บาท ในปี 2558-61 เมื่อมองย้อนกลับไป เราอาจมองได้ว่าปีแรกที่นำมาตรการลดหย่อนภาษีช้อปปิ้งมาใช้ใน 2558 นั้นช่วยกระตุ้นยอดขายของกลุ่มพาณิชย์ได้มากที่สุด ในขณะที่ผลกระทบในช่วงเวลาดังกล่าวมีจำกัด เพราะอยู่ช่วงไว้อาลัย ส่วนในปี 2561 ประเภทสินค้าที่สามารถลดหย่อนภาษีได้นั้นมีอยู่ในวงจํากัด

เริ่มเห็นการฟื้นตัวที่ดีขึ้นชัดเจน โดยเฉพาะกลุ่มสินค้าปรับปรุงบ้านและไอที (ผู้ประกอบการอสังหาริมทรัพย์เร่งระบายสต๊อคสินค้า โดยปรับลดราคาลง และ พฤติกรรมที่อยู่บ้านมากขึ้น ส่งผลให้เกิดความต้องการซ่อมแซมบ้าน)

- การแพทย์

ผลตอบแทน* (ภายในปี) -23.27%

สถานการณ์/มุมมอง

กลุ่มการแพทย์ ดัชนี SET Health Care Services ปรับตัวลดลง -10.79% ใน 3Q63 หลังจากฟื้นตัว 15.63% ใน2Q63กลุ่มการแพทย์ ดัชนี SET Health Care Services ปรับตัวลดลง -10.79% ใน 3Q63 หลังจากฟื้นตัว 15.63% ใน2Q63ท่ามกลางความผันผวนของตลาดซึ่งได้รับผลกระทบจากความกังวลเกี่ยวกับความไม่แน่นอนของสถานการณ์โควิด-19 กลุ่มการแพทย์จึงเป็นตัวเลือกลงทุนที่น่าสนใจโดยได้รับการสนับสนุนจาก

-การฟื้นตัวของอย่างต่อเนื่องของความต้องการใช้บริการทางการแพทย์ที่ถูกอั้นไว้ (pent-up demand) จากผู้ป่วยคนไทย

-รายได้เพิ่มเติมจากบริการที่เกี่ยวข้องกับโควิด- 19

-พัฒนาการเชิงบวกของบริการผู้ป่วยชาวต่างชาดิ

- ขนส่งและโลจิสติกส์

ผลตอบแทน* (ภายในปี) -23.96%

สถานการณ์/มุมมอง

กลุ่มขนส่งและโลจิสติกส์ ดัชนี SET Transportation ปรับตัวลดลง -7.61% ใน 3Q63 หลังจากฟื้นตัว 20.51% ใน2Q63กลุ่มการแพทย์ ดัชนี SET Transportation ปรับตัวลดลง -7.61% ใน 3Q63 หลังจากฟื้นตัว 20.51% ใน2Q63ช่วงต้นปีกลุ่มขนส่งและโลจิสติกส์ได้รับผลกระทบรุนแรงจากไวรัสโควิด-19 หลังมีการปิดเส้นทางการเดินทางของสายการบิน และการหยุดบิน ขณะที่นโยบาย Work from home ส่งผลต่อจำนวนผู้โดยสารรถไฟฟ้าบนดิน ใต้ดิน และทางด่วนลดลง

การบินภายในประเทศเริ่มฟื้นตัวกลับมา คาดว่าในไตรมาสที่ 4 นี้จะกลับมาได้ดีขึ้นกว่าในช่วงครึ่งปีแรก ด้วยจากมาตรการ การกระตุ้นการท่องเที่ยวภายในประเทศ เช่น ประกาศให้มีวัดหยุดยาว อีกทั้งเริ่มพิจารณาการรับนักท่องเที่ยวจากต่างชาติเข้าสู่ประเทศไทย( special tourist visa) ด้วย• ราคาน้ำมันที่เป็นต้นทุน ลดต่ำลงเป็นผลต่อดีกลุ่มการบิน

จำนวนผู้ติดเชื้อ COVID-19 ทั่วโลกยังคงเร่งขึ้นอย่างน่ากังวล ดังนั้น ยังคงต้องลงทุนอย่างระมัดระวังในกลุ่มนี้

- อาหารและเครื่องดื่ม

ผลตอบแทน* (ภายในปี) -5.52%

สถานการณ์/มุมมอง

กลุ่มอาหารและเครื่องดื่ม ดัชนี SET Food & Beverages ปรับตัวลดลง -1.30% ใน 3Q63 หลังจากฟื้นตัว 25.20% ใน2Q63

ต้นทุนอาหารสัตว์สูงขึ้น จากสภาพอากาศที่ย่ำแย่ผลักดันให้ต้นทุนอาหารสัตว์ปรับตัวเพิ่มขึ้น เป็นครั้งแรกในรอบ 2 ปี แต่ผลกระทบใน 4Q63 จะมีจำกัด เนื่องจากบริษัทต่างๆ เก็บสต๊อกวัตถุดิบอาหารสัตว์ไว้ 3-4 เดือน ราคาหมูในเวียดนามและประเทศไทยยังแข็งแกร่งในขณะที่ราคาไก่ในประเทศลดลงเล็กน้อย เทศกาลกินเจอาจจะส่งผลกระทบต่อราคาเนื้อสัตว์ในประเทศในระยะสั้นบ้าง แต่ราคาเนื้อสัตว์มีแนวโน้มฟื้นตัวจากภาวะอุปสงค์และอุปทานที่ดีขึ้นในระยะกลาง

กลุ่มเครื่องดื่ม นอกจากยอดขายจะโตได้จากในประเทศและประเทศเพื่อนบ้านแล้ว การคุมรายจ่าย ลดโฆษณาโปรโมชั่นยังช่วยผลักดันกำไร ประกอบกับกลุ่ม Functional drink ที่มีส่วนผสมของน้ำผักผลไม้ไม่ต่ำกว่า 10% อาจได้ลดภาษีเครื่องดื่มเหลือ 3% จาก 10% นอกจากนี้แนวโน้มผลการดำเนินงานไตรมาส 4Q63 ในกลุ่มดังกล่าวคาดว่าจะออกมาดีต่อเนื่องจากมาตรการกระตุ้นการท่องเที่ยวในประเทศ อีกทั้ง การเริ่มเปิดรับนักท่องเที่ยวแบบพิเศษ (Special Tourist VISA : STV) ดังนั้นกลุ่มร้านอาหาร โรงแรม กลับมาเปิตมากขึ้น คาดว่าจะกระตุ้นให้การอุปโภคบริโภคฟื้นตัวได้

- วัสดุก่อสร้าง

ผลตอบแทน* (ภายในปี) -16.43%

สถานการณ์/มุมมอง

กลุ่มวัสดุก่อสร้าง ดัชนี SET Construction Materials ปรับตัวลดลง -7.92% ใน 3Q63 หลังจากฟื้นตัว 18.27% ใน2Q63

ช่วงต้นปี สภาพเศรษฐกิจโดยรวมที่ได้รับผลกระทบจากการแพร่ระบาดของ โควิด-19 ทำให้ภาคอสังหาริมทรัพย์ซึ่งเป็นกลุ่มหลักในการใช้วัสดุก่อสร้างอยู่ในภาวะซบเซา โดยเฉพาะโครงการคอนโดมิเนียมที่ปัจจุบันอยู่ในภาวะ Oversupply อย่างมาก เช่นเดียวกับโครงการภาครัฐที่ได้รับกระทบจากการเบิกจ่ายงบประมาณปี 2563 ที่ล่าช้า และการปรับลดงบประมาณของหน่วยงานต่างๆ เพื่อนำเงินไปสู้ภัยโควิด

ใน 4Q63 อุปสงค์วัสดุก่อสร้างในประเทศจะอ่อนแอ เพราะแม้ว่ารัฐบาลจะเบิกจ่ายงบลงทุนเพิ่มขึ้นใน 3Q63 แต่อาจจะเบิกจ่าย ได้ช้าในช่วงต้น 4Q63 เนื่องจากงบประมาณปี 2564 ล่าช้า และการลงทุนภาคเอกชนอ่อนแอจากความไม่แน่นอนทางเศรษฐกิจและการเมือง

ผู้ประกอบการทุกรายจะได้ประโยชน์จากต้นทุนเชื้อเพลิงต่ำในปี 2563 เนื่องจากราคาถ่านหิน (spot price) อยู่ที่จุดต่ำสุดในรอบ 14 ปี และราคาน้ำมันอยู่ที่จุดต่ำสุดในรอบ 16 ปี

การผลักดันโครงการก่อสร้างภาครัฐ ซึ่งคาดว่าจะทยอยออกมาอย่างต่อเนื่องใน 1 – 2 ปีข้างหน้า เนื่องจากตัวขับเคลื่อนหลักของเศรษฐกิจไทยทั้งส่งออก และท่องเที่ยวยังมีอุปสรรคจากต่างประเทศ

ยังคงต้องติดตามอย่างใกล้ชิด เพราะธุรกิจวัสดุก่อสร้างยังมีความเสี่ยงจากภาวะเศรษฐกิจที่อ่อนแอ และความล่าช้าในการอนุมัติโครงการก่อสร้างใหม่ของภาครัฐ

- พัฒนาอสังหาริมทรัพย์

ผลตอบแทน* (ภายในปี) -30.40%

สถานการณ์/มุมมอง

กลุ่มวัสดุก่อสร้าง ดัชนี SET Property Developmentปรับตัวลดลง -8.77% ใน 3Q63 หลังจากฟื้นตัว 23.17%

สถานการณ์โควิด-19 ในประเทศที่ผ่อนคลายลง บวกกับยอดขาย (Presale) ที่ออกมาค่อนข้างดีของผู้ประกอบการอสังหาฯ 16 ราย ภายใต้ Coverage รวม 7. 16 หมื่นล้านบาท (แนวราบ 4.6 หมื่นล้านบาท และคอนโดฯ 23 พันล้านบาท) เชื่อว่าเป็นปัจจัยที่ช่วยเพิ่มความมั่นใจให้กับผู้ประกอบอสังหา ต่อการเปิดตัวโครงการใหม่มากขึ้นใน 4Q63

การฟื้นตัวหลังสถานการณ์การแพร่ระบาดของโควิด-19 จะส่งผลทำให้ภาพรวมอุตสาหกรรมเปลี่ยนไป ในขณะที่ผู้ประกอบการบ้านแนวราบน่าจะอยู่รอด “new normal” แต่ผู้ประกอบการคอนโดจะต้องพยายามต่อสู้ดิ้นรนเนื่องจากความต้องการซื้อเพื่อลงทุนทั้งจากคนไทยและชาวต่างชาติกระจุกตัวอยู่ในกลุ่มนี้ เนื่องด้วยความต้องการซื้อลงทุนได้รับผลกระทบอย่างรุนแรงจากโควิด-19 แนวโน้มการฟื้นตัวน่าจะเป็นไปอย่างช้าๆ สถานะทางการเงินและภาวะสภาพคล่องเป็นปัจจัยสำคัญที่ต้องจับตาดูใน 2564

ปัจจัยที่ต้องจับตา ของกลุ่มที่อยู่อาศัยน่าจะถูกนำมารวมอยู่ในมาตรการกระตุ้นของรัฐบาล มาตรการที่มีแนวโน้มออกมา คือ มาตรการที่อำนวยความสะดวกในการโอนอสังหาริมทรัพย์ให้กับผู้ซื้อชาวต่างชาติท่ามกลางข้อจำกัดการเดินทาง หรืออาจจะขยายระยะเวลาลดค่าธรรมเนียมที่เกี่ยวข้อง อย่างไรก็ตาม การผ่อนปรนเกณฑ์ LTVเมื่อพิจารณาจากความไม่แน่นอนด้านเครดิตของผู้ซื้อ ในขณะเดียวกัน การประกาศใช้พ.ร.บ .ภาษีที่ดินและสิ่งปลูกสร้างจะส่งผลทำให้ภาระภาษีทั้งในส่วนของผู้ซื้อและผู้ประกอบการปรับตัวเพิ่มขึ้นใน 2564 โดยเฉพาะผู้ที่มีที่ดินเปล่าจำนวนมาก

- เทคโนโลยีสารสนเทศและการสื่อสาร

ผลตอบแทน* (ภายในปี) -18.97%

สถานการณ์/มุมมอง

ดัชนี SET Information & Commu Tech ปรับตัวลดลง -5.82% ใน 3Q63 หลังจากปรับตัวขึ้นเล็กน้อย 1.46% ใน2Q63 โดยตั้งแต่ต้นปี กลุ่มนี้มีกำไรลดลงจากกำลังซื้อที่หายไป รวมถึงมีการปิดสาขาในห้างสรรพสินค้าชั่วคราว

ส่วนมุมมองในระยะต่อไป คือ ARPU ส่วนเพิ่มจาก 5G คาดหวังได้มากขึ้น ส่วนมุมมองเรื่อง 5G ที่ผู้ประกอบการรายหลักซึ่งครอบครองคลื่น 5G ส่วนใหญ่ คล้ายกัน ถือเป็นเรื่องบวกต่อภาพระยะยาวของกลุ่มที่แต่ละรายต้องการหารายได้ส่วนเพิ่มเข้ามาชดเชยต้นทุนที่เกิดขึ้นจากการลงทุนมากขึ้น ซึ่งโดยรวมแล้วหาก ARPU ของกลุ่มกลับมาเติบโตอีกครั้ง จะถือเป็นปัจจัยสำคัญที่ช่วยให้การลงทุน 5G ครอบคลุมต้นทุนเร็วกว่าที่คาดหมายไว้ และช่วยหนุนกำไรกลับมาเติบโตระยะยาว อย่างไรก็ตามในเรื่องดังกล่าวยังคงต้องติดตามพัฒนาการอีกระยะหนึ่ง

ภาพการแข่งขันผ่อนคลายของกลุ่มดีขึ้นต่อเนื่อง สะท้อนจากที่ทุกรายปรับเพิ่มราคาค่าบริการแพ็คเกจ Unlimited คาดเป็นบวกต่อรายได้ โดยเฉพาะบริษัทที่ให้บริการที่มีฐานลูกค้ามากสุด

หลังโควิด-19 ประเทศไทยกำลังก้าวเข้าสู่ยุคเศรษฐกิจดิจิทัลอย่างเต็มรูปแบบและเดินหน้าขับเคลื่อนธุรกิจโทรคมนาคมเข้าสู่ยุค 5G ดังนั้นการขยายตัวด้านการวางระบบโครงสร้างจะยังคงเติบโตตามความต้องการในการติดต่อสื่อสารที่รวดเร็ว แม่นยำ

(หมายเหตุ : ผลตอบแทนดังกล่าวเป็นผลตอบแทนของกลุ่มอุตสาหกรรมนั้นๆ ไม่ใช่ผลตอบแทนของกองทุนแต่อย่างใด)

กลยุทธ์การลงทุนของกองทุน

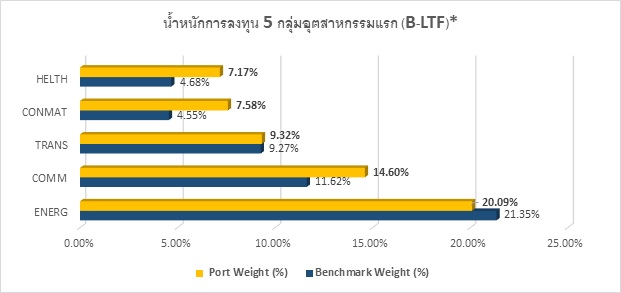

- กองทุนเปิดบัวหลวงหุ้นระยะยาว (B-LTF)

“การลงทุนใน LTF ตั้งแต่วันที่ 1 มกราคม 2563 เป็นต้นไป ผู้ลงทุนไม่สามารถนำมาลดหย่อนภาษีได้”

ตั้งแต่ต้นปี 63 (ม.ค.-ก.ย.) กองทุนให้ผลตอบแทนน้อยกว่าเกณฑ์มาตรฐาน (SET TRI) โดยผลตอบแทนของกองทุนเปิดบัวหลวงหุ้นระยะยาว อยู่ที่ -20.38% ในขณะที่เกณฑ์มาตรฐาน (SET TRI) อยู่ที่ -19.27% ทั้งนี้ หากพิจารณาน้ำหนักการลงทุน 5 อันดับแรกอุตสาหกรรมของกองทุน พบว่า อุตสาหกรรมที่กองทุนให้น้ำหนักมากกว่าตลาด ได้แก่ กลุ่มพาณิชย์ (COMM) ขนส่งและโลจิสติกส์ (TRANS) วัสดุก่อสร้าง (CONMAT) การแพทย์ (HELTH) ตามลำดับ ส่วนอุตสาหกรรมที่กองทุนให้น้ำหนักน้อยกว่าตลาด ได้แก่ กลุ่ม พลังงานและสาธารณูปโภค (ENERG) เป็นต้น

ทั้งนี้ ผู้จัดการกองทุนได้เพิ่มความระมัดระวังในการประเมินโอกาสและความเสี่ยงของการลงทุนมากเป็นพิเศษ ในช่วงผันผวนระยะสั้น และยังคงกลยุทธ์ในการเลือกลงทุนหุ้นรายตัวที่มีปัจจัยพื้นฐานดี มีแนวโน้มของกิจการที่ดี มีระดับราคาเหมาะสม โดยผ่านการวิเคราะห์บริษัทจดทะเบียน ทั้งในเชิงคุณภาพและเชิงปริมาณรวมถึงการติดตามการดำเนินงานของบริษัทนั้นๆอย่างสม่ำเสมอ ส่วนกลยุทธ์การลงทุนของกองทุน ได้เพิ่มน้ำหนักการลงทุนในอุตสาหกรรม ขนส่งและโลจิสติกส์ พาณิชย์ การแพทย์ และ คงน้ำหนักในอุตสาหกรรม พลังงานและสาธารณูปโภค ขณะที่ปรับลดน้ำหนักการลงทุนในอุตสาหกรรม วัสดุก่อสร้าง ธนาคาร เป็นต้น

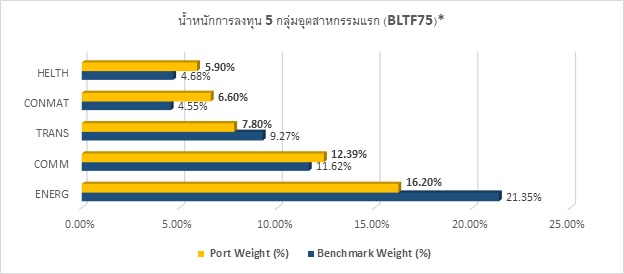

- กองทุนเปิดบัวหลวงหุ้นระยะยาว 75/25 (BLTF75)

“การลงทุนใน LTF ตั้งแต่วันที่ 1 มกราคม 2563 เป็นต้นไป ผู้ลงทุนไม่สามารถนำมาลดหย่อนภาษีได้”

ตั้งแต่ต้นปี 63 (ม.ค.-ก.ย.) กองทุนให้ผลตอบแทนที่ดีกว่าเกณฑ์มาตรฐาน (SET TRI) โดยผลตอบแทนของกองทุนเปิดบัวหลวงหุ้นระยะยาว 75/25 อยู่ที่ -17.15% ในขณะที่เกณฑ์มาตรฐาน (SET TRI) อยู่ที่ -19.27% ทั้งนี้ หากพิจารณาน้ำหนักการลงทุน 5 อันดับแรกอุตสาหกรรมของกองทุน พบว่า อุตสาหกรรมที่กองทุนให้น้ำหนักมากกว่าตลาด ได้แก่ กลุ่มพาณิชย์ (COMM) วัสดุก่อสร้าง (CONMAT) การแพทย์ (HELTH) ตามลำดับ ส่วนอุตสาหกรรมที่กองทุนให้น้ำหนักน้อยกว่าตลาด ได้แก่ กลุ่ม พลังงานและสาธารณูปโภค (ENERG) ขนส่งและโลจิสติกส์ (TRANS) เป็นต้น

ทั้งนี้ ผู้จัดการกองทุนได้เพิ่มความระมัดระวังในการประเมินโอกาสและความเสี่ยงของการลงทุนมากเป็นพิเศษ ในช่วงผันผวนระยะสั้น และยังคงกลยุทธ์ในการเลือกลงทุนหุ้นรายตัวที่มีปัจจัยพื้นฐานดี มีแนวโน้มของกิจการที่ดี มีระดับราคาเหมาะสม โดยผ่านการวิเคราะห์บริษัทจดทะเบียน ทั้งในเชิงคุณภาพและเชิงปริมาณรวมถึงการติดตามการดำเนินงานของบริษัทนั้นๆอย่างสม่ำเสมอ ส่วนกลยุทธ์การลงทุนของกองทุน ได้เพิ่มน้ำหนักการลงทุนในอุตสาหกรรม ขนส่งและโลจิสติกส์ พาณิชย์ การแพทย์ ขณะที่ปรับลดน้ำหนักการลงทุนในอุตสาหกรรม วัสดุก่อสร้าง ธนาคาร เป็นต้น

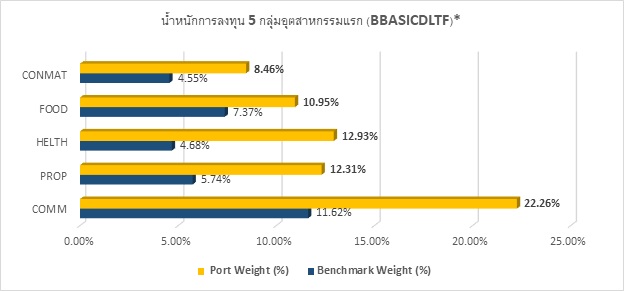

- กองทุนเปิดบัวหลวงปัจจัย 4 หุ้นระยะยาวปันผล (BBASICDLTF)

“การลงทุนใน LTF ตั้งแต่วันที่ 1 มกราคม 2563 เป็นต้นไป ผู้ลงทุนไม่สามารถนำมาลดหย่อนภาษีได้”

ตั้งแต่ต้นปี 63 (ม.ค.-ก.ย.) กองทุนให้ผลตอบแทนที่ดีกว่าเกณฑ์มาตรฐาน (SET TRI) โดยผลตอบแทนของกองทุนบัวหลวงปัจจัย 4 หุ้นระยะยาวปันผล อยู่ที่ -10.05% ในขณะที่เกณฑ์มาตรฐาน (80% ของ SET TRI และ 20% ของ MSCI World Net Total Return Index) อยู่ที่ -13.91% ทั้งนี้ หากพิจารณาน้ำหนักการลงทุน 5 อันดับแรกอุตสาหกรรมของกองทุน พบว่า อุตสาหกรรมที่กองทุนให้น้ำหนักมากกว่าตลาด ได้แก่ กลุ่มพาณิชย์ (COMM) การแพทย์ (HELTH) พัฒนาอสังหาริมทรัพย์ (PROP) อาหารและเครื่องดื่ม (FOOD) วัสดุก่อสร้าง (CONMAT) เป็นต้น

ทั้งนี้ ผู้จัดการกองทุนได้เพิ่มความระมัดระวังในการประเมินโอกาสและความเสี่ยงของการลงทุนมากเป็นพิเศษ ในช่วงผันผวนระยะสั้น และยังคงกลยุทธ์ในการเลือกลงทุนหุ้นรายตัวที่มีปัจจัยพื้นฐานดี มีแนวโน้มของกิจการที่ดี มีระดับราคาเหมาะสม โดยผ่านการวิเคราะห์บริษัทจดทะเบียน ทั้งในเชิงคุณภาพและเชิงปริมาณรวมถึงการติดตามการดำเนินงานของบริษัทนั้นๆอย่างสม่ำเสมอ ส่วนกลยุทธ์การลงทุนของกองทุน ได้เพิ่มน้ำหนักการลงทุนในอุตสาหกรรม พาณิชย์ และคงน้ำหนักในในอุตสาหกรรม การแพทย์ ขณะที่ปรับลดน้ำหนักการลงทุนในอุตสาหกรรม อาหารและเครื่องดื่ม พัฒนาอสังหาริมทรัพย์ วัสดุก่อสร้าง เป็นต้น

- กองทุนเปิดบัวหลวงทศพลหุ้นระยะยาว (B-TOPTENLTF)

“การลงทุนใน LTF ตั้งแต่วันที่ 1 มกราคม 2563 เป็นต้นไป ผู้ลงทุนไม่สามารถนำมาลดหย่อนภาษีได้”

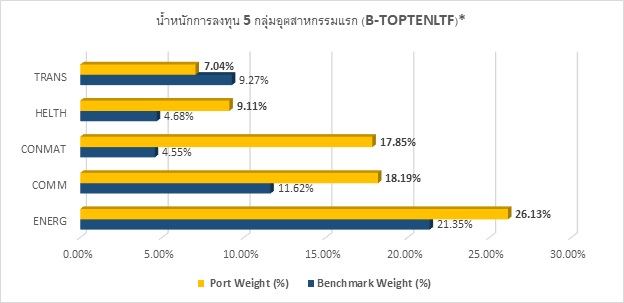

ตั้งแต่ต้นปี 63 (ม.ค.-ก.ย.) กองทุนให้ผลตอบแทนที่ดีกว่าเกณฑ์มาตรฐาน (SET TRI) โดยกองทุนเปิดบัวหลวงทศพลหุ้นระยะยาว อยู่ที่ -20.87% และเกณฑ์มาตรฐาน (SET TRI) อยู่ที่ -19.27% ทั้งนี้ หากพิจารณาน้ำหนักการลงทุน 5 อันดับแรกอุตสาหกรรมของกองทุน พบว่า อุตสาหกรรมที่กองทุนให้น้ำหนักมากกว่าตลาด ได้แก่ กลุ่มพลังงานและสาธารณูปโภค (ENERG) พาณิชย์ (COMM) วัสดุก่อสร้าง (CONMAT) การแพทย์ (HELTH) และกองทุนให้น้ำหนักน้อยกว่าตลาดใน กลุ่ม ขนส่งและโลจิสติกส์ (TRANS) เป็นต้น

ทั้งนี้ ผู้จัดการกองทุนได้เพิ่มความระมัดระวังในการประเมินโอกาสและความเสี่ยงของการลงทุนมากเป็นพิเศษ ในช่วงผันผวนระยะสั้น และยังคงกลยุทธ์ในการเลือกลงทุนหุ้นรายตัวที่มีปัจจัยพื้นฐานดี มีแนวโน้มของกิจการที่ดี มีระดับราคาเหมาะสม โดยผ่านการวิเคราะห์บริษัทจดทะเบียน ทั้งในเชิงคุณภาพและเชิงปริมาณรวมถึงการติดตามการดำเนินงานของบริษัทนั้นๆอย่างสม่ำเสมอ ส่วนกลยุทธ์การลงทุนของกองทุน ได้เพิ่มน้ำหนักการลงทุนในอุตสาหกรรม พลังงานและสาธารณูปโภค การแพทย์ ขณะที่ปรับลดน้ำหนักการลงทุนในอุตสาหกรรม พาณิชย์ วัสดุก่อสร้าง ขนส่งและโลจิสติกส์ เป็นต้น

ทั้งนี้ การเพิ่มหรือลดน้ำหนักการลงทุนในหมวดอุตสาหกรรมหรือรายบริษัท จะขึ้นอยู่กับกรอบนโยบายการลงทุนของกองทุนนั้นๆด้วย

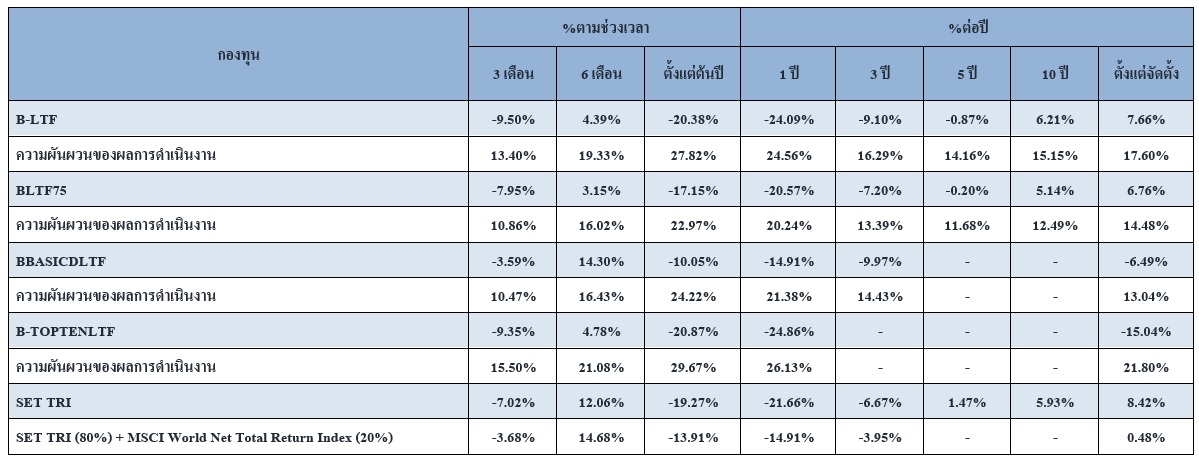

ผลการดำเนินงานและความผันผวนของผลการดำเนินงาน ณ วันที่ 30 ก.ย. 2563

ที่มาของผลการดำเนินงาน: บลจ.บัวหลวง ณ วันที่ 30 ก.ย. 2563

ตัวชี้วัด (Benchmark): กองทุน B-LTF / BLTF75 / B-TOPTENLTF ใช้เกณฑ์มาตรฐาน คือ ดัชนีผลตอบแทนรวมตลาดหลักทรัพย์แห่งประเทศไทย (SET TRI) กองทุน BBASICDLTF ใช้ดัชนีผลตอบแทนรวมตลาดหลักทรัพย์แห่งประเทศไทย (SET TRI) สัดส่วน 80% และ MSCI World Net Total Return Index ในสกุลเงินดอลลาร์สหรัฐปรับด้วยอัตราแลกเปลี่ยนเพื่อคํานวณผลตอบแทนเป็นสกุลเงินบาท ณ วันที่คํานวณผลตอบแทน สัดส่วน 20% เป็นตัวชี้วัดของกองทุน

ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

เอกสารการวัดผลการดำเนินงานนี้จัดขึ้นตามมาตรฐานของ AIMC

เผยแพร่ ณ วันที่ 3 พ.ย. 2563

ข้อมูลอาจมีการเปลี่ยนแปลงได้ในภายหลัง