Highlight

- หุ้นโลกยังคงฟื้นตัวต่อเนื่องจากไตรมาส 3 กองทุนหลักยังคง Underweight หุ้นในกลุ่มสถาบันการเงินและหุ้นในกลุ่มที่มีความเชื่อมโยงกับราคาสินค้าโภคภัณฑ์ต่อไปเพื่อลดความผันผวนของพอร์ตลง และพยายามเฟ้นหาหุ้นของบริษัทที่มีแนวโน้ม 1) ครองส่วนแบ่งตลาดเพิ่มขึ้น 2) ได้รับประโยชน์จากพฤติกรรมของผู้บริโภคที่เปลี่ยนไป 3) ได้รับประโยชน์จากมาตรการกระตุ้นภาครัฐ การท่องเที่ยว และการบริโภคของชาวจีน

- หุ้นจีนยังคงเป็นองค์ประกอบที่กองทุนหลักให้ความสำคัญโดยเฉพาะที่จดทะเบียนอยู่ในตลาด A-Shares แต่ไม่ได้ลงทุนหุ้นจีนเพียงธุรกิจใดธุรกิจหนึ่งเป็นการกระจายตัวลงทุนเพื่อให้ได้โมเดลด้านการทำธุรกิจในจีนที่หลากหลายไม่ได้กระจุกตัวอยู่เฉพาะในอุตสาหกรรมใดอุตสาหกรรมหนึ่งเพียงอย่างเดียว

- กองทุนหลักขายทำกำไรหุ้นอย่างมีวินัยและเฉียบคม ที่ผ่านมาได้ขายหุ้นของที่บริษัทที่มีราคาปรับตัวเพิ่มขึ้นถึงเป้าหมายที่ตั้งไว้และซื้อหุ้นของบริษัทที่ตลาดให้ค่าหรือประเมินค่าต่ำเกินไปในแง่ผลตอบแทนจากเงินลงทุนของกิจการ ส่งผลให้อัตราส่วนหมุนเวียนการลงทุนของกองทุนรวม (Portfolio Turnover Ratio) อยู่ที่ระดับ 115% ณ สิ้นเดือนต.ค. 2020

- อยากเน้นให้กับท่านผู้ถือหน่วยว่า ผลตอบแทนที่ได้รับจากพอร์ตของกองทุนหลัก มาจากมุมมองต่อหุ้นรายตัวที่ผู้จัดการกองทุนหลักได้ทำการวิเคราะห์หุ้นของบริษัทที่นักลงทุนมองข้ามหรือให้ค่ากับผลตอบแทนเทียบเงินลงทุนของบริษัทนั้นต่ำเกินไป การปรับเพิ่ม/หรือลดน้ำหนักการลงทุนรายประเทศหรือรายกลุ่มอุตสาหกรรมจากปัจจัยมหภาค Top-Down ไม่ได้เป็นกระบวนการที่ผู้จัดการกองทุนใช้

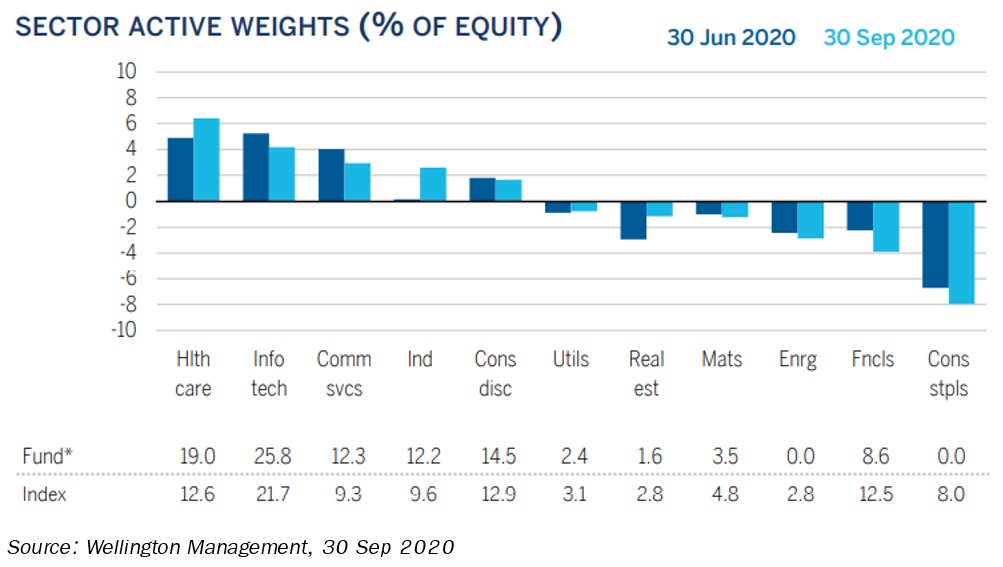

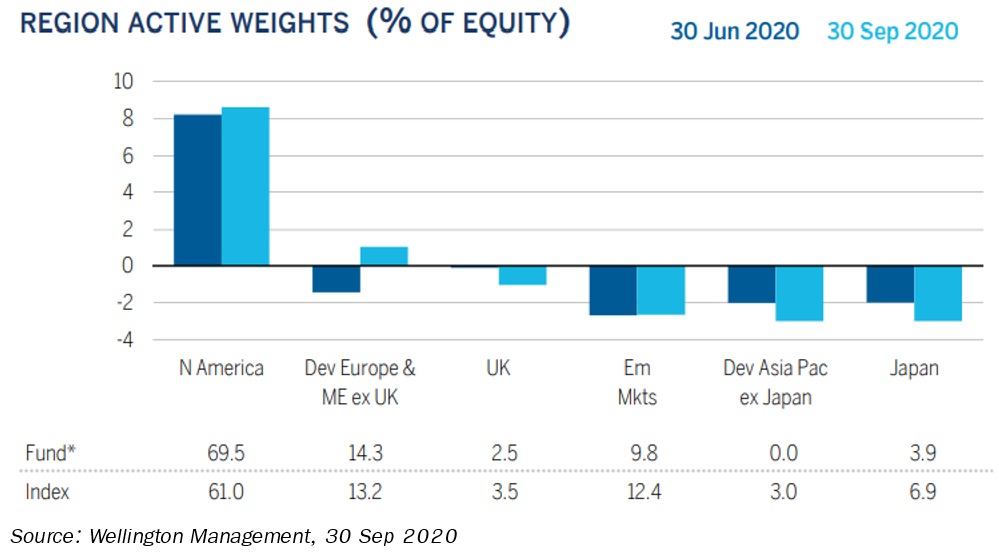

- สิ้นไตรมาส 3 ปี 2020 สัดส่วนรายอุตสาหกรรมที่มีการ Overweight มากที่สุดคือเฮลธ์แคร์ 19.0% (vs index 12.6%) รองลงมาคือเทคโนโลยี 25.8% (vs index 21.7%) สัดส่วนรายอุตสาหกรรมที่มีการ Underweight มากที่สุดคือ สินค้าจำเป็น 0.0% (vs index 8.0%) รองลงมาคือสถาบันการเงิน 8.6% (vs index 12.5%) ด้านการลงทุนจำแนกตามภูมิภาคมีสัดส่วนในอเมริกาเหนือ 69.5% ยุโรป 14.3% ตลาดเกิดใหม่ 9.8% ญี่ปุ่น 3.9% สหราขอาณาจักร 2.5%

มุมมองต่อหุ้น 5 อันดับแรกที่ส่งผลบวกต่อผลการดำเนินงานในไตรมาส 3 (ก.ค.-ก.ย. 2020)

1.บริษัท saleforce.com (สัดส่วนลงทุน 2.0%)

Sector: ไอที (Information Technology) สหรัฐฯ

ผู้ให้บริการซอฟต์แวร์ด้าน Customer relationship สัญชาติสหรัฐฯ ที่น่าสนใจเพราะตลาดประเมินผลตอบแทนเทียบเงินลงทุนต่ำเกินไป ผลการดำเนินงานไตรมาส 3 เป็นไปตามที่ตลาดคาดการณ์ บริษัทมีถึง 360 แพลตฟอร์มให้บริการกับบริษัทท่ามกลางสถานการณ์ COVID-19

2. บริษัท Advanced Micro Devices (สัดส่วนลงทุน 0.3%)

Sector: ไอที (Information Technology) สหรัฐฯ

บริษัทเซมิคอนดักเตอร์สัญชาติสหรัฐฯ กองทุนหลักคาดว่าจะสามารถครองส่วนแบ่งตลาดในเซกเมนต์ของตนเองได้เป็นอย่างดี ที่ผ่านมามีการเข้าเทคโอเวอร์บริษัท Xilinx เข้าเสริมทัพ เพื่อก้าวเข้ามาเบียดส่วนแบ่งตลาดจากเบอร์หนึ่งอย่างบริษัท Intel ให้มากขึ้น กองทุนหลักขายทำกำไรในช่วงที่ราคาหุ้นปรับตัวขึ้น

3. บริษัท Alibaba (สัดส่วนลงทุน 2.5%)

Sector: สินค้าฟุ่มเฟือย (Consumer Discretionary) จีน

ทำธุรกิจอี-คอมเมิร์ซ กองทุนหลักถือครองเพราะมองธีมการเติบโตด้านการอุปโภคบริโภคภายในประเทศของชาวจีนและคาดว่าจะสามารถสร้างจากธุรกิจปัจจุบันได้ดีรวมถึงรายได้จากการแยกธุรกิจของ Ant financial ออกไป แม้ Ant Group จะเลื่อนเสนอขายส่วนหน่วยลงทุนเป็นครั้งแรก (IPO) ออกไปก็ตาม กองทุนหลักขายทำกำไรออกไปบ้างในช่วงที่ราคาหุ้นปรับตัวขึ้น

4. บริษัท Zalando (สัดส่วนลงทุน 0.6%)

Sector: แฟชั่น อี-คอมเมิร์ซ สินค้าอุปโภคบริโภคฟุ่มเฟือย (Consumer Discretionary) เยอรมัน

มีแพลตฟอร์มอี-คอมเมิร์ซและโมเดลการทำธุรกิจที่แข็งแกร่งในยุโรป มีทีมบริหารที่แข็งแกร่ง มีการรุกตลาดแฟชั่นมากขึ้นเรื่อยๆ ได้รับผลประโยชน์จากพฤติกรรมผู้บริโภคชาวยุโรปที่เปลี่ยนแปลงไปจากเดิม กองทุนหลักขายทำกำไรออกไปบ้างในช่วงที่ราคาหุ้นปรับตัวขึ้น

5. บริษัท Trane Tech (สัดส่วนลงทุน 0.7%)

Sector: อุตสาหกรรม (Industrial) สหรัฐฯ

ทำธุรกิจระบายความร้อนภายในตัวอาคาร ได้รับประโยชน์จากการพัฒนาประสิทธิภาพการใช้พลังงานภายในตัวอาคาร ช่วยลดก๊าซเรือนกระจกในประเทศสหรัฐฯ ผลิตภัณฑ์ของบริษัทได้รับความนิยมในที่ยังมีอัตราการเข้าถึงต่ำในตลาดเกิดใหม่โดยเฉพาะยอดสั่งซื้อในตลาดจีนและอินเดียเร่งตัว กองทุนหลักปรับลดน้ำหนักในช่วงที่ราคาหุ้นมีการปรับตัวเพิ่มขึ้น

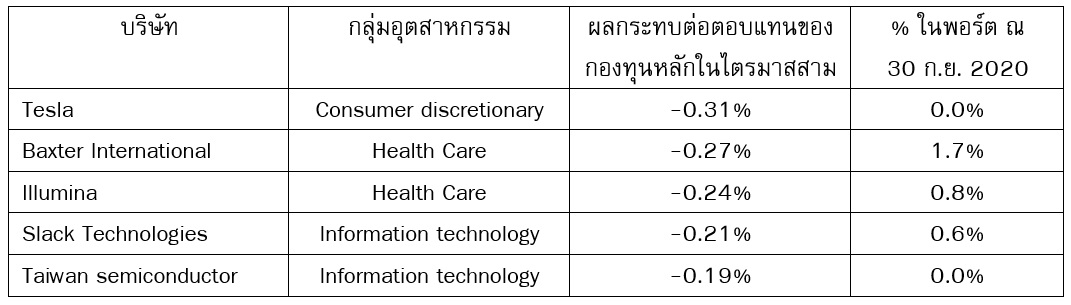

มุมมองต่อหุ้น 5 อันดับแรกที่ส่งผลลบต่อผลการดำเนินงานในไตรมาส 3 (ก.ค.-ก.ย. 2020)

1.บริษัท Tesla (สัดส่วนลงทุน 0%)

Sector: สินค้าอุปโภคประเภทฟุ่มเฟือย (Consumer discretionary) สหรัฐฯ

กองทุนหลักไม่ได้ถือครอง ยอดส่งมอบรถแข็งแกร่ง เป็นที่ถกเถียงกันกันภายในทีมบริหารของกองทุนหลักว่าราคาหุ้นจะไปได้ต่ออีกหรือไม่ ด้วยระดับมูลค่าที่พุ่งขึ้นแรงมาก

2. บริษัท Baxter International (สัดส่วนลงทุน 1.7%)

Sector: เฮลธ์แคร์ (Health care) สหรัฐฯ

ผู้ผลิตเครื่องมือทางการแพทย์ เครื่องวินิจฉัยทางการแพทย์ที่ติดตั้งในบ้าน มีเทคโนโลยีและนวัตกรรมที่แข็งแกร่ง มีการลงทุนทางด้านวิจัยและพัฒนา แม้ไตรมาสที่ผ่านมาจะประกาศผลประกอบการออกมาไม่ดี แต่เมื่อมองทั้งปีถือว่าใช้ได้ เครื่องมือผ่าตัดอิเล็กทรอนิกส์ไม่ได้รับความนิยมเฉพาะช่วง COVID-19

3. บริษัท Illumina (สัดส่วนลงทุน 0.8%)

Sector: เฮลธ์แคร์ (Health care) สหรัฐฯ

ผู้นำด้าน Genetic sequencing ซึ่งเป็นธีมลงทุนในกลุ่ม Disruptive Technology ด้วยต้นทุนที่ลดลงจะช่วยให้ตลาดใหญ่ขึ้นกว่านี้หลายเท่าตัว กองทุนหลักปรับลดสัดส่วนบ้างแต่ยังชอบบริษัทนี้อยู่และจะถือต่อไป

4. บริษัท Slack Technologies (สัดส่วนลงทุน 0.6%)

Sector: ไอที (Information Technology) สหรัฐฯ

แพลตฟอร์มผู้ให้บริการด้านการสื่อสารทางธุรกิจ ได้รับประโยชน์จาก Work from Home กองทุนหลักซื้อตั้งแต่ก่อนเกิดเหตุการณ์ COVID-19 กองทุนหลักปรับลดสัดส่วนและจะถือครองหุ้นส่วนที่เหลือต่อไป

5. Taiwan semiconductor (สัดส่วนลงทุน 0.0%)

Sector: ไอที (Information Technology) ไต้หวัน

กองทุนหลักไม่มีฐานะการถือครอง หุ้นขึ้นเพราะคาดว่าอุปสงค์ต่อเซมิคอนดักเตอร์จะเร่งตัว

ที่มา: Wellington Management, as of Sep 2020

Sector positioning

Regional positioning

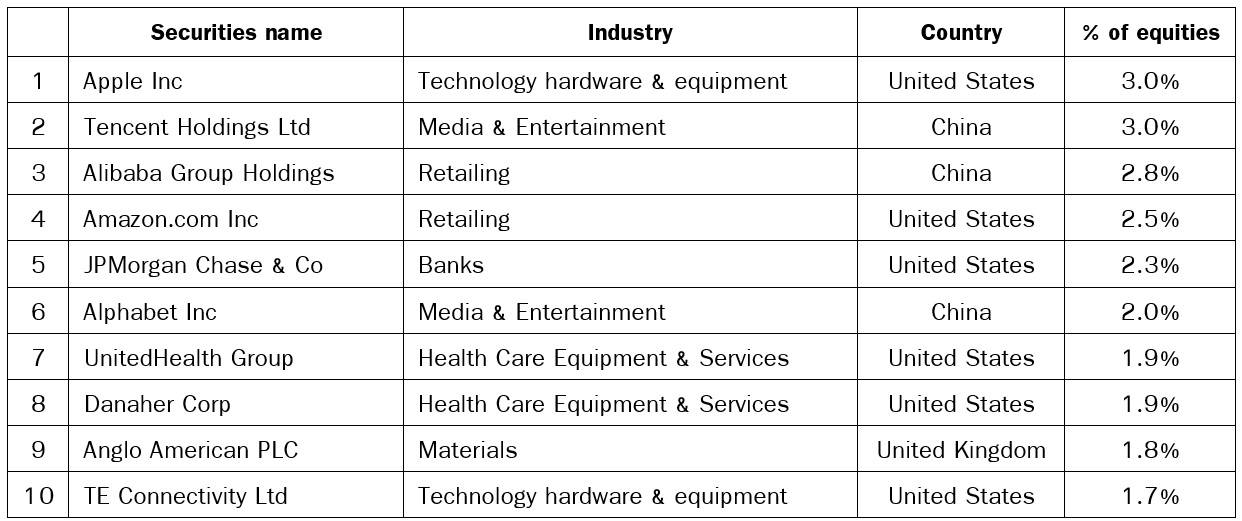

รายชื่อหลักทรัพย์ลงทุน 10 อันดับแรกของกองทุนหลัก Wellington Global Opportunities Equity Fund

กลยุทธ์ลงทุนของ Wellington Global Opportunities Equity Fund

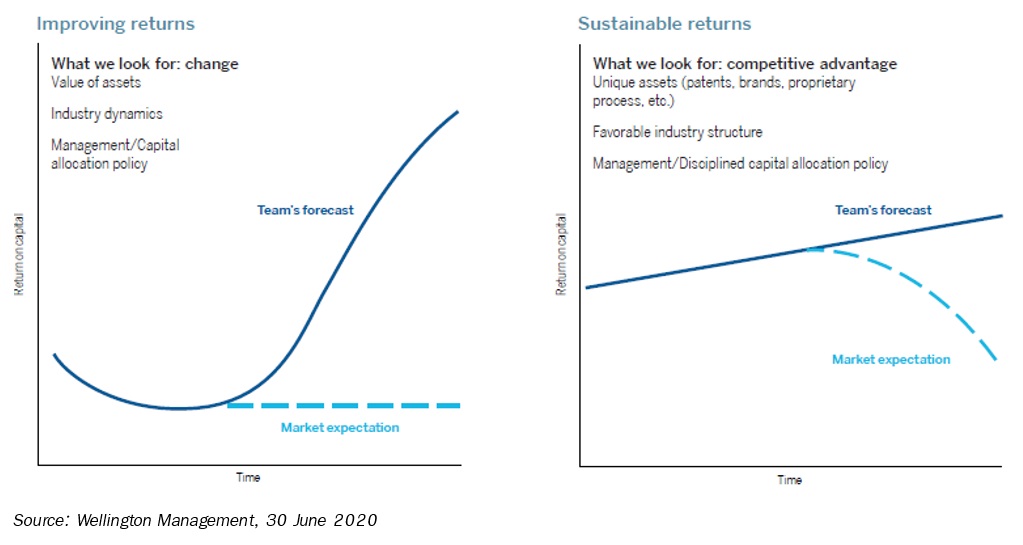

แสวงหาผลตอบแทนจากการลงทุนระยะยาวในหุ้นทั่วโลก ด้วยการวิเคราะห์หุ้นจากปัจจัยพื้นฐานและข้อมูลเชิงลึกของบริษัท ประกอบกับแนวโน้มของอุตสาหกรรมและเศรษฐกิจมหภาค โดยพิจารณาจาก

- ผลตอบแทนต่อเงินลงทุน (Return to Capital)

- งบการเงินและโครงสร้างของอุตสาหกรรมเพื่อหาบริษัทที่ให้ผลตอบแทนอย่างยั่งยืนและปรับตัวได้ดี

- โอกาสการลงทุนอันเกิดจากความไม่มีประสิทธิภาพของตลาด อย่างเช่น นักลงทุนส่วนใหญ่ให้ความสำคัญกับการเติบโตของกำไรในระยะสั้นจนเกินไป

กราฟ: แสดงกระบวนการลงทุนของ Wellington Global Opportunities Fund ซึ่งคัดเลือกบริษัทลงทุนโดยพิจารณาบริษัทที่ตลาดคาดหวังผลตอบแทนต่อเงินลงทุนไว้ต่ำกว่าระดับที่ควรจะเป็น สาเหตุก็เนื่องมาจาก

- ตลาดให้ความสำคัญกับปัจจัยด้านผลประกอบการและกำไรสุทธิของกิจการในระยะสั้น

- ตลาดไม่มีประสิทธิภาพ: เนื่องจากนักลงทุนสนใจให้ความสำคัญกับกลุ่มอุตสาหกรรมใดกลุ่มอุตสาหกรรมหนึ่ง หรือประเทศในประเทศหนึ่งมากเกินไป

- กองทุนเชื่อว่าผลตอบแทนต่อเงินลงทุนเป็นปัจจัยสำคัญต่อการขับเคลื่อนราคาหุ้นในตลาดของบริษัทจดทะเบียน

- ข้อมูลบริษัทที่เกี่ยวกับแนวทางการบริหารสินทรัพย์และแนวทางการจัดสรรเงินลงทุนจะเป็นตัวบ่งชี้ผลตอบแทนของบริษัทในอนาคต

กองทุนหลัก (Master Fund)

ชื่อ: Wellington Global Opportunities Equity Fund ชนิดหน่วยลงทุน Class S

นโยบายการลงทุน: เป็นกองทุนที่จดทะเบียนในประเทศลักเซมเบิร์ก มีนโยบายลงทุนในหุ้นสามัญ รวมถึงหลักทรัพย์ต่างๆ ที่มีลักษณะเป็นตราสารแห่งทุน เช่น หุ้นบุริมสิทธิ ใบสำคัญแสดงสิทธิ และใบแสดงสิทธิในผลประโยชน์ที่เกิดจากหลักทรัพย์อ้างอิงที่ออกโดยบริษัทต่างๆ ทั่วโลก

วันที่จดทะเบียน: กุมภาพันธ์ 2010

ประเทศที่จดทะเบียน: ลักเซมเบิร์ก

NAV: USD 25.15

เกณฑ์วัดผลการดำเนินงาน (Benchmark): MSCI AC World Net

Morningstar Category: Large cap Growth

Bloomberg code: WLLGOAU LX

Fund size: USD 429.6 Million

Number of holdings: 105

Source: https://www.bblam.co.th/application/files/7516/0515/2491/Wellington_Global_Opp_Oct_2020.pdf

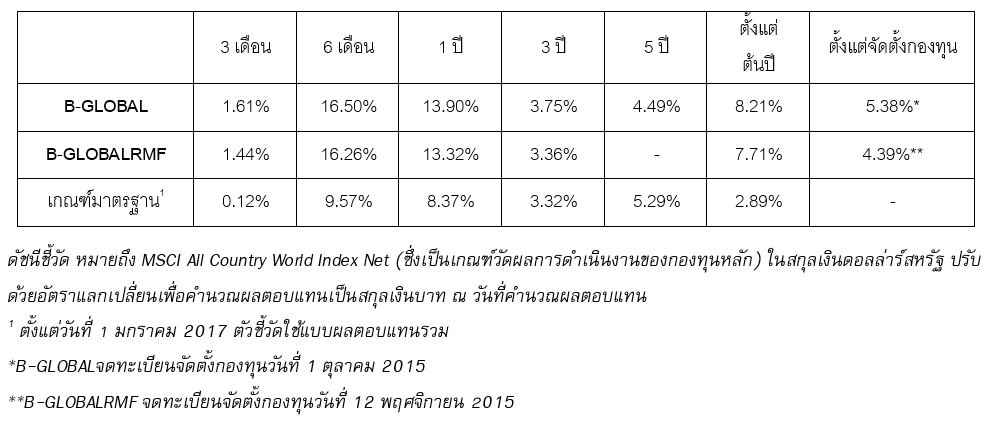

ผลการดำเนินงานกองทุนย้อนหลัง (ข้อมูลวันที่ 30 ต.ค. 2020)

ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต