กองทุนรวมประหยัดภาษีอย่างกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) และกองทุนรวมเพื่อการออม (SSF) มีความน่าสนใจอย่างไร แล้วเจนไหนบ้างที่ควรเริ่มต้นลงทุนในกองทุนประเภทนี้ วันนี้ คุณนุสรณ์ เนตรนวลศรี ผู้ช่วยกรรมการผู้จัดการ ทีม Business Distribution และคุณศุภสิทธิ์ สิทธิเสาวภาคย์ เจ้าหน้าที่ ทีม Business Distribution มีคำตอบดีๆ มาให้

ถาม : กองทุน SSF-RMF สามารถเป็นเครื่องมือประหยัดภาษีได้ แต่มีความแตกต่างจากเครื่องมือลดหย่อนภาษีประเภทอื่นอย่างไรบ้าง

ตอบ : หากเป็นค่าลดหย่อนจะเป็นสิทธิที่เราเลือกใช้สิทธินี้หรือไม่ใช้ก็ได้ เช่น ชิมชอปใช้ จะใช้สิทธินี้หรือไม่ใช้สิทธินี้ก็ได้ แต่ถ้าเป็นกองทุนรวมเพื่อประหยัดภาษี มีเรื่องการลดภาระในอนาคตได้ด้วย

หลายคนหลงลืมไป คิดว่าจะซื้อปีนี้เพื่อลดหย่อนปีนี้เท่านั้น แต่ไม่ได้คิดว่าระยะยาวแล้ว เงินที่เราลงทุนมาประหยัดภาษี ยังต่อเนื่องและงอกเงยอีกเมื่อครบ 10 ปี หรือครบอายุ 55 ปีแล้ว

สำหรับกองทุนรวมเพื่อประหยัดภาษี เริ่มมีตั้งแต่ปี 2545 โดยเริ่มแรกเรามีกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) ก่อน สำหรับวางแผนลงทุนเพื่อการเกษียณ จากนั้นในปี 2547 ก็มีกองทุนเพื่อประหยัดภาษีประเภทที่ 2 ออกมา ชื่อว่า กองทุนรวมหุ้นระยะยาว (LTF) ซึ่งมีส่วนช่วยรักษาเสถียรภาพของตลาดทุนในระยะยาว โดยกองทุนนี้จะลงทุนหุ้นในประเทศไทย แต่ว่า กองทุนประเภท LTF นี้สิ้นสุดการให้สิทธิประโยชน์ทางภาษีแล้วตั้งแต่ปี 2562 ที่ผ่านมา ตอนนี้ก็จะมีกองทุนเพื่อประหยัดภาษีประเภทที่เพิ่งออกมาในปีนี้ คือ กองทุนรวมเพื่อการออม (SSF) และ SSF แบบพิเศษ ที่ออกมาสำหรับช่วง 3 เดือน คือ เม.ย.-มิ.ย. 2563

ด้วยเหตุนี้ ปัจจุบันจึงเหลือกองทุนรวมเพื่อประหยัดภาษีให้เลือกลงทุนได้ 2 ประเภทคือ กองทุน RMF และ กองทุน SSF ซึ่งข้อดีของกองทุนเหล่านี้คือ ช่วยลดภาระในอนาคตได้

ถาม : ผู้ลงทุนสอบถามกันเข้ามามากว่า จะซื้อ SSF หรือ RMF ดี มีคำแนะนำอย่างไรบ้าง

ตอบ : จากประสบการณ์ที่ได้พบเจอกลุ่มคนรุ่นใหม่ Gen Y จะแบ่งเป็น 2 กลุ่มหลักๆ คือ กลุ่มแรกเมื่อเรียนจบแล้วก็ต้องทำงานเลยและมีภาระทันทีในการส่งเงินให้กับที่บ้านเกินครึ่งหนึ่งของเงินที่หามาได้ ทำให้กลุ่มนี้เล็งเห็นความสำคัญในการวางแผนระยะยาว เพื่อไม่ต้องการเป็นภาระของคนรุ่นหลัง

อีกกลุ่มคือ กลุ่มที่เรียนจบแล้วทำงานแต่ไม่มีภาระค่าใช้จ่ายที่ต้องดูแล กลุ่มนี้ก็จะให้ความสำคัญเรื่องการหาวิธีที่จะช่วยลดภาระภาษีเงินได้บุคคลธรรมดาที่จะต้องจ่ายในแต่ละปี หรือก็คือวิธีที่จะทำให้ขอคืนภาษีได้มากขึ้น ซึ่งพอกลุ่มนี้ทำความรู้จักกับเรื่องภาษี ก็เริ่มมองหากองทุนรวมเพื่อประหยัดภาษี ซึ่งก็จะมีนโยบายการลงทุนที่หลากหลายระดับความเสี่ยง ไม่ว่าจะเป็นตราสารหนี้ หุ้นไทย หุ้นต่างประเทศ หรือสินทรัพย์ทางเลือก ซึ่งก็ทำให้กลุ่มนี้ได้เรียนรู้เรื่องการลงทุน ได้ออมเงินอย่างแท้จริง

เมื่อดูโดยรวมแล้ว กลุ่มนี้มองหาการลงทุนระยะกลาง ซึ่งก็จะมีกองทุน SSF ที่ตอบโจทย์ มีนโยบายการลงทุนหลากหลายสินทรัพย์

ถาม : จำเป็นไหมที่จะต้องเลือกลงทุน SSF หรือ RMF ดี หรือจริงๆ แล้ว สามารถลงทุนได้ทั้ง 2 แบบ

ตอบ : เราสามารถลงทุนได้ทั้ง 2 แบบเลย เพราะว่ากองทุนทั้ง 2 ประเภทมีดีทั้งคู่ เพียงแต่อยากให้นักลงทุนได้พิจารณาจากความต้องการของตัวเองก่อนว่า เราวางแผนลงทุนระยะไหน ถ้าคิดทบทวนเรียบร้อยแล้ว อยากให้น้ำหนักกับแผนระยะยาว เช่น การวางแผนเกษียณ ก็ให้น้ำหนักการลงทุนไปที่กองทุน RMF แต่สำหรับใครที่ชั่งใจแล้วว่า ต้องการลงทุนเพื่อแผนระยะกลางมากกว่า ไม่ว่าจะเป็น แต่งงาน ซื้อคอนโดมิเนียม หรือรถ ก็สามารถมุ่งไปที่แผนระยะกลาง ลงทุนใน SSF มากกว่า RMF ก็ได้

ถาม : คนจะเริ่มให้น้ำหนักแผนระยะยาว ด้วยการวางแผนเกษียณในช่วงอายุเท่าไหร่

ตอบ : ส่วนใหญ่ที่เจอมาก็คือ อายุ 40 ปี จึงจะเริ่มให้ความสำคัญเรื่องของการวางแผนเกษียณ เพราะว่าคนที่อายุต่ำกว่า 40 ปี ที่เคยเจอมา แทบไม่เคยมีใครถามเกี่ยวกับเรื่องการลงทุนเตรียมความพร้อมเพื่อวัยเกษียณ ส่วนมากมักจะถามว่าควรลงทุนในหุ้นไทย หรือหุ้นต่างประเทศ หรือตราสารหนี้ดี โดยส่วนมากแล้วคนอายุต่ำกว่า 40 ปี มักจะคำนึงถึงเรื่องการลงทุนมากกว่าเรื่องการวางแผนเกษียณ

ในทางกลับกัน คนที่อายุมากกว่า 40 ปี มักจะสอบถามว่า ควรลงทุนในกองทุน RMF ที่มีนโยบายลงทุนอย่างไรดีจึงจะเหมาะสมกับตัวเอง สะท้อนว่า เมื่ออายุ 40 ปีขึ้นไปแล้ว ก็จะตระหนักในเรื่องของการวางแผนเกษียณมากขึ้น

ถาม : การลงทุนเพื่อวางแผนเกษียณ ที่เพิ่งเริ่มต้นเมื่ออายุ 40 ปีขึ้นไปแล้ว ถือว่าเหมาะสมหรือไม่

ตอบ : การเริ่มต้นลงทุนเพื่อเกษียณ ตอนอายุ 40 ปี ก็ไม่ได้หมายความว่าช้าหรือเร็วเกินไป แต่สมมติว่า ถ้าเราเริ่มต้นลงทุนเพื่อเกษียณสุข ตั้งแต่ก่อนอายุ 40 ปี เช่น อาจจะเริ่มตั้งแต่ 30 ปี ด้วยเป้าหมายเดียวกันคือมีเงินเพียงพอใช้ในวัยเกษียณ ต้องการเกษียณสุขเหมือนกัน ก็จะพบว่า คนที่เริ่มต้นเร็วกว่า ก็จะมีภาระน้อยกว่า เปรียบเทียบง่ายๆ ก็เหมือนกับการซื้อสินค้าแบบผ่อน 0% เป็นงวดๆ 6 เดือน กับ 12 เดือน ถ้าจำนวนงวดในการผ่อนมากกว่า ด้วยราคาสินค้าที่เท่ากัน ผู้ที่มีระยะเวลาผ่อนมากกว่า ก็จะจ่ายเงินเพื่อผ่อนชำระเฉลี่ยต่อเดือนน้อยกว่า แต่คนที่ผ่อนจำนวนงวดน้อย จำนวนเงินแต่ละงวดก็จะมากกว่า

ถาม : การเริ่มต้นใส่ใจกับการลงทุนเพื่อวางแผนเกษียณ ตอนอายุ 40 ปี ช้าไปหรือไม่

ตอบ : หลายคนอาจจะเริ่มนึกถึงเรื่องการวางแผนเกษียณบ้าง ตอนที่อายุ 30 ปี แต่เริ่มลงมือทำจริงตอนอายุ 40 ปี หรือบางคนเริ่มสนใจวางแผนเกษียณตอนอายุ 45 ปี แล้วไปเริ่มลงมือทำจริงตอนอายุ 50 ปี ซึ่งการเริ่มลงมือทำช้า ก็เท่ากับว่า ระยะเวลาในการลงทุนเพื่อการเกษียณหดหายไปแล้ว มีช่วงระยะเวลาในการลงทุนจำกัดมากขึ้น การจะไปถึงเป้าหมายจึงเป็นเรื่องยากขึ้น

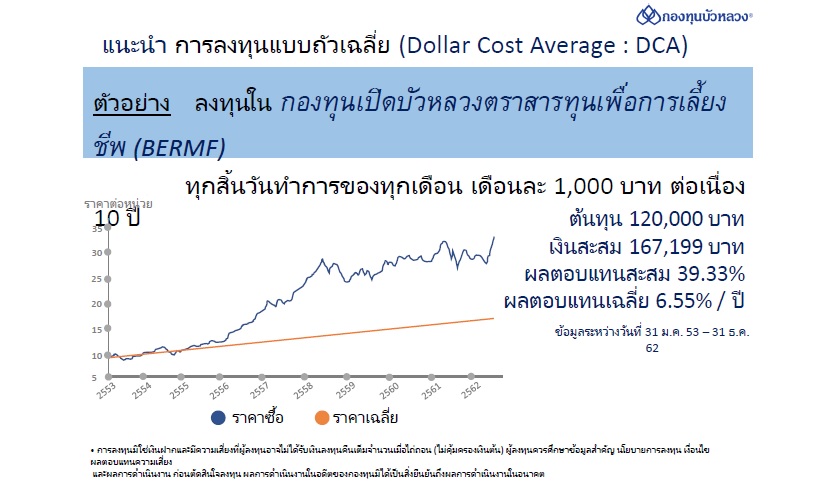

อย่างไรก็ตาม เราได้ทดลองทำตัวเลขว่า ไม่ว่าจะเริ่มต้นลงมือทำตอนอายุเท่าไหร่ แต่มีระยะเวลาลงทุนไป 10 ปี การลงทุนนั้นจะให้ผลตอบแทนเป็นอย่างไรบ้าง ก็จะเป็นไปตามนี้

ไม่ว่าคุณจะเริ่มลงทุนตอนอายุ 30 ปี หรือ 40 ปี แต่การลงทุนที่มีระยะเวลายาว จะช่วยให้มีเวลาสะสมผลตอบแทนได้มากกว่า แต่ถ้าเราไปเริ่มต้นลงทุนตอนอายุ 50 ปี อานุภาพของเงินต้นก็จะลดน้อยลง ตามระยะเวลาลงทุนที่เหลือน้อยลงตาม ดังนั้นการไปถึงเป้าหมายหรือไม่อาจจะไม่เห็นภาพชัดนัก ดังนั้น จะดีกว่าหรือไม่ หากเราคิดก่อน แล้วเริ่มลงมือทำก่อนเลย

ถาม : ในภาวะที่ตลาดผันผวนแบบนี้ ก็มีคนที่อยากลงทุน แต่ยังไม่กล้าลงทุน มีคำแนะนำสำหรับคนกลุ่มนี้อย่างไรบ้าง

ตอบ : การลงทุนเพื่อแผนระยะกลางด้วย SSF และแผนระยะยาวด้วย RMF มีนโยบายลงทุนให้เลือกหลากหลายสินทรัพย์ หรือที่เรียกว่าเป็น Investor Choice โดยในส่วนของกองทุน SSF ของกองทุนบัวหลวง ที่เหมาะกับคนรุ่นใหม่ ก็จะเป็น กองทุนเปิดบัวหลวงหุ้นฟิวเจอร์เพื่อการออม หรือ B-FUTURESSF ซึ่งจะมีการลงทุนในการบริโภคของประเทศจีน รวมทั้งเน้นไปที่เทคโนโลยีปัญญาประดิษฐ์ (AI) ของฝั่งอเมริกา และล่าสุดก็มีการเพิ่มน้ำหนักลงทุนในกลุ่มเทคโนโลยีทางการเงิน (ฟินเทค) ด้วย

ส่วนกองทุน RMF ของกองทุนบัวหลวง ก็มีนโยบายลงทุนในหลากหลายสินทรัพย์ให้เลือกเช่นกัน ไม่ว่าจะเป็น ตราสารหนี้ หุ้นไทย หุ้นต่างประเทศ หรือกองทุนผสม อย่างกองทุนที่เหมาะกับสภาวะในช่วงนี้ก็จะเป็น กองทุนที่ไปลงทุนในเทคโนโลยี อย่างกองทุนเปิดบัวหลวงโกลบอลอินโนเวชั่นและเทคโนโลยีเพื่อการเลี้ยงชีพ (B-INNOTECHRMF) และกองทุนที่มีการไปลงทุนในประเทศจีน อย่างเช่น กองทุนเปิดบัวหลวงหุ้นจีนเอแชร์เพื่อการเลี้ยงชีพ (B-CHINAARMF)

สุดท้ายนี้ ถ้าเราจะลงทุนใน RMF และ SSF สิ่งหนึ่งที่ขาดไม่ได้คือเรื่องวินัยในการลงทุน เพราะเป็นการลงทุนที่มีภาระผูกพัน เป็นการลงทุนที่จะช่วยลดภาระระยะยาวได้ ทางที่ดีคือ อย่าคิดเพียงอย่างเดียว แต่ให้เริ่มลงมือทำเลยตั้งแต่วันนี้