ประเด็นเด่นในตลาดตราสารหนี้

ตั้งแต่ต้นปี 2563 ที่ผ่านมาอัตราผลตอบแทนพันธบัตรรัฐบาลทั่วโลกค่อนข้างผันผวนและปรับตัวลดลงทุกช่วงอายุจากการแพร่ระบาดของเชื้อไวรัส COVID-19 ส่งผลให้เศรษฐกิจทั่วโลกหดตัวอย่างรุนแรง รัฐบาลและธนาคารกลางในหลายๆ ประเทศเร่งออกมาตรการสนับสนุนต่างๆ และดำเนินนโยบายการเงินแบบผ่อนคลาย ทั้งการลดดอกเบี้ยและการอัดฉีดสภาพคล่องอย่างต่อเนื่อง โดยภายหลังจากสถานการณ์การแพร่ระบาดเริ่มคลี่คลาย หลายประเทศเริ่มมีการผ่อนคลายมาตรการปิดเมืองทำให้เศรษฐกิจโลกมีสัญญาณฟื้นตัวจากจุดต่ำสุด (bottoming out) และนักลงทุนเริ่มกลับมาถือสินทรัพย์เสี่ยงเพิ่มมากขึ้น

ในช่วง 2 เดือนที่เหลือของปี 2563 นักลงทุนยังต้องเผชิญกับความท้าทายจากปัจจัยที่อาจส่งผลกระทบต่อแนวโน้มเศรษฐกิจและความผันผวนในตลาดการเงิน ได้แก่

- ความเสี่ยงจากการกลับมาระบาดของเชื้อไวรัส COVID-19 ในประเทศต่างๆ ทำให้ภาครัฐอาจต้องเลื่อนการเปิดเมืองหรืออาจต้องกลับไปใช้มาตรการปิดเมืองอีกครั้ง และก่อให้เกิดความเสี่ยงต่อการฟื้นตัวทางเศรษฐกิจ โดยความกังวลนี้จะทยอยคลี่คลายเมื่อมีการแจกจ่ายวัคซีนเป็นการทั่วไป

- ความต่อเนื่องและการเปลี่ยนแปลงขนาดของมาตรการสนับสนุนจากภาครัฐยังคงมีความไม่แน่นอน จากข้อจำกัดในด้านต่างๆ อาทิ ความสามารถในการก่อหนี้ และงบประมาณคงเหลือ เป็นต้น

- การเคลื่อนย้ายเงินลงทุนซึ่งมีแนวโน้มจะไหลเข้าสู่กลุ่มประเทศเกิดใหม่และแนวโน้มการแข็งค่าของเงินบาทจากการอ่อนค่าของเงินดอลลาร์สหรัฐฯ และการปรับเพิ่มขึ้นของราคาทองคำ

ด้านธนาคารกลางสหรัฐ (FED) ในวันที่ 4 พ.ย.นี้ ไม่มีการปรับเปลี่ยนนโยบายตามคาด โดยยังคงดอกเบี้ยใน range 0 – 0.25% ขณะที่มองว่าความเห็นต่อนโยบาย และมุมมองต่อเศรษฐกิจจาก FOMC ไม่มีอะไรใหม่ แม้จะยังคงอยู่ใน stance ผ่อนปรนมาก เนื่องจากในเดือนสิงหาคมที่ผ่านมาเฟดมีการปรับเปลี่ยนยุทธศาสตร์นโยบายการเงินและเป้าหมายในระยะยาว โดยปรับเปลี่ยนมาใช้เป้าหมายเงินเฟ้อเฉลี่ย (Average Inflation Targeting) แทนเป้าหมายอัตราเงินเฟ้อเดิมที่คงที่ ซึ่งเฟดได้ส่งสัญญาณว่าจะคงดอกเบี้ยในระดับใกล้ศูนย์ไปอย่างน้อยจนถึงปี 2566 ท่ามกลางแนวโน้มเงินเฟ้อที่น่าจะยังอยู่ในระดับต่ำ ดังนั้น เฟดน่าจะยังคงดอกเบี้ยที่ระดับ 0.0-0.25% และไม่น่ามีการออกนโยบายใหม่ๆ

Fed มองว่า เศรษฐกิจสหรัฐฯ เริ่มฟื้นตัวดีขึ้น ส่งผลให้แรงกดดันต่อการลดดอกเบี้ยนโยบายนั้นลดลง โดยเครื่องชี้ภาวะเศรษฐกิจของสหรัฐฯ เช่น ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ยอดค้าปลีก และตัวเลขการจ้างงาน ทยอยปรับตัวดีขึ้น ส่งผลให้คาดว่าเศรษฐกิจสหรัฐฯ ในไตรมาส 3 น่าจะฟิ้นตัวดีขึ้นจากไตรมาส 2 อย่างมีนัยสำคัญ หลังจากมีการทยอยปลดล็อกดาวน์ ทั้งนี้ IMF ได้ปรับประมาณการเศรษฐกิจสหรัฐฯ ปี 2563 หดตัวลดลงที่ -4.3% จากคาดการณ์เดิมที่ -8.0% ขณะที่คาดว่าเศรษฐกิจสหรัฐฯ น่าจะใช้ระยะเวลายาวนานในการฟื้นตัว อย่างไรก็ดี มาตรการทางการเงินและการคลังต่างๆ ที่ได้ดำเนินไปแล้วน่าจะเพียงพอที่จะประคองเศรษฐกิจสหรัฐฯ ในปีนี้ให้อยู่ในกรอบที่ IMF คาดการณ์ไว้

สำหรับ ธนาคารกลางยุโรป (ECB) เมื่อวันที่ 29 ตุลาคม 2563 มีมติให้คงอัตราดอกเบี้ยนโยบาย หรืออัตราดอกเบี้ยรีไฟแนนซ์ที่ระดับ 0% ซึ่งเป็นระดับต่ำสุดเป็นประวัติการณ์ และคงอัตราดอกเบี้ยเงินฝากที่ธนาคารพาณิชย์ฝากไว้กับ ECB ที่ระดับ -0.50% ขณะที่คงอัตราดอกเบี้ยเงินกู้ที่ระดับ 0.25% อีกทั้งยังคงวงเงินในการซื้อพันธบัตรตามโครงการ Pandemic Emergency Purchase Program (PEPP) ไว้ที่ 1.355 ล้านล้านยูโรเช่นเดิม ECB ระบุว่าจะยังคงตรึงอัตราดอกเบี้ยที่ระดับปัจจุบัน หรือต่ำกว่าระดับดังกล่าว จนกว่าอัตราเงินเฟ้อปรับตัวขึ้นสู่เป้าหมายของ ECB ซึ่งระบุให้ “อยู่ใกล้ แต่ไม่เกิน 2%”

ด้านมุมมองต่อเศรษฐกิจ ประธาน ECB แถลงว่า GDP ยูโรโซนในไตรมาส 3 จะออกมาดีกว่าที่ตลาดคาด แต่แนวโน้ม GDP ไตรมาส 4 มีความเสี่ยงที่จะอ่อนแอลง เนื่องจากเศรษฐกิจส่งสัญญาณอ่อนแอลงมาตั้งแต่เดือนกันยายน และมีแนวโน้มย่ำแย่ลงมากในเดือนพฤศจิกายนจากมาตรการควบคุมการระบาดที่เข้มงวดขึ้นในยุโรป นอกจากนี้ยังส่งสัญญาณผ่อนคลายมาตรการเพิ่มเติมในการประชุมครั้งต่อไปในเดือนธันวาคม และจะพิจารณาเครื่องมือต่าง ๆ ที่เหมาะสมในการขยายมาตรการผ่อนคลายเพิ่มเติม เพื่อลดทอนผลกระทบจากการระบาดของ Covid-19

ส่วน ธนาคารกลางญี่ปุ่น (BOJ) มีมติให้คงนโยบายการเงินเดิมทั้งเป้าอัตราดอกเบี้ยระยะสั้นและยาว ได้แก่ มีมติ 8 ต่อ 1 ในการคงอัตราดอกเบี้ยระยะสั้นไว้ที่ -0.1% สำหรับเงินสำรองส่วนเกินของธนาคารพาณิชย์ (Excess Reserve) คงเป้าอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปี (Yield Curve Control: YCC) ไว้ที่ประมาณ “0%” และเคลื่อนไหวในกรอบ +/-0.2% และคงเป้าการเข้าซื้อสินทรัพย์ต่าง ๆ ที่ประกาศก่อนหน้านี้ ได้แก่ วงเงินการเข้าซื้อ ETFs และ REITs ต่อปีที่ JPY12trn และ JPY180bn ตามลำดับ และยังระบุจะเข้าซื้อในอัตราที่เหมาะสมตามสภาวะของตลาด วงเงินการเข้าซื้อตราสารหนี้เอกชนระยะสั้น (Commercial Paper) และยาว (Corporate Bonds) รวมกันต่อปีที่ JPY20trn จนถึงเดือน มี.ค. 2564 รวมทั้งยกเลิกเพดานการเข้าซื้อพันธบัตรรัฐบาลจากเดิมที่กำหนด JPY80trn ต่อปี และวงเงินโครงการเงินกู้ปลอดดอกเบี้ย (Special Funds-Supplying Operations) ที่ให้สถาบันการเงินนำไปปล่อยกู้ให้กับภาคธุรกิจที่ได้รับผลกระทบจาก COVID-19 มูลค่า JPY90trn

ในส่วนของเศรษฐกิจ BOJ คาดว่า GDP ปีงบประมาณ 2020F จะหดตัวเพิ่มขึ้นเป็น -5.5% จากประมาณการครั้งก่อนในเดือนก.ค. ที่ -4.7% จากอุปสงค์ในภาคบริการที่อ่อนแอกว่าที่คาด ขณะที่คาด GDP ปีงบประมาณ 2021F จะขยายตัวเพิ่มขึ้นเป็น 3.6% จากเดิมที่คาด 3.3% ทางด้านเงินเฟ้อประมาณการไม่เปลี่ยนแปลงจากรอบก่อนนัก โดยคาดว่าเงินเฟ้อจะหดตัวเพิ่มขึ้นเล็กน้อยเป็น -0.6% ในปีงบประมาณ 2020F จากการประมาณการครั้งก่อนที่ -0.5% และจะฟื้นตัวขึ้นเป็น 0.4% ในปีงบประมาณ 2021F แต่ยังคงห่างไกลเป้าหมายเงินเฟ้อที่ 2% อย่างมาก สะท้อนได้ว่านโยบายการเงินจะยังคงผ่อนคลายเป็นระยะเวลานาน

ประเทศไทย เมื่อวันที่ 18 พ.ย. 2563 กนง. มีมติเอกฉันท์ ให้คงอัตราดอกเบี้ยนโยบายไว้ที่ร้อยละ 0.50 ต่อปี เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจและให้เน้นมาตรการช่วยเหลือที่ตรงจุดมากขึ้น ในการตัดสินนโยบาย คณะกรรมการฯ ประเมินว่าแม้เศรษฐกิจไทยปรับดีขึ้นกว่าคาดแต่มีแนวโน้มฟื้นตัวช้าและยังต้องการแรงสนับสนุนจากอัตราดอกเบี้ยนโยบายที่อยู่ในระดับต่ำอย่างต่อเนื่อง อย่างไรก็ดี การฟื้นตัวของเศรษฐกิจยังเปราะบางและมีความไม่แน่นอนสูง คณะกรรมการฯ จึงเห็นควรให้คงอัตราดอกเบี้ยนโยบายไว้ในการประชุมครั้งนี้ และรักษาขีดความสามารถในการดำเนินนโยบายการเงินที่มีจำกัดเพื่อใช้ในจังหวะที่เหมาะสมและเกิดประสิทธิผลสูงสุด

มุมมองด้านอัตราดอกเบี้ยนโยบาย

แนวโน้มตลาดตราสารหนี้ไทยในระยะต่อไป กองทุนบัวหลวงคาดว่า กนง.จะคงอัตราดอกเบี้ยนโยบายที่ 0.50% ต่อไปอีกระยะหนึ่ง ส่งผลให้อัตราผลตอบแทนพันธบัตรระยะสั้นปรับตัวได้ในกรอบจำกัด ขณะที่อัตราผลตอบแทนพันธบัตรระยะกลางถึงยาวจะยังคงผันผวนตามปัจจัยทั้งต่างประเทศและในประเทศ โดยเฉพาะด้านการเลือกตั้งของสหรัฐฯ ที่มีแนวโน้มยืดเยื้อ หลังจากที่ประธานาธิบดีทรัมป์ ได้แสดงจุดยืนที่จะฟ้องศาลปกครองในทุกรัฐที่นายไบเดนชนะ โดยชี้ว่าการลงคะแนนเสียงผ่านทางไปรษณีย์นั้นขาดความโปร่งใส ส่งผลให้เกิดการประท้วงระหว่างผู้สนับสนุนทรัมป์ และไบเดนในหลายๆ มลรัฐซึ่งปัจจัยดังกล่าวจะก่อให้เกิดความผันผวนต่อเนื่องไปอีกระยะหนึ่ง

นอกจากนี้ ปัจจัยภายในประเทศ ยังคงต้องติดตามแนวโน้มการฟื้นตัวของเศรษฐกิจ ภายหลังจากการครบกำหนดมาตรการการพักชำระหนี้การดำเนินนโยบายทางการเงินและการคลังของภาครัฐ รวมถึงสถานการณ์ทางการเมืองในประเทศที่มีแนวโน้มที่จะยืดเยื้อต่อไป

ปัจจัยบวก/ลบต่อกองทุน

ปัจจัยบวก

- ปัจจัยหนุนตลาดตราสารหนี้ได้แก่นโยบายผ่อนคลายทางการเงินของธนาคารกลางทั่วโลก

- คาดว่าธปท. จะคงอัตราดอกเบี้ยนโยบายไว้ที่ 0.50% ต่อไปอีกระยะหนึ่ง

ปัจจัยลบ

- ถ้ากนง.ลดดอกเบี้ยนโยบาย ไม่ได้มีผลดีกับตราสารหนี้ระยะสั้น

- อัตราผลตอบแทนพันธบัตรจะมีความผันผวนตามปัจจัยทั้งในและต่างประเทศ โดยเฉพาะปัจจัยที่เกี่ยวกับการฟื้นตัวของเศรษฐกิจและผลกระทบจากการแพร่ระบาดของ COVID-19 การดำเนินนโยบายทางการเงินและการคลังของภาครัฐ ปริมาณพันธบัตรรัฐบาล (Bond supply)

- ความกังวลถึงอันดับเครดิตตราสารหนี้ภาคเอกชน ตลอดจนความสามารถในการชำระหนี้ของผู้ออกตราสารหนี้หลายราย

- ความผันผวนในตลาดการเงินโลก อัตราแลกเปลี่ยน

สรุปความเคลื่อนไหวค่าเงินบาท USD/THB

ค่าเงินบาทในตลาดอัตราแลกเปลี่ยน ณ วันที่ 12 พ.ย. 2563 ปิดที่ระดับ 30.28 บาทต่อดอลลาร์สหรัฐฯ อ่อนค่าจากปลายปี 1.03% ซึ่งอ่อนค่าเป็นลำดับสามในภูมิภาคเอเชีย โดยปัจจัยหลักที่ส่งผลต่อการเคลื่อนไหวของค่าเงินในช่วง 1 – 2 เดือนที่ผ่านมา ได้แก่

ปัจจัยบวก

- กระแสเงินทุนไหลกลับเข้ามาในตลาดหุ้นและตลาดตราสารหนี้หลังจากการเลือกตั้งประธานาธิบดีสหรัฐฯ

- ค่าเงินดอลลาร์พลิกกลับมาอ่อนค่าจากแนวโน้มนโยบายเศรษฐกิจและการต่างประเทศของว่าที่ประธานาธิบดีสหรัฐฯ คนใหม่

- ข่าวดีเรื่องความคืบหน้าของวัคซีน COVID-19

ปัจจัยลบ

- ความกังวลถึงการชะลอตัวของเศรษฐกิจโลกและเศรษฐกิจไทย

- นักลงทุนกลับมามีความกังวลต่อสถานการณ์การแพร่ระบาดของ COVID-19 ทั่วโลก โดยเฉพาะในสหรัฐฯ และอียู

- สถานการณ์การเมืองในประเทศไทยที่มีการชุมนุมกันหลายจุดมากขึ้นและการสลายการชุมนุมในวันที่ 16 ต.ค.

หมายเหตุ : (+) ส่งผลให้เงิน THB แข็งค่า / (-) ส่งผลให้เงิน THB อ่อนค่า

Market Update: กองทุน MM-RMF

วันที่จดทะเบียน : 12 พ.ย. 2551

นโยบายการลงทุน :

- กองทุนเน้นลงทุนในตราสารหนี้ซึ่งมีการจัดอันดับความน่าเชื่อถือในตัวตราสารและหรือผู้ออกตราสารระยะยาวสามอันดับแรก ระยะสั้นสองอันดับแรก ในระดับ National และหรือ International Scale

- กองทุนลงทุนในตราสารหนี้ภาครัฐ สถาบันการเงิน เอกชน และหรือเงินฝากทั้งในและต่างประเทศ

- การลงทุนในตราสารหนี้ รวมถึงหลักทรัพย์หรือทรัพย์สินอื่นที่มีกำหนดการชำระคืนเมื่อทวงถามหรือมีอายุสัญญา หรือจะครบกำหนดชำระคืนไม่เกิน 397 วันนับแต่วันที่ลงทุน กองทุนจะดำรงอายุถัวเฉลี่ยแบบถ่วงน้ำหนัก ณ ขณะใดขณะหนึ่งไม่เกิน 92 วัน

- ทั้งนี้ กองทุนมีสัดส่วนการลงทุนในต่างประเทศโดยเฉลี่ยในรอบปีบัญชีไม่เกิน 40% ของ NAV

นโยบายเงินปันผล : ไม่จ่าย

กลยุทธ์ในการบริหารกองทุน : กองทุนมีกลยุทธ์การลงทุนมุ่งหวังผลตอบแทนในระยะสั้นถึงระยะปานกลางให้ได้ผลตอบแทนที่ใกล้เคียงดัชนีชี้วัดที่กำหนด โดยเน้นการคัดเลือกตราสารหนี้ภาครัฐและเอกชนระยะสั้นที่ให้ผลตอบแทนเหมาะสม

- ช่วง 2 เดือนครึ่งที่ผ่านมา (ก.ย. – 12 พ.ย. 2563) อัตราผลตอบแทนพันธบัตรช่วงอายุไม่เกิน 1 ปี ทรงตัว ที่อัตราผลตอบแทนในช่วง 0.46 – 0.50%

- ราคา NAV กองทุน MM-RMF ได้เพิ่มขึ้นจาก 11.6275 บาทต่อหน่วย (30 ก.ย. 2563) เป็น 11.6296 บาทต่อหน่วย (30 ต.ค. 2563)

- ทั้งนี้ ทีมจัดการลงทุนประมาณการว่า ผลตอบแทนในช่วงไตรมาส 4 หลังหักค่าใช้จ่ายและค่าธรรมเนียมน่าจะอยู่ราว 0.35 – 0.45% ต่อปี

- Portfolio Duration (ตราสารที่กองทุนถือครองมีอายุเฉลี่ย) 0.19 ปี ข้อมูล ณ วันที่ 30 ตุลาคม 2563

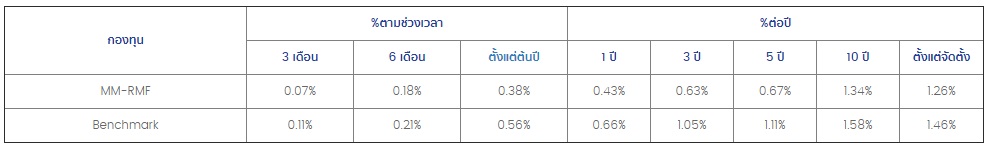

ผลการดำเนินงานของกองทุน MM-RMF (ข้อมูล ณ วันที่ 30 พ.ย. 2563)

จัดทำขึ้นตามมาตรฐานการวัดผลการดำเนินงานของกองทุนรวมของสมาคมบริษัทจัดการกองทุน

เกณฑ์มาตรฐาน หมายถึง Zero Rate Return (Total Return) 1 เดือน สัดส่วน 50% ของ NAV, อัตราดอกเบี้ยเงินฝากประจำ 3 เดือน เฉลี่ยของธนาคารกรุงเทพ ธนาคารกสิกรไทย และธนาคารไทยพาณิชย์ สัดส่วน 40% ของ NAV และ อัตราดอกเบี้ยกู้ยืมระหว่างธนาคารสำหรับระยะเวลา 1 เดือน สกุลเงินดอลล่าร์สหรัฐฯ ปรับด้วยต้นทุนการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยน บวกด้วยค่าเฉลี่ยของ Credit Spread ของตราสารที่มีการจัดอันดับเครดิตในระดับ A อายุ 1 เดือน ในช่วงระยะเวลาที่คำนวณผลตอบแทน สัดส่วน 10% ของ NAV นอกจากนี้ บริษัทอาจเปรียบเทียบเพิ่มเติมกับอัตราดอกเบี้ยของเงินฝากประจำ 3 เดือน เฉลี่ยของ 3 ธนาคารพาณิชย์ขนาดใหญ่ ได้แก่ ธนาคารกรุงเทพ ธนาคารกสิกรไทย และธนาคารไทยพาณิชย์ สัดส่วน 100% ของ NAV

สัดส่วนการลงทุน (% ของมูลค่าทรัพย์สิน ข้อมูล ณ 30 ต.ค. 2563)

คำเตือน – ข้อมูลในบทความนี้เป็นข้อมูลที่มีการเผยแพร่ต่อสาธารณะ ซึ่งนักลงทุนสามารถเข้าถึงได้โดยทั่วไป และเป็นข้อมูลที่เชื่อว่าน่าจะเชื่อถือได้ แต่ทั้งนี้ บริษัทหลักทรัพย์จัดการกองทุนรวม บัวหลวง จำกัด (“บริษัท”) มิได้ยืนยันหรือรับรองถึงความถูกต้อง หรือสมบูรณ์ของข้อมูลดังกล่าวแต่อย่างใด ความคิดเห็นที่ปรากฏในบทความนี้เป็นเพียงการนำเสนอในมุมมองของบริษัท และเป็นความคิดเห็น ณ วันที่ปรากฏในบทความเท่านั้น ซึ่งอาจเปลี่ยนแปลงได้ภายหลังวันดังกล่าว โดยบริษัทไม่จำเป็นต้องแจ้งสาธารณชน หรือผู้ลงทุนทราบ บทความฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ข้อมูลเท่านั้น บริษัทไม่รับผิดชอบต่อการนำข้อมูลหรือความคิดเห็นใดๆไปใช้ในทุกกรณี ดังนั้นผู้ลงทุนควรใช้ดุลพินิจในการพิจารณา เนื่องจากการลงทุนมีความเสี่ยง ผู้ลงทุนจึงควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน และผลการดำเนินงานในอดีตของกองทุนรวมมิได้ยืนยันถึงผลการดำเนินงานในอนาคต