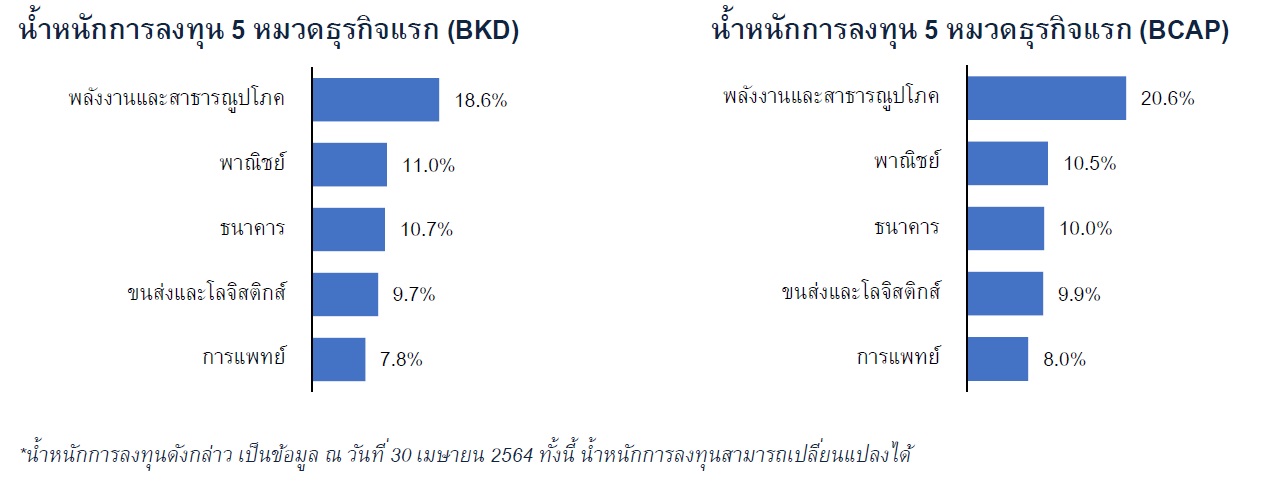

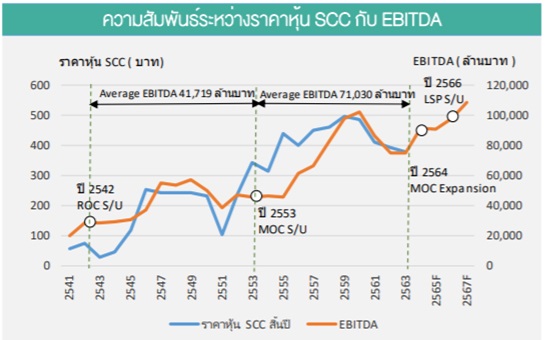

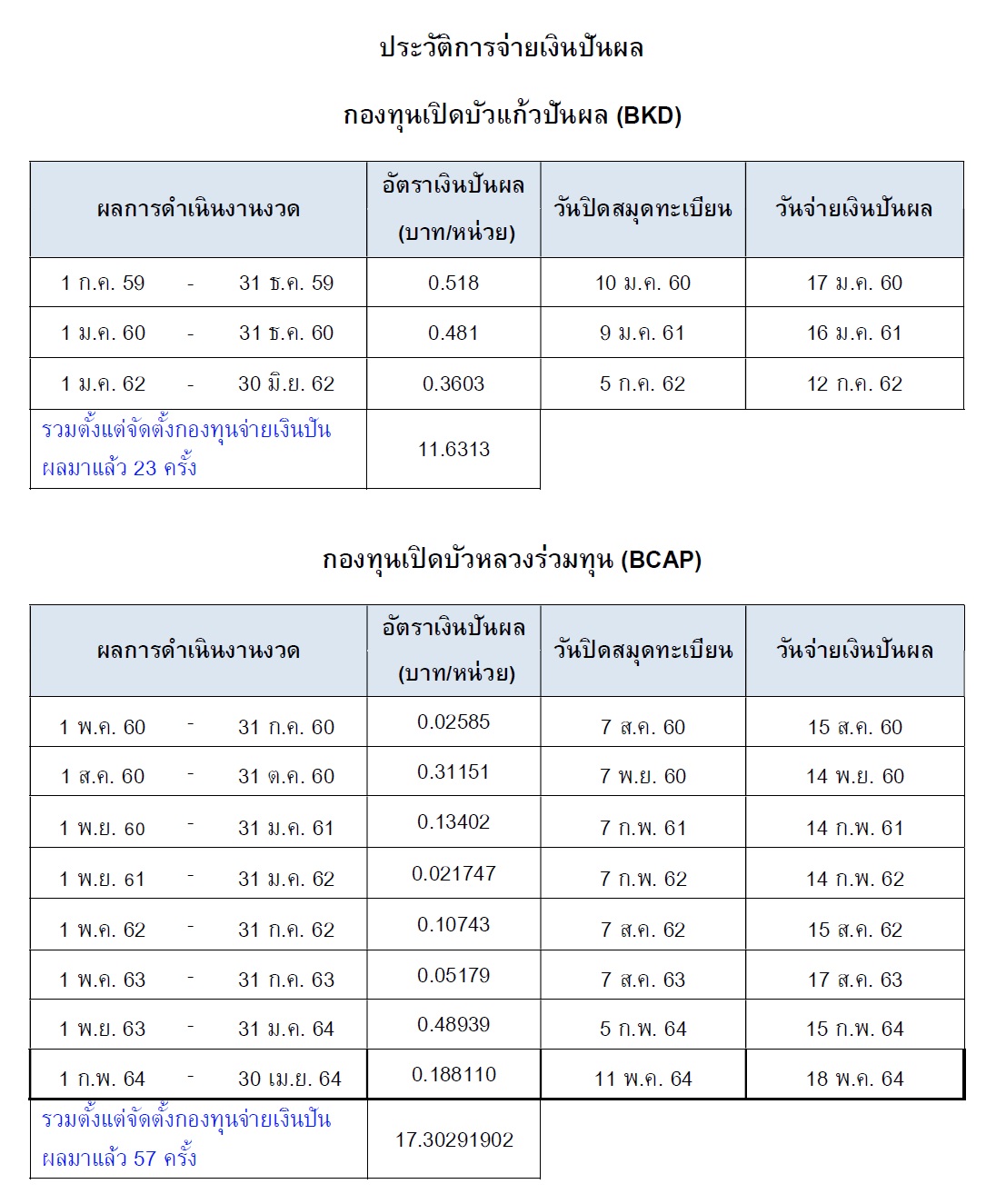

- กองทุนเปิดบัวแก้วปันผล (BKD)

- กองทุนเปิดบัวหลวงร่วมทุน (BCAP)

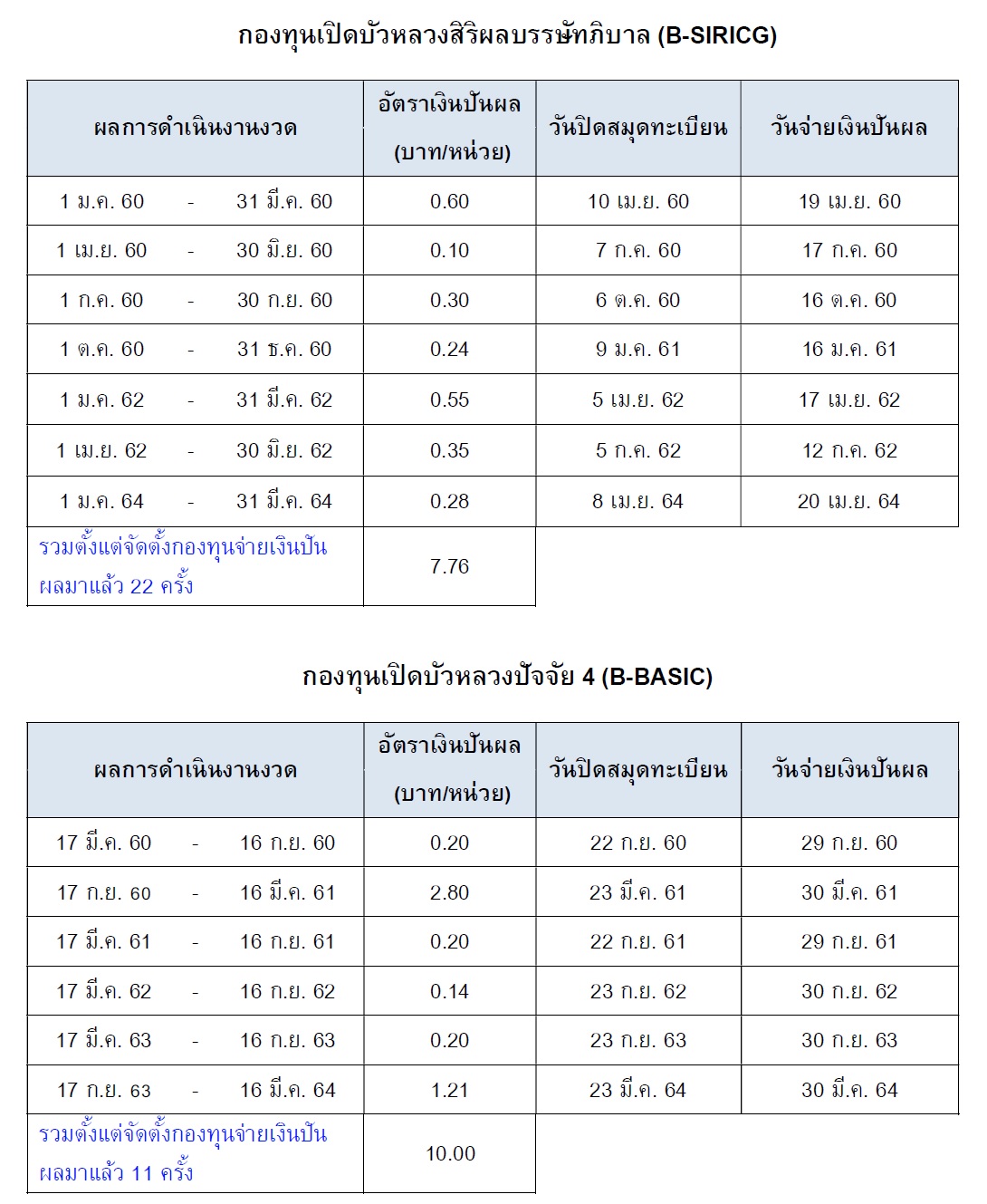

- กองทุนเปิดบัวหลวงสิริผลบรรษัทภิบาล (BSIRICG)

- กองทุนเปิดบัวหลวงปัจจัย 4 (BBASIC)

Key Highlight ประจำไตรมาส 2Q 2564

1.กำไรบริษัทจดทะเบียน SET งวดล่าสุด (1Q2564) เติบโตเด่นจากฐานที่ต่ำ ในปีก่อนหน้า (2563) และดีกว่าที่นักวิเคราะห์ในตลาดคาด

กำไรบริษัทจดทะเบียน SET งวด 1Q2564 อยู่ที่ 2.62 แสนล้านบาท เพิ่มขึ้น 130% เทียบกับไตรมาสเดียวกันของปีก่อน (YoY) และ 45% เทียบกับไตรมาสก่อนหน้า (QoQ) ซึ่งสูงกว่าที่นักวิเคราะห์ในตลาดที่ตั้งเป้าไว้ที่ 2.00 แสนล้านบาท โดยกำไรส่วนใหญ่มาจากหุ้นของบริษัทจดทะเบียนในกลุ่ม Commodity เช่น กลุ่มพลังงาน กลุ่มปิโตรเคมี กลุ่มวัสดุก่อสร้าง กลุ่มเกษตร เป็นต้น ขณะที่หุ้นกลุ่มธนาคารพาณิชย์ (8 แห่งแรก ที่ประกาศงบ) มีกำไร 1Q2564 รวม 4.6 หมื่นล้านบาท เติบโต 45% (QoQ) หรือ 2% (YoY) ดีกว่าคาดมาก รวมถึงกลุ่ม Real Sector เช่น บริษัท ปูนซิเมนต์ไทย (SCC) บริษัท ปตท. สำรวจและผลิตปิโตรเลียม (PTTEP) รายงานกำไรออกมาโต ดังนี้

- บริษัท ปูนซิเมนต์ไทย (SCC) มีกำไรงวด 1Q2564 เท่ากับ 1.49 หมื่นล้านบาท เพิ่มขึ้น 50% (QoQ) และ 73% (YoY) โดยหุ้นดังกล่าวเป็น Top 5 Holdings ของกองทุน BTP / BKA / B-INFRA

- บริษัท ปตท. สำรวจและผลิตปิโตรเลียม (PTTEP) มีกำไรงวด 1Q2564 เท่ากับ 1.1 หมื่นล้านบาท เพิ่มขึ้น 356% (QoQ) และ 34% (YoY)

ด้วยระดับกำไรบริษัทจดทะเบียนงวด 1Q64 ที่ยืนเหนือระดับ 2 แสนล้านบาทได้ เทียบกับฐานกำไรงวด 1Q2563 ที่ 1.14 แสนล้านบาท จะทำให้กระบวนการปรับประมาณการกำไรทั้งปี (2564) น่าจะเกิดขึ้นในช่วงเวลาที่เหลือของปี

2. SET Index ณ ปัจจุบันที่ 1,580 – 1,600 จุด มีการซื้อขายบน Market Earning Yield Gap ที่ระดับ 4.00% ยังสูงกว่าค่าเฉลี่ยในอดีตที่ 3.90% เล็กน้อย

ระดับ Market Earning Yield Gap ที่สูงกว่าค่าเฉลี่ยในอดีต แสดงถึงดัชนียังอยู่ระดับน่าลงทุน (ภายใต้ Bond Yield 1 ปีที่ระดับ 0.4-0.5% และสภาพคล่องส่วนเกินในระบบ)

ทั้งนี้ 10 ปีที่ผ่านมา (ระหว่างปี 2554 – 2564) ตัวเลข Yield Gap จะอยู่ในช่วง 2.5% – 5.3% (ต่ำสุด/สูงสุด)

*Market Earning Yield Gap คือส่วนต่างที่นักลงทุนใช้บอกว่าปัจจุบันผลตอบแทนของหุ้นหรือพันธบัตรมีความน่าสนใจในการลงทุนมากกว่ากัน ตัวเลขที่สูงกว่าค่าเฉลี่ยในอดีตแสดงถึงว่าหุ้นอยู่ในช่วงที่ให้ผลตอบแทนน่าสนใจมากกว่าพันธบัตร

3. ค่าเงินดอลลาร์สหรัฐฯ ที่มีแนวโน้มอ่อนค่าลง ทำให้นักลงทุนมีโอกาสได้ FX Gain จากการลงทุนในตลาดหุ้นเอเชียรวมถึงไทยมากขึ้น

การหาแหล่งเงินทุนโครงสร้างพื้นฐานในสหรัฐฯ ได้กดดันให้เงินดอลลาร์สหรัฐอ่อนค่า เป็นประเด็นที่หนุนให้นักลงทุนที่ลงทุนในตลาดหุ้นเอเชียรวมถึงไทยมีโอกาสได้ FX Gain จากอัตราแลกเปลี่ยนมากขึ้นรวมถึงหนุนราคา Commodity เช่น น้ำมันดิบ เหล็ก ยืนระดับสูง ซึ่งส่งผลดีต่อตลาดหุ้นไทย เพราะมีสัดส่วนกำไรจากหุ้น Commodity ถึง 1 ใน 3 ของหุ้นทั้งหมดในตลาดหลักทรัพย์

4. แรงกดดันที่ลดลงจาก MSCI หลังจากที่ได้ปรับลดน้ำหนักหุ้นไทยแล้วในเดือน พ.ค. ทำให้หลังจากนี้หุ้นไทยมีโอกาสทยอยฟื้นตัวได้

ในเดือน พ.ค. 2564 ตลาดหุ้นไทยเผชิญกับการปรับลดน้ำหนักในดัชนี MSCI เหลือ 1.73% ณ 27 พ.ค. 2564 กดดันให้ต่างชาติขายสุทธิหุ้นไทยกว่า 3.31 หมื่นล้านบาท อย่างไรก็ตามในสามรอบหลังสุดที่ MSCI มีการปรับลดน้ำหนัก พบว่าหุ้นมักปรับตัวดีขึ้นในเวลาต่อมา หลังแรงกดดันจากนักลงทุนสถาบันและนักลงทุนต่างประเทศที่มีการ Rebalance เริ่มลดลง

5. การกระจายวัคซีนเป็นตัวแปรที่นักลงทุนไทยและต่างชาติให้ความสำคัญ

ประเทศที่เริ่มมีการฉีดวัคซีน อาทิ ตลาดหุ้นยุโรปและสหรัฐฯ ในช่วงเดือน ก.พ.-มี.ค. มีการฉีดวัคซีนเป็นสัดส่วนต่อประชากรสูงขึ้น ในเวลาเดียวกันกับที่ Fund Flow ก็ไหลเข้าตลาดหุ้นเช่นเดียวกันมูลค่ากว่า 3.7 หมื่นล้านดอลลาร์สหรัฐ (สำหรับตลาดยุโรป) และ 3.2 หมื่นล้านดอลลาร์สหรัฐ (สำหรับตลาดสหรัฐฯ) ตามลำดับ ซึ่งได้หนุนตลาดหุ้น Euro Stoxx 600 ขึ้น 6.1% และ S&P 500 ขึ้น 4.2% เป็นต้น

เช่นเดียวกับตลาดหุ้นโลก หรือ MSCI World ช่วงเริ่มต้นฉีดวัคซีน (สัดส่วนไม่ถึง 10% ของประชากร) กับช่วงที่มีการเร่งฉีดวัคซีน (สัดส่วนผ่าน 10% ของประชากร) ตลาดหุ้นโลกหรือ MSCI World ปรับตัวขึ้นเร็วมากจากผลตอบแทนสะสมตั้งแต่ต้นปี 3.5% (YTD) ณ สิ้นเดือน ก.พ. พุ่งขึ้นสู่ 11.5% (YTD) ณ สิ้นเดือน เม.ย. ดังนั้นจึงมีความเป็นไปได้ว่าพฤติกรรมนักลงทุนน่าจะมีลักษณะคล้ายๆ เดิม ตราบที่ประเทศไทยสามารถกระจายวัคซีนได้ตามแผน คือ มีการฉีดวัคซีนถึง 12% ในเดือน มิ.ย. น่าจะหนุนให้ Fund Flow เริ่มกลับมาไหลเข้า และหนุนให้ดัชนีปรับตัวขึ้นได้

ปัจจัยกระตุ้นต่อตลาดหุ้นไทย

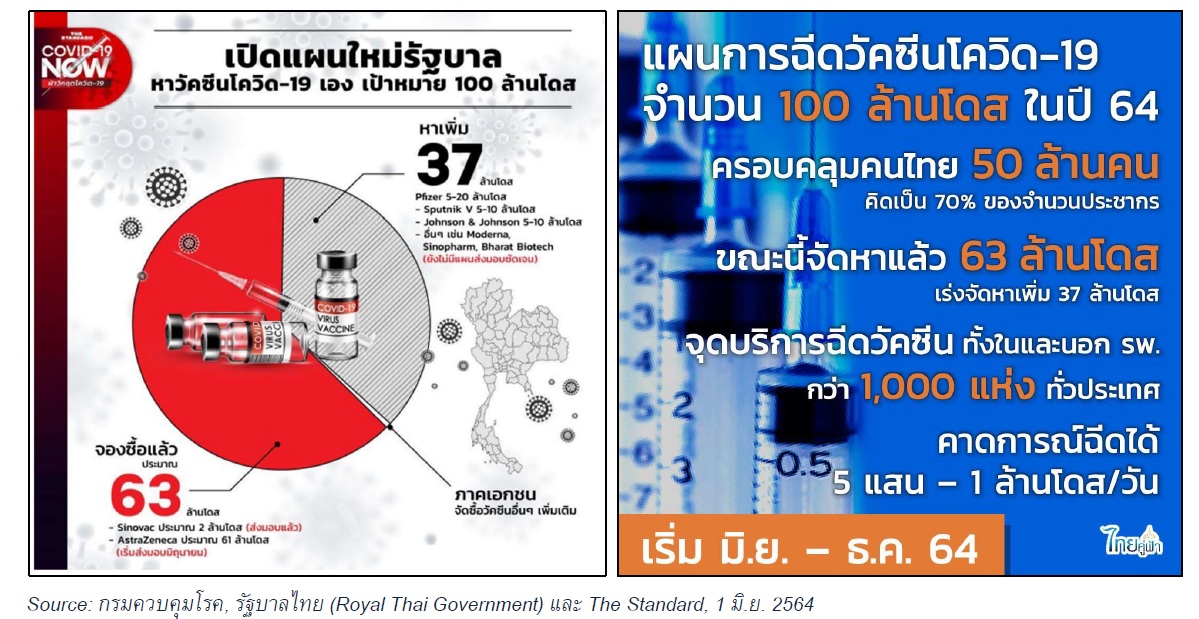

1. วัคซีนโควิด…ยิ่งเร็วยิ่งดี

- รัฐบาลกำลังเจรจาซื้อวัคซีนจากค่ายอื่นๆ เข้ามาเพิ่ม เช่น สปุตนิก ไฟว์ (รัสเซีย), จอห์นสัน & จอห์นสัน (สหรัฐฯ), ไฟเซอร์ (สหรัฐฯ), โมเดอร์นา (สหรัฐฯ) เป็นต้น จากปัจจุบันสั่งซื้อไปแล้ว 63 ล้านโดส

- มีเป้าหมายนำเข้าวัคซีนในปีนี้ให้ได้ 100 ล้านโดส (ภาครัฐหาเพิ่ม 30 ล้านโดส, ภาคเอกชน 7 ล้านโดส) ซึ่งจะครอบคลุม 70% ของจำนวนประชากร

- ล่าสุด ราชวิทยาลัยจุฬาภรณ์จะนำเข้าวัคซีนซิโนฟาร์มล็อตแรก 1 ล้านโดส เดือน มิ.ย. นี้ หลังขึ้นทะเบียนกับอ.ย. เรียบร้อย โดยจะกระจายให้กับหน่วยงานภาครัฐและเอกชนที่สนใจพร้อมประกันวัคซีนปัจจุบัน ณ 26 พ.ค. 2564 อัตราการได้รับวัคซีนของไทย 1 โดส อยู่ที่ 3.2% ของประชากร, 2 โดส อยู่ที่ 1.4% ของประชากร เทียบกับอัตราการได้รับวัคซีนของโลก 1 โดส อยู่ที่ 10.2% ของประชากร, 2 โดส อยู่ที่ 5.2% ของประชากร

2. การฟื้นตัวของกำไรตลาดหุ้นไทย

- กลุ่มที่กำไรฟื้นชัดเจนในปี 2564F คือ พลังงาน, ปิโตรเคมี, เหล็ก, วัสดุก่อสร้าง และที่เติบโตสูงคือ ไฟแนนซ์, บรรจุภัณฑ์

ปัจจัยกดดัน/ความเสี่ยงหลักในตลาดหุ้นไทย

1. การพักฐานอย่างมีนัยสำคัญของตลาดหุ้นสหรัฐฯ ซึ่งปัจจัยที่มีน้ำหนัก คือ อัตราเงินเฟ้อสูงขึ้นอย่างรวดเร็ว และการทยอยลด QE เร็วกว่าคาด (ทั้งนี้ SET Index และ S&P 500 มีความสัมพันธ์ในทิศทางเดียวกันสูงมาก)

2. การเมืองในประเทศ พอเศรษฐกิจเริ่มฟื้น ปัญหาการเมืองก็มา โดยในระยะสั้นรัฐบาลกำลังถูกกดดันอย่างมากจากประเด็นการจัดหาและการกระจายวัคซีนโควิด-19 ที่ล่าช้า และกรณีพ.ร.ก. กู้เงิน 7 แสนล้านบาท ทำให้ Debt/GDP พุ่งขึ้นเกือบ 59% (เพดาน 60%) และถูกมองว่าใช้อำนาจอนุมัติแบบเบ็ดเสร็จ

แนวโน้มของหมวดธุรกิจ

- พลังงานและสาธารณูปโภค

เป็นกลุ่มที่เล่นธีมการฟื้นตัวเศรษฐกิจโลก ซึ่งสะท้อนออกมาในราคาสินค้าโภคภัณฑ์ และปริมาณกำลังซื้อที่เพิ่มขึ้น รวมไปถึงสเปรดปิโตรเคมีที่กว้างขึ้นเมื่อเทียบกับช่วง โควิด-19 ปี 2563 โดยภายในกลุ่มพลังงานด้วยกันเองกลุ่มโรงกลั่นน่าจะเป็นกลุ่มที่สะท้อนปัจจัยบวกของการท่องเที่ยวและการเดินทางกลับมาได้ดีที่สุดสังเกตจากตัวเลขค่าการกลั่น (GRM: Gross Refinery Margin) ที่ทยอยปรับตัวสูงขึ้น

- ธนาคารพาณิชย์

ไตรมาสที่ 1/2564 กลุ่มธนาคารพาณิชย์มีการประกาศงบการเงินออกมาดีกว่าที่ตลาดคาดทุกตัว โดยหลักๆ ที่ดีกว่ามาจากการตั้งสำรองที่ลดลงจากภาวะคลี่คลายของการติดเชื้อโควิด-19 ตั้งแต่ปลายปีที่แล้ว และรายได้ที่มิใช่ดอกเบี้ยที่ดีกว่าคาด ซึ่งแม้ว่านักลงทุนจะยังกังวลต่อการติดเชื้อระลอกสามที่อาจทำให้การตั้งสำรองกลับมาสูงขึ้นอีกครั้ง แต่หากการติดเชื้อดังกล่าวสามารถจัดการได้ทันท่วงทีในระยะเวลาอันสั้น การตั้งสำรองและผลประกอบการของธนาคารพาณิชย์ก็น่าจะดีกว่าปี 2563 ในทุกๆไตรมาสที่เหลือ และทำให้ EPS Growth ปี 2564 โดยเฉลี่ยอุตสาหกรรมอยู่ที่ราว 15% – 20% เทียบกับ Valuation P/BV 2564E เฉลี่ยที่ 0.8x ก็น่าจะเป็นกลุ่มการลงทุนที่ Outperform ได้ในช่วงครึ่งปีหลัง

- การแพทย์

เป็นกลุ่มที่ยังได้รับผลกระทบจากโควิด-19 รอบใหม่ค่อนข้างจำกัดกว่าอุตสาหกรรมอื่น จุดน่าสนใจของกลุ่มนี้กำไร 2Q2564 จะกลับมาเป็นบวกทุกโรงพยาบาลแม้ช่วง 1Q2564 กำไรกลุ่มลดลงราว 44.8% (YoY) จากฐานสูงในช่วงเดือน ม.ค. – ก.พ. 2563 ซึ่งเป็นช่วงก่อนการระบาดโควิด-19 โดยเฉพาะในกลุ่มของรพ.ที่รับผู้ป่วยต่างชาติ Fly-in สูง เช่น BH, BDMS, PR9 ที่มีรายได้จากลูกค้ากลุ่มดังกล่าว 55%, 15%, 10% ของยอดขายปีปกติ ตามลำดับ โดยสัญญาณบวก ประกอบด้วย 1) ความต้องการบริการที่เกี่ยวข้องกับโควิดเร่งตัวขึ้นมาก ทั้งการตรวจหาเชื้อซึ่งงวด 2Q2564 การตรวจทุกรพ. เพิ่มขึ้นกว่าเท่าตัวและคาดว่าจะเพิ่มอย่างมีนัยจาก 2Q2563 ที่ภาวะระบาดต่ำกว่าปัจจุบันค่อนข้างมาก ในทางตรงกันข้ามแม้เชื่อว่าผลบวกต่อกลุ่มจากรายได้ที่เกี่ยวข้องกับโควิด-19 จะลดลงในงวด 2H2564 ซึ่งจะเป็นกลุ่มรพ.ประกันสังคม ที่มีฐานสูง แต่รพ. เอกชนอย่าง BDMS ยังคาดหวังความต้องการภายในประเทศจากกำลังให้บริการที่เพิ่มขึ้นต่อเนื่องได้

- ขนส่งและโลจิสติกส์

ความเร็วในการฉีดวัคซีนจะเป็นปัจจัยบวกหลัก หลังผลประกอบการยังเผชิญกับขาดทุนสุทธิเป็นไตรมาสที่ 3 ติดต่อกัน

- อาหารและเครื่องดื่ม

อาจเติบโตชะลอลงจากกำลังซื้อของครัวเรือนและธุรกิจที่การฟื้นตัวยังไม่เกิดขึ้นอย่างทั่วถึงประกอบกับการแข่งขันที่รุนแรงและทางเลือกที่หลากหลายทำให้ผู้บริโภคยังให้ความสำคัญกับผลิตภัณฑ์อาหารและเครื่องดื่มที่คุ้มค่าคุ้มราคา

- วัสดุก่อสร้าง

ตลาดในประเทศ: ความต้องการใช้วัสดุก่อสร้างมีแนวโน้มกระเตื้องขึ้น จากปัจจัยหนุนดังนี้ คือ

1) มูลค่าการลงทุนก่อสร้างภาครัฐคาดว่าจะเติบโตเฉลี่ย 6.0-7.0% ต่อปี ตามโครงการต่อเนื่องและโครงการใหม่ที่คาดว่าจะทยอยก่อสร้าง เช่น โครงการรถไฟฟ้าความเร็วสูงเชื่อม 3 สนามบิน (ดอนเมือง-สุวรรณภูมิ-อู่ตะเภา) รถไฟฟ้าสายสีแดงส่วนต่อขยาย และสายสีม่วงใต้ (เตาปูน-ราษฎร์บูรณะ)

2) มูลค่าการลงทุนก่อสร้างภาคเอกชนว่าจะขยายตัว 1.5-2.0% ต่อปี อานิสงส์จากโครงการพัฒนาอสังหาริมทรัพย์ต่างๆของภาคเอกชน และโครงการพัฒนาระเบียงเศรษฐกิจภาคตะวันออก (EEC) หนุนให้เกิดการก่อสร้างนิคมอุตสาหกรรม โรงงาน

- พัฒนาอสังหาริมทรัพย์

สภาพตลาดอสังหาริมทรัพย์ได้รับผลกระทบจากการแพร่ระบาดของโรคโควิด-19 ไม่ต่างจากธุรกิจท่องเที่ยว ทั้งในส่วนของการผลิต และผู้ประกอบการที่ต้องการชะลอการขาย อย่างไรก็ตาม พบว่า โควิด-19 เป็นตัวกระตุ้นให้ลูกค้าที่ต้องการที่อยู่อาศัย (real demand) ตัดสินใจซื้อและโอนกรรมสิทธิ์เร็วขึ้น เนื่องจากความกังวลว่าเกณฑ์การพิจารณาอนุมัติสินเชื่ออาจถูกปรับให้รัดกุมยื่งกว่าเดิม ประกอบกับการมีบ้านสร้างเสร็จพร้อมโอนในตลาดเป็นจำนวนมากจากการระบายสินค้าของผู้ประกอบการผ่านโปรโมชั่นหลายรูปแบบ

อัพเดทหุ้นรายตัว

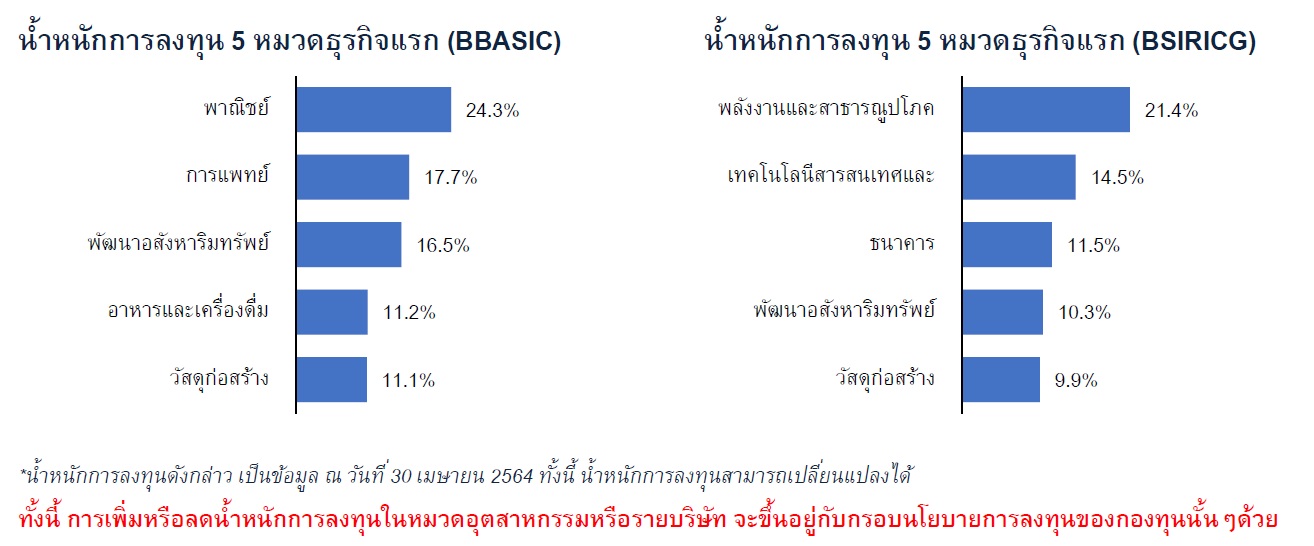

1. บมจ. ปูนซิเมนต์ไทย (SCC) – หมวดวัสดุก่อสร้าง

(2564F: EPS 39.09 บาท, Norm PE 11.56 เท่า, Dividend Yield 3.87%, ROE 13.5%)

- ปีนี้กำไรธุรกิจปิโตรเคมีของบริษัทโดดเด่นจากการฟื้นตัวของฝั่งสหรัฐฯ และจีน ส่งผลบวกทั้งด้านปริมาณการขายเม็ดพลาสติกและ Spread ของผลิตภัณฑ์หลักที่เพิ่มขึ้น โดยโครงการขยายกำลังการผลิตขึ้นอีก 15% ของโรงงานปิโตรเคมีต้นน้ำ คือ มาบตาพุด โอเลฟินส์ ได้เข้ามาในจังหวะที่เหมาะสมอย่างยิ่ง ขณะที่ธุรกิจ Packaging เติบโตผ่านดีลซื้อกิจการซึ่งตั้งเป้าเชิงรุกหลังบริษัท เอสซีจี แพคเกจจิ้ง (SCGP) เข้าระดมทุน IPO ในปีที่ผ่านมา ส่วนธุรกิจซีเมนต์-ผลิตภัณฑ์ก่อสร้างเน้นเพิ่มประสิทธิภาพการผลิต ชูกลยุทธ์ Services & Solution ตอบโจทย์ผู้บริโภคดันอัตรากำไรขึ้นโดยไม่จำเป็นต้องใช้เงินลงทุนมาก ทั้งนี้ตลาดคาดว่ากำไรปี 2564 จะเติบโต 37% (YoY)

- ตลอดช่วง 20 ปีที่ผ่านมา ราคาหุ้น SCC มีความสัมพันธ์กับกำไรก่อนดอกเบี้ย ภาษี และค่าเสื่อมราคาที่เกิดขึ้น ภายใต้แผนการเติบโตที่ชัดเจนของ 3 ธุรกิจหลักทำให้นักวิเคราะห์ในตลาดประเมินว่า SCC จะสามารถสร้าง EBITDA เฉลี่ยในช่วงปี 2564 – 2573 ได้ไม่ต่ำกว่า 1 แสนล้านบาท/ปี

- บริษัทยังได้รับประโยชน์จากการที่ตลาดหลักทรัพย์จะเปลี่ยนเกณฑ์คำนวณดัชนีใหม่ โดยใช้มูลค่าหลักทรัพย์ตามราคาที่ปรับด้วย % การถือหุ้นของผู้ถือหุ้นรายย่อยหรือ Free Float Adjusted Market Capitalization เพื่อให้ดัชนีสะท้อนสภาพตลาดได้ดีขึ้น ทำให้คาดว่าจะมีเม็ดเงินส่วนเพิ่มจากกองทุน Passive Fund ที่ต้องปรับสัดส่วนการลงทุนการถือหุ้น SCC ตาม SET50 เกณฑ์ใหม่เข้ามาอีกประมาณ 1.2 พันล้านบาท

2. บมจ. ปตท. (PTT) – หมวดพลังงานและสาธารณูปโภค

(2564F: EPS 2.86 บาท, Norm PER 14.01 เท่า, Dividend Yield 3%, ROE 8.9%)

- PTT รายงานกำไรสุทธิ 1Q2564 เพิ่มขึ้น 147.9 (QoQ) ที่ 3.2 หมื่นล้านบาท โดยหลักๆมาจากการกำไรที่เพิ่มขึ้นโดดเด่นของโรงแยกก๊าซฯที่มีมาร์จิ้นเพิ่มขึ้นตามราคาปิโตรเคมีที่ดีดตัวแรงอีกทั้งปริมาณการขายก๊าซเพิ่มขึ้นอีก 8.0% (QoQ) ทำให้ผลกำไรปกติเพิ่มขึ้น 94.3% (QoQ) มาอยู่ที่ 3.1 หมื่นล้านบาท

- ธุรกิจปิโตรเคมีและโรงกลั่นมีผลกำไรดีขึ้น โดยเฉพาะปิโตรเคมี ส่งผลให้ส่วนแบ่งกำไรจากบริษัทร่วมเพิ่มขึ้น 16% (QoQ) มาอยู่ที่ 1.9 พันล้านบาท แต่ทิศทาง 2H2564 แนวโน้มกำไรอาจเห็นอ่อนตัวลงเพราะ Spread ปิโตรเคมีอาจอ่อนตัวจาก supply ใหม่ที่ทยอยเข้าสู่ตลาด

- ด้านการลงนาม MOU กับ Hon Hai Technology Group (Foxconn) ซึ่งเป็นผู้นำด้าน technological solution provider ระดับโลก สัญชาติไต้หวัน เพื่อร่วมศึกษาความเป็นไปได้ (feasibility study) ในการร่วมลงทุนสำหรับจัดตั้งโรงงานผลิต Platform ยานยนต์ไฟฟ้าในประเทศไทย ซึ่งคาดว่าจะได้ความชัดเจนในปี 2564 นี้

- ที่ผ่านมาได้มุ่งต่อยอดธุรกิจหลัก ก้าวสู่ธุรกิจใหม่ รุก “Clean Energy” (พลังงานสะอาด) และ “Life Science” (วิทยาศาสตร์เพื่อชีวิต)

- ได้รับคัดเลือกเป็นสมาชิกในดัชนีความยั่งยืนดาวโจนส์ (Dow Jones Sustainability Indices หรือ DJSI) ประจำปี 2563 ต่อเนื่องเป็นปีที่ 9 ในกลุ่มดัชนีโลก (World Index) และดัชนีตลาดเกิดใหม่ (Emerging Market Index) โดยได้คะแนนสูงสุดเป็นผู้นำในกลุ่มอุตสาหกรรม Oil & Gas Upstream & Integrated รางวัลบริษัทจดทะเบียนด้านนักลงทุนสัมพันธ์ยอดเยี่ยม (Best Investor Relations Awards) จากงาน “SET Awards 2020” ซึ่งนับเป็นครั้งที่ 2 ติดต่อกัน และยังได้รับการคัดเลือกให้อยู่ในรายชื่อ “หุ้นยั่งยืน” หรือ Thailand Sustainability Investment (THSI) ประจำปี 2563 รางวัลองค์กรที่มีความเป็นเลิศทางด้านการบริหารจัดการ ในงาน Thailand Corporate Excellence Awards 2020 และ รางวัลรัฐวิสาหกิจดีเด่น (SOE Award)

3. บมจ. ซีพี ออลล์ (CPALL) – หมวดพาณิชย์

(2564F: EPS 1.34 บาท, Norm PER 45.5 เท่า, Dividend Yield 1.1%, ROE 15.0%)

- กำไร 1Q2564 ลดลง 54% (YoY) จาก SSSG (อัตราการเติบโตจากยอดขายสาขาเดิม) ที่มีมาร์จิ้นลดลง แนวโน้มกำไรงวด 2Q2564 ธุรกิจค้าปลีกทั้งหมดยังน่าจะคาดหวังการฟื้นตัวลำบาก จากผลกระทบโควิด-19 รอบใหม่ ประกอบกับ จะมีต้นทุนค่ารีไฟแนนซ์เงินกู้ระยะสั้นที่ใช้ซื้อ Lotus เพื่อเปลี่ยนเป็นหนี้ระยะยาว ช่วยลดภาระดอกเบี้ยที่ซื้อ Lotus ลดลง ซึ่งจะดีสำหรับปีถัดๆไป

- เป็นหุ้นที่มี Sentiment บวกต่อการเปิดเมือง ดังนั้นหากการฉีดวัคซีนมีอยู่อย่างต่อเนื่องและรัฐมีแผนเดินหน้าเร่งหาวัคซีนเพิ่มเติมเพื่อรองรับการฉีดวัคซีนที่มีอยู่สูง จะส่งผลบวกต่อกลุ่มค้าปลีก ซึ่ง CPALL เป็นตัวเลือกอันดับแรกของนักลงทุน

- เป็นหุ้นที่ได้รับประโยชน์ระยะยาวจากช่องทางค้าปลีกที่ครอบคลุมทุกรูปแบบ

4. บริษัทท่าอากาศยานไทย จำกัด (AOT) – หมวดขนส่งและโลจิสติกส์

(2564F: EPS -0.98 บาท, Norm PER -61.8 เท่า, Dividend Yield 0.0%, ROE -12.4%)

- ความเร็วในการฉีดวัคซีนจะเป็นปัจจัยบวกหลัก หลังผลประกอบการยังเผชิญกับขาดทุนสุทธิเป็นไตรมาสที่ 3 ติดต่อกัน

- เป็นหุ้นที่มี Sentiment บวกต่อการเปิดเมือง ดังนั้นหากการฉีดวัคซีนมีอยู่อย่างต่อเนื่องและรัฐมีแผนเดินหน้าเร่งหาวัคซีนเพิ่มเติมเพื่อรองรับการฉีดวัคซีนที่มีอยู่สูงจะส่งผลบวกต่อกลุ่ม

- เห็นได้จากราคาหุ้นในตลาดเริ่มฟื้นตัวเข้าสู่ระดับสูงสุดที่ 69 บาทต่อหุ้นอีกครั้ง จากข่าวความคืบหน้าด้านการฉีดวัคซีน (หุ้นเคยลดลงจาก 69 บาทต่อหุ้นเหลือ 62 บาท ภายในเดือนเม.ย. 2564 เพียงเดือนเดียว)

5. บริษัท ทีโอเอ เพ้นท์ (ประเทศไทย) จำกัด (TOA) – หมวดวัสดุก่อสร้าง

(2564F: EPS 1.13 บาท, Norm PER 32.6 เท่า, Dividend Yield 1.8%, ROE -12.4%)

- เป็นผู้นำสีทาอาคารอันดับ 1 ของไทยครอบครองส่วนแบ่งตลาด 49% ในประเทศไทย กำลังการผลิต 102 ล้านแกลลอนต่อปี จัดจำหน่ายทั่วประเทศ 77 จังหวัด ทั้งยังมีฐานธุรกิจใน 6 ประเทศอาเซียน มีสัดส่วนยอดขายในไทย (86%) เวียดนาม (6%) และที่กระจายตามภูมิภาคอาเซียน (8%)

- อย่างไรก็ตาม ยอดขายสีทาอาคารในประเทศไทย (86% ของยอดขาย) ได้รับแรงกดดันจากการระบาดของไวรัสระลอกใหม่รวมถึงเวียดนาม (6% ของยอดขาย) หากยังไม่สามารถควบคุมการระบาดของโควิด-19 ได้สำเร็จ หรือการกระจายวัคซีนเกิดความล่าช้า จะกระทบเศรษฐกิจมหภาคและกดดันความต้องการสีทาอาคาร

- ต้นทุนและน้ำมันมีแนวโน้มปรับขึ้น เชื่อว่ากำไร 2Q2564 จะชะลอตัวจากที่เคยทำได้ 650 ล้านบาทใน 1Q2564

- ปัจจุบันบริษัทประคองให้มีวัตถุดิบพร้อมใช้เพื่อรองรับ Demand สีทาอาคารที่จะกลับมาฟื้นตัวโดยต้นทุนวัตถุดิบที่ปรับขึ้น ทำให้เดือนมิ.ย. บริษัทจะขยับราคาขายขึ้น 5% ให้ครอบคลุม 80% ในทุกกลุ่มสินค้า แต่ในระยะสั้น 2Q2564 ธุรกิจยังไม่สดใส

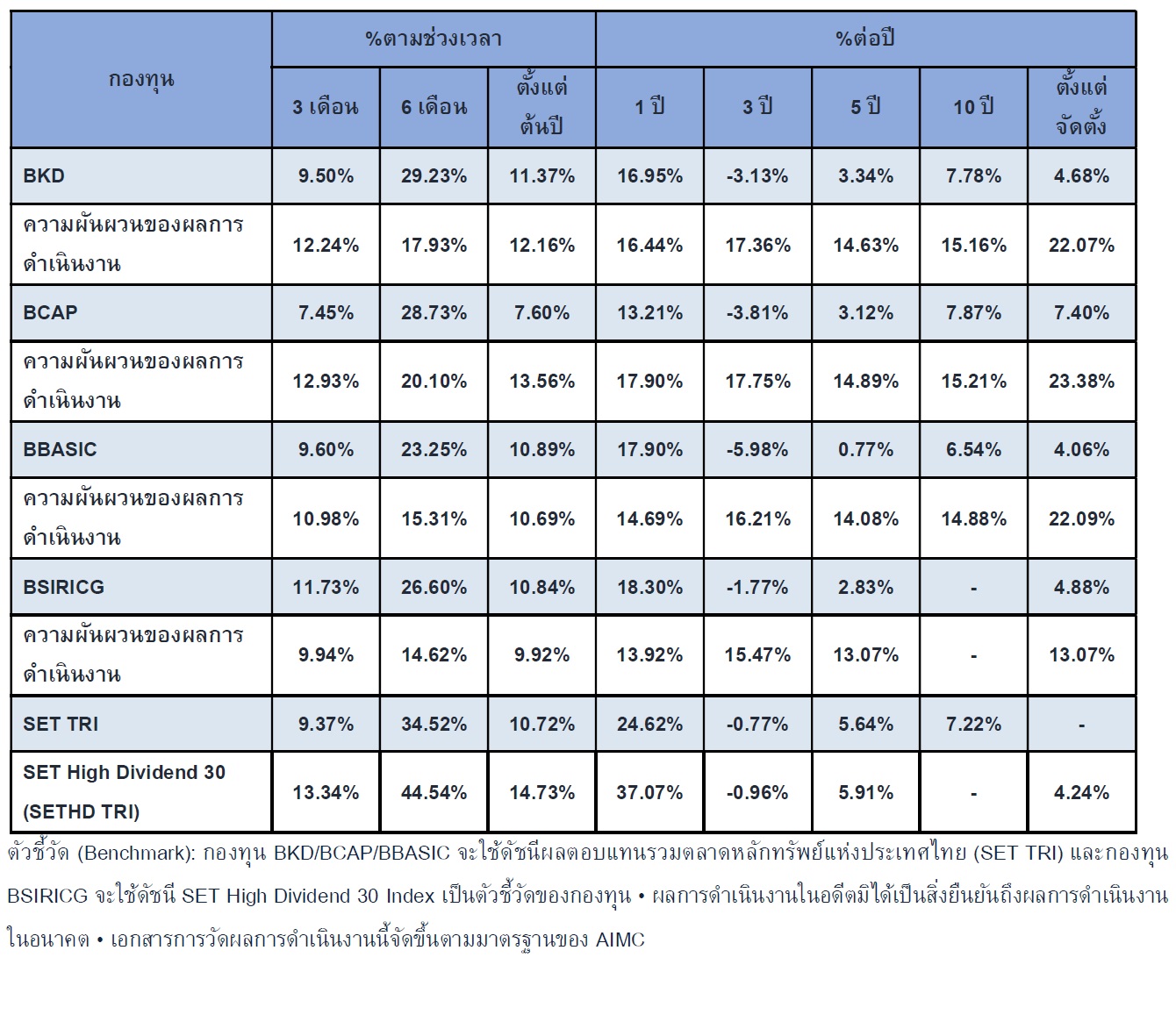

ผลการดำเนินงานและความผันผวนของผลการดำเนินงาน ณ วันที่ 30 เม.ย. 2564

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต