Highlight

- กองทุนบัวหลวงคาดว่า อัตราผลตอบแทนพันธบัตรระยะสั้นจะยังทรงตัวในระดับต่ำใกล้เคียงกับอัตราดอกเบี้ยนโยบายที่ 0.50% โดยคาดการณ์ว่าคณะกรรมการนโยบายการเงินจะคงอัตราดอกเบี้ยนโยบายที่ระดับปัจจุบันไปจนถึงสิ้นปี 2566 ทำให้ภาวะการเงินโดยรวมผ่อนคลายต่อเนื่อง เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจ

- กองทุนบัวหลวงมีมุมมองเชิงบวกกับตลาดหุ้นไทย โดยคาดว่าดัชนีตลาดหุ้นไทย (SET Index) น่าจะฟื้นตัวได้ในปลายปีนี้ โดยมีปัจจัยสำคัญมาจาก การฉีดวัคซีนที่เพิ่มมากขื้นและจำนวนผู้ติดเชื้อโควิดที่ลดลง จนรัฐบาลผ่อนคลายมาตรเข้มงวดในเดือนตุลคม เปิดให้กลับมาดำเนินกิจกรรมทางเศรษฐกิจได้ตามปกติ จะช่วยหนุนการฟื้นตัวของเศรษฐกิจในประเทศ

- Global REITs ปรับตัวดีขึ้นจากการเร่งฉีดวัคซีนในหลายประเทศและการเปิดเมือง เช่นเดียวกับ REITs ไทยที่ปรับตัวดีขึ้นจากการเปิดประเทศให้นักท่องเที่ยวกว่า 46 ประเทศ ผู้จัดการกองทุนมองว่าไตรมาส 3 น่าจะเป็นจุดต่ำสุดแล้ว

ตราสารหนี้

อัตราผลตอบแทนพันธบัตรรัฐบาลไทยในเดือนต.ค. ปรับตัวเพิ่มขึ้นแทบช่วงอายุเมื่อเทียบกับสิ้นเดือนก่อน โดยปัจจัยสนับสนุนหลักมาจากการที่ตลาดปรับลดโอกาสที่กนง.จะปรับลดดอกเบี้ยนโยบายหลังจากการประชุม กนง. ในวันที่ 29 ก.ย. ที่มีมติเอกฉันท์ (7:0) ให้คงอัตราดอกเบี้ยนโยบายไว้ที่ 0.50% ต่อปี จึงส่งผลต่ออัตราผลตอบแทนพันธบัตรรัฐบาลไทยรุ่นอายุคงเหลือไม่เกิน 5 ปี โดยอัตราผลตอบแทนพันธบัตรอายุคงเหลือ 3-5 ปี ปรับตัวขึ้นในกรอบ 15-20 bps ตลาดยังมีความกังวลต่อปริมาณการออกพันธบัตรรัฐบาลไทยในไตรมาสที่ 1 ของปีงบประมาณ พ.ศ. 2565 โดยเฉพาะพันธบัตรรุ่นอายุ 15 ปีขึ้นไปที่มีปริมาณเพิ่มขึ้นอย่างมีนัยสำคัญ นอกจากนี้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยยังได้รับแรงกดดันจากอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐและภูมิภาคที่ปรับตัวสูงขึ้น

- แนวโน้มตลาดตราสารหนี้ไทย

กองทุนบัวหลวงคาดว่า อัตราผลตอบแทนพันธบัตรระยะสั้นจะยังทรงตัวในระดับต่ำใกล้เคียงกับอัตราดอกเบี้ยนโยบายที่ 0.50% โดยคาดการณ์ว่าคณะกรรมการนโยบายการเงินจะคงอัตราดอกเบี้ยนโยบายที่ระดับปัจจุบันไปจนถึงสิ้นปี 2566 ทำให้ภาวะการเงินโดยรวมผ่อนคลายต่อเนื่อง เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจ

ขณะที่ อัตราผลตอบแทนพันธบัตรระยะยาวมีความเสี่ยงที่จะปรับเพิ่มขึ้นตามอัตราผลตอบแทนพันธบัตรสหรัฐฯ ซึ่งกลับเข้าสู่แนวโน้มขาขึ้นตามภาวะเศรษฐกิจสหรัฐที่ฟื้นตัวได้อย่างแข็งแกร่ง และอัตราเงินเฟ้อในระยะสั้นที่ปรับตัวสูงขึ้นกว่าเป้าหมายที่ 2%

ปัจจัยอื่นๆ ที่มีผลต่อการปรับเพิ่มขึ้นของอัตราผลตอบแทนได้แก่

- ปริมาณพันธบัตรไทยที่มีแนวโน้มเพิ่มขึ้น จากการดำเนินนโยบายขาดดุลการคลังเพื่อฟื้นตัวและกระตุ้นเศรษฐกิจ โดยรัฐบาลได้ออก พรก.กู้เงิน 2 ฉบับ และ เพิ่มเพดานหนี้สาธารณะ

- การปรับเปลี่ยนนโยบายการเงินของโดยสหรัฐโดยลดการผ่อนคลายลง ซึ่งเริ่มด้วยการลดวงเงินเข้าซื้อสินทรัพย์ที่คาดว่าจะเริ่มดำเนินการในช่วงปลายปีนี้ถึงต้นปีหน้า และเริ่มปรับเพิ่มดอกเบี้ยนโยบายในระยะถัดภายในครึ่งหลังปี 2565 หรือในปี 2566 ในขณะที่ธนาคารกลางอื่นๆ มีแนวโน้มการเปลี่ยนแปลงนโยบายในทิศทางเดียวกัน

- การเร่งตัวขึ้นของอัตราเงินเฟ้อคาดการณ์และราคาสินค้าโภคภัณฑ์ โดยเฉพาะกลุ่มพลังงาน จะส่งผลให้ความผันผวนในตลาดตราสารหนี้เพิ่มสูงขึ้น

- กระแสเงินทุนจากต่างชาติที่คาดว่าจะยังคงเบาบางจากประเด็นเรื่องค่าเงินบาทที่อ่อนค่าเทียบกับเงินเหรียญสหรัฐ

ตราสารทุน

ด้านตลาดหุ้นไทย ปรับตัวใกล้เคียงกับตลาดหุ้นโลก โดยได้รับอิทธิพลจากความกังวลต่อแนวโน้มการเติบโตของเศรษฐกิจโลกที่ชะลอตัวลง ในประเทศ มีปัจจัยกดดันจากประเด็นการชุมนุมทางการเมือง ที่มีมาอย่างต่อเนื่องและมีแนวโน้มยืดเยื้อ อย่างไรก็ดี ยังมีแนวโน้มไม่รุนแรง ด้านเศรษฐกิจไทย เครื่องชี้ทางเศรษฐกิจต่างๆปรับตัวดีขึ้นในวงกว้าง ยกเว้น ภาคการท่องเที่ยว ในช่วงที่ผ่านมา ภาครัฐฯได้มีการออกมาตรการกระตุ้นเศรษฐกิจออกมาอย่างต่อเนื่อง ทั้งในด้านการใช้จ่าย และการท่องเที่ยวในประเทศ ซึ่งช่วยประคับคองเศรษฐกิจในระหว่างที่นักท่องเที่ยวยังไม่สามารถกลับมาได้ โดยมาตรการทางการคลังจะยังคงมีความจำเป็นและมีบทบาทมากขึ้นในช่วงต่อจากนี้

- แนวโน้มตลาดหุ้นไทย

กองทุนบัวหลวงมีมุมมองเชิงบวกกับตลาดหุ้นไทย โดยคาดว่าดัชนีตลาดหุ้นไทย (SET Index) น่าจะฟื้นตัวได้ในปลายปีนี้ โดยมีปัจจัยสำคัญมาจาก การฉีดวัคซีนที่เพิ่มมากขื้นและจำนวนผู้ติดเชื้อโควิดที่ลดลง จนรัฐบาลผ่อนคลายมาตรเข้มงวดในเดือนตุลาคม เปิดให้กลับมาดำเนินกิจกรรมทางเศรษฐกิจได้ตามปกติ จะช่วยหนุนการฟื้นตัวของเศรษฐกิจในประเทศ

ปัจจัยอื่นที่ส่งผลบวกต่อตลาดหุ้น ได้แก่

- การเปิดประเทศเพื่อรับนักท่องเที่ยวต่างชาติในเดือน พ.ย. เป็นต้นไป ทำให้ธุรกิจท่องเที่ยวและเดินทาง มีกลับมามีรายได้

- การฟื้นตัวของเศรษฐกิจโลกในวงกว้างมากขึ้น จะทำให้การค้าโลกกลับมาขยายตัว และส่งผลดีต่อการส่งออกของไทย

- ราคาน้ำมันและสินค้าโภคภัณฑ์ที่ทรงตัวอยู่ในระดับสูง ส่งผลบวกต่อผลการดำเนินงานของหุ้นกลุ่มพลังงาน (น้ำมัน ก๊าซธรรมชาติ ถ่านหิน และโรงกลั่น)

- นักลงทุนต่างชาติเริ่มกลับเข้ามาส่งในตลาดหุ้นอาเซียนโดยเฉพาะไทย อินโดนีเซีย มาเลเซีย ซึ่งราคาหุ้นยังปรับขึ้นมาน้อย และมีมูลค่าที่ไม่สูงเมื่อเทียบกับตลาดหุ้นในภูมิภาคอื่นๆ

ปัจจัยเสี่ยงต่อตลาดหุ้นไทย

- สภาพคล่องทางการเงินมีแนวโน้มลดลงจากการเปลี่ยนทิศทางนโยบายการเงินของสหรัฐ และประเทศอื่นๆ โดยลดการผ่อนคลายและลดการอัดฉีดสภาพคล่อง

- อัตราเงินเฟ้อที่ดีดตัวสูงขึ้นรวดเร็ว อันเป็นผลมาจากอุปสงค์การบริโภฟื้นตัวได้ดี ในขณะอุปทานจากภาคการผลิตและการขนส่งบางส่วนยังไม่สามารกลับมาสู่ภาวะปกติได้

- COVID กลับมาระบาดใหม่จากเปิดเมือง เปิดประเทศ และไวรัสกลายพันธุ์

สินทรัพย์ทางเลือก

- Global REITs ปรับตัวดีขึ้นจากการเร่งฉีดวัคซีนในหลายประเทศและการเปิดเมือง เช่นเดียวกับ REITs ไทยที่ปรับตัวดีขึ้นจากการเปิดประเทศให้นักท่องเที่ยวกว่า 46 ประเทศ ผู้จัดการกองทุนมองว่าไตรมาส 3 น่าจะเป็นจุดต่ำสุดแล้ว

- แรงกดดันด้านเงินเฟ้อจะส่งผลบวกต่อราคาทองคำในฐานะสินทรัพย์ที่ใช้เพื่อป้องกันเงินเฟ้อในระยะใกล้นี้ การเปิดเมืองทำให้ความต้องการทองคำมีแนวโน้มดีขึ้น อย่างไรก็ตามการปรับทิศทางนโยบายการเงินจาก FED และธนาคารกลางอื่นส่งผลให้อัตราผลตอบแทนพันธบัตรทั่วโลกมีแนวโน้มปรับเพิ่มขึ้นรวมถึงค่าเงินดอลล่าร์สหรัฐที่มีทิศทางแข็งค่าจะส่งผลลบกับราคาทองคำ

พอร์ตการลงทุนไตรมาสที่ผ่านมา

ในไตรมาส 3 กองทุนเพิ่มน้ำหนักในหุ้นกลุ่ม ปิโตรเคมี พาณิชย์ วัสดุอุตสาหกรรม วัสดุก่อสร้าง และอิเล็กทรอนิกส์ โดยลดสัดส่วนในหุ้นกลุ่มพลังงาน โรงพยาบาลและอสังหาริมทรัพย์ ในส่วนตราสารหนี้ กองทุนลดน้ำหนักพันธบัตรระยะสั้น และเพิ่มน้ำหนักพันธบัตรระยะปานกลาง ส่งผลให้อายุเฉลี่ยของพอร์ต (Portfolio duration) เพิ่มขึ้น ในส่วนสินทรัพย์ทางเลือก กองทุนได้เพิ่มสัดส่วน REITs ในประเทศ กลุ่มโรงแรม โดยลดสัดส่วนในกลุ่มอาคารสำนักงาน คลังสินค้า และ กองทุนโครงสร้างพื้นฐานโทรคมนาคม

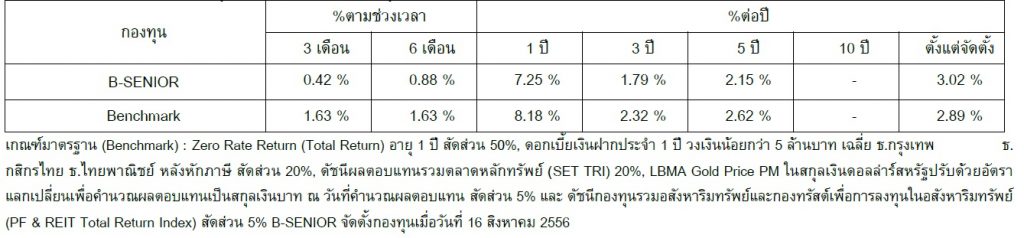

ผลการดำเนินงานของกองทุน B-SENIOR ณ 29 ตุลาคม 2564

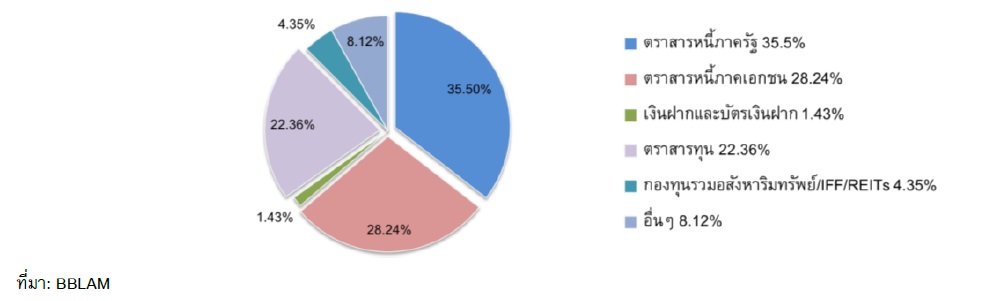

สัดส่วนการลงทุนของกองทุน ณ 29 ตุลาคม 2564

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต