ภาพรวมตลาด

ภาวะตลาดตราสารหนี้ไทยในเดือน ต.ค. ที่ผ่านมา อัตราผลตอบแทนพันธบัตรรัฐบาลไทยในเดือนต.ค. ปรับตัวเพิ่มขึ้นแทบช่วงอายุเมื่อเทียบกับสิ้นเดือน ก.ย. โดยปัจจัยสนับสนุนหลักมาจากการที่ตลาดปรับลดโอกาสที่กนง.จะปรับลดดอกเบี้ยนโยบายหลังจากการประชุม กนง. ในวันที่ 29 ก.ย. ที่มีมติเอกฉันท์ (7:0) ให้คงอัตราดอกเบี้ยนโยบายไว้ที่ 0.50% ต่อปี จึงส่งผลต่ออัตราผลตอบแทนพันธบัตรรัฐบาลไทยรุ่นอายุคงเหลือไม่เกิน 5 ปี โดยอัตราผลตอบแทนพันธบัตรอายุคงเหลือ 3 – 5 ปี ปรับตัวขึ้นในกรอบ 15 – 20 bps

ตลาดยังมีความกังวลต่อปริมาณการออกพันธบัตรรัฐบาลไทยในไตรมาสที่ 1 ของปีงบประมาณ พ.ศ. 2565 โดยเฉพาะพันธบัตรรุ่นอายุ 15 ปีขึ้นไปที่มีปริมาณเพิ่มขึ้นอย่างมีนัยสำคัญ นอกจากนี้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยยังได้รับแรงกดดันจากอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐและภูมิภาคที่ปรับตัวสูงขึ้น โดยอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯอายุ 10 ปีที่ปรับตัวขึ้นทดสอบระดับ 1.70% ซึ่งเป็นระดับสูงสุดในรอบ 5 เดือน จากปัจจัยสนับสนุนหลายประการ เช่น ตัวเลขเศรษฐกิจที่แข็งแกร่งของสหรัฐฯอย่าง ตัวเลขผู้ยื่นขอสวัสดิการว่างงานครั้งแรกในวันที่ 21 ต.ค. ที่ปรับลดลง 6,000 ราย สู่ระดับ 290,000 ราย ซึ่งเป็นระดับต่ำที่สุดนับตั้งแต่เดือนมี.ค.2563 ที่เป็นช่วงเริ่มต้นการแพร่ระบาดของไวรัสโควิด-19

ด้านธนาคารกลางสหรัฐฯ (Fed) มีการประชุมในวันที่ 2 – 3 พ.ย. ที่ผ่านมามีมติเป็นเอกฉันท์ (11 – 0) คงอัตราดอกเบี้ยนโยบาย Federal Funds Rate ไว้ที่กรอบ 0 – 0.25% ตามการคาดการณ์ของตลาด Fed ยังระบุเช่นเดิมว่าจะคงอยู่ที่ระดับดังกล่าวจนกว่าตลาดแรงงานจะอยู่ในระดับที่คณะกรรมการประเมินว่าเป็นระดับการจ้างงานเต็มอัตรา (Full Employment) และเงินเฟ้อเร่งตัวขึ้นสู่ระดับ 2% และเกินระดับดังกล่าวพอสมควร (Exceed moderately) เป็นระยะเวลาหนึ่ง (For some time)

โดยนาย Powell ระบุว่า Fed ยังไม่คิดว่าเป็นเวลาที่เหมาะสมในการปรับขึ้นอัตราดอกเบี้ย เนื่องจากยังต้องการให้ตลาดแรงงานฟื้นตัวต่อ แต่ก็ระบุเสริมว่า Fed สามารถที่จะอดทนรอได้ แต่หากมีความจำเป็น ก็พร้อมที่จะดำเนินการทันการ ทั้งนี้ ประธาน Fed พยายามกล่าวอย่างชัดเจนว่าการทำ Asset Taper ไม่มีผลต่อ Timing ในการปรับขึ้นอัตราดอกเบี้ยอย่างมีนัยสำคัญ

นอกเหนือไปจากนั้น Fed ยังคงมองแนวโน้มเศรษฐกิจมีความไม่แน่นอนสูง และยังขึ้นอยู่กับพัฒนาการของ COVID-19 ในมุมมองของตลาดซึ่งสะท้อนผ่าน Fed Funds Futures ได้สะท้อนว่า Fed อาจจะขึ้นดอกเบี้ย 2 ครั้งในปี 2562 และการประชุมครั้งนี้ Fed ได้มีการประกาศปรับลดวงเงิน QE ซึ่งสอดคล้องกับที่ตลาดคาดการณ์ก่อนหน้านี้ หลังจากที่ Fed ได้ส่งสัญญาณหลายครั้งในช่วงที่ผ่านมาว่า Fed จะถอนมาตรการผ่อนคลายทางการเงินที่ Fed ได้เริ่มใช้ในเดือนมี.ค. 2563 เพื่อกระตุ้นเศรษฐกิจในขณะนั้น หลังจากที่ได้รับผลกระทบจากการแพร่ระบาดของโควิด-19 โดย Fed จะเริ่มปรับลดวงเงินตั้งแต่เดือนนี้ (พ.ย. 2564) โดยเริ่มปรับลดโครงการซื้อพันธบัตรตามมาตรการผ่อนคลายเชิงปริมาณ (QE) เดือนละ 15,000 ล้านดอลลาร์ และ Fed จะปรับลดวงเงินซื้อพันธบัตรรัฐบาลสหรัฐเดือนละ 10,000 ล้านดอลลาร์ พร้อมทั้งปรับลดวงเงินซื้อตราสารหนี้ที่มีสินเชื่อที่อยู่อาศัยเป็นหลักประกันการจำนอง (MBS) เดือนละ 5,000 ล้านดอลลาร์

โดย Fed คาดว่าการลดวงเงิน QE ดังกล่าวจะทำให้ Fed ยุติการทำ QE โดยสิ้นเชิงในกลางปี 2565 อย่างไรก็ดี แถลงการณ์ระบุว่า Fed ไม่ได้มีการดำเนินการอย่างตายตัว และ Fed จะทำการปรับมาตรการ หากมีความจำเป็น ในส่วนตัวเลขการจ้างงานของภาคเอกชนสหรัฐพุ่งขึ้น 571,000 ตำแหน่งในเดือนต.ค. สูงสุดนับตั้งแต่มิ.ย. จากระดับ 523,000 ตำแหน่งในเดือนก.ย. และสูงกว่าที่นักวิเคราะห์คาดการณ์ รวมทั้งดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคบริการสหรัฐ ต.ค.ขึ้นสู่ระดับ 58.7 สูงสุดตั้งแต่ก.ค. และคำสั่งซื้อภาคโรงงานของสหรัฐเพิ่มขึ้น 0.2% ในเดือนก.ย. ก็สูงกว่าคาด

ประเทศไทยเมื่อวันที่ 10 พ.ย. ที่ผ่านมาธนาคารแห่งประเทศไทย (ธปท.) มีการจัดการประชุมคณะกรรมการนโยบายการเงิน (กนง.) คณะกรรมการฯ มีมีมติเอกฉันท์ (7:0) ให้คงอัตราดอกเบี้ยนโยบายไว้ที่ 0.50% ต่อปี ทั้งนี้คณะกรรมการฯ ประเมินว่าเศรษฐกิจไทยผ่านจุดต่ำสุดแล้วในไตรมาสที่ 3 ปี 2564 และเข้าสู่ช่วงฟื้นตัวจากการผ่อนคลายมาตรการควบคุมการระบาดและการเปิดประเทศ รวมทั้งการเร่งกระจายวัคซีนส่งผลให้ความเสี่ยงด้านต่ำลดลง แต่แนวโน้มการฟื้นตัวยังเปราะบางและมีความไม่แน่นอน

ขณะที่อัตราเงินเฟ้อทั่วไปปรับเพิ่มขึ้นชั่วคราวจากราคาพลังงานโลกเป็นหลัก คณะกรรมการฯ เห็นว่านโยบายการเงินที่ผ่อนคลายต่อเนื่องจะช่วยสนับสนุนการขยายตัวของเศรษฐกิจในภาพรวม จึงเห็นควรให้คงอัตราดอกเบี้ยนโยบายไว้ ประกอบกับมาตรการทางการเงินการคลังที่มีความต่อเนื่อง เน้นการฟื้นฟูและยกระดับศักยภาพทางเศรษฐกิจจะมีบทบาทสำคัญในการส่งเสริมให้รายได้ฟื้นตัวอย่างเข้มแข็ง

ทั้งนี้ คณะกรรมการฯ จะคอยติดตามปัจจัยสำคัญที่ส่งผลกระทบต่อแนวโน้มเศรษฐกิจ ได้แก่ พัฒนาการของการระบาดหลังการเปิดประเทศ ความเพียงพอของมาตรการการคลังและมาตรการด้านการเงินและสินเชื่อ และการส่งผ่านต้นทุนที่สูงขึ้นจากราคาพลังงานโลก โดยพร้อมใช้เครื่องมือนโยบายการเงินที่เหมาะสมเพิ่มเติมหากจำเป็น

มุมมองด้านอัตราดอกเบี้ยนโยบาย กองทุนบัวหลวงคาดว่า อัตราผลตอบแทนพันธบัตรระยะสั้นจะยังทรงตัวในระดับต่ำใกล้เคียงกับอัตราดอกเบี้ยนโยบายที่ 0.50% โดยคาดการณ์ว่าคณะกรรมการนโยบายการเงินจะคงอัตราดอกเบี้ยนโยบายที่ระดับปัจจุบันไปจนถึงสิ้นปี 2566 ทำให้ภาวะการเงินโดยรวมผ่อนคลายต่อเนื่อง เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจ

ขณะที่ อัตราผลตอบแทนพันธบัตรระยะยาวมีความเสี่ยงที่จะปรับเพิ่มขึ้นตามอัตราผลตอบแทนพันธบัตรสหรัฐฯ ซึ่งกลับเข้าสู่แนวโน้มขาขึ้นตามภาวะเศรษฐกิจสหรัฐที่ฟื้นตัวได้อย่างแข็งแกร่ง และอัตราเงินเฟ้อในระยะสั้นที่ปรับตัวสูงขึ้นกว่าเป้าหมายที่ 2%

ปัจจัยอื่นๆ ที่มีผลต่อการปรับเพิ่มขึ้นของอัตราผลตอบแทนได้แก่

- ปริมาณพันธบัตรไทยที่มีแนวโน้มเพิ่มขึ้น จากการดำเนินนโยบายขาดดุลการคลังเพื่อฟื้นตัวและกระตุ้นเศรษฐกิจ โดยรัฐบาลได้ออก พรก กู้เงิน 2 ฉบับ และ เพิ่มเพดานหนี้สาธารณะ

- การปรับเปลี่ยนนโยบายการเงินของโดยสหรัฐโดยลดการผ่อนคลายลง ซึ่งเริ่มด้วยการลดวงเงินเข้าซื้อสินทรัพย์ที่คาดว่าจะเริ่มดำเนินการในช่วงปลายปีนี้ถึงต้นปีหน้า และเริ่มปรับเพิ่มดอกเบี้ยนโยบายในระยะถัดภายในครึ่งหลังปี 2565 หรือในปี 2566 ในขณะที่ธนาคารกลางอื่นๆ มีแนวโน้มการเปลี่ยนแปลงนโยบายในทิศทางเดียวกัน

- การเร่งตัวขึ้นของอัตราเงินเฟ้อคาดการณ์และราคาสินค้าโภคภัณฑ์ โดยเฉพาะกลุ่มพลังงาน จะส่งผลให้ความผันผวนในตลาดตราสารหนี้เพิ่มสูงขึ้น

- กระแสเงินทุนจากต่างชาติที่คาดว่าจะยังคงเบาบางจากประเด็นเรื่องค่าเงินบาทที่อ่อนค่าเทียบกับเงินเหรียญสหรัฐ

แนวโน้มตลาดตราสารหนี้ไทย

ขณะที่ อัตราผลตอบแทนพันธบัตรระยะยาวมีความเสี่ยงที่จะปรับเพิ่มขึ้นตามอัตราผลตอบแทนพันธบัตรสหรัฐฯ ซึ่งกลับเข้าสู่แนวโน้มขาขึ้นตามภาวะเศรษฐกิจสหรัฐที่ฟื้นตัวได้อย่างแข็งแกร่ง และอัตราเงินเฟ้อในระยะสั้นที่ปรับตัวสูงขึ้นกว่าเป้าหมายที่ 2% ปัจจัยอื่นๆ ที่มีผลต่อการปรับเพิ่มขึ้นของอัตราผลตอบแทนได้แก่

- ปริมาณพันธบัตรไทยที่มีแนวโน้มเพิ่มขึ้น จากการดำเนินนโยบายขาดดุลการคลังเพื่อฟื้นตัวและกระตุ้นเศรษฐกิจ โดยรัฐบาลได้ออก พรก กู้เงิน 2 ฉบับ และ เพิ่มเพดานหนี้สาธารณะ

- การปรับเปลี่ยนนโยบายการเงินของโดยสหรัฐโดยลดการผ่อนคลายลง ซึ่งเริ่มด้วยการลดวงเงินเข้าซื้อสินทรัพย์ที่คาดว่าจะเริ่มดำเนินการในช่วงปลายปีนี้ถึงต้นปีหน้า และเริ่มปรับเพิ่มดอกเบี้ยนโยบายในระยะถัดภายในครึ่งหลังปี 2565 หรือในปี 2566 ในขณะที่ธนาคารกลางอื่นๆ มีแนวโน้มการเปลี่ยนแปลงนโยบายในทิศทางเดียวกัน

- การเร่งตัวขึ้นของอัตราเงินเฟ้อคาดการณ์และราคาสินค้าโภคภัณฑ์ โดยเฉพาะกลุ่มพลังงาน จะส่งผลให้ความผันผวนในตลาดตราสารหนี้เพิ่มสูงขึ้น

- กระแสเงินทุนจากต่างชาติที่คาดว่าจะยังคงเบาบางจากประเด็นเรื่องค่าเงินบาทที่อ่อนค่าเทียบกับเงินเหรียญสหรัฐ

ปัจจัยบวก/ลบต่อกองทุน

(+) กองทุน B-TNTV ยังเป็นที่พักเงินที่ดี สำหรับผู้ถือหน่วยที่ไม่ต้องการเผชิญกับความไม่แน่นอนของเศรษฐกิจโลก

(+) เป็นกองทุนที่ไม่มีความเสี่ยงเรื่องค่าเงินเพราะลงทุนแต่ในพันธบัตรรัฐบาลไทยและตราสารหนี้ในประเทศ

(+) คาดว่ากนง.คงดอกเบี้ยนโยบายต่อไปจนถึงสิ้นปี 2566 ทำให้ส่งผลบวกต่อตราสารหนี้ระยะสั้น

(+) ตราสารหนี้ภาคเอกชนได้รับประโยชน์จากสภาวะเศรษฐกิจและผลการดำเนินงานของผู้ออกตราสารที่มีแนวโน้มดีขึ้น

(-) พันธบัตรรัฐบาลที่อัตราผลตอบแทนมีโอกาสที่จะปรับขึ้นได้จากประเด็นเรื่องการปรับทิศทางนโยบายการเงินของหลายธนาคารกลาง

(-) นักลงทุนปรับลดสถานะการลงทุนในตลาดตราสารหนี้ลง พิจารณาจากกระแสเงินทุนที่ยังออกจากตลาดตราสารหนี้ ขณะที่ผู้จัดการกองทุนเผยว่ามีสถานะการลงทุนในตราสารหนี้ต่ำที่สุด

(-) อุปทานพันธบัตรมีแนวโน้มสูงขึ้นในปีงบประมาณ 2565 จากการพึ่งพาแหล่งเงินกู้จากการออกพันธบัตรเพิ่มขึ้น

(-) การดำเนินนโยบายการเงินของธนาคารกลางสหรัฐฯ ในเชิงที่เข้มงวดมากขึ้น (Tightening)

กลยุทธ์ในการบริหารกองทุน: กลยุทธ์ในการบริหารกองทุน: กองทุนมีกลยุทธ์การลงทุนมุ่งหวังผลตอบแทนระยะสั้นให้ดีกว่าดัชนีชี้วัด (Active Management) โดยคัดเลือกการลงทุนในตราสารหนี้ภาครัฐและ เอกชนที่ให้ผลตอบแทนเหมาะสมสอดคล้องกับความเสี่ยง

- ทั้งนี้ ทีมจัดการลงทุนประมาณการว่า ผลตอบแทนมองไปข้างหน้า 1 ปี หลังหักค่าใช้จ่ายและค่าธรรมเนียมน่าจะอยู่ราว 0.5 – 0.6% ต่อปี

- Portfolio Duration (ตราสารที่กองทุนถือครองมีอายุเฉลี่ย) 0.17 ปี ข้อมูล ณ วันที่ 29 ต.ค. 2564

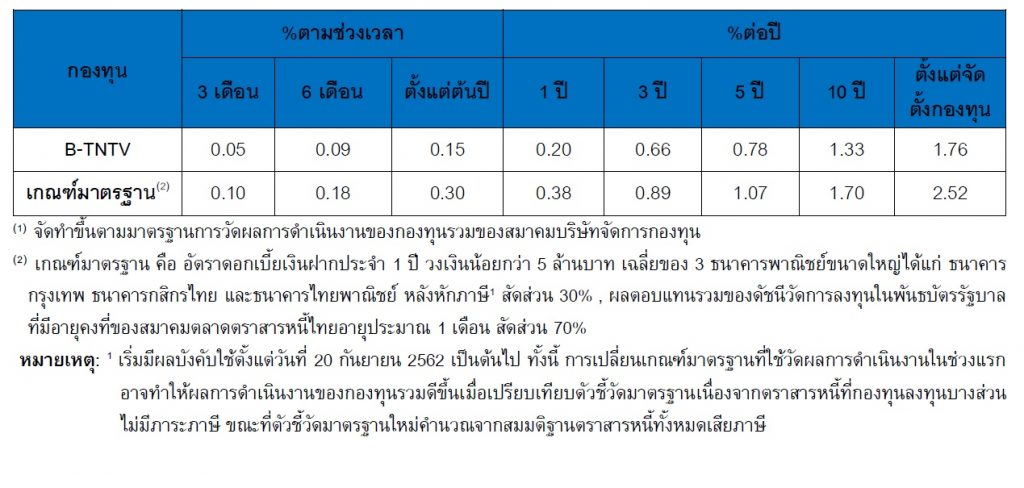

ผลการดำเนินงานของกองทุน ณ 29 ต.ค. 2564

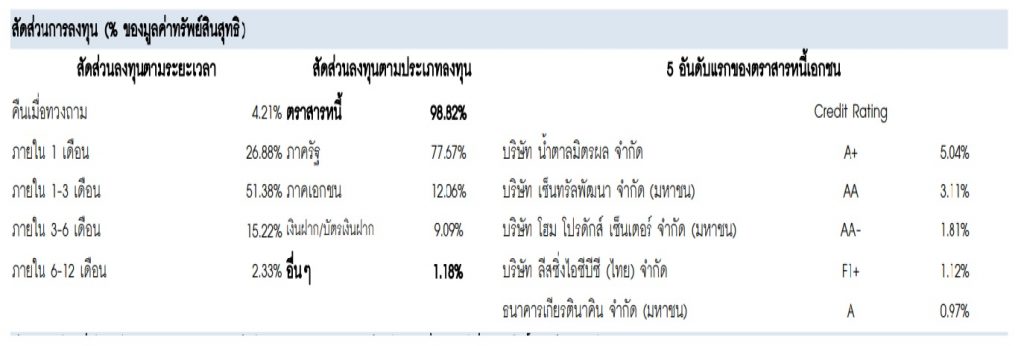

สัดส่วนการลงทุน (% ของมูลค่าทรัพย์สิน ข้อมูล ณ 29 ต.ค. 2564)

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต