ภาพรวมตลาด

ภาวะตลาดตราสารหนี้ไทยในเดือน เม.ย. อัตราผลตอบแทนพันธบัตรรัฐบาลระยะสั้นอายุไม่เกิน 1 ปี ปรับเพิ่มขึ้นในช่วง 1 ถึง 4 bps ส่วนอัตราผลตอบแทนพันธบัตรรัฐบาลตั้งแต่อายุ 1 ปีขึ้นไป ปรับเพิ่มขึ้นในช่วง 10 ถึง 72 bps สำหรับพันธบัตรรัฐบาลอายุ 10 ปี ณ สิ้นเดือน เม.ย. อัตราผลตอบแทนอยู่ที่ 2.85% เพิ่มขึ้น 50 bps จากสิ้นเดือนก่อน เทียบกับอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี อยู่ที่ 2.89% เพิ่มขึ้น 57 bps โดยปัจจัยหลักที่ส่งผลต่อตลาดตราสารหนี้ในเดือนนี้คือการส่งสัญญาณการใช้นโยบายการเงินเข้มงวดเร็วขึ้นของธนาคารกลางสหรัฐฯ (Fed) ท่ามกลางอัตราเงินเฟ้อที่ขยายตัวสูงขึ้นมาก (อัตราเงินเฟ้อทั่วไปเดือน มี.ค. ขยายตัว 8.5% เมื่อเทียบกับช่วงเดียวกันของปีก่อน ซึ่งเป็นระดับสูงสุดในรอบ 40 ปี)

ธนาคารกลางสหรัฐฯ (Fed) มีการประชุมในวันที่ 3 – 4 พ.ค. 2565 ที่ผ่านมา และมีมติเอกฉันท์ปรับขึ้นอัตราดอกเบี้ย 50 bps สู่ระดับ 0.75-1.00% ซึ่งเป็นไปตามที่ตลาดคาดการณ์ไว้ พร้อมทั้งประกาศแผนปรับลดขนาดงบดุล (QT) ซึ่งจะเริ่มดำเนินการตั้งแต่เดือน มิ.ย. โดยเริ่มลดในอัตรา 4.75 หมื่นล้านดอลลาร์สหรัฐฯ ต่อเดือน เป็นระยะเวลา 3 เดือน และหลังจากนั้นจะปรับเป็น 9.5 หมื่นล้านดอลลาร์สหรัฐฯ ต่อเดือน

นอกจากนี้ นาย Jerome Powell ประธาน Fed กล่าวเพิ่มเติมว่าคณะกรรมการมีความเห็นว่าการปรับขึ้นอัตราดอกเบี้ยเพิ่มเติมครั้งละ 50 bps อาจยังมีความจำเป็นในการประชุม 2-3 เดือนข้างหน้า ขณะที่ระบุถึงกรณีการปรับขึ้น 75 bps ว่าไม่ใช่สิ่งที่คณะกรรมการกำลังพิจารณาในขณะนี้

ประเทศไทย เมื่อวันที่ 30 มี.ค. ธนาคารแห่งประเทศไทย (ธปท.) มีการจัดการประชุมคณะกรรมการนโยบายการเงิน (กนง.) คณะกรรมการฯ มีมีมติเอกฉันท์ (7:0) ให้คงอัตราดอกเบี้ยนโยบายไว้ที่ 0.50% ต่อปี ทั้งนี้คณะกรรมการฯ ประเมินว่าเศรษฐกิจไทยในปี 2565 และ 2566 จะขยายตัวได้ต่อเนื่องแม้มาตรการคว่ำบาตรรัสเซียจะส่งผลกระทบต่อเศรษฐกิจไทยผ่านการปรับขึ้นของราคาพลังงานและสินค้าโภคภัณฑ์ และอุปสงค์ต่างประเทศที่ชะลอลง ด้านอัตราเงินเฟ้อทั่วไปเฉลี่ยปี 2565จะปรับสูงขึ้นเกินกรอบเป้าหมาย ก่อนจะทยอยลดลงและกลับเข้าสู่กรอบเป้าหมายในช่วงต้นปี 2566 จากราคาพลังงานและอาหารที่คาดว่าจะไม่ปรับสูงขึ้นต่อเนื่อง ทั้งนี้ คณะกรรมการฯ ประเมินว่าอัตราเงินเฟ้อที่ปรับสูงขึ้นเป็นผลจากปัจจัยด้านอุปทาน (cost-push inflation) เป็นหลัก ในขณะที่แรงกดดันเงินเฟ้อด้านอุปสงค์ (demand-pull inflation) ยังอยู่ในระดับต่ำ จึงเห็นควรให้คงอัตราดอกเบี้ยนโยบายไว้ เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจให้มีความต่อเนื่อง

มุมมองด้านอัตราดอกเบี้ยนโยบาย

BBLAMคาดว่า คาดว่า กนง.จะคงอัตรานโยบายการเงิน ที่ระดับ 0.5% ต่อไป โดยนโยบายการเงินควรเน้นการแก้ไขเฉพาะจุด เช่น ปัญหาหนี้ครัวเรือน/SMEs และการกระจายสภาพคล่อง

แนวโน้มตลาดตราสารหนี้ไทย

คาดว่าอัตราผลตอบแทนพันธบัตรรัฐบาลระยะสั้นจะยังทรงตัวในระดับต่ำใกล้เคียงกับอัตราดอกเบี้ยนโยบาย ซึ่ง BBLAM คาดว่า กนง. จะคงอัตราดอกเบี้ยนโยบายไว้ที่ 0.50% ตลอดปีนี้ ขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลระยะยาวจะยังคงเคลื่อนไหวในทิศทางเดียวกับอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ

อย่างไรก็ตาม อาจเริ่มเห็นอัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับเพิ่มขึ้นน้อยกว่าการเพิ่มขึ้นของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ จากแนวโน้มการฟื้นตัวทางเศรษฐกิจที่แตกต่างกันระหว่างไทยกับสหรัฐฯ รวมทั้งความความแตกต่างในการดำเนินนโยบายการเงินระหว่าง ธปท. กับ Fed โดยปัจจัยหลักที่ต้องติดตามในเดือน พ.ค. นี้ ได้แก่ การทำธุรกรรม Bond switching ของ สบน. และการรายงานตัวเลขเศรษฐกิจสำคัญของสหรัฐฯ ที่จะส่งผลต่อการตัดสินใจในการดำเนินนโยบายการเงินของ Fed โดยเฉพาะตัวเลขการจ้างงานและอัตราเงินเฟ้อ

นอกจากนี้ ยังต้องติดตามตัวเลขเศรษฐกิจและอัตราเงินเฟ้อของไทย ทิศทางเงินลงทุนของนักลงทุนต่างชาติ ตลอดจนพัฒนาการความขัดแย้งระหว่างรัสเซียกับยูเครน

ปัจจัยบวก/ลบต่อกองทุน

(+) กองทุน B-TNTV ยังเป็นที่พักเงินที่ดี สำหรับผู้ถือหน่วยที่ไม่ต้องการเผชิญกับความไม่แน่นอนของเศรษฐกิจโลก

(+) เป็นกองทุนที่ไม่มีความเสี่ยงเรื่องค่าเงินเพราะลงทุนแต่ในพันธบัตรรัฐบาลไทยและตราสารหนี้ในประเทศ

(+) คาดการณ์ว่า กนง. จะคงดอกเบี้ยนโยบายที่ 0.5% ตลอดปี 2565

(+) เน้นการลงทุนในหุ้นกู้ของกิจการที่มีกระแสเงินสด สภาพคล่องที่ดี และโอกาสถูกปรับลดอันดับความน่าเชื่อถือน้อย

(+) เศรษฐกิจฟื้นตัวช้า/ธปท. ดำเนินนโยบายผ่อนคลาย

(-) แรงกดดันจากภาวะเงินเฟ้อ

(-) อุปทานพันธบัตรมีแนวโน้มสูงขึ้นในปีงบประมาณ 2565 จากการพึ่งพาแหล่งเงินกู้จากการออกพันธบัตรเพิ่มขึ้น

(-) การปรับขึ้นอัตราดอกเบี้ยนโยบายของสหรัฐฯ ที่มากกว่าคาด รวมถึงการปรับลดขนาดสินทรัพย์

กลยุทธ์ในการบริหารกองทุน: กองทุนมีกลยุทธ์การลงทุนมุ่งหวังผลตอบแทนระยะสั้นให้ดีกว่าดัชนีชี้วัด (Active Management) โดยคัดเลือกการลงทุนในตราสารหนี้ภาครัฐและ เอกชนที่ให้ผลตอบแทนเหมาะสมสอดคล้องกับความเสี่ยง

- ทั้งนี้ ทีมจัดการลงทุนประมาณการว่า ผลตอบแทนมองไปข้างหน้า 1 ปี หลังหักค่าใช้จ่ายและค่าธรรมเนียมน่าจะอยู่ราว 0.5 – 0.8% ต่อปี

- Portfolio Duration (ตราสารที่กองทุนถือครองมีอายุเฉลี่ย) 0.19 ปี ข้อมูล ณ วันที่ 29 เม.ย. 2565

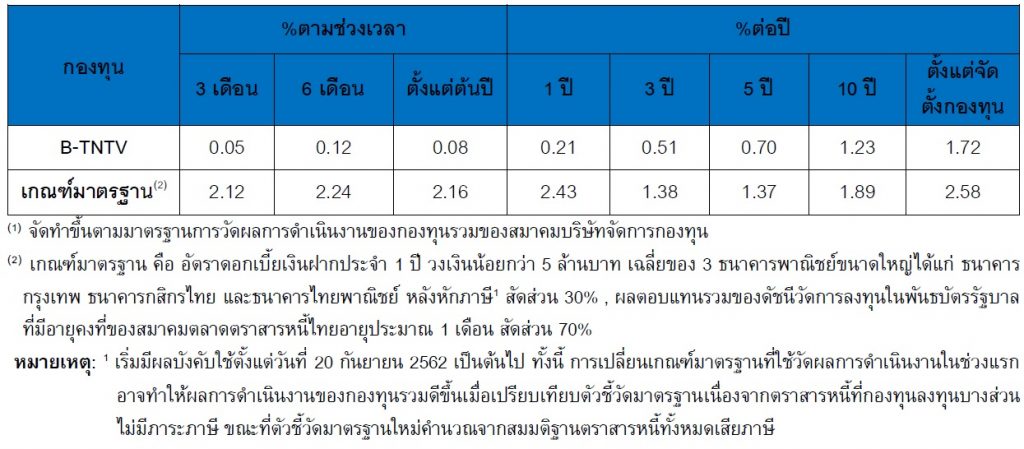

ผลการดำเนินงานของกองทุน ณ 29 เม.ย. 2565

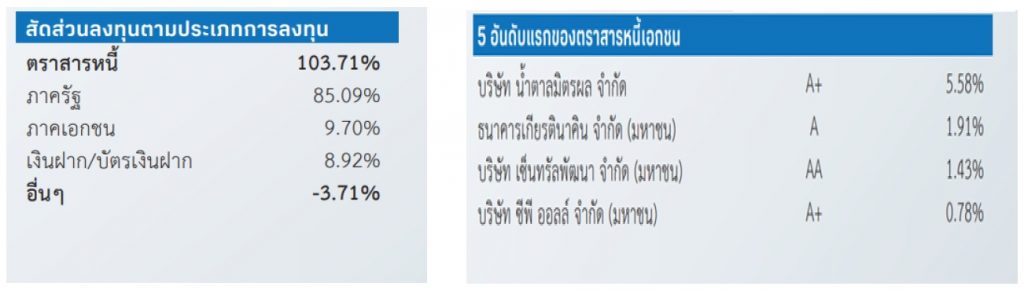

สัดส่วนการลงทุน (% ของมูลค่าทรัพย์สิน ข้อมูล ณ 29 เม.ย. 2565)

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต