ภาพรวมตลาด

ธนาคารกลางสหรัฐฯ (Fed) มีการประชุมในวันที่ 3 – 4 พ.ค. 2565 ที่ผ่านมา และมีมติเอกฉันท์ปรับขึ้นอัตราดอกเบี้ย 50 bps สู่ระดับ 0.75-1.00% ซึ่งเป็นไปตามที่ตลาดคาดการณ์ไว้ พร้อมทั้งประกาศแผนปรับลดขนาดงบดุล (QT) ซึ่งจะเริ่มดำเนินการตั้งแต่เดือน มิ.ย. โดยเริ่มลดในอัตรา 4.75 หมื่นล้านดอลลาร์สหรัฐฯ ต่อเดือน เป็นระยะเวลา 3 เดือน และหลังจากนั้นจะปรับเป็น 9.5 หมื่นล้านดอลลาร์สหรัฐฯ ต่อเดือน

นอกจากนี้ นาย Jerome Powell ประธาน Fed กล่าวเพิ่มเติมว่าคณะกรรมการมีความเห็นว่าการปรับขึ้นอัตราดอกเบี้ยเพิ่มเติมครั้งละ 50 bps อาจยังมีความจำเป็นในการประชุม 2-3 เดือนข้างหน้า ขณะที่ระบุถึงกรณีการปรับขึ้น 75 bps ว่าไม่ใช่สิ่งที่คณะกรรมการกำลังพิจารณาในขณะนี้

ธนาคารกลางยุโรป (ECB) มีมติคงนโยบายการเงินตามเดิมในการประชุมวันที่ 14 เม.ย. โดยคงอัตราดอกเบี้ย ได้แก่ Deposit Facility Rate ที่ -0.50% Main Refinancing Rate ที่ 0.0% และ Marginal Lending Rate ที่ 0.25% พร้อมคงแผนยุติการเข้าซื้อสินทรัพย์แบบปกติ หรือ APP ในไตรมาส 3 ตามที่ได้ประกาศไว้ในการประชุมเดือน มี.ค. ซึ่งจะเป็นการเปิดทางไปสู่การปรับขึ้นอัตราดอกเบี้ยหลังจากนั้น นอกจากนี้ ยังระบุว่าพร้อมที่จะปรับเปลี่ยนเครื่องมือที่มีทั้งหมดตามความเหมาะสมเพื่อให้อัตราเงินเฟ้อขยายตัวในระดับ 2% ในระยะกลาง หลังจากอัตราเงินเฟ้อในเดือน มี.ค. ขยายตัว 7.4% ซึ่งเป็นระดับสูงสุดเป็นประวัติการณ์

ธนาคารกลางญี่ปุ่น (BoJ) มีมติคงนโยบายการเงินตามเดิมในการประชุมวันที่ 27-28 เม.ย. เช่นเดียวกัน โดยมีมติ 8 ต่อ 1 คงเป้าอัตราดอกเบี้ยระยะสั้นไว้ที่ -0.1% และคงเป้าอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปีไว้ที่ใกล้ 0% รวมทั้งคงมาตรการเข้าซื้อสินทรัพย์ต่าง ๆ ที่ประกาศไว้ก่อนหน้านี้ แม้อัตราเงินเฟ้อในเดือน มี.ค. เร่งตัวขึ้นเป็น 1.2% และค่าเงินเยนอ่อนค่าลงเมื่อเทียบกับสกุลเงินอื่นจากนโยบายการเงินของญี่ปุ่นที่ผ่อนคลายเมื่อเทียบกับประเทศหลักอื่นๆ

ภาวะตลาดตราสารหนี้ไทยในเดือน เม.ย. อัตราผลตอบแทนพันธบัตรรัฐบาลระยะสั้นอายุไม่เกิน 1 ปี ปรับเพิ่มขึ้นในช่วง 1 ถึง 4 bps ส่วนอัตราผลตอบแทนพันธบัตรรัฐบาลตั้งแต่อายุ 1 ปีขึ้นไป ปรับเพิ่มขึ้นในช่วง 10 ถึง 72 bps สำหรับพันธบัตรรัฐบาลอายุ 10 ปี ณ สิ้นเดือน เม.ย. อัตราผลตอบแทนอยู่ที่ 2.85% เพิ่มขึ้น 50 bps จากสิ้นเดือนก่อน เทียบกับอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี อยู่ที่ 2.89% เพิ่มขึ้น 57 bps โดยปัจจัยหลักที่ส่งผลต่อตลาดตราสารหนี้ในเดือนนี้คือการส่งสัญญาณการใช้นโยบายการเงินเข้มงวดเร็วขึ้นของธนาคารกลางสหรัฐฯ (Fed) ท่ามกลางอัตราเงินเฟ้อที่ขยายตัวสูงขึ้นมาก (อัตราเงินเฟ้อทั่วไปเดือน มี.ค. ขยายตัว 8.5% เมื่อเทียบกับช่วงเดียวกันของปีก่อน ซึ่งเป็นระดับสูงสุดในรอบ 40 ปี)

ด้านธนาคารแห่งประเทศไทย (ธปท.) มีการจัดการประชุมคณะกรรมการนโยบายการเงิน (กนง.) เมื่อวันที่ 30 มี.ค. 2565 คณะกรรมการฯ ประเมินว่าเศรษฐกิจไทยในปี 2565 และ 2566 จะขยายตัวได้ต่อเนื่องแม้มาตรการคว่ำบาตรรัสเซียจะส่งผลกระทบต่อเศรษฐกิจไทยผ่านการปรับขึ้นของราคาพลังงานและสินค้าโภคภัณฑ์ และอุปสงค์ต่างประเทศที่ชะลอลง ด้านอัตราเงินเฟ้อทั่วไปเฉลี่ยปี 2565 จะปรับสูงขึ้นเกินกรอบเป้าหมาย ก่อนจะทยอยลดลงและกลับเข้าสู่กรอบเป้าหมายในช่วงต้นปี 2566 จากราคาพลังงานและอาหารที่คาดว่าจะไม่ปรับสูงขึ้นต่อเนื่อง

ทั้งนี้ คณะกรรมการฯ ประเมินว่าอัตราเงินเฟ้อที่ปรับสูงขึ้นเป็นผลจากปัจจัยด้านอุปทาน (cost-push inflation) เป็นหลัก ในขณะที่แรงกดดันเงินเฟ้อด้านอุปสงค์ (demand-pull inflation) ยังอยู่ในระดับต่ำ จึงเห็นควรให้คงอัตราดอกเบี้ยนโยบายไว้ เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจให้มีความต่อเนื่อง

มุมมองด้านอัตราดอกเบี้ยนโยบาย

BBLAMคาดว่า คาดว่า กนง.จะคงอัตรานโยบายการเงิน ที่ระดับ 0.5% ต่อไป โดยนโยบายการเงินควรเน้นการแก้ไขเฉพาะจุด เช่น ปัญหาหนี้ครัวเรือน/SMEs และการกระจายสภาพคล่อง

ด้านตราสารหนี้ไทย

- อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับตัวสูงขึ้น สอดคล้องกับการ Sell-off ของพันธบัตรสหรัฐฯ จากทิศทางการดาเนินนโยบายด้านการเงินที่ค่อนข้างตึงตัวของเฟด

- แนวโน้มการดำเนินนโยบายของไทยยังคงเน้นเสถียรภาพทางเศรษฐกิจ ในขณะที่ความเสี่ยงทางด้านเงินเฟ้อยังอยู่ในกรอบที่ ธปท. ได้วางไว้ทำให้ ธปท. น่าที่จะคงดอกเบี้ยนโยบายไว้ในระดับต่ำจนถึงสิ้นปี 2565

- ในช่วงครึ่ง ปีหลังของปี 2565 ตราสารหนี้ไทย อาจจะเจอแรงกดดันให้อัตราผลตอบแทนพันธบัตรปรับตัวสูงขึ้น เนื่องจากการที่รัฐบาลจำเป็นต้องช่วยเหลือค่าครองชีพ โดยเฉพาะเรื่องราคาพลังงาน ทำให้รัฐบาลมีการขาดดุลมากขึ้น โดยคาดว่า Bond supplyปีงบประมาณ 2566 (เริ่ม เดือน ต.ค. 2565) จะเข้ามาในช่วงครึ่งหลังของปี 2565 เพื่อชดเชยการขาดดุลการคลัง

- โครงสร้างของไทยและสหรัฐฯ มีความแตกต่างกันในเชิงของการดำเนินนโยบาย ดังนั้นอัตราดอกเบี้ยรวมถึงผลตอบแทนพันธบัตรไทย อาจจะมี Lag time บ้าง ในการปรับตัวขึ้น ตามอัตราผลตอบแทนสหรัฐฯ แต่ภาพรวมยังเชื่อว่าอัตราผลตอบแทนพันธบัตรไทยยังอยู่ในทิศทางขาขึ้น

ด้านตราสารหนี้ต่างประเทศ

- การปรับตัวขึ้นของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ 10 ปี ในรอบ 3 เดือนที่ผ่านมา นับว่าการขึ้นรอบนี้ แรงที่สุด โดยมากกว่าช่วงปี 2556 ที่เกิด Taper tantrum หรือ ช่วงปี 2559 ที่เป็นช่วงของการขึ้นดอกเบี้ยรอบก่อน สะท้อนให้เห็นว่า ตลาดน่าจะ Priced in การดำเนินนโยบายที่ตึงตัว ไปพอสมควร

- ปัจจุบันตลาดมองว่าดอกเบี้ยสหรัฐฯ ช่วงปลายปี 2565 จะอยู่ที่ระดับ 2.75% -3% ซึ่งคิดเป็นการขึ้นดอกเบี้ย มากกว่า 1 ครั้ง (1.5 ครั้ง) ในทุกๆครั้งของการประชุมที่เหลือของปี

- นับแต่ปี 2543 อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ 10 ปี มักเคลื่อนไหวต่ำกว่า Neutral rate (Fed longer run rate) โดยปัจจุบันอัตราผลตอบแทนพันธบัตรสหรัฐฯ 10 ปี (2.7% – 2.9%) ได้ปรับตัวขึ้นเหนือ Fed longer run rate (2.4%) เป็นที่เรียบร้อยแล้ว ซึ่งสะท้อนว่า การปรับตัวขึ้นของ 10Y น่าจะเริ่มจำกัด

- แม้ตัวเลขเงินเฟ้อในสหรัฐฯ ยังคงอยู่ในระดับสูง แต่ตลาดมองว่าจะเริ่ม ปรับตัวลดลงในช่วงครึ่งปีหลัง ซึ่งจะช่วยลดแรงกดดันของราคาตราสารหนี้ต่อจากนี้

ปัจจัยบวก/ลบต่อกองทุน

(+) คาดว่ากนง.คงดอกเบี้ยนโยบายต่อไปจนถึงสิ้นปี 2566

(+) เศรษฐกิจฟื้นตัวช้า/ธปท. ดำเนินนโยบายผ่อนคลาย

(-) แรงกดดันจากภาวะเงินเฟ้อ

(-) อุปทานพันธบัตรมีแนวโน้มสูงขึ้นในปีงบประมาณ 2565 จากการพึ่งพาแหล่งเงินกู้จากการออกพันธบัตรเพิ่มขึ้น

(-) การปรับขึ้นอัตราดอกเบี้ยนโยบายของสหรัฐฯ ที่มากกว่าคาด รวมถึงการปรับลดขนาดสินทรัพย์

(-) เป็นกองทุนที่มีความเสี่ยงเรื่องค่าเงินเพราะลงทุนในเงินฝากและตราสารหนี้ต่างประเทศ

(-) แนวโน้มระยะสั้นของเงินทุนไหลออก และค่าเงินบาทอ่อนค่า

สรุปความเคลื่อนไหวค่าเงินบาท USD/THB

ค่าเงินบาทในตลาดอัตราแลกเปลี่ยน ณ วันที่ 12 พ.ค. ปิดที่ระดับ 34.688 บาทต่อดอลลาร์สหรัฐฯ นับจากสิ้นปีค่าเงินบาทอ่อนค่าประมาณ 3.79% ซึ่งเป็นไปในทิศทางเดียวกับค่าเงินในภูมิภาค(ไม่รวมญี่ปุ่น) โดยมีค่าเงิน KRW อ่อนค่ามากที่สุดที่ระดับ 7.73% โดยปัจจัยหลักที่ส่งผลต่อการเคลื่อนไหวของค่าเงินในช่วง 1 – 2 เดือนที่ผ่านมา ได้แก่

(+) การผ่อนคลายมาตรการการเดินทางเข้าประเทศ ช่วยให้มีความหวังเรื่องการฟื้นตัวด้านการท่องเที่ยวในปีนี้

(+) เมื่อมีสัญญาณเชิงบวกในการเจรจารัสเซีย-ยูเครน เงินบาทจะปรับแข็งค่า

(-) ฤดูกาลจ่ายเงินปันผลของบริษัทจดทะเบียนของไทยส่งผลให้มีเม็ดเงินไหลออก

(-) การปิดเมืองของจีนที่กดดันค่าเงินสกุลเอเชียให้อ่อนค่าต่อเนื่อง

(-) ความกังวลต่อการเร่งขึ้นดอกเบี้ยของเฟด

(-) การแข็งค่าของดอลลาร์ฯ จากทิศทางการปรับขึ้นอัตราดอกเบี้ยของเฟด

(-) ความขัดแย้งระหว่างรัสเซีย-ยูเครน ทำให้ตลาดยังคงปิดรับความเสี่ยง และถือครองสกุลเงินที่ปลอดภัย

หมายเหตุ: (+) ส่งผลให้เงิน THB แข็งค่า / (-) ส่งผลให้เงิน THB อ่อนค่า

กลยุทธ์ในการบริหารกองทุน: กองทุนมีกลยุทธ์การลงทุนมุ่งหวังผลตอบแทนในระยะสั้นถึงระยะปานกลางให้ได้ผลตอบแทนที่ใกล้เคียงดัชนีชี้วัดที่กำหนด โดยเน้นการคัดเลือกตราสารหนี้ภาครัฐและเอกชนระยะสั้นที่ให้ผลตอบแทนเหมาะสม

- ทั้งนี้ ทีมจัดการลงทุนประมาณการว่า ผลตอบแทนมองไปข้างหน้า 1 ปี หลังหักค่าใช้จ่ายและค่าธรรมเนียมน่าจะอยู่ราว 0.8 – 1.3% ต่อปี

- Portfolio Duration (ตราสารที่กองทุนถือครองมีอายุเฉลี่ย) 0.16 ปี ข้อมูล ณ วันที่ 29 เม.ย. 2565

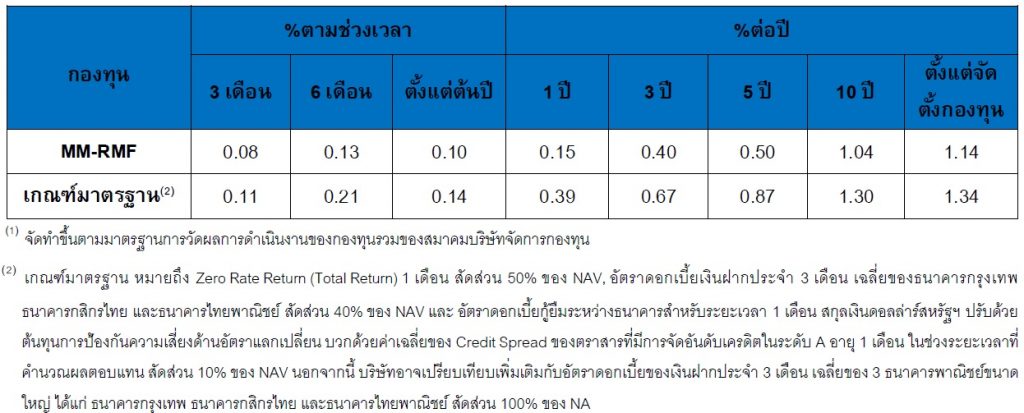

ผลการดำเนินงานของกองทุน ณ 29 เม.ย. 2565

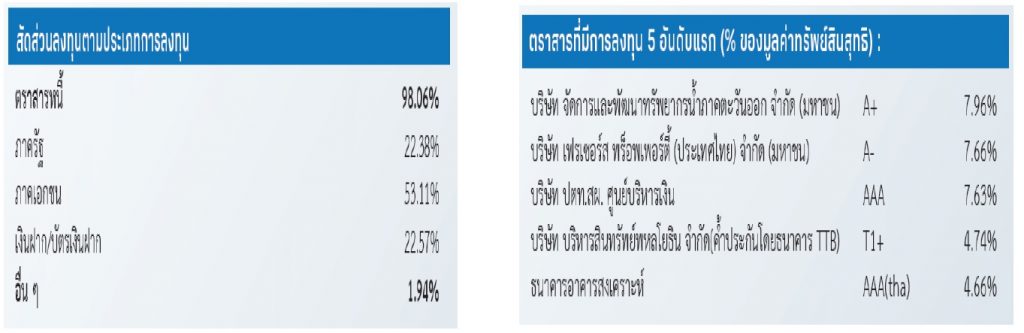

สัดส่วนการลงทุน (% ของมูลค่าทรัพย์สิน ข้อมูล ณ 30 เม.ย. 2565)

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต