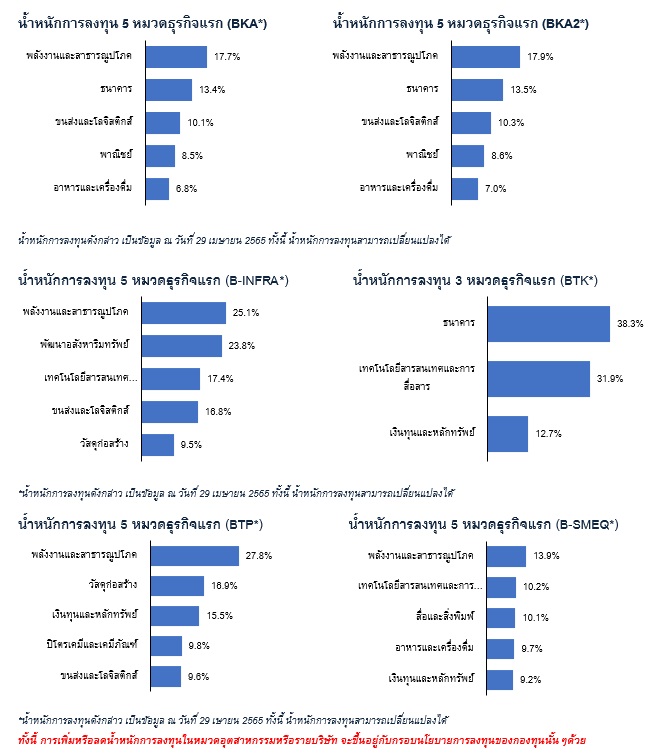

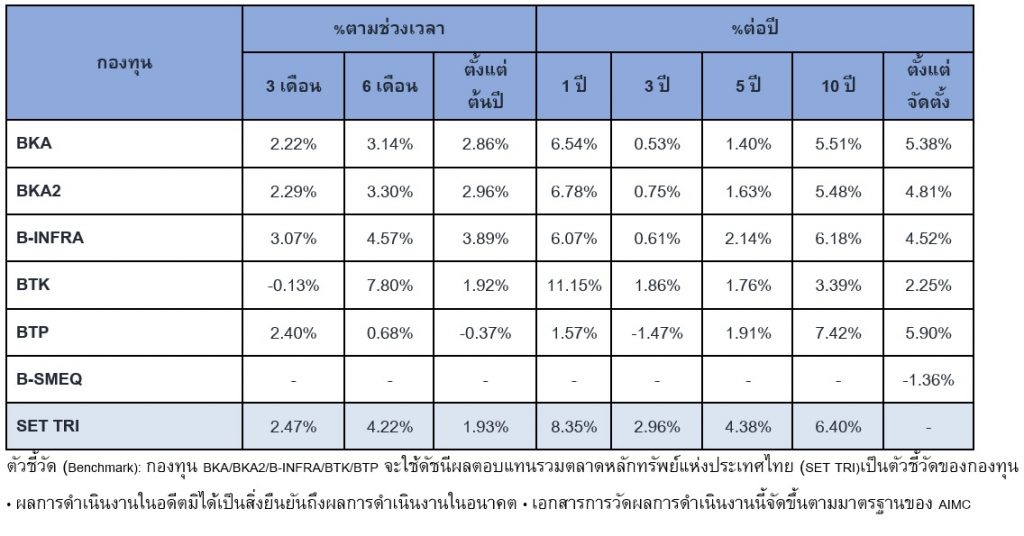

- กองทุนเปิดบัวแก้ว (BKA)

- กองทุนเปิดบัวแก้ว 2 (BKA2)

- กองทุนเปิดบัวหลวงโครงสร้างพื้นฐาน (B-INFRA)

- กองทุนเปิดบัวหลวงธนคม (BTK)

- กองทุนเปิดบัวหลวงทศพล (BTP)

- กองทุนเปิดบัวหลวง Small Mid Equity (B-SMEQ)

ตั้งแต่ต้นปี (YTD) ถึง 31 พ.ค. 2565 ตลาดหุ้นไทยให้ผลตอบแทนดีกว่าตลาดหุ้นโลกโดยทรงตัว 0% เทียบกับ S&P500 -13.0%, NASDAQ -23.0%, VIETNAM -14.0% HONG KONG -7.0%

เดือน พ.ค. ที่ผ่านมา หุ้นไทยเผชิญกับ Sell in May เช่นเดียวกับตลาดอื่น แต่ดัชนีปรับตัวลดลงเพียง -0.8% ส่วนหนึ่งเกิดจากตัวเลข GDP งวด 1Q2565 โต 2.2% ดีกว่าคาด กำไรงวด 1Q2565 เท่ากับ 2.74 แสนล้านบาท เติบโต 10% YoY สิ่งเหล่านี้แสดงให้เห็นถึงศักยภาพบริษัทจดทะเบียนไทยที่แข็งแกร่งในยามที่ปัจจัยภายนอกผันผวน โดย Fund flow ไหลเข้าตลาดหุ้นไทยเดือนพ.ค. เกิน 1 หมื่นล้านบาท สูงสุดเมื่อเทียบกับตลาดหุ้นในภูมิภาค

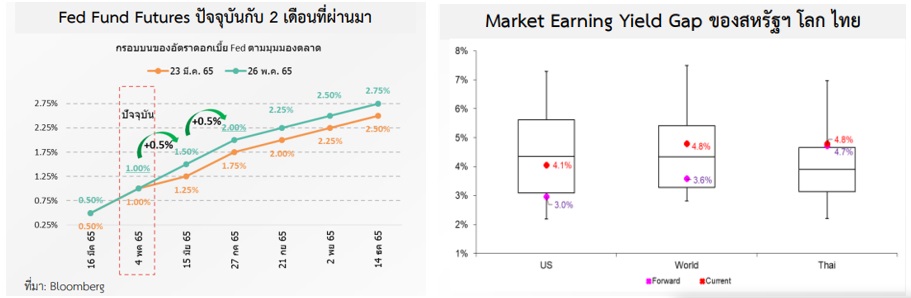

เดือน มิ.ย. ตลาดหุ้นไทยเดินหน้าเข้าสู่บททดสอบอีกครั้งจากนโยบายการเงินโลกตึงตัวแบบ New Normal เพื่อรับมือกับเงินเฟ้อในหลายประเทศที่สูงสุดในรอบ 10-40 ปี อาทิ Fed โอกาสขึ้นดอกเบี้ย 0.50% ในช่วงกลางเดือน มิ.ย. พร้อมกับการลดขนาดงบดุล 4.75 หมื่นล้านเหรียญ และช่วงที่เหลือของปี Fed ลดงบดุล 5.22 แสนล้านเหรียญ

ปัจจัยบวกต่อตลาดหุ้นไทย *ข้อมูล ณ วันที่ 1 มิ.ย. 2565

1. ภาพรวมกำไรบริษัท 1Q2565 ออกมาตามตลาดคาด ทำให้นักวิเคราะห์ยังไม่เห็น Downside ต่อการประมาณการกำไรทั้งปีบริษัทจดทะเบียนรายงานกำไรงวด 1Q2565 ออกมา 630 บริษัทคิดเป็นสัดส่วน Market cap. 96% ของบริษัททั้งหมด มีกำไรรวมที่ 2.74 แสนล้านบาท และเมื่อเทียบกับกำไรทุกบริษัทในช่วงเวลาเดียวกันของปีก่อนเพิ่มขึ้น 9.7% YoY และลดลง -1.0% เมื่อเทียบกับไตรมาสก่อนหน้า หนุนตลาดหุ้นไทยผันผวนน้อยกว่าตลาดหุ้นประเทศอื่นๆ

หากลงรายละเอียดเป็น Sector พบว่า กลุ่มที่มีกำไรเติบโตเด่น แบ่งออกเป็น 3 กลุ่มหลักคือ

- หุ้นพลังงาน ได้แรงหนุนจากราคาน้ำมันที่ยืนระดับสูงกว่าปกติ

- หุ้นเปิดเมือง คือ หุ้นธนาคารพาณิชย์ ค้าปลีก อสังหาฯ การแพทย์ ขนส่ง ได้แรงหนุนจากกิจกรรมทางเศรษฐกิจที่ทยอยฟื้นขึ้นตามลำดับ

- หุ้นส่งออก อาทิ กลุ่มอาหาร เกษตร ชิ้นส่วนอิเล็กทรอนิกส์ ได้แรงหนุนจากค่าเงินบาทอ่อนค่า พร้อมราคาสินค้าต่างๆ ที่ทยอยปรับขึ้น

2. กำแพงภาษีที่สหรัฐฯเคยทำไว้กับจีนซึ่งมีกรอบระยะเวลาถึง 6 ก.ค. 2565 เป็นสิ่งที่ต้องติดตาม เพราะหากปล่อยให้หมดอายุลง (Reverse Trade War) จะเป็นกระแสเชิงบวกต่อหุ้นอย่างมาก โดยเฉพาะกลุ่มส่งออก กลุ่มธ.พ. ฯลฯ เดิมทรัมป์เคยตั้งกำแพงภาษีนี้ไว้ราว 3.5 แสนล้านเหรียญ การศึกษาความสัมพันธ์ของ Trade War กับตลาดหุ้นไทย พบว่ามีความสำคัญมาก สะท้อนได้จากเวลาที่มีการตั้งกำแพงภาษีเพิ่มขึ้นในแต่ละรอบ SET Index มักจะปรับตัวลงแรงเสมอ ดังนี้

- การขึ้นภาษีรอบที่ 1-2 วงเงิน 5 หมื่นล้านบาท กดดัน SET Index เดือน พ.ค.-มิ.ย. 2561 ปรับตัวลงเฉลี่ย-10.4%

- การขึ้นภาษีรอบที่ 3 วงเงิน 2.0 แสนล้านบาท กดดัน SET Index เดือน ต.ค.-ธ.ค. 2561 ปรับตัวลงเฉลี่ย -11%

- การขึ้นภาษีรอบที่ 4 วงเงิน 1.1 แสนล้านบาท กดดัน SET Index เดือน ส.ค.-ธ.ค. 2562 ปรับตัวลงเฉลี่ย -8.1%

ประเด็น Reverse Trade War หรือการลดระดับภาษีนำเข้าสินค้าจากจีน สู่สหรัฐฯ หากเกิดขึ้นได้จริง ก็น่าจะส่งผลดีต่อตลาดหุ้น โดยอาจเห็นการตอบสนองเชิงบวกของตลาดหุ้น เมื่อเกิดสัญญาณดีระหว่างรอกำแพงภาษีหมดอายุลงใน 6 ก.ค. 2565 นี้

ปัจจัยกดดัน/ความเสี่ยงต่อตลาดหุ้นไทย

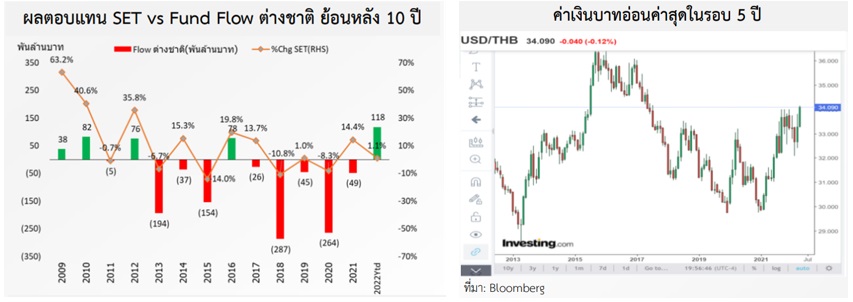

1.การดำเนินนโยบายการเงินแบบตึงตัว ด้วยการปรับขึ้นดอกเบี้ยของประเทศพัฒนา กดดันให้เงินบาทอ่อนค่า ทำให้ Fund flow ต่างชาติมีโอกาสชะลอการไหลเข้าหุ้นไทย ด้วยนโยบายการเงินโลกตึงตัว จนกดดันให้ค่าเงินบาทอยู่ที่ระดับอ่อนค่าสุดในรอบ 5 ปี

- ในปีนี้นโยบายการเงินของเฟดมีโอกาสขึ้นดอกเบี้ย 7-8 ครั้ง เป็นตัวแปรหนึ่งที่กดดันให้ Fund flow ต่างชาติไหลออก เพราะนักลงทุนต่างชาติมีโอกาสขาดทุนจากอัตราแลกเปลี่ยน Fund flow ต่างชาติเป็นตัวแปรสำคัญที่กำหนดทิศทางของดัชนีตลาด ย้อนดูข้อมูลสถิติประกอบระหว่างผลตอบแทนหุ้นไทยเทียบกับ Fund flow ต่างชาติปี 2552 – 2564 (หรือ ค.ศ. 2009-2021) ปีที่ต่างชาติขายหุ้นไทยปริมาณมาก SET Index มีโอกาสปรับตัวลดลง

2.การลดขนาดงบดุลซึ่งเป็นกลไกในการดูดซับสภาพคล่องส่วนเกินทางการเงินออกจากระบบของ Fed เบื้องต้นถูกกำหนดว่าจะมีการลดลงในอัตรา 5 หมื่นล้าน USD ต่อเดือน ตั้งแต่ พ.ค. 2565 เป็นต้นไป ซึ่งต้องติดตามดูอย่างใกล้ชิด ในฐานะเป็นปัจจัยที่มีผลโดยตรงต่อสินทรัพย์ทางการเงิน ในปี 2561 ที่ Fed มีการลดขนาดงบดุลในอัตรา 3.1 หมื่นล้าน USD ต่อเดือน ปรากฏว่าในช่วงเวลาดังกล่าว SET Index ปรับตัวลดลงมากถึง -10.8% ทั้งนี้การที่ Fed อาจปรับลดขนาดงบดุลรอบนี้ในอัตรา 9.5 หมื่นล้าน USD ต่อเดือน ก็อาจสร้างแรงกดดันต่อตลาดหุ้นไทยได้เช่นกัน

3.โอกาสขึ้นดอกเบี้ยไทยในช่วงปลาย 3Q65 หรือต้น 4Q65 กดดัน SET Index

ปกติการลดสภาพคล่องหรือเร่งขึ้นดอกเบี้ยปกติจะกดดัน Valuation แต่หากนักลงทุนประเมิน Forward Market Earning Yield Gap ของสหรัฐฯ ที่ 3.0% (ตลาดคาดสหรัฐฯขยับขึ้นอีก 1.75% ในช่วงที่เหลือของปี มาอยู่ที่ 2.75%) และโลกที่ 3.6% ตามลำดับ ตลาดหุ้นไทยถือว่าได้เปรียบกว่ามาก เพราะมี Forward Market Earning Yield Gap ที่ 4.7% สูงกว่าประเทศพัฒนา แม้อัตราดอกเบี้ยไทยจะขึ้น 1 ครั้งในช่วงท้ายปีสู่ 0.75% ก็จะเป็นแรงกดดันเพียงเล็กน้อย ปัจจัยลบนี้จึงอาจส่งผลไม่มาก

แนวโน้มหมวดธุรกิจ

- พลังงานและสาธารณูปโภค

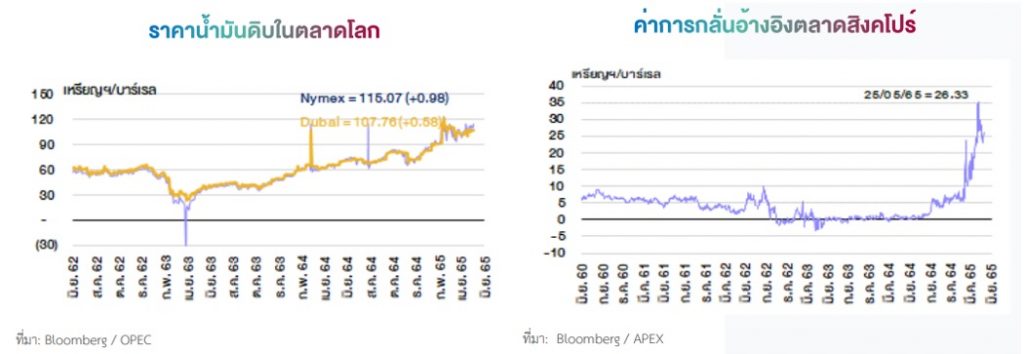

ในระยะสั้นราคาน้ำมันยังได้รับแรงหนุนจาก 4 ปัจจัยคือ

1) Shale oil เพิ่ม Output ได้ยากเพราะขาดการลงทุนต่อเนื่อง

ในส่วน Supply น้ำมันจากสหรัฐฯ ก็ยังอยู่ในระดับจำกัดด้วยที่บริษัท Shale Oil ขาดการลงทุนในช่วงที่ผ่านมา ทำให้การเพิ่มกำลังการผลิตน้ำมันทันทีเป็นไปได้ยาก ประกอบกับผู้ถือหุ้นบริษัท Shale oil ยังคงต้องการปันผลมากกว่าต้องการให้บริษัทนำเงินไปลงทุนเห็นได้จาก Reinvestment rate ที่ลดลงจาก 140% ช่วงปี 2561 เหลือเพียง 40% ในปี 2564

2) OPEC Oil Supply ค่อนข้างจำกัด

ปัจจุบันการผลิตน้ำมันของกลุ่ม OPEC ในเดือน เม.ย. นั้นอยู่ราว 28 ล้านบาร์เรลต่อวัน ซึ่งเกินกว่าที่ OPEC ตกลงไว้ และในส่วน Spare capacity นั้นเหลืออยู่ค่อนข้างน้อยเพียง 5 แสน ถึง 1 ล้านบาร์เรลต่อวันเท่านั้น ปริมาณ Spare capacity ของซาอุฯที่ลดลงต่อเนื่องจากระดับ 3 ล้านบาร์เรลต่อวันมาเป็น 1.2 ล้านบาร์เรลต่อวัน และ UAE ลดลงเหลือ 0.9 ล้านบาร์เรลต่อวัน ดังนั้นแล้วอาจเป็นไปได้ยากที่กลุ่ม OPEC จะสามารถชดเชยน้ำมันที่กลุ่มยุโรปแบนน้ำมันรัสเซีย

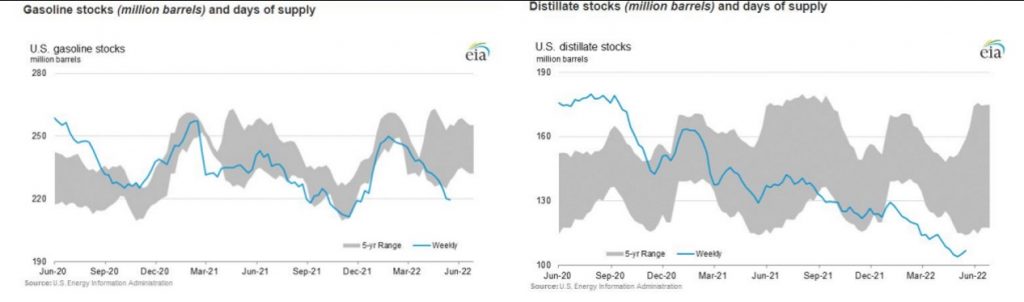

3) Pull Demand จาก Driving season ในสหรัฐฯ

ตั้งแต่เดือน มิ.ย. ถึงต้นเดือน ก.ย. สหรัฐฯเริ่มเข้าสู่ฤดูร้อน อากาศอบอุ่นและเดือน ก.ค. ปิดภาคเรียนฤดูร้อน ส่งผลให้มีการท่องเที่ยวในประเทศเพิ่มมากขึ้น แต่สต็อกน้ำมันทั้งเบนซินและดีเซลก็อยู่ในระดับที่ต่ำกว่าค่าเฉลี่ย 5 ปี

4) Shanghai Reopening

การเปิดเมืองเซี่ยงไฮ้จะทำให้ความต้องการน้ำมันในจีนเพิ่มขึ้น การกลับมาเปิดเมืองอีกครั้งในวันพุธ (1 มิ.ย.) หลังจากที่ใช้มาตรการล็อกดาวน์เพื่อควบคุมการระบาดของโรคโควิด-19 มาเป็นเวลา 2 เดือน โดยห้างสรรพสินค้า ซูเปอร์มาร์เก็ต ร้านสะดวกซื้อ ร้านขายยา จะอนุญาตให้เปิดได้โดยมีผู้ข้ามาใช้บริการไม่เกิน 75% ของจำนวนสูงสุดที่ให้บริการได้

ดังนั้น Supply ที่ยังตึงตัว ขณะที่ Demand ยังคงเพิ่มมากขึ้น สถานการณ์รัสเซียและยูเครนที่ยืดเยื้อ สนุนราคาน้ำมัน

อย่างไรก็ตามในระยะยาวแนวโน้มราคาน้ำมันจะเริ่มปรับตัวลดลงเข้าสู่ demand และ supply ที่แท้จริง

ส่วนของค่าการกลั่นนั้น โดยภายรวมปี 2565 นักวิเคราะห์ในตลาดมองว่าจะปรับตัวเพิ่มขึ้นจากค่าเฉลี่ยในปี 2564 มาอยู่ที่ราว 4-5 เหรียญฯต่อบาร์เรล ตามสถานการณ์โควิดที่ผ่อนคลายลง กิจกรรมทางเศรษฐกิจทยอยเพิ่มขึ้น การเดินทางค่อยๆกลับมา แต่ทั้งนี้ยังไม่ได้รวมผลบวกช่วงสั้นจากความกังวลเรื่องสงครามที่เกิดขึ้นทำให้ค่าการกลั่นปรับตัวสูงขึ้นผิดปกติ

สำหรับ spread ปิโตรเคมี ตลาดประเมินว่าน่าจะเข้าสู่สมดุลระหว่าง demand และ supply มากขึ้น ค่าเฉลี่ย spread ของทุกสายการผลิตรายปีอาจจะไม่แตกต่างจากปี 2564 มากเพราะในปี 2564 ถือเป็นช่วงที่ดีมากของปิโตรเคมี จากการ destocking และ supply tight อีกทั้งในปี 2565 คาด supply น่าจะทยอยเข้าสู่ตลาดมากขึ้นหลังจาก COVID ผ่อนคลาย

- ธนาคาร

นอกจากการ Recovery ของเศรษฐกิจไทยส่งผลบวกต่อภาพรวมกลุ่มโดยตรงแล้ว ธ.พ. ใหญ่ จะมีแรงหนุนจากการเบิกใช้สินเชื่อของรายใหญ่ในช่วงที่เหลือของปี 2H2565 (SME และรายย่อยมีทิศทางทรงตัว) ธนาคารขนาดใหญ่อย่าง BBL, KBANK, SCB จะได้เปรียบหากดอกเบี้ยเงินให้สินเชื่อสูงขึ้น ด้าน BIS Ratio ณ สิ้น เม.ย. 2565 ยังคงสูงเกินเกณฑ์ขั้นต่ำที่ 19.3% เพิ่มจาก 19.2% ณ สิ้นเดือนก่อน จากเงินกองทุนสูงขึ้นหลังจัดสรรกำไรสุทธิจากเงินปันผลเป็นเงินกองทุนประจำปี

ด้านระดับมูลค่า SETBANK ตอนนี้มี PBV ซื้อขายที่ 0.7 เท่า สะท้อนควาไม่แน่นอนของ Macro risk บางส่วนแล้ว โดย ธ.พ. ใหญ่ได้รับประโยชน์หากอัตราดอกเบี้ยเงินกู้กลุ่ม M-Rate เริ่มปรับขึ้นและมีการปรับตัวเข้าสู่ยุค Digital อย่าง KBANK และ SCB ส่วน BBL นั้นเป็น Laggard play จาก PBV ซื้อขายถูกสุดในกลุ่มฯ ที่ 0.48 เท่า และสินเชื่อรายใหญ่ยังมีโมเมนตัมที่ดี

- การแพทย์

รายได้ค่าบริการโรคทั่วไปฟื้นตัวเกือบเท่าตัวก่อน Covid

รายได้ผู้ป่วยทั่วไปกลับมาฟื้นตัวดีขึ้นเทียบเท่าก่อน COVID-19 ทั้งรายได้เงินสดและประเภทประกันสังคมโรคร้ายแรง เนื่องจากรายได้ส่วนนี้ได้รับผลกระทบช่วงที่ผ่านมาและได้กลับมาฟื้นตัวในช่วงปลายปี 2564 นอกจากนี้รายได้ COVID-19 ที่กำลังจะหายไป รายได้ผู้ป่วยต่างประเทศสามารถทดแทนในส่วน COVID-19 เช่นกัน จึงทำให้ตลาดคาดกลุ่มโรงพยาบาลสามารถทำกำไรเกือบเทียบเท่าก่อน Covid และในปี 2566 ทำกำไรได้เท่ากับก่อน Covid

Medical Tourism ฟื้นตัวหลังเปิดประเทศ

ทำให้คาดว่าโรงพยาบาลใหญ่จะได้รับอานิสงส์จากผู้ป่วยต่างชาติ โดยเฉพาะกลุ่มลูกค้า Middle East และ CLMV ที่เริ่มฟื้นตัวหลังมีการผ่อนคลายเข้าประเทศมากขึ้น และมีนโยบายเลิกตรวจ RT-CPR และ ATK ซึ่งจะทำให้ผู้ป่วยเดินทางเข้ามาในประเทศง่ายมากขึ้น โดยมีนักท่องเที่ยวจาก Middle East จำนวน 17,997 คนในเดือน มี.ค. 2565 และ 15,419 คนในเดือนเม.ย. 2565 ซึ่งลดลงเนื่องจากเป็นเทศกาล Ramadan จึงทำให้ชาวมุสลิมไม่นิยมเดินทางและหาหมอในช่วงระยะเวลานี้ คาดว่าจะเห็นจำนวนนักท่องเที่ยว Middle East ราว 20,000 คนในเดือน พ.ค. หุ้นที่ได้รับอานิสงส์จากการกลับมาของผู้ป่วยต่างชาติได้แก่ BDMS, BH, PR9 เนื่องจากรายได้ช่วง Covid ที่หายไปเป็นรายได้จากลูกค้าต่างประเทศ

Wellness tourism

เนื่องจากประชากรอายุ 55 ปีขึ้นไปมีอัตราที่สูงขึ้น ในขณะที่ประชากรในวัยเด็กนั้นมีอัตราที่ลดลง ทำให้มีคนสนใจและดูแลเรื่องสุขภาพมากขึ้นกว่าเดิม สำหรับ Wellness tourism คาดว่าโต 20% ในอีก 3 ปี (2568) ซึ่งประเทศไทยมีข้อได้เปรียบเนื่องจากเป็นประเทศท่องเที่ยวและมีทีมแพทย์และเครื่องมือที่พร้อม โดยปัจจุบันโรงพยาบาลที่เปิดให้บริการ Wellness Center ได้แก่ BDMS, BH, THG

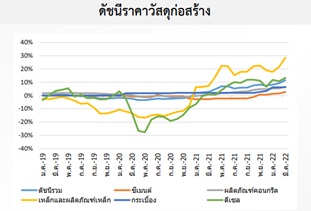

- วัสดุก่อสร้าง

ราคาน้ำมันเพิ่มขึ้น กระทบต้นทุนวัสดุก่อสร้าง ราคาวัสดุก่อสร้างปรับตัวขึ้นต่อเนื่อง สะท้อนต้นทุนการผลิตที่เพิ่มขึ้นอันเนื่องมาจากสงครามระหว่างรัสเซีย-ยูเครน ที่สร้างผลกระทบในวงกว้างต่อระบบเศรษฐกิจและ Supply Chain ทำให้ราคาพลังงานและสินค้าโภคภัณฑ์ต่างๆที่ใช้ในการผลิตวัสดุก่อสร้างปรับตัวขึ้นอย่างมีนัยสำคัญ ไม่ว่าจะเป็นถ่านหินที่ใช้ในการผลิตปูนซีเมนต์ ก๊าซธรรมชาติที่ใช้ในการผลิตกระเบื้อง แร่ใยหินและเยื่อกระดาษที่ใช้ในการผลิตกระเบื้องหลังคา สินแร่เหล็กและถ่านหินที่ใช้ในการผลิตเหล็กเส้นและเหล็กแผ่นรีดร้อน ถือเป็นปัจจัยลบสำคัญที่ผู้ผลิตวัสดุก่อสร้างในประเทศต้องเผชิญ

แม้ผู้ผลิตวัสดุก่อสร้าง (SCC, SCCC, TPIPL) มีการทำสัญญาซื้อถ่านหินล่วงหน้าและใช้เชื้อเพลิงอื่นทดแทน แต่ท้ายที่สุดผู้ผลิตวัสดุก่อสร้างทุกรายก็ต้องส่งผ่านต้นทุนไปสู่ราคาสินค้าสะท้อนผ่านดัชนีราคาวัสดุก่อสร้างรวม เดือนมี.ค. 2565 ที่เพิ่มจากเดือนม.ค. 2564 ถึง 10%

ต้นทุนวัสดุก่อสร้างถือเป็นต้นทุนหลักสำหรับงานก่อสร้าง คิดเป็นสัดส่วนประมาณ 54% ของต้นทุนก่อสร้างทั้งหมด วัสดุก่อสร้างสำคัญเช่น ปูนซีเมนต์ คอนกรีต เหล็กเส้น มีราคาสูงขึ้นกว่า 30% นับจากต้นปี 2564 ขณะที่ปูนซีเมนต์และคอนกรีตในช่วงหลายปีที่ผ่านมาถือว่าราคาแทบไม่ได้ปรับตัวสูงขึ้นเลย แต่ภายใต้แรงกดดันด้านต้นทุนพลังงานที่เพิ่มขึ้นมาก จึงมีแนวโน้มที่ราคาปูนซีเมนต์และคอนกรีต จะปรับขึ้นไม่ต่ำกว่า 10% จากปีก่อน

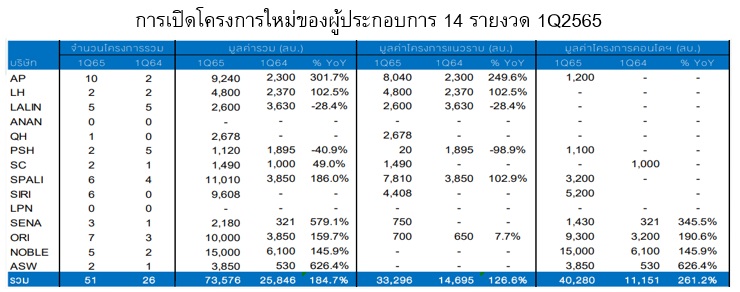

- พัฒนาอสังหาริมทรัพย์

สำหรับสินค้ากลุ่มกลุ่มคอนโดฯ ใน 1Q2565 พบว่ามีการเปิดโครงการมากกว่าแนวราบ หรือสัดส่วน 55% ของมูลค่าเปิดโครงการใหม่ทั้งหมด สะท้อนความเชื่อมั่นของผู้ประกอบการที่จะนำคอนโดฯ ใหม่ออกสู่ตลาด หลัง 3 ปีที่ผ่านมาเปิดกันค่อนข้างน้อย และมีการดูดซับปริมาณ supply จากการะบายสต็อกโครงการเดิมไปบางส่วน

สำหรับสินค้ากลุ่มแนวราบ เช่น LH, AP, SPALI ที่มีสัดส่วนการเปิดโครงการน้อยกว่า แต่การขยายตัวยังมีอย่างต่อเนื่องด้วยจำนวน 33 โครงการมูลค่า 3.32 หมื่นล้านบาท (เพิ่มจาก 1.46 หมื่นล้านบาทงวดปีก่อน)

หากพิจารณายอด Presale รายบริษัทพบกว่ามีการเติบโตแตกต่างกันไป โดยกลุ่มภาพรวมยอดขาย AP, LH, SC, SPALI, NOBLE ถือว่าอยู่ในเกณฑ์ดี คิดเป็นสัดส่วนมากกว่า 23% ของเป้าทั้งปี ขณะที่ QH, LALIN อยูในระดับปานกลางเฉลี่ย 20-23% ส่วน ANAN, SIRI, SENA, LPN ยังอยู่ระดับต่ำ และมีสัดส่วนน้อยกว่า 20% ของเป้าหมาย

- ชิ้นส่วนอิเล็กทรอนิกส์

“Demand ชิ้นส่วนฯเติบโตได้ดีในระยะยาวแต่ระยะสั้นยังเผชิญปัญหาด้านวัตถุดิบขาดแคลน”

ความกังวลสงครามระหว่างรัสเซียและยูเครน นโยบาย Zero Covid ของประเทศจีน ทำให้มีการ Lock Down บางเมือง ส่งผลด้านการจัดหาวัตถุดิบและการผลิตชิ้นส่วนฯ ในงวด 2Q บ้าง โดยผู้ประกอบการชิ้นส่วนฯไทย จัดหาวัตถุดิบจากหลายเมืองในจีนและประเทศอื่นบ้าง จึงยังสามารถบริหารจัดการวัตถุดิบจากประเทศอื่นทดแทนได้ ทั้งนี้หากเรียงผลกระทบตามสัดส่วนของรายได้ที่มาจากจีนของหุ้นกลุ่มชิ้นส่วนฯ ไทยได้ดังนี้ HANA 18% (มีโรงงานในเมืองเจียซิง แม้โรงงานจะดำเนินการได้ปกติ แต่ต้องใช้การขนส่งสินค้าหรือวัตถุดิบผ่านเซี่ยงไฮ้ที่ถูก Lock Down จึงทำให้การผลิตไม่เต็มที่), DELTA 14%, KCE 10%, SVI 5% ทั้งนี้ คาดว่าประเด็นดังกล่าวจะทยอยฟื้นตัวดีขึ้น หลังประเทศจีนประกาศเตรียมคลายล็อกดาวน์ทั้งแต่วันที่ 1 มิ.ย. 2565 แต่เป็นประเด็นที่ต้องติดตามอย่างใกล้ชิด

- เทคโนโลยีสารสนเทศ

ภาพรวมกลุ่ม ICT ใน 2Q2565 ยังดูไม่สดใส เพราะคาดว่าผลการดำเนินงานของบริษัทขนาดใหญ่ทั้ง 4 บริษัทคือ ADVANCE, DTAC, TRUE และ INTUCH จะชะลอตัวในช่วง 9M2565 Fโดยจะเริ่มฟื้นตัวได้ใน 4Q2565 ตามภาพของเศรษฐกิจที่น่าจะเติบโตได้ดีขึ้น และผลบวกของฤดูกาล การแข่งขันที่รุนแรงจากกลยุทธ์ด้านราคาเพื่อดึงดูดลูกค้าใหม่ ซึ่งจะกดดันรายได้เฉลี่ย/เลขหมาย/เดือน (ARPU) ขณะที่ฐานลูกค้ายังเพิ่มขึ้นได้ แต่ยังไม่เพียงพอที่จะชดเชย ARPU ที่ลดลงได้ ส่วนกำไรมีแนวโน้มจะลดลง YoY เมื่อเทียบกับฐานกำไรที่สูงใน 2Q2564

ด้านการเพิ่มขึ้นลูกค้า 5 จี สะดุดจากปัญหาชิปการ์ดของอุตสาหกรรมอิเล็คทรอนิกส์ที่ยังไม่คลี่คลาย ส่งผลให้ขาดชิ้นส่วนอุปกรณ์สำคัญที่ใช้ในโทรศัพท์มือถือด้วย จึงยังไม่มีความหลากหลายของตัวเครื่องโทรศัพท์มือถือรุ่นใหม่ๆที่จะออกมากระตุ้นให้ผู้บริโภคออกมาเปลี่ยนเครื่องเพื่ออัพเกรดการใช้งานจาก 4 จี เป็น 5 จี ได้ ทั้งนี้เชื่อว่าการเปลี่ยนเครื่องน่าจะต้องรอแรงหนุนจากการออกไอโฟนรุ่นใหม่ในช่วง 4Q2565 และส่งผลให้ ARPU โดยรวมของผู้ประกอบการจะยังขาดปัจจัยขับเคลื่อนในช่วง 1H2565

ความเคลื่อนไหวของหุ้นที่กองทุนถือครอง

- บมจ. ซีพี ออลล์ (CPALL) – หมวดพาณิชย์

2565F: Norm EPS 1.90 บาท, PER 32.8 เท่า, Dividend Yield 1.5%, ROE 19.0%, Free Float 57.5%

*CPALL เป็นตราสารทุนที่อยู่ใน 5 อันดับแรกของกองทุน B-TOPTENLTF, BBASICDLTF (ข้อมูล ณ วันที่ 29 เมษายน 2565)

- การฟื้นตัวของกำไรปีนี้สะท้อนการเติบโตของยอดขายสาขาเดิม (SSSG) ที่ราว 13% YoY จากการเริ่มผ่อนคลายมาตรการต่างๆ ส่วนมาร์จิ้นในช่วง 1H65 อาจโดนกดดันเล็กน้อยจากเงินเฟ้อ

- ภาครัฐเริ่มผ่อนคลายมาตรการต่างๆอาทิ การเดินทางเข้ามาในประเทศที่สะดวกขึ้น (ยกเลิก Test&Go), การเริ่มเปิดสถานที่ศึกษาและการเริ่มกลับมาทำงานที่ออฟฟิศ

- ยังคงแผนการเปิดสาขาใหม่ในปีนี้ราว 700 แห่ง ส่วนกลยุทธ์หลักในการเติบโตคือเน้นไปที่การปรับตัวตามพฤติกรรมผู้บริโภค ทั้งการปรับสินค้าในร้านให้ตรงความต้องการในแต่ละช่วงเวลา อาทิ ในช่วงไตรมาสที่มีการระบาดของโอมิครอนจะเน้นสินค้าเกี่ยวกับสุขภาพ อย่างชุดตรวจ ATK, หน้ากากอนามัย และเจลแอลกอฮอล์ล้างมือ ส่วนระยะต่อไปจะเน้นอาหารพร้อมทาน (Ready to go) และเครื่องดื่ม (Ready to drink) อาทิ อิ่มคุ้มและอิ่มดื่มให้สอดคล้องกับการเริ่มเปิด Office และโรงเรียน

- รายได้ของกลุ่ม Makro อาจปรับตัวลดลงจากดัชนีความเชื่อมั่นผู้บริโภคที่ต่ำสุดในรอบ 8 เดือน ซึ่งเป็นดัชนีชี้นำ SSSG ในช่วง 3-6 เดือนข้างหน้า และแรงกดดันจากเรื่องต้นทุนพลังงาน/น้ำมันดีเซลล์ที่ปรับตัวเพิ่มขึ้น

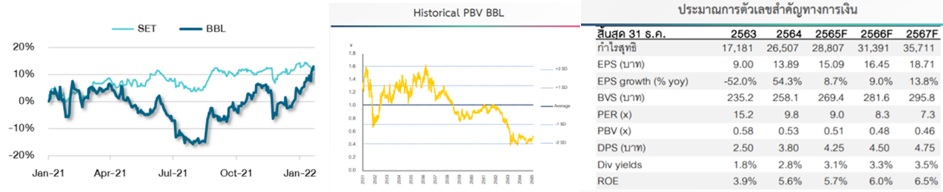

- บมจ. ธนาคารกรุงเทพ (BBL) – หมวดธนาคาร

2565F: Recurring EPS 16.7 บาท, PER 8.2 x, Dividend Yield 4.3%, ROE 6.3%, Free Float 25.0%

Valuation ถูกสุดในกลุ่มและคาดกำไร 1Q65 จะยังโตได้ทั้ง YoY และ QoQ

- มีความแข็งแกร่งด้านการเงินที่รองรับความเสี่ยงที่เกิดขึ้นได้ดีกว่าคู่แข่ง โดยมี Coverage ratio สูงถึง 226% นอกจากนี้ Valuation น่าสนใจโดยเทรดที่ PBV เพียง 52x หรือที่ระดับ -1.75 SD ย้อนหลัง 10 ปี ซึ่งถือว่าเป็น Laggard ที่สุดในกลุ่มธนาคาร

- แนวโน้มกำไร 1Q65 จะเติบโตได้ทั้ง YoY และ QoQ จากสำรองฯที่ลดลง รายได้ค่าธรรมเนียมที่โต และกำไรจากเงินลงทุน

ทิศทางปี 2565 สินเชื่อขยายตัวและสำรองลดลง เป็นธนาคารที่ได้เปรียบหากดอกเบี้ยขาขึ้น

จากการประชุมนักวิเคราะห์นำโดยคุณชาติศิริ โสภณพณิช ทางธนาคารกรุงเทพ มีมุมมองบวกต่อเศรษฐกิจไทย คาดหมายความต้องการสินเชื่อเพิ่มขึ้น 4-6% YoY มาจากสินเชื่อลูกค้ารายใหญ่ (สัดส่วน 42% ของพอร์ตสินเชื่อ) รวมถึงสินเชื่อในกลุ่ม Working capital ฟื้นตัวตามยอดขายของลูกค้า หลังกิจกรรมทางเศรษฐกิจเริ่มเดินเครื่อง ส่วนสินเชื่อ SME ขนาดกลาง (สัดส่วน 15% ของพอร์ตสินเชื่อ) และ SME ขนาดเล็ก (สัดส่วน 6% ของพอร์ตสินเชื่อ) บวก 3% และ 1% YoY ตามลำดับ ขณะที่ NIM อยู่ที่ 2.1% ทรงตัวจากปีก่อน

- BBL มีมุมมองเชิงบวกต่อภาพรวมการเติบโตของเศรษฐกิจในปี 2565 เพราะการแพร่ระบาดของสายพันธุ์โอมิครอนไม่ได้ส่งผลกระทบรุนแรง บวกกับการจัดสรรวัคซีนที่ดี

- ด้วยสำรองหนี้ฯ ที่เพียงพอจึงคาดว่าการตั้งสำรองหนี้ฯ จะลดลงเหลือ 6 หมื่นล้านบาทในปี 2565 เพียงพอต่อการรับมือหนี้สินที่ไมก่อให้เกิดรายได้ (NPL) ในอนาคต

- แม้สินเชื่อรายใหญ่ปกติ Yield on loan ไม่ค่อยสูง แต่ในสภาวะที่ต้นทุนการออกหุ้นกู้เริ่มขยับขึ้น กอปรกับ Cost of Fund งวด 4Q2564 ลงมาที่ 92% (ปี 2564 ที่ 0.95% จาก 1.22% ในปี 2563) จาก 0.98% ในงวด 1Q2564 เพราะการ Roll out เงินฝากประจำ (สัดส่วน 42% ของเงินฝาก) ที่มีต้นทุนมาเป็นเงินฝากประจำที่มีอัตราดอกเบี้ยต่ำลง BBL จึงน่าจะได้ประโยชน์จาก Cost of fund ต่ำเต็มปี

- บมจ. ธนาคารกสิกรไทย (KBANK) – หมวดธนาคาร

2565F: EPS 5.80 บาท, PER 7.6 เท่า, Dividend Yield 2.8%, ROA 16.4%

*KBANK เป็นตราสารทุนที่ติดอยู่ใน 5 อันดับแรกของกองทุน BSIRIRMF (ข้อมูล ณ วันที่ 29 เมษายน 2565)

– เป็น ธ.พ. ที่ได้ประโยชน์มากสุดในกลุ่มฯ หลังเศรษฐกิจฟื้นตัวย่อมบวกต่อคุณภาพสินทรัพย์ทั้งลูกหนี้กลุ่ม SME และกลุ่มที่อิงกับภาค

ท่องเที่ยว (สัดส่วนราว 20% ของพอร์ตสินเชื่อ มากสุดในกลุ่ม) ขณะที่ PBV ซื้อขาย 0.71 เท่า ถือว่าไม่แพง

- ล่าสุดเข้าลงทุนในธนาคารแมสเปี้ยน (BMAS) ของอินโดนีเซีย ภายหลังธุรกรรมแล้วเสร็จภายในสิ้นปี 2565 KBANK จะถือหุ้นใน

BMAS ราว 67.5% คิดเป็นเงินลงทุนไม่เกิน 220 ล้านเหรียญสหรัฐฯหรือ 7,556 ล้านบาท (0.2% ของสินทรัพย์ KBANK) เป็นการเปิด

ตลาดใหม่ในอินโดนีเซียที่มีอัตราการขยายตัวทางเศรษฐกิจสูง และมีโอกาสเติบโตจากสัดส่วน Loan/GDP อินโดฯอยู่ในระดับประมาณ

40% ต่ำกว่าไทยที่ 93.5%

– การลงทุนข้างต้นเป็นไปตามกลยุทธ์ของ KBANK ที่เน้นลงทุนแบบ Asset Light (เทียบกับ BBL ที่เข้าลงทุนใน Permata ในสัดส่วน

98.7% ใช้เงินลงทุนประมาณ 9 หมื่นล้านบาท) เพื่อสร้าง Strategic Partner ในประเทศที่มีแนวโน้มการเติบโตทางเศรษฐกิจสูง

– บันทึกรายการพิเศษเป็นค่าใช้จ่ายงวด 3Q2564 เป็น -1.7 พันล้านบาท เทียบกับงวดก่อนหน้าที่บันทึกกำไรพิเศษ +1.5 หมื่นล้านบาท

– ราคาหุ้น ณ 11 พ.ย. 2564 ที่ 62 บาทอยู่ในช่วงปรับฐานอยู่ในกรอบ 60.0 – 67.0 บาท อันเป็นผลจากโรงกลั่น Shutdown และ spread

โอเลฟินส์ที่ลดลง ทำให้คาดว่ากำไรปกติ 4Q2564 จะยังเห็นการอ่อนตัวลง

ผลการดำเนินงานและความผันผวนของผลการดำเนินงาน ณ วันที่ 29 เมษายน 2565

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต