ภาพรวมตลาด

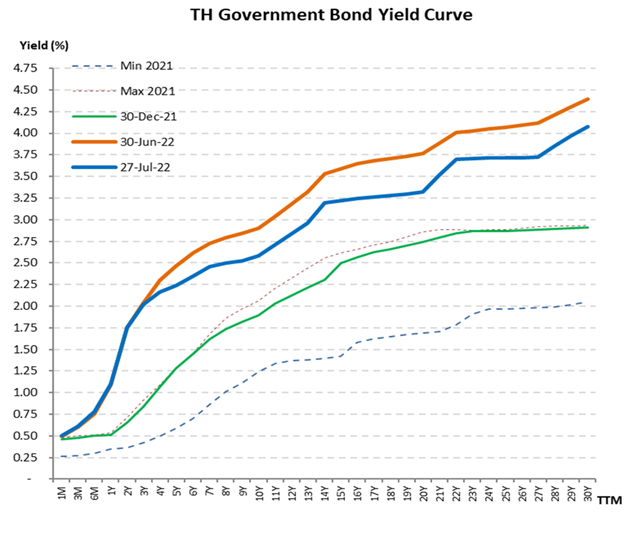

ภาวะตลาดตราสารหนี้ไทยในเดือน ก.ค. ที่ผ่านมาอัตราผลตอบแทนพันธบัตรรัฐบาลรุ่นอายุ 3 ปีขึ้นไปปรับลดลงมา และอยู่ในทิศทางเดียวกับพันธบัตรรัฐบาลสหรัฐฯ เนื่องจากนักวิเคราะห์ต่างคาดว่าอัตราการเติบโตเศรษฐกิจสหรัฐในไตรมาสที่ 2 ของปีนี้จะติดลบต่อเนื่องจากไตรมาสแรก ประกอบกับบริษัทชั้นนำหลายแห่งต่างออกข่าวการปรับตัวเตรียมรับมือกับภาวะเศรษฐกิจถดถอยที่อาจเกิดขึ้น ท่ามกลางการคาดว่าเฟดจะยังคงขึ้นดอกเบี้ยอย่างต่อเนื่อง จากอัตราเงินเฟ้อของสหรัฐล่าสุดในเดือนมิถุนายนที่ +9.1% YOY ทำให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ระยะสั้นสูงกว่าระยะยาว หรือเกิดภาวะ Inverted Yield Curve ระหว่างรุ่น 2 และ 10 ปีอีกครั้งในเดือนส.ค. ด้านพันธบัตรรัฐบาลไทยรุ่นอายุ 3 ปีขึ้นไปปรับลดลงมา 2 – 44 bps ในขณะที่พันธบัตรระยะสั้นในการประมูลตลาดแรกเริ่มปรับขึ้นตามการคาดการณ์ว่ากนง. จะขึ้นดอกเบี้ยในการประชุมเดือนส.ค. ซึ่งผลการประชุมกนง. ในเดือนนี้กนง. ได้ขึ้นดอกเบี้ยตามคาด

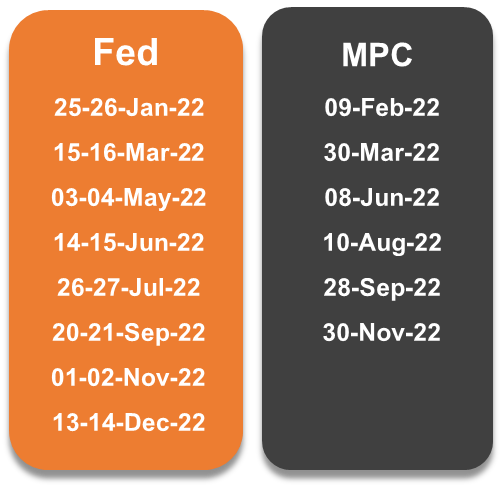

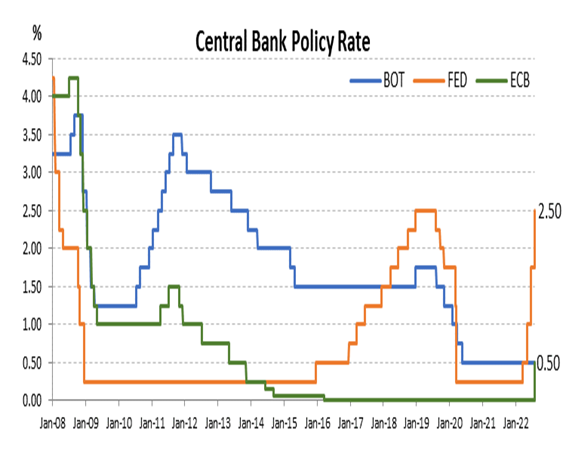

ด้านธนาคารกลางสหรัฐฯ (Fed) มีการประชุมในวันที่ 26 – 27 ก.ค. 2565 เฟดมีมติเอกฉันท์ขึ้นดอกเบี้ย 75bps ต่อเนื่องจากครั้งก่อน โดยปัจจุบันอัตราดอกเบี้ยนโยบายอยู่ที่ 2.25% – 2.50% ตามคาดการณ์ของตลาด เพื่อการควบคุมเงินเฟ้อให้ลดลงมาอยู่ที่ระดับเป้าหมายที่ 2% พร้อมดำเนินการลดงบดุลต่อเนื่องตามแผนเดิมที่ 9 หมื่นล้านดอลลาร์สหรัฐต่อเดือน นอกจากนี้ยังส่งสัญญาณชะลอการขึ้นดอกเบี้ยในระยะข้างหน้า โดยขึ้นอยู่กับตัวเลขเศรษฐกิจเป็นหลัก พร้อมยอมรับว่าการใช้จ่ายและการผลิตชะลอลง แม้ภาพรวมตลาดแรงงานยังคงแข็งแกร่ง และอัตราการว่างงานจะยังอยู่ในระดับต่ำ อย่างไรก็ตาม เฟดประเมินว่าเงินเฟ้อยังอยู่ในระดับสูงสะท้อนความไม่สมดุลระหว่างภาคอุปสงค์และภาคอุปทานที่ยังคงอยู่ต่อเนื่องและส่งผลกระทบในวงกว้างมากขึ้น พร้อมย้ำว่า เฟดยังให้ความสำคัญกับเงินเฟ้อ

ประเทศไทยเมื่อวันที่ 10 ส.ค. ธนาคารแห่งประเทศไทย (ธปท.) จัดการประชุมคณะกรรมการนโยบายการเงิน (กนง.) คณะกรรมการมีมติ 6:1 เสียง ปรับขึ้นดอกเบี้ยนโยบาย +0.25% ตามคาด จากปัจจุบันที่ 0.50% เป็น 0.75% ต่อปี โดยให้มีผลทันที ทั้งนี้ 1 เสียง เห็นควรให้ขึ้นอัตราดอกเบี้ยนโยบาย 0.50% ต่อปี ซึ่งเป็นการปรับขึ้นแบบค่อยเป็นค่อยไปมุมมอง กนง. ในช่วงถัดไปให้น้ำหนักการฟื้นตัวทางเศรษฐกิจไทยทำได้ดีอย่างต่อเนื่อง จากแรงขับเคลื่อนของการบริโภคภาคเอกชน และการท่องเที่ยว ถือเป็นการใช้มาตรการแบบระมัดระวังต่อ จากัดผลกระทบเชิงลบจากที่อาจเกิดขึ้นต่อเศรษฐกิจ บวกกับมุมมองต่อเงินเฟ้อที่น่าจะค่อยๆ ดีขึ้น (เริ่มเห็นสัญญาณเงินเฟ้อไทยชะลอความร้อนแรง และราคาพลังงานในตลาดโลกปรับฐาน)อัตราเงินเฟ้อทั่วไปในปี 2022 มีแนวโน้มอยู่ในระดับสูงใกล้เคียงกับที่ประเมินไว้เดิม โดยคาดว่าจะอยู่ในระดับสูงอีกระยะหนึ่ง ก่อนที่จะทยอยปรับลดลงเข้าสู่กรอบเป้าหมายในปี 2023 ตามแรงกดดันเงินเฟ้อด้านอุปทานที่ทยอยคลี่คลาย ขณะที่อัตราเงินเฟ้อคาดการณ์ในระยะปานกลางไม่ได้ปรับสูงขึ้นมากในช่วงที่ผ่านมา

มุมมองด้านอัตราดอกเบี้ยนโยบาย

กองทุนบัวหลวงคาดว่า กนง.อาจจะปรับดอกเบี้ยนโยบายขึ้น 1 – 2 ครั้ง ภายในสิ้นปี 2565

▪ ในช่วงครึ่งปีหลังของปี 2565 ตราสารหนี้ไทยคาดว่าจะเจอแรงกดดันให้อัตราผลตอบแทนพันธบัตรปรับตัวสูงขึ้น โดยคาดว่าดอกเบี้ยนโยบายอาจจะปรับตัวขึ้น 1 – 2 ครั้ง ภายในสิ้นปี 2565

▪ ด้วยวงจรของการขึ้นดอกเบี้ยของไทยยังอยู่ในช่วงเริ่มต้น ดังนั้น น่าจะยังคงเห็นอัตราผลตอบแทนพันธบัตรรัฐบาลไทยที่เป็นทิศทางขาขึ้น ทำให้กองทุน

บัวหลวง ยังคงมุมมอง Slightly Underweight

Source: BOT & BBLAM

Source: ThaiBMA, BBLAM as of 27 July 2022

ปัจจัยบวก/ลบต่อกองทุน

(+) กองทุน B-TREASURY ยังเป็นที่พักเงินที่ดี สำหรับผู้ถือหน่วยที่ไม่ต้องการเผชิญกับความไม่แน่นอนของเศรษฐกิจโลก รวมถึงเรื่องเงินเฟ้อ

(+) เป็นกองทุนที่ไม่มีความเสี่ยงเรื่องค่าเงินเพราะลงทุนแต่ในพันธบัตรรัฐบาลไทย

(+) ความกังวลต่อแนวโน้มเศรษฐกิจโลกชะลอตัว ส่งผลให้เกิดแรงซื้อสินทรัพย์ปลอดภัย

(-) ภาวะเงินเฟ้อในประเทศ ที่ยังทรงตัวในระดับสูง รวมถึงทิศทางการฟื้นตัวทางเศรษฐกิจของไทย ส่งผลให้กนง. เริ่มพิจารณาการปรับขึ้นดอกเบี้ยนโยบาย

(-) การดำเนินนโยบายการเงินที่เข้มงวดของสหรัฐฯ รวมถึงการปรับลดขนาดสินทรัพย์

(-) การปรับขึ้นอัตราดอกเบี้ยนโยบายของสหรัฐฯ ที่มากกว่าคาด รวมถึงการปรับลดขนาดสินทรัพย์

กลยุทธ์ในการบริหารกองทุน: กองทุนมีกลยุทธ์การลงทุนมุ่งหวังผลตอบแทนระยะสั้นให้ดีกว่าดัชนีชี้วัด (Active Management) โดยเน้นการลงทุนในตราสารหนี้ภาครัฐระยะสั้น ที่ให้ผลตอบแทนเหมาะสมสอดคล้องกับความเสี่ยง

• ทั้งนี้ ทีมจัดการลงทุนประมาณการว่า ผลตอบแทนมองไปข้างหน้า 1 ปี หลังหักค่าใช้จ่ายและค่าธรรมเนียมน่าจะอยู่ราว 0.2 – 0.7% ต่อปี

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต