ประเด็นเด่นในตลาดตราสารหนี้

ในช่วงที่ผ่านมา อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับตัวเพิ่มขึ้นตามตลาดตราสารหนี้สหรัฐฯ ที่ได้รับผลกระทบจากตัวเลขเศรษฐกิจสหรัฐฯ ที่แข็งแกร่งและจากผลการประชุมคณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐฯ (เฟด) ยังคงมีมุมมองเชิงบวกต่อเศรษฐกิจสหรัฐฯ โดยได้ปรับประมาณการเศรษฐกิจสหรัฐฯ ขึ้นสู่ระดับร้อยละ 3.1 (จากเดิมที่ร้อยละ 2.8) ในปี 2018 และสู่ระดับร้อยละ 2.5 (จากเดิมที่ร้อยละ 2.4) ในปี 2019 และในเอกสาร Dot-Plot

ปี 2019 ระบุว่า กรรมการส่วนใหญ่ (12 จาก 16) เห็นควรปรับอัตราดอกเบี้ยขึ้นอีกร้อยละ 0.5 ถึง 1.0 ทำให้อัตราผลตอบแทนพันธบัตร รุ่นอายุ 10 ปี ของสหรัฐฯ ทดสอบระดับสูงสุดในรอบปี ที่ร้อยละ 3.26

นอกจากนี้ปัจจัยในประเทศได้มีการส่งสัญญาณการขึ้นอัตราดอกเบี้ยมากขึ้น โดยการประชุมคณะกรรมการนโยบายการเงิน (กนง.) ล่าสุดของไทยเมื่อวันที่ 14 พ.ย. ที่ผ่านมา มีมติ 4 ต่อ 3 เสียงให้คงอัตราดอกเบี้ยนโยบายไว้ที่ร้อยละ 1.5 แต่เสียงของกนง. ที่โหวตขึ้นดอกเบี้ยเพิ่มจากครั้งก่อน ส่งสัญญาณการขึ้นดอกเบี้ยชัดเจนขึ้น โดย กนง. 3 ท่านที่โหวตให้ขึ้นอัตราดอกเบี้ยนโยบายในครั้งนี้มองว่า เศรษฐกิจไทยขยายตัวอย่างชัดเจนเพียงพอและภาวะทางการเงินที่ผ่อนคลายเป็นเวลานานอาจทำให้ประชาชนประเมินความเสี่ยงต่ำกว่าที่ควรจะเป็น ดังนั้น กนง. จึงควรขึ้นอัตราดอกเบี้ยนโยบายเพื่อให้สามารถผ่อนคลายนโยบายการเงินเพิ่มเติมในกรณีที่เกิดวิกฤต (policy space)

ขณะเดียวกันยังคงมีปัจจัยหลักที่เข้ามาเกี่ยวข้องในการตลาดการเงิน ได้แก่ สงครามการค้าระหว่างสหรัฐฯ และจีน โดยรัฐบาลสหรัฐฯ เตรียมประกาศขึ้นภาษีนำเข้ากับสินค้าจีนเพิ่มเติม มูลค่า 2.57 แสนล้านดอลลาร์ ในช่วงต้นเดือน ธ.ค. หากเห็นว่าการเจรจาการค้าระหว่างประธานาธิบดี โดนัลด์ ทรัมป์ และประธานาธิบดีสี จิ้นผิง ของจีนในปลายเดือน พ.ย.นี้ (การประชุม G-20 ที่ประเทศอาร์เจนตินา) ไม่มีความคืบหน้าและความตึงเครียดทางการค้าระหว่างกันไม่ลดลง รวมถึงประเด็นความขัดแย้งทางการเมืองในยุโรปทั้งเรื่องงบประมาณปีหน้าของอิตาลีที่ขาดดุลมากเกินกว่าที่ยูโรโซนจะยอมรับได้ การเมืองในเยอรมนี และข้อตกลง Brexit

มุมมองในตลาดตราสารหนี้

อัตราผลตอบแทนพันธบัตรรัฐบาลมีทิศทางปรับเพิ่มขึ้นจากแนวโน้มการปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างต่อเนื่องของ Fed และสัญญาณการปรับขึ้นอัตราดอกเบี้ยของ กนง. โดยคาดว่า จากผลการประชุม กนง. ครั้งล่าสุดมีโอกาสที่อัตราดอกเบี้ยนโยบายจะปรับขึ้นได้ในการประชุมเดือน ธ.ค. หรืออย่างช้าภายในไตรมาส 1 ปีหน้า

สรุปความเคลื่อนไหวค่าเงินบาท USD/THB

ค่าเงินบาทในตลาดอัตราแลกเปลี่ยน ณ สิ้นเดือน ต.ค. 2018 ปิดที่ระดับ 33.15 บาทต่อดอลลาร์สหรัฐฯ อ่อนค่าจากต้นปี 1.73% โดยมีค่าเงินอินเดียนรูปี อ่อนค่ามากที่สุดในภูมิภาคเอเชียที่ 13.63% ทั้งนี้ การอ่อนค่าของค่าเงินบาทได้เป็นไปในทิศทางเดียวกับค่าเงินในภูมิภาค โดยปัจจัยหลักที่ส่งผลต่อการเคลื่อนไหวของค่าเงินในช่วงที่ผ่านมา ได้แก่

- (+) ภาคเศรษฐกิจต่างประเทศของไทยที่แข็งแกร่ง ทั้งการเกินดุลบัญชีเดินสะพัดอย่างต่อเนื่อง และระดับเงินทุนสำรองของไทยที่มีอยู่สูง

- (-) การอ่อนค่าอย่างมากของค่าเงินหยวน ส่งผลกระทบต่อค่าเงินในภูมิภาครวมทั้งค่าเงินบาท

- (-) ค่าเงินดอลลาร์ยังแข็งค่าต่อเนื่องจากตัวเลขเศรษฐกิจที่ออกมาดี และแนวโน้มการปรับขึ้นอัตราดอกเบี้ยอีก 1 ครั้งในปีนี้ และได้หนุนให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปีได้ปรับสูงขึ้นสู่ระดับสูงสุดในรอบ 7 ปี

- (-) การอ่อนค่าของเงินยูโร จากประเด็นความขัดแย้งเรื่องแผนงบประมาณของอิตาลี และสหภาพยุโรป

- (-) ข้อมูลการส่งออกไทยออกมาหดตัวกว่าที่ตลาดคาด

- (-) มีแรงขายสุทธิหุ้นไทยของนักลงทุนต่างชาติ

หมายเหตุ: (+) ส่งผลให้เงิน THB แข็งค่า / (-) ส่งผลให้เงิน THB อ่อนค่า

มุมมองด้านอัตราดอกเบี้ยนโยบาย

ตลาดเริ่ม Price-in ความเป็นไปได้ที่กนง. จะตัดสินใจปรับขึ้นดอกเบี้ยนโยบายในวันที่ 19 ธ.ค. นี้ จากเดิมที่ Consensus ส่วนใหญ่มองว่ากนง. จะเริ่มขึ้นดอกเบี้ยในปีหน้า

- เศรษฐกิจไทยมีแนวโน้มขยายตัวได้ต่อเนื่อง แม้อุปสงค์ต่างประเทศมีสัญญาณชะลอลงบ้าง (แม้ว่าตัวเลขเศรษฐกิจในช่วงไตรมาส 3 ยังไม่ค่อยดี แต่กนง.ไม่ค่อยกังวลในจุดนี้เท่าไรนัก)

- อัตราเงินเฟ้อทั่วไปและอัตราเงินเฟ้อพื้นฐานมีทิศทางเพิ่มขึ้นใกล้เคียงกับที่ประเมินไว้เดิม

- ภาวะการเงินโดยรวมยังอยู่ในระดับผ่อนคลาย และเอื้อต่อการขยายตัวทางเศรษฐกิจ

- เสถียรภาพระบบการเงินโดยรวมอยู่ในเกณฑ์ดี แต่ต้องติดตามความเสี่ยงที่อาจสะสมความเปราะบางในระบบการเงินได้ในอนาคต โดยเฉพาะจากภาวะการเงินที่ผ่อนคลายเป็นเวลานาน (Search for Yield, Underpriced Risk) ทั้งนี้แม้ว่าในช่วงที่ผ่านมาว่า ธปท. จะออกเกณฑ์สินเชื่อบ้าน (LTV) ออกมาแล้วก็ยังมี คณะกรรมการกนง. บางส่วนมองว่ายังจะต้องปรับดอกเบี้ยขึ้นอยู่ดี

- กรรมการ 3 ท่านที่เห็นว่าควรให้ปรับดอกเบี้ยขึ้นเนื่องจาก “การขยายตัวทางเศรษฐกิจมีความชัดเจนเพียงพอ และภาวะการเงินที่ผ่อนคลายมากอย่างต่อเนื่องเป็นเวลานาน ส่งผลให้ประชาชนและภาคธุรกิจประเมินความเสี่ยงของภาวะการเงินในอนาคตต่ำกว่าที่ควร จึงเห็นควรให้ปรับขึ้นอัตราดอกเบี้ยนโยบายในครั้งนี้ เพื่อลดความเสี่ยงด้านเสถียรภาพระบบการเงิน ซึ่งจะมีผลต่อการขยายตัวของเศรษฐกิจอย่างยั่งยืนระยะยาว และเพื่อเริ่มสร้างขีดความสามารถในการดำเนินนโยบายการเงิน (Policy Space) สำหรับอนาคต”

ผลกระทบที่คาดการณ์: อัตราดอกเบี้ยนโยบายอาจจะมีโอกาสขึ้นภายในสิ้นปีนี้ ซึ่งเร็วกว่าที่ตลาดคาดการณ์ไว้

Market Update: BFIXED

กลยุทธ์ในการบริหารกองทุน: กองทุนมีกลยุทธ์การลงทุนมุ่งหวังผลตอบแทนในระยะสั้นถึงปานกลางสูงกว่าดัชนีชี้วัด (Active Management) โดยเน้นการลงทุนในตราสารหนี้ภาครัฐและเอกชนที่ให้ผลตอบแทนเหมาะสมสอดคล้องกับความเสี่ยง

- ช่วงหนึ่งเดือนที่ผ่านมา (ต.ค.2018) อัตราผลตอบแทนพันธบัตรมีการปรับเพิ่มขึ้นในช่วงอายุคงเหลือไม่เกิน 7 ปี (ระยะสั้น – กลาง) ประมาณ 6 – 24 basis point ส่วนช่วงอายุคงเหลือตั้งแต่ 8 ปีขึ้นไปปรับเพิ่มขึ้นประมาณ 1 – 11 basis point

- ราคา NAV กองทุน BFIXED ได้เพิ่มขึ้นเล็กน้อยจาก 12.0242 บาทต่อหน่วย (28 ก.ย. 2018) เป็น 12.0261 บาทต่อหน่วย (31 ต.ค. 2018)

- ทั้งนี้ ทีมจัดการลงทุนประมาณการว่า ผลตอบแทนในอนาคตก่อนหักค่าใช้จ่ายกองทุน (ในอีก 2 เดือนข้างหน้า) น่าจะอยู่ราว 1.70 – 2.00% ต่อปี โดยมีอัตราผลตอบแทนปัจจุบัน (Current yield / Running yield) ก่อนหักค่าใช้จ่ายกองทุน BFIXED อยู่ที่ 2.13%

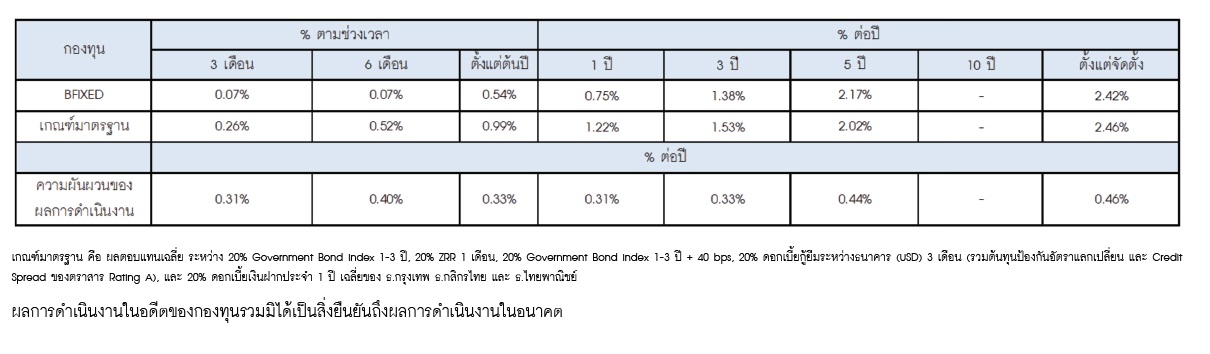

ผลการดำเนินงาน BFIXED (ข้อมูล ณ 31 ต.ค. 2018)

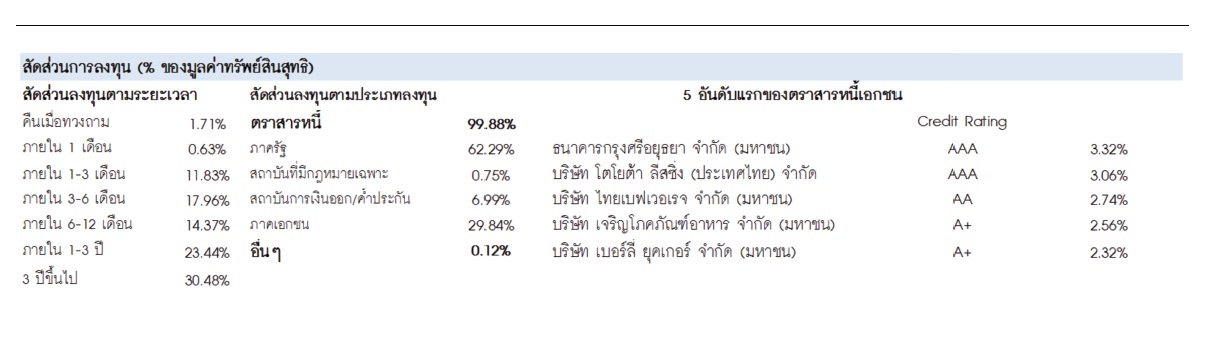

สัดส่วนการลงทุน BFIXED (% ของมูลค่าทรัพย์สิน ข้อมูล ณ 31 ต.ค. 2018)

สัดส่วนการลงทุน BFIXED (% ของมูลค่าทรัพย์สิน ข้อมูล ณ 31 ต.ค. 2018)

Market Update: BFRMF

กลยุทธ์ในการบริหารกองทุน: กองทุนมีกลยุทธ์การลงทุนมุ่งหวังผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management)

- ช่วงหนึ่งเดือนที่ผ่านมา (ต.ค. 2018) อัตราผลตอบแทนพันธบัตรมีการปรับเพิ่มขึ้นในช่วงอายุคงเหลือไม่เกิน 7 ปี (ระยะสั้น – กลาง) ประมาณ 6 – 24 basis point ส่วนช่วงอายุคงเหลือตั้งแต่ 8 ปีขึ้นไปปรับเพิ่มขึ้นประมาณ 1 – 11 basis point

- ราคา NAV กองทุน BFRMF ได้ลดลงเล็กน้อยจาก 14.4982 บาทต่อหน่วย (28 ก.ย. 2018) เป็น 14.4915 บาทต่อหน่วย (31 ต.ค. 2018)

- ทั้งนี้ ทีมจัดการลงทุนประมาณการว่า ผลตอบแทนในอนาคตก่อนหักค่าใช้จ่ายกองทุน (ในอีก 2 เดือนข้างหน้า) น่าจะอยู่ราว 1.75 – 2.05% ต่อปี โดยมีอัตราผลตอบแทนปัจจุบัน (Current yield / Running yield) ก่อนหักค่าใช้จ่ายกองทุน BFRMF อยู่ที่ 1.99%

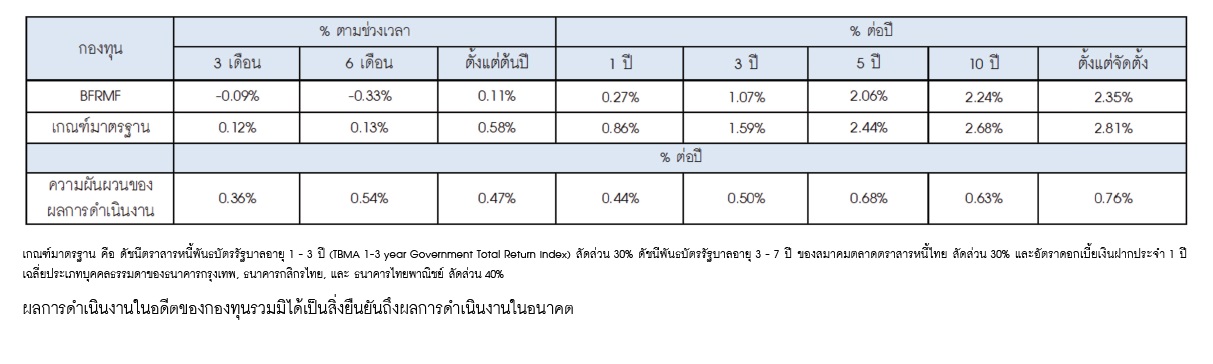

ผลการดำเนินงาน BFRMF (ข้อมูล ณ 31 ต.ค. 2018)

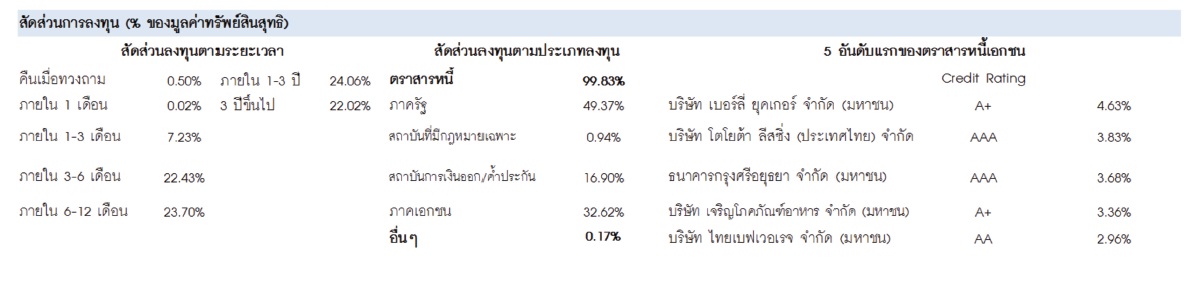

สัดส่วนการลงทุน BFRMF (% ของมูลค่าทรัพย์สิน ข้อมูล ณ 31 ต.ค. 2018)