วัตถุประสงค์การลงทุน

ลงทุนในประเทศ ได้แก่ ตราสารแห่งหนี้และเงินฝาก ไม่น้อยกว่า 70% ของ NAV ตราสารแห่งทุน ขณะใดขณะหนึ่งไม่เกิน 30% ของ NAV และหรือหน่วยลงทุนของกองทุนรวมในประเทศ กองทุนรวมทองคำ กองทุนรวมอสังหาริมทรัพย์ (REITs) กองทุนรวมโครงสร้างพื้นฐาน และ/หรือกองทุนรวมอีทีเอฟ (ETF) เป็นต้น ซึ่งเหมาะสำหรับนักลงทุนที่ต้องการลดภาระการบริหารเงินในวัยเกษียณ และต้องการโอกาสได้รับผลตอบแทนจากการลงทุนภายใต้ความเสี่ยงที่เหมาะสม

Bloomberg Code: BSENIOR TB

Fund Size: 22,282 ลานบาท (ขอมูล ณ วันที่ 17 ม.ค. 2018)

Morningstar Category: Conservative Allocation

สรุปภาพรวมตลาดตราสารทุนไทยช่วงเดือน ธ.ค. 2018

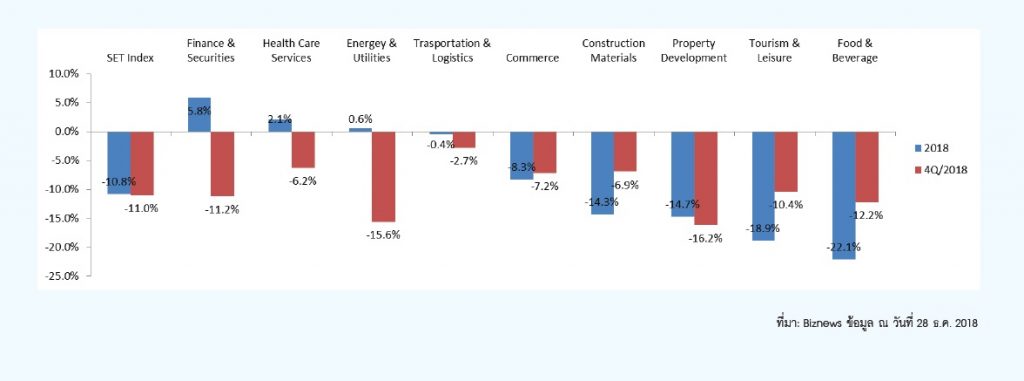

ตลาดหุ้นไทยปิดท้ายปี 2018 ด้วยความผันผวน โดย SET Index ปรับลดประมาณ 10.9% ในไตรมาส 4/2018 ด้วยแรงกดดันจากทั้งปัจจัยภายนอกและปัจจัยภายในประเทศ ทั้งการที่สหรัฐกับจีนไม่สามารถหาข้อตกลงการค้าร่วมกันได้ ความเสี่ยงของการชะลอตัวของเศรษฐกิจโลกในปี 2019-2020 โดยเฉพาะสหรัฐที่สะท้อนความกังวลผ่านความชันของ Yield Curve ที่ลดลงต่อเนื่องและมีโอกาสเข้าใกล้ภาวะ Inverted (ภาวะที่ผลตอบแทนพันธบัตรระยะสั้นสูงกว่าผลตอบแทนของพันธบัตระยะยาว) ซึ่งมักจะเป็นตัวชี้ถึงความเสี่ยงที่เศรษฐกิจจะเข้าสู่ภาวะถดถอยได้ในอนาคต และทำให้ตลาดมีการปรับลดประมาณการกำไรบริษัทจดทะเบียนหลายแห่งลง

แม้ในช่วงปลายเดือน FED ได้ประกาศขึ้นอัตราดอกเบี้ย 0.25% เป็น 2.25-2.50% ซึ่งเป็นไปตามที่ตลาดคาด แต่ได้ส่งสัญญาณที่จะชะลอการขึ้นอัตราดอกเบี้ยในปี 2019 จากเดิม 3 ครั้งลดลงเหลือ 2 ครั้ง ก็ไม่สามารถบรรเทาความผันผวนของตลาดไว้ได้

สำหรับปัจจัยภายในประเทศ แม้ว่าผลกระทบโดยตรงจากสงครามการค้าจะมีจำกัด แต่ผลกระทบทางอ้อมนั้นยังไม่แน่นอน และเริ่มเห็นการชะลอตัวของการส่งออกจากไทยไปจีน ในด้านแนวโน้มผลประกอบการของบริษัทจดทะเบียนไทยนั้นถูกกดดันจากราคาน้ำมันที่ลดลงและการชะลอลงของการใช้จ่ายในประเทศ แม้จะมีปัจจัยบวก อาทิ กนง.ได้ประมาณการว่าเศรษฐกิจไทยจะเติบโตได้ 4.0% ขับเคลื่อนโดยแรงหนุนในประเทศเป็นหลัก ทั้งการบริโภคและการลงทุนโครงสร้างพื้นฐานซึ่งยังมีแนวโน้มที่ดี ส่วนการเลือกตั้งในประเทศที่ทางรัฐบาลกำหนดจะให้มีขึ้นในต้นปี 2019 ยังไม่สามารถสร้างความเชื่อมั่นให้นักลงทุนไทยได้เท่าที่ควร

สรุปภาพรวมตลาดตราสารหนี้ในช่วงเดือน ธ.ค. 2018

การที่ กนง. ปรับขึ้นอัตราดอกเบี้ยนโยบายในการประชุมเดือน ธ.ค. มาสู่ระดับ 1.75% ส่งผลกระทบให้อัตราผลตอบแทนพันธบัตรระยะสั้นไม่เกิน 1 ปี เพิ่มขึ้นตาม ด้วยความสัมพันธ์ที่มักจะเคลื่อนไหวไปในทิศทางเดียวกันและสัดส่วนที่ใกล้เคียงกันกับอัตราดอกเบี้ยนโยบาย ทว่าอัตราผลตอบแทนพันธบัตรระยะกลาง – ยาวกลับไม่ได้ปรับขึ้นตามไปด้วยแต่กลับปรับตัวลดลง 0.01% – 0.23% ซึ่งเป็นไปตามความเคลื่อนไหวของพันธบัตรรัฐบาลสหรัฐที่ตลาดเริ่มปรับลดคาดการณ์การปรับขึ้นของ Fed Fund Rate ประกอบกับตลาดคาดการณ์ว่า ธปท. จะยังไม่รีบเร่งที่จะปรับขึ้นอัตราดอกเบี้ยนโยบายด้วยประมาณการตัวเลขทางเศรษฐกิจและอัตราเงินเฟ้อที่ปรับลดลง

กลยุทธ์การลงทุน

ผลการดำเนินงานของกองทุนในช่วงเดือน ธ.ค. ยังคงปรับลดลงจากส่วนของตราสารทุนด้วยสภาวะตลาดที่ค่อนข้างผันผวน โดยผู้จัดการกองทุนใช้โอกาสที่ราคาหุ้นปรับลดลงในการเข้าลงทุนหุ้นของบริษัทที่มีคุณภาพดีที่ราคาลดต่ำลงกว่าราคาที่ควรจะเป็น รวมถึงได้มีการปรับน้ำหนักการลงทุนสำหรับหุ้นภายในอุตสาหกรรมเดียวกัน โดยยังคงเน้นการลงทุนในหุ้นของบริษัทคุณภาพที่มีรูปแบบธุรกิจที่เข้มแข็ง มีศักยภาพเติบโตต่อเนื่อง มีฐานะการเงิน แข็งแกร่ง มีกระแสเงินสดสูง และมีแนวโน้มการจ่ายปันผลดีอย่างสม่ำเสมอ โดยในช่วงไตรมาสที่ผ่านมากองทุนได้เพิ่มน้ำหนักการลงทุนในอุตสาหกรรมพลังงานและสาธารณูปโภค ธนาคาร ปรับลดน้ำหนักการลงทุนในอุตสาหกรรมเทคโนโลยีสารสนเทศและการสื่อสาร พัฒนาอสังหาริมทรัพย์ เป็นต้น

สำหรับตราสารหนี้ยังคงเป็นสินทรัพย์หลักที่มีคุณค่าสำหรับพอร์ตการลงทุนด้วยสัดส่วนการลงทุนประมาณ 77% ของพอร์ตการลงทุน โดยผู้จัดการกองทุนยังคงมุ่งหวังผลตอบแทนระยะสั้นถึงกลางให้สูงกว่าดัชนีชี้วัดโดยเน้นการลงทุนทั้งในตราสารภาครัฐและเอกชนที่ให้ผลตอบแทนสอดคล้องและเหมาะสมกับความเสี่ยง ด้วยอายุเฉลี่ยของตราสารหนี้ที่ประมาณ 1.7 ปี ทั้งนี้ การที่อัตราผลตอบแทนพันธบัตรลดลงค่อนข้างมากในช่วงที่ผ่านมาทำให้ผู้จัดการกองทุนตัดสินใจขายตราสารหนี้ทั้งในระยะสั้นและระยะยาวเพื่อทำกำไรออกไปบ้าง โดยรอจังหวะซื้อกลับเมื่ออัตราผลตอบแทนปรับขึ้นมาในระดับที่เหมาะสม

ในส่วนของหุ้นกู้ภาคเอกชน ผู้จัดการกองทุนยังคงเลือกที่ผู้ออกมีฐานะทางการเงินมั่นคงที่ได้รับการจัดอันดับความน่าเชื่อถือระดับ A- ขึ้นไป รวมถึงได้ Credit spread ที่น่าจูงใจเหมาะสมกับระดับความเสี่ยง โดยเน้นการลงทุนในหุ้นกู้ที่มีอายุไม่เกิน 5 ปี

มุมมองต่อการลงทุนของทีมผู้จัดการกองทุน

ผู้จัดการกองทุนยังคงมีมุมมองที่ค่อนข้างระมัดระวังต่อการลงทุนในปีนี้ ด้วยดัชนีหุ้นไทยในปี 2019 จะยังคงได้รับแรงกดดันจากปัจจัยต่างประเทศเป็นหลัก อาทิ สงครามการค้า ความกังวลเรื่องวิกฤตเศรษฐกิจ และ FED เป็นต้น อนึ่ง แม้ว่ามูลค่าของตลาดหุ้นไทยในปัจจุบันที่ P/E ระดับประมาณ 13-14 เท่าจะต่ำกว่าค่าเฉลี่ยในอดีต แต่เมื่อเทียบกับอัตราการเติบโตของผลกำไรบริษัทที่คาดว่าจะอ่อนแรงลง ทำให้ระดับ P/E ที่ปัจจุบันนี้อาจยังไม่ต่ำพอที่จะดึงดูดนักลงทุนระยะยาว อย่างไรก็ตาม ผู้จัดการกองทุนเชื่อว่าโอกาสการลงทุนยังคงมีอยู่ แต่ต้องอาศัยความพิถีพิถันในการคัดเลือกบริษัทและการหาจังหวะเข้าลงทุน โดยเน้นการลงทุนในบริษัทที่มีความเกี่ยวข้องกับเศรษฐกิจภายในประเทศ หรือได้รับผลกระทบจากปัจจัยต่างประเทศในระดับที่จำกัด รวมถึงยังคงมองว่าการลงทุนในกองทุนรวมอสังหาริมทรัพย์หรือกองทรัสต์มีความน่าสนใจ โดยเฉพาะอย่างยิ่งในช่วงที่ตลาดผันผวน โดยคาดว่าอัตราการจ่ายเงินปันผลจะอยู่ที่ประมาณ 6 – 7% ในปีนี้ และเลือกลงทุนในกองที่มีอัตราการกู้ยืมเงินในระดับต่ำเพื่อลดผลกระทบจากการปรับขึ้นของอัตราดอกเบี้ยเงินกู้ในตลาด

สำหรับตลาดตราสารหนี้ ผู้จัดการกองทุนมองว่าอัตราผลตอบแทนพันธบัตรของไทยในปีนี้จะยังลดลง เป็นไปตามแนวโน้มของอัตราพันธบัตรสหรัฐ รวมถึงแรงกดดันด้านเงินเฟ้อของไทยยังจำกัดทำให้มีความเป็นไปได้ที่ ธปท. จะยังคงอัตราดอกเบี้ยนโยบายต่อไปอย่างน้อยในช่วงครึ่งแรกของปี 2019 โดยคาดว่าเส้นอัตราผลตอบแทนพันธบัตรรัฐบาลไทย (Yield Curve) จะเป็นไปแบบ Bullish Flattening หมายถึง การที่อัตราผลตอบแทนพันธบัตรระยะยาวลดลงในสัดส่วนที่มากกว่าการลดลงของอัตราพันธบัตรระยะสั้น