สรุปประเด็นสำคัญทางเศรษฐกิจอินเดีย

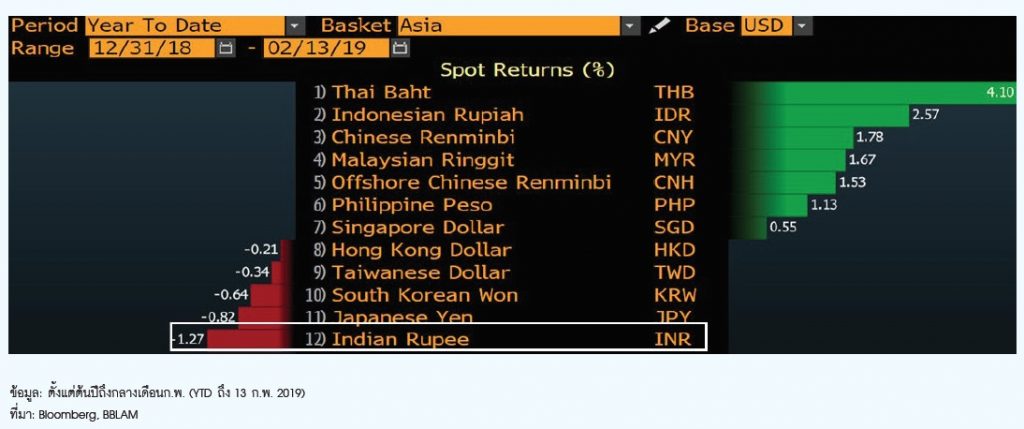

หุ้นอินเดียปิดสิ้นเดือนแรกของปีลดลง -1.98% เหตุจากเงินรูปีอ่อนค่าตามทิศทางราคาน้ำมันดิบที่สูงขึ้น 18% ตั้งแต่ต้นปี จากระดับต้นปีที่ 45 ดอลลาร์สหรัฐฯ ต่อบาร์เรลเป็น 54 ดอลลาร์สหรัฐฯ ต่อบาร์เรลในช่วงกลางเดือน ก.พ. ราคาน้ำมันดิบเคยขึ้นไปสูงสุด 76 ดอลลาร์สหรัฐฯ ต่อบาร์เรลในปีที่แล้ว อินเดียนำเข้าสินค้าน้ำมันดิบจากต่างประเทศในปริมาณสูง ค่าเงินจึงผันผวนไปตามทิศทางของราคาน้ำมัน หากพิจารณาดัชนี BSE Sensex จำแนกตามกลุ่มอุตสาหกรรมแล้วพบว่า หุ้นกลุ่มเทคโนโลยีไอที และกลุ่มธนาคาร มีราคาเพิ่มขึ้น ในขณะที่หุ้นกลุ่มยานยนต์ และกลุ่มซีเมนต์ มีราคาลดลง และหากพิจารณาจากขนาดของบริษัทจดทะเบียน พบว่า ราคาหุ้นของบริษัทจดทะเบียนขนาดกลางและขนาดเล็ก ลดลงมากกว่าราคาหุ้นของบริษัทขนาดใหญ่

กราฟ: เงินรูปียังคงอ่อนค่า (-1.27%) มากกว่าเงินสกุลอื่นในภูมิภาคเมื่อเทียบกับดอลลาร์สหรัฐฯในปีนี้

กระแสเงินไหลเข้า/ออกตราสารทุนช่วงเดือน ม.ค. นักลงทุนสถาบันในประเทศซื้อสุทธิ 300 ล้านดอลลาร์สหรัฐฯ นักลงทุนต่างชาติขายสุทธิ 460 ล้านดอลลาร์สหรัฐฯ

ระดับเงินทุนสำรองระหว่างประเทศสิ้นเดือน ม.ค. เพิ่มขึ้นเป็น 398 พันล้านดอลลาร์สหรัฐฯ

อัตราเงินเฟ้อ: ลดลงต่อเนื่องจนทำสถิติต่อสุดในรอบ 18 เดือนที่ระดับ 2.20% เหตุจากดัชนีราคาสินค้าในหมวดเชื้อเพลิง และหมวดค่าขนส่งลดลง

ข้อมูล: สิ้นเดือน ธ.ค. 2018

รายได้รัฐจากการเก็บภาษีสินค้าและบริการช่วงเดือน ม.ค. เพิ่มขึ้น จาก 13.3 พันล้านดอลลาร์สหรัฐฯ เป็น 14 พันล้านดอลลาร์สหรัฐฯ

ผลประกอบการบริษัทจดทะเบียนไตรมาส 4Q2018 เป็นไปตามที่ตลาดคาดการณ์ ทำให้มีการปรับประมาณการกำไรสุทธิเพิ่มขึ้นอีกในปีนี้

งบประมาณภาครัฐ พบการเร่งเบิกจ่ายงบประมาณเพื่อสร้างประชานิยมในช่วงก่อนการเลือกตั้ง ซึ่งได้แก่ 1. การให้เงินสดช่วยเหลือผู้ที่มีถิ่นอาศัยในชนบท (ใช้งบประมาณราว 10.5 พันล้านดอลลาร์สหรัฐฯ ต่อปี) และ 2. การเว้นภาษีเงินได้สำหรับรายได้ที่ไม่เกิน 7,000 ดอลลาร์สหรัฐฯ ต่อปี (ใช้งบประมาณประมาณราว 26 พันล้านดอลลาร์สหรัฐฯ ต่อปี) เชื่อว่ามาตรการทั้งสองจะเป็นแรงจูงใจให้กิจกรรมด้านการบริโภคภายในสูงขึ้น

ที่มา: Reliance Asset Management, February 2019

ปัจจัยบวกและลบต่อตลาดหุ้นอินเดีย

(+) ผลตอบแทนส่วนของผู้ถือหุ้น (ROE) ของบริษัทจดทะเบียนอินเดียเมื่อวัดจากดัชนี MSCI India ระดับ 14.50% สูงกว่าประเทศอื่นๆ ในกลุ่มตลาดเกิดใหม่ MSCI Emerging Market 11% ผลตอบแทนส่วนของผู้ถือหุ้นที่สูงส่งผลดีต่อผลตอบแทนที่จะได้รับในระยะยาวจากการลงทุนในหุ้น

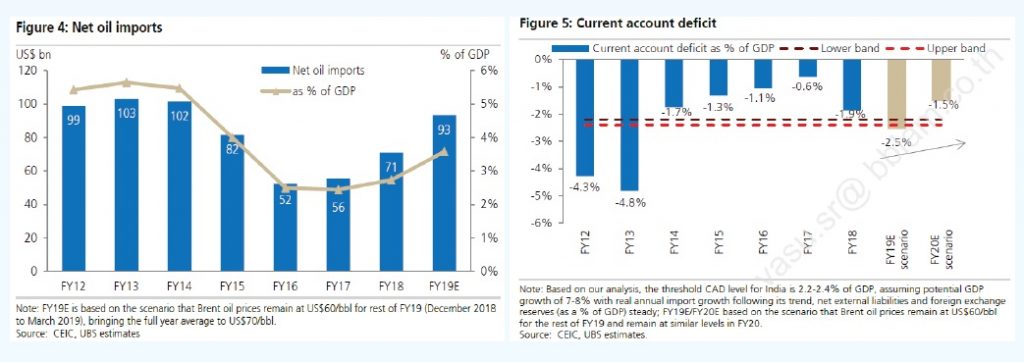

(+/-) อินเดียนำเข้าน้ำมันดิบสูงถึง 83% ของปริมาณการใช้น้ำมันในประเทศ ราคาน้ำมันดิบจึงมีความเสี่ยงโดยตรงต่อเงินเฟ้อ ดุลการชำระเงิน หากราคาน้ำมันดิบที่ลดลงทุกๆ 10 ดอลลาร์ต่อบาร์เรล จะช่วยให้ดุลบัญชีเดินสะพัดขาดดุลลดลง 15 พันล้านดอลลาร์สหรัฐฯ หรือคิดเป็น 0.50% ของ GDP และช่วยให้ขาดดุลการคลังลดลง 0.1% ของ GDP ลดเงินเฟ้อลง 0.20% และ GDP สูงขึ้น 0.10% ในช่วงต้นปีเราพบราคาน้ำมันเพิ่มขึ้นจาก 45 ดอลลาร์สหรัฐฯ ต่อบาร์เรลเป็น 54 ดอลลาร์สหรัฐฯ ต่อบาร์เรล

(+) รัฐบาลได้แต่งตั้งผู้ว่าการธนาคารกลาง (RBI) คนใหม่ชื่อนาย Shaktikanta Das ซึ่งเคยดำรงตำแหน่งเป็นเลขานุการกระทรวงการคลังในปี 2014 และเลขานุการ ด้านการพัฒนาเศรษฐกิจในปี 2015 แทนนาย Urjit Patel ซึ่งลาออกไปเมื่อวันที่ 10 ต.ค. 2018

(-) ราคาน้ำมันสูงขึ้นอย่างต่อเนื่อง เศรษฐกิจสหรัฐฯ ชะลอตัว

(-) เสถียรภาพการเมืองภายหลังการเลือกตั้งใหญ่ในเดือน เม.ย.-พ.ค. 2019

(-) วิกฤติภาคสินเชื่อซึ่งเกิดจากระบบสถาบันการเงินในประเทศ

กองทุนหลัก (Master Fund): RAMS Equities Portfolio Fund – India Equities Portfolio Fund

Performance contributors 4Q2018

Top-2 Positive contributors: 3 month (Oct-Dec 2018)

1. Divi’s Laboratories Ltd (น้ำหนักลงทุนในพอร์ต 2.10%) – Large cap

กลุ่มอุตสาหกรรม: เฮลธ์แคร์ (Healthcare)

ขนาดมูลค่าตลาด: large Cap

เป็นผู้ผลิตยา ราคาหุ้นบริษัทเพิ่มขึ้น 20-25% ต่อปีต่อเนื่องมาเป็นสิบปีแล้ว ระดับ P/E ปัจจุบัน 28-29 x ลดลงจากเมื่อสองปีก่อน

2. Muthoot Finance (น้ำหนักลงทุนในพอร์ต 2.78%)

กลุ่มอุตสาหกรรม: สถาบันการเงิน (Financial)

ขนาดมูลค่าตลาด: Mid Cap

บริษัทปล่อยสินเชื่อโดยใช้ทองคำ จึงจัดอยู่ใน Sub-sector ประเภท Non-bank financial corporation โดยดำเนินธุรกิจมายาวนานกว่า 80 ปี ระดับมูลค่าหุ้น Valuation หุ้นซื้อขายทรงตัวระดับ PE 8-9 x ตลอดช่วง 6 เดือนที่ผ่านมา ปัจจุบันซื้อขายระดับ PE 10-12 x

Top-2 Bottom contributors: 3 month (Oct-Dec 2018)

1. Hindustan Unilever Ltd (น้ำหนักลงทุนในพอร์ต 0.63%)

กลุ่มอุตสาหกรรม: วัสดุก่อสร้าง

ขนาดมูลค่าตลาด: large cap

ปัจจุบันข้อมูลสิ้นเดือน ม.ค. กองทุนหลักไม่ถือครองบริษัทนี้แล้ว เพราะรายได้บริษัทเติบโตน้อยมากในช่วง 2- 3 ปีที่ผ่านมา แต่ราคาหุ้นระยะสั้นเพิ่มขึ้นเหตุจากโมเมนตัมและกระแสเงิน กองทุนหลักจึงใช้จังหวะดังกล่าวเพื่อลดการถือครอง

2. Securities Intelligence service (น้ำหนักลงทุน 0.73%)

กลุ่มอุตสาหกรรม: บริการด้านการรักษาความปลอดภัย (Security Services)

ขนาดมูลค่าตลาด: Small cap

เป็นบริษัทให้บริการทางด้านระบบรักษาความปลอดภัย มีสัดส่วนรายได้ 47.5% ในอินเดีย และสัดส่วนรายได้ 52.5% ในออสเตรเลีย สาเหตุที่กองทุนหลักเลือกลงทุนเพราะเชื่อว่าผลภายหลังการปฏิรูปภาษี (GST) และระเบียบด้านการปฏิบัติต่อลูกจ้างที่เข้มงวดขึ้นจะทำให้ธุรกิจในกลุ่มให้บริการรักษาความปลอดภัยเติบโตโดยคาดไว้ระดับ 15% ในปี 2019-2021 และสำหรับต่อบริษัทแล้วกองทุนหลักคาดไว้ว่ารายได้จะเติบโตระดับ 22-23% ต่อปีในอีกสามปีข้างหน้า กระนั้น ราคาหุ้นร่วงลงตามกลุ่มบริษัทที่ทำหน้าที่ฝึกอบรมบุคคลากรด้านรักษาความปลอดภัย (เช่น TeamLease) โดยตัวบริษัทเองมิได้มีผลกระทบแต่อย่างใด

หมายเหตุ: ขนาดมูลค่าตลาด Large cap หมายถึงบริษัทที่มีมูลค่าตลาดมากกว่า 4.5 พันล้านดอลลาร์สหรัฐฯ /ขนาดมูลค่าตลาด Mid Cap หมายถึงบริษัทที่มีมูลค่าตลาดอยู่ระหว่าง 1.2-4.5 พันล้านดอลลาร์สหรัฐฯ /ขนาดมูลค่าตลาด Small Cap หมายถึงบริษัทที่มีมูลค่าตลาดน้อยกว่า 1.2 พันล้านดอลลาร์สหรัฐฯ

แนวทางการปรับพอร์ตในเดือนม.ค.

(ขาย) บริษัททำเครื่องสุขภัณฑ์ ชื่อ Hindustan Unilever ออกจากพอร์ต หลังถือครองบริษัทดังกล่าวมาได้สองถึงสามปี เนื่องจากผลลัพธ์ไม่ว่าจะเป็นรายได้หรือราคาหุ้นนั้นออกมาต่ำกว่าที่กองทุนคาดหวัง

(ทยอยขาย) บริษัทขนาดใหญ่ในกลุ่มไอที ชื่อ Tata Consultancy (ลดน้ำหนักลงทุนจาก 1.70% ของพอร์ต ต้นเดือน ม.ค. เหลือ 1.00% ของพอร์ต สิ้นเดือน ม.ค.) และใช้โอกาสดังกล่าวเข้าถือครองบริษัทไอทีขนาดกลางที่น่าสนใจมากกว่าแทน

(ซื้อ) หุ้นบริษัทปูนขนาดใหญ่ ชื่อ ACC Ltd มีน้ำหนักลงทุน 1.00% ของพอร์ต เนื่องจากทีมบริหารแข็งแกร่ง

โดยภาพรวม กองทุนหลักมีฐานะลงทุนในหุ้นอินเดีย 96.50%

ตาราง 1: แสดงการเปลี่ยนแปลงสัดส่วนหุ้นในพอร์ตจำแนกตามมูลค่าตลาดของบริษัทจดทะเบียนของกองทุนหลัก Reliance India Equity Portfolio Fund ตั้งแต่กลางปีที่แล้วถึงปัจจุบัน

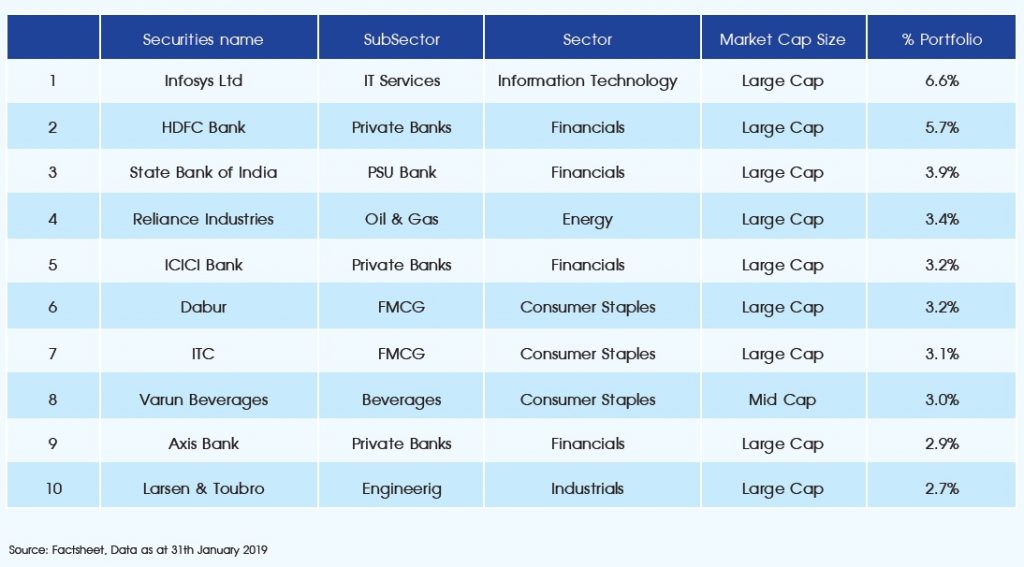

ตาราง 2: แสดงรายชื่อหลักทรัพย์ลงทุน 10 อันดับแรกของกองทุนหลัก Reliance India Equity Portfolio

กองทุนหลัก (Master Fund)

ชื่อ: RAMS Equities Portfolio Fund – India Equities Portfolio Fund ชนิดหน่วยลงทุน Class I (USD)

นโยบายการลงทุน: มุ่งหาผลตอบแทนจากการเพิ่มมูลค่าของเงินลงทุนในระยะยาวผ่านการลงทุนในตราสารทุนและสินทรัพย์ที่เกี่ยวข้องกับตราสารทุนของบริษัทที่จัดตั้งหรือดำเนินธุรกิจในอินเดีย โดยจะลงทุนในตลาดอินเดียไม่น้อยกว่าร้อยละ 90 ของ NAV)

วันที่จดทะเบียน: 17 พฤษภาคม 2016

ประเทศที่จดทะเบียน: ลักเซมเบิร์ก

สกุลเงิน: USD

เกณฑ์วัดผลการดำเนินงาน (Benchmark): MSCI INDIA USD

Morningstar Category: Large cap blend

Bloomberg code: RAMUSDI LX

Fund size: USD 190.53 Million

Number of holdings: 50

*ที่มา: Reliance Asset Management (Singapore) Pte Ltd ข้อมูลเดือน ม.ค. 2019

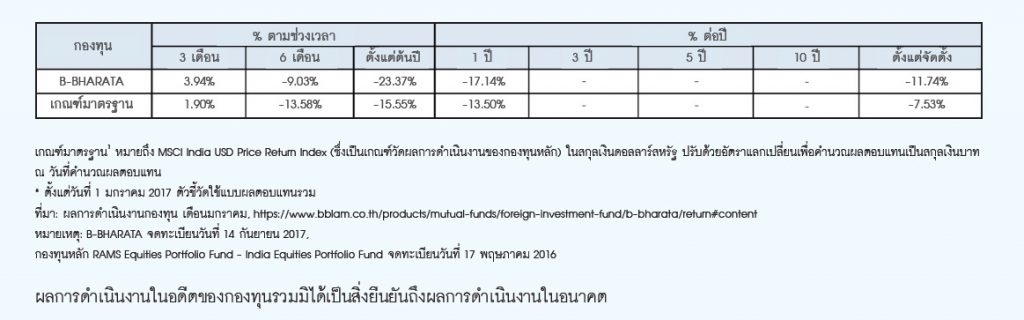

ผลการดำเนินงานกองทุนย้อนหลัง (ข้อมูล วันที่ 31 มกราคม 2019)

ประเด็นที่น่าสนใจ

แผนปฏิรูปเศรษฐกิจของนายกโมดิในช่วง 4 ปีที่ผ่านมา

1.แผนปฏิรูปภาษี : บังคับใช้ภาษีสินค้าและบริการใช้เป็นครั้งแรกในประวัติศาสตร์ เริ่มตั้งแต่วันที่ 1 ก.ค. 2017 สร้างระบบภาษีเดียวให้กับทุกรัฐ ลดอุปสรรคด้านการค้าขายสินค้าและบริการ ขจัดความเหลี่ยมล้ำด้านการเสียภาษีซ้ำซ้อน และฐานภาษีแตกต่างกันในแต่ละรัฐ โดยไม่จำเป็น

2.India Bankruptcy code (IBC) : เป็นแผนปฏิรูปที่สำคัญที่สุดเพราะจะเข้ามาช่วยขจัดประเด็นที่ค้างคามาตลอด คือ หนี้เสีย (Non-performing loan) ในระบบสถาบันการเงินที่ปัจจุบันอยู่ระดับ 10% ของยอดหนี้รวม กฎหมายดังกล่าวงกำหนดกรอบไว้ในระยะเวลา 270 วัน ในการสะสางประเด็น ตั้งแต่ต้นปีพบการเปลี่ยนแปลงเชิงบวก อาทิ บริษัทลูกหนี้เริ่มขายทรัพย์สินออกมาชำระหนี้ของตนเอง มีดีลการควบรวมกิจการใหญ่ๆ เกิดขึ้น อาทิ บริษัท Bhushan Steel ซึ่งถูกซื้อโดย Tata Steel

3.บัตรประชาชนอิเลคทรอนิกส์ (JAM) : Aadhar และ Jan Dhan เป็นระบบออนไลน์ที่ใช้ระบุตัวตนของพลเมืองอินเดียซึ่งครอบคลุมประชากรกว่า 98% ของประเทศ ทำให้การจัดเก็บรายได้เป็นไปตามเป้าหมาย งบประมาณใช้จ่ายจึงเบิกจ่ายได้ตามแผนที่รัฐวางไว้

4.Ease of doing business : รัฐบาลได้ผลักดันให้ต่างชาติเข้ามาลงทุนทางตรง (FDI) ผ่านนโยบาย Make in India ในธุรกิจหลากหลายอุตสาหกรรม เช่น โครงสร้างพื้นฐาน ยานยนต์ เภสัชกรรมยา ประกันชีวิต เคมี สิ่งทอ สายการบิน ทำให้อันดับ “Ease of Doing Business” ของโลก เพิ่มขึ้นจากอันดับ 130 เป็นอันดับที่ 100 ของโลก

5.Housing for all by 2022 : เป้าหมายสร้างบ้านให้ได้ 20 ล้านหลังภายในปี 2022 ซึ่งทำสำเร็จไปแล้ว 12 ล้านหลัง ในช่วง 4 ปีที่ผ่านมา ที่ผ่านมาใช้งบประมาณรวมทั้งสิ้น 5.19 พันล้านดอลลาร์สหรัฐฯ

6.Real estate regulation act : เพิ่มการกำกับดูแลการปฏิบัติงานธุรกิจที่อยู่อสังหาริมทรัพย์ เพื่อให้มีความโปร่งใส ตรวจสอบได้ มีธรรมาภิบาล เพื่อเพิ่มความเชื่อมั่นให้กับผู้บริโภค