กองทุนเปิดบัวหลวงโกลบอลอินโนเวชั่นและเทคโนโลยี (B-INNOTECH) และกองทุนเปิดบัวหลวงโกลบอลอินโนเวชั่นและเทคโนโลยีเพื่อการเลี้ยงชีพ (B-INNOTECHRMF)

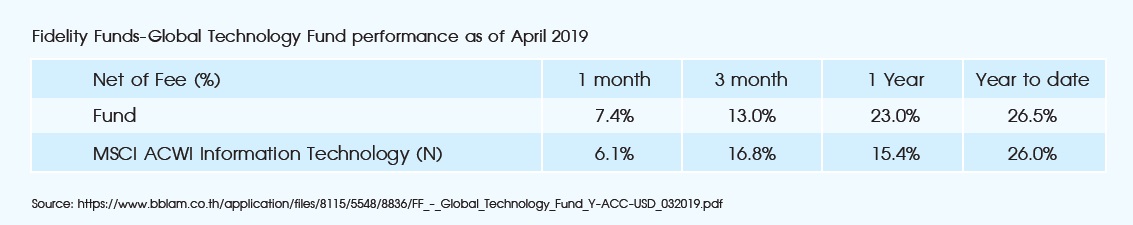

สรุปผลการดำเนินงานของกองทุนหลัก Fidelity Global Technology Fund

ดัชนี MSCI ACWI information technology (N) ตั้งแต่เดือน ม.ค.ถึง เม.ย. +26.0% สูงสุดเมื่อเทียบกับหุ้นอื่น อาทิ กลุ่มธนาคาร พลังงาน สาธารณูปโภค ฯลฯ กลุ่มเทคโนโลยีให้ผลตอบแทนสูงกว่ากลุ่มอื่นบนพื้นฐานของนวัตกรรม ทรัพย์สินทางปัญญา และรายได้บริษัทที่เติบโต รวมถึงการที่ธุรกิจในกลุ่มอื่นต้องพึ่งพิงเทคโนโลยีเพื่อนำมาใช้เพิ่มประสิทธิภาพการดำเนินธุรกิจ นักลงทุนในตลาดมองว่าบริษัทในกลุ่มเทคโนโลยีจะเป็นกำลังขับเคลื่อนให้กับเศรษฐกิจโลกในระยะถัดไป

ผลตอบแทนกองทุนหลักที่เพิ่มขึ้นในช่วงต้นปี (Fund +26.5% / +Bench 26.0%) นั้น เมื่อจำแนกตามราย Sub-Sector พบว่า

- หุ้นลงทุนในกลุ่มเซมิคอนดักเตอร์และเทคโนโลยีฮาร์ดแวร์ ให้ผลตอบแทนมากกว่าดัชนี

- หุ้นกลุ่มธุรกิจออนไลน์ อินเทอร์เน็ต ให้ผลตอบแทนต่ำกว่าดัชนี

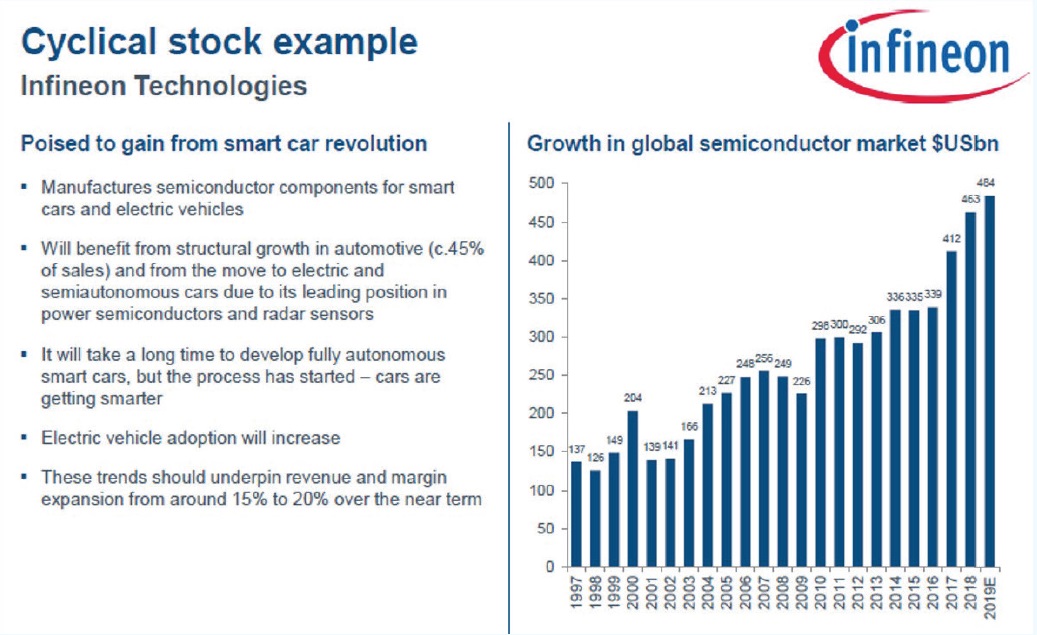

หุ้นกลุ่มเซมิคอนดักเตอร์ในตลาดแนสแดกพุ่งขึ้นสูงใน 2-3 เดือนที่ผ่านมา ซึ่งไม่ได้ตั้งอยู่บนพื้นฐานสักเท่าไรนัก เห็นได้จากดัชนี Philadelphia Semiconductor (PHLX Semiconductor Sector) ที่แตะระดับสูงสุดเป็นประวัติการณ์ 1,589.02 จุด ทั้งที่ยอดขายกลุ่มนี้เติบโตไม่มากนัก ระดับราคาตลาดเมื่อเทียบกับมูลค่าที่เหมาะสมของบริษัทในกลุ่มนี้ จึงค่อนข้างสูงในการลงทุนระยะสั้น อนึ่ง ช่วงเวลาดังกล่าว กองทุนหลักแสวงหาโอกาสสะสมหุ้นนอกตลาดสหรัฐฯ อาทิ ลงทุนเพิ่มในบริษัท Infineon บริษัทที่ทำเซมิคอนดักเตอร์ที่ใช้ในยานยนต์ไฟฟ้า ยานยนต์ไร้คนขับ สัญชาติเยอรมัน

หุ้นกลุ่มอินเทอร์เน็ต เช่น Alphabet และ Facebook แม้จะเป็นธีมที่กองทุนหลักถือลงทุนระยะยาว แต่ไตรมาสล่าสุดเริ่มเผชิญกับภาวะต้นทุนการทำธุรกิจที่สูงขึ้น กองทุนหลักยังคงถือลงทุนต่อไปเพราะโมเดลการทำธุรกิจยังดีอยู่

หุ้นกลุ่มปัญญาประดิษฐ์ (Artificial Intelligence : AI) เช่น Nvidia กองทุนหลักใช้วิธีลงทุนในบริษัทเซมิคอนดักเตอร์ที่สนับสนุนธุรกิจแอปพลิเคชันด้าน AI อีกทอดหนึ่ง ไม่ได้ลงทุนในซอฟต์แวร์โดยตรง จึงช่วยลดความผันผวนระยะสั้นลง

การที่กองทุนหลัก Fidelity Global Technology Fund มีสัดส่วนการลงทุนส่วนใหญ่ในบริษัทที่ทำธุรกิจเซมิคอนดักเตอร์นั้นเพราะเซมิคอนดักเตอร์เป็นตลาดที่มีเม็ดเงินสูงที่สุดและเป็นส่วนประกอบสำคัญของเทคโนโลยีในทุกด้าน ไม่ว่าจะเป็น Artificial Intelligence ยานยนต์ไฟฟ้า ยานยนต์ไร้คนขับ อุตสาหกรรม 4.0 สมาร์ทโฟน หุ่นยนต์ที่ทำการผ่าตัด เทคโนโลยีสื่อสาร 5G นอกจากนี้ตลาดเซมิคอนดักเตอร์ที่ใหญ่ที่สุดในโลกอยู่ในประเทศจีน กำลังพัฒนาอยู่ในเฟสเริ่มต้น คาดว่าจะใช้เวลาอีก 10 ปีจึงจะถึงจุดอิ่มตัว

หุ้นที่สร้างผลตอบแทนสูงสุด/ต่ำสุดให้กับพอร์ตลงทุนในไตรมาสล่าสุด

หุ้นที่สร้างผลตอบแทนสูงสุดให้กับพอร์ต (ม.ค.-มี.ค. 2019)

1.Luxoft Holding (Fund 1% / Benchmark 0.0%)

Industry: IT services

Region: Europe ex UK

มีปัจจัยบวกจากการควบรวมกิจการกับบริษัท DXC technology (Global IT Services) กองทุนหลักมองว่าดีลนี้จะช่วยให้บริษัทผลิตสินค้าได้เฉพาะเจาะจงและเหมาะสมกับหลายภาคอุตสาหกรรมในเวลาเดียวกัน หรือที่เรียกว่า Industry vertical

2.Softbank (Fund 1.8% / Benchmark 0.0%)

Industry: Wireless Telecom

Region: Japan

มีความน่าสนในเพราะราคาหุ้นซื้อ/ขายในตลาดต่ำกว่ามูลค่าที่แท้จริงของกิจการ อีกทั้งมีปัจจัยสนับสนุนดังนี้

- Softbank ถือครองหุ้น UBER ที่กำลังจะเข้าสู่ตลาด หลัง IPO คาดว่าจะมีการบันทึกรายได้ในส่วนนี้

- Softbank ถือครองบริษัท T-MOBILE ซึ่งกำลังอยู่ในดีลควบรวมกิจการกับบริษัทในสหรัฐฯ

- มีการลงทุนในหุ้นของกิจการอื่นที่เน้นการวิจัยและพัฒนาทางด้านนวัตกรรม

- ประเด็นด้านความโปร่งใสที่คอยกดดันราคาหุ้นในช่วงก่อนหน้าผ่อนคลายลง เพราะได้รับการเปิดเผยรายละเอียดมากขึ้น อาทิ การลงทุนในกองทุน Vision Fund ซึ่งเป็นกองทุนที่ให้เงินสนับสนุนกับธุรกิจ Startup

- Softbank มีฐานะการลงทุนใน Alibaba ซึ่งเป็นอี-คอมเมิร์ซรายใหญ่ของจีน

3.Electronic Arts (Fund 3.0% / Benchmark 0.0%)

Industry: Entertainment

Region: North America

จุดเด่น: บริษัทอยู่ในตำแหน่งที่ตอบโจทย์ความร่วมมือทางด้านระบบนิเวศธุรกิจของยักษ์ใหญ่สามค่าย อาทิ Microsoft, Google, Amazon ที่เล็งหาบริษัทอื่นเข้ามาช่วยผลิตคอนเทนต์เกมส์ ตัวบริษัทเองมีคอนเทนต์เกมส์ที่โดดเด่นไม่เหมือนใคร

การเปลี่ยนแปลงเชิงโครงสร้างของธุรกิจเกมส์ จากการดาวน์โหลดข้อมูลมาเก็บไว้ในฮาร์ดไดร์ฟของผู้เล่น มาเป็นการดาวน์โหลดเรียลไทม์ผ่านสตรีมมิ่ง และคลาวด์หนุนให้รายได้ธุรกิจเร่งตัว

4.บริษัท Qualcomm (Fund 3.0% / Benchmark 1.0%)

Industry: Semiconductor & Semiconductor Equipment

Region: North America

ราคาหุ้นพุ่ง +60% ในปีนี้ จาก 55 ดอลลาร์สหรัฐ ในเดือน เม.ย. เป็น 89 ดอลลาร์สหรัฐ ในเดือน พ.ค หลังศาลตัดสินคดีความที่ Apple ฟ้องร้องนั้น ออกมาในเชิงบวก

จุดเด่น:

- ถือครองทรัพย์สินทางปัญญาเทคโนโลยีการสื่อสาร 5G ทำให้ได้เปรียบในเวทีโลก

- การผลิตสมาร์ทโฟนของค่าย Apple และ Huawei ต้องจ่ายเงินค่าใบอนุญาตหรือที่เรียกว่า Business Licensing ให้แก่ Qualcomm สำหรับชิปที่เป็นส่วนประกอบภายในสมาร์ทโฟน

5.Ctrip.com International (Fund 0.9% / Benchmark 0.0%)

Industry: Internet retail

Region: Emerging market

- ราคาหุ้นขึ้นแรงเพราะตลาดคาดหวังผลประกอบการบริษัทไว้ต่ำในช่วงที่ผ่านมา การที่คนจีนซึ่งมีกำลังทรัพย์นิยมออกไปท่องเที่ยวต่างแดนจึงเป็นแรงหนุนให้กับรายได้ของบริษัท

- ยอดจองโรงแรมผ่านช่องทางออนไลน์คิดเป็นรายได้ 40% ของบริษัท

6. KLA-Tencor (Fund 1.9% / Benchmark 0.0%)

Industry: Semiconductor & Semiconductor Equipment

Region: North America

เป็นบริษัทผู้ผลิตเครื่องมือ หรืออุปกรณ์เพื่อใช้ในอุตสาหกรรมการผลิตเซมิคอนดักเตอร์ ดังนั้นหากจีนผลิตเซมิคอนดักเตอร์ขึ้นมาใช้เองมากขึ้น บริษัทจะได้รับประโยชน์จากอุปสงค์ดังกล่าว

7.บริษัท Western digital (Fund 1.9% / Benchmark 0.0%)

Industry: Tech Hardware

Region: North America

เป็นหุ้น Laggard ที่ตลาดคาดหวังไว้น้อย ราคาจึงเพิ่มในไตรมาสแรก

8.Taiwan Semiconductor Manufacturing (Fund 1.9% / Benchmark 2.7%)

Industry: Semiconductor & Semiconductor Equipment

Region: Emerging market

บริษัทเผชิญกับภาวะสินค้าคงคลังเพิ่มขึ้นสูง เพราะตลาดสมาร์ทโฟนชะลอตัว ผู้จัดการกองทุนจึงถือโอกาสเข้ามาลงทุนในช่วงที่ราคาลดลง

9.Microsoft (Fund 3.8% / Benchmark 12.1%)

Industry: Software

Region: North America

กองทุนหลักให้น้ำหนักน้อยกว่าเกณฑ์มาตรฐาน ด้วยเหตุผลด้านระดับ Valuation สูง อย่างไรก็ตามเชื่อว่าจะยังเป็นผู้นำทางด้านเทคโนโลยี มีปัจจัยพื้นฐานดี เห็นได้จากผลประกอบการไตรมาสแรกที่ออกมาดี

10.Altaba (Fund 3.8% / Benchmark 0.1%)

Industry: Internet retail

Region: North America

มีความน่าสนใจเพราะเป็นบริษัทจัดการลงทุนที่ถือหุ้นของอาลีบาบาอีกทีหนึ่ง ทำให้ลดความผันผวนของราคาหน่วยลงทุนในช่วงสงครามการค้าจีน-สหรัฐฯ

หุ้นที่สร้างผลตอบแทนต่ำสุดให้กับพอร์ต (ม.ค.-มี.ค. 2019)

1.Tripadvisor (Fund 3.8% / Benchmark 0.1%)

Industry: Interactive media services

Region: North America

ราคาหุ้นที่ลดลงเป็นเพียงผลของการเปลี่ยนผ่านโมเดลธุรกิจจากการจองที่พักออนไลน์มายังจองที่พักผ่านสมาร์ทโฟนโดยที่

- รายได้จากการจองโรงแรมออนไลน์เป็นไปตามคาด

- รายได้จากจองผ่านสมาร์ทโฟนเป็นธีมระยะยาวที่คาดว่าจะเติบโตสูง

- รายได้ในส่วน Non-core business ออกมาต่ำกว่าที่ตลาดคาดหวังไว้เล็กน้อย

ดังนั้นจึงไม่มีอะไรเปลี่ยนแปลงในเรื่องของหลักการพิจารณาลงทุน

2.Tesla (Fund 3.8% / Benchmark 0.1%)

Industry: Automobiles

Region: North America

บริษัทผู้ผลิตยานยนต์ไฟฟ้า

จุดเด่น: มีระบบนิเวศธุรกิจของตนเองครอบคลุมทั้งฮาร์ดแวร์และซอฟต์แวร์ โดยไม่ต้องพึ่งพิงห่วงโซ่อุปทานจากผู้ผลิตค่ายอื่น

คาดว่ารายได้บริษัทจะเพิ่มขึ้นเรื่อยๆ ฮาร์ดแวร์และซอฟต์แวร์ที่บริษัทผลิตเริ่มสร้างกระแสเงินสดแล้วในปีนี้ พร้อมเปิดตัวโมเดลใหม่ในปีหน้า

ตลาดภายในประเทศสหรัฐฯได้รับแรงสนับสนุนยอดขายจากผู้ซื้อ

3.Activision Blizzard (Fund 3.8% / Benchmark 0.1%)

Industry: Entertainment

Region: North America

จุดเด่น: ถือครองลิขสิทธิเกมส์/ทรัพย์สินทางปัญญาซึ่งนำไปสร้างเม็ดเงินให้กับบริษัทได้ การพัฒนานำไปต่อยอดเป็นเงินเป็นทองได้

การที่ตลาดเกมส์ก้าวเข้าสู่ยุคดาวน์โหลดแบบสตรีมมิ่ง ทำให้เนื้อหาเกมส์ที่ผลิตถูกซื้ออย่างรวดเร็ว รายได้ธุรกิจจึงเติบโตสูง อีกทั้งยังมีรายได้แหล่งอื่นที่มาจากการโฆษณา การลงทะเบียนใช้บริการ

4.Baidu (Fund 3.8% / Benchmark 0.1%)

Industry: Interactive media services

Region: Emerging market

ปีนี้บริษัทมีการลงทุนสูงไปกับเนื้อหาคอนเทนต์ รายได้หลักที่มาจากการค้นหาข้อมูลไตรมาสล่าสุดชะลอตัว กระนั้นก็ดี อัตราการเข้าถึงอินเทอร์เน็ตของชาวจีนที่อยู่ในระดับสูง แรงสนับสนุนจากอุปสงค์ทางด้านคลาวด์ น่าจะทำให้หุ้นเติบโตต่อไปได้

5.Yahoo Japan (Fund 3.8% / Benchmark 0.1%)

Industry: Interactive media services (Online advertising and e-commerce)

Region: Japan

จุดเด่น: บริษัทปรับตัวได้รวดเร็วกับธุรกิจออนไลน์ในญี่ปุ่น

ความน่าสนใจ: บริษัทยักษ์ใหญ่อย่างบริษัท Softbank ซื้อสะสมหุ้น Yahoo Japan ในตลาด จึงเป็นจุดเด่นของธุรกิจที่มีเม็ดเงินหนุนหลังกองทุน

6. Infinion (Fund 3.8% / Benchmark 0.1%)

Industry: Semiconductor and semiconductor equipment

Region: Europe ex UK

เป็นบริษัทที่ผลิตเซมิคอนดักเตอร์ที่ใช้ในยานยนต์ไฟฟ้าและยานยนต์ไร้คนขับ

กองทุนหลักถือครองหุ้นบริษัทดังกล่าวมาอย่างยาวนาน เนื่องจากผลิตส่วนประกอบสำคัญในหน่วยจ่ายพลังงานให้กับยานยนต์ไฟฟ้า และยานยนต์ไร้คนขับ ที่ผ่านมารายได้บริษัทที่มาจากตลาดรถยนต์จีนไม่ค่อยดี อย่างไรก็ตาม การพัฒนายานยนต์ดังกล่าวยังอยู่ในเฟสเริ่มต้นเท่านั้น

จุดเด่น:

- มีคู่แข่งน้อยราย คู่แข่งหน้าใหม่เข้ามาเจาะตลาดยาก จากเหตุผลด้านกฏระเบียบในเยอรมนี

- อุตสาหกรรมยานยนต์ไฟฟ้าของโลกยังอยู่ในระยะเริ่มต้น

7.Alphabet (Fund 3.8% / Benchmark 0.1%)

7.Alphabet (Fund 3.8% / Benchmark 0.1%)

Industry: Interactive media services

Region: North Americ

ล่าสุดบริษัทเปิดตัว “สตาเดีย” แพลตฟอร์มเกมส์สตรีมมิ่งผ่านคลาวด์ที่ออกมาใช้ร่วมกับ Youtube ผู้เล่นเกมส์จะใช้จอยคอนโทรลสีขาวในการเล่นเกมส์เท่านั้น

รายได้หลักจากโฆษณาออนไลน์ในสหรัฐฯ เริ่มเผชิญกับการแข่งขันที่สูงขึ้น บริษัทจึงปรับตัวเข้าสู่ธุรกิจรูปแบบคลาวด์

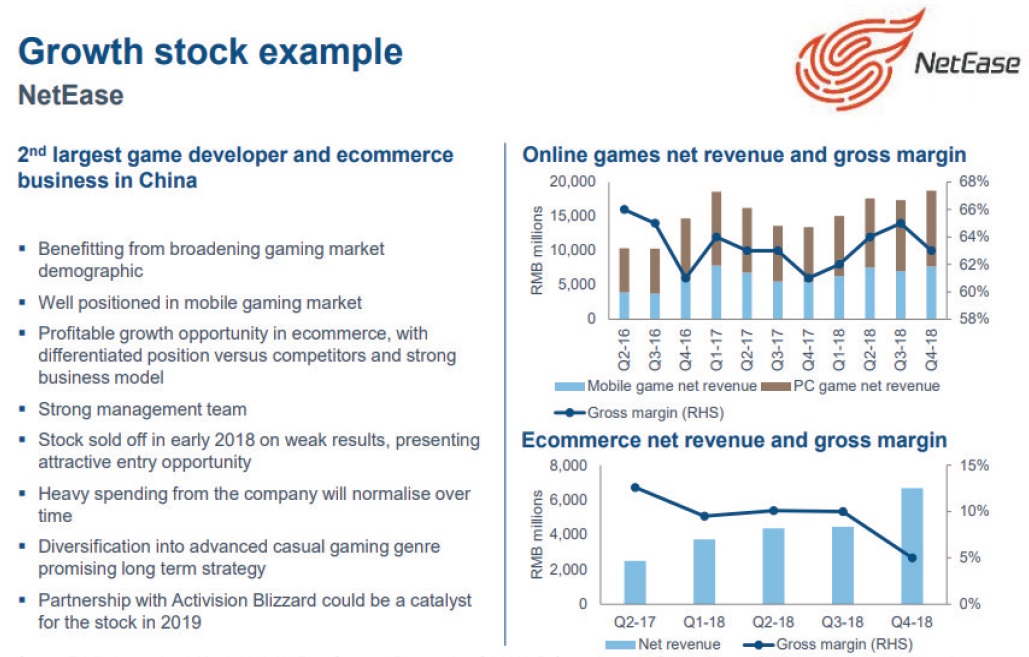

8.Net ease (Fund 3.8% / Benchmark 0.1%)

Industry: Entertainment

Region: Emerging market

บริษัทประกาศผลประกอบการไตรมาสล่าสุดตามที่ตลาดคาดการณ์ NetEase พยายามนำ Pipe line เกมส์ออกมาสู่ตลาดให้ได้ตามแผน

9.Oslam (Fund 3.8% / Benchmark 0.1%)

Industry: Electrical equipment

Region: Europe ex UK

บริษัทมีรายได้จากธุรกิจหลอดส่องสว่างที่ใช้กับรถยนต์ มีการเติบโตลดลงจากยอดขายรถยนต์ในจีนที่ชะลอตัว ทำให้มีสินค้าคงคลังสูงขึ้น ผู้จัดการกองทุนหลักจึงลงทุนเพิ่มในช่วงที่ราคาหุ้นลดลงเพราะเล็งเห็นจุดเด่นด้านเทคโนโลยีเรดาร์ ซึ่งเป็นโอกาสสร้างรายได้ในระยะถัดไป

10. Juniper (Fund 3.8% / Benchmark 0.1%)

Industry: Consumer staple equipment

Region: North America

บริษัทได้ออกมาประกาศว่ารายได้ไตรมาสถัดไปน่าจะลดลง อย่างไรก็ตาม อุปสงค์ต่อตลาดคลาวด์ที่ยังไม่สู้ดีจึงต้องทำตลาดผ่านช่องทางอื่น

Source: Rdhika Surie, portfolio specialist, Fidelity Global Technology Fund, 28 April 2019

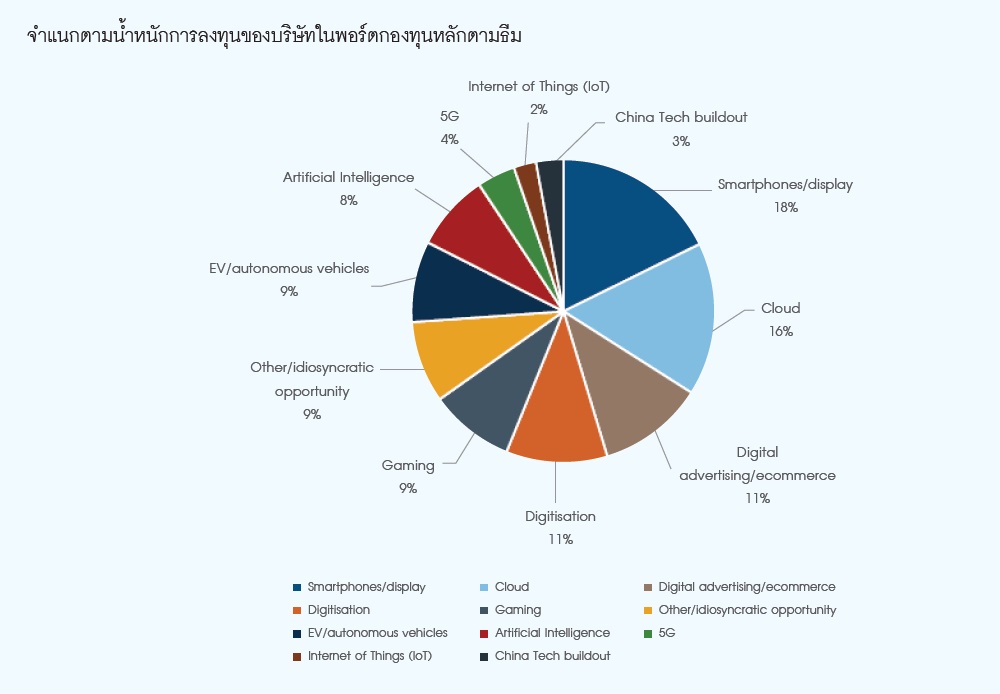

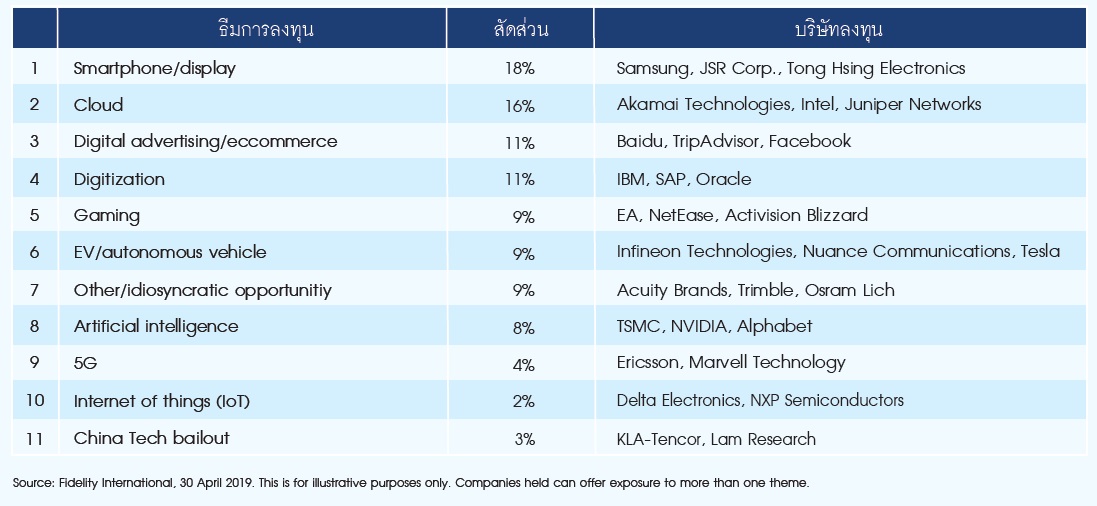

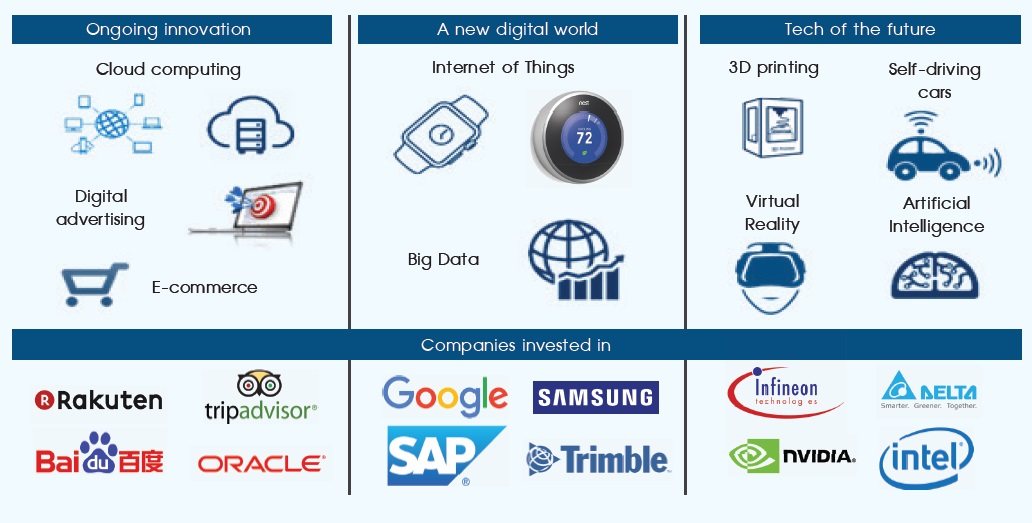

Investment Theme

ตัวอย่างรายชื่อบริษัท

ปัจจัยบวกและลบต่อการลงทุนในหุ้นกลุ่มโกลบอลเทคโนโลยี

ปัจจัยบวกที่สนับสนุนธีมการลงทุน

(+) เป็นกลุ่มธุรกิจที่มีอัตราเติบโตสูงแม้จะอยู่ในสภาวะแวดล้อมที่เศรษฐกิจโลกมีระดับอัตราการเติบโตที่ชะลอลงก็ตาม

(+) เทคโนโลยีนำไปสู่โลกของธุรกิจที่สร้างการเปลี่ยนแปลงขึ้นอย่างมากมาย รวดเร็ว ส่งผลกระทบในวงกว้าง

(+) เงินลงทุนของธุรกิจทางด้านไอทีพุ่งสูงขึ้นอย่างมีนัยเพราะธุรกิจต่างเร่งนำเทคโนโลยีดิจิทัลมาเสริมทัพให้กับตนเอง

(+) บริษัทในกลุ่มนี้มีอำนาจการต่อรองกับคู่ค้าสูง มีขนาดตลาดที่ใหญ่มากพอรองรับการดำเนินธุรกิจ มีการวิจัยและพัฒนา อีกทั้งมีอุปสรรคขัดขวางผู้เล่นหน้าใหม่ที่คอยจะเข้ามาแสวงหาประโยชน์

(+) เทคโนโลยีเป็นการเติบโตที่มาจากหลายแขนง ไม่จำกัดเพียงด้านเดียว เช่น Robotic, AI, EV, Cloud, Big data, IoT, Machine leaning จึงเป็นการกระจายความเสี่ยงทางด้านธุรกิจโดยอัตโนมัติ

ปัจจัยเสี่ยงที่สร้างความผันผวนให้เกิดขึ้น

(-) ยังมีความกังวลต่อโอกาสที่ทางการจะออกกฏระเบียบใหม่ขึ้นมาควบคุมเพราะธุรกิจในกลุ่มเทคโนโลยีมีอำนาจต่อรองสูง บริษัทบางแห่งดำเนินธุรกิจผูกขาดเนื่องจากเป็นผู้นำตลาด

(-) แม้สหรัฐจะเลื่อนการขึ้นภาษีสินค้านำเข้าจากจีนในวันที่ 1 มี.ค. ออกไป ยังมีความเสี่ยงที่ต้องคอยเฝ้าจับตา หากประเด็นดังกล่าวถูกหยิบยกขึ้นมาใหม่ อาจกระทบกับห่วงโซ่อุปทาน (Supply chain) ได้

(-) ความไม่แน่นอนต่ออุปสงค์ของผู้บริโภคในกลุ่มตลาดเกิดใหม่

Source: Fidelity Funds – Global Technology Fund, April 2019

กองทุนหลัก (Master Fund)

ชื่อ: Fidelity Funds – Global Technology Fund ชนิดหน่วยลงทุน Class Y-ACC-USD

นโยบายการลงทุน: เป็นกองทุนรวมต่างประเทศที่มีนโยบายลงทุนในตราสารทุนของบริษัททั่วโลก ที่มีการพัฒนาด้านผลิตภัณฑ์กระบวนการหรือบริการ อันจะนำมาซึ่งประโยชน์อย่างสูงจากความก้าวหน้าและการพัฒนาทางเทคโนโลยี

วัดที่จดทะเบียน: 23 กุมภาพันธ์ 2017 (Share class Y-ACC-USD)

ประเทศที่จดทะเบียน: ลักเซมเบิร์ก

สกุลเงิน: USD

เกณฑ์วัดผลการดำเนินงาน (Benchmark): MSCI AC World Information Technology (N)

Morningstar Category: Large cap core growth

Bloomberg code: FFGTYAU LX

Fund size: 4,694 Million USD

Number of positions in fund: 61

* Source: Fidelity Fund – Global Technology Fund, April 2019

แนวทางการปรับพอร์ตของ Fidelity Global Technology Fund ในช่วงเดือนที่ผ่านมา

กองทุนหลักเล็งเห็นโอกาสของการลงทุนในธีมเทคโนโลยีที่ยังมีอีกมาก การนำเทคโนโลยีมาใช้เพิ่มขึ้นทั้งระดับผู้บริโภคและระดับธุรกิจ และกองทุนจะยังคง Overweight หุ้นบริษัทที่ทำธุรกิจในกลุ่ม Semiconductor and semiconductors equipment โดยเลือกลงทุนทั้ง Defensive Stock และหุ้นเติบโต

ที่ผ่านมามีการลงทุนเพิ่มใน

(สะสมเพิ่ม) หุ้นบริษัท Qualcomm (น้ำหนักลงทุน 2.97%) เพราะ

- ถือครองทรัพย์สินทางปัญญาด้านเทคโนโลยี 5G (Intellectual Property: IP) ซึ่งยังอยู่ในระยะเริ่มต้น

- สองบริษัทยักษ์ใหญ่ทั้งบริษัท Apple และ Huawei ต่างใช้ใบอนุญาต (Business Licensing) สำหรับชิปที่เป็นส่วนประกอบภายในสมาร์ทโฟนของบริษัท Qualcomm แทบทั้งสิ้น เพราะทรัพย์สินทางปัญญาทำให้บริษัทได้เปรียบทางการแข่งขันระดับโลก

- ได้รับประโยชน์จากธีมระบบสื่อสารแบบ Fifty Generation (5G) เช่นเดียวกันกับบริษัท Marvell technology บริษัท Ericsson ที่กองทุนหลักถือครองเช่นกัน

(ซื้อ) หุ้นบริษัท Softbank (น้ำหนักลงทุน 2.07%) ราคาตลาดต่ำกว่ามูลค่าที่แท้จริง บริษัทมีการลงทุนอย่างมากในธุรกิจที่มีการวิจัยและพัฒนาทางด้านนวัตกรรม มีการเปิดเผยข้อมูลด้านความโปร่งใสในกองทุน Vision Fund ที่ลงทุนใน Tech Startup และมีฐานะการลงทุนในบริษัท อาลีบาบา ซึ่งเป็นอี-คอมเมิร์รายใหญ่ของจีน

(ขาย) หุ้นบริษัท Luxoft Holding (ลดหนักลงทุนเป็น 1.07%) ขายทำกำไรหลังราคาหุ้นขึ้นมาสูงจนดึงผลตอบแทนพอร์ตได้สูงกว่าดัชนี

Source: Fidelity Fund – Global Technology Fund, April 2019

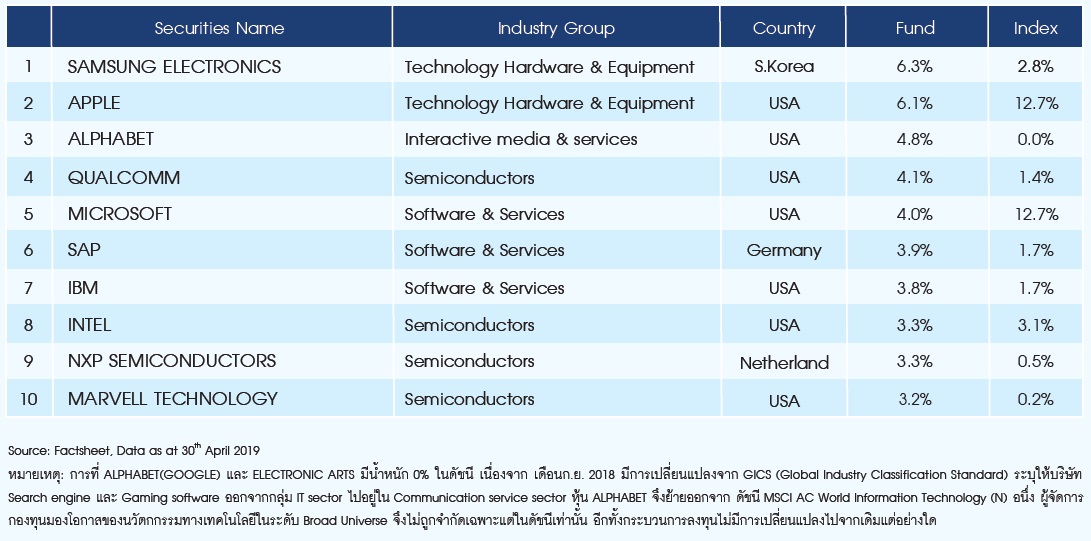

รายชื่อหลักทรัพย์ลงทุน 10 อันดับแรกของกองทุนหลัก Fidelity Global Technology Fund

ตรรกะของการลงทุนหุ้น 10 อันดับแรกของกองทุนหลัก Fidelity Global Technology Fund

1.SAMSUNG ELECTRONICS CO LTD (Fund 6.3% / Benchmark 2.8%), 12 M. FW P/E 9.8 x

Company Description: Diversified electronics company

Country: Korea (South)

Sub-sector: Technology Hardware & Equipment

จุดเด่น: เป็น Long term winner ในตลาดด้านเมโมรีหน่วยความจำและจอแสดงผล ระดับกำไรของธุรกิจมือถือได้รับปัจจัยหนุนจากวัฏจักรของนวัตกรรมที่เป็นไปอย่างต่อเนื่อง (เช่น หน้าจอโค้งพับได้ ในปี 2019) ฐานลูกค้าในตลาดเกิดใหม่เติบโต

งบการเงินแข็งแกร่งมากมีเงินสดถือครองสูงถึง 30% ของมูลค่าตลาดบริษัท มีระดับ ROE สูง สร้างมูลค่าให้กับผู้ถือหุ้น

2.APPLE INC (Fund 6.1% / Benchmark 12.7%), 12 M. FW P/E 14.4 x

Company Description: World’s largest consumer computing company

Country: USA

Sub-Sector: Technology Hardware & Equipment

แม้ราคาหุ้น apple จะลดลงจากความกังวลต่อยอดขาย iPhone ใหม่ว่าจะลดลง แต่ฐานผู้บริโภคที่ซื่อสัตย์และมีศักยภาพในการเข้าถึงผลิตภัณฑ์

ด้านบริการของ Apple นั้นอยู่ระดับทรงตัว กองทุนหลักให้น้ำหนักน้อยกว่าเกณฑ์มาตรฐาน ราคาหุ้นเทรดสถิติต่ำสุดในแง่ PE Multiple แต่ยังคงเป็นบริษัทที่ใหญ่ที่สุดในโลกของธุรกิจด้านคอมพิวเตอร์สำหรับผู้บริโภค

3. ALPHABET INC (Fund 4.8% / Benchmark 0.0%), 12 M. FW P/E 23.2 x

Company Description: Largest search engine and global digital ad network

Country: USA

Sub-sector: Interactive media & services

จุดเด่น: มีโมเดลธุรกิจตั้งอยู่บนข้อมูลความรู้ที่ผ่านการสะสมต่อเนื่อง ซึ่งหมายความถึงศักยภาพในการแข่งขัน ด้าน Machine learning และ Artificial intelligence (AI) เป็นตัวขับเคลื่อนนวัตกรรมล่าสุดของบริษัทผ่านการลงทุนร่วมใน Business Venture บริษัทมีฐานะการเงินแข็งแกร่ง งบดุลมีเงินสดมหาศาล ด้านรายได้จาก Internet search Business เติบโตสูงมาก ขณะที่รายได้หลักมาจากค่าโฆษณามีอัตรากำไรดี

4.Qualcomm(Fund 4.1%/ Benchmark 1.4%), 12 M. FW P/E 2 x

Company Description: Diversified supplier of infrastructure-focused chips

Country: USA

Sub-sector: Semiconductors & Semicon. Equipment

ถือครองทรัพย์สินทางปัญญาเทคโนโลยีการสื่อสาร 5G ทำให้ได้เปรียบในเวทีโลก การผลิตสมาร์ทโฟนของค่าย Apple และ Huawei ต้องจ่ายเงินค่าใบอนุญาตในการใช้ชิปประมวลผลภายในสมาร์ทโฟนที่เรียกว่า Business Licensing ให้แก่ Qualcomm สำหรับทุกเครื่องที่ผลิตขาย

5.MICROSOFT (Fund 4.0%/ Benchmark 12.7%), 12 M. FW P/E 22.1 x

Company Description: Develops OS, server, business and consumer software products

Country: USA

Sub-sector: Software

หากว่ากันด้วยผู้ให้บริการทางด้านซอร์ฟแวร์ระดับตำนานแล้ว Microsoft เป็นหนึ่งในไม่กี่บริษัทที่เปลี่ยนโฉมตัวเองสู่ธุรกิจโลกยุคใหม่ด้าน SaaS Cloud & Subscription Business Model อาทิ Office 365 ซึ่งขยายส่วนแบ่งทางการตลาดที่มีอยู่แล้วออกไปได้เป็นอย่างดี

6.SAP SE (Fund 3.9%/ Benchmark 1.7%), 12 M. FW P/E 10.9 x

Company Description: Offers enterprise application software and cloud services

Country: Germany

Sub-sector: Software

จุดเด่นด้านระบบวางแผนองค์กร Enterprise resource planning (ERP) แบบดิจิทัล/ Real time และด้วยการพัฒนาไปสู่คลาวด์ จะเป็นแขนงให้ธุรกิจมีผลิตภัณฑ์ใหม่ๆ แตกแขนงออกมาอีกหลายรายการ

7.IBM (Fund 3.8%/ Benchmark 1.7%), 12 M. FW P/E 9.6 x

Company Description: Global enterprise IT provider

Country: USA

Sub-sector: IT services

บริษัทเปลี่ยนตัวเองจากที่มีรายได้จากคอมพิวเตอร์ Mainframe มาเป็นการวิเคราะห์แก้ปัญหาทาง Cloud Analytic Solution การเข้าซื้อกิจการ Red Hat สร้างบทบาทให้ IBM ในตลาด Private/Multi Cloud บริษัทถือครองสินทรัพย์เทคโนโลยีระดับสูง เช่น AI, Blockchain, Cyber securities

8. INTEL CORP (Fund 3.3%/ Benchmark 3.1%), 12 M. FW P/E 10.9 x

Company Description: World’s largest integrated manufacturers of microprocessors

Country: USA

Sub-sector: Semiconductors & Semicon. Equipment

ได้ประโยชน์จาก Secular Growth ของ Internet of Things (IoT) และ Data center บริษัทมีรากฐานทางด้าน DCG (Data Center Group) แข็งแกร่ง

9. NXP SEMICONDUCTORS (Fund 3.3%/ Benchmark 0.5%), 12 M. FW P/E 12.0 x

Company Description: Supplier of mixed signal and analog components

Country: Netherlands

Sub-sector: Semiconductors & Semicon. Equipment

มีจุดแข็งตรงที่บริษัทผลิตเซมิคอนดักเตอร์เพื่อใช้ในอุตสาหกรรมยานยนต์ไฟฟ้า (EV) คิดเป็น 50% ของรายได้บริษัท ว่ากันด้วยระดับโครงสร้างแล้วพบว่าปริมาณการส่งข้อมูลภายในเครื่องยนต์มีปริมาณการสูงขึ้นเรื่อยๆ จึงเป็นมุมมองบวกต่อฐานะการดำเนินงานของบริษัท ขณะที่ธุรกิจ Near field radio และ Cryptography ตลาดให้ค่าน้อยเกินไป

10. MARVELL TECHNOLOGY (Fund 3.2%/ Benchmark 0.2%), 12 M. FW P/E 15.2 x

Company Description: Diversified supplier of infrastructure-focused chips

Country: USA

Sub-sector: Semiconductors & Semicon. Equipment

การซื้อกิจการ Cavium เปลี่ยนโฉมธุรกิจไปสู่ผู้จัดจำหน่ายเซมิคอนดักเตอร์ที่ใช้ในระบบโครงสร้างพื้นฐานทางสาระสนเทศอย่างเต็มตัว มีโอกาสที่จะได้รับ 5G ใน Content แบบ 4 x จาก Samsung โดยภาพรวมชิปความจำมีการนำชิบความจำแบบ SDD ซึ่งเติบโตเข้ามาแทนที่แบบ HDD

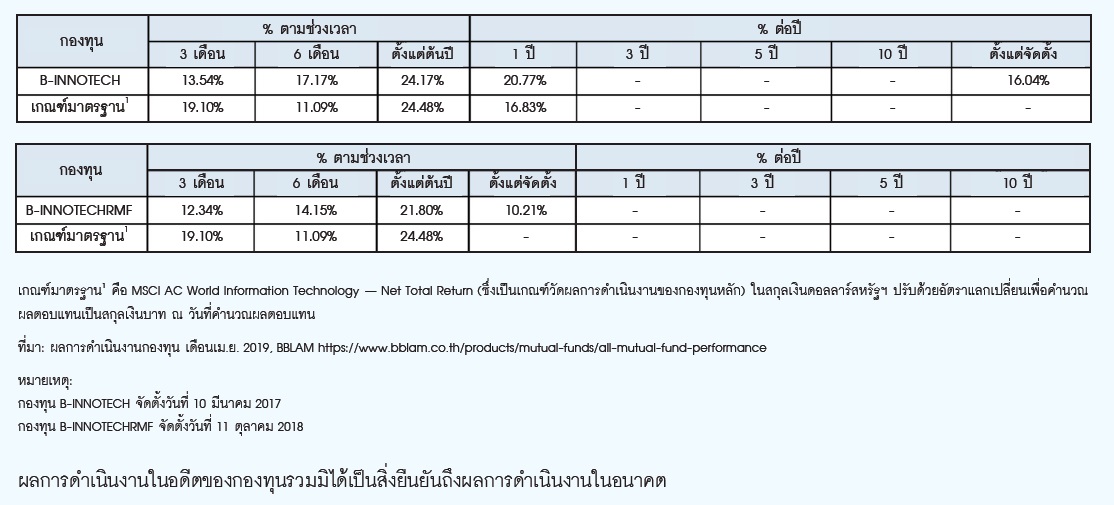

ผลการดำเนินงานกองทุนย้อนหลัง (ข้อมูล ณ วันที่ 30 เมษายน 2019)

ข่าวความเคลื่อนไหวที่น่าสนใจของหุ้นในกลุ่มโกลบอลเทคโนโลยี

UBER ผู้ให้บริการแอปพลิเคชันรถรับส่งผ่านสมาร์ทโฟน หรือที่เรียกว่า Ride-hailing App ราคาหุ้นซื้อขายวันแรกต่ำกว่าราคา IPO ที่กำหนดไว้ที่ 45 ดอลลาร์สหรัฐฯต่อหุ้น (หรือเท่ากับมูลค่าตลาดที่ 82.2 พันล้านดอลลาร์สหรัฐฯ) ราคาที่เปิดซื้อขายวันแรกไม่ดี ทำให้มูลค่าตลาดบริษัทจดทะเบียนลดลงเหลือเพียง 70 พันล้านดอลลาร์สหรัฐฯ ต่ำกว่าที่นักลงทุนคาดหวังว่าควรจะอยู่ที่ระดับ 100 พันล้านดอลลาร์สหรัฐฯ

นาย Dara Khosrowshahi, CEO กล่าวกับ Financial Time ว่าไม่มีใครสามารถควบคุมสิ่งที่จะเกิดขึ้น/หรือไม่เกิดขึ้นในสัปดาห์แรกหลังหุ้นเข้าตลาดได้

ทั้งนี้ นักลงทุนบางกลุ่มตั้งข้อสงสัยต่อรายจ่ายที่อุดหนุนราคาโดยสารไม่ให้แพงเกินไป และโบนัสที่จ่ายให้กับคนขับ

ราคาหุ้น UBER เทรดในตลาดแนสแดกซื้อขายวันแรกเปิดที่ 42 ดอลลาร์สหรัฐฯ ต่ำกว่าราคา IPO ที่ 45 ดอลลาร์สหรัฐฯ อยู่ในจังหวะที่ดัชนี S&P 500 ลดลงรายสัปดาห์มากที่สุดนับตั้งแต่ต้นปี ขณะที่หุ้น Lyft ซึ่งทำธุรกิจในหมดเดียวกับ UBER ยังคงซื้อขายในระดับที่ยังต่ำกว่าราคา IPO เช่นกัน

อย่างไรก็ตาม อย่าลืมว่า!! การนำหุ้นเข้าตลาดของบริษัท UBER ในครั้งนี้ เป็นเม็ดเงิน IPO ที่ใหญ่ที่สุด รองจาก Facebook ซึ่งเคยทำได้ในปี 2012