สรุปภาวะตลาดตราสารหนี้ยูเอส ไฮยิลด์

เดือน ก.ย. ที่ผ่านมา ตราสารหนี้ยูเอส ไฮยิลด์ ที่มีอันดับความน่าเชื่อถือ (Credit rating) ระดับ B ให้ผลตอบแทน +0.32% นับเป็นการปรับตัวด้านบวกที่เริ่มชะลอลงจากหลายเดือนก่อนหน้า โดยได้รับปัจจัยจาก 1) ราคาน้ำมันดิบที่ปรับตัวขึ้น 2) เม็ดเงินไหลเข้าจากนักลงทุนรายย่อยที่เข้าลงทุนทำสถิติสูงสุดในช่วงเจ็ดเดือนที่ผ่านมา

ด้านกระแสเงินไหลเข้า-ออก ตราสารหนี้ยูเอส ไฮยิลด์ ได้รับกับกระแสเงินไหลเข้าในเดือน ก.ย. +4.7 พันล้านดอลลาร์สหรัฐฯ แม้นับรวมตั้งแต่ต้นปีพบเม็ดเงินไหลเข้าสุทธิรวมแล้ว +15.3 พันล้านดอลลาร์สหรัฐฯ

ด้านตราสารหนี้ออกใหม่ พบว่า มีมูลค่าตราสารหนี้ออกใหม่เพิ่มสูงสุดในเดือน ก.ย. จากจำนวน 51 ตราสาร คิดเป็นมูลค่า 31.3 พันล้านดอลลาร์สหรัฐฯ เพิ่มขึ้นจากเดือนส.ค.ที่ 11.0 พันล้านดอลลาร์สหรัฐฯ และยังสูงกว่าเดือน ก.ย. ปีที่แล้วที่ 18.2 พันล้านดอลลาร์สหรัฐฯ คิดเป็นอัตราการเพิ่มขึ้นของตราสารหนี้ออกใหม่ 72% เมื่อเทียบกับเดือนเดียวกันของปีที่แล้ว หากเปรียบเทียบกับช่วงเวลาเก้าเดือนแรกของปีนี้กับปีก่อน พบว่าในปีนี้มีตราสารหนี้ออกใหม่เพิ่มขึ้น 24% หมายถึงว่าเพิ่มขึ้นจาก 168.3 พันล้านดอลลาร์สหรัฐฯ เป็น 208.2 พันล้านดอลล่าร์สหรัฐฯ

ด้านการผิดนัดชำระหนี้ที่พบในตลาด มีตราสารหนี้ไฮยิลด์ผิดนัดชำระหนี้ 1 ตราสารในเดือน ก.ย. มูลค่า 500 ล้านดอลลาร์สหรัฐฯ อัตราการผิดนัดชำระหนี้ตามราคาที่ตราไว้ (Par weight default rate) สิ้นเดือน ก.ย. ระดับ 2.52% เพิ่มขึ้นจากสิ้นเดือน มิ.ย. ที่ระดับ 1.46% แต่ลดลงจากเดือน ส.ค. ที่ระดับ 2.55% อนึ่ง พอร์ตกองทุนหลักไม่มีตราสารผิดนัดชำระหนี้ในปีนี้

หากเทียบผลตอบแทนตราสารหนี้ไฮยิลด์สหรัฐฯ รายเดือน (ซึ่งเพิ่มขึ้น +0.32%) น้อยกว่าหุ้นสหรัฐฯ (S&P500 +1.87%) แต่มากกว่าตราสารหนี้เอกชน (U.S. Corporate -0.62%) และพันธบัตรรัฐบาล (U.S. Treasury -0.90%) เมื่อมองลึกลงไปโดยจำแนกตามอันดับความน่าเชื่อถือของตราสาร ตราสารหนี้ไฮยิลด์สหรัฐฯ ที่ได้รับการจัดอันดับความน่าเชื่อถือระดับ BB ให้ผลตอบแทน +0.28% ต่ำกว่าตราสารหนี้ที่ได้รับการจัดอันดับความน่าเชื่อถือระดับ B ซึ่งให้ผลตอบแทน +0.44% แต่สูงกว่าตราสารหนี้ที่ได้รับการจัดอันดับความน่าเชื่อถือ CCC หรือต่ำกว่าให้ผลตอบแทน +0.06% และเมื่อพิจารณาตราสารหนี้โดยจำแนกตามกลุ่มอุตสาหกรรมของบริษัทที่ลงทุนพบว่าตราสารหนี้ทั้ง 18 กลุ่มอุตสาหกรรม ให้ผลตอบแทนเป็นบวก นำโดยตราสารหนี้ใน 1. กลุ่มผู้ผลิตยานยนต์ (+1.80%) 2. ตราสารหนี้ในกลุ่มอสังหาริมทรัพย์ (+1.18%) และ 3. ตราสารหนี้ในกลุ่มประกันชีวิต (+1.11%) ขณะที่สามกลุ่มอุตสาหกรรมที่ให้ผลตอบแทนต่ำสุดเมื่อเทียบกับกลุ่มอุตสาหกรรมอื่นคือ 1. ตราสารหนี้ในกลุ่มพลังงาน (-0.78%) 2. ตราสารหนี้ในกลุ่มสถาบันการเงิน (-0.11%) และ 3. ตราสารหนี้ในกลุ่มขนส่ง (-0.09%)

ส่วนต่างของผลตอบแทนตราสารหนี้ยูเอสไฮยิลด์กับพันธบัตรรัฐบาลสหรัฐฯ (โดยใช้ Option adjusted spread) ระดับ 402 basis points แคบลง 5 basis points เมื่อเทียบกับสิ้นเดือน มิ.ย. อยู่ที่ระดับ 407 basis points ราคาตลาดของตราสารหนี้เพิ่มขึ้นจาก 98.91 ดอลลาร์สหรัฐฯ ในเดือน มิ.ย. เป็น 99.16 ดอลลาร์สหรัฐฯ ในเดือน ก.ย.

ด้านผลตอบแทนตราสารหนี้กรณีใช้สิทธิไถ่ถอนก่อนครบกำหนด (หรือที่เรียกว่า Yield to worst) ณ สิ้นเดือน ก.ย.ระดับ 5.87% พบว่า ทรงตัวจากเดือนก่อนหน้า แต่ลดลงจากช่วงเดือน มิ.ย. ที่ระดับ 6.08%

ที่มา: AXA Investment Managers, ก.ย. 2019

ทิศทางตราสารหนี้ยูเอสไฮยิลด์ในปีหน้า (2020)

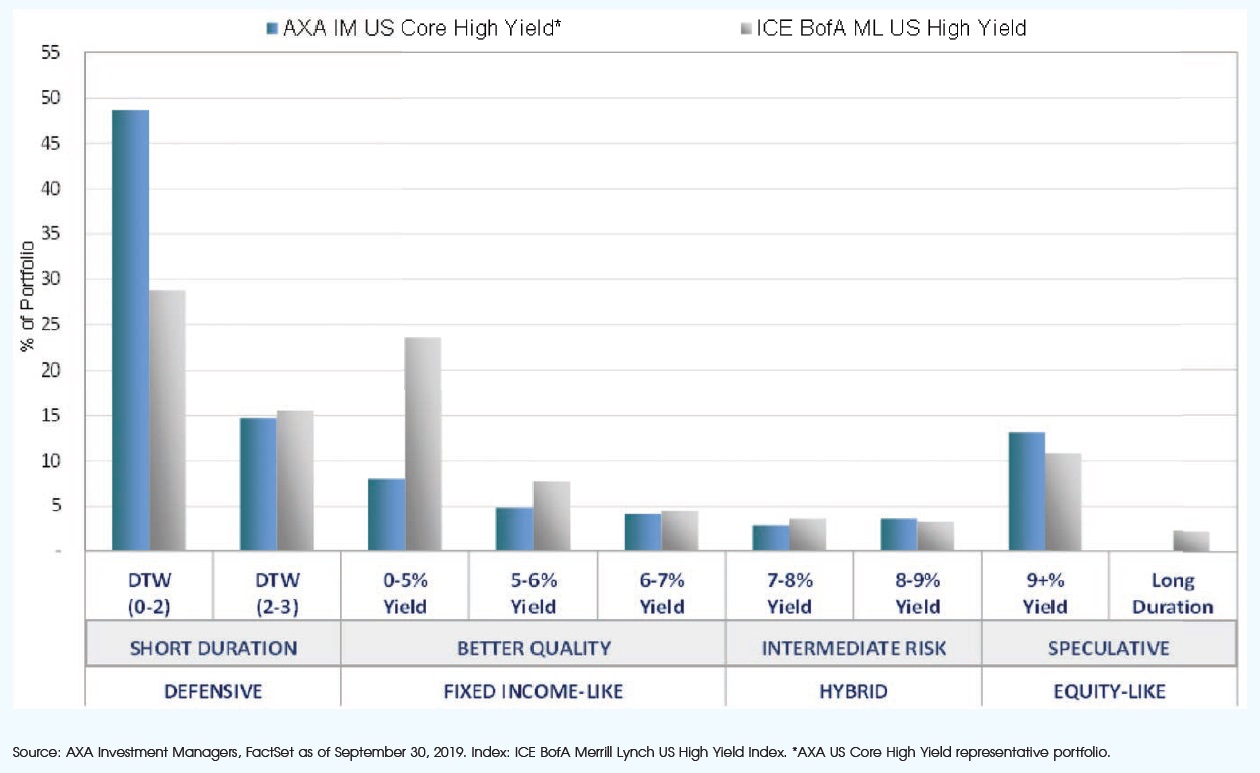

กองทุนหลัก ไม่เชื่อว่าสหรัฐฯ จะเผชิญกับภาวะเศรษฐกิจถดถอยอย่างมีนัย โดยธนาคารกลางสหรัฐฯ (เฟด) ยังคงเป็นผู้สนับสนุนเศรษฐกิจและตลาดตราสารหนี้เห็นจากการปรับลดอัตราดอกเบี้ยนโยบายครั้งล่าสุดในวันที่ 30 ต.ค. ซึ่งเป็นการลดดอกเบี้ยครั้งที่ 3 ในปีนี้ คาดว่าอัตราการผิดนัดชำระหนี้ (Default rate) ในปีหน้า (2020) จะอยู่ที่ระดับ 2.0% หมายถึงต่ำกว่าค่าเฉลี่ยระยะยาวที่ 3.4% นอกเหนือจากการคัดเลือกตราสารหนี้รายตัว โดยพิจารณาปัจจัยพื้นฐานเป็นหลักแล้ว กองทุนหลักยังคงใช้กลยุทธ์บริหารพอร์ตแบบบาร์เบล (Barbell) โดยบาร์เบลเป็นการบริหารพอร์ตที่กระจายการลงทุนออกเป็นสองส่วน ส่วนหนึ่งในตราสารหนี้ระยะสั้น อีกส่วนในตราสารหนี้ระยะยาว การจัดพอร์ตในลักษณะนี้ให้ผลดีจากอัตราผลตอบแทนที่สูงในตราสารหนี้ระยะยาว และเพิ่มความคล่องตัวในตราสารหนี้ระยะสั้น นอกจากนี้ยังช่วยลดความเสี่ยงต่อโอกาสที่ผลตอบแทนพันธบัตรระยะยาวปรับตัวสูงขึ้น เนื่องจากสามารถนำเงินที่ได้จากตราสารหนี้ระยะสั้นซึ่งหมดอายุลงไปลงทุนต่อในอัตราที่สูงขึ้น

กราฟ: แสดงการบริหารพอร์ตเชิงรุก ด้วยการกำหนดสัดส่วนของกองทุนหลักแอกซ่ายูเอสไฮยิลด์บอนด์ฟันด์

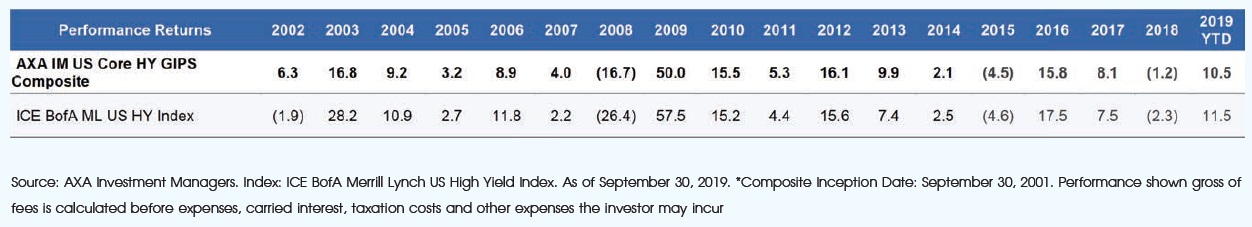

กราฟบน: ตราสารหนี้ส่วนใหญ่ของพอร์ตจะมีอายุตราสารไม่เกิน 2 ปี ทำให้เมื่อตราสารหมดอายุลง กองทุนจะนำเงินต้นและดอกเบี้ยที่ได้รับไปลงทุนต่อ ในส่วนของตราสารหนี้ที่จ่ายผลตอบแทนระดับสูงกว่า 9% ขึ้นไปเป็นตราสารหนี้ของบริษัทที่อยู่ในกลุ่มเทคโนโลยี ซอฟต์แวร์ บริษัทเหล่านี้มีอัตราส่วนกำไรก่อนดอกเบี้ยจ่าย ภาษี ค่าเสี่อมราคา และค่าใช้จ่ายตัดจ่าย (EBITDA) เทียบรายได้ในอัตราสูงระดับ 30% จึงมีโอกาสน้อยที่จะผิดนัดชำระหนี้ ภาพรวมตลาดตราสารหนี้ยูเอสไฮยิลด์ยังไปได้สวย เห็นได้จากในปีนี้ซึ่งเป็นปีที่ธุรกิจสหรัฐฯ เผชิญกับปัจจัยเสี่ยงทางด้านสงครามการค้า สถานการณ์ที่สหราชอาณาจักรจะออกจากสหภาพยุโรป (เบร็กซิท) ก็ยังให้ผลตอบแทนถึง 11.5% (2019YTD) ด้วยเหตุที่ผู้ออกตราสารมีฐานะการเงินดีขึ้น มีระดับความสามารถในการจ่ายดอกเบี้ย (Interest coverage ratio) ที่ดีขึ้นกว่าเดิม

กราฟ: ผลตอแทนรายปีปฏิทินของกองทุนหลักแอกซ่ายูเอสไฮยิลด์บอนด์ฟันด์นับตั้งแต่จัดตั้งกองทุน

จากปีนี้ต่อเนื่องจนถึงปีหน้า ผู้จัดการกองทุนหลัก คาดว่า ตลาดตราสารหนี้ยูเอสไฮยิลด์มีตราสารหนี้ครบอายุไม่ถึง 50 พันล้านดอลลาร์สหรัฐฯ ซึ่งเป็นจำนวนที่น้อย

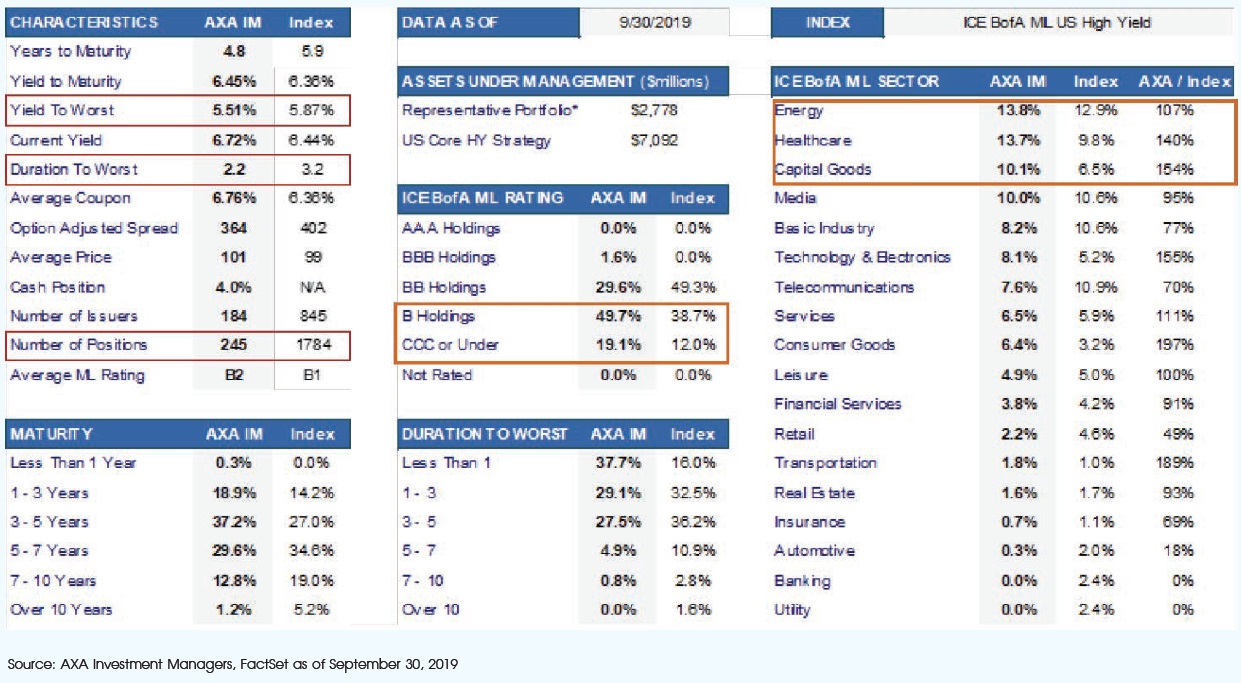

ข้อมูลสำคัญของพอร์ตกองทุนหลัก

กองทุนหลักแอกซ่ายูเอสไฮยิลด์บอนด์ฟันด์ ให้น้ำหนักลงทุนกับตราสารหนี้ในกลุ่มพลังงาน (13.8%) เฮลธ์แคร์ (13.7%) และสินค้าทุน (10.1%) มากกว่าเกณฑ์มาตรฐาน โดยตราสารหนี้ในกลุ่มพลังงาน กองทุนหลักไม่ได้ลงทุนไปกับบริษัทผู้ผลิตน้ำมัน (ซึ่งรายได้ผันผวนไปตามราคาน้ำมันดิบโลก) แต่จะลงทุนกับบริษัทท่อส่งน้ำมันที่มีรายได้ค่าธรรมเนียมทรงตัว จากการให้บริการระบบท่อลำเลียง รายได้จึงไม่ผันผวนไปตามราคาน้ำมันดิบในตลาดโลก สำหรับตราสารหนี้ในกลุ่มเฮลธ์แคร์ กองทุนหลักได้ลงทุนในตราสารหนี้ของบริษัททำสัญญาให้บริการสุขภาพต่อเนื่องกับโรงพยาบาลคาดว่าจะได้รับประโยชน์จากเมกะเทรนด์ด้านประชากรสูงวัยของสหรัฐฯ สำหรับตราสารหนี้ในกลุ่มสินค้าทุน กองทุนหลักมองโอกาสเติบโตของเศรษฐกิจดิจิทัล และโลจิสติก จึงลงทุนไปกับตราสารหนี้ของบริษัทในกลุ่มบรรจุภัณฑ์

กราฟ: ข้อมูลสำคัญของพอร์ตกองทุนหลักแอกซ่ายูเอสไฮยิลด์บอนด์ฟันด์

กล่าวโดยสรุปในปีหน้าผู้จัดการกองทุนหลักมองว่าเศรษฐกิจสหรัฐฯ ไม่น่าจะมีปัญหาให้หนักอกหนักใจ ตราสารหนี้ยูเอสไฮยิลด์น่าจะให้ผลตอบแทนได้ดีสม่ำเสมอต่อไป อัตราการผิดนัดชำระหนี้อยู่ในระดับต่ำกว่าค่าเฉลี่ยในอดีต

นโยบายลงทุนของ AXA WF US High Yield Bonds I USD

ลงทุนในตราสารหนี้ที่ให้ผลตอบแทนเป็นดอกเบี้ยคงที่และผันแปร โดยมีเป้าหมายในการบริหารกองทุนเพื่อให้ได้รายได้จากดอกเบี้ยในระดับสูงและสม่ำเสมอ

กองทุนหลัก (Master Fund)

ชื่อ: AXA WF US High Yield Bonds I USD

วัตถุประสงค์การลงทุน: แสวงหาผลตอบแทนสูงจากการลงทุนในตราสารหนี้ยูเอสไฮยิดล์ในระยะยาว

วันจดทะเบียน: November 2006

ประเทศที่จดทะเบียน: ลักเซมเบิร์ก

สกุลเงิน: USD

เกณฑ์วัดผลการดำเนินงาน (Performance Indicator): ICE BofAML US High Yield Master II

Morningstar Category: Global Fixed Income

Bloomberg (A): AXUHYIU LX

Fund Size: USD 2,777.64 million (down from USD 2,810.06 million in Apr this year)

NAV: USD 250.8 (up from USD 248.8 in June this year)

Number of holdings: 247 (Down from 249 in June this year)

ที่มา: AXA WF US High Yield Bonds I USD, เดือนก.ย. 2019

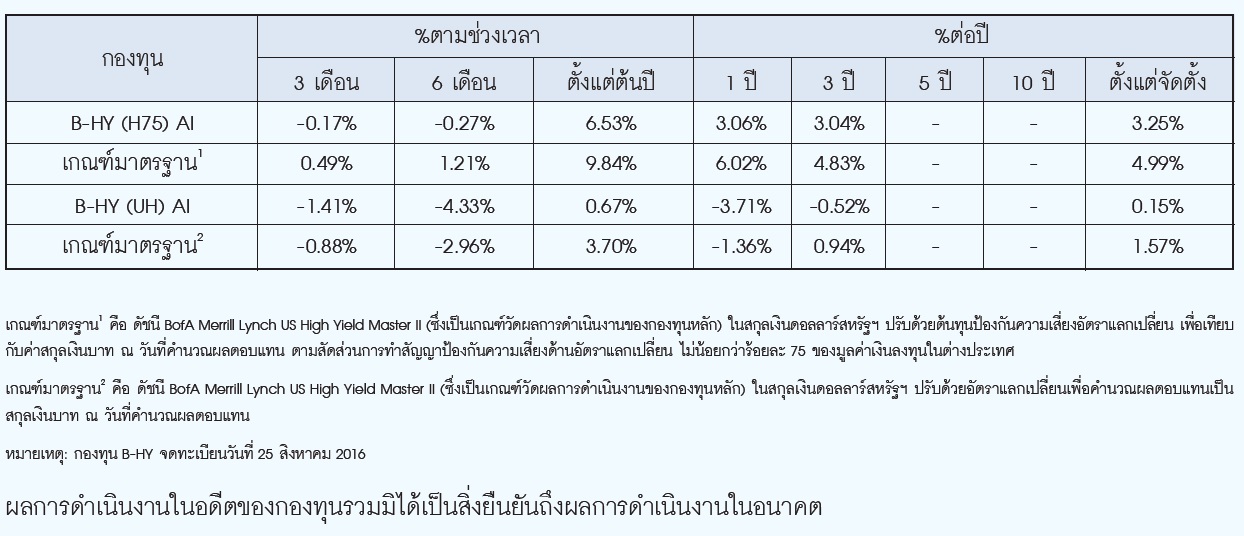

ผลการดำเนินงานกองทุนย้อนหลัง (ข้อมูล 31 ตุลาคม 2019)

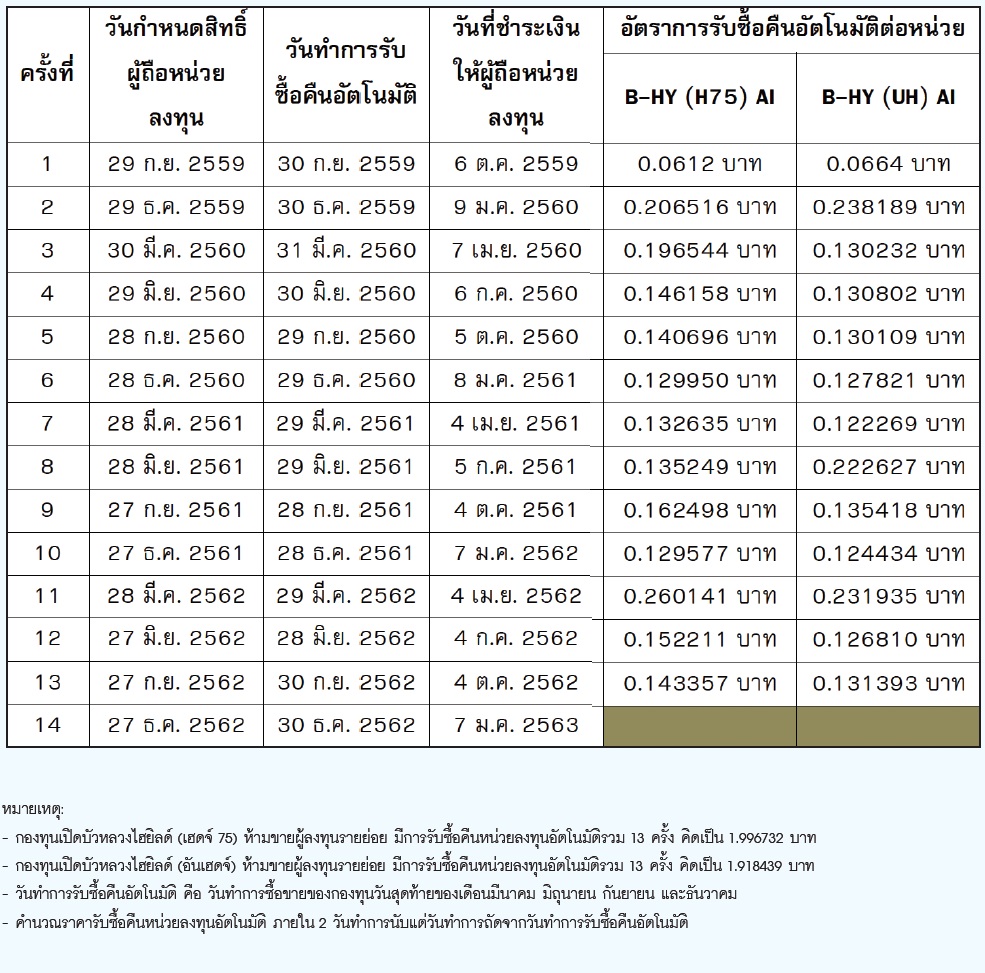

ประกาศการรับซื้อคืนหน่วยลงทุนอัตโนมัติ

กองทุนเปิดบัวหลวงไฮยิลด์ (เฮดจ์ 75) ห้ามขายผู้ลงทุนรายย่อย (B-HY (H75) AI)

และกองทุนเปิดบัวหลวงไฮยิลด์ (อันเฮดจ์) ห้ามขายผู้ลงทุนรายย่อย (B-HY (UH) AI)