Highlight

- กองทุน B-INCOME มีการรับซื้อคืนหน่วยลงทุนอัตโนมัติครั้งที่ 15 เมื่อวันที่ 31 มี.ค. 2564 อัตรา 0.054525 บาทต่อหน่วย

- กองทุนบัวหลวงคาดว่า กนง. จะคงอัตราดอกเบี้ยนโยบายที่ 0.50% ตลอดทั้งปี 2564 ส่งผลให้อัตราผลตอบแทนพันธบัตรระยะสั้นปรับตัวได้ในกรอบจำกัด ขณะที่อัตราผลตอบแทนพันธบัตรระยะยาวมีโอกาสผันผวนในทิศทางที่ปรับเพิ่มขึ้น

- กลยุทธ์การลงทุนในตราสารทุนระยะข้างหน้า ยังต้องมีความ Selective ในหุ้นกลุ่มที่ได้ประโยชน์จากการฟื้นตัวของเศรษฐกิจไทยและเศรษฐกิจโลก ซึ่งได้รับประโยชน์จากการเปิดประเทศในอนาคต และหุ้นที่มีแนวโน้มของผลประกอบการที่ดี

- Global REITs ปรับตัวดีขึ้นจากการเร่งฉีดวัคซีนในหลายประเทศและการเปิดเมืองในขณะที่ REITs ไทยยังคงฟื้นตัวได้ช้า ซึ่งคาดว่าน่าจะฟื้นตัวได้เมื่อมีความคืบหน้าเรื่องวัคซีนโควิดชัดเจนขึ้น และ REITs เป็นเครื่องมือกระจายความเสี่ยงของพอร์ตการลงทุน

ตราสารหนี้

อัตราผลตอบแทนพันธบัตรระยะยาวของสหรัฐฯ มีกังวลด้านการปรับเพิ่มขึ้นของเงินเฟ้อและการปรับลดปริมาณการซื้อพันธบัตรของ Fed โดยตั้งแต่ต้นปีค.ศ. 2021 ถึงเดือน พ.ค. อัตราผลตอบแทน UST10Y ปรับเพิ่มขึ้นมาแล้วกว่า 70 bps ตลาดคาดการณ์ว่าการเคลื่อนไหวของอัตราผลตอบแทนพันธบัตรสหรัฐฯ ในระยะสั้นจะทรงตัว แต่ในระยะยาวมีความเป็นไปได้ที่จะปรับขึ้นในลักษณะค่อยเป็นค่อยไป

อัตราผลตอบแทนของพันธบัตรรัฐบาลไทยมีทิศทางตามการเคลื่อนไหวของอัตราผลตอบแทนพันธบัตรระยะยาวของสหรัฐฯ และมีปัจจัยในประเทศจากการประกาศ พรก.ให้อำนาจกระทรวงการคลังกู้เงินเพื่อแก้ไขปัญหาจากการระบาดของโควิด-19 เพิ่มเติม วงเงินไม่เกิน 5 แสนล้านบาท (เบื้องต้นวงเงินไม่เกิน 7 แสนล้านบาท ตามที่ประกาศในวันที่ 18 พ.ค.) ทำให้ตลาดมีความกังวลถึงการกู้เงินผ่านเครื่องมือทางการเงินต่างๆ รวมถึงการออกพันธบัตรรัฐบาลเพิ่มเติม ซึ่งจะส่งผลต่อสภาพคล่องและราคาตราสารหนี้ จึงมีการขายพันธบัตรระยะยาวออกมา

แนวโน้มของตราสารหนี้ไทย กองทุนบัวหลวงคาดว่า กนง. จะคงอัตราดอกเบี้ยนโยบายที่ 0.50% ตลอดทั้งปี 2564 ส่งผลให้อัตราผลตอบแทนพัน69ธบัตรระยะสั้นปรับตัวได้ในกรอบจำกัด ขณะที่อัตราผลตอบแทนพันธบัตรระยะยาวมีโอกาสผันผวนในทิศทางที่ปรับเพิ่มขึ้น

ตราสารทุน

ตลาดหุ้นโลก ปัจจัยบวกต่อตลาด ยังคงหนุนด้วยการฟื้นตัวที่แข็งแกร่งอย่างต่อเนื่องของเศรษฐกิจโลก แต่มีแรงกดดันจาก ความกังวลต่อเงินเฟ้อของสหรัฐฯ โดยอัตราเงินเฟ้อทั่วไป ปรับสูงขึ้นเป็น 4.2% YoY ส่วนหนึ่งมาจากฐานที่ต่ำในปีที่แล้ว ช่วงครึ่งหลังของปี อัตราเงินเฟ้อยังคงเป็นปัจจัยหลักที่ต้องจับตา ซึ่งระดับอัตราเงินเฟ้อที่สูงกว่าคาด อาจจะส่งผลต่อสัญญาณทิศทางนโยบายการเงินในอนาคตของ Fed ได้ อีกทั้งยังจะเริ่มเห็นผลกระทบของต้นทุนที่สูงขึ้นต่ออัตรากำไรของบริษัทในบางอุตสาหกรรมมากกว่าช่วงที่ผ่านมา

ตลาดหุ้นไทยปรับตัวในทิศทางเดียวกับตลาดหุ้นโลก แม้ว่าผลประกอบการไตรมาส 1 ที่ประกาศออกมา ผลกำไรสุทธิที่เกี่ยวข้องกับธุรกิจในประเทศฟื้นตัวต่ำกว่าที่ตลาดคาดการณ์ แต่กลุ่มที่เกี่ยวข้องกับเศรษฐกิจโลก มีผลประกอบการฟื้นตัวได้ดี ได้แก่ พลังงาน ปิโตรเคมี เกษตร อิเล็กทรอนิคส์ เป็นต้น ซึ่งตลาดหุ้นไทยมีน้ำหนักหุ้นกลุ่มพลังงานในดัชนีที่สูง ทำให้ตลาดหุ้นไทยโดยภาพรวมสามารถยืนระดับได้ดี

กลยุทธ์การลงทุนในระยะข้างหน้า ยังต้องมีความ Selective ในหุ้นกลุ่มที่ได้ประโยชน์จากการฟื้นตัวของเศรษฐกิจไทยและเศรษฐกิจโลก ซึ่งได้รับประโยชน์จากการเปิดประเทศในอนาคต และหุ้นที่มีแนวโน้มของผลประกอบการที่ดี

สินทรัพย์ทางเลือก

Global REITs ปรับตัวดีขึ้นจากการเร่งฉีดวัคซีนในหลายประเทศและการเปิดเมืองในณะที่ REITs ไทยยังคงฟื้นตัวได้ช้า ซึ่งคาดว่าน่าจะฟื้นตัวได้เมื่อมีความคืบหน้าเรื่องวัคซีนโควิดชัดเจนขึ้น และ REITs เป็นเครื่องมือกระจายความเสี่ยงของพอร์ตการลงทุน

พอร์ตการลงทุน

ตราสารหนี้ : กองทุนลดน้ำหนักพันธบัตรระยะปานกลางถึงยาว และเพิ่มน้ำหนักพันธบัตรระยะสั้น ส่งผลให้อายุเฉลี่ยของพอร์ต (Portfolio duration) ลดลง และได้เพิ่มสัดส่วนกองทุนตราสารหนี้ต่างประเทศประเภท Global Bond Fund แต่ลดน้ำหนักกองทุนประเภท Short Duration Bond Fund กองทุนมี Portfolio Duration 1.02 ปี

ตราสารทุน : กองทุนเพิ่มสัดส่วนหุ้นต่างประเทศ โดยเพิ่มน้ำหนักในหุ้นธนาคารและสื่อสารในอาเซียน หุ้น E-Commerce และหุ้นเสื้อผ้าอุปกรณ์กีฬาในสหรัฐฯ แต่ยังคงสัดส่วนหุ้นไทยเท่าเดิม โดยลงทุนเพิ่มในหุ้นกลุ่มวัสดุก่อสร้าง อสังหาริมทรัพย์ ธุรกิจการเกษตร และขนส่ง แต่ลดน้ำหนักหุ้นกลุ่มสื่อสาร พลังงาน และธนาคาร

สินทรัพย์ทางเลือก : กองทุนได้ลดสัดส่วนกองทุนโครงสร้างพื้นฐานประเภทเดินทางขนส่ง แต่เพิ่มน้ำหนักใน REITs กลุ่มค้าปลีก และ REITs ต่างประเทศ

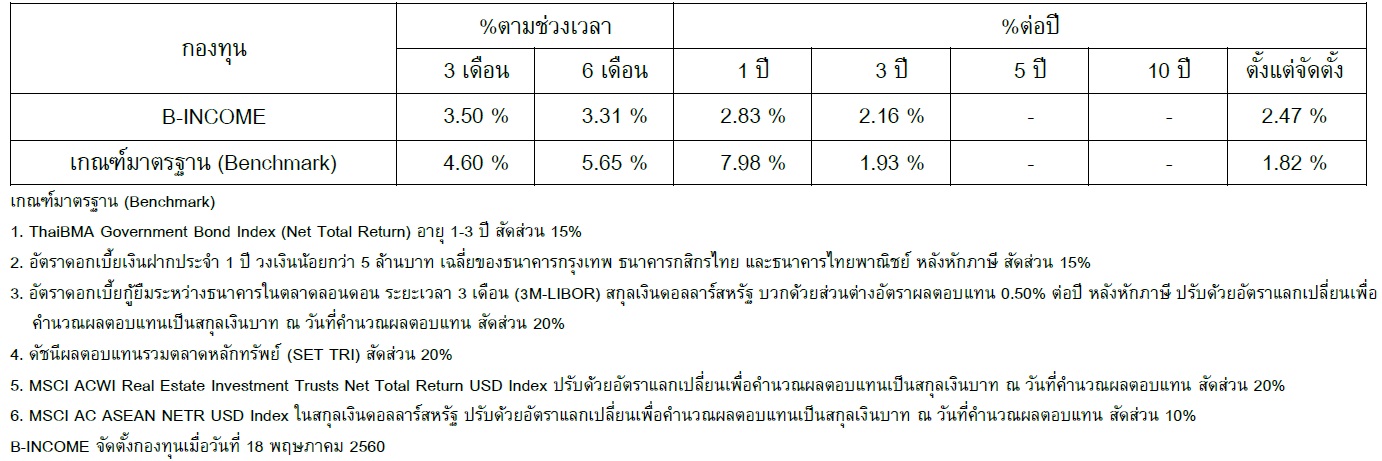

ผลการดำเนินงานของกองทุน B-INCOME ณ 31 พ.ค. 2564

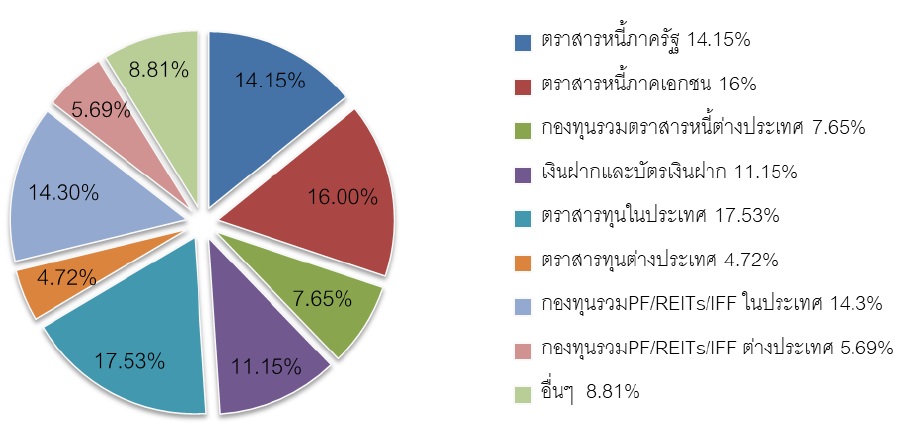

สัดส่วนการลงทุนของกองทุน B-INCOME ณ 31 พ.ค. 2564

ประกาศรับซื้อหน่วยลงทุนอัตโนมัติของกองทุนเปิดบัวหลวงอินคัม

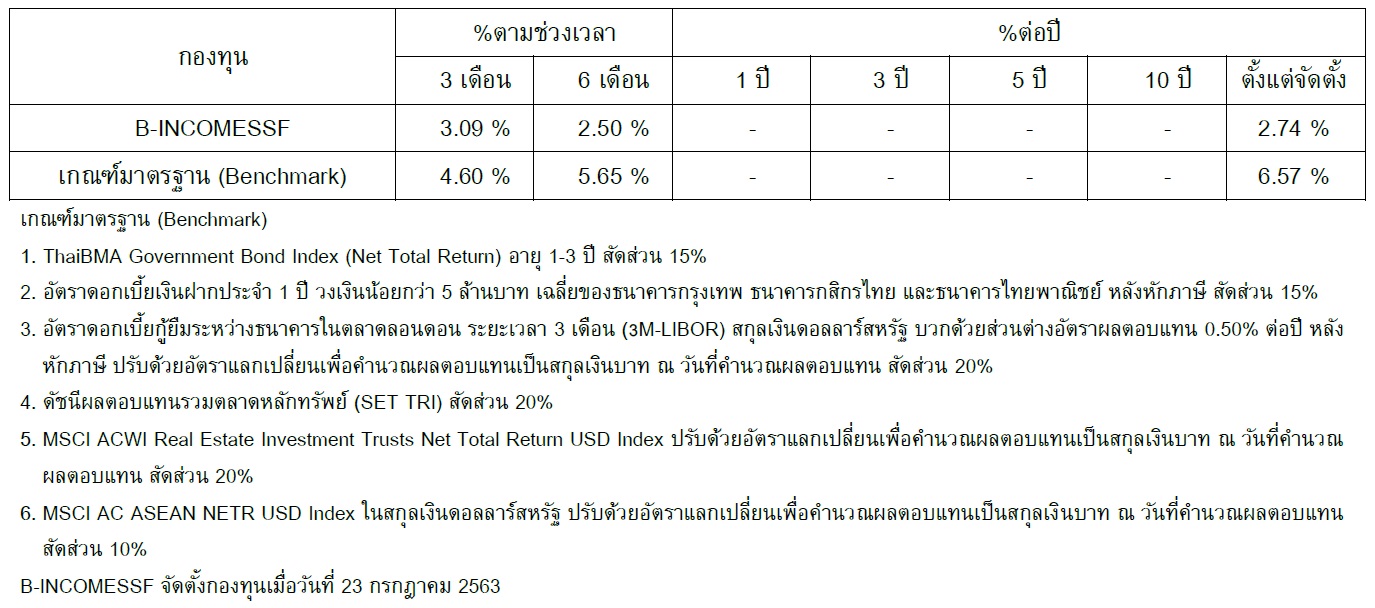

ผลการดำเนินงานของกองทุน B-INCOMESSF ณ 31 พ.ค. 2564

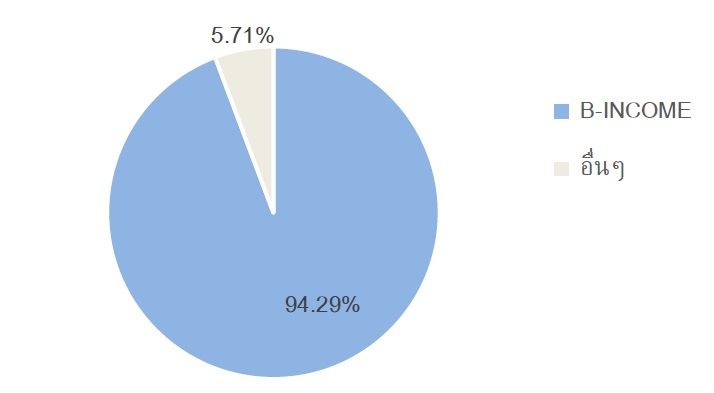

สัดส่วนการลงทุนของกองทุน B-INCOMESSF ณ 31 พ.ค. 2564

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต