สรุปประเด็นสำคัญทางเศรษฐกิจอินเดียในเดือนเมษายน 2018

ตลาดหุ้นอินเดียกลับมาฟื้นตัวเดือน เม.ย. 2018 โดย MSCI India Index เพิ่มขึ้น 4.11% อันเนื่องมาจากกำไรสุทธิบริษัทจดทะเบียนที่ออกมาเติบโตดี นักลงทุนสถาบันในประเทศเป็นผู้ซื้อสุทธิจำนวน 1.4 พันล้านดอลาร์สหรัฐฯ ขณะที่นักลงทุนต่างชาติขายสุทธิ 806 ล้านดอลลาร์สหรัฐฯ

เงินทุนสำรองระหว่างประเทศ: ยังคงอยู่ระดับสูงที่ 423 พันล้านดอลลาร์สหรัฐฯ (409 ล้านดอลลาร์สหรัฐฯ เมื่อปลายปีที่แล้ว) ค่าเงินรูปีอ่อนค่าลง 2.3% เทียบดอลลาร์

ผลประกอบการตลาดหุ้นในไตรมาสแรก: ส่วนใหญ่ออกมาตามที่ตลาดคาดการณ์ หุ้นในกลุ่มน้ำมันและก๊าซให้ผลตอบแทนลดลง ขณะที่หุ้นในกลุ่มไอที สร้างผลตอบแทนดีอันเนื่องมาจากค่าเงินรูปีที่อ่อนลงส่งผลบวกต่อธุรกิจในกลุ่มนี้

เงินเฟ้ออินเดีย: อัตราเงินเฟ้อลดลงต่อเนื่องเป็นเดือนที่สามจาก 4.4% ในเดือน ก.พ. เป็น 4.3% ในเดือน มี.ค.

ยอดขายรถ: อุตสาหกรรมผลิตรถยนต์อยู่ในช่วงที่เติบโตอย่างก้าวกระโดด ยอดขายรถยนต์เทียบกับปีที่แล้วเพิ่มขึ้นในทุกประเภท ประเภทรถโดยสารเพิ่มขึ้น 15% รถแทรกเตอร์เพิ่มขึ้น 20% รถพาณิชย์เพิ่มขึ้น 25% รถมอเตอร์ไซด์เพิ่มขึ้น 20% ในเดือน มี.ค.

ยอดส่งออกสินค้าสำคัญๆ: ยอดส่งออกลดลงในสินค้าประเภทอัญมณีและสิ่งทอลดลง สินค้ากลุ่มอื่นยังส่งออกได้ดี ความต้องการซีเมนต์ภายในประเทศเพิ่มขึ้น 13% ทำให้ราคาซีเมนต์ต่อหน่วยเพิ่มขึ้นในทุกแคว้น ยกเว้นแคว้นทางตอนเหนือของประเทศ

อัตราดอกเบี้ย: ธนาคารกลางอินเดีย (RBI) คงอัตราดอกเบี้ยไว้ที่ 6.00% แต่มีแนวโน้มว่าจะเพิ่มขึ้นในการประชุมครั้งถัดไป

ภาษีประเทศ: รายได้จากการจัดเก็บภาษีเพิ่มขึ้นสู่ระดับ 1 ล้านล้านรูปี สูงกว่าที่คาดไว้ว่าจะทำได้ 850-900 พันล้านรูปี การเริ่มใช้ระบบชำระภาษีแบบ e-way bill ช่วยเพิ่มการจัดเก็บ กองทุนหลักคงมุมมองเชิงบวกต่อการบังคับใช้ภาษีสินค้าและบริการ (GST) เป็นครั้งแรกเมื่อกลางปีที่ผ่านมา

Conference call with Reliance India Equity Portfolio

ถาม: เนื่องจากอินเดียพึ่งพาสินค้าประเภทปิโตรเลียมและน้ำมันดิบจากต่างประเทศในสัดส่วนที่สูง ดัชนีตลาดหุ้นอินเดียจะทนต่อภาวะราคาน้ำมันที่สูงแตะระดับ 66-70 ดอลลาร์สหรัฐฯ ต่อบาร์เรลได้อีกนานเพียงใด

ตอบ: ในระยะสั้นถึงกลางราคาน้ำมันดิบที่เพิ่มขึ้น แม้จะส่งผลกระทบต่อทั้งดุลบัญชีเดินสะพัด และการขาดดุลการคลัง (Twin Deficit) ก็จริง เนื่องจากอินเดียนำเข้าน้ำมันดิบปีละกว่า 1 พันล้านบาร์เรล ราคาน้ำมันดิบที่เพิ่มขึ้นทุกๆ 1 ดอลลาร์สหรัฐฯ จะทำให้เงินทุนสำรองลดลง 1 พันล้านล้านดอลลาร์สหรัฐฯ ต่อปี ดังนั้นหากน้ำมันดิบเพิ่มขึ้น 10 ดอลลาร์สหรัฐฯ จะทำให้การขาดดุลบัญชีเดินสะพัดเพิ่มขึ้น 0.3% ของ GDP ประเทศ ภาวะดังกล่าวหากต่อเนื่องจนส่งผลต่อดุลการชำระเงิน จะทำให้ค่าเงินรูปีอ่อนค่า กระทบเงินไหลออก อย่างไรก็ตาม กรณีดังกล่าวไม่น่ากังวลเนื่องจากอินเดียมีเงินทุนสำรองเงินตรากว่า 420 พันล้านดอลลาร์สหรัฐฯ อันจะเป็นตัวช่วยป้องกันไม่ให้เงินรูปีอ่อนค่า (กองทุนหลักมองว่าอ่อนค่าเพียง 3% เทียบ USD จากผลของเงินเฟ้อ)

ในระยะยาว ราคาน้ำมันดิบที่สูงขึ้นไม่ได้ส่งผลลบต่อตลาดหุ้น เนื่องจากเศรษฐกิจภายหลังการปรับตัวจะส่งต่อต้นทุนไปยังผู้บริโภค

ถาม: ผลตอบแทนดัชนีหุ้นอินเดียจะมีทศทางอย่างไรในอีก 12 เดือนข้างหน้า ผลตอบแทนดังกล่าวตั้งอยู่บนสมมติฐานอะไรบ้าง

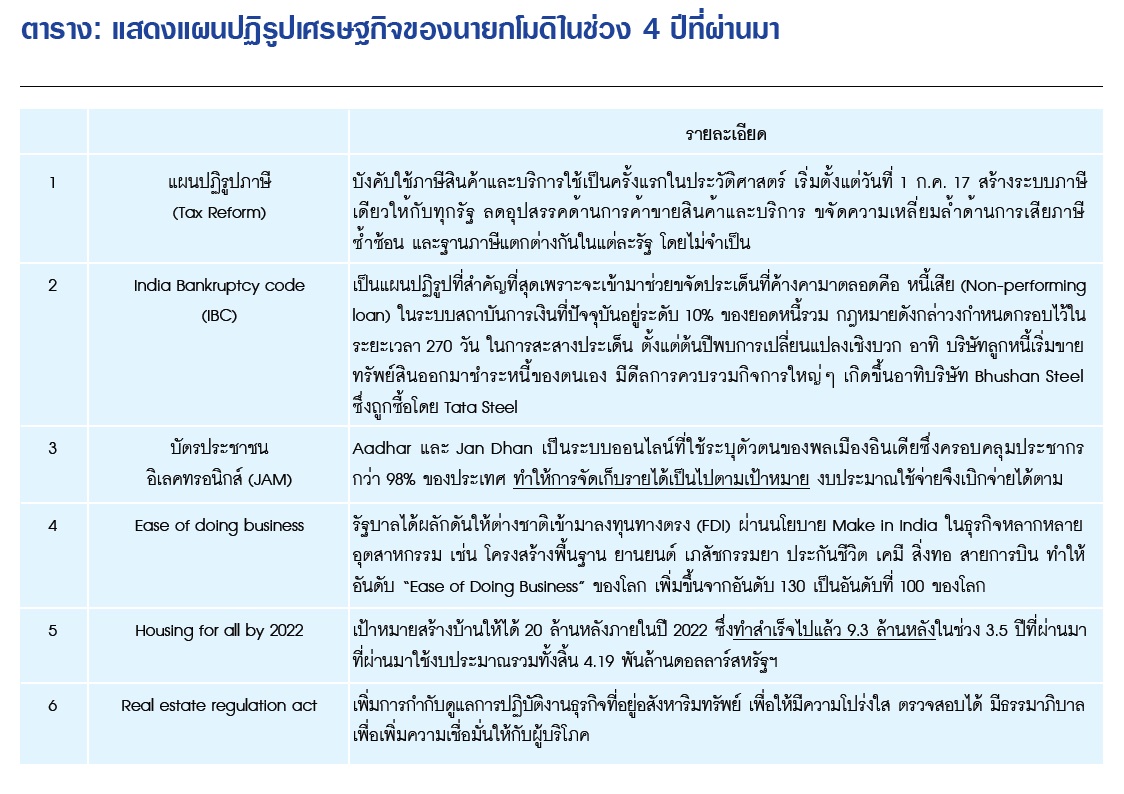

ตอบ: หากประเทศอินเดียยังสามารถดำเนินตามแผนการปฏิรูปที่วางไว้ได้อย่างดีในอีก 3-4 ปีข้างหน้า เช่น Goods and Services Tax Reform, India Bankruptcy Code ฯลฯ แรงส่งจากดัชนีชี้วัดทางเศรษฐกิจที่อยู่ระดับต่ำในปี 2017 (หลังการบังคับใช้ภาษีและการยกเลิกธนบัตร) เชื่อว่ากำไรสุทธิจะเติบโตเด่นได้ระดับในอีก 2-3 ปีถัดไป (ตลาดคาดการณ์ว่าอัตราการเติบโตของกำไรสุทธิบริษัทจดทะเบียนระดับ 20% ต่อปี) ผลตอบแทนของดัชนีน่าจะสอดคล้องกับอัตราการเติบโตของกำไรสุทธิบริษัทจดทะเบียนเช่นกัน

ที่มา: Reliance Asset Management (Singapore) Pte. Ltd, เดือน พ.ค. 2018

หุ้นอินเดียมีปัจจัยบวก 4 ประเด็นในทุกภาวะการณ์ คือ

- การเพิ่มขึ้นของชนชั้นกลาง

- ความต้องการความเป็นอยู่พื้นฐาน

- การเติบโตของเมือง

- ศูนย์กลางการผลิต Make in India

ความเสี่ยงอะไรที่นักลงทุนเฝ้าติดตาม

- แรงกดดันระยะสั้นจากราคาน้ำมันดิบระดับสูง ซึ่งทำให้งบประมาณขาดดุลจากการที่อินเดียนำเข้าสุทธิน้ำมันจากต่างประเทศ

- โมดิจะชนะการเลือกตั้งในปี 2019 หรือไม่ คาดว่าตลาดปัจจุบันคาดการณ์ถึงชัยชนะของโมดิไปมากแล้ว

- แรงขายหุ้นขนาดกลาง (BSE Midcap Index ผลตอบแทนในปี FY2017 +48.1%) และหุ้นขนาดเล็ก (BSE Small Cap Index ผลตอบแทนในปี FY2017 +60.8%) จากนักลงทุนรายย่อยอินเดียหลังราคาปรับตัวขึ้นมามากในปีที่ผ่านมา

ประเด็นที่น่าสนใจ

“การคาดการณ์ในสิ่งที่ไม่มีใครคาดคิด”

ผลการเลือกตั้งเป็นสิ่งที่คาดเดายาก เหตุการณ์ใหญ่หลายครั้งที่กูรูชอบออกมาแสดงความคิดเห็นต่างๆนานา จึงหยิบยก “เหตุการณ์อดีตที่เคยเกิดขึ้นกับตลาดหุ้นอินเดีย” ขึ้นมากล่าวแต่เนิ่นๆ โดย

- ปี 2014 ผลการเลือกตั้งอินเดียเป็นที่ช็อคกับตลาดหุ้น เนื่องจากทุกคนคาดหวังว่าพรรค NDA (National Democratic Alliance) ซึ่งเป็นพรรคเดียวกับนเรนทระ โมดิ นายกอินเดียคนปัจจุบัน (แต่ตอนนั้นนำโดยนายอทัล บิฮารี วาจเปายี) จะกลับมาชนะอีกครั้ง แต่แล้วเมื่อไม่เป็นอย่างคาด หุ้นอินเดียร่วงลงกว่า -20% ในเวลาเพียงไม่กี่วัน (และกลับมา New High ในอีก 6 เดือน) นโยบายรวมถึงสิ่งที่จะตามมาภายหลังชัยชนะของพรรค UPA (United Progressive Alliance ซึ่งได้เสียง 218 ขณะที่พรรค NDA ได้เสียง 181) ในช่วง ปี 2004-2009 ก็ไม่มีความชัดเจน กระนั้นก็ดี เศรษฐกิจอินเดียเติบยังเติบโตได้รวดเร็วมากโดย Real GDP เติบโต 8% (CAGR: Compound Annual Growth Rate) ดัชนีหุ้น Nifty อินเดียก็ทะยานกว่า +19% (CAGR) ไปอีก 5 ปี เช่นเดียวกับสหรัฐฯที่ได้โดนัลด์ ทรัมป์ เป็นประธานาธิบดี ผู้เชี่ยวชาญหลายสำนักออกเสียงเตือนทั้งต่อเศรษฐกิจสหรัฐฯ เศรษฐกิจโลก และตลาดหุ้น แต่สิ่งที่พบคือ 1. เศรษฐกิจโลก (Synchronized recovery) ฟื้นตัวพร้อมกัน 2. เป็นปีที่ตลาดหุ้นมีความผันผวนต่ำที่สุด และ 3. ตลาดหุ้นสร้างผลตอบแทนดีที่สุดหลังวิกฤตการเงิน (GFC) ปี 2008

การเลือกอินเดียในปีหน้า 2019 จะมีความหมายโดยนัยอะไร แต่สิ่งที่เราเรียนรู้คือ สิ่งที่เกิดขึ้นกับตลาดหุ้นในอีก 5 ปีข้างหน้า

สิ่งที่อยู่เหนือเกินกว่าผลการเลือกตั้งนั้น “มีค่ามากกว่า” สิ่งนั้นคือ

- ฐานะการเงินและการใช้จ่ายของรัฐบาล ภาคเอกชน ภาคครัวเรือน และภาคการเงิน ว่ายังไปได้สวยหรือไม่

- เศรษฐกิจโลกอยู่ในช่วงขยายตัวและมีทิศทางเร่งตัว จะส่งผลให้กำไรบริษัทจดทะเบียนได้รับการปรับประมาณการขึ้นด้วยหรือไม่

- ความสามารถในการผลิต (Productivity)

- กำไรบริษัทจดทะเบียน EPS growth (Market consensus คาดว่ากำไรสุทธิบริษัทจดทะเบียนใน Nifty index จะเติบโต 19% ต่อปีในปี 2019

ผู้จัดการกองทุนหลัก Reliance Asset Management ยอมรับว่าในปีนี้ความผันผวนจะทวีขึ้นมากกว่าปี 2017 อันเป็นผลจากการเลือกตั้งปี 2019 ที่กำลังจะใกล้เข้ามาและการเลือกตั้งรัฐย่อยๆ ที่เกิดขึ้นในช่วงนี้ แต่อย่างที่บอกข้างต้น จุดเด่นของตลาดเป็นปัจจัยหลักมากกว่าที่จะไปกังวลต่อการใช้ถ้อยคำ (Rhetoric) ของบรรดากูรูทั้งหลาย

Source: Fund manager view, Manish Gunwani, Reliance Asset Management, 23 เม.ย. 2018

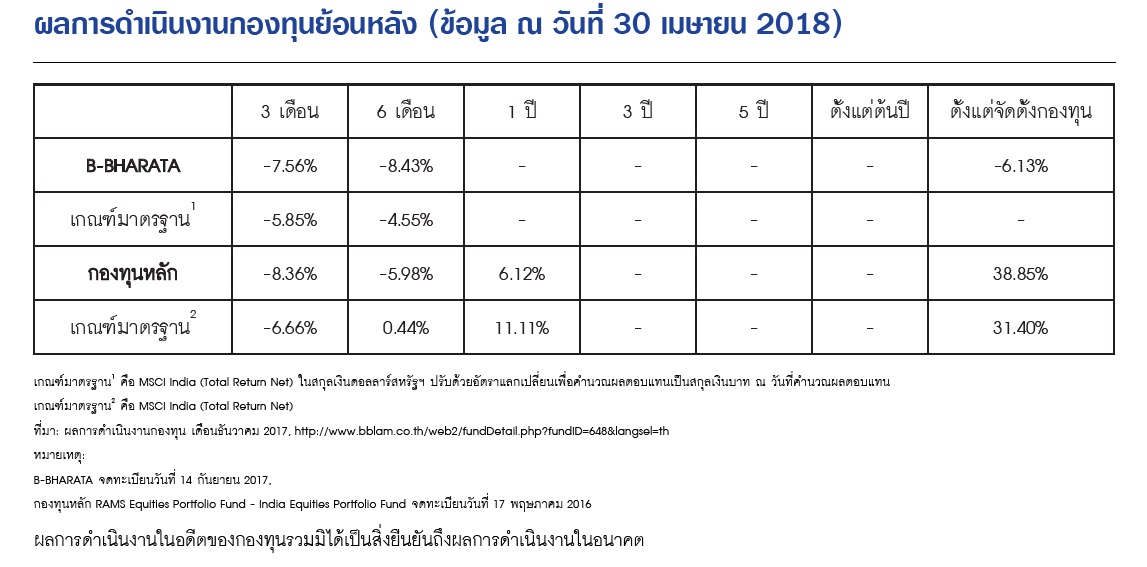

กองทุนหลัก (Master Fund)

ชื่อ: RAMS Equities Portfolio Fund – India Equities Portfolio Fund ชนิดหน่วยลงทุน Class I (USD)

นโยบายการลงทุน: มุ่งหาผลตอบแทนจากการเพิ่มมูลค่าของเงินลงทุนในระยะยาวผ่านการลงทุนในตราสารทุนและสินทรัพย์ที่เกี่ยวข้องกับตราสารทุนของบริษัทที่จัดตั้งหรือดำเนินธุรกิจในอินเดีย โดยจะลงทุนในตลาดอินเดียไม่น้อยกว่าร้อยละ 90 ของ NAV)

วัดที่จดทะเบียน: 17 พ.ค. 2016

ประเทศที่จดทะเบียน: ลักเซมเบิร์ก

สกุลเงิน: USD

เกณฑ์วัดผลการดำเนินงาน (Benchmark): MSCI INDIA USD

Morningstar Category: Large cap blend

Bloomberg code: RAMUSDI LX

Fund size: USD 224.90 Million

Number of holdings: 33

*ที่มา: Reliance Asset Management (Singapore) Pte Ltd ข้อมูลเดือน เม.ย. 2018