วัตถุประสงค์การลงทุน: กระจายการลงทุนในตราสารแห่งทุน ตราสารกึ่งหนี้กึ่งทุน ตราสารหนี้ และหรือเงินฝาก รวมทั้งหลักทรัพย์และทรัพย์สินอื่นๆ ตั้งแต่ร้อยละ 0 ถึงร้อยละ 100 ของมูลค่าทรัพย์สินสุทธิ

Bloomberg (A): BFLEX TB / BACTIVE TB

Fund Size: B-FLEX: 1,826 ล้านบาท / B-ACTIVE 443 ล้านบาท

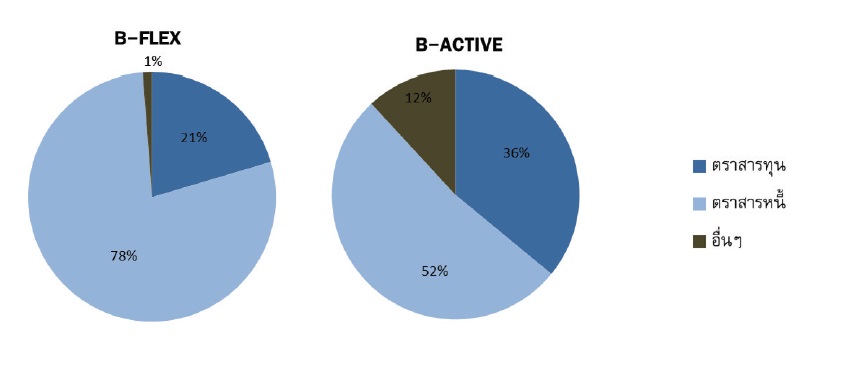

Morningstar Category: B-FLEX: Conservative Allocation /B-ACTIVE: Aggressive Allocation

สรุปภาพรวมตลาดตราสารทุนไทยช่วงเดือน ก.ค. 2018

ตลาดหุ้นไทยในเดือน ก.ค. มีอัตราผลตอบแทนกลับมาเป็นบวกที่กว่า 6.65% สืบเนื่องจากผลประกอบการไตรมาส 2 ที่ดีกว่าตลาดคาดการณ์ประกอบกับตัวเลข NPL ที่ปรับตัวดีขึ้นของกลุ่มธนาคารพาณิชย์ อีกทั้งกลุ่มพลังงานได้รับปัจจัยบวกจากราคาน้ำมันดิบและค่าการกลั่นที่ปรับตัวเพิ่มสูงขึ้น ขณะที่เริ่มเห็นเม็ดเงินลงทุนจากนักลงทุนต่างชาติกลับมาเข้ามาลงทุนในตลาดหุ้นไทยในช่วงปลายเดือน ก.ค. อย่างไรก็ตาม ตั้งแต่ช่วงต้นปี ยอดรวมนักลงทุนต่างชาติยังคงมีการขายสุทธิในตลาดหุ้นไทยราว 190,000 ล้านบาท จากผลกระทบของความไม่แน่นอนในระดับมหภาคโดยเฉพาะประเด็นสงครามทางด้านการค้าระหว่างสหรัฐฯ และประเทศคู่ค้าต่างๆ

ในด้านของผลประกอบการของบริษัทจดทะเบียนไทยในไตรมาส 2 ตามรายงานของ Bloomberg อยู่ที่ 25.9 บาทต่อหุ้น เพิ่มขึ้น 15% เมื่อเทียบกับช่วงเดียวกันของปีก่อนหน้า หนุนโดยผลประกอบการของธุรกิจการกลั่นน้ำมัน ปิโตรเคมิคอล สื่อสาร ค้าปลีก และธนาคาร

สรุปภาพรวมตลาดตราสารหนี้ไทยในช่วงเดือน ก.ค. 2018

ตลาดตราสารหนี้ไทยในช่วง เม.ย. – ก.ค. 2018 เคลื่อนไหวค่อนข้างผันผวน โดยอัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับตัวเพิ่มขึ้นในเกือบทุกช่วงอายุ โดยอัตราผลตอบแทนพันธบัตรระยะสั้น-กลาง ที่มีช่วงอายุคงเหลือไม่เกิน 8 ปี ปรับเพิ่มขึ้นประมาณ 3-10 Basis point ขณะที่ช่วงอายุคงเหลือตั้งแต่ 9 ปีขึ้นไป ปรับลดลงประมาณ 1-18 Basis point ซึ่งส่วนหนึ่งเป็นผลมาจากการที่ค่าเงินบาทปรับตัวอ่อนค่าลง (ประมาณ -2% YTD) ทำให้ความน่าสนใจของพันธบัตรรัฐบาลไทยลดลงตามไปด้วย อีกทั้ง ตลาดพันธบัตรของไทยได้รับแรงกดดันจากประเด็นเรื่องความตึงเครียดทางการค้าและการแข็งค่าขึ้นของค่าเงินดอลลาร์เช่นเดียวกัน

กลยุทธ์การลงทุน

ผู้จัดการกองทุนยังคงเน้นการลงทุนในหุ้นของบริษัทคุณภาพที่มีรูปแบบธุรกิจที่เข้มแข็ง มีศักยภาพเติบโตต่อเนื่อง มีฐานะการเงิน แข็งแกร่ง มีกระแสเงินสดสูง และมีแนวโน้มการจ่ายปันผลดีอย่างสม่ำเสมอ

โดยผู้จัดการกองทุนได้เพิ่มสัดส่วนการลงทุนในหุ้นในช่วงที่ตลาดผันผวนและราคาหุ้นของบริษัทที่มีคุณภาพดีลดต่ำลงกว่าราคาที่ควรจะเป็น รวมถึงได้ลดสถานะการลงทุนในอุตสาหกรรมที่ราคาหุ้นขึ้นมามากกว่าราคาที่ควรจะเป็น และ/หรือแนวโน้มของอุตสาหกรรมหรือบริษัทอาจแย่ลงในอนาคต เช่น ประกัน พัฒนาอสังหาริมทรัพย์ ขนส่ง โดยเพิ่มน้ำหนักการลงทุนในอุตสาหกรรม ชิ้นส่วนอิเล็คทรอนิคส์ และเทคโนโลยีการสื่อสาร

ทั้งนี้ ความผันผวนของตลาดที่เกิดขึ้น ผู้จัดการกองทุนมีมุมมองว่า หากมีการย่อตัวลงก็เป็นโอกาสในการคัดสรรหุ้นรายตัวที่มีแนวโน้มผลประกอบการที่ดีในช่วงระยะกลางถึงยาว และการหลีกเลี่ยงการลงทุนในหุ้นกลุ่มที่มีโอกาสได้รับผลกระทบจากสงครามการค้าเป็นการจำกัดความเสี่ยงของการลงทุนในระยะนี้

สำหรับตราสารหนี้ยังคงเป็นสินทรัพย์หลักที่มีคุณค่าสำาหรับพอร์ตการลงทุน โดยผู้จัดการกองทุนยังคงมุ่งหวังผลตอบแทนระยะสั้นถึงกลางให้สูงกว่าดัชนีชี้วัดโดยเน้นการลงทุนทั้งในตราสารภาครัฐและเอกชนที่ให้ผลตอบแทนสอดคล้อง เหมาะสมกับความเสี่ยง โดยผู้จัดการกองทุนยังคงสัดส่วนการลงทุนในตราสารหนี้ในช่วงประมาณ 75-80%

ปัจจัยบวกและลบต่อการลงทุนในระยะถัดไป

(+) เศรษฐกิจไทยยังคงขยายตัวต่อเนื่อง โดยเฉพาะในส่วนรายได้ภาคครัวเรือนและรายได้ภาคการเกษตรที่เริ่มฟื้นตัว แม้ว่าน่าจะต้องอาศัยระยะเวลาอีกซักพักที่รายจ่ายภาคครัวเรือนจะขยายตัวตามไป จากข้อจำกัดด้านหนี้ภาคครัวเรือนที่ยังคงอยู่ในระดับสูง

(+) การเลือกตั้งมีความชัดเจนมากขึ้น ยังคงเดินหน้าตามโรดแมพได้ การประกาศช่วงเวลาการเลือกตั้งที่ชัดเจน ก็จะช่วยให้ Sentiment การลงทุนในตลาดหุ้นดีขึ้นด้วย

(+) อัตราเงินเฟ้อที่เพิ่มสูงขึ้นยังไม่เป็นแรงกดดันให้ ธปท. ต้องเร่งขึ้นอัตราดอกเบี้ยนโยบายในปีนี้ ส่งผลบวกต่อการลงทุนในตราสารหนี้ระยะสั้นถึงกลาง

(+/-) ทิศทางค่าเงินบาทที่มีแนวโน้มผันผวนมากขึ้นจากปัจจัยต่างประเทศ โดยเฉพาะหากสถานการณ์ความขัดแย้งทางด้านการค้าระหว่างจีนกับสหรัฐยืดเยื้อต่อไป

(-) การเพิ่มขึ้นของอัตราผลตอบแทนพันธบัตรสหรัฐ ก่อให้เกิดความวิตกกังวลว่ากระแสเงินทุนจะไหลออกจากกลุ่มตลาดเกิดใหม่

(-) วิกฤตในตุรกีที่ถึงแม้จะไม่ส่งผลกระทบต่อไทยโดยตรง แต่จะส่งผลต่อ Sentiment การลงทุนของนักลงทุนและอาจเป็นปัจจัยเร่งการไหลออกของกระแสเงินทุนจากกลุ่มประเทศ Emerging Markets ได้

มุมมองตลาดหุ้นไทย

ตลาดหุ้นไทยเคลื่อนไหวไปในทิศทางเดียวกับภูมิภาค ซึ่งกระแสเงินลงทุนจากต่างชาติมีน้ำหนักต่อการลงทุนในตลาดหุ้นค่อนข้างสูง Fund Flow ยังคงไหลออกจาก Emerging Market ซึ่งทำให้ยังต้องระมัดระวังการลงทุน อย่างไรก็ตาม เมื่อผลประกอบการกลับมาฟื้นตัวดีอีกครั้ง เราคาดการณ์ว่ากระแสเงินลงทุนจะกลับมาเป็นตัวขับเคลื่อนตลาดหุ้นของภูมิภาคอาเซียน โดยที่ผ่านมาอัตราส่วนราคาหุ้นต่อกำาไรสุทธิ (P/E Ratio) ที่ระดับ 15.49 เท่าเทียบ (15/8/2018) กับปลายปี 2017 ที่ 17.48 เท่า เรามองว่าเป็นระดับที่น่าสนใจสำหรับการลงทุนในระยะกลางถึงยาวของตลาดหุ้นไทย โดยปัจจัยบวกสำคัญที่คาดว่าจะส่งผลดีต่อตลาดหุ้นไทยในช่วงที่เหลือของปี ได้แก่ การฟื้นตัวอย่างต่อเนื่องของเศรษฐกิจ รวมถึงความคืบหน้าของโครงการก่อสร้างจากภาครัฐ

มุมมองตลาดตราสารหนี้ไทย

ตลาดตราสารหนี้ไทยยังคงมีปัจจัยสนับสนุนสำคัญจากสภาพคล่องระดับสูงในประเทศที่ช่วยลดความผันผวนจากความเสี่ยงต่างๆ ภายนอกประเทศลงได้ รวมทั้งคาดว่าอัตราเงินเฟ้อพื้นฐานของไทยจะไม่สูงเกินกว่าขอบบนของเป้าหมาย ธปท. (BoT’s Target: 1% – 4%) เนื่องจากอัตราเงินเฟ้อจากหมวดอาหารซึ่งมีสัดส่วนร้อยละ 36 ยังอยู่ในระดับต่ำ ทำให้อัตราเงินเฟ้อจากราคาพลังงานเพียงอย่างเดียวไม่เพียงพอที่จะทำให้อัตราเงินเฟ้อทั่วไปปรับขึ้นได้ถึงขอบบนของกรอบเป้าหมายของธปท. ดังนั้น ธปท.จึงไม่จำเป็นต้องรีบขึ้นดอกเบี้ยนโยบายในปีนี้ ยกเว้นเกิดกรณีค่าเงินบาทอ่อนค่ามากเกินไปจนส่งผลกระทบต่อเสถียรภาพของประเทศ ซึ่งความน่าจะเป็นในกรณีนี้มีค่อนข้างน้อย