BF Economic Research

การส่งออกเดือนพ.ค. มีมูลค่า 21,017.9 ล้านดอลลาร์ฯ (จากเดือนก่อนที่ 18,556 ล้านดอลลาร์ฯ) หดตัว -5.79% YoY (จากเดือนก่อนที่-2.57%YoY)

การนำเข้า มีมูลค่า 20,836.4 ล้านดอลลาร์ฯ (จากเดือนก่อนที่ 20,013 ล้านดอลลาร์ฯ) หดตัว -0.64% (จากเดือนก่อนที่ -0.7% YoY)

ดุลการค้า พ.ค. เกินดุล 181.5 ล้านดอลลาร์ฯ (จากเดือนก่อนที่ขาดดุล -1,457.2 ล้านดอลลาร์ฯ )

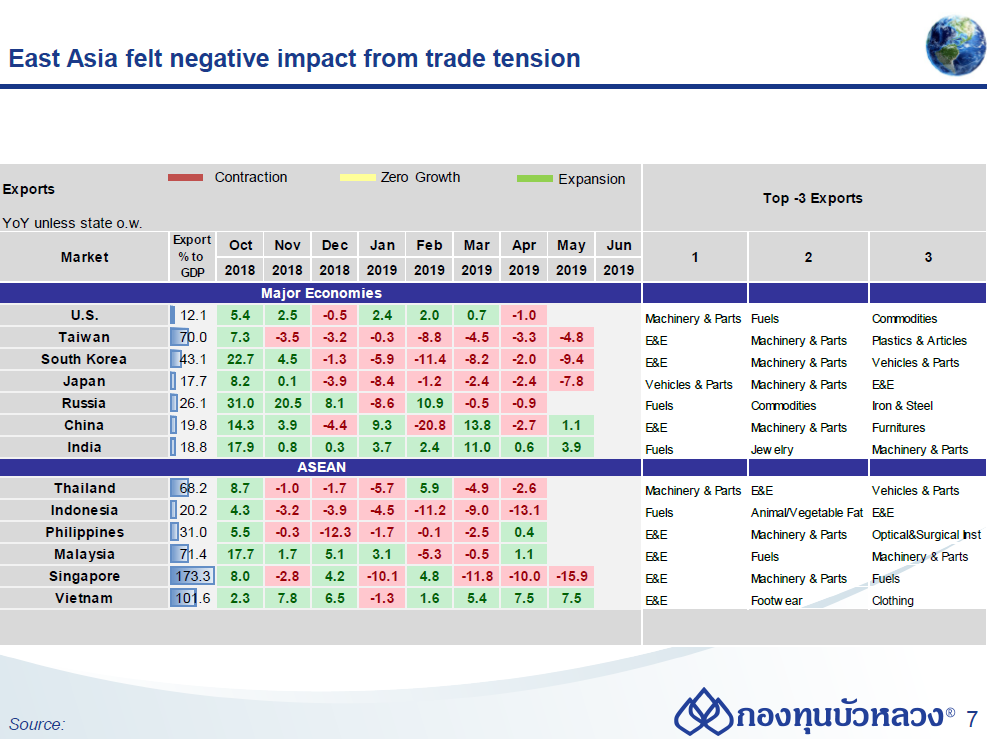

ถือว่าโมเมนตัมของการส่งออกไทยแย่ต่อเนื่องตั้งแต่เดือนม.ค. เป็นผลจากทั้งฐานสูงปีก่อน ภาวะตึงเครียดทางการค้า และค่าเงินบาทที่แข็งค่าอย่างต่อเนื่อง

สำหรับภาพรวมภาวะการค้าระหว่างประเทศของไทยในช่วง 5 เดือนปีนี้ (ม.ค.-พ.ค.) การส่งออกมีมูลค่า 101,561.3 ล้านดอลลาร์ฯ (เทียบกับช่วงเดียวกันของปีก่อนที่ 104,376.7 ล้านดอลลาร์ฯ )

หดตัว -2.70% AoA

ส่วนการนำเข้ามีมูลค่า 100,830.3 ล้านดอลลาร์ฯ (เทียบกับช่วงเดียวกันของปีก่อนที่ 101,840.6 ล้านดอลลาร์ฯ ) หดตัว -0.99% AoA

ดุลการค้า 5 เดือนเกินดุล 731.0 ล้านดอลลาร์ฯ (เทียบกับช่วงเดียวกันของปีก่อนที่เกินดุล 2,536.1 ล้านดอลลาร์ฯ) จะเห็นว่าตัวเลขส่งออก YTD ในปี 2019 drop ลงจากปีก่อนค่อนข้างชัด

ในรายสินค้า

กลุ่ม สินค้าเกษตรและอุตสาหกรรมเกษตรกลับมาหดตัวที่ร้อยละ -1.4 (YoY) โดยกลุ่มที่ยังขยายตัวได้แก่

- เครื่องดื่ม ขยายตัว 28.3% YoY (ขยายตัวในตลาดเวียดนาม กัมพูชา จีน มาเลเซีย และเกาหลีใต้)

- ไก่สด แช่แข็ง และแปรรูป ขยายตัวต่อเนื่องที่ 8.1% YoY (ขยายตัวในตลาดญี่ปุ่น จีน เกาหลีใต้ เนเธอร์แลนด์ และฮ่องกง)

- ผัก ผลไม้สด แช่เย็น แช่แข็ง กระป๋องและแปรรูป ขยายตัว 4.7% YoY (ขยายตัวในตลาดจีน สหรัฐฯ ฮ่องกง ญี่ปุ่น และ เนเธอร์แลนด์)

สินค้าเกษตรสำคัญที่หดตัว ได้แก่ น้ำตาลทราย หดตัว -14.4%YoY (หดตัวในตลาดไต้หวัน กัมพูชา จีน มาเลเซีย และ เมียนมา แต่ยังขยายตัวดีในตลาดอินโดนีเซีย เกาหลีใต้ และลาว)

- ข้าว หดตัว -13.3%YoY (หดตัวในตลาดสหรัฐฯ จีน อังโกลา ฮ่องกง และมาเลเซีย แต่ยังขยายตัวได้ดีในตลาดเบนิน แอฟริกาใต้ และญี่ปุ่น)

- ยางพารา กลับมาหดตัว -10.0% YoY (หดตัวในตลาดจีน ญี่ปุ่น มาเลเซีย เกาหลีใต้ และเยอรมนี แต่ยังขยายตัวดีในตลาดสหรัฐฯ ตุรกี และบราซิล)

- ทูน่า กระป๋อง หดตัวเกือบทุกตลาด ที่ -6.3% YoY (หดตัวในตลาดสหรัฐฯ ญี่ปุ่น เกาหลีใต้ มาเลเซีย และไต้หวัน แต่ยัง ขยายตัวได้ดีในตลาดจีน แคนาดา และออสเตรเลีย)

รวม 5 เดือนแรกของปี 2019 สินค้าเกษตร Flat ที่ 0.4% YoY

กลุ่มสินค้าอุตสาหกรรมหดตัวต่อเนื่องเป็นเดือนที่ 3 ที่ -5.8% YoY โดยกลุ่มที่ขยายตัวได้แก่

- เครื่องสำอาง สบู่ และผลิตภัณฑ์รักษาผิว ขยายตัวที่ 70.0% YoY (ขยายตัวในตลาดจีน ญี่ปุ่น ฟิลิปปินส์ อินเดีย และเวียดนาม)

- นาฬิกา และส่วนประกอบ ขยายตัวเกือบทุกตลาดที่ 65.3% YoY (ขยายตัวในตลาด ฮ่องกง ไต้หวัน จีน ญี่ปุ่น และสหรัฐฯ)

- รถจักรยานยนต์และส่วนประกอบ ขยายตัว 26.5% YoY (ขยายตัวในตลาดสหราชอาณาจักร สหรัฐฯ ญี่ปุ่น จีน และเมียนมา)

- อัญมณีและเครื่องประดับ ไม่รวมทองคำ ขยายตัว 11.5% YoY (ขยายตัวใน ตลาดสหรัฐฯ อินเดีย สวิตเซอร์แลนด์ สหรัฐอาหรับเอมิเรตส์ และเบลเยียม)

ส่วนสินค้าอุตสาหกรรมที่หดตัว ได้แก่

- ทองคำ หดตัว -61.7% YoY (หดตัวในตลาดกัมพูชา สวิตเซอร์แลนด์ สิงคโปร์ ญี่ปุ่น และอินเดีย แต่ขยายตัวระดับสูงใน ตลาดฮ่องกง)

- สินค้าเกี่ยวเนื่องกับน้ำมัน หดตัว -20.1% YoY (หดตัวในตลาดจีน สิงคโปร์ เวียดนาม กัมพูชา และอินเดีย แต่ยังขยายตัวในตลาดมาเลเซีย)

- รถยนต์ อุปกรณ์และส่วนประกอบ หดตัว -17.2%YoY (หดตัวในตลาดออสเตรเลีย ฟิลิปปินส์ ญี่ปุ่น มาเลเซีย และอินโดนีเซีย แต่ยังขยายตัวได้ดีในตลาดเวียดนาม เม็กซิโก และสหรัฐฯ)

- แผงวงจรไฟฟ้า หดตัว -16.4% YoY (หดตัวในตลาดฮ่องกง สิงคโปร์ จีน สหรัฐฯ และมาเลเซีย แต่ยังขยายตัวได้ในตลาดญี่ปุ่น)

รวม 5เดือน แรกของปี 2019 มูลค่าสินค้าอุตสาหกรรม หดตัวที่ -2.9% YoY

ในรายประเทศ

การส่งออกไปยังตลาดหลักหดตัว -1.2% YoY โดยการส่งออกไปญี่ปุ่นหดตัว -4.4% และการส่งออกไปยังสหภาพยุโรปหดตัว

-8.6% YoY

ขณะที่การส่งออกไปยังสหรัฐฯ ขยายตัวที่ 7.8% YoY (โดยกลุ่มสินค้าที่ขยายตัวในสหรัฐฯได้แก่ ยาง จิลเวอรี่ ยานยนต์ เป็นต้น ) Trade Diversion มาที่ไทย ไทยได้รับประโยชน์

การส่งออกไปอาเซียน-5 CLMV และจีนหดตัว -14.3% YoY, -4.7%YoY , และ-7.2%YoY ตามลำดับ

ส่วนการส่งออกไปอินเดีย และ เกาหลีใต้ ยังคงขยายตัวที่ 4.4% YoY และ 4.7% YoY