BF Economic Research

![]()

ภาพรวมเศรษฐกิจสหรัฐฯในช่วงที่ผ่านมา

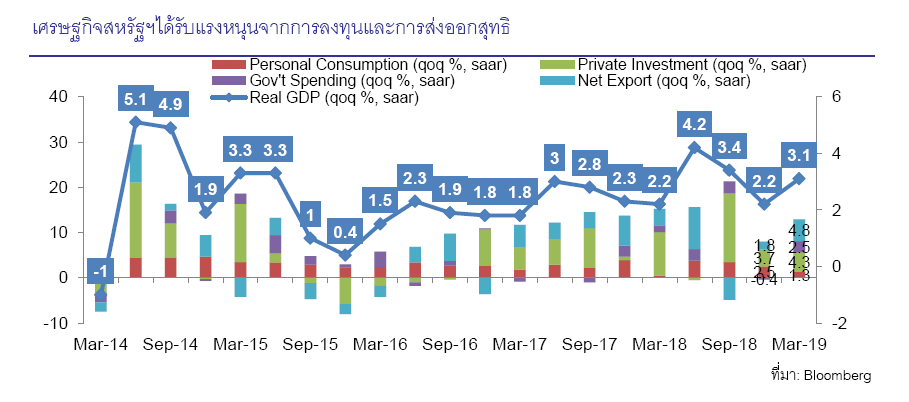

GDP ไตรมาส 1/2019 (ประมาณการครั้งที่ 2) ขยายตัว 3.1% QoQ saar เร่งตัวขึ้นจาก 2.2% QoQ saar ในไตรมาสก่อน โดยเป็นผลจากการเพิ่มขึ้นของสินค้าคงคลัง และยอดส่งออกสุทธิ (Net Exports) เป็นสำคัญ ซึ่งคิดเป็นสัดส่วนกว่าครึ่งหนึ่งของการขยายตัวของเศรษฐกิจในไตรมาสนี้ (1.56 ppt)

สำหรับการใช้จ่ายภาครัฐของสหรัฐฯฟื้นตัวขึ้น (2.5% QoQ, saar vs. -0.4% ไตรมาสก่อน) จากการซ่อมแซมเส้นทางหลวงและถนนสายต่างๆ

ด้านกิจกรรมภาคต่างประเทศ ยอดส่งออกเร่งตัวขึ้น (4.8% QoQ, saar vs. 1.8% ไตรมาสก่อน) ส่วนยอดนำเข้าพลิกกลับมาหดตัวแรง (-2.5% QoQ, saar vs. 2.0% ไตรมาสก่อน) เนื่องจากภาคธุรกิจได้ชะลอการนำเข้าลงหลังจากเร่งนำเข้าไปมากในช่วงครึ่งหลังปีก่อน ส่งผลให้ยอดส่งออกสุทธิเพิ่มขึ้นและเป็นปัจจัยหนุนเศรษฐกิจในไตรมาสนี้ (0.96 ppt) โดยตัวเลขรายไตรมาสให้ผลไปในทิศทางเดียวกับตัวเลขรายเดือนที่ออกมาค่อนข้างดีหนุนโดยตลาดแรงงาน การใช้จ่ายภาคเอกชน

ทิศทางเศรษฐกิจปี 2019 ความเสี่ยง และแนวทางด้านนโยบาย

ทิศทางเศรษฐกิจปี 2019 ความเสี่ยง และแนวทางด้านนโยบาย

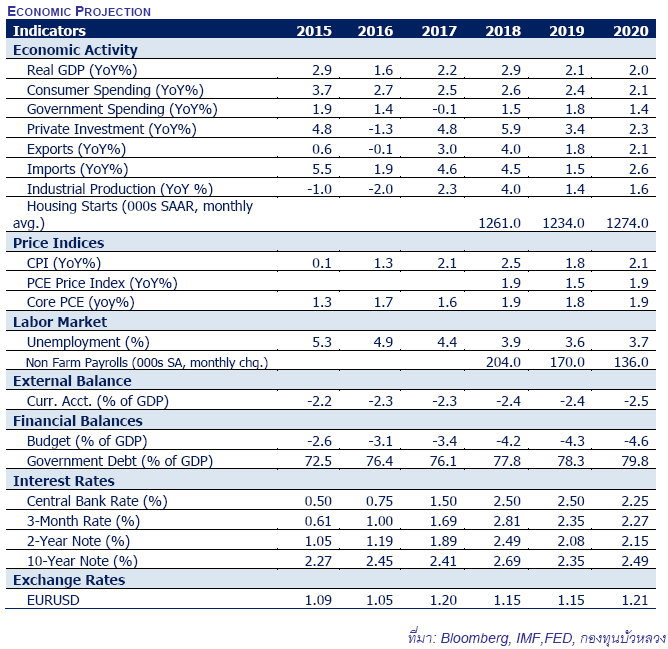

แม้ว่าตัวเลขไตรมาส 1/2019 จะออกมาดี แต่เรามองว่าเป็นปัจจัยชั่วคราว เนื่องด้วยแรงส่งจากการสะสมสินค้าคงคลังน่าจะค่อยหายไป และการลงทุนอื่นๆอาจจะชะลอลงภายหลังจากที่ธุรกิจได้เร่งลงทุนไปในช่วงปี 2018 สะท้อนจากตัวเลขการลงทุนรายเดือนที่ค่อนข้างนิ่ง (ทั้งนี้การลงทุนภาคเอกชนคิดเป็น 18% ของ GDP) อาจจะทำให้แรงส่งจากการลงทุนชะลอลงกว่าปีก่อน ทำให้ GDP สหรัฐฯในปี 2019 น่าจะอยู่ที่ 2.1% โตช้ากว่าปี 2018 ซึ่งอยู่ที่ 2.9%

ทั้งนี้ ความเสี่ยงขาลงต่อเศรษฐกิจสหรัฐฯที่อาจจะมีผลให้ GDP ของสหรัฐฯลดลงกว่า 2.1% ประกอบไปด้วย

สถานการณ์ด้านการค้าระหว่างประเทศ ประธานาธิบดีสหรัฐฯได้นำเรื่องนี้กลับขึ้นมาเป็นประเด็นอีก โดยเมื่อต้นเดือนพ.ค. สหรัฐฯได้ปรับขึ้นภาษีนำเข้าของสหรัฐฯ กับสินค้าจีนมูลค่า 2 แสนล้านดอลลาร์ฯ จาก 10% เป็น 25% ซึ่งได้ประกาศไปเมื่อวันที่ 8-9 พ.ค. และมีแผนที่จะปรับขึ้นภาษี สินค้านำเข้าจากจีนเพิ่มเติมเป็น 25% โดยเป็นกลุ่มที่ยังไม่เคยถูกปรับขึ้นภาษีมาก่อน มูลค่าราว 3 แสนล้านดอลลาร์ฯ โดยที่มีสินค้าในกลุ่ม Consumer Electronics (มีมูลค่าราว 5 หมื่นล้านดอลลาร์ฯ) อยู่ในกลุ่มนี้ด้วย

นอกจากนี้ยังมีประเด็นด้านการค้ากับประเทศอื่นๆ ด้วยเช่น 1) การปรับขึ้นภาษีรถยนต์โดยได้เลื่อนการประกาศขึ้นภาษีนำเข้ารถยนต์ซึ่งมีกำหนดเส้นตายในวันที่ 18 พ.ค.ออกไปอีกอย่างน้อย 180 วันเพื่อต่อรองกับยุโรปและญี่ปุ่นให้สหรัฐฯเข้าไปเปิดตลาดสินค้าเกษตร, 2)การปรับขึ้นภาษีนำเข้าจากสินค้าเม็กซิโก (จากปัญหาชาวเม็กซิโกเข้าสหรัฐฯอย่างผิดกฎหมาย)ในทุกรายการสินค้าที่ 5% ในเดือนมิ.ย.และจะขยับไปสู่ 25% ในเดือนต.ค. อย่างไรก็ดีสหรัฐฯสามารถบรรลุข้อตกลงกับเม็กซิโกได้โดยทั้งสองประเทศจะเจรจาเพื่อหาข้อสรุปต่อไปภายในสิ้นปี 2019 นี้, และ 3) อินเดียได้ตอบโต้กลับสหรัฐฯ ด้วยการประกาศขึ้นภาษีนำเข้าสินค้าจากสหรัฐฯ 28 รายการมีผล 16 มิ.ย. เพื่อตอบโต้การที่สหรัฐฯ ตัดสิทธิพิเศษทางการค้า (GSP) ไปเมื่อต้นปี

ความไม่แน่นอนในเชิงนโยบายระหว่างประเทศไม่เพียงแต่จะส่งผลต่อความมั่นใจของนักลงทุนในตลาดเท่านั้น แต่จะเป็นความเสี่ยงต่อเศรษฐกิจสหรัฐฯด้วยผ่านตัวเลขการบริโภค การส่งออก และการลงทุน

ข้อจำกัดของการใช้งบการคลังของสหรัฐฯ เนื่องจากการระงับ “เพดานหนี้”ได้สิ้นสุดลงในเดือนมี.ค. 2019 ทำให้รัฐบาลสหรัฐฯไม่สามารถออกตราสารหนี้รองรับค่าใช้จ่ายภาครัฐได้ ซึ่งถึงแม้ว่า กระทรวงการคลังสหรัฐฯสามารถใช้มาตรการที่เอื้ออำนวยมากเป็นพิเศษ (Extraordinary Measures) เพื่อดำเนินการจัดหาเงินทุนให้กับรัฐบาลต่อไปได้ แต่ก็ทำได้ภายในกรอบระยะเวลาที่จำกัด

รัฐบาลสหรัฐฯ จึงมีความจำเป็นที่จะต้องขออนุมัติสภาคองเกรสขยับเพดานหนี้ขึ้นไปอีกเพื่อหลีกเลี่ยงการผิดนัดชำระ (อนึ่ง เพดานหนี้สหรัฐฯเดิมอยู่ที่ 20.5 ล้านล้านดอลลาร์ฯ ก่อนที่จะระงับไปเมื่อเดือน ก.พ. 2018-มี.ค. 2019 เพื่อเปิดทางให้ ปธน.สหรัฐฯได้ออกนโยบายลดภาษีกระตุ้นเศรษฐกิจมีผลให้ มูลหนี้ของสหรัฐฯภายใต้ปธน.คนปัจจุบันขยับไปอยู่ที่ ราว 22 ล้านล้านดอลลาร์ฯ (ข้อมูล ณ เดือนมี.ค. 2019) เราคาดว่า การขอปรับเพิ่มเพดานหนี้น่าจะเป็นประเด็นที่ยืดเยื้อระหว่างพรรคเดโมแครตและรีพับลิกันในไตรมาส 2/2019 ด้วยสภาคองเกรสอยู่ในภาวะเสียงแตก

ด้วยภาพเศรษฐกิจที่ดูอ่อนแรงลงจากความไม่แน่นอนเชิงนโยบาย ส่งผลให้ธนาคารกลางสหรัฐฯหรือ Fed ประกาศคงดอกเบี้ยนโยบายการเงินที่ 2.25-2.5% โดยคณะกรรมการ Fed ส่วนใหญ่คาดว่าจะไม่ปรับขึ้นดอกเบี้ยอีกแล้วในปีนี้ และจะปรับอัตราการลดขนาดงบดุลให้ช้าลงเริ่มเดือน พ.ค. พร้อม ยุติการปรับลดขนาดงบดุลสิ้นเดือน ก.ย. สะท้อนว่าสภาพคล่องในตลาดไม่น่าจะปรับลดลงแรง

อย่างไรก็ตาม ตลาดกลับคาดหวังมากกว่านั้น จากเนื้อความการประชุมที่เป็นไปในทิศทางผ่อนคลายขึ้นว่า “Fed ได้เล็งเห็นโมเมนตัมเศรษฐกิจที่อ่อนแรงลง และได้รับรู้ถึงความเสี่ยงที่มีมากขึ้น” ทำให้ตลาดคิดว่า Fed จะต้องปรับลดดอกเบี้ยนโยบาย ส่งผลให้อัตราผลตอบแทนพันธบัตร 10 ปี ดิ่งลงไปต่ำกว่า 2% ในเดือนมิ.ย. ทั้งที่ Fed ยังคงประมาณการเศรษฐกิจปี 2019 ไว้ตามเดิมที่ 2.1%

จากการพิจารณาโมเมนตัมของเศรษฐกิจประกอบกับโทนของ Fed นั้น กองทุนบัวหลวงคิดว่ายังเร็วเกินไปที่ดอกเบี้ยจะกลับขาลง เนื่องจากการใช้จ่ายภาคเอกชนและตลาดแรงงานก็ยังสามารถขยายตัวได้แม้จะไม่แรงเท่าปี 2018 แต่ก็ยังไม่ถึงกับเข้าสู่ภาวะถดถอย เราคิดว่าการที่ Fed จะกลับทิศทางดอกเบี้ยเป็นขาลงได้นั้นก็ต่อเมื่ออัตราว่างงานสูง (เป้าหมายที่ 4.5-5% ปัจจุบันอยู่ที่ 3.6%) หรืออัตราเงินเฟ้อ Core PCE ต่ำมากๆ (เป้าหมายอยู่ที่ 2.0% ปัจจุบันอยู่ที่ 1.6%)

BBLAM’s View มองไปข้างหน้าการขยายตัวของเศรษฐกิจสหรัฐฯต้องขึ้นอยู่กับการบริโภคของภาคเอกชนเป็นหลัก ขณะที่แรงส่งจากการลงทุนจะเริ่มหมดไป ส่วนความเสี่ยงจากการใช้จ่ายภาครัฐอาจจะกลับมาในช่วงปิดปีงบประมาณในไตรมาส 3 นี้ โดยการต่อรองขอขึ้นเพดานหนี้จะกลับมาเป็นประเด็นในความสนใจอีกครั้ง ด้านอัตราดอกเบี้ยเรายังคิดว่า Fed จะคงไว้ที่ 2.25-2.5%