จัดพอร์ตลงทุนต้องมีอสังหาฯ จริงหรือ ?

โดย พริ้มพัชร จิรบวรพงศา AFPTTM

ผู้เชี่ยวชาญด้านการวางแผนทางการเงิน

BF Knowledge Center

ปัจจุบันนักลงทุนให้ความสนใจลงทุนในอสังหาริมทรัพย์มากขึ้น ไม่ว่าจะเป็นการลงทุนโดยตรงในที่ดิน บ้าน คอนโด อาคารพาณิชย์ หรือการลงทุนผ่านกองทุนรวมอสังหาริมทรัพย์ (Property Fund) ซึ่งปัจจุบันปรับเป็นกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs) โดยสาเหตุหลักที่ทำให้นักลงทุนสนใจน่าจะเป็นเพราะผลตอบแทนที่ได้รับอยู่ในระดับที่ยอมรับได้

เปรียบเทียบให้เห็นภาพก็เหมือนอยู่ตรงใจกลางความเจ็บปวด ระหว่างการลงทุนในหุ้นที่มีโอกาสได้รับผลตอบแทนสูงก็จริงแต่ก็ต้องยอมรับความผันผวนของราคา กับการลงทุนในตราสารหนี้ที่ความผันผวนของราคาน้อยทำให้โอกาสในการรับผลตอบแทนน้อยตามไปด้วย การลงทุนในอสังหาฯ ซึ่งให้ผลตอบแทนเฉลี่ยประมาณ 6 – 8% ต่อปี จึงเป็นคำตอบที่พอจะเยียวยาหัวใจของนักลงทุนได้บ้าง

สำหรับนักลงทุนที่ไม่เคยมีประสบการณ์ลงทุนในอสังหาริมทรัพย์มาก่อน แต่สนใจอยากลงทุน ขอแนะนำให้ลงทุนผ่านกองทุนรวม ซึ่งปัจจุบันเป็นกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs) โดยการลงทุนในกองทรัสต์ฯ ใช้เงินลงทุนเริ่มต้นไม่มาก มีสภาพคล่องสูงกว่า เมื่อเปรียบเทียบกับการลงทุนในอสังหาริมทรัพย์โดยตรง อีกทั้งยังมีทางเลือกในการลงทุนที่หลากหลาย อาทิ ออฟฟิศ ห้างสรรพสินค้า โกดัง โรงแรม รวมถึงสนามบิน และสบายใจได้เพราะกองทุนได้รับการบริหารจากทีมงานผู้เชี่ยวชาญ

คำถามที่นักลงทุนสงสัยคือ ในเมื่อการลงทุนในอสังหาฯ มีความน่าสนใจขนาดนี้ นักลงทุนควรลงทุนในอสังหาฯ แบบจัดเต็มไปเลยดี? หรือควรจัดสัดส่วนการลงทุนในพอร์ตอย่างไรดี?

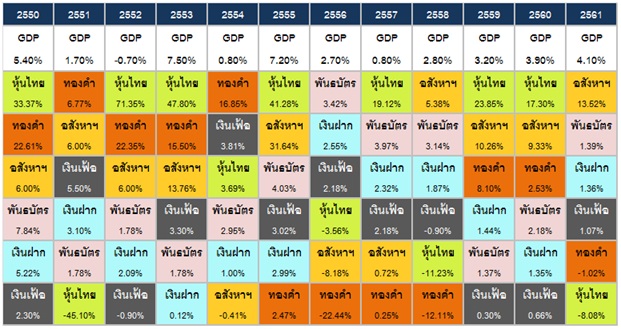

คำตอบคือ ถ้าคุณเป็นผู้เชี่ยวชาญด้านอสังหาฯ อาจเลือกจัดเต็มไปเลยก็ได้ แต่จากความคิดเห็นส่วนตัวแนะนำให้จัดสัดส่วนการลงทุน เพราะเมื่อพิจารณาข้อมูลผลตอบแทนในอดีตจะพบว่า สินทรัพย์ทุกประเภทต่างมีขาขึ้น-ขาลงตามเหตุปัจจัยและสถานการณ์แวดล้อม โดยไม่มีสินทรัพย์ใดเลยที่ให้ผลตอบแทนสูงสุดตลอด (กราฟฟิกด้านล่าง) การนำกองทรัสต์ฯ (REITs) ที่มีผลตอบแทนค่อนข้างสม่ำเสมอมาเป็นส่วนหนึ่งของพอร์ตลงทุนจะช่วยให้สามารถประคับประคองพอร์ตให้ผ่านช่วงเวลาผันผวนไปได้

กองทุนอสังหาริมทรัพย์ (Property Fund) หรือกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs) เหมาะสำหรับนักลงทุนทุกคน โดยพิจารณาจัดสัดส่วนการลงทุนให้เหมาะสมกับระดับความเสี่ยงที่ยอมรับได้ รายละเอียดดังนี้

- นักลงทุนที่รับความเสี่ยงได้ต่ำ พอร์ตการลงทุนควรเน้นลงทุนในตราสารหนี้ โดยมีส่วนผสมของสินทรัพย์อื่นๆ อย่างละนิดหน่อย รวมถึงอสังหาฯ หรือ REITs ประมาณ 5%

- นักลงทุนที่รับความเสี่ยงได้ปานกลาง พอร์ตการลงทุนยังคงเน้นลงทุนในตราสารหนี้ โดยมีส่วนผสมของหุ้น อสังหาฯ หรือ REITs พอๆ กันอยู่ที่ประมาณ 10%

- นักลงทุนที่รับความเสี่ยงได้สูง พอร์ตการลงทุนจะมีตราสารหนี้น้อยลงคงเหลือ 40% หุ้น 40% อสังหาฯ หรือ REITs 10-15% และอื่นๆ

- นักลงทุนที่รับความเสี่ยงได้สูงมาก พอร์ตการลงทุนคล้ายกับแบบรับความเสี่ยงได้สูง สัดส่วนการลงทุนในอสังหาฯ หรือ REITs 10-15% แต่เพิ่มการจัดสรรการลงทุนไปในต่างประเทศมากขึ้น

ทั้งนี้ นักลงทุนไม่ควรยึดติดกับการจัดสัดส่วนลงทุนตามแบบประเมินความเสี่ยงเพียงอย่างเดียว แต่ควรพิจารณาถึงเป้าหมายและระยะเวลาในการลงทุนด้วย โดยปรับให้มีความสอดคล้องกัน