Highlight

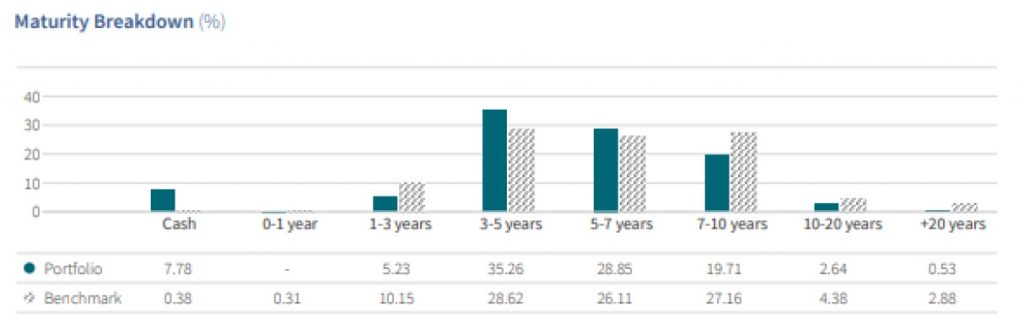

- กองทุนมีกลยุทธ์ที่เน้นการลงทุนในตราสารหนี้ที่มีอายุคงเหลือระยะสั้น โดยมีอายุตราสารเฉลี่ย 2.4 ปี (ต่ำกว่าค่าเฉลี่ยตลาดที่ 3.7 ปี) ด้วยมีความผันผวนไม่สูงมากนักและมีระดับมูลค่าที่น่าลงทุน

- กองทุนหลักมีมุมมองว่า แม้อัตราผลตอบแทนพันธบัตรสหรัฐฯ จะมีแนวโน้มเพิ่มขึ้นจากการปรับทิศทางการดำเนินนโยบายการเงินของ FED และการฟื้นตัวอย่างต่อเนื่องของเศรษฐกิจสหรัฐฯ แต่ตราสารหนี้ US High Yield ยังคงมีความน่าสนใจสำหรับนักลงทุน ทั้งในเรื่องของรายได้ที่ได้รับอย่างสม่ำเสมอและระดับอัตราดอกเบี้ยจ่ายของตราสารที่อยู่ในระดับค่อนข้างสูงประมาณ 3.5 – 4% ขณะที่ปัจจัยพื้นฐานของผู้ออกตราสารมีพัฒนาการที่ดีขึ้น

ภาพรวมตลาด

- ช่วงไตรมาส 3 ของปีนี้ปัจจัยเรื่องการแพร่ระบาดของ COVID-19 โดยเฉพาะจากการกลายพันธุ์ของสายพันธุ์ไวรัส ได้เข้ามากดดันทำให้เกิดความกังวลเรื่องการฟื้นตัวของเศรษฐกิจอีกครั้งทั้งภายในและภายนอกสหรัฐฯ และทำให้ผลตอบแทนของตราสารหนี้กลุ่ม High Yield สหรัฐฯ ปรับตัวลดลงเล็กน้อยในช่วงเดือน ส.ค.

- อย่างไรก็ตาม ตราสารหนี้ กลุ่ม High Yield สหรัฐฯ ยังคงให้ผลตอบแทนที่ดีเมื่อเทียบกับตราสารหนี้ประเภทอื่นๆ โดยให้ผลตอบแทนประมาณ 4.6% นับตั้งแต่ช่วงต้นปี ขณะที่ส่วนต่างระหว่างอัตราผลตอบแทนตราสารหนี้กลุ่ม High Yield กับอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ (Yield Spread) อยู่ที่ 2.88% เมื่อเทียบกับปลายปี 2020 ที่ 3.6%

- ในเชิงปัจจัยพื้นฐานของตราสารหนี้กลุ่ม High Yield สหรัฐฯ โดยรวมมีพัฒนาการที่ดีขึ้นต่อเนื่อง ส่งผลให้อัตราผิดนัดชำระหนี้ของบริษัทผู้ออกตราสารหนี้ US High Yield ปรับตัวไปในทิศทางที่มีพัฒนาการเชิงบวกมากขึ้น รวมถึงการปรับขึ้นของอันดับความน่าเชื่อถือของบริษัทผู้ออกตราสาร High Yield ของสหรัฐฯ ดำเนินไปอย่างต่อเนื่อง รวมถึงสภาวะทางการเงิน (Financial Condition) ที่ผ่อนคลายและต้นทุนทางการเงินที่ต่ำทำให้ผู้ออกตราสารสามารถระดมเงินกู้ได้โดยง่าย ซึ่งเป็นผลจากสภาพคล่องในระบบและการผ่อนคลายทางด้านนโยบายจากทางธนาคารกลางสหรัฐฯ (FED)

พอร์ตการลงทุน

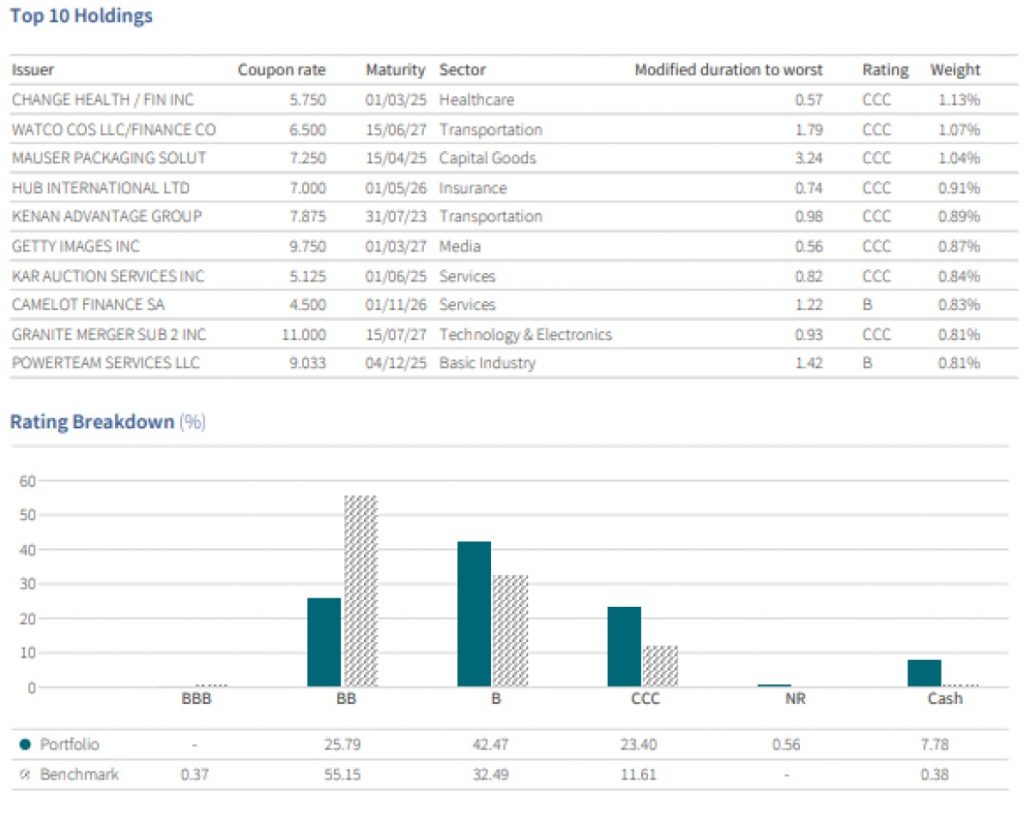

- กองทุนมีกลยุทธ์ที่เน้นการลงทุนในตราสารหนี้ที่มีอายุคงเหลือระยะสั้น โดยมีอายุตราสารเฉลี่ย 4 ปี (ต่ำกว่าค่าเฉลี่ยตลาดที่ 3.7 ปี) ด้วยมีความผันผวนไม่สูงมากนักและมีระดับมูลค่าที่น่าลงทุน ทั้งนี้ กองทุนยังคงเน้นการวิเคราะห์และคัดเลือกตราสารหนี้ของบริษัทที่มีฐานะการเงินและระดับเงินสดที่แข็งแกร่ง มีช่องทางการเข้าถึงแหล่งเงินทุนที่หลากหลาย รวมถึงให้อัตราดอกเบี้ยที่เหมาะสมกับความเสี่ยงด้านเครดิตเพื่อช่วยเพิ่มผลตอบแทนให้กับกองทุนอย่างสม่ำเสมอ

มุมมองในอนาคต

- กองทุนหลักมีมุมมองว่า แม้อัตราผลตอบแทนพันธบัตรสหรัฐฯ จะมีแนวโน้มเพิ่มขึ้นจากการปรับทิศทางการดำเนินนโยบายการเงินของ FED และการฟื้นตัวอย่างต่อเนื่องของเศรษฐกิจสหรัฐฯ แต่ตราสารหนี้ US High Yield ยังคงมีความน่าสนใจสำหรับนักลงทุน ทั้งในเรื่องของรายได้ที่ได้รับอย่างสม่ำเสมอและระดับอัตราดอกเบี้ยจ่ายของตราสารที่อยู่ในระดับค่อนข้างสูงประมาณ 3.5 – 4% ขณะที่ปัจจัยพื้นฐานของผู้ออกตราสารมีพัฒนาการที่ดีขึ้น

ผลการดำเนินงานของกองทุน B-HY (UH) AI ณ 31 สิงหาคม 2564

ผลการดำเนินงานของกองทุน B-HY (H75) AI ณ 31 สิงหาคม 2564

ข้อมูลกองทุนหลัก AXA WF US High Yield Bonds I USD ณ 31 สิงหาคม 2564

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต