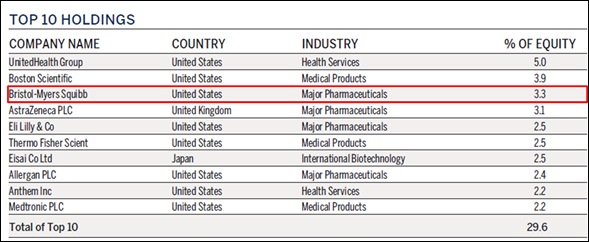

“ความคืบหน้าดีลควบรวมกิจการระหว่างบริษัท Bristol-Myers Squibb (ซึ่งหุ้น Top Holdings ของกองทุนหลัก BCARE น้ำหนักลงทุน3.1%) และบริษัท Celgene”

ทีมงานทราบจาก Institutional Shareholder Services (ISS) และ Glass Lewis ซึ่งเป็นบริษัทสำรวจ ว่าผู้ถือหุ้นของ Bristol-Myers Squibb น่าจะโหวด “อนุมัติ” M&A Transaction ในวันที่ 12 เม.ย. 2019 ที่จะถึงนี้

อ้างอิง https://www.cnbc.com/2019/03/29/proxy-advisor-iss-recommends-bristol-myers-investors-ok-celgene-bid.html

แต่ กองทุนหลัก BCARE อย่าง Wellington Global Healthcare ซึ่งเป็นผู้ถือหุ้นสถาบันของ Bristol-Myers Squibb น่าจะโหวด “ไม่อนุมัติ” เพราะมองว่า Transaction นี้ไม่ส่งผลบวกต่อบริษัทภายหลังการควบรวมจาก 4 ปัจจัย

- การควบรวมเกิดในลักษณะ นำบริษัทที่ขึ้นชื่อว่าเป็น Undervalued company อย่าง Bristol-Myers Squibb ที่มีมูลค่ากิจการสูงกว่าราคาตลาด ณ ปัจจุบัน ไปซื้อสินทรัพย์ที่ Fully value อย่าง Celgene ที่มีมูลค่ากิจการเท่ากับราคาตลาดแล้ว Bristol-Myers Squibb มีตัวยา Biotech กว่า 38 ตัว กว่า 6 ตัวในจำนวนถูกนำมาพัฒนาทำการตลาดแล้ว (อ้างอิง https://www.bms.com/researchers-and-partners/in-the-pipeline.html)

- บริษัทดีๆ อย่าง Bristol-Myers Squibb มีทางเลือกอื่นที่จะสร้างมูลค่าให้กับผู้ถือหุ้น โดยไม่ต้องผ่านดีลนี้ก็ได้

- ยังคงมีความเสี่ยงภายหลังการควบรวบกิจการของบริษัททั้งสอง

- ยารักษามะเร็งโลหิตของ Celgene ที่รักษาความผิดปกติของพลาสมาเซลล์ ซึ่งเป็นกลุ่มของเซลล์เม็ดเลือดขาว ชื่อว่า Revlimid ของ Celgene จะหมดอายุลงในปี 2022 หรือในอีก 3 ปี (อ้างอิงhttps://www.celgene.com/research-development/pipeline-pdf/ ซึ่งมีรายชื่อตัวยารักษามะเร็งโรหิตที่สร้างรายได้หลายพันล้านดอลลาร์สหรัฐฯ ต่อปีให้กับบริษัท Celgene)

ข้อมูลก่อนหน้านี้

มีข่าวออกมาว่า บริษัทผลิตยาสัญชาติสหรัฐฯ ชื่อ Bristol-Myers Squibb ซึ่งเป็นหุ้นถือครองอันดับ 3 ของพอร์ตWellington Global HC กองทุนหลักของ BCARE ประกาศควบรวมกิจการกับบริษัทผลิตยาสัญชาติสหรัฐฯ ชื่อ Celgene (กองทุนหลักไม่มีการถือครอง) ด้วยดีลมูลค่า 74 พันล้านดอลลาร์สหรัฐฯ

(Source: https://www.cnbc.com/2019/01/03/bristol-myers-squibb-shares-fall-on-74-billion-celgene-acquisition.html)

Source: https://www.bblam.co.th/application/files/3615/4521/1005/FFS_wellington_Global_Healthcare_Noc_2018.pdf

Wellington มองว่าดีลนี้ยังไม่จบง่ายๆ ต้องติดตามสถานการณ์ต่อ โดยปัจจุบัน

- พอร์ตกองทุนหลัก Wellington Global Healthcare Equity เมื่อวันที่ 30 พ.ย. 2018 ถือครองบริษัท Bristol-Myers Squibb ตัวย่อหุ้น BMY ในสัดส่วน 3.1% (เกณฑ์มาตรฐาน MSCI World Healthcare Index มีน้ำหนัก BMY อยู่ 1.7%) – สาเหตุที่กองทุนหลัก Overweight เนื่องจากชื่นชอบบริษัทนี้ มีมุมมองว่าตลาดให้ค่าน้อยเกินไปกับมูลค่ากิจการยาและแผนธุรกิจในอนาคต เมื่อคำนวณมูลค่าตลาดยา ณ ปัจจุบันของ BMY ถือว่าหุ้นมีราคาตลาดต่ำกว่าปัจจัยพื้นฐาน

- พอร์ตกองทุนหลักไม่มีการถือครองหุ้น Celgene (เกณฑ์มาตรฐาน MSCI World healthcare index มีน้ำหนักบริษัท Celgene อยู่ 1.0%) – สาเหตุที่ Underweight เพราะยาประเภทที่มีสิทธิบัตรของบริษัท Celgene กำลังเข้าสู่ช่วงหมดอายุ (ราคาหุ้นบริษัท Celgene ร่วงลง -37% ในปี 2018 และพุ่งขึ้นหลังข่าว)

- กองทุนหลักเชื่อว่าดีลการควบรวมกิจการระหว่างสองบริษัทนี้ เป็นไปได้สองแนวทางคือ

- 3.1 หากดีลควบรวมเกิดขึ้นอย่างสมบูรณ์ จะเพิ่มกำไรต่อหุ้น (EPS) ให้กับกิจการใหม่ (BMY+Celgene) หลังการควบรวมกิจการเพราะบริษัท Celgene มียา Blockbuster อยู่ในพอร์ต ตัวยานี้ชื่อว่า Revlimid ปัจจุบันสร้างรายได้ที่ 8 พันล้านดอลลาร์ต่อปีให้กับบริษัท

- 3.2 ขณะที่บริษัท BMY มียารักษามะเร็ง Immunology จึงช่วยเสริมทัพให้กับกิจการหลังควบรวม คาดว่าดีลนี้หักกลบลบต้นทุนที่ใช้ไปแล้ว จะเริ่มสร้างมูลค่าให้กับกิจการหลังควบรวม (Synergy) หลังจากปี 2022 เป็นต้นไป

- 3.3 ในมุมมองของกองทุนหลักในฐานะที่เป็นผู้ถือหุ้นบริษัท BMY ด้วยนั้น มองว่าดีลนี้ยังไม่จบและมีความเป็นไปได้ต่อไปอีกถึงสามแนวทางคือ

- 3.3.1 แผนการควบรวมอาจจะเป็นไปตามที่บริษัท BMY แจ้งนักลงทุนทราบ

- 3.3.2 แผนการควบรวมอาจจะไม่ผ่านมติของผู้ถือหุ้นในปีนี้

- 3.3.3 บริษัท BMY อาจจะตกเป็นเป้าหมายควบรวมกิจการจากบริษัทอื่นอีกที