ผลตอบแทนของดัชนีหุ้นโลก ผลตอบแทนของกองทุนหลัก และมุมมองต่อหุ้นรายตัวที่กองทุนหลักถือครอง

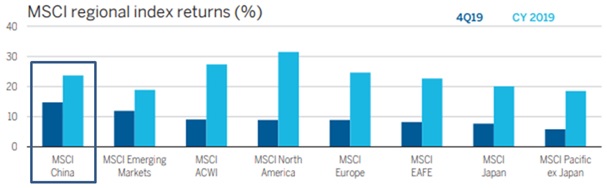

ผลตอบแทนในไตรมาส 4Q2019 กองทุนหลักสร้างผลตอบแทนได้ 8.7% เทียบกับดัชนี MSCI AC World ที่ 9.0% (ขณะที่ผลตอบแทนรายปี (CY2019) กองทุนหลักสร้างผลตอบแทนได้ 26.0% ใกล้เคียงกับดัชนีที่ 26.6%) หากมองผลตอบแทนรายภูมิภาคของดัชนี เช่น จีน ตลาดเกิดใหม่ อเมริกาเหนือ ยุโรป และญี่ปุ่น ผลตอบแทนที่โดดเด่นของตลาดหุ้นจีนมาจากช่วงโค้งสุดท้ายของปีเหตุจากความคืบหน้าด้านการเจรจาทางการค้ากับสหรัฐฯ

กราฟ: แสดงผลตอบแทนของดัชนีตลาดหุ้นในภูมิภาคต่างๆเฉพาะในไตรมาส 4Q2019 (สีน้ำเงินเข้ม) เทียบกับผลตอบแทนดัชนีทั้งปี 2019 (สีฟ้าอ่อน)

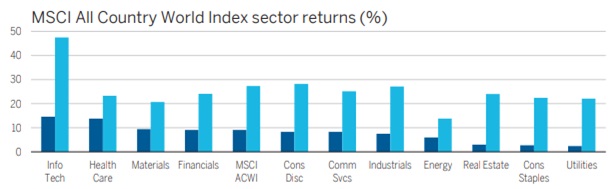

และหากจำแนกผลตอบแทนของดัชนี MSCI แยกตามรายกลุ่มอุตสาหกรรม จะเห็นว่า หุ้นในกลุ่มเทคโนโลยีให้ผลตอบแทนรายปีสูงสุดถึง 48% ขณะที่กลุ่มซึ่งมีรายได้ผันเป็นไปตามวัฏจักรเศรษฐกิจ เช่น วัสดุก่อสร้าง สถาบันการเงิน ราคาหุ้นมีทิศทางฟื้นตัวชัดเจนในไตรมาสสี่

กราฟ 2: แสดงผลตอบแทนของดัชนี MSCI จำแนกตามรายกลุ่มอุตสาหกรรม (Sector) เฉพาะในไตรมาส 4Q2019 (สีน้ำเงินเข้ม) เทียบกับผลตอบแทนของดัชนีตลอดทั้งปี 2019 (สีฟ้าอ่อน)

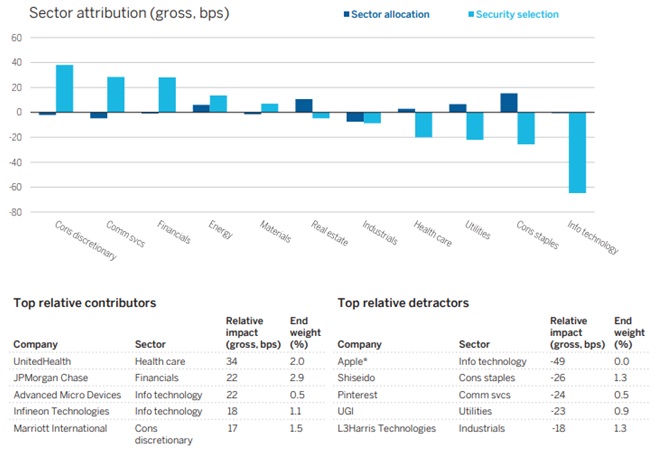

หุ้นที่สร้างผลตอบแทนสูงสุดและต่ำสุดให้กับกองทุนหลักในไตรมาสที่ผ่านมา (4Q2019)

หากวิเคราะห์ลงลึกถึงผลตอบแทนที่กองทุนหลักทำได้ดีในไตรมาสที่ผ่านมา (4Q2019) จำแนกตามรายกลุ่มอุตสาหกรรม จะเห็นได้ชัดเจนว่ามาจากการคัดเลือกหุ้นรายตัวของบริษัทที่อยู่ในกลุ่มสินค้าฟุ่มเฟือย บริการด้านการสื่อสาร สถาบันการเงิน ในทางตรงกันข้ามการที่พอร์ตกองทุนหลักให้น้ำหนักน้อยกับหุ้นกลุ่มไอที โดยไม่ลงทุนในบริษัท Apple Inc. ที่ราคาหุ้นพุ่งขึ้นสูงเนื่องจากต้องการหลีกเลี่ยงบริษัทที่ตลาดให้ความคาดหวังสูงกับผลประกอบการซึ่งทำได้ในช่วงสามเดือนที่ผ่านมา ตรรกะด้านการลงทุนดังกล่าวของกองทุนหลักส่งลบต่อผลการดำเนินงานช่วงสามเดือน

หุ้นที่สร้างผลตอบแทนสูงสุดให้กับกองทุนหลักในไตรมาสที่ผ่านมา (4Q2019)

1. บริษัท United Health (หุ้นถือครองอันดับ 5 ของกองทุนหลัก, สัดส่วนลงทุน 2.1%) ผู้ให้บริการทางด้านสุขภาพรายใหญ่ที่สุดในสหรัฐฯ ราคาหุ้นพุ่งขึ้นจากประเด็นทางการเมืองที่นางอลิซาเบท วอร์เรน วุฒิสภาพรรคเดโมแครท มีการกล่าวถึงกำไรที่เติบโตรวดเร็วของบริษัทเฮลธ์แคร์ในกลุ่มเครื่องมือทางการแพทย์ ว่าควรถูกเพ่งเล็ง แทนที่จะเป็นกลุ่มผู้ให้บริการทางด้านสุขภาพ หรือกลุ่มผู้ผลิตยา บริษัท United Health ในฐานะเป็นกลุ่มผู้ให้บริการสุขภาพจึงรอดพ้นจากประเด็นทางการเมืองที่เกิดขึ้นช่วงเดือนก.ย.ที่ผ่านมา รวมถึงบริษัทออกมากล่าวถึงทิศทางกำไรจากการดำเนินงานในปีนี้ว่าจะเติบโตได้ในระดับเกินกว่า 10% นอกจากนี้การที่ทางการสหรัฐฯพยายามที่จะลดค่าใช้จ่าย/ลดราคายาลง จะส่งกระทบเชิงลบกับบริษัทขนาดเล็กในกลุ่มผู้ให้บริการทางด้านสุขภาพซึ่งต้องพยายามที่จะปรับลดต้นทุนลง ผลกระทบเชิงลบที่เกิดขึ้นทำให้บริษัทที่อยู่ในตลาดพยายามรวมตัวกันเพื่อเผชิญหน้ากับต้นทุนที่สูงขึ้น บริษัทที่เป็นให้บริการด้านสุขภาพ (Managed Healthcare) ตลาดรายใหญ่ที่สุดอย่าง United Health จึงได้ประโยชน์จากสถานการณ์ข้างต้น

2. บริษัท JPMorgan Chase ธนาคารสัญชาติสหรัฐฯ ประกาศผลประกอบการรายไตรมาสที่ผ่านมามีกำไรสูงสุดเป็นประวัติการณ์ท่ามกลางความท้าทายในภาวะดอกเบี้ยต่ำ โดยกำไรที่ธนาคารทำได้เพิ่มขึ้นแข็งแกร่งนั้นมาจากธุรกิจด้านสินเชื่อผู้บริโภค สินเชื่อรถยนต์ เนื่องจากผู้บริโภคชื่นชอบภาวะดอกเบี้ยต่ำ ด้วยการที่เป็นธนาคารขนาดใหญ่ทำให้ธนาคาร JPMorgan Chase ได้เปรียบคู่แข่งด้านต้นทุนการปล่อยสินเชื่อหรือต้นทุนทางการเงินที่ต่ำกว่าธนาคารอื่น รวมถึงธนาคารมีการใช้ประโยชน์จากเทคโนโลยีจัดการข้อมูลของลูกค้าในเชิงธุรกิจได้อย่างสร้างสรรค์

3. บริษัท Advanced Micro Devices (AMD) ผู้ผลิตเซมิคอนดักเตอร์สัญชาติสหรัฐฯ ผลการดำเนินงานดีขึ้น จากยอดขายธุรกิจด้านคอมพิวเตอร์ มือถือ ที่เติบโต บริษัทยังได้รับผลประโยชน์จากอุปสงค์ต่อผลิตภัณฑ์ที่เกี่ยวเนื่องกับเทคโนโลยีปัญญาประดิษฐ์ คลาวด์ เกมส์ กองทุนหลักมองว่าตลาดประเมินบริษัทด้านความสามารถในการสร้างผลตอบแทนเทียบเงินลงทุนต่ำไป เมื่อเทียบกับบริษัท Intel การที่กองทุนหลักเลือกบริษัท AMD แทนที่เลือกบริษัท TSMC (ผู้ผลิตเซมิคอนดักเตอร์สัญชาติไต้หวัน) เพราะธุรกิจอ้างอิงกับตลาดในสหรัฐฯมากกว่าตลาดเกิดใหม่อย่างบริษัท TSMC

4. บริษัท Infineon Technologies (ผู้ออกแบบ ผู้ผลิต เซมิคอนดักเตอร์ สัญชาติเยอรมนี) ผลประกอบการโดยรวมของบริษัทซึ่งมียอดขายทั่วโลกเติบโตดีทั้งที่อุปสงค์ต่อตลาดรถยนต์ในประเทศจีนชะลอตัว สินค้าคงคลังสูงขึ้น ซึ่งน่าจะส่งผลกระทบต่ออัตราการทำกำไรของบริษัท แต่เนื่องจากยอดขายจากตลาดในภูมิภาคอื่นยังเติบโตแข็งแกร่ง กองทุนหลักชื่นชอบบริษัทนี้มากเนื่องจากเป็นบริษัทคุณภาพ ที่สร้างผลตอบแทนเทียบเงินลงทุน (ROIC) ได้ในระดับสูง บริษัทครองส่วนแบ่งตลาดและสร้างความได้เปรียบในเชิงแข่งขันในตลาดรถยนต์ไฟฟ้าในระยะยาว ในช่วงที่ราคาเพิ่มขึ้น กองทุนหลักทำการลดสัดส่วนลงบ้าง แต่ยังคงถือครองหุ้นตัวนี้ต่อ

5. บริษัท Marriott International (ทำธุรกิจด้านโรงแรมทั่วโลก สัญชาติสหรัฐฯ) จุดเด่นสำหรับการลงทุนในบริษัทนี้คือ รายได้ต่อจำนวนห้องที่ให้บริการ (Revenue per available room) เพิ่มขึ้น ทั้งในตลาดสหรัฐฯและตลาดต่างประเทศ ผลกระทบจากเหตุการณ์ประท้วงในฮ่องกงในปีที่แล้ว และโคโรนาไวรัสในปีนี้เป็นความเสี่ยงที่บริษัทเผชิญอยู่แต่ด้วยธุรกิจหลักของบริษัทดำเนินการอยู่ในตลาดสหรัฐฯ จึงน่าจะเป็นทางเลือกการลงทุนที่ดีกว่าหุ้นตัวอื่นซึ่งมีรายได้หลักมาจากตลาดเกิดใหม่ทางฝั่งเอเชีย

หุ้นที่สร้างผลตอบแทนต่ำสุดให้กับกองทุนหลักในไตรมาสที่ผ่านมา (4Q2019)

1. บริษัท Apple กองทุนหลักไม่ลงทุนในบริษัท Apple Inc.ซึ่งราคาหุ้นพุ่งขึ้นสูง เพราะหลีกเลี่ยงบริษัทที่ตลาดให้ความคาดหวังสูงกับผลประกอบการที่ทำได้ในช่วงสามเดือนที่ผ่านมา ตรรกะดังกล่าวส่งลบต่อผลการดำเนินงานช่วงสามเดือนสุดท้ายของปี 2019

2. บริษัท Shiseido (ผู้ผลิตคอสเมติก สัญชาติญี่ปุ่น) ประกาศทิศทางยอดขายบริษัทลดลง จากเหตุการณ์ประท้วงในฮ่องกงและยอดขายที่ลดลงในเกาหลีใต้ กองทุนหลักมองว่าจะถือลงทุนในบริษัทนี้ต่อ เพราะตลาดให้ค่ากับ1. ความสามารถความยั่งยืนของบริษัทในการสร้างผลตอบแทนเทียบเงินลงทุน 2.ประสิทธิภาพการผลิต 3.การจัดการห่วงโซ่ผลิตภัณฑ์ 4.การจัดการสินค้าคงเหลือที่ดี 5.ทีมผู้บริหารที่ตัดสินใจชัดเจน และ 6.จุดแข็งด้านแบรนด์กิจการที่มีชื่อเสียงในเอเชีย เป็นผู้เล่นรายใหญ่อันดับ 3 ในตลาดจีน คอสเมติกเป็นตลาดที่มีอัตราการเติบโตสูงและมีโมเมนตัมที่ดีในหมู่ชาวจีน

3. บริษัท Pinterest (ผู้ให้บริการเวปไซด์โซเชียลมีเดียและแอปพลิเคชั่นในรูปแบบกราฟฟิค สัญชาติสหรัฐฯ) บริษัททำระบบซอร์ฟแวร์ซึ่งถูกออกแบบให้ผู้ใช้บริการสามารถเก็บรวบรวมและค้นหาข้อมูลบนเวปไซด์ในรูปแบบกราฟฟิค บริษัทเข้าสู่ตลาด (IPO) ตลาดนิวยอร์ค ในเดือนเม.ย. กองทุนหลักเข้าไปลงทุนในเดือนต.ค. ผลประกอบการไตรมาสล่าสุดออกมาไม่ดีนักจากรายได้ที่ออกมาต่ำกว่าที่ตลาดคาดการณ์ ทำให้ราคาหุ้นลดลง แต่กองทุนหลักชื่นชอบหุ้นตัวนี้ในระยะยาว บริษัทมีโมเดลทางธุรกิจที่เกี่ยวข้องกับอินเตอร์เนต และถือครองเทคโนโลยีซึ่งดิสรัปธุรกิจในกลุ่มอื่น บริษัทมีจำนวนผู้ยอดผู้บริการในเชิงพาณิชย์ซึ่งกองทุนหลักคาดว่าเป็นส่วนที่ผันมาสร้างรายได้ให้กับบริษัทได้ในอนาคตข้างหน้า

4. บริษัท UGI (ผู้ผลิตก๊าซธรรมชาติ สัญชาติสหรัฐ) ประกาศลดผลประกอบการช่วงไตรมาสสี่ เนื่องจากบริษัทเตรียมเข้าซื้อกิจการขนาดใหญ่สองรายการ ในตลาดโพรพีน และตลาดมิดสตรีม ตลาดยังคงเคลืบแคลงสงสัยต่อคุณภาพของธุรกิจว่าจะมีจุดยืนต่อการทำธุรกิจทางด้านใดไม่ว่าจะเป็นการผลิตก๊าซธรรมชาติ หรือตลาดมิดสตรีม แม้กองทุนหลักมองบวกเนื่องจาก เป็นผู้เล่นรายหลักในภูมิภาคแอตแอนติก มีงบการเงินแข็งแกร่ง สร้างกระแสเงินสดได้ต่อเนื่อง แต่ก็ได้ปรับลดสัดส่วนหุ้นในพอร์ตลง จากแนวคิดที่ยังคลุมเครือต่อดีลควบรวมกิจการ

5. บริษัท L3Harris Technologies (ผู้ผลิตอิเล็กทรอนิกส์ฮาร์ดแวร์ที่ใช้ในทางการทหาร สัญชาตืสหรัฐฯ) ชื่อบริษัทมาจากการควบรวมกิจการระหว่างบริษัท L3 และบริษัท Harris กองทุนหลักลงทุนเพิ่มในช่วงที่ราคาหุ้นอ่อนตัวเนื่องจากมองว่าตลาดประเมินความสามารถด้านความยั่งยืนของบริษัทในการสร้างผลตอบเทียบเงินลงทุนต่ำเกินไปภายหลังบริษัทได้ทำการปรับลดต้นทุน และมีการโยกย้ายงบลงทุนภายในบริษัท การที่บริษัทผลิตฮาร์ดแวร์ทางทหารจึงได้รับประโยชน์โดยตรงจากสถานการณ์การปะทะกันในภูมิภาคตะวันออกกลาง

ที่มา: Wellington Management, data end of 4Q 2019

มุมมองต่อตราสารทุนจำแนกรายประเทศ

กองทุนหลักประเมินมุมมองในอีก 6-12 เดือนข้างหน้าว่า แม้ความเสี่ยงหรือความกังวลจะเข้าโจมตีและสร้างความผันผวนให้กับตลาดหุ้นโลกได้ทุกเมื่อ แต่ยังคงมั่นใจว่าในห้วงเวลานี้นักลงทุนยังควรให้น้ำหนักกับหุ้นต่อไปโดยยังไม่มีความจำเป็นต้องรีบให้น้ำหนักกับตราสารหนี้ ด้านตลาดหุ้นโลกที่กองทุนหลักมีมุมมองบวกคือ ตลาดหุ้นสหรัฐฯและตลาดหุ้นยุโรป โดยให้น้ำหนักกับทั้งสองตลาดนี้มากกว่าตลาดหุ้นญี่ปุ่นและตลาดเกิดใหม่

สหรัฐฯ

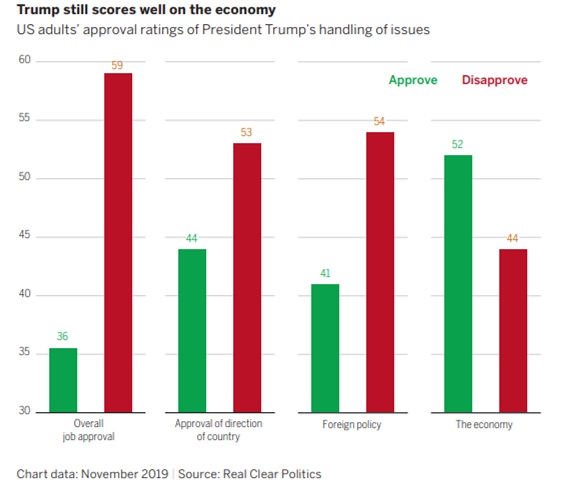

เศรษฐกิจในภาคการผลิตของสหรัฐฯคล้ายกับว่าติดอยู่ในสงครามชักเย่อระหว่างสถานทางการเงินที่คล่องตัวและความไม่แน่นอนทางการค้ากับประเทศคู่กรณี ท้ายที่สุดแล้ว เชื่อว่าประธานาธิบดีทรัมป์ จะเลือกเศรษฐกิจอเมริกาเหนือสิ่งอื่นใด เห็นได้จากโพลสำรวจว่าเขาจัดการได้เก่งในเรื่องเศรษฐกิจ ในเวลาเดียวกัน ผู้บริโภคสหรัฐฯมีรายได้มากขึ้น ตลาดที่อยู่อาศัยแข็งแกร่งขึ้นเรื่อยๆ

ยุโรป

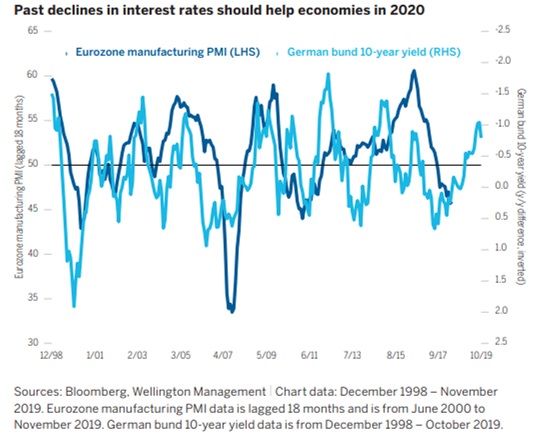

ภาพรวมเศรษฐกิจยุโรปตลอดในปี 2019 เมื่อวัดจากดัชนีชี้วัดแสดงค่าไม่ดีนัก อย่างไรก็ตามช่วงโค้งสุดท้ายของปีที่ผ่านมาหลากหลายสัญญาณบวกบังเกิดขึ้นในเวลาเพียงไม่กี่เดือน สิ่งแรกก็คือภาคการผลิตที่เคยชะลอตัวต่อเนื่องหลายปีติดต่อกันนั้นมีสัญญาณส่อเค้าจริงจังว่าได้แตะจุดต่ำสุดในรอบนี้ ในช่วงเวลาที่ภาคการผลิตของเศรษฐกิจยุโรปได้รับผลกระทบเรื้อรังยาวนานจากการชะลอตัวด้านการส่งออกนั้น ภาคการบริโภคทรงตัวอยู่ในระดับเดิมเช่นเดียวกับตลาดแรงงานที่เริ่มตั้งตัวได้ ขณะที่เงินเฟ้ออยู่ในระดับต่ำเรื่อยมา อัตราดอกเบี้ยระดับต่ำมาตั้งแต่ปี 2017 ถึงปลายปี 2019 หลากหลายปัจจัยที่ว่ามานี้กำลังฟูมฟักวัฏจักรเศรษฐกิจขาขึ้นให้เกิดอย่างไม่มีใครตั้งตัว กอปรกับในห้วงเวลานี้ ตลาดหุ้นยุโรปมีราคาถูก กองทุนหลักจึงให้น้ำหนักกับตลาดหุ้นยุโรปมากกว่าดัชนี

ญี่ปุ่น

คำถามที่สำคัญที่สุดสำหรับญี่ปุ่นในเวลานี้ก็คือ เศรษฐกิจจะฟื้นตัวจากการปรับขึ้นภาษีสินค้าอุปโภค (VAT: Value-added tax) ในเดือนตุลาคม 2019 ได้อย่างไร ท่ามกลางสัญญาณที่ส่อเค้าว่ายังไม่ดีขึ้น ภาคใต้ภาวะแวดล้อมที่สนับสนุนคือนโยบายการคลังที่อยู่ในระดับปานกลาง นักวิเคราะห์ของกองทุนหลักเล็งเห็นว่าธรรมมาภิบาลภายในส่งผลบวกให้กับบริษัทจดทะเบียน แต่ก็ยังมีความเห็นว่ายังไม่จำเป็นต้องรีบกลับมาหาตลาดนี้เพราะเมื่อพิจารณาเครื่องชี้นำทางด้านวัฏจักรเศรษฐกิจประกอบกับโอกาสเกิดสถานการณ์เชิงลบต่อภูมิรัฐศาสตร์แล้วทำให้เงินเยนแข็งค่า กดดันตลาดหุ้น กองทุนหลักจึงให้น้ำหนักเป็นกลางกับตลาดหุ้นญี่ปุ่นเมื่อเทียบกับดัชนี

ตลาดเกิดใหม่

ตลาดเกิดใหม่จะได้รับประโยชน์มากกว่าภูมิภาคอื่นหากภาพรวมกิจกรรมทางเศรษฐกิจระดับโลกและปัจจัยเสี่ยงดูดีขึ้น ณ ปัจจุบัน กองทุนหลักเห็นโอกาสลงทุนในตลาดเกิดใหม่เฉพาะภูมิภาคที่มีการปฏิรูปเช่นบราซิลและอินเดีย ขณะที่ภูมิภาคซึ่งมีการดำเนินการนโยบายเชิงลบเช่น ตุรกีและแอฟริกาใต้ ยังส่อแววไม่ดีนัก ด้านรัสเซียได้แสดงให้เห็นว่ามีความโดดเด่นด้านการกางแผนดำเนินนโยบายคลังให้ได้ตามที่วางไว้ ขณะที่จีนการอัดฉีดยาแรงผ่านเครื่องมือกระตุ้นเศรษฐกิจซึ่งดูท่าทีแล้วออกแนวเสมอตัวเมื่อเทียบกับความเชื่อมั่นที่ลดลงภายหลังสงครามการค้า การขยายตัวด้านการบริการและภาคการบริโภคจีนยังอยู่ในระดับทรงตัว วัฏจักรทางเศรษฐกิจจีนก็ยังอยู่ในทิศทางทรงตัว ว่ากันตามภาพรวมของตลาดเกิดใหม่นั้น กองทุนหลักได้ปรับเพิ่มน้ำหนักตลาดเกิดใหม่ขึ้นสู่ระดับที่เป็นกลางเมื่อเทียบกับดัชนี

หมายเหตุ:

- กองทุนหลัก หมายถึง กองทุน Wellington Global Opportunities Fund

- มุมมองต่อสินทรัพย์เป็นระยะเวลาอีก 3-6 เดือนข้างหน้า โดยเริ่มตั้งแต่สิ้นเดือน ม.ค.2020

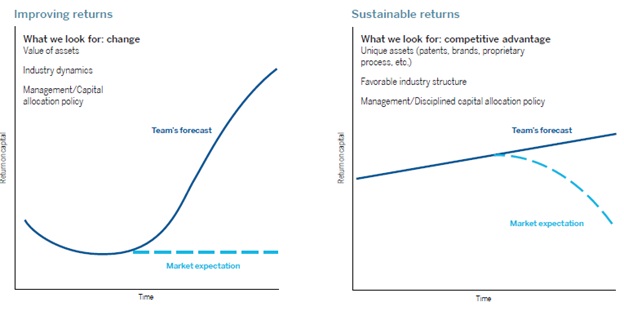

กลยุทธ์ลงทุนของ Wellington Global Opportunities

แสวงหาผลตอบแทนจากการลงทุนระยะยาวในหุ้นทั่วโลก ด้วยการวิเคราะห์หุ้นจากปัจจัยพื้นฐานและข้อมูลเชิงลึกของบริษัท ประกอบกับแนวโน้มของอุตสาหกรรมและเศรษฐกิจมหภาค โดยพิจารณาจาก

- ผลตอบแทนต่อเงินลงทุน (Return to Capital)

- งบการเงินและโครงสร้างของอุตสาหกรรมเพื่อหาบริษัทที่ให้ผลตอบแทนอย่างยั่งยืนและปรับตัวได้ดี

- โอกาสการลงทุนอันเกิดจากความไม่มีประสิทธิภาพของตลาด อย่างเช่นนักลงทุนส่วนใหญ่ให้ความสำคัญกับการเติบโตของกำไรในระยะสั้นจนเกินไป

กราฟ: แสดงกระบวนการลงทุนของ Wellington Global Opportunities Fund ซึ่งคัดเลือกบริษัทลงทุนโดยพิจารณาบริษัทที่ตลาดคาดหวังผลตอบแทนต่อเงินลงทุนไว้ต่ำกว่าระดับที่ควรจะเป็น สาเหตุก็เนื่องมาจาก

- ตลาดให้ความสำคัญกับปัจจัยด้านผลประกอบการและกำไรสุทธิของกิจการในระยะสั้น

- ตลาดไม่มีประสิทธิภาพ: เนื่องจากนักลงทุนสนใจให้ความสำคัญกับกลุ่มอุตสาหกรรมใดกลุ่มอุตสาหกรรมหนึ่ง หรือประเทศในประเทศหนึ่งมากเกินไป

- กองทุนเชื่อว่าผลตอบแทนต่อเงินลงทุนเป็นปัจจัยสำคัญต่อการขับเคลื่อนราคาหุ้นในตลาดของบริษัทจดทะเบียน

- ข้อมูลบริษัทที่เกี่ยวกับแนวทางการบริหารสินทรัพย์และแนวทางการจัดสรรเงินลงทุนจะเป็นตัวบ่งชี้ผลตอบแทนของบริษัทในอนาคต

กองทุนหลัก (Master Fund)

ชื่อ: Wellington Global Opportunities Equity Fund ชนิดหน่วยลงทุน Class S

นโยบายการลงทุน: เป็นกองทุนที่จดทะเบียนในประเทศลักเซมเบิร์กมีนโยบายลงทุนในหุ้นสามัญ รวมถึงหลักทรัพย์ต่างๆ ที่มีลักษณะเป็นตราสารแห่งทุน เช่น หุ้นบุริมสิทธิ ใบสำคัญแสดงสิทธิ และใบแสดงสิทธิในผลประโยชน์ที่เกิดจากหลักทรัพย์อ้างอิงที่ออกโดยบริษัทต่างๆ ทั่วโลก

วันที่จดทะเบียน: กุมภาพันธ์ 2010

ประเทศที่จดทะเบียน: ลักเซมเบิร์ก

NAV: USD 23.38

เกณฑ์วัดผลการดำเนินงาน (Benchmark): MSCI AC World Net

Morningstar Category: Large cap Growth

Bloomberg code: WLLGOAU LX

Fund size: USD 492.8 Million

Number of Equity Names: 117

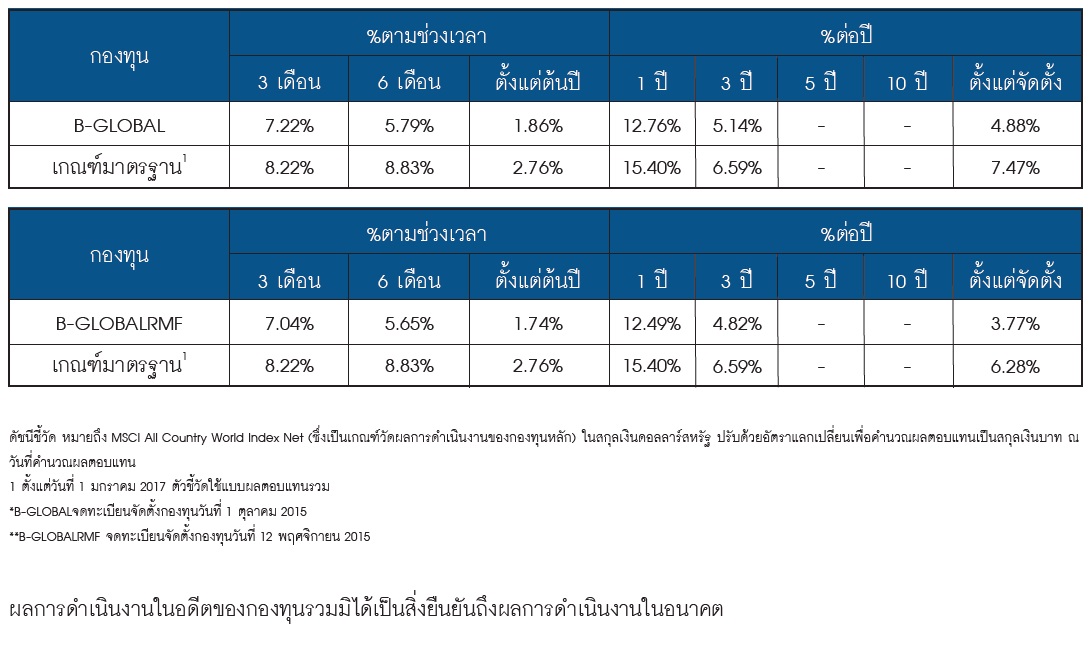

ผลการดำเนินงานกองทุนย้อนหลัง (ข้อมูลวันที่ 31 ธ.ค. 2019)

ประเด็นที่น่าสนใจสำหรับตลาดหุ้นสหรัฐฯ

1.บริษัทจดทะเบียนที่อยู่ในดัชนี S&P 500 ในปี 2019 จ่ายเงินปันผลรวมกันสูงถึง 485 พันล้านดอลลาร์สหรัฐฯ กล่าวได้ว่าครึ่งล้านล้านดอลลาร์สหรัฐฯเลยทีเดียว ถือว่าเป็นปริมาณสูงที่สุดในรอบแปดปีนับตั้งแต่ปี 2013 โดยในปี 2019 จ่ายเพิ่มขึ้นจากปีก่อนประมาณ 6.4% (แม้จะชะลอตัวลงจากปี 2018 ที่เพิ่มขึ้น 8.7% ก็ตาม) การจ่ายเงินปันผลที่มากมายมหาศาลขนาดนี้เกิดขึ้นพร้อมกันกับราคาดัชนีที่สูงขึ้นต่อเนื่อง ด้วยแรงส่งจากทั้งราคาหุ้นที่เพิ่มขึ้น 25% และเงินปันผล จึงทำให้นักลงทุนที่มีฐานะลงทุนในตลาดหุ้นสหรัฐฯรับทรัพย์เป็นจำนวนมาก ปัจจัยหลักของประเด็นที่ว่านี้เกิดจากการลดอัตราดอกเบี้ยนโยบายจากธนาคารกลางสหรัฐฯ (ภายหลังการปรับขึ้นต่อเนื่องมาสามปี) กระตุ้นความต้องการลงทุนในหุ้นปันผลซึ่งจ่ายยิลด์ดีกว่าตราสารหนี้

ในปี 2020 แม้ระยะเวลาจะผ่านไปได้เพียงสองเดือน บริษัทในดัชนี S&P 500 ได้จ่ายเงินปันผลเพิ่มขึ้นในอัตรา 3.3% เทียบกับปีก่อน และหากไม่มีเหตุการณ์สำคัญๆหรือนโยบายการเงินเข้ามากระทบ ในปีนี้ผู้ถือหน่วยลงทุนอาจได้เห็นบริษัทจดทะเบียนของสหรัฐฯจ่ายเงินปันผลในระดับที่เติบโตถึง 10% ก็เป็นได้ เนื่องจากทางเลือกการลงทุนอื่นๆ ที่ให้กระแสเงินกับผู้ลงทุนแทบจะไม่เพียงพอต่อความต้องการของนักลงทุนภายใต้สภาพแวดล้อมเช่นนี้

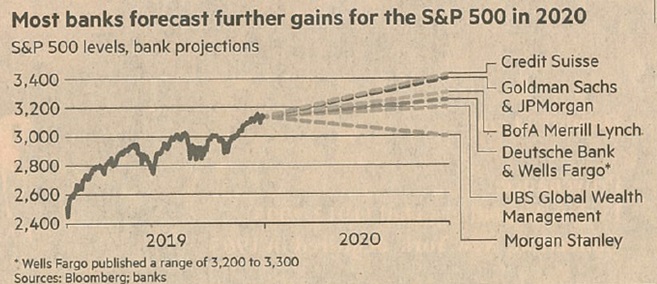

2. วอลล์สตรีทคาดการณ์ผลตอบแทนตลาดหุ้นสหรัฐฯปีนี้เฉลี่ยที่ +4.6%

ตลาดหุ้นสหรัฐฯจะพุ่งขึ้นต่อในปีนี้โดยได้รับแรงสนับสนุนจากนโยบายการเงินผ่อนคลายของธนาคารกลางและเศรษฐกิจในประเทศที่ยืนตัวได้ แต่การเลือกตั้งประธานาธิบดีของสหรัฐฯในปีนี้และการเจรจากันทางการค้ากับจีน เป็นสองปัจจัยที่วอลล์สตรีทมองว่าสามารถสร้างความผันผวนให้กับตลาด

คาดการณ์ของผลตอบแทนดัชนีสิ้นปีนี้จากค่าเฉลี่ยของแปดธนาคารใหญ่ในสหรัฐฯ มองผลตอบแทนดัชนีในปีนี้ที่ 4.6% โดยวาณิชยธนกิจอย่าง Goldman Sachs และ JPMorgan (โดย Dubravko Lakos-Buja, JPMorgan Chief US Equity Strategist) มองดัชนี S&P 500 สิ้นปีที่ 3,400 จุด นักวิเคราะห์วอลลสตรีทยังคาดกาณ์อีกว่ากำไรสุทธิต่อหุ้น (Earnings) ของบริษัทจดทะเบียนในดัชนีS&P 500 ซึ่งคาดว่าจะเป็นปัจจัยสนับสนุนราคานั้นจะเพิ่มขึ้น 10% ในปีนี้ ทางฝั่ง UBS Global Wealth Management ประมาณการณ์ดัชนีสิ้นปีไว้ที่ 3,200 จุด โดยมองว่าขาดปัจจัยทางการคลังและการออกมาตรการใหม่ๆในช่วงก่อนเลือกตั้งประธานาธิบดี อย่างไรก็ตามในอดีตปีที่มีการเลือกตั้งประธานาธิบดีตลาดหุ้นของสหรัฐฯจะให้ผลตอบแทนเป็นบวก