ประเด็นเด่นในตลาดตราสารหนี้

ในช่วงต้นเดือน ม.ค. 2563 ตลาดตราสารหนี้ได้รับผลกระทบจากสถานการณ์ความตึงเครียดในตะวันออกกลาง ภายหลังสหรัฐฯ โจมตีทางอากาศในอิรัก และสังหารนายพลกาเซ็ม โซไลมานี ผู้บัญชาการกองกำลังนักรบคุดส์ ซึ่งเป็นหน่วยรบพิเศษในต่างประเทศของกองกำลังพิทักษ์การปฏิวัติอิหร่านเมื่อวันที่ 3 ม.ค. 2563 และต่อมาในวันที่ 8 ม.ค. 2563 อิหร่านได้ยิงขีปนาวุธใส่ฐานทัพของสหรัฐฯ ในอิรัก นักลงทุนจึงเกิดความกังวลว่าสถานการณ์จะบานปลาย

อย่างไรก็ตาม สถานการณ์ความขัดแย้งดังกล่าวได้คลี่คลายลงอย่างรวดเร็ว ทำให้นักลงทุนคลายกังวลลง กอปรกับการบรรลุข้อตกลงการค้าระหว่างจีนและสหรัฐฯ Phase 1 ในวันที่ 15 ม.ค. 2020 โดยสหรัฐฯ จะลดอัตราภาษีสินค้านำเข้าจากจีน 1.2 แสนล้านดอลลาร์ฯ เป็น 7.5% จากเดิม 15% ขณะที่จีนตกลงซื้อสินค้าจากสหรัฐฯ มูลค่า 2 แสนล้านดอลลาร์ฯ ในช่วง 2 ปีข้างหน้า ส่วนจีนมีประกาศลดภาษีนำเข้าสินค้าจากสหรัฐฯ วงเงิน 7.5 หมื่นล้านดอลลาร์สหรัฐ โดยลดภาษีนำเข้าน้ำมันดิบจากสหรัฐฯ สู่ระดับ 2.5% จากระดับ 5% ส่วนภาษีนำเข้าถั่วเหลืองจะลดลงสู่ระดับ 27.5% จากระดับ 30% ขณะที่ภาษีนำเข้าเนื้อหมู เนื้อวัว และเนื้อไก่ จะปรับลดลงสู่ระดับ 30% จากระดับ 35% มีผล 14 ก.พ. ซึ่งเป็นไปตามข้อตกลงการค้าเฟสแรก โดยนับจากนี้จะต้องติดตามการปฏิบัติตามข้อตกลงของทั้ง 2 ฝ่าย เพื่อปูทางไปสู่การเจรจาการค้าใน Phase 2 ต่อไป

นอกจากนี้ รัฐสภาของสหราชอาณาจักรสามารถอนุมัติข้อตกลง Brexit ได้สำเร็จและออกจากยุโรปได้ตามกำหนดในวันที่ 31 ม.ค. 2020 โดยสหราชอาณาจักรมีเวลา 11 เดือน เพื่อเจรจารูปแบบความสัมพันธ์ในอนาคตกับสหภาพยุโรปก่อนที่ช่วงเปลี่ยนผ่านจะสิ้นสุดลงในวันที่ 31 ธ.ค. 2020

ด้านธนาคารกลางสหรัฐฯ (Fed) ในการประชุมเมื่อวันที่ 28-29 ม.ค. 2563 คณะกรรมการฯ มีมติเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ระดับ 1.50-1.75% ซึ่งเป็นไปตามที่ตลาดคาดการณ์ หลังจากที่ได้คงอัตราดอกเบี้ยในการประชุมครั้งที่แล้ว และปรับลดอัตราดอกเบี้ยติดต่อกัน 3 ครั้งในปี 2562 โดยแถลงการณ์ของ Fed ระบุว่า นโยบายการเงินในปัจจุบันมีความเหมาะสมต่อการสนับสนุนการขยายตัวทางเศรษฐกิจ นอกจากนี้ ยังระบุว่า จะผลักดันให้อัตราเงินเฟ้อกลับสู่ระดับเป้าหมายที่ 2%

ด้านยุโรป ธนาคารกลางยุโรป (ECB) ในการประชุมเมื่อวันที่ 23 ม.ค. 2563 มีมติคงนโยบายการเงินเดิมตามการคาดการณ์ โดยคงอัตราดอกเบี้ยเงินฝากที่ -0.5% และส่งสัญญาณคงหรือลดอัตราดอกเบี้ยจนกว่าอัตราเงินเฟ้อจะเพิ่มขึ้นและกลับสู่ระดับเป้าหมายที่ 2.0% คงขนาดของมาตรการซื้อสินทรัพย์ (QE) ที่ 2 หมื่นล้านยูโรต่อเดือนจนกว่าจะขึ้นดอกเบี้ย และคงปริมาณสภาพคล่องในระบบการเงิน โดยการซื้อคืนสินทรัพย์ตามมาตรการ QE ที่ครบกำหนดทั้งหมดเพื่อรักษาแนวโน้มการเพิ่มขนาดงบดุลของธนาคาร นอกจากนี้ ECB ยังประกาศทบทวนกลยุทธ์นโยบายการเงินเป็นครั้งแรกตั้งแต่ปี 2003 โดยคาดว่าจะเสร็จสิ้นภายในปีนี้

นอกจากนี้ ยังมีธนาคารกลางญี่ปุ่น (BoJ) ที่คงอัตราดอกเบี้ยนโยบายที่ระดับ -0.1% ในการประชุมเมื่อวันที่ 20 – 21 ม.ค. 2563 และธนาคารกลางอังกฤษ (BoE) คงอัตราดอกเบี้ยนโยบายที่ระดับ 0.75% ในการประชุมเมื่อวันที่ 30 ม.ค. 2563 ซึ่งโดยรวมยังสะท้อนการดำเนินนโยบายการเงินที่ผ่อนคลายของธนาคารกลางหลักของโลก

ส่วนประเทศไทย ในวันที่ 5 ก.พ. 2563 คณะกรรมการฯ มีมติเอกฉันท์ให้ลดอัตราดอกเบี้ยนโยบายลง 0.25% จากระดับ 1.25% มาอยู่ที่ระดับ 1.00% ซึ่งเป็นระดับต่ำสุดเป็นประวัติการณ์ เนื่องจากประเมินว่าเศรษฐกิจไทยในปีนี้มีแนวโน้มขยายตัวต่ำกว่าประมาณการเดิม และต่ำกว่าระดับศักยภาพมากขึ้นจากการระบาดของไวรัสโคโรนา ความล่าช้าของ พ.ร.บ. งบประมาณรายจ่ายประจำปี และภัยแล้ง ขณะที่อัตราเงินเฟ้อทั่วไปมีแนวโน้มต่ำกว่าขอบล่างของกรอบเป้าหมายเงินเฟ้อ

แนวโน้มตลาดตราสารหนี้ในระยะต่อไป คาดว่า อัตราผลตอบแทนพันธบัตรรัฐบาลไทยจะยังคงผันผวนตามปัจจัยทั้งในและต่างประเทศ โดยมีปัจจัยที่ต้องติดตาม ได้แก่ การแพร่ระบาดของไวรัสโคโรนา ซึ่งหากการแพร่ระบาดเป็นไปอย่างต่อเนื่อง จะฉุดให้เศรษฐกิจโลกรวมถึงเศรษฐกิจไทยฟื้นตัวได้ช้ากว่าที่คาด แนวโน้มอุปทานพันธบัตรรัฐบาล (Government Bond Supply) จะเพิ่มขึ้นหลังการประกาศใช้ พ.ร.บ. งบประมาณรายจ่ายประจำปีล่าช้าออกไปอีก รวมถึงประเด็นการกีดกันทางการค้า ความเสี่ยงทางภูมิรัฐศาสตร์ และการดำเนินนโยบายการเงินของธนาคารกลางหลักของโลก

มุมมองด้านอัตราดอกเบี้ยนโยบาย

แม้การลดอัตราดอกเบี้ยนโยบายลงอย่างรวดเร็วของ ธปท. เมื่อต้นเดือน ก.พ. 2563 อาจจะหมายถึงความสามารถในการลดดอกเบี้ยนโยบายได้อีกในลำดับต่อไป แต่มองว่า ธปท. น่าจะต้องเว้นระยะเพื่อติดตามต่อแนวโน้มการขยายตัวทางเศรษฐกิจ อัตราเงินเฟ้อ อัตราแลกเปลี่ยน และเสถียรภาพของระบบการเงิน รวมทั้งปัจจัยเสี่ยงอื่นๆ ที่อาจส่งผลต่อการดำเนินนโยบายการเงินของ ธปท. ในระยะต่อไป เพราะการตอบสนองจากตลาดหลังทราบว่าการลดอัตราดอกเบี้ยนโยบายลดลงดูจะไม่เป็นการสนับสนุนต่อเศรษฐกิจไทยนัก

กองทุนบัวหลวงคาดว่า กนง. จะคงอัตราดอกเบี้ยนโยบายไว้ที่ 1.00% ในช่วงครึ่งแรกของปี 2563

ปัจจัยบวก/ลบต่อกองทุน

(+) ความล่าช้าของ พ.ร.บ. งบประมาณรายจ่ายประจำปี จะส่งผลให้เม็ดเงินลงทุนใหม่ในงบลงทุนของโครงการภาครัฐล่าช้าออกไปอีก เพิ่มความเสี่ยงต่อการชะลอตัวของเศรษฐกิจไทยในปีนี้เป็นปัจจัยสนับสนุนตลาดตราสารหนี้ในช่วงต่อไป

(+) จากภาพรวมเศรษฐกิจไทยที่มีแนวโน้มชะลอตัว เงินเฟ้อที่อยู่ในระดับต่ำ และค่าเงินบาทที่ยังแข็งค่า การลงทุนในตราสารหนี้ระยะปานกลางจึงเหมาะสมกับภาวะนี้

(-) กนง.ลดดอกเบี้ยนโยบาย ไม่ได้มีผลดีกับตราสารหนี้ระยะสั้น แต่เป็นผลดีกับตราสารหนี้ระยะกลางถึงยาว

(-) ความกังวลถึงการชะลอตัวของเศรษฐกิจโลก

(-) แม้จะมีการลงนามในข้อตกลงเฟส 1 แล้วนั้น ความเสี่ยงประเด็นสงครามการค้าจะยังคงเป็นปัจจัยหลักที่กำหนดทิศทางตลาดการเงินในปีนี้

สรุปความเคลื่อนไหวค่าเงินบาท USD/THB

ค่าเงินบาทในตลาดอัตราแลกเปลี่ยน ณ สิ้นเดือน ม.ค. 2563 ปิดที่ระดับ 31.218 บาทต่อดอลลาร์สหรัฐฯ อ่อนค่าจากปลายปี 3.84% ซึ่งอ่อนค่ามากที่สุดในภูมิภาคเอเชีย โดยปัจจัยหลักที่ส่งผลต่อการเคลื่อนไหวของค่าเงินในช่วง 1-2 เดือนที่ผ่านมา ได้แก่

(+) ความตึงเครียดทางการค้าระหว่างสหรัฐฯ และจีนผ่อนคลายหลังมีการลงนามข้อตกลงการค้าเฟส 1

(-) ความกังวลถึงการแพร่ระบาดของเชื้อไวรัสโคโรนาสายพันธุ์ใหม่ (โควิด-19)

(-) ความกังวลถึงการชะลอตัวของเศรษฐกิจโลกและเศรษฐกิจไทย

(-) คณะกรรมการนโยบายการเงินของไทยมีมติลดอัตราดอกเบี้ยนโยบายลง 0.25% สู่ 1.00%

(-) ข้อมูลการส่งออกของไทยที่ติดลบมากขึ้น และความกังวลด้านรายรับนักท่องเที่ยวที่จะหดตัวอย่างมาก

หมายเหตุ: (+) ส่งผลให้เงิน THB แข็งค่า / (-) ส่งผลให้เงิน THB อ่อนค่า

Market Update: BFIXED

กลยุทธ์ในการบริหารกองทุน: กองทุนมีกลยุทธ์การลงทุนมุ่งหวังผลตอบแทนในระยะสั้นถึงปานกลางสูงกว่าดัชนีชี้วัด (Active Management)

- ช่วงหนึ่งเดือนที่ผ่านมา (มกราคม 2563) อัตราผลตอบแทนพันธบัตรปรับลดลงทุกช่วงอายุคงเหลือ โดยระยะสั้นช่วงอายุคงเหลือไม่เกิน 1 ปี ปรับลดลง 6-9 basis point ช่วงอายุคงเหลือ 2-10 ปี ปรับลดลง 9-18 basis point ส่วนช่วงอายุคงเหลือตั้งแต่ 10 ปีขึ้นไป ปรับลดลง 1-18 basis point อย่างไรก็ตาม หลังคณะกรรมการนโยบายการเงินปรับลดอัตราดอกเบี้ยนโยบายลงสู่ 1.00% เมื่อวันที่ 5 ก.พ. ได้ส่งผลให้อัตราผลตอบแทนพันธบัตรระยะสั้น-กลางปรับลดลงเมื่อเทียบกับสิ้นเดือน ม.ค. อีก 2-9 basis point ขณะที่ ช่วงอายุคงเหลือตั้งแต่ 10 ปขึ้นไป ปรับลดลงอีก 1-3 basis point

- ราคา NAV กองทุน BFIXED ได้เพิ่มขึ้นจาก 12.4304 บาทต่อหน่วย (30 ธ.ค. 2562) เป็น 12.4671 บาทต่อหน่วย (31 ม.ค. 2563)

- ทั้งนี้ ทีมจัดการลงทุนประมาณการว่า ผลตอบแทนในอนาคต (ในอีก 2 เดือนข้างหน้า) น่าจะอยู่ราว 1.00 – 1.20% ต่อปี

- Portfolio Duration (ตราสารที่กองทุนถือครองมีอายุเฉลี่ย) 1.49 ปี ข้อมูล ณ วันที่ 31 ม.ค. 2563

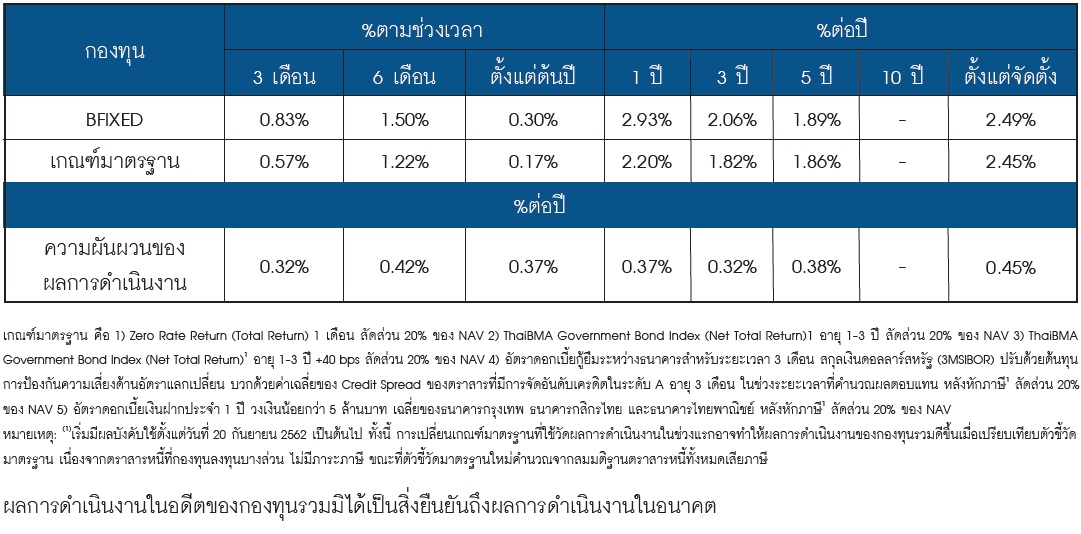

ผลการดำเนินงาน (ข้อมูล ณ 31 ม.ค. 2563)

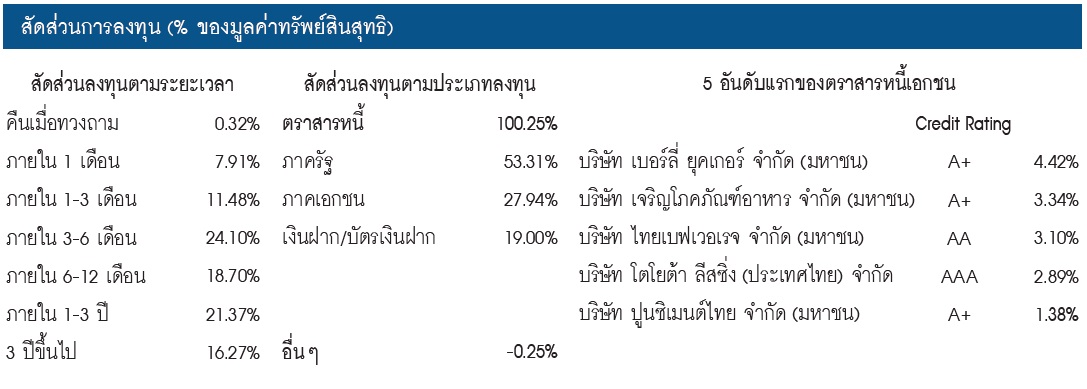

สัดส่วนการลงทุน (% ของมูลค่าทรัพย์สิน ข้อมูล ณ 31 ม.ค. 2563)