Highlight

- หุ้นกลุ่มโกลบอลเทคโนโลยีซึ่งพุ่งแรงในปีนี้ส่วนใหญ่กระจุกตัวอยู่ในหุ้นเติบโตที่มีมูลค่าตลาดขนาดใหญ่ โดย Fund Flow ที่เข้ามา ส่วนใหญ่เข้ามาซื้อกองทุนอีทีเอฟ เช่น อีทีเอฟที่มีธีมลงทุนในธุรกิจ Cloud และแรงซื้อจากนักลงทุนรายย่อย

- วัฎจักรสินค้าคงคลังของตลาดเซมิคอนดักเตอร์ประเภทหน่วยความจำ น่าจะถึงจุดต่ำสุดแล้ว อุปสงค์ของวัฏจักรเซมิคอนดักเตอร์จะเร่งตัวขึ้น

- ผลการเลือกตั้งประธานาธิบดีของสหรัฐฯ ไม่มีนัยต่อหุ้นกลุ่มเทคโนโลยี

- Data center เป็นหัวใจของเศรษฐกิจดิจิทัล ด้วยข้อมูลที่มากขึ้นจากบริการ Cloud คาดว่าการลงทุนที่เพิ่มขึ้นระดับ 10-20% ต่อปีถัดจากนี้

หุ้นกลุ่มโกลบอลเทคโนโลยีซึ่งพุ่งแรงในปีนี้ส่วนใหญ่กระจุกตัวอยู่ในหุ้นเติบโตที่มีมูลค่าตลาดขนาดใหญ่ในกลุ่มอินเทอร์เน็ตเพียงไม่กี่ตัว โดยพบว่า Fund Flow ที่เข้ามานั้นมาจากนักลงทุนรายย่อย และกองทุนอีทีเอฟที่มีธีมสวยงาม ณ จุดขาย Fund Flow ที่เข้ามาจึงอยู่หุ้นเติบโตที่มี Story สวยงาม หุ้นเหล่านี้บางตัวกองทุนหลักมองว่าระดับมูลค่าไม่สมเหตุสมผลเท่าไรจึงไม่ได้ลงทุน ในตอนนี้ กองทุนหลัก Overweight หุ้นในกลุ่มอินเทอร์เน็ต เซมิคอนดักเตอร์ มีเดีย เกมส์ และ Underweight หุ้นในกลุ่มเทคโนโลยีฮาร์ดแวร์ บริการทางด้านไอที บริการด้านการชำระเงิน และซอฟต์แวร์ (เนื่องจากระดับมูลค่าไม่สะท้อนพื้นฐานเท่าไรนัก)

ภาพรวมกลุ่มผู้ผลิตเซมิคอนดักเตอร์ (สัดส่วนลงทุนสูงสุดในพอร์ต 26.7%) กลุ่มนี้รายได้อยู่ในช่วงขาลงมาตั้งแต่ก่อนเจอสถานการณ์ COVID-19 ทำให้นักลงทุนเคยประเมินว่าวัฏจักรการฟื้นตัวของรายได้ผู้ผลิตเซมิคอนดักเตอร์น่าจะเลื่อนออกไปนานขึ้น วัฎจักรของรายได้ขาลงที่เกิดขึ้น 8-9 ไตรมาสติดต่อกันนั้น เคยเกิดมาแล้วในช่วงวิกฤตการเงินปีค.ศ. 2008 แต่หากมองลึกลงไปในบางมุม ในรอบนี้มีปัจจัยบวกที่แตกต่างจากปีค.ศ. 2008 ตรงที่มีอุปสงค์ใหม่เกิดขึ้นจาก Work from Home และการใช้ เซมิคอนดักเตอร์กับเครื่องมือทางการแพทย์ ซึ่งกองทุนหลักประเมินว่าจุดต่ำสุดของวัฎจักรเซมิคอนดักเตอร์ใกล้เข้ามาทุกที

แม้รายได้กลุ่มผู้ผลิตเซมิคอนดักเตอร์จะอยู่ในช่วงขาลงแต่ผู้ผลิตเซมิคอนดักเตอร์ประเภทหน่วยความจำ ซึ่งมีสัดส่วนของรายได้สูงสุดในตลาดเซมิคอนดักเตอร์นั้น ประกอบไปด้วยบริษัทระดับโลกที่พัฒนาตัวเองมายาวนานกว่า 30 ปี บริษัทเหล่านี้มีจุดแข็งตรงที่ธุรกิจเป็นอุปสรรคต่อการเข้ามาของผู้แข่งขันหน้าใหม่ (Barriers to entry) เช่น บริษัท TSMC ของไต้หวัน บริษัท Samsung ของเกาหลีใต้ สถานการณ์ต่อรายได้และสินค้าคงคลังของตลาดเซมิคอนดักเตอร์ประเภทหน่วยความจำ ซึ่งเป็นที่กังวลของตลาดจากประเด็นบริษัท Huawei นั้น กองทุนหลักประเมินว่าตลาดกังวลมากเกินไป ระดับสินค้าคงคลังที่ว่าแย่ในตอนนี้ ยังดีกว่าเมื่อ 6 เดือนก่อน รายได้ที่ลดลงไตรมาสแล้วไตรมาสเล่าของผู้ผลิตเซมิคอนดักเตอร์ประเภทหน่วยความจำ เคยเกิดขึ้นมาแล้วในปีค.ศ. 2008 วัฏจักรในรอบนั้นกินระยะเวลา 8-9 ไตรมาสติดต่อกัน กองทุนหลักประเมินว่า ณ ปัจจุบัน เราอยู่ใกล้กับจุดที่แย่ที่สุดของวัฏจักรแล้ว

ในอนาคตยังมีวัฏจักรผลิตภัณฑ์ (Product cycle) ใหม่ๆ ของเทคโนโลยีสื่อสาร 5G เข้ามาสนับสนุน/ต่อยอดให้กับตลาดเซมิคอนดักเตอร์ ภายในระยะ 3-5 ปี จะมีการทยอยสร้างโครงสร้างพื้นฐานและสมาร์ทโฟนที่รองรับเครือข่าย 5G เพื่อตอบสนองการใช้งาน ความต้องการเซมิคอนดักเตอร์จึงไม่ได้หยุดอยู่แค่ตรงนี้ ยังต่อยอดไปถึงเรดาร์ ยานยนต์ไฟฟ้า สมาร์ทคาร์ ได้อีก

สไตล์การบริหารกองทุนกองทุนหลัก Fidelity Global Technology fund ส่งผลต่อผลการดำเนินงานในปีนี้อย่างไร

กองทุนหลักมีสไตล์ที่ Underweight หุ้นโมเมนตัม (หรือเรียกว่า Anti-momentum bias) และ Underweight หุ้นเติบโต (Growth Stock) ทำให้ผลตอบแทนในปีนี้ไม่ดีเท่ากับกองทุนอื่นๆ ที่เน้นลงทุนในหุ้นเติบโต (ที่ราคาเคลื่อนไหวไปในทิศทางเดียวกับหุ้นโมเมนตัม) และหุ้นขนาดใหญ่ หุ้นที่ราคาเพิ่มขึ้นแรงในปีนี้มักเป็นบริษัทเป็นที่เป็นรู้จักกันดีและอยู่ในกระแสของสื่อ นักลงทุนรายย่อยชื่นชอบหุ้นที่มี Story ที่ว่านี้จึงได้เข้ามาลงทุนจนดันราคาให้สูงขึ้น เช่น หุ้นบริษัท Paypal หุ้นบริษัท Shopify หุ้นบริษัท Apple หุ้นบริษัท Microsoft เนื่องจากมองว่าหุ้นเหล่านี้น่าจะปลอดภัย ลงทุนแล้วสบายใจ กองทุนหลักถือครองหุ้นเหล่านี้น้อยกว่ากองทุนเทคโนโลยีอื่นๆ ในตลาดจึงเป็นสาเหตุให้ผลตอบแทนต่ำกว่า peer group

ผู้ถือหน่วยกองทุน B-INNOTECH ควรให้ความระมัดระวังต่อผลการเลือกตั้งสหรัฐฯ ในปีนี้ว่าจะส่งผลต่อหุ้นเทคฯ หรือไม่

ผู้จัดการกองทุนหลักไม่ได้กังวลต่อผลกระทบจากการเลือกตั้ง จึงไม่มีมุมมองที่ชัดเจนว่าผลการเลือกตั้งจะส่งผลบวก/หรือลบต่อหุ้นกลุ่มเทคฯ เพราะเมื่อ 4 ปีก่อนหลังทรัมป์ชนะเลือกตั้งเป็นประธานาธิบดีเหนือความคาดหมาย หุ้นบริษัทในกลุ่มพลังงานทางเลือก กลุ่มฟาร์ม กลุ่มการผลิต outperform ตลาดใน 2 สัปดาห์แรก ขณะที่หุ้นกลุ่มเทคฯ underperform ตลาด แต่ในตอนนี้หุ้นบริษัท Amazon ได้ทำสถิติราคาเพิ่มขึ้นเป็น 3,000 ดอลลาร์สหรัฐ จากเมื่อ 4 ปีก่อนที่ 750 ดอลลาร์สหรัฐ ผู้จัดการกองทุนให้ความเห็นว่า สิ่งที่ผู้ถือหน่วยลงทุนควรติดตามคือ หากพรรคเดโมแครตชนะเลือกตั้ง ภาษีนิติบุคคลจะเพิ่มขึ้นส่งผลต่อกำไรสุทธิต่อหุ้น (EPS) ต่อตลาดสหรัฐฯโดยภาพรวม ซึ่งไม่ได้เกิดเฉพาะกับกลุ่มเทคฯ เท่านั้น

มุมมองต่อหุ้นบริษัท 10 อันดับแรกที่กองทุนหลักลงทุน

1) บริษัท Apple (Fund 5.5% Index 11.2%)

![]()

Industry: Tech HW, Storage & PeripheralsIndustry: Tech HW, Storage & PeripheralsCountry: USA12 Month FW P/E (x) = 25 Company description: World’s largest consumer computing company

มุมมองต่อการลงทุน:

1.1 ราคาหุ้นบริษัท Apple ปรับตัวขึ้นน้อยกว่าดัชนีกลุ่มเทคฯ เนื่องจากยังมีความกังวลต่อยอดขายไอโฟนใหม่และการรักษาเสถียรภาพสินค้า เนื่องจากบริษัทไม่ต้องการผลิตสินค้าที่มีคุณภาพต่ำ

1.2 บริษัทยังสามารถครองฐานผู้บริโภคที่มีความจงรักภักดี ทำให้มีโอกาสในการสร้างรายได้จาก iPhone services

1.3 กองทุนหลักได้ลดสัดส่วนการ Underweight หุ้นตัวนี้เมื่อเทียบกับดัชนีลง ภายหลังระดับมูลค่าหุ้นลดลงสู่ระดับเดียวกับที่เคยเกิดขึ้นช่วงปลายปีค.ศ. 2018

2) บริษัท Samsung Electronics (Fund 5.2% Index 2.4%)

Industry: Tech HW, Storage & Peripherals

Country: South Korea

12 Month FW P/E (x) = 12

Company description: Diversified electronics company

มุมมองต่อการลงทุน:

2.1 บริษัทเป็นผู้ชนะระยะยาวในตลาดหน่วยความจำและอุตสาหกรรมด้านจอแสดงผล

2.1 ระดับกำไรของธุรกิจสมาร์โฟนได้รับแรงหนุนต่อเนื่องจากวัฏจักรสินค้านวัตกรรม เช่น foldable display และอุปสงค์ในตลาดเกิดใหม่

2.3 มีงบการเงินแข็งแกร่ง บริษัทถือครองเงินสดสูงระดับ 1 ใน 3 ของมูลค่าตลาดบริษัทจดทะเบียน และมีผลตอบแทนส่วนของผู้ถือหุ้นที่ดี

3) บริษัท Alphabet (Fund 4.4% Index 0.0%)

![]()

Industry: Interactive media & services

Country: USA

12 Month FW P/E (x)= 30

Company description: Largest search engine and global digital ad network

มุมมองต่อการลงทุน:

3.1 เป็นบริษัทที่มีโมเดลการทำธุรกิจบนพื้นฐานขององค์ความรู้ที่พัฒนาต่อเนื่องไม่สิ้นสุด นั่นหมายถึงบริษัทจะสามารถครองความได้เปรียบเชิงแข่งขันเมื่อผ่านวันเวลาอันยาวนาน

3.2 Machine learning และ Artificial Intelligence เป็นเครื่องยนต์ใหม่ที่ใช้ขับเคลื่อนนวัตกรรมเชิงธุรกิจ

3.3 มีงบการเงินแข็งแกร่ง และถือครองเงินสดจำนวนมหาศาล

3.4 รายได้หลักของธุรกิจมาจากค่าโฆษณาซึ่งมีระดับกำไรสูง

ล่าสุดในเดือนก.ค. 2563 บริษัท Google ประกาศแผนการลงทุนในอินเดียด้วยเงินลงทุน 10 พันล้านดอลลาร์สหรัฐ ภายในระยะเวลา 5-7 ปี เพราะว่าอินเดียมีคนกว่า 1.3 พันล้านคน กว่าครึ่งหนึ่งของคนอินเดียยังไม่เข้าถึงวิถีออนไลน์ บริษัทจึงมองว่าการเติบโตของอินเตอร์เนตน่าจะเกิดขึ้นในอีกไม่กี่ปีข้างหน้า นโยบายภาครัฐเองก็ต้อนรับการลงทุนจากต่างประเทศไปพร้อมๆกันกับการปกป้องธุรกิจ Startups ในประเทศ การลงทุนที่ว่านี้ Google ไม่ได้เป็นบริษัทอเมริกันบริษัทแรกที่เข้ามา ก่อนหน้านี้ในเดือนเม.ย. 2563 บริษัท FB ประกาศลงทุน 5.7 พันล้านดอลลาร์สหรัฐ ในธุรกิจมือถือโดยหวังการเข้าถึงตลาดอี-คอมเมิร์ซของอินเดีย และในปีก่อนหน้า 2561 บริษัทสัญชาติอเมริกันชื่อ Walmart ก็ได้เข้าซื้อบริษัท Flipkart อี-คอมเมิร์ซที่ใหญ่ที่สุดของอินเดียด้วยเงินลงทุน 16 พันล้านดอลลาร์สหรัฐ เช่นกัน

4) บริษัท Microsoft (Fund 3.9% Index 14.9%)

Industry: Software

Country: USA

12 Month FW P/E (x)= 31

Company description: Develops OS, server, business and consumer software products.

มุมมองต่อการลงทุน:

4.1 ในบรรดาบริษัทซอฟต์แวร์ระดับตำนาน ไมโครซอฟท์เป็นหนึ่งในไม่กี่บริษัทที่ประสบความสำเร็จในการเปลี่ยนแปลงธุรกิจของตนเองไปสู่โลกยุคใหม่ที่ใช้ SaaS, Cloud and Subscription business model

4.2 ธุรกิจ Cloud – Office 365 & Azure แม้จะมีระดับกำไรที่ลดลงจากเดิม แต่ช่วยประคองความมั่นคงของส่วนแบ่งรายได้ทางตลาดในอนาคต เนื่องจากเป็นซอฟต์แวร์ที่ช่วยให้บริษัทสามารถขยายไปสู่ตลาดใหม่ๆ

5) บริษัท Softbank (Fund 3.4% Index 0.0%)

![]()

Industry: Wireless telecom. services

Country: Japan

12 Month FW P/E (x)= 13

Company description: Multinational conglomerate primarily engaged in the communication business

มุมมองต่อการลงทุน:

5.1 บริษัทสามารถเปลี่ยนแปลงตนเองจากเดิมซึ่งเคยเป็นบริษัทที่มีหนี้สินสูงให้เป็น Holdings company ที่มีฐานะการลงทุนในทรัพย์สินหลากหลาย

5.2 ได้รับผลพวงด้านบวกจากสถานการณ์ COVID-19 จากธุรกรรมในตลาดอี-คอมเมิร์ซที่เร่งตัว

6) บริษัท Xilinx (Fund 3.4% Index 0.0%)

Industry: Semiconductors & Semiconductor Equipment

Country: USA

12 Month FW P/E (x)= 33

Company description: Fabless vendor of programmable devices and associated technologies

มุมมองต่อการลงทุน:

6.1 บริษัทอยู่ในธุรกิจผูกขาดเพียงสองราย (Duopoly) ทำให้รักษาระดับกำไรขั้นต้นไว้ได้ที่ 70% และรักษาระดับกำไรจากการดำเนินงานไว้ได้ที่ 30%

6.2 บริษัทอยู่ในตำแหน่งที่จะได้รับอานิสงส์ของระบบเครือข่ายด้านการสื่อสาร 5G และ Data center ในระยะยาว

7) บริษัท KLA (Fund 3.0% Index 0.3%)

![]()

Industry: Semiconductors & Semiconductor Equipment

Country: USA

12 Month FW P/E (x)= 19

Company description: Supplier of process control Equipments

มุมมองต่อการลงทุน:

7.1 บริษัทเป็นผู้ผลิตอุปกรณ์เครื่อมือที่ใช้ในการผลิตเซมิคอนดักเตอร์ บริษัทมีจุดเด่นตรงที่อุตสาหรรมนี้ต้องใช้เงินลงทุนมาก ทำให้ยากต่อการเข้ามาของผู้เล่นรายใหม่

7.2 บริษัทเป็นเจ้าตลาดเทคโนโลยีด้าน Wafer inspection system ด้วยส่วนแบ่งตลาดระดับ 80%

7.3 ในที่สุดบริษัทจะเป็นผู้ชนะระยะยาวหากจีนพัฒนาอุตสาหกรรมเซมิคอนดักเตอร์ขึ้นมาเอง เพื่อลดนำเข้าจากต่างประเทศ

8) บริษัท Analog Devices (Fund 2.9% Index 0.5%)

![]()

Industry: Semiconductors & Semiconductor Equipment

Country: USA

12 Month FW P/E (x)= 26

Company description: A diversified manufacturer of high-end analog semiconductors

มุมมองต่อการลงทุน:

8.1 บริษัทได้รับประโยชน์จากการเข้ามาของเครือข่ายภาพเสมือนจริง (Network Virtualization)

8.2 ได้ประโยชน์จากอุปสงค์ทางด้านศูนย์เก็บข้อมูลและ Cloud

9) บริษัท Dell Technologies (Fund 2.6 Index 0.1%)

Industry: Tech. HW, storage & peripherals

Country: USA

12 Month FW P/E (x)= 8

Company description: Provider of digital technology solutions, products, and services

มุมมองต่อการลงทุน:

9.1 แม้อาจดูเป็นแค่บริษัทผู้ผลิตฮาร์ตแวร์ แต่มูลค่าของบริษัทอยู่ตรงที่การถือครองหุ้นบริษัท VMware ในสัดส่วน 80% ซึ่งอยู่ในตลาด Data center, Virtualization, Automation ล้วนได้ประโยชน์จากสถานการณ์ Work from Home บริษัทสร้างรายได้จากกระแสเงินสดสูงเมื่อเทียบกับรายได้ ทำให้ลดสัดส่วนหนี้สินลงไปได้มาก

10) บริษัท Texas Instruments (Fund 2.5 Index 1.2%)

![]()

Industry: Semiconductors & Semiconductor Equipment

Country: USA

12 Month FW P/E (x)= 28

Company description: Global semiconductor design & manufacturing company

มุมมองต่อการลงทุน:

10.1 บริษัทได้รับประโยชน์จากอุปสงค์ของวัฏจักรเซมิคอนดักเตอร์ที่เร่งตัวขึ้น

10.2 บริษัทที่ดีที่สุดซึ่งมีความเชี่ยวชาญแบบอนาล็อก และมีขนาดและโครงสร้างต้นทุนทางธุรกิจที่ต่ำกว่าคู่แข่ง

Source: Fidelity Global Technology Fund, 3Q2020

ปัจจัยบวกและลบต่อการลงทุนหุ้นกลุ่มโกลบอลเทคโนโลยี

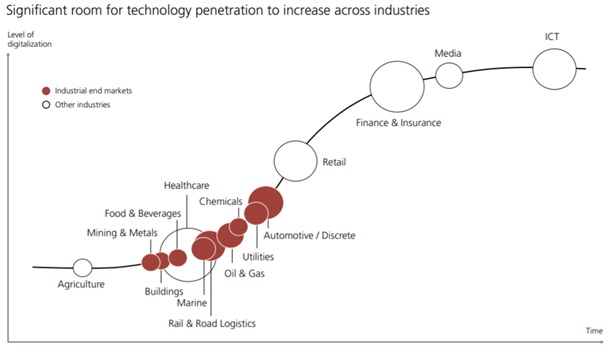

(+) เราดำเนินชีวิตอยู่ในช่วงของการปฎิวัติอุตสาหกรรมครั้งที่ 4 (4th industrial revolution) ซึ่งเป็นยุคที่นำเทคโนโลยีมาเพิ่มคุณภาพชีวิตให้ดีขึ้น ทำให้ดิจิทัลไลฟ์สไตล์ไม่ใช่ทางเลือก แต่เป็นสิ่งจำเป็น หลายประเทศพบผู้ใช้งานแอปพลิเคชันเพิ่มขึ้น 20-30% ช่วงเกิดการระบาดของ COVID-19 แอปพลิเคชันคือทุกอย่างของผู้คน ตั้งแต่ใช้ส่งข้อความ ชอปปิง ชำระเงิน เดินทาง อาหารการกิน ออกกำลังกาย

(+) 10 ปีจากนี้จะได้เห็นการเปลี่ยนแปลงที่เกิดจากเทคโนโลยีที่พัฒนาขึ้นจนถึงจุดที่ก่อให้เกิดนวัตกรรมใหม่ที่ครอบคลุมไปถึงผลิตภัณฑ์ แพลตฟอร์ม โมเดลธุรกิจแบบใหม่ ในแทบทุกอุตสาหกรรม อาทิ ยานยนต์ สาธารณูปโภค เคมี พลังงาน ค้าปลีก ไม่นับรวมเฮลธ์แคร์ สถาบันการเงิน ที่เป็นอุตสาหกรรมแรกๆ ของการเปิดรับเทคโนโลยีเข้ามา

(+) กลุ่มเทคโนโลยียังมี quantum computing, neural interface, solid-state batteries ซึ่งมีศักยภาพที่เหลือเชื่อในการยกระดับเศรษฐกิจโลกนวัตกรรมเกิดใหม่ดำเนินไปอย่างต่อเนื่อง ไม่นับรวม artificial intelligence, Internet of Things, 3D Printing, drones ณ ปัจจุบัน

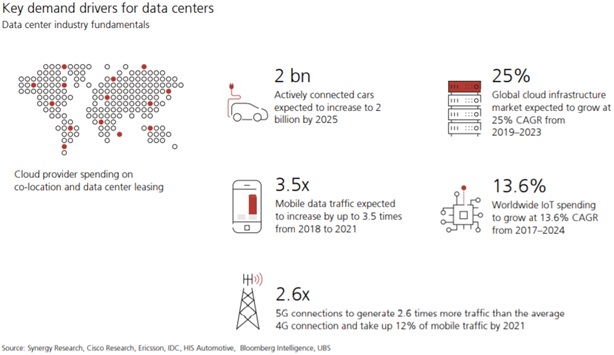

(+) Data center เป็นหัวใจของเศรษฐกิจดิจิทัล ด้วยข้อมูลที่มากขึ้นจากบริการ cloud ทำให้ธุรกิจต้องสร้างแพลตฟอร์มด้วยการลงทุนทางด้าน Data center คาดว่าการลงทุนที่เพิ่มขึ้นระดับ 10-20% ต่อปีถัดจากนี้ ส่งผลให้เศรษฐกิจดิจิทัลเติบโต

(-) ถ้าผู้สมัครจากพรรคเดโมแครตชนะการเลือกตั้งในเดือนพ.ย. 2563 อาจยกเลิกสิทธิพิเศษทางภาษีที่ทรัมป์เคยทำไว้ การขยับอัตราภาษีบริษัทสหรัฐฯให้สูงขึ้น ส่งผลต่อกำไรสุทธิบริษัทจดทะเบียนลดลง ซึ่งรวมถึงบริษัทในกลุ่มเทคโนโลยีของสหรัฐฯ ด้วยเช่นกัน

กองทุนหลัก (Master Fund)

ชื่อ: Fidelity Funds – Global Technology Fund ชนิดหน่วยลงทุน Class Y-ACC-USD

นโยบายการลงทุน: เป็นกองทุนรวมต่างประเทศที่มีนโยบายลงทุนในตราสารทุนของบริษัททั่วโลก ที่มีการพัฒนาด้านผลิตภัณฑ์กระบวนการหรือบริการ อันจะนำมาซึ่งประโยชน์อย่างสูงจากความก้าวหน้าและการพัฒนาทางเทคโนโลยี

วันที่จดทะเบียน: 23 กุมภาพันธ์ 2560 (Share class Y-ACC-USD)

ประเทศที่จดทะเบียน: ลักเซมเบิร์ก

สกุลเงิน: USD

เกณฑ์วัดผลการดำเนินงาน (Benchmark): MSCI AC World Information Technology (N)

Morningstar Category: Large cap core growth

Bloomberg code: FFGTYAU LX

Fund size: 8,002 Million USD

Number of positions in fund: 64

* Source: https://www.bblam.co.th/application/files/3515/9532/4498/Professional_Factsheet_FF_-_Global_Technology_Fund_Y-ACC-USD_062020.pdf

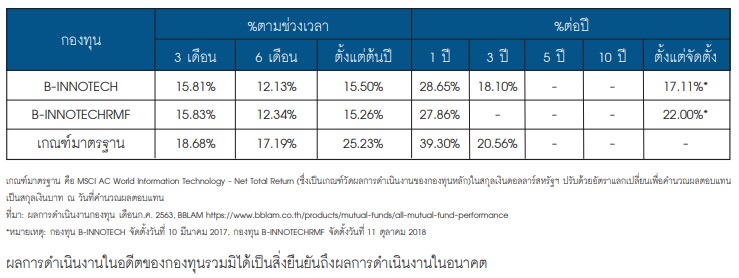

ผลการดำเนินงานกองทุนย้อนหลัง (ข้อมูล ณ วันที่ 31 กรกฏาคม 2563)

สถานการณ์ COVID-19 ทำให้ห่วงโซ่อุปทานสายการผลิตชิ้นส่วนเทคโนโลยีโลกเปลี่ยนแปลงไปไหมอย่างไร

บริษัทจะเกิดการวกกลับของกระแสโลกาภิวัฒน์ (De-globalization) จนลดบทบาทการผลิตในภูมิภาคลงไหม

ห่วงโซ่อุปทานยังคงเป็น Global Supply Chain เพียงแต่ว่าฐานการผลิตและ/หรือโรงงานที่ตั้งของการผลิตชิ้นส่วนเทคโนโลยีที่เคยเน้นอยู่แต่ในประเทศจีน จะถูกกระจายตัวออกไปยังประเทศอื่น เช่น เวียดนาม อินเดีย เป็นต้น ดังนั้นจึงไม่อยากให้ใช้คำว่า De-globalization

ท่ามกลางสถานการณ์ COVID-19 คิดว่าธีมลงทุนที่น่าสนใจในปี 2563 นี้คืออะไร

5G น่าสนใจที่สุด อุปสงค์ต่อการเชื่อมโยงเครือข่ายภาคพื้นดิน การเชื่อมโยงแบบไร้สาย จะทวีความสำคัญยิ่งยวดในภาวะปัจจุบัน เนื่องจาก

1. แต่ละทวีปมีอุปสงค์ต่อการพัฒนาศักยภาพทางด้านเครือข่ายเพิ่มขึ้น

2. บริษัทเอกชนตระหนัก/ตื่นตัวถึงการนำ 5G มาใช้ในแผนงานเชิงกลยุทธ์ในการดำเนินธุรกิจ

3. 5G เป็นหนึ่งในมาตรการกระตุ้นทางด้านการคลัง ที่เกิดขึ้นให้เห็นคือในประเทศจีน จีนได้เร่งโรดแมป 5G ซึ่งช่วยกระตุ้น GDP ได้จริง เช่นเดียวกันกับประเทศเกาหลีใต้ ญี่ปุ่น ส่วนของสหรัฐฯบริษัทผู้ให้บริการเครือข่ายสื่อสารโทรคมนาคมเช่น Verizon และ AT&T ได้เพิ่มงบลงทุนในธุรกิจไร้สายอย่างจริงจัง

ดังนั้น ธีม 5G ในพอร์ตกองทุนหลักจึงได้รับประโยชน์ขึ้นเรื่อยๆ แนวโน้มดังกล่าวเร่งตัวขึ้นจากผลของ COVID-19

Source: Fidelity International

จุดเด่นของกองทุน Fidelity Global Technology Fund

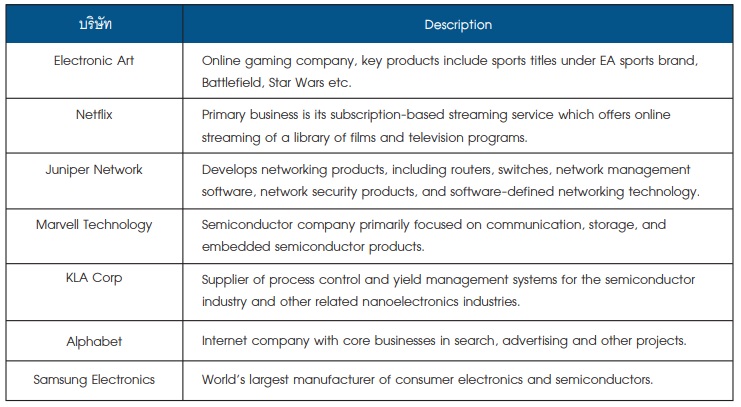

1. มีฐานะการลงทุนในบริษัทที่อยู่ในกลุ่มอุตสาหกรรมที่จำแนกตามธีม (Thematic Sector) แล้วได้รับประโยชน์จาก work at home economy ได้แก่

1.1 Video Gaming (Overweight, โดยมีสัดส่วนการลงทุนตามธีมนี้มีประมาณ 9%) ได้รับประโยชน์โดยตรงจากสถานการณ์การแพร่ระบาด COVID-19 การที่คนอยู่แต่ในบ้าน หมายถึง ใช้เวลาไปกับเกมส์ และมีเวลาซื้อไอเทมในเกมส์เพิ่มขึ้น ในความเป็นจริง รายได้บริษัทเกมส์ เพิ่มขึ้นมากกว่าช่วงก่อนหน้า อาทิ บริษัทลงทุนในพอร์ตกองทุนหลัก เช่น

1.1.1 บริษัท Activision Blizzard – “Call of Duty: Warzone” เกมส์สตรีมมิ่งซึ่งมีคนจำนวน 15 ล้านคนทั่วโลก เล่นเกมส์นี้ ในช่วง 4 วันแรกภายหลังการเปิดตัววันที่ 10 มีนาคม 2563

1.1.2 บริษัท Electronic Art – “Apex Legends” เกมส์สตรีมมิ่ง ที่มียอดลงทะเบียนดาวน์โหลดถึง 2 ล้าน Subscriber (ครั้ง) เพียงวันแรกของการเปิดตัวตอนสิ้นเดือนกุมภาพันธ์ 2563

**ในอิตาลี คนจำนวนมากเล่น Fortnite ในช่วงที่มีการระบาด COVID-19 จนทำให้ระบบเครือข่ายโทรคมนาคมของประเทศเริ่มได้รับผลกระทบ

** ในส่วนของ Valve’s Steam platform ยอดผู้เล่นทะลุ 20 ล้านคนใน ทันทีที่ทางการสหรัฐฯประกาศการแพร่ระบาดเชื้อในประเทศสหรัฐฯ เมื่อวันที่ 15 มีนาคม 2563

1.1.3 บริษัท Netease – สถานการณ์ COVID-19 ในจีนเป็นปัจจัยบวกระยะสั้นกับธุรกิจเกมส์ออนไลน์ จากการกักตัวอย่างเข้มงวดเพื่อป้องกันการแพร่ระบาดของเชื้อโรคจากทางการจีน ทำให้หุ้นตัวนี้ซึ่งกองทุนหลักลงทุนตามธีมระยะยาว Structural Growth จึงไม่ได้รับผลกระทบเชิงลบ

1.1.4 บริษัท Tencent – รายได้ธุรกิจในหมวดเกมส์ออนไลน์เพิ่มขึ้น 25% เนื่องจากผู้คนเก็บตัวอยู่แต่ในบ้าน แต่ก็อาจสูญเสียรายได้จากการโฆษณาไป ซึ่งอยู่ระหว่างประเมินสถานการณ์จากที่ผู้จัดการกองทุนหลัก

1.2 Digital Media Consumption (Overweight, กองทุนหลักมีสัดส่วนลงทุนตามธีมนี้มีประมาณ 11%) ได้รับประโยชน์จากการที่คนอยู่บ้าน อาทิ บริษัท Netflix (กองทุนหลักมีสัดส่วนลงทุน 2.50%) ยอดผู้ลงทะเบียนสมาชิกเพิ่มขึ้น

ผู้จัดการกองทุนหลักกล่าวว่าภายใต้สถานการณ์ COVID-19 ปัจจัยด้านการลงทุนและธีมในระยะยาวของกองทุนหลัก (ยกตัวอย่าง cloud computing, artificial intelligence, machine learning) ไม่ได้มีการเปลี่ยนแปลง พอร์ตการลงทุนจึงไม่ได้มีการเปลี่ยนแปลงมากนักในช่วงที่ผ่านมา บริษัทผู้ให้บริการ Cloud Services (ซึ่งกองทุนหลักมีสัดส่วนการลงทุนตามธีมนี้มีประมาณ 16%) จะหันมาให้บริการในเชิงวิเคราะห์ที่เพิ่มสูงขึ้นโดยต้องใช้ artificial intelligence และ machine learning เข้ามาช่วยพัฒนาประกอบกัน

1.3 การสร้างเครือข่าย 5G (Overweight, สัดส่วนลงทุนตามธีมนี้มีประมาณ 4% ของกองทุนหลัก) กิจกรรมทางด้านนี้ไม่ได้หยุดชะงัก โดยยังดำเนินต่อไป เนื่องจากเป็นแผนริเริ่มเชิงกลยุทธ์ของผู้ให้บริการทางเครือข่ายโทรคมนาคมหรือที่เรียกว่า Telecom Operator

1.3.1 บริษัท Samsung – ตัวบริษัทได้ออกมาให้ความเห็นว่าอุปสงค์ต่อสมาร์ทโฟน 5G คาดว่าจะเพิ่มขึ้นท่ามกลางสถานการณ์ความกังวลต่อ COVID-19 ที่มีมาอย่างต่อเนื่อง

1.3.2 บริษัท China Mobile – บริษัทส่งสัญญาณเร่งการนำระบบเครือข่ายด้านการสื่อสาร 5G มาใช้ให้เร็วขึ้น เนื่องจากเป็นความสำคัญเชิงกลยุทธ์ทางด้านเทคโนโลยีระดับชาติ

1.4 ยานยนต์ไฟฟ้า (Overweight, สัดส่วนลงทุนตามธีมประมาณ 4% ของกองทุนหลัก) รถไฟฟ้า รถไฟที่ใช้พลังงานไฟฟ้า ยังดำเนินต่อไป

1.5 อี-คอมเมิร์ซ (Overweight, สัดส่วนตามธีมประมาณ 11% ของกองทุนหลัก ซึ่งรวม Digital Advertising) แม้รายได้จาก Digital Advertising จะลดลง แต่รายได้จากอี-คอมเมิร์ซจะเพิ่มขึ้นเนื่องจาก High Mobile internet traffic

ตัวอย่างบริษัทที่กองทุนหลัก Overweight position

อย่างไรก็ตามกลุ่มอุตสาหกรรม (Sub-sector) ที่ได้รับผลกระทบจาก Stay at home economy ได้แก่

เทคโนโลยีในกลุ่ม Hardware และ IT Services ซึ่งกองทุนหลัก Underweight บริษัทในกลุ่มนี้ เช่น

- บริษัท Apple (กองทุนหลัก 5.10% VS ดัชนี MSCI ACWI IT 14.80%)

- บริษัท Microsoft Corp (กองทุนหลัก 3.90% VS ดัชนี MSCI ACWI IT 14.10%)

- บริษัท Visa (กองทุนหลัก 0.00% VS ดัชนี MSCI ACWI IT 3.80%)

ที่มา: Fidelity International