BF Economic Research

สรุปความ

สรุปประเด็นสำคัญทางเศรษฐกิจสำหรับเดือนตุลาคม 2564 ซึ่งมีด้วยกัน 1 เรื่องที่มีความสำคัญต่อการจัดพอร์ตลงทุนจากจุดนี้ไปจนถึงปีหน้า

สิ่งที่จะนำเสนอครั้งนี้ ไม่ใช่เรื่องของธนาคารกลางสหรัฐฯ (Fed) แล้ว เนื่องจากในเดือน ก.ย. มีการพูดคุยเรื่อง Fed ไปมาก ส่วนเรื่องเศรษฐกิจเริ่มที่จะขยายตัวในอัตราที่ช้าลงก็เป็นเรื่องที่เราทราบกันอยู่แล้ว แต่สิ่งที่จะนำเสนอและอยากให้นักลงทุนเอาใจใส่ค่อนข้างมากคือ พลังงานและสินค้าโภคภัณฑ์ในกลุ่มพืชพันธุ์ต่างๆ

สาเหตุที่ต้องพูดถึงเรื่องนี้ เนื่องจาก ระดับราคาที่ปรับสูงขึ้นเป็นเรื่องที่พอรับรู้ได้ ในช่วงที่มีประเด็นการส่งออกมีเรื่องค่าระวางเรือสูงขึ้น จากนั้นมาก็มีความต้องการซื้อบ้านในสหรัฐฯ ปรับสูงขึ้น ราคาไม้ ราคาบ้านก็ปรับเพิ่มขึ้น ทำให้มีความต้องการสินค้ากลุ่มโภคภัณฑ์ปรับตัวขึ้นไป

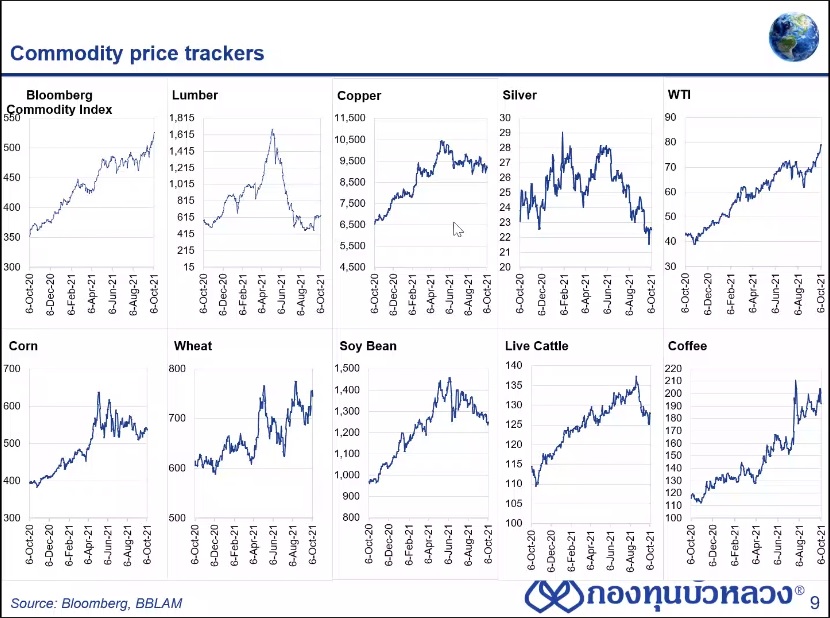

ทั้งนี้ จะเห็นการปรับขึ้นของราคาสินค้าหลายๆ ประเภท เช่น ไม้ ที่ราคาดีดขึ้นไปในช่วงครึ่งปีแรก จากนั้นก็มีภาวะภัยแล้ง เพราะถึงแม้บ้านเราจะเจอปัญหาน้ำท่วม แต่อีกฟากของโลกกำลังเผชิญภาวะภัยแล้งอยู่ ซึ่งทำให้ราคากาแฟดีดตัวขึ้นมาก เพราะมีความต้องการจากการ work from home มากขึ้น ทำให้คนสั่งแคปซูลเ Nespresso มากขึ้น จน Nespresso ต้องออกมาให้สัมภาษณ์ว่า ตอนนี้มีความจำเป็นต้องสั่งกาแฟที่เป็นวัตถุดิบมาผลิตเพื่อตอบสนองความต้องการของผู้บริโภค ซึ่งเมื่อผสมกับเรื่องความขาดแคลนของผลิตภัณฑ์กาแฟที่ได้รับผลกระทบจากภัยแล้ง จึงผลักดันราคากาแฟปรับขึ้นไป

นอกจากนี้ยังมีความต้องการใช้แป้งสาลีและข้าวโพดด้วย โดยข้าวโพดเอาไว้ใช้เลี้ยงสัตว์ ส่วนแป้งสาลีนำมาใช้เป็นส่วนประกอบหนึ่งในการประกอบอาหาร เช่น แป้งพิซซ่า เนื่องจากสหรัฐฯ เปิดเมือง ร้านพิซซ่าก็เปิดดำเนินการ ความต้องการแป้งสาลีจึงมากขึ้น และไม่เฉพาะแป้งพิซซ่าเท่านั้นที่ต้องใช้แป้งสาลี แต่ยังมีขนมปัง เบอร์เกอร์ อาหารของชาวตะวันตก ล้วนใช้แป้งสาลีทั้งสิ้น ส่วนนอกเหนือจากเรื่องที่กล่าวมานี้ อีกสิ่งที่มาแรงก็คือ ราคาน้ำมัน

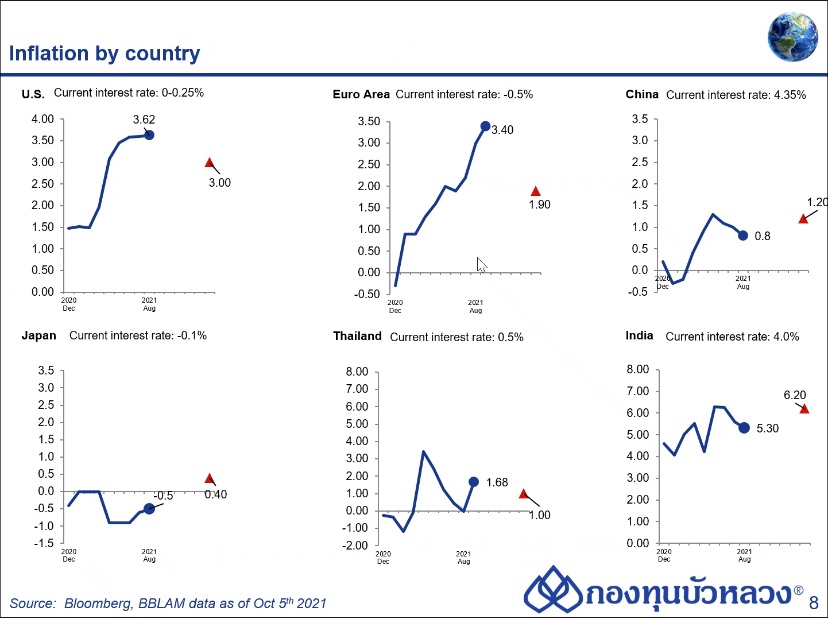

ในช่วงครึ่งปีแรกสหรัฐฯ ประสบภาวะราคา (อัตราเงินเฟ้อ) ปรับขึ้นไปก่อนประเทศอื่น ตามมาด้วยสหภาพยุโรป เนื่องจากสหรัฐฯ นั้น ตะกร้าสินค้าที่นำไปคำนวณเงินเฟ้อ มีราคาบ้านค่อนข้างมาก จึงเห็นอัตราเงินเฟ้อดีดขึ้นไปก่อน ในขณะที่เงินเฟ้อของประเทศจีน หากมาดูกันก็จะเห็นว่า อัตราเงินเฟ้อของจีนไม่ได้ปรับตัวตามสหรัฐฯ เนื่องจากตะกร้าสินค้าของจีนที่นำมาคำนวณเงินเฟ้อ โดยส่วนใหญ่แล้วจะมีสัดส่วนของราคาเนื้อหมูค่อนข้างมาก ต่างจากสหรัฐฯ ที่สัดส่วนราคาบ้านมาก ซึ่งถ้ายังจำกันได้ จีนเจอ ASF หรือ African swine fever virus หรือไวรัสที่ทำให้เกิดโรคอหิวาต์แอฟริกาในหมู ทำให้คนเลิกรับประทานเนื้อหมูเพราะกลัว จึงทำให้ความต้องการเนื้อหมูปรับลดลง เป็นเหตุผลว่าทำไมอัตราเงินเฟ้อของจีนค่อนข้างต่ำมาก เมื่อเทียบกับประเทศอื่นๆ

ทั้งนี้ พอเจอเรื่องน้ำมันมา จะเห็นว่าอัตราเงินเฟ้อของยุโรปเด้งตามหลังสหรัฐฯ มา โดยในช่วงรอบเดือน ก.ค. จะเห็นอัตราเงินเฟ้อปรับขึ้นมาแตะ 3% แล้ว พอเห็นการปรับขึ้นราคาน้ำมันแรงๆ ในช่วงเดือน ส.ค.-ก.ย. เราก็เริ่มเห็นการผงกหัวขึ้นของอัตราเงินเฟ้อในประเทศอื่น

สำหรับสาเหตุที่เราต้องสนใจเงินเฟ้อ เนื่องจาก เวลาที่เงินเฟ้อมา นักลงทุนอาจต้องมานั่งพิจารณาว่าลงทุนในตราสารหนี้คุ้มค่าหรือไม่ เพราะอัตราเงินเฟ้อคือปัจจัยสำคัญที่กินอัตราผลตอบแทน หรือแม้กระทั่งนักลงทุนที่ลงทุนในตราสารทุน ก็อาจจะต้องมานั่งพิจารณาว่าธุรกิจที่สนใจไปลงทุน สามารถส่งผ่านต้นทุนได้หรือไม่ หากส่งผ่านต้นทุนไม่ได้ ส่วนต่างกำไร (margin) ย่อมลดลงแน่นอน นักลงทุนจึงให้ความสำคัญกับเงินเฟ้อมากๆ

แม้ว่าสหรัฐฯ จะเผชิญเรื่องนี้มาก่อน และ Jerome Powellประธาน Fed พยายามกดความกังวลเรื่องนี้ลง แต่จนถึงตอนนี้ความกังวลเรื่องนี้ก็ไม่สามารถกดเอาไว้ได้แล้ว เพราะเผชิญปัจจัยราคาน้ำมันพุ่ง ซึ่งโดยปกติเวลาราคาน้ำมันปรับขึ้นมา ก็จะผลักดันให้ราคาสินค้าในกลุ่มพลังงานปรับขึ้นทั้งตะกร้า รวมทั้งน้ำมันปาล์ม ที่แม้จะเป็นสินค้าเกษตร แต่น้ำมันปาล์มและน้ำมันที่ผลิตจากเมล็ดพืชต่างๆ มีค่าสหสัมพันธ์ หรือ Correlation ตามราคาน้ำมันดิบ ดังนั้นราคาจึงปรับขึ้นตามไปด้วย

ทั้งนี้ อยากให้นักลงทุนให้ความสนใจประเด็นเงินเฟ้อ ในช่วงปลายปีนี้จนถึงต้นปีหน้า หรืออาจจะเป็นตลอดครึ่งแรกของปีหน้า รัฐมนตรีพลังงานของอินเดียออกมาบอกแล้วว่า เรื่องขาดแคลนพลังงานในอินเดียอาจจะต้องยืดเยื้อออกไปจนถึงเดือน มิ.ย. 2022 เนื่องจากอินเดียเผชิญกับการขาดแคลนการผลิตพลังงานจากถ่านหินเพื่อนำไปใช้ผลิตไฟฟ้า

ดังนั้นเรื่องนี้ไม่ใช่เรื่องเล็กแล้ว ประธาน Fed กดไม่อยู่แล้ว นักลงทุนต้องสนใจเงินเฟ้อมากขึ้น

นอกจากนี้ นักลงทุนอาจได้ยินคำว่า stagflation บ่อยขึ้น โดยคำนี้เป็นคำทางเศรษฐศาสตร์ที่ไว้ใช้อธิบายภาวะที่ 1.อัตราการขยายตัวทางเศรษฐกิจเริ่มชะลอตัวลง 2.ราคาสินค้าปรับเพิ่มขึ้น 3.เกิดการว่างงาน 4.เกิดภาวะเศรษฐกิจถดถอย (recession) และ 5.เกิดการดำเนินนโยบายการคลังที่ไม่มีประสิทธิภาพ

ในเชิงของการลงทุน หากมาเช็คปัจจัยที่สะท้อนภาวะ stagflation 5 ข้อ พบว่า 3 ข้อสุดท้ายยังไม่เกิด ดังนั้นในเชิงเศรษฐศาสตร์ อาจไม่ได้เรียกภาวะนี้ว่าเป็นภาวะ stagflation แต่ในเชิงการลงทุน เมื่อไหร่ก็ตามที่เห็นภาวะอัตราเงินเฟ้อเพิ่มขึ้น กับเศรษฐกิจชะลอตัว ตลาดจะเริ่มวิ่งเข้าไปหาคำว่า stagflation ทันที

ดังนั้นจึงอยากฝากนักลงทุนว่า เมื่อเกิดประเด็นเหล่านี้ให้ติดตามแล้ว นักลงทุนอาจต้องกลับมาทบทวนพอร์ตการลงทุนของตัวเองอีกครั้ง แล้วพิจารณาว่าประเด็นด้านเงินเฟ้อที่หนุนมาจากราคาพลังงานปรับเพิ่มขึ้นโดยเฉพาะน้ำมัน ส่งผลกระทบต่อการลงทุนในพอร์ตหรือไม่ แล้วมีความจำเป็นที่จะต้องขยับพอร์ตการลงทุนอย่างไรบ้าง ภายใต้ภาวะที่เงินเฟ้อเริ่มมา เพราะเรื่องนี้อาจต้องอยู่กับเราไปอีกระยะหนึ่งเลย