กองทุนเปิดบัวหลวงไฮยิลด์ (เฮดจ์ 75) ห้ามขายผู้ลงทุนรายย่อย (B-HY (H75) AI)

กองทุนเปิดบัวหลวงไฮยิลด์ (อันเฮดจ์) ห้ามขายผู้ลงทุนรายย่อย (B-HY (UH) AI)

“กองทุนนี้ลงทุนกระจุกตัวในตราสารที่มีความเสี่ยงด้านเครดิตและสภาพคล่อง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก”

สรุปภาวะตลาดตราสารหนี้ยูเอส ไฮยิลด์

เดือนก.ค. ตราสารหนี้ยูเอส ไฮยิลด์ ที่มีอันดับความน่าเชื่อถือ (Credit rating) ระดับ B ให้ผลตอบแทนเป็นบวกต่อจากเดือนที่แล้วโดยเพิ่มขึ้น +1.12% ผลตอบแทนที่เพิ่มขึ้นได้นั้นเกิดจากการที่กำไรสุทธิของบริษัทต่างๆออกมาดีรวมถึงมีตราสารหนี้ใหม่ออกมาน้อยมากเพียง 7.8 พันล้านดอลลาร์สหรัฐฯต่อเดือน ลดลงถึง 30% เมื่อเทียบกับปีก่อน และนับว่าเป็นปริมาณการออกต่อเดือนที่น้อยที่สุดนับตั้งแต่เม.ย. 2009 ทำให้ยอดรวมตราสารหนี้ออกใหม่ตั้งแต่ต้นปีเท่ากับ 134 พันล้านดอลลาร์สหรัฐฯเท่านั้น

ด้านกระแสเงินไหลเข้า-ออก พบมีเงินไหลเข้าในเดือน ก.ค.ทั้งสิ้น 527 ล้านดอลลาร์สหรัฐฯ (เทียบกับที่ไหลออก 3.7 พันล้านดอลลาร์สหรัฐฯในเดือน มิ.ย.) หากมองย้อนกลับไปตั้งแต่ต้นปี (YTD) เดือนนี้เป็นเดือนแรกที่มีกระแสเงินไหลเข้าตลาดไฮยิลด์สหรัฐฯ ทำให้ตั้งแต่ต้นปี (YTD) มีกระแสเงินไหลออกรวม 24 พันล้านดอลลาร์สหรัฐฯ

ด้านการผิดนัดชำระหนี้ พบเพียง 1 ตราสารที่ผิดนัดชำระหนี้ในเดือนก.ค. ทำให้อัตราการผิดนัดชำระหนี้ตามราคาที่ตราไว้ (Par weight default rate) เพิ่มขึ้นเล็กน้อยเพียง 0.04 สู่ระดับ 2.02% ณ สิ้นเดือน

หากเทียบผลตอบแทนตราสารหนี้ไฮยิลด์สหรัฐฯรายเดือน (ซึ่งเพิ่มขึ้น +1.12%) น้อยกว่าหุ้นสหรัฐฯ (ซึ่งเพิ่มขึ้น S&P500 +3.72%) แต่มากกว่าตราสารหนี้เอกชน (U.S. Corporate +0.74%) และพันธบัตรรัฐบาล (U.S. Treasury -0.44%) เมื่อมองลึกลงโดยจำแนกตามอันดับความน่าเชื่อถือของตราสาร ตราสารหนี้ระดับ CCC หรือต่ำกว่าให้ผลตอบแทน +1.42% สูงกว่าตราสารหนี้ระดับ BB ซึ่งให้ผลตอบแทน +1.13% และตราสารหนี้ระดับ BBB ซึ่งให้ผลตอบแทนเพียง +1.01%

และเมื่อพิจารณาตราสารจำแนกตามกลุ่มอุตสาหกรรมของบริษัทที่ลงทุนพบว่าตราสารหนี้ในกลุ่มธุรกิจเฮลธ์แคร์ให้ผลตอบแทน (+1.68%) ตราสารหนี้ในกลุ่มธุรกิจสื่อสาร (+1.62%) และตราสารหนี้ในกลุ่มธุรกิจมีเดีย (+1.30%) ขณะที่กลุ่มอุตสาหกรรมที่ให้ผลตอบแทนต่ำสุดคือ ตราสารหนี้ในกลุ่มสินค้าอุปโภคบริโภค (+0.35%) ตราสารหนี้ในกลุ่มสาธารณูปโภค (+0.64%) และตราสารหนี้ในกลุ่มค้าปลีก (+0.70%)

ส่วนต่างผลตอบแทนตราสารหนี้ยูเอสไฮยิลด์กับพันธบัตรรัฐบาลสหรัฐฯ (หรือที่เรียกว่า Option adjusted spread) ลดลง 25 basis points เมื่อเทียบกับเดือนก่อน เหลืออยู่ที่ระดับ 346 basis points ทำให้ราคาตลาดของตราสารหนี้เพิ่มขึ้นสู่ 98.31 ดอลลาร์สหรัฐฯ จาก 97.84 ดอลลาร์สหรัฐฯ

ด้านผลตอบแทนตราสารหนี้กรณีใช้สิทธิไถ่ถอนก่อนครบกำหนด (หรือที่เรียกว่า Yield to worst) ณ สิ้นเดือนก.ค. ระดับ 6.36% พบว่าลดลงจากช่วงต้นเดือนที่ระดับ 6.53%

ที่มา: AXA Investment Managers, ก.ค. 2018

นโยบายลงทุนของ AXA WF US High Yield Bonds I USD

ลงทุนในตราสารหนี้ที่ให้ผลตอบแทนเป็นดอกเบี้ยคงที่และผันแปร โดยมีเป้าหมายในการบริหารกองทุนเพื่อให้ได้รายได้จากดอกเบี้ยในระดับสูงและสม่ำเสมอ

กองทุนหลัก (Master Fund)

ชื่อ: AXA WF US High Yield Bonds I USD

วัตถุประสงค์การลงทุน: แสวงหาผลตอบแทนสูงจากการลงทุนในตราสารหนี้ยูเอสไฮยิดล์ในระยะยาว

วันจดทะเบียน: November 2006

ประเทศที่จดทะเบียน: ลักเซมเบิร์ก

สกุลเงิน: USD

เกณฑ์วัดผลการดำเนินงาน (Benchmark): BofA Merrill Lynch US High Yield Index.

Morningstar Category: Global Fixed Income

Bloomberg (A): AXUHYIU LX

Fund Size: USD 3,951 million

NAV: USD 222.99

Number of holdings: 230

ลักษณะสำคัญ: AXA IM Core HY Strategy และ เกณฑ์มาตรฐาน BofA Merrill Lynch US High Yield Index

ที่มา: FactSet, เดือน ก.ค. 2018

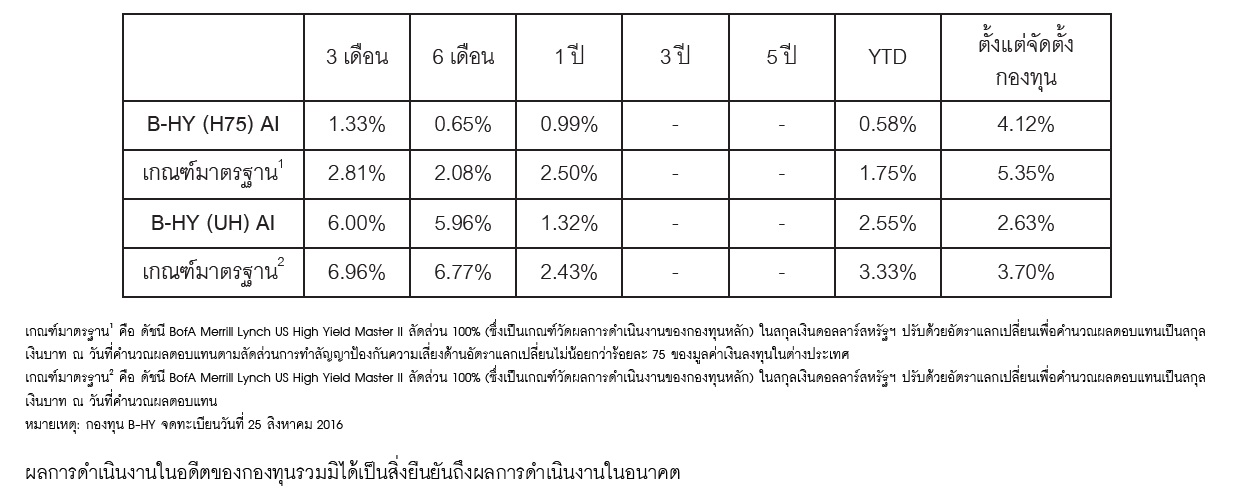

ผลการดำเนินงานกองทุนย้อนหลัง (ข้อมูล ณ วันที่ 31 ก.ค. 2018)