สรุปภาวะตลาดหุ้นอาเซียนช่วง เม.ย.– ก.ค. 2018

ปัจจัยกดดันในประเด็นเงินทุนไหลออกจากตลาดเกิดใหม่หลังจากการขึ้นอัตราดอกเบี้ยของ FED และการแข็งค่าขึ้นของค่าเงินดอลลาร์สหรัฐฯ วิกฤตการณ์ในตลาดเกิดใหม่บางประเทศ ได้แก่ ตุรกีและอาร์เจนตินา ประกอบกับความกังวลของนักลงทุนในเรื่องสงครามการค้า แม้ว่าจะยังไม่มีผลกระทบทางตรงต่อประเทศในภูมิภาคอาเซียน ทว่าส่งผลให้ตลาดหุ้นของประเทศในภูมิภาคอาเซียนช่วง เม.ย. – ก.ค. 2018 ปรับตัวลดลงทั้งภูมิภาคเฉลี่ย 3 – 4% มีเพียงเวียดนามเท่านั้นที่ปรับตัวลงกว่า 20% ด้วยขนาดของตลาดที่ค่อนข้างเล็กและเป็นลักษณะปกติของตลาดแบบ Frontier Market ที่มักเคลื่อนไหวรุนแรง ผนวกกับการขายทำกำไรของนักลงทุนหลังจากที่ดัชนีพุ่งขึ้นอย่างมากในช่วงปีก่อน

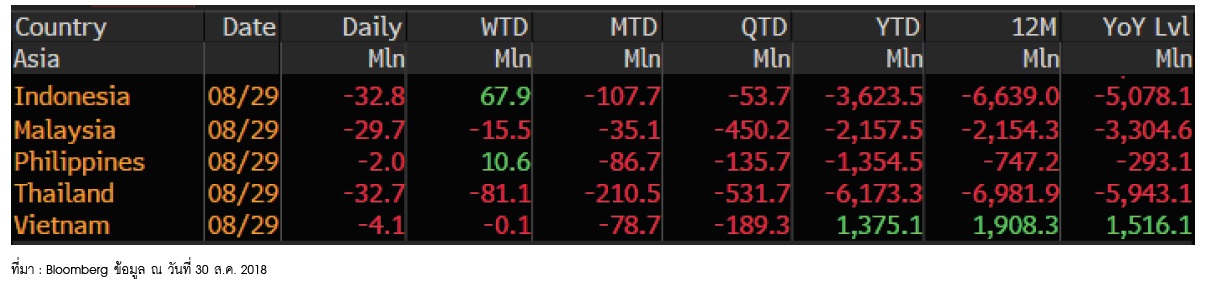

เม็ดเงินลงทุนต่างชาติในตลาดอาเซียนไหลออกอย่างต่อเนื่องมาตลอด 3 เดือนก่อนหน้า โดยนับจากต้นปีมีเพียงเวียดนามเท่านั้นที่มีกระแสเงินทุนไหลเข้าสุทธิจากขายหุ้น IPO ขนาดใหญ่ อย่างไรก็ตาม แม้ว่าเริ่มเห็นการกลับมาของเม็ดเงินลงทุนต่างชาติในช่วงปลายเดือน ก.ค. แต่ระยะเวลาในการกลับมาของเม็ดเงินลงทุนยังมีความไม่แน่นอนว่าจะกลับมาอย่างต่อเนื่องหรือเป็นเพียงช่วงสั้น เนื่องจากปัจจัยเรื่องสถานการณ์สงครามการค้าอาจกลับมากดดันตลาดหุ้นได้ใหม่

มุมมองต่อเศรษฐกิจอาเซียนในช่วงที่เหลือของปี 2018

กลุ่มประเทศอาเซียนยังคงเป็นกลุ่มประเทศที่มีการเติบโตทางเศรษฐกิจดีเฉลี่ยที่ประมาณ 5 – 6% ต่อปี ด้วยฟันเฟืองด้านการส่งออกที่ขยายตัวได้ดีจากเศรษฐกิจโลกที่ปรับตัวดีขึ้น ซึ่งน่าจะส่งผลดีกำไรของบริษัทจดทะเบียนในภูมิภาคซึ่งในช่วงครึ่งปีแรกของ 2018 กำไรของบริษัทจดทะเบียนในอาเซียนโตได้ราว 6.3% โดยเฉลี่ยเมื่อเทียบกับช่วงเดียวกันของปีก่อนหน้า โดยความเสี่ยงหลักของภูมิภาคในปีนี้อยู่ที่ประเด็นการขึ้นอัตราดอกเบี้ยของสหรัฐและการแข็งค่าขึ้นของค่าเงินดอลลาร์สหรัฐเป็นสำคัญ ซึ่งหาก FED ส่งสัญญาณเร่งการดำเนินนโยบายแบบรัดกุม (Tightening monetary policy) ด้วยการเร่งขึ้นดอกเบี้ย อาจเร่งให้กระแสเงินทุนออกจากภูมิภาคได้อีกรวมถึงความเสี่ยงเรื่องวิกฤตการณ์ในบางประเทศของตลาดเกิดใหม่ที่อาจส่งผ่านไปยังประเทศตลาดเกิดใหม่อื่นๆ (Contagion Risk)

สำหรับผลกระทบจากสงครามการค้าระหว่างสหรัฐและประเทศคู่ค้าต่างๆ โดยเฉพาะจีนต่อประเทศในภูมิภาคอาเซียนยังคงประเมินได้ยาก โดยน่าจะกระทบกับประเทศที่พึ่งพิงการส่งออกและมีสัดส่วนการส่งออกไปยังจีนในระดับที่ค่อนข้างสูง เช่น สิงคโปร์ เวียดนาม ไทย และ มาเลเซีย อย่างไรก็ตาม สิ่งที่น่ากังวลมากกว่าคือผลกระทบทางอ้อม ได้แก่ หากเกิดกรณีที่เศรษฐกิจจีนชะลอตัวลงจากสงครามการค้าครั้งนี้ ก็จะส่งผลต่อเศรษฐกิจในภูมิภาคไปด้วย

ทั้งนี้ แบ่งเป็นมุมมองตามรายประเทศ ดังนี้

ไทย

เศรษฐกิจยังคงเติบโตได้ดีหนุนจากภาคการส่งออกและรายได้จากภาคการท่องเที่ยว ขณะที่ปัจจัยขับเคลื่อนอื่นๆ ทยอยปรับตัวดีขึ้น โดยคาดว่า GDP ของไทยในปีนี้จะเติบโตได้ราว 4.4%

ปัจจัยบวกและปัจจัยเสี่ยงในระยะถัดไป

- (+) การอนุมัติ พรบ. เขตพัฒนาพิเศษภาคตะวันออก (EEC) น่าจะช่วยเร่งการลงทุนจากต่างประเทศได้

- (+) ธปท. น่าจะยังคงไม่ขึ้นอัตราดอกเบี้ยภายในปีนี้เพื่อสนับสนุนการเติบโตทางเศรษฐกิจให้เป็นไปอย่างต่อเนื่อง ขณะที่อัตราเงินเฟ้อในปัจจุบันยังคงอยู่ในกรอบเป้าหมาย

- (+) การเลือกตั้งของไทยที่คาดการณ์ว่าจะเกิดขึ้นในช่วงต้นปี 2019 ทำให้การเมืองดูมีความชัดเจนมากขึ้น สร้างความเชื่อมั่นให้กับนักลงทุนต่างชาติที่ได้เป็นผู้ขายสุทธิออกไปก่อนหน้านี้

- (-) มูลค่าหุ้นค่อนข้างตึงตัว โดยเฉพาะหุ้นขนาดเล็กถึงกลาง เนื่องจากผลการดำเนินงานที่ไม่โดดเด่นมากพอที่จะเป็นปัจจัยให้ราคาปรับตัวขึ้น

อินโดนีเซีย

เศรษฐกิจอินโดนีเซียน่าจะเติบโตได้ราว 5.3% ในปี 2018 จากแรงส่งของการลงทุนภาคเอกชน รวมถึงการใช้จ่ายของภาครัฐที่น่าจะกลับมาขยายตัวได้ในช่วงก่อนการเลือกตั้ง ในขณะที่การดำเนินนโยบายการเงินน่าจะเป็นไปแบบรัดกุมเพื่อช่วยเพิ่มเสถียรภาพให้กับค่าเงินรูเปียห์

ปัจจัยบวกและปัจจัยเสี่ยงในระยะถัดไป

- (+) มูลค่าหุ้นที่กลับมาเป็นที่น่าสนใจด้วย P/E ที่ระดับ 13.8

- (+) การเบิกจ่ายของภาครัฐน่าจะขยายตัวได้ก่อนช่วงการเลือกตั้งท้องถิ่นในช่วงครึ่งหลังของปี 2018 และการเลือกตั้งประธานาธิบดีในช่วง ก.พ. 2019

- (+) ทิศทางการดำเนินนโยบายของธนาคารกลางอินโดนีเซีย (BI) ที่พยายามชะลอการอ่อนค่าของค่าเงินด้วยการปรับขึ้นอัตราดอกเบี้ย

- (-) ความเสี่ยงด้านการเมืองนับเป็นประเด็นที่สำคัญของอินโดนีเซีย ซึ่งอาจส่งผลให้การลงทุนโดยตรงจากต่างประเทศ (FDI) ชะลอตัวลง เพื่อรอดูผลการเลือกตั้งก่อนว่าจะออกมาอย่างไร

- (-) เสถียรภาพทางด้านเศรษฐกิจระหว่างประเทศที่ค่อนข้างอ่อนแอ โดยเฉพาะประเด็นการขาดดุลบัญชีเดินสะพัด จึงมีความเสี่ยงที่การไหลออกของเงินทุนจะมีผลกระทบมากต่อเศรษฐกิจของประเทศและตลาดการเงิน

มาเลเซีย

GDP ของมาเลเซียในปี 2018 น่าจะเติบโตได้ 5.5% จาก 5.9% ในปี 2017 ด้วยแรงหนุนจากการบริโภคภาคเอกชน ขณะที่ การลงทุนโดยรวมจะยังคงถูกกดดันต่อไปอีกสักระยะภายหลังรัฐบาลชุดใหม่มีนโยบายทบทวนการลงทุนโครงสร้างพื้นฐานขนาดใหญ่หลายโครงการ

ปัจจัยบวกและปัจจัยเสี่ยงในระยะถัดไปง

- (+) ราคาน้ำมันโลกที่เพิ่มสูงขึ้นทำให้การส่งออกเร่งตัวขึ้น

- (+) การหนุนราคาน้ำมันของภาครัฐบาลจะช่วยกระตุ้นการบริโภคภายในประเทศ รวมถึงจะช่วยลดทอนอัตราเงินเฟ้อลงซึ่งน่าจะทำให้ธนาคารกลางมาเลเซีย (BMM) ตัดสินใจคงอัตราดอกเบี้ยในระดับปัจจุบันที่ 3.25% ต่อไปอย่างน้อยจนถึงสิ้นปี

- (-) ภาวะหนี้ทั้งในประเทศและต่างประเทศที่อยู่ในระดับสูง โดยหนี้ต่างประเทศอยู่ในระดับสูงที่สุดในเอเชีย (ประมาณ 65% ของ GDP) ขณะที่เงินสำรองระหว่างประเทศอยู่ในระดับที่ต่ำ

- (-) นโยบายภาครัฐที่ยังคงมีความไม่แน่นอน ส่งผลให้การลงทุนภาคเอกชนในหลากหลายอุตสาหกรรมชะลอตัวจนกว่านโยบายต่างๆ จะมีความชัดเจนมากขึ้น

ฟิลิปปินส์

รัฐบาลตั้งเป้าหมายการขยายตัวเศรษฐกิไว้ที่ 6 – 7% ในปีนี้ โดยใช้การลงทุนและการใช้จ่ายของภาครัฐบาลเป็นตัวเร่ง ขณะที่แรงขับเคลื่อนด้านอื่นๆ ยังคงตึงตัว อนึ่ง การเร่งตัวขึ้นของอัตราเงินฟ้ออาจเป็นปัจจัยให้ธนาคารกลางตัดสินใจปรับขึ้นอัตราดอกเบี้ยได้

ปัจจัยบวกและปัจจัยเสี่ยงในระยะถัดไป

- (+) หากรัฐสภาอนุมัติมาตรการปฏิรูปภาษีระลอกสอง (CTRP 2) จะทำให้ภาษีนิติบุคคลค่อยๆ ทยอยลดลงมาจาก 30% เหลือ 25% ซึ่งจะเป็นแรงดึงดูดให้เกิด

การลงทุนมากขึ้น

(+) การลงทุนของภาครัฐบาลที่เร่งตัวขึ้น อีกทั้ง รัฐบาลยังคงตั้งเป้างบประมาณขาดดุลไว้ที่ 5.24 แสนล้านเปโซสำหรับปีนี้ โดยมุ่งเน้นการลงทุนในโครงสร้างพื้นฐานขนาดใหญ่ - (-) อัตราเงินเฟ้อที่เร่งตัวขึ้นอย่างรวดเร็ว จากราคาน้ำมัน อาหาร ยานยนต์ และเป็นผลจากมาตรการปฏิรูปภาษีระลอกแรกซึ่งทำให้อัตราภาษีสินค้าหลายประเภทเพิ่มสูงขึ้น ซึ่งอัตราเงินเฟ้อที่เพิ่มสูงขึ้นต่อเนื่องนี้อาจส่งผลให้ธนาคารกลางฟิลิปปินส์ (BSP) ตัดสินใจปรับขึ้นอัตราดอกเบี้ย

- (-) ตลาดการเงินของฟิลิปปินส์มีความอ่อนไหวกับกระแสเงินทุนไหลออกในระดับที่ค่อนข้างสูง ด้วยการขาดดุลการชำระเงินอย่างต่อเนื่อง

- (-) ตัวเลขการโอนเงินกลับประเทศของแรงงานฟิลิปปินส์ในต่างประเทศ (OFW Remittance) เริ่มลดลงจากปัญหาในภูมิภาคตะวันออกกลาง

สิงคโปร์

ช่วงที่เหลือของปีเศรษฐกิจสิงคโปร์น่าจะยังคงเติบโตได้จากอุปสงค์ภายในประเทศเป็นหลักประกอบกับประเทศคู่ค้าสำคัญอย่างสหรัฐฯ กับยุโรป ส่งผลให้ภาคการผลิต และตลาดแรงงานฟื้นตัวเด่น

ปัจจัยบวกและปัจจัยเสี่ยงในระยะถัดไป

- (+) มูลค่าของหุ้นสิงคโปร์ถูกกว่าประเทศอื่นๆ ในภูมิภาคถึง10% โดยมี Forward PE ที่ 13.3 เท่า และด้วยแนวโน้มกำไรต่อหุ้นที่ดีโดยเฉพาะในภาคธนาคารและอุตสาหกรรม ซึ่งได้รับผลบวกต่อเนื่องมาจากการส่งออกและภาคการผลิตที่ขยายตัวได้ดี

- (+) ราคาอสังหาริมทรัพย์ที่เริ่มฟื้นตัว แสดงถึงภาวะเศรษฐกิจที่มีเสถียรภาพมากขึ้น

เวียดนาม

เศรษฐกิจเวียดนามเติบโตได้อย่างโดดเด่น เนื่องจากปัจจัยสนับสนุนด้านการส่งออกที่สดใส รวมถึงภาคการผลิตและการก่อสร้างที่ขยายตัวได้ดี โดยรัฐบาลได้ให้การสนับสนุนภาคธุรกิจและการลงทุนจากต่างประเทศอย่างต่อเนื่อง

ปัจจัยบวกและปัจจัยเสี่ยงในระยะถัดไป

- (+) รัฐบาลเร่งแปรรูปรัฐวิสาหกิจตามแผน ดังนั้นน่าจะเห็นกระแสเงินทุนไหลเข้าเวียดนามต่อเนื่องเพื่อลงทุนในหุ้นรัฐวิสาหกิจที่แปรรูป

- (-) เสถียรภาพทางการเงินของประเทศที่อาจลดลงจาก การขยายตัวของสินเชื่อในระดับสูง ปริมาณหนี้เสียในระบบ รวมถึงหนี้สาธารณะที่อยู่ในระดับสูง

- (+/-) ตลาดหุ้นที่มีขนาดค่อนข้างเล็กและสภาพคล่องต่ำา ซึ่งเป็นไปตามมลักษณะของตลาดแบบ Frontier Market ทำาให้การเคลื่อนไหวของดัชนีค่อนข้างรุนแรง

- (+/-) การดำาเนินนโยบายการเงินจะยังคงเป็นไปแบบระมัดระวัง โดยคาดว่าธนาคารกลางเวียดนาม (SBV) จะยังคงอัตราดอกเบี้ยไว้ที่ 6.25% ตลอดปีนี้เพื่อหนุนการเติบโตของเศรษฐกิจ แต่จะไม่ดำาเนินมาตรการผ่อนคลายเพิ่มเติมเพื่อควบคุมอัตราเงินเฟ้อและการขยายตัวของสินเชื่อ

มุมมองของผู้จัดการกองทุนและกลยุทธ์การลงทุน

ผู้จัดการกองทุนมีการระมัดระวังการลงทุนด้วยความกังวลเรื่องความเสี่ยงที่ปะทุจากประเทศในกลุ่มตลาดเกิดใหม่ อาทิ ตุรกี อาร์เจนตินา และส่งต่อมายังตลาดอาเซียนในเชิง Sentiment ของตลาด อย่างไรก็ตาม ผู้จัดการกองทุนยังคงมีมุมมองเชิงบวกต่อการเติบโตของเศรษฐกิจและกำาไรของบริษัทจดทะเบียนของกลุ่มประเทศอาเซียนในระยะยาว โดยการเพิ่มขึ้นของกลุ่มคนชนชั้นกลางและกำาลังซื้อที่ขยายตัวจะส่งผลให้อัตราการเติบโตทางเศรษฐกิจของภูมิภาคจะยังคงขยายตัวได้มากกว่า 5% ต่อปี ส่งผลให้อาเซียนจะกลายเป็นภูมิภาคที่น่าจับตามองที่สุดในโลก

กลยุทธ์การลงทุนในช่วงครึ่งปีหลัง ผู้จัดการกองทุนจะคัดเลือกการลงทุนในหุ้นที่มีปัจจัยพื้นฐานแข็งแกร่ง ด้วยเชื่อมั่นว่าราคาของหุ้นจะสามารถกลับเพิ่มขึ้นมาได้อีกครั้งจากการปรับฐานในครั้งนี้ โดยผู้จัดการกองทุนจะเน้นไปยังหุ้นที่มีสัดส่วนผู้ถือหุ้นต่างชาติที่ไม่สูงมากเพื่อลดทอนผลกระทบจากการไหลออกของกระแสเงินทุน โดยยังคงเชื่อมั่นในหุ้นของธุรกิจที่เกี่ยวข้องกับการบริโภคเพื่อเก็บเกี่ยวผลประโยชน์จากกำาลังซื้อกลุ่มคนชนชั้นกลางที่ขยายตัว

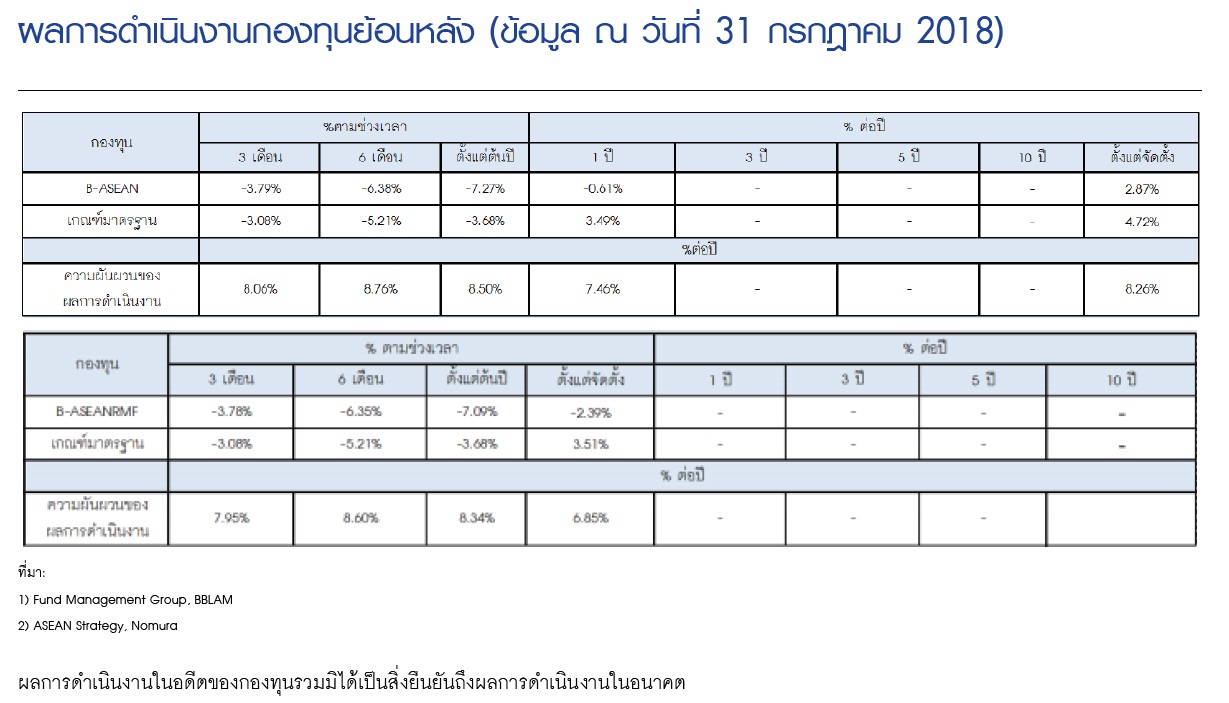

ทั้งนี้ บลจ. บัวหลวง เชื่อเป็นอย่างยิ่งว่า กองทุนเปิดบัวหลวงหุ้นอาเซียนจะสามารถตอบโจทย์นักลงทุนที่ต้องการแสวงหาโอกาสการลงทุนในภูมิภาคที่มีอัตราการเจริญเติบโตทางเศรษฐกิจที่สูง มีพื้นฐานทางเศรษฐกิจที่แข็งแกร่ง และเชื่อว่ากองทุนจะสร้างผลตอบแทนที่น่าพอใจได้ในระยะยาว สำาหรับนักลงทุนที่เชื่อมั่นโอกาสในอนาคตและอดทนต่อความผันผวนของตลาดในระยะสั้นได้