BF Economic Research

เศรษฐกิจไทยเดือนส.ค. ขยายตัวต่อแต่โมเมนตัมชะลอลง การบริโภคภาคเอกชนขยายตัวได้ในเกือบทุกหมวดการใช้จ่าย (ยกเว้นสินค้าไม่คงทน) แต่การส่งออกสินค้าชะลอจากฐานสูง เช่นเดียวกับการผลิตภาคอุตสาหกรรมเผชิญกับฐานสูงปีก่อนที่มีการเร่งผลิตก่อนปรับขึ้นภาษีสรรพสามิตบุหรี่ สำหรับการลงทุนภาคเอกชนและการใช้จ่ายภาครัฐขยายตัวต่อเนื่อง ขณะที่ ภาคการท่องเที่ยวยังขยายตัวชะลอลงจากจำนวนนักท่องเที่ยวจีนหดตัวสูง เหตุจากผลกระทบเรือล่มที่ภูเก็ตยังมีอยู่

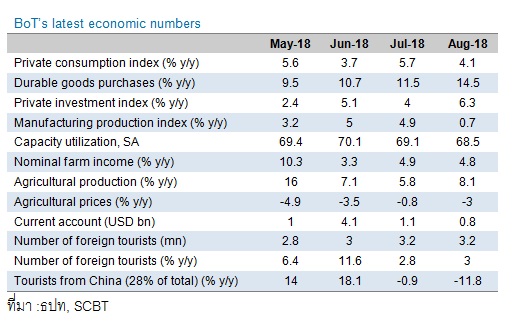

การผลิตภาคอุตสาหกรรม (MPI) ชะลอลงที่ 0.7% YoY (prev. 4.9% YoY)

โดยหมวดที่ขยายตัวดีได้แก่ 1) อิเล็กทรอนิกส์ 2) หมวดเครื่องใช้ไฟฟ้าและ 3) หมวดวัสดุก่อสร้าง ได้แก่ คอนกรีตผสมเสร็จ ซีเมนต์ผสม และเสาเข็มคอนกรีต ซึ่งได้แรงสนับสนุนจากการก่อสร้างสาธารณูปโภคภาครัฐ แต่ MPI รวมชะลอเพราะหมวดยาสูบหดตัว จากฐานสูงปีก่อนที่มีการเร่งผลิตก่อนการปรับขึ้นภาษีสรรพสามิตยาสูบ ทั้งนี้เมื่อเทียบรายเดือนขยายตัวที่ 0.4% MoM sa โดยการผลิตในหมวดยานยนต์ปรับลดลงจาก เดือนก่อน ตามการผลิตเครื่องยนต์ที่เร่งไปมากในช่วงก่อนหน้า และการผลิตรถยนต์เพื่อการส่งออกที่ลดลงจากการระบายสต็อกของผู้ผลิต ส่วนกำลังการผลิตอยู่ที่ 68.5 จากเดือนก่อนที่ 69.1

การบริโภคภาคเอกชน ขยายตัวที่ 4.1% YoY (prev. 5.7% YoY)

- การใช้จ่ายในหมวดสินค้าคงทนขยายตัว 14.5% YoY (prev. 11.5% YoY) จากรถยนต์นั่งส่วนบุคคลและรถยนต์ เชิงพาณิชย์รวมถึงยอดจดทะเบียนรถจักรยานยนต์ที่ขยายตัว เมื่อเทียบรายเดือนการใช้จ่ายในหมวดสินค้าคงทนเพิ่มขึ้นจากเดือนก่อนที่ 2.4% MoM sa

- การใช้จ่ายในหมวดสินค้ากึ่งคงทนขยายตัว 2.0% YoY (prev. 3.2% YoY) ตามปริมาณการนำเข้าเสื้อผ้าและเครื่องนุ่งห่ม และ การค้าปลีกสินค้ากึ่งคงทนโดยเฉพาะในกลุ่มอุปกรณ์เครื่องมือเครื่องใช้ และกลุ่มชิ้นส่วนยานยนต์ เมื่อเทียบรายเดือน หมวดสินค้ากึ่งคงทนทรงตัวจากเดือนก่อนที่ 0.2% MoM sa

- การใช้จ่ายในหมวดสินค้าไม่คงทนหดตัวที่ -0.2% YoY (prev. 0.6% YoY) จากการหดตัวของยอดขายในหมวด เครื่องดื่มแอลกอฮอล์และยาสูบ ส่วนหนึ่งจากผลของฐานสูงในปีก่อนที่มีการ เร่งซื้อก่อนการปรับขึ้นภาษีสรรพสามิต เมื่อเทียบรายเดือนขยายตัวที่ 0.4% MoM sa ตามปริมาณ การใช้น้ำมันเชื้อเพลิงเป็นสำคัญ

- การใช้จ่ายในหมวดบริการขยายตัวที่ 4.2% YoY (prev. 6.4% YoY) ชะลอลง ตามการใช้จ่ายทั้งในหมวดโรงแรมและภัตตาคารและ หมวดขนส่ง จากนักท่องเที่ยวชะลอตัวเมื่อเทียบรายเดือน หดตัวที่ -0.2% MoM sa

การลงทุนภาคเอกชน ขยายตัวดีที่ 6.3% YoY (prev. 4.0% YoY)

การลงทุนภาคเอกชน ขยายตัวดีที่ 6.3% YoY (prev. 4.0% YoY) ตามการขยายตัวของเครื่องชี้การลงทุนทั้งในหมวดเครื่องจักรและอุปกรณ์และหมวดก่อสร้าง ( 5.4% YoY) เมื่อเทียบรายเดือนขยายตัว 2.5% MoM sa ตามการลงทุนในหมวดเครื่องจักรและอุปกรณ์

- การลงทุนด้านเครื่องจักรและอุปกรณ์ ขยายตัวต่อเนื่อง ตามยอดจำหน่ายเครื่องจักร ในประเทศที่ขยายตัว 16.3% YoY (prev. 12.7% YoY) โดยเฉพาะยอดจำหน่ายคอมพิวเตอร์ เครื่องทำความเย็น เครื่องยนต์และกังหัน รวมถึงมอเตอร์และเครื่องกำเนิด ไฟฟ้า

- ด้านการนำเข้าสินค้าทุนกลับมาขยายตัวที่ 2.2% YoY (prev. -2.5% YoY)จากหมวดพลังงาน หมวด โทรคมนาคม และหมวดเครื่องบิน เรือ และแท่นขุดเจาะของภาคเอกชน ประกอบกับยอดจดทะเบียนรถยนต์เพื่อการลงทุนโดยเฉพาะขยายตัวถึง 19.7% YoY (prev. 13.8% YoY) ทั้งนี้เมื่อเทียบรายเดือนการลงทุนขยายตัวดีในทุกรายการ

นักท่องเที่ยวต่างประเทศมีจำนวน 3.2 ล้านคนไม่ต่างจากเดือนก่อน

- นักท่องเที่ยวต่างประเทศมีจำนวน 3.2 ล้านคนไม่ต่างจากเดือนก่อน หรือ ขยายตัวที่ 3.0% YoY (prev. 2.8% YoY) หนุนโดยการขยายตัวของนักท่องเที่ยวมาเลเซียจากผลของวันหยุดเทศกาลฮารีรายอฮัจญี เช่นเดียวกับนักท่องเที่ยวฮ่องกง ญี่ปุ่น และอินเดีย ยังขยายตัวต่อเนื่อง อย่างไรก็ตาม นักท่องเที่ยวจากจีนยังหดตัวสูงที่ -11.8% ต่อเนื่องจากเดือนก่อนที่ -0.9% YoY จากเหตุการณ์เรือท่องเที่ยวล่มที่จังหวัดภูเก็ต ทั้งนี้เมื่อเทียบรายเดือนนักท่องเที่ยวหดตัว -0.2% MoM sa

รายได้เกษตรกรขยายตัว 4.8% YoY (prev. 4.9% YoY)

- รายได้เกษตรกรขยายตัว 4.8% YoY (prev. 4.9% YoY) จากด้านผลผลิตที่ 8.1% YoY ( prev. 5.8% YoY)ขยายตัวโดยเฉพาะยางพารา ผลไม้ และข้าว จากสภาพอากาศที่เอื้ออำนวย ขณะที่ราคาสินค้าเกษตรกรรมโดยรวม ยังคงหดตัวที่ -3.0% YoY (prev. 0.8% YoY) ตามราคายางพารา

การส่งออกชะลอลงที่ 5.8% YoY (prev. 8.3% YoY)

การส่งออกชะลอลงที่ 5.8% YoY (prev. 8.3% YoY) และหากหักทองคำขยายตัว 9.6% YoY (prev. 8.2% YoY) โดยเป็นการขยายตัวในหลายหมวดสินค้า ได้แก่

- ยานยนต์และชิ้นส่วนยานยนต์จากการส่งออกยางล้อไปสหรัฐฯ และถุงลมนิรภัยไปญี่ปุ่น และรถยนต์นั่งและ รถกระบะไปกลุ่มประเทศอาเซียนและออสเตรเลีย

- สินค้าที่มูลค่าการส่งออกเคลื่อนไหวตามราคาน้ำมันดิบขยายตัวด้านราคาและด้านปริมาณ จากการส่งออกผลิตภัณฑ์ปิโตรเลียมไปกลุ่มประเทศอาเซียน เม็ดพลาสติกไปจีน ญี่ปุ่น และเวียดนาม และเคมีภัณฑ์ ไปจีน

- เครื่องจักรและอุปกรณ์ เช่นการส่งเครื่องจักรที่ใช้ในการก่อสร้างไป อินโดนีเซีย ตามการก่อสร้างโครงสร้างพื้นฐานที่ขยายตัวดี

- และ สินค้าอิเล็กทรอนิกส์ขยายตัวตาม HDD ชิ้นส่วน อิเล็กทรอนิกส์ อาทิ สวิตช์ไฟ และชุดสายไฟในรถยนต์ และอุปกรณ์สื่อสาร และโทรคมนาคม

- อย่างไรก็ดี การส่งออกสินค้าประมงหดตัวจากการส่งออก กุ้งไปสหรัฐฯ ส่วนหนึ่งจากปัญหาการขาดแคลนวัตถุดิบ ขณะที่การส่งออก เครื่องใช้ไฟฟ้าหดตัวเล็กน้อยตามการส่งออกเครื่องใช้ไฟฟ้าและโซลาร์เซลล์ ไปสหรัฐฯ ส่วนหนึ่งเป็นผลของฐานสูงจากการเร่งส่งออกในปีก่อนหน้า ก่อนการใช้มาตรการ Safeguard

การนำเข้าสินค้าของไทย ขยายตัว 24.2% YoY (prev. 12.4% YoY)

การนำเข้าสินค้าของไทย ขยายตัว 24.2% YoY (prev. 12.4% YoY) จากการนำเข้าทองคำที่ ขยายตัวสูงสุดเป็นประวัติการณ์ เนื่องจากราคาทองคำในตลาดโลกปรับ ลดลง และหากหักทองคำ การนำเข้าขยายตัว 14.6% YoY (prev. 15.3% YoY) ในรายองค์ประกอบ

- หมวดวัตถุดิบและสินค้า ขั้นกลางขยายตัวตามเชื้อเพลิง การนำเข้าโลหะขยายตัวจากเหล็กและอลูมิเนียมที่ใช้ในภาคอุตสาหกรรม และภาคก่อสร้าง และการนำเข้าชิ้นส่วนอิเล็กทรอนิกส์

- หมวดสินค้าอุปโภคบริโภค ขยายตัวตามการนำเข้าทั้งสินค้าคงทนและสินค้าไม่คงทน สอดคล้องกับ การบริโภคภาคเอกชนที่ขยายตัว

- หมวดสินค้าทุนที่ไม่รวมเครื่องบิน เรือ และแท่นขุดเจาะขยายตัวตามการนำเข้าเครื่องจักรและอุปกรณ์ โดยเฉพาะ อุปกรณ์โทรคมนาคม และ

- หมวดยานยนต์และชิ้นส่วนขยายตัวจาก การนำเข้าชิ้นส่วนยานยนต์ สอดคล้องกับการผลิตยานยนต์ ในประเทศ

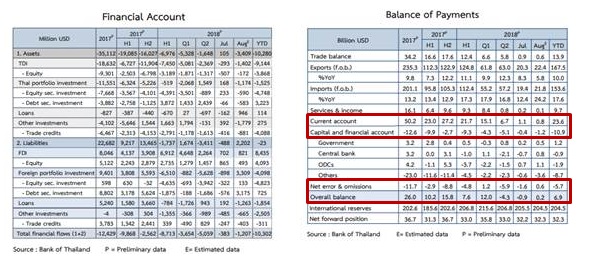

ดุลการชำระเงินเกินดุล 0.2 พันล้านดอลลาร์ฯ (prev. ขาดดุล -0.9 พันล้านดอลลาร์ฯ)

ดุลการชำระเงินเกินดุล 0.2 พันล้านดอลลาร์ฯ (prev. ขาดดุล -0.9 พันล้านดอลลาร์ฯ) ดุลบัญชีเดินสะพัด เกินดุลลดลงที่ 0.8 พันล้านดอลลาร์ฯ (prev. เกินดุล 1.1 พันล้านดอลลาร์ฯ) จากดุลการค้าที่ลดลง (0.6 พันล้านดอลลาร์ฯ prev. 0.9 พันล้านดอลลาร์ฯ) ตามการนำเข้าทองคำที่ขยายตัวสูง และ จากดุลบริการ รายได้ และเงินโอน ที่เกินดุลลดลง

ดุลบัญชีเงินทุนเคลื่อนย้าย ขาดดุลสุทธิที่ -1.2 พันล้านดอลลาร์ฯ จากเดือนก่อนที่ ขาดดุล -0.4 พันล้านดอลลาร์ฯ จากด้านสินทรัพย์ ตาม 1) การฝากเงินในต่างประเทศของกองทุนรวมที่ลงทุนในต่างประเทศ (FIF) และ 2) การลงทุนโดยตรงและการลงทุนในหลักทรัพย์ของนักลงทุนไทยในต่างประเทศ ขณะที่ด้านหนี้สิน เป็นการไหลเข้าสุทธิจาก 1) การลงทุนในหลักทรัพย์ไทยของนักลงทุน ต่างชาติในพันธบัตรรัฐบาลระยะยาว และพันธบัตรระยะสั้นของ ธปท. และ 2) การลงทุนโดยตรงจากต่างประเทศ (FDI) ของธุรกิจที่พักแรม