BF Economic Research

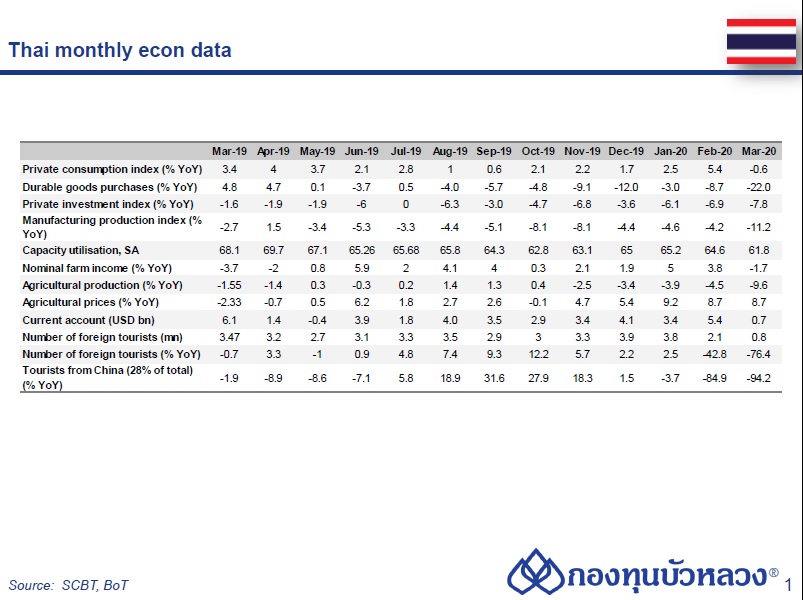

การบริโภคภาคเอกชนลดลง -0.6% YoY (vs. 5.4% เดือนก่อน): ตัวชี้วัดด้านการบริโภคส่วนใหญ่หดตัว โดยเฉพาะการบริโภคสินค้าคงทนและภาคบริการ (-22.0% และ -21.1% ตามลำดับ) อย่างไรก็ตาม การบริโภคสินค้าไม่คงทนยังขยายตัวต่อเนื่องจากการกักตุนสินค้าที่เพิ่มขึ้นในช่วงที่ไวรัสแพร่ระบาด ขณะที่ตัวชี้วัดกำลังซื้อยังคงอ่อนแอ (อาทิ รายได้เกษตรกร -1.7% และการจ้างงาน -1.2%)

การลงทุนภาคเอกชนหดตัวต่อเนื่องที่ -7.8% YoY (vs. -6.9% เดือนก่อน) : จากการลดลงของทั้งเครื่องชี้ภาคก่อสร้าง (อาทิ ยอดขายวัสดุก่อสร้าง -2.6%) และเครื่องชี้การลงทุนในเครื่องจักรและอุปกรณ์ (อาทิ ยอดจดทะเบียนรถยนต์ใหม่เพื่อการลงทุน -8.0%)

ดัชนีผลผลิตอุตสาหกรรม (MPI) เดือน มี.ค. หดตัว -11.2% YoY (vs. -4.2% เดือนก่อน) ด้านอัตราการใช้กำลังการผลิต (หลังปรับฤดูกาล) อยู่ที่ 61.8% (vs. 64.6% เดือนก่อน) โดยสินค้าที่มีการผลิตลดลง ได้แก่ น้ำตาล (-68.9%) รถจักรยานยนต์ (-31.8%) รถยนต์ (-24.3%) ผลิตภัณฑ์เหล็ก (-16.2%) และปิโตรเลียม (-8.7%)

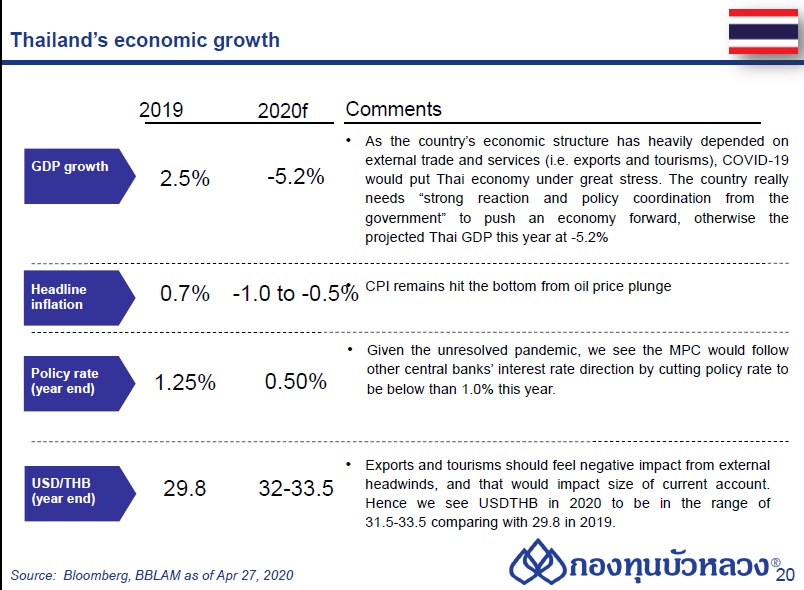

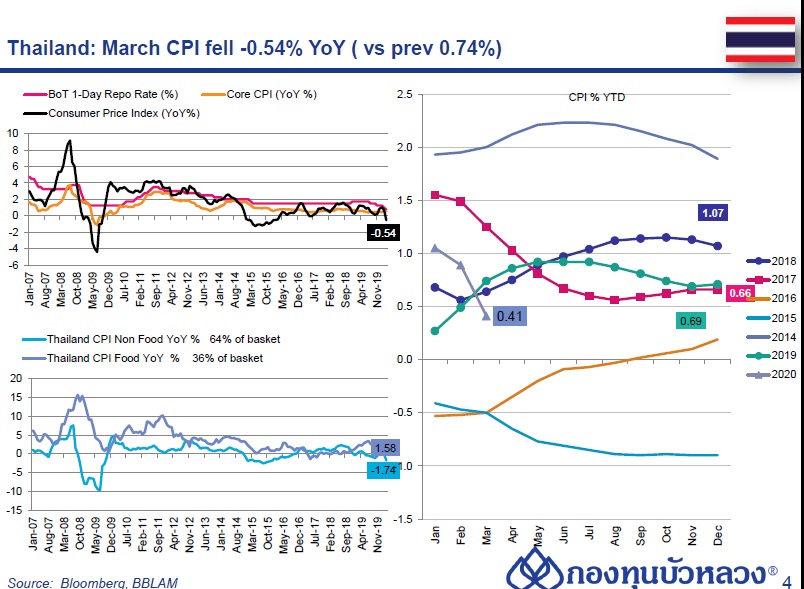

อัตราเงินเฟ้อทั่วไป เดือน มี.ค. -20 อยู่ที่ 101.8 vs. prev 102.หรือ -0.54%YoY (vs. prev.0.74%YoY), เมื่อเทียบรายเดือน -0.86%MoM (vs. prev.-0.08%MoM) YTD: 0.41% (vs. prev.0.89%)

อัตราเงินเฟ้อพื้นฐาน (ไม่รวมอาหารและน้ำมัน) อยู่ที่ 0.54%YoY (vs. prev.0.58%YoY) เมื่อเทียบรายเดือน -0.02%MoM (vs. prev.0.09%MoM)

ราคาอาหาร (36% ของตะกร้าสินค้า) อยู่ที่ 1.58%YoY (vs. prev.2.04%YoY) ,เมื่อเทียบรายเดือน -0.25%MoM (vs. prev.0.36%MoM)

ราคาสินค้าที่ไม่ใช่อาหาร (64% ของตะกร้าสินค้า) อยู่ที่ -1.74%YoY (vs. prev.-0.01%YoY) ,เมื่อเทียบรายเดือน -1.21%MoM (vs. prev.-0.33%MoM)คาดการณ์ Headline CPI ทั้งปี -1.0 ถึง -0.5%

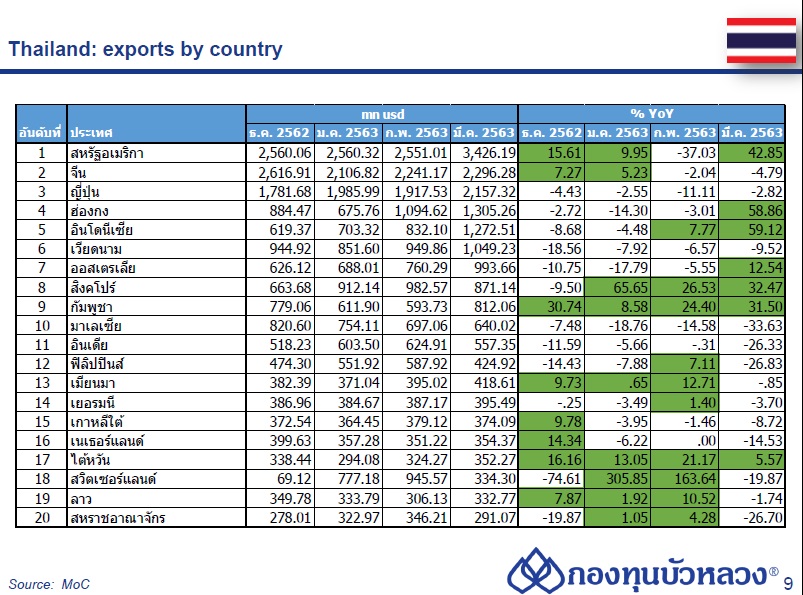

ส่งออกไทย ในเดือน มี.ค.-20 อยู่ที่ 22,404.6 ล้านดอลลาร์ฯ vs. prev 20,641.8 ล้านดอลลาร์ฯหรือ 4.17%YoY (vs. prev.-4.47%YoY) ถ้าไม่รวมทองจะอยู่ที่ 0.17%YoY (vs. prev.-8.86%YoY)

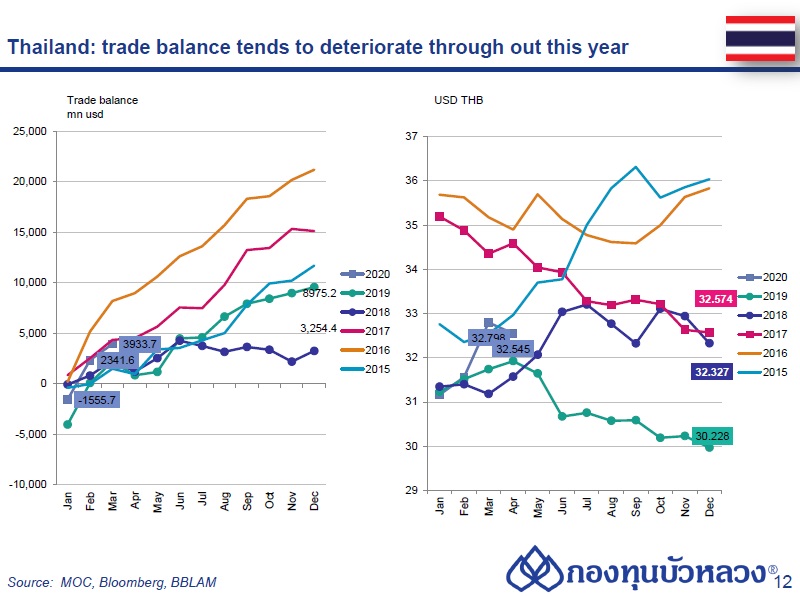

มูลค่านำเข้าไทย ในเดือน มี.ค.-20 อยู่ที่ 20,812.5 ล้านดอลลาร์ฯ vs. prev 16,744.5 ล้านดอลลาร์ฯ หรือ 7.30%YoY (vs. prev.-4.30%YoY)

ดุลการค้า ในเดือน มี.ค.-20 อยู่ที่ 1,592.1 ล้านดอลลาร์ฯ vs. prev 3,897.3 ล้านดอลลาร์ฯดุลการค้า YTD ในเดือน มี.ค.-20 อยู่ที่ 3,933.7 ล้านดอลลาร์ฯ vs. prev 2,341.6 ล้านดอลลาร์ฯ

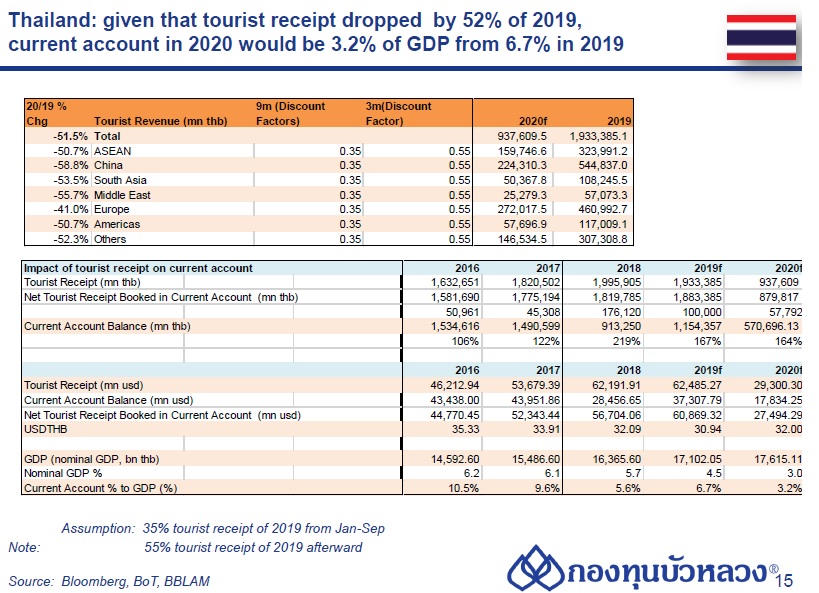

จำนวนนักท่องเที่ยวต่างชาติ เดือน มี.ค. ลดลงเหลือ 8.2 แสนคน หดตัว -76.4% YoY ด้านรายได้จากการท่องเที่ยวลดลงเหลือ 3.9 หมื่นล้านบาท หดตัว -77.6%

รายประเทศ จีน (-94.2%) ยุโรป (-51.2%) มาเลเซีย (-70.2%) อินเดีย (-90.5%) ญี่ปุ่น (-83.2%) สหรัฐฯ (-78.0%) และตะวันออกกลาง (-94.3%)

ภาพรวมใน 1Q20 นักท่องเที่ยวต่างชาติอยู่ที่ 6.7 ล้านคน หดตัว -38.0% YoY และรายได้จากการท่องเที่ยวอยู่ที่ 3.3 แสนล้านบาท หดตัว -40.4%

เราคาดทั้งปี รายได้จากการท่องเที่ยวจะหายไป -51.5% มาอยู่ที่ 9.4 แสนล้านบาท จากปีก่อนที่ 1.93 ล้านล้านบาท

หากสถานการณ์เป็นตามคาดจะส่งผลให้ดุลบัญชีเดินสะพัดเกินดุลอยู่ที่ 3.2% ของ GDP หรือราว 1.7 หมื่นล้านบาท จากปีก่อนที่เกินดุล 6.7% ของ GDP อย่างไรก็ดีหากการส่งออกแย่ด้วย ดุลบัญชีเดินสะพัดก็มีสิทธิที่จะขาดดุล ทั้งนี้ Market Consensus ของ Bloomberg ประเมิน Downside อยู่ที่ -3.9% ของGDP

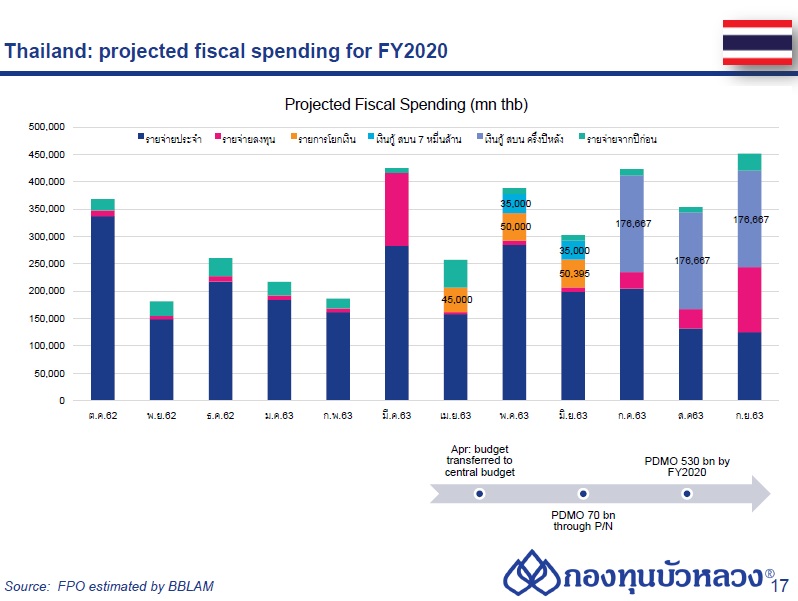

การใช้จ่ายลงทุนของภาครัฐ (ไม่รวมเงินโอน) พลิกกลับมาเป็นบวก (12.2% vs. -50.7% เดือนก่อน): เป็นผลมาจากการบังคับใช้ พ.ร.บ. งบประมาณฯ FY2020 ในช่วงปลายเดือน ก.พ. (ล่าช้ากว่าปกติเกือบ 5 เดือน) การใช้จ่ายงบลงทุนภาครัฐที่กลับมาเร่งตัวขึ้น (หลังจากที่ พ.ร.บ. งบประมาณฯ FY2020 มีผลบังคับใช้) จะช่วยลดทอนผลกระทบด้านลบจากการแพร่ระบาดของไวรัส

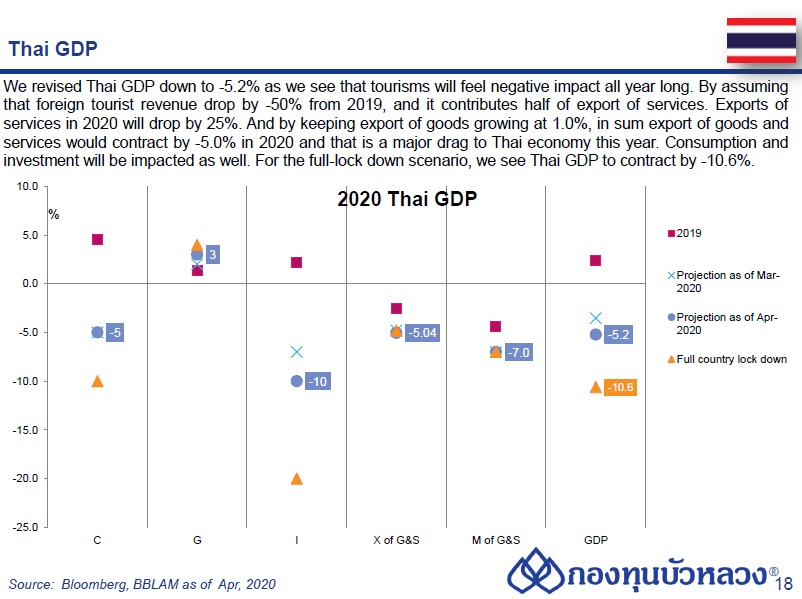

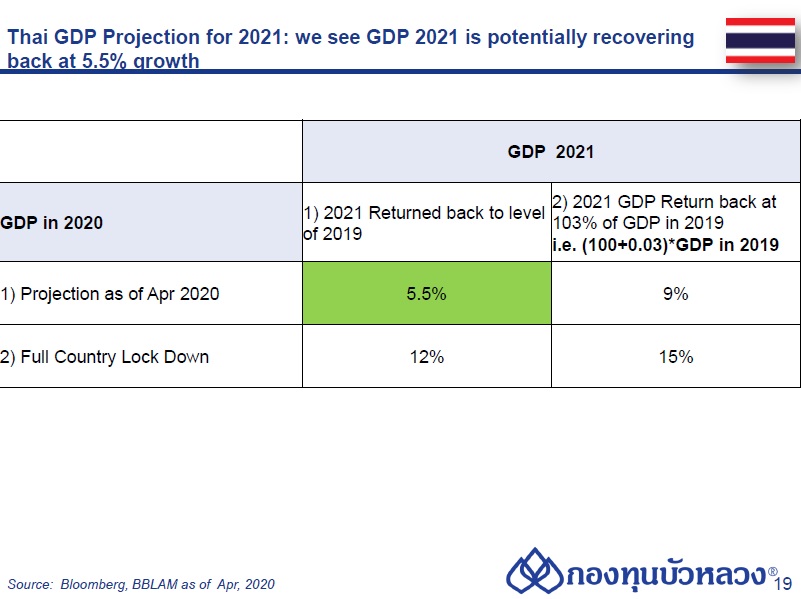

Bottom Line เราปรับคาดการณ์ GDP ปี 2020 หดตัวที่ -5.2% (จากปีก่อนที่ 2.4%) ทั้งนี้เราคาดว่าหากเศรษฐกิจไทยในปี 2021 สามารถฟื้นตัวกลับมาใกล้เคียงกับปี 2019 จะเป็นผลให้ GDP ในปี 2021 ขยายตัวที่ 5.5%