Highlight

- หุ้นอินเดีย ณ ปัจจุบันอยู่ในระดับ Fair value โดยดัชนีตลาดได้สะท้อนผลกระทบเชิงลบที่รุนแรงไปมากพอควร

- ด้วยความคาดหวังต่อการฟื้นตัวของเศรษฐกิจโลก กองทุนหลักจึงเพิ่มฐานะการลงทุนในหุ้นกลุ่มสถาบันการเงินและหุ้นวัฏจักร (Cyclical stock) เช่น สินค้าอุปโภคบริโภคฟุ่มเฟือย อสังหาริมทรัพย์ที่ใช้ในภาคอุตสาหกรรม และค้าปลีก

- การเลือกตั้งประธานาธิบดีสหรัฐฯไม่มีนัยยะต่อกิจการหรือธุรกิจของอินเดีย

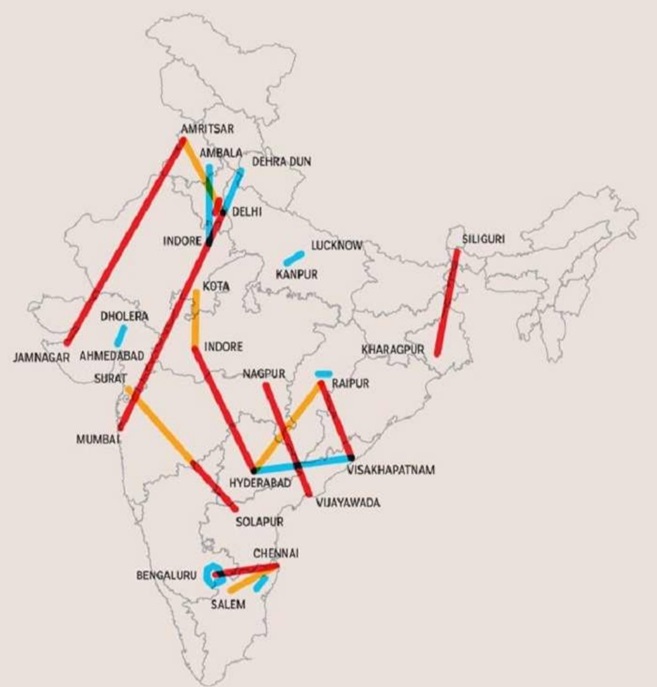

- อินเดียได้พัฒนาโครงสร้างด้านคมนาคมด้วยการสร้างถนนหลวงเพิ่มอีก 23 สาย คิดเป็นระยะทาง 7,800 กิโลเมตร ในอีก 5 ปีข้างหน้า แผนก่อสร้างคาดว่าจะเสร็จสิ้นในเดือน มี.ค. 2025

มุมมองเกี่ยวกับแนวโน้มตลาด

กองทุนหลักมองว่าหุ้นอินเดีย ณ ตอนนี้อยู่ในระดับ Fair value จากที่ตลาด ณ ตอนนี้ได้สะท้อนผลกระทบเชิงลบที่รุนแรงไปมาก เช่น ผลประกอบการบริษัทจดทะเบียนได้รับผลกระทบ เศรษฐกิจก็ได้รับผลกระทบ ผลกระทบดังกล่าวเกิดขึ้นกับธุรกิจแทบทุกกลุ่มอุตสาหกรรมเป็นระยะเวลา 6-12 เดือน ซึ่งเป็นไปในเชิงเทคนิค ที่เปลี่ยนปัจจัยพื้นฐานของบริษัทจดทะเบียน เพราะว่าหากประเมินราคาหุ้นโดยคิดลดกระแสเงินสด (discount cash flow) บริษัทส่วนใหญ่มีแบรนด์ มีช่องทางจัดจำหน่าย ซึ่งมูลค่าดังกล่าวจะทำให้กิจการเติบโตไปได้อีกอย่างน้อย 10-20 ปี ผลกระทบต่อกระแสเงินสดเพียงปีเดียวไม่ควรมีผลต่อมูลค่าที่แท้จริงของบริษัทอย่างมีนัย เหตุการณ์นี้สะท้อนกับราคาดัชนีซึ่งอยู่ในระดับราว -10% จากช่วงต้นปีที่ Nifty 50 ระดับ 12,000 จุด เป็น 11,170 จุด (ณ วันที่ 14 สิงหาคม 2020) หากเปรียบเทียบตลาดหุ้นอินเดียกับตลาดหุ้นโลก MSCI ACWI จะพบว่าตลาดหุ้นอินเดียให้ผลตอบแทนต่ำกว่าหุ้นโลกมายาวนานกว่า 4-5 ปี โดยเฉพาะหุ้นอินเดียขนาดกลางและขนาดเล็กที่ทำผลตอบแทนได้ต่ำกว่า Broad market ของอินเดียเองมาตั้งแต่ปี ค.ศ. 2018 ทำให้เมื่อประเมินระดับมูลค่าหุ้นโดยใช้ long term normalized earnings แล้ว หุ้นขนาดกลางและเล็ก และกลุ่มที่มีรายได้ผันแปรไปตามวัฏจักรทางเศรษฐกิจยิ่งมีระดับราคาถูกลงมากกว่าเดิม

อย่างไรก็ตาม นักลงทุนไม่ควรใช้ผลประกอบการคาดการณ์ในปีนี้ (FY2021) ในการพิจารณาเข้าลงทุน เนื่องจากเกิดจากผลของฐานต่ำ หรือ low-based effect จากสถานการณ์ COVID-19 ช่วงครึ่งปีแรก แต่หากจะประเมินตลาดโดยใช้ผลประกอบการคาดการณ์ของบริษัทจดทะเบียนในอีก 2 ปีข้างหน้า (FY2022) ตลาดให้ค่ากับระดับมูลค่าตลาดเทียบกับกำไรสุทธิ 2 year FW P/E 16-17 เท่า ซึ่งก็ไม่ได้ถูก แต่หากมองลึกไปที่ระดับองค์ประกอบของดัชนี หุ้นขนาดกลางและเล็กได้มีราคาลดลงมา 2 ปีติดต่อกัน ดังนั้นโดยภาพรวมของตลาดยังอยู่ในระดับที่เหมาะสม จากนี้ไปตลาดอาจมี positive surprise เกิดขึ้นได้จาก 1. ตัวเลขเศรษฐกิจประกาศที่ออกมาดีกว่าที่ตลาดคาดการณ์ และ 2. การเพิ่มสภาพคล่องของธนาคารกลางที่สูงกว่าระดับที่นักลงทุนประเมินไว้

ในแง่ของกิจกรรมภายในของบริษัทจดทะเบียนจำแนกรายกลุ่มอุตสาหกรรม ทางกองทุนหลักประเมินว่าระยะเวลาถัดจากนี้ไปบริษัทจะเข้าสู่ระยะของการควบรวมธุรกิจ (Consolidation) เพื่อให้เป็นบริษัทที่มีขนาดใหญ่ขึ้น ครองส่วนแบ่งตลาดมากขึ้น บริษัทที่ว่านี้เป็นผู้นำตลาดของหลายๆ กลุ่ม ทั้งที่อยู่ในกลุ่มสื่อสาร ธนาคาร เภสัชกรรม ไอที สิ่งทอ ฯลฯ

Source: Monthly market commentary, Nippon India Mutual Fund

กลยุทธ์การปรับพอร์ตกองทุนหลัก

ด้วยการที่กองทุนหลักคาดหวังต่อการฟื้นตัวจากเศรษฐกิจโลกและเศรษฐกิจอินเดียหลังสถานการณ์ COVID-19 เพราะเชื่อว่าหากโลกฟื้นตัวอินเดียก็ฟื้นตัวเช่นกัน จึงเพิ่มส่วนหุ้นในกลุ่มสถาบันการเงินขึ้นเล็กน้อยโดยเฉพาะ large private bank นอกจากนี้ได้เพิ่มหุ้นวัฏจักรเพราะหุ้นกลุ่มนี้มีผลกำไรผันผวนไปตามอุปสงค์และอุปทานต่อสินค้าและบริการ ขายทำกำไรหุ้นที่ราคาปรับขึ้นมามากในกลุ่มเฮลธ์แคร์โดยเฉพาะหุ้นเฮลธ์แคร์มิดแคปที่ราคาขึ้นมาแรง 50% ในช่วงหกเดือนที่ผ่านมาทำให้ระดับมูลค่าค่อนข้างแพง ขายทำกำไรหุ้นกลุ่มสินค้าอุปโภคบริโภคประเภทไม่คงทน (FMCG) สำหรับกลุ่มที่กองทุนหลักมองเห็นโอกาสลงทุนมากที่สุดถัดจากนี้คือ กลุ่มสินค้าอุปโภคบริโภคฟุ่มเฟือย กลุ่มอสังหาริมทรัพย์ที่ใช้ในภาคอุตสาหกรรม ค้าปลีก เนื่องจากทั้งสามกลุ่มนี้มีฐานะทางการเงินที่ดีขึ้นเรื่อยๆ

มุมมองการเลือกตั้งประธานาธิบดีสหรัฐฯต่อหุ้นอินเดีย

ในแง่นโยบายด้านการทำธุรกิจภายหลังการเลือกตั้งของสหรัฐฯแทบจะไม่มีอะไรที่แตกต่างไปจากเดิมเมื่อดูจากทั้งทางฝั่งโจ ไบเดน หรือโดนัลด์ ทรัมป์

ตัวอย่างหุ้น Top 10 Holdings ของกองทุนหลัก

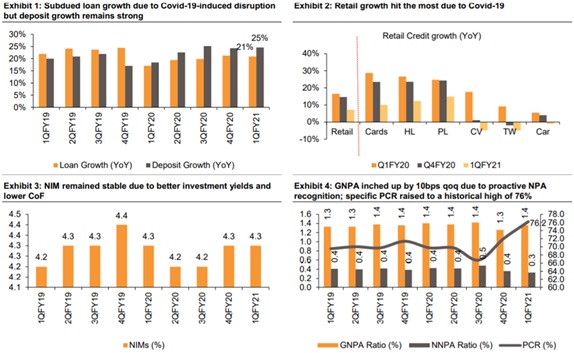

บริษัท HDFC Bank (สัดส่วน 4.5%)

![]()

Sector: Financial

Sub-sector: Private bank

ทั้งที่รายได้ค่าธรรมเนียมของธนาคารลดลงจากผลของสถานการณ์ COVID-19 แต่มีกำไรก่อนหักภาษี (67 พันล้านรูปี) เพิ่มขึ้น 20% เทียบกับปีก่อนหน้าเพราะค่าใช้จ่ายดำเนินงานและค่าใช้จ่ายในการตั้งสำรองหนี้สูญลดลงจากเดิม ขณะที่อัตราส่วน NPA เพิ่มขึ้น 1.4% อันเป็นผลมาจากนโยบายการพิจารณาเกณฑ์ NPA ที่เข้มงวดกว่าเดิม

มุมมองต่อบริษัท HDFC Bank.:

- มีอัตราส่วนค่าใช้จ่ายดำเนินงานต่อรายได้ดอกเบี้ยสุทธิรวม (Cost to income ratio) ที่ดีกว่าอุตสาหกรรมแสดงถึงว่าธนาคารมีประสิทธิภาพในการใช้ทรัพยากรได้ดี ท่ามกลางส่วนต่างรายได้ดอกเบี้ยสุทธิ (Net interest margin หรือ NIM) ซึ่งเป็นเครื่องมือที่สะท้อนความสามารถในการหารายได้ของธนาคารพาณิชย์อยู่ในระดับทรงตัวและการตั้งสำรองที่เสร็จสิ้นไปจะเป็นฉนวนกันการเปลี่ยนแปลงในอนาคต

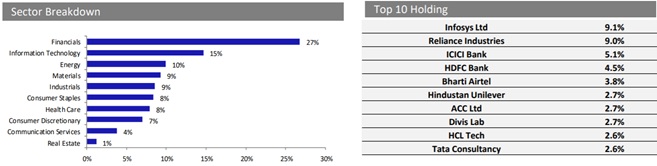

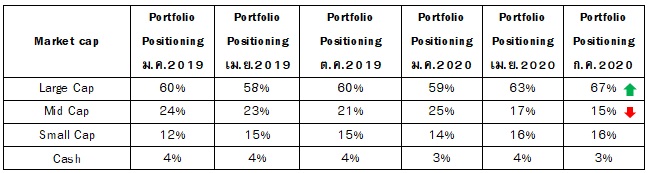

ตาราง 1: แสดงการเปลี่ยนแปลงสัดส่วนหุ้นในพอร์ตจำแนกตามมูลค่าตลาดของบริษัทจดทะเบียนของกองทุนหลัก Reliance India Equity Portfolio Fund ตั้งแต่ต้นปีปี 2019 แล้วถึงกลางปี 2020

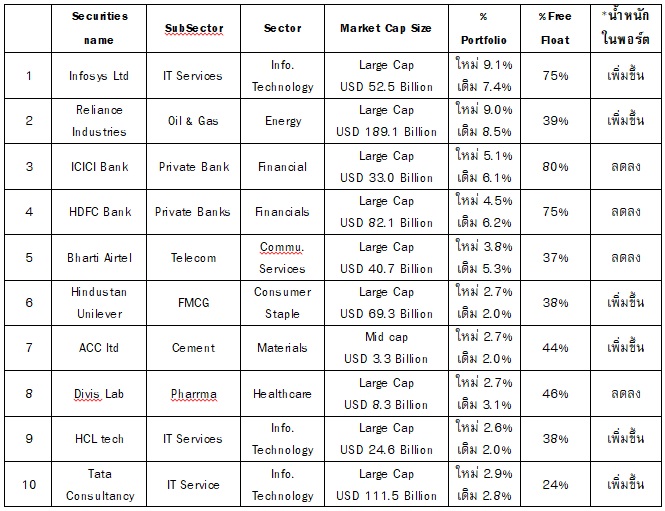

ตาราง 2: แสดงรายชื่อหลักทรัพย์ลงทุน 10 อันดับแรกของกองทุนหลัก Reliance India Equities Portfolio Fund

ที่มา: Reliance Asset Management (Singapore) Pte. Ltd, เดือนกรกฎาคม 2020, *น้ำหนักในพอร์ต (ใหม่: เดิม) เป็นการเปรียบเทียบระหว่างเดือนเม.ย. 2020 กับเดือนก.ค. 2020

กองทุนหลัก (Master Fund)

ชื่อ: RAMS Equities Portfolio Fund – India Equities Portfolio Fund ชนิดหน่วยลงทุน Class I (USD)

นโยบายการลงทุน: มุ่งหาผลตอบแทนจากการเพิ่มมูลค่าของเงินลงทุนในระยะยาวผ่านการลงทุนในตราสารทุนและสินทรัพย์ที่เกี่ยวข้องกับตราสารทุนของบริษัทที่จัดตั้งหรือดำเนินธุรกิจในอินเดีย โดยจะลงทุนในตลาดอินเดียไม่น้อยกว่าร้อยละ 90 ของ NAV)

วันที่จดทะเบียน: 17 พฤษภาคม 2016

ประเทศที่จดทะเบียน: ลักเซมเบิร์ก

สกุลเงิน: USD

เกณฑ์วัดผลการดำเนินงาน (Benchmark): MSCI INDIA USD

Morningstar Category: Large cap blend

Bloomberg code: RAMUSDI LXFund size: USD 169 Million (Down from USD 233.07 Million in October 2019)

Number of holdings: 50*

ที่มา: Reliance Asset Management (Singapore) Pte Ltd ข้อมูลเดือน ก.ค. 2020

กระบวนการทำงานของทีมลงทุน RAMS Equities Portfolio Fund – India Equities Portfolio Fund

- ผู้จัดการกองทุนได้รับการอัพเดทสถานาการณ์อย่างต่อเนื่องจากทีมวิจัยภายในบริษัทจัดการ ซึ่งทำหน้าที่เป็นตัวแทนในการพบปะพูดคุยกับนักลงทุนสัมพันธ์และผู้บริหารบริษัทจดทะเบียน ทีมงานวิจัยมีคนจำนวนรวมทั้งสิ้น 30 คน

- ทีมงานวิจัยจะใช้ข้อมูลจาก 3 ส่วน ส่วนแรกคือข้อมูลภายในบริษัทจัดการ ส่วนที่ 2 คือข้อมูลจากการพบปะนักลงทุนสัมพันธ์และผู้บริหารบริษัทจดทะเบียนจำนวน 1,000-1,500 ครั้งต่อปี ส่วนที่ 3 คือข้อมูลจากบริษัทหลักทรัพย์หรือโบรกเกอร์ หลังจากนั้นจะนำเสนอโมเดลพอร์ตและหุ้นที่ตนเองให้น้ำหนักมากกว่าเกณฑ์มาตรฐานโดยแบ่งเป็นสองกลุ่มคือหุ้นขนาดใหญ่ หุ้นขนาดกลางและเล็ก ให้กับผู้จัดการกองทุน

- 2.1 ทีมงานวิจัยส่งมอบหุ้นซึ่งเป็นบริษัทที่ทีมบริหารมีคุณภาพ ธุรกิจมีศักยภาพ มีการเปิดเผยข้อมูลที่เพียงพอ เป็นบริษัทที่มีธรรมาภิบาล หลังจากนั้น

- ผู้จัดการกองทุนจะคัดเลือกหุ้นในข้อ 2 เข้าลงทุนในพอร์ตโดยพิจารณาว่า

- 3.1 จะให้น้ำหนักกับกลุ่มอุตสาหกรรมไหนมาก/น้อยกว่าเกณฑ์มาตรฐาน

- 3.2 จะต้องติดตามสภาพคล่องของหุ้นนั้นๆ

- 3.3 จะเป็นผู้บริหารความเสี่ยงของพอร์ตเอง

- 3.4 จะเป็นผู้ถัวเฉลี่ยน้ำหนักหุ้นทุกตัวในพอร์ตเพื่อไม่ให้เบต้าพอร์ตสูงหรือต่ำเกินไป

เกณฑ์การคัดเลือกหุ้นลงทุนของ RAMS Equities Portfolio Fund – India Equities Portfolio Fund มีดังนี้

- ลงทุนในหุ้นเติบโต ความหมายของหุ้นเติบโตของกองทุนหลักหมายถึงหุ้นของบริษัทที่มีกำไรเติบโตในระดับสูงและอัตราการเติบโตที่ว่านี้ทำได้อย่างต่อเนื่อง ผวนกกับบริษัทซึ่งคาดหมายว่ากำไรว่าจะฟื้นตัว/เร่งตัวขึ้นในอนาคตอันใกล้

- เป็นหุ้นของบริษัทที่มีการจัดการที่เป็นมิตรกับผู้ถือหุ้น (Shareholder Friendly)

- เป็นหุ้นซึ่งมีระดับมูลค่า ณ จังหวะลงทุน มีความเหมาะสมเมื่อเทียบกับตลาด

- เป็นหุ้นขนาดใหญ่ที่เป็นผู้นำตลาดในธุรกิจนั้นๆ และสำหรับหุ้นขนาดกลางถึงเล็กจะเป็นหุ้นซึ่งได้รับการคาดหมายว่าสามารถก้าวขึ้นมาเป็นผู้นำตลาดได้ในอนาคต

ดังนั้น พอร์ตโดยรวมจึงมีลักษณะมัลติแคปที่รวมทั้งหุ้นขนาดใหญ่ ขนาดกลาง ขนาดเล็ก ที่ผู้บริหารบริษัทมีความสามารถในการบริหารจัดการธุรกิจได้อย่างมีประสิทธิภาพ กำไรมีโอกาสฟื้นตัว มีระดับมูลค่าเหมาะสมเมื่อเทียบกับตลาด

เกณฑ์การคัดเลือกหุ้นลงทุนเชิงลึกของ RAMS Equities Portfolio Fund – India Equities Portfolio Fund มีดังนี้

- คัดเลือกหุ้นของบริษัทที่มีมูลค่าตลาดมากกว่า 150 ล้านดอลลาร์สหรัฐฯ ขึ้นไป ทำให้หุ้นซึ่งจดทะเบียนในตลาดหลักทรัพย์ที่มีจำนวนรวมทั้งหมด 5,054 บริษัท ลดลงเหลือ 806 บริษัท (คิดเป็น 97% ของมูลค่าตลาดหุ้น)

- กรองหุ้นที่คัดเลิอกมาแล้วในข้อ 1 จาก 806 ตัว ให้เหลือเพียง 470 ตัว (Investment Universe) โดยพิจารณาจาก

- 2.1 ประวัติการบริหารงานของผู้บริหารบริษัท

- 2.2 คุณภาพของงบการเงิน

- 2.3 ประเด็นด้านธรรมาภิบาล

- 2.4 ประเด็นด้านการเข้าถึงข้อมูลบริษัท

- 2.5 โครงสร้างของอุตสาหกรรมที่ธุรกิจนั้นดำเนินอยู่ (หุ้นดังกล่าวจำนวน 806 ตัว มีมูลค่าตลาดของบริษัทจดทะเบียนคิดเป็น 85% ของตลาดหุ้น)

- กองทุนหลักติดตามหุ้นของบริษัทในข้อ 2 อย่างใกล้ชิดบนพื้นฐานที่ผ่านการทำในรูปแบบรายไตรมาส ผ่านการประชุมทางโทรศัพท์ การเยี่ยมโรงงาน การใช้โมเดลทางการเงิน การใช้บทวิเคราะห์โบรกเกอร์

- การเพิ่มฐานะลงทุนให้กับพอร์ตกองทุนหลักจะพิจารณาจาก 5 ปัจจัยคือ

- 4.1 เป็นหุ้นของบริษัทที่มีประวัติการบริหารจัดการทางธุรกิจที่ดี

- 4.2 เป็นหุ้นซึ่งเป็นที่ยอมรับของตลาด ไม่มีชื่อเสียงในทางที่ไม่ดี

- 4.3 ราคาลดลงแต่พื้นฐานบริษัทไม่เปลี่ยน

- 4.4 กำลังจะประกาศผลการดำเนินงานที่น่าจะออกมาดีกว่าที่ตลาดคาดการณ์

- 4.5 สภาพคล่องของการซื้อขาย น้ำหนักที่ให้กับกลุ่มอุตสาหกรรม เบต้าพอร์ต ความเสี่ยง

ทำไมผลการดำเนินงานของกองทุนหลักจึงแตกต่างจากดัชนี MSCI India Index (เกณฑ์วัดผลการดำเนินงานของกองทุนหลัก)

เพราะกองทุนหลักลงทุนในหุ้นขนาดใหญ่ในสัดส่วน 55% ส่วนที่เหลืออีก 40% กองทุนหลักลงทุนในหุ้นขนาดกลางและขนาดเล็ก เพราะเชื่อว่าหุ้นขนาดกลางและขนาดเล็กจะช่วยสร้างผลตอบแทนให้กับกองทุนหลักได้สูงกว่าดัชนีในระยะยาว หมายเหตุ; ดัชนี MSCI India Index มีหุ้นขนาดใหญ่ 95% มีหุ้นขนาดกลางและขนาดเล็ก 5%

ปัจจุบันกองทุนหลักลงทุนหุ้นกี่บริษัทเมื่อเทียบกับดัชนี MSCI India Index (เกณฑ์วัดผลการดำเนินงานของกองทุนหลัก)ลงทุนหุ้น 50 บริษัท เทียบกับดัชนี MSCI India Index ที่มีหุ้น 85 บริษัท (เทียบกับหน่วยลงทุนของกองทุนต่างประเทศที่ลงทุนหุ้นอินเดียจะมี 90+ บริษัทขึ้นไปโดยเฉลี่ย) กองทุน RAMS Equities Portfolio Fund – India Equities Portfolio Fund ถือได้ว่า High Conviction ข้อมูล ณ วันที่ 30 กรกฎาคม 2020

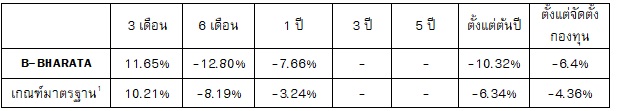

ผลการดำเนินงานกองทุนย้อนหลัง (ข้อมูล วันที่ 31 ก.ค. 2020)

อัพเดทการพัฒนาโครงสร้างด้านคมนาคมของประเทศอินเดียในอีก 5 ปีข้างหน้า

สำนักงานทางหลวงแห่งชาติของอินเดีย (NHAI) ระบุกรอบระยะเวลาสำหรับถนนหลวง 23 สาย รวมถึงเครือข่ายเชื่อมโยงทางด่วนและระเบียงเศรษฐกิจซึ่งเตรียมใช้งานในปี ค.ศ. 2025 โดยทางด่วน 4 สายที่เชื่อมโยงเมือง Delhi-Mumbai, Ahmedabad-Dholera และ Amritsar-Jamnagar เตรียมเปิดตัวในเดือน มี.ค. 2023 และอีก 9 สาย จะเปิดตัวในเดือน มี.ค. 2024 รวมระยะทางทั้งสิ้น 7,800 กิโลเมตร ใช้งบประมาณ 30 ล้านล้านรูปีในอีก 5 ปี