ภาพรวมกลุ่ม Property fund และ REITs ในไทย

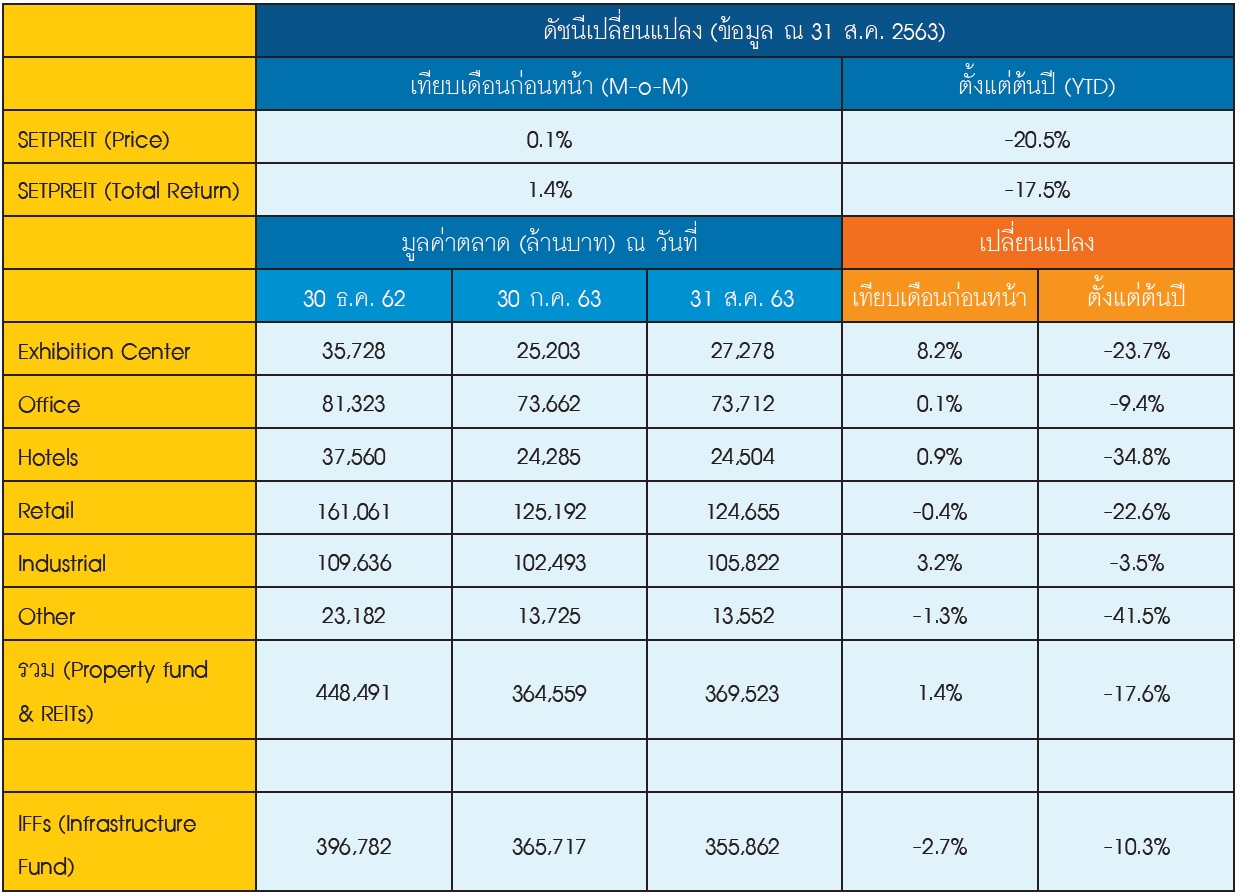

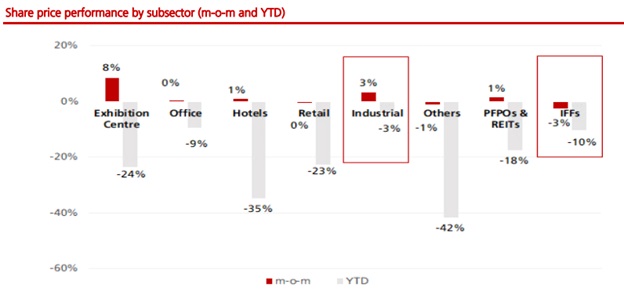

ดัชนี SET Property Fund & REITs Price Return ในเดือนสิงหาคม 2563 คงตัวอยู่ที่ +0.1% m-o-m หลังจากที่ปรับตัวลดลงในช่วง 2 เดือนที่ผ่านมา สะท้อนให้เห็นว่าตลาดยังคงมีความกังวลต่อสถานการณ์การแพร่ระบาดของเชื้อไวรัส COVID-19 ซึ่งมีความเสี่ยงที่อาจเกิดการระบาดระลอกที่ 2 ได้อีกทั้งสภาพเศรษฐกิจทั่วโลกที่ยังไม่ฟื้นตัว และไม่มีปัจจัยบวกที่ชัดเจน ภาพรวมธุรกิจยังคงเป็นลบเนื่องจาก การเดินทางข้ามพรมแดนในหลายประเทศที่ยังคงมีข้อจำกัด และไม่มีปัจจัยบวกที่ฟื้นชัดเจน ภาพรวมธุรกิจยังคงเป็นลบเนื่องจาก การเดินทางข้ามพรมแดนในหลายประเทศยังคงมีข้อจำกัด ทำให้ธุรกิจต่างๆ โดยเฉพาะการท่องเที่ยวยังไม่ฟื้นตัวเต็มที่ และกิจกรรมทางเศรษฐกิจหลายอย่างต่อถูกชะลอออกไป

ปริมาณการซื้อขายของกลุ่ม ปรับเพิ่มขึ้นเป็น 146 ล้านบาทต่อวันในเดือนสิงหาคม 2563 จาก 116 ล้านบาทต่อวัน ในเดือนกรกฎาคม 2563 และเมื่อเทียบกับช่วงเดียวกันของปีก่อนที่ 285 ล้านบาทต่อวัน

ผลตอบแทนโดยรวมของกลุ่ม (Total Return) ในเดือนสิงหาคม 2563: เมื่อรวมอัตราราคาที่ปรับเพิ่มขึ้นกับผลตอบแทนจากเงินปันผล total return ของกลุ่ม Property Fund/REIT ในเดือนสิงหาคม 2563 อยู่ที่ +0.1% ทำให้ Total return ของกลุ่ม Property Fund/REIT ใน 8 เดือนแรกของปี 2563 เท่ากับ -17.5%

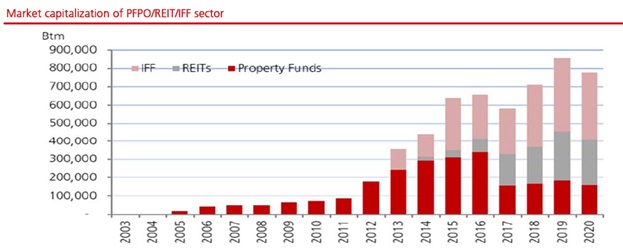

สถานปัจจุบันของกอง Property fund and REITs: ปัจจุบันมีกองทุนอสังหาริมทรัพย์ประเภทกอง 1 ที่จดทะเบียนในตลาดหลักทรัพย์ (Property Fund) อยู่ 35 กองและกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์และสิทธิการเช่าอสังหาริมทรัพย์ (REITs) 24 กอง โดยทั้ง 59 กองนี้มีมูลค่าหลักทรัพย์ตามราคาตลาด (market capitalization) รวมอยู่ที่ 3.7 แสนล้านบาท ณ 31 สิงหาคม 2563 (ลดลงจาก 3.9 แสนล้านบาท ณ สิ้นเดือนเมษายน) คิดเป็น 2.6% ของ market capitalization ของตลาดโดยรวม (ลดลงจาก 2.8% ณ สิ้นเดือนเมษายน)

สถานปัจจุบันของกองทุนรวมโครงสร้างพื้นฐาน 9 กอง: ณ สิ้นเดือนสิงหาคม 2563 มีกองทุนรวมโครงสร้างพื้นฐานที่จดทะเบียนในตลาดหลักทรัพย์ (Infrastructure Fund) อยู่ 9 กอง กองเหล่านี้เน้นให้ผลตอบแทนในรูปแบบของเงินปันผลเช่นกัน แต่ไม่ได้อยู่ list ภายใต้กอง Property Fund/REIT แต่จะไป list ภายใต้ประเภทของอุตสาหกรรมนั้นๆ แทน ดังนั้นหากรวมมูลค่าหลักทรัพย์ตามราคาตลาดของกองทุนรวมโครงสร้างพื้นฐานอีก 3.56 แสนล้านบาท จะทำให้มูลค่าหลักทรัพย์ตามราคาตลาดของกองทุนรวมทั้งสามประเภทขึ้นไปอยู่ที่ 7.25 แสนล้านบาทหรือ 5.1% ของ market capitalization ของตลาดโดยรวม

มุมมองต่อตลาด

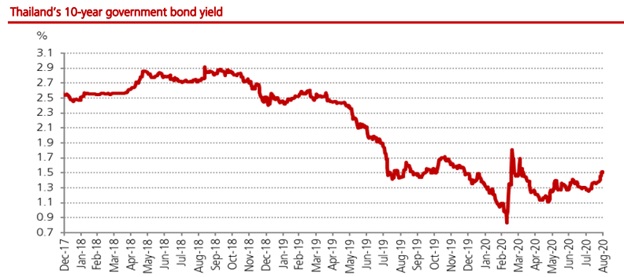

ผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปี (10-year government bond yield) อยู่ที่ 1.5% ปรับตัวเพิ่มสูงขึ้นจาก 1.27% ณ สิ้นเดือนกรกฏาคมและมิถุนายน 2563 โดยคาดว่าเป็นการปรับตัวเพิ่มขึ้นจาก Risk premium เนื่องจากประเทศไทยมี political risk ที่สูงขึ้น จากเหตุการณ์ประท้วงในช่วงเดือนที่ผ่านมา อีกทั้งอาจเป็นการปรับขึ้นตาม US Government Bond yield ที่ปรับขึ้นตามประกาศของรัฐบาลสหรัฐฯ ที่ต้องการให้ค่าเฉลี่ยเงินเฟ้ออยู่ที่ประมาณ 2% ซึ่งที่ผ่านมาค่าเฉลี่ยเงินเฟ้ออยู่ต่ำกว่า 2% มาตั้งแต่ต้นปี ตลาดจึงต้องการพันธบัตรรัฐบาลที่ให้ผลตอบแทนสูงขึ้น ทำให้พันธบัตรรัฐบาลที่ออกใหม่มีการปรับผลตอบแทนให้สูงขึ้นเพื่อดึงดูดนักลงทุน

Market cap weighted-average yield ปรับลดลงมาอยู่ที่ประมาณ 5.1% สำหรับกอง PFPO/REIT และ 6.9% สำหรับกอง PFPO/REIT และ 6.9% สำหรับกอง Infrastructure Fund: เนื่องจากหลายกองจ่ายเงินปันผลลดลง หรืองดจ่ายเงินปันผลในเดือนสิงหาคมที่ผ่านมา และราคาหุ้นทั้ง PFPO/REITs sector ที่คงตัวในเดือนสิงหาคมนี้ ทำให้ distribution yield ปรับลดลงเป็น 5.1% จาก 5.2% ในเดือนกรกฏาคม

Yield Spread ปรับลดลงเป็น 3.64% ณ สิ้นเดือนสิงหาคม 2563 เทียบกับค่าเฉลี่ยในอดีตที่ 3%: สำหรับ sector yield ของกลุ่ม PFPO/REITs เฉลี่ยปี 2563 อยู่ที่ 5.1% ยังสูงกว่า 10-year government bond yield ณ สิ้นเดือนสิงหาคม 2563 ที่ 1.50% ถึง 3.6% ( yield spread ปรับลดลงเมื่อเทียบกับเดือนกรกฏาคมที่ 3.9%) สูงกว่าค่าเฉลี่ยในอดีตที่ 3.0% และสำหรับ กอง Infrastructure Fund ปัจจุบัน sector yield เฉลี่ย ปี 2563 อยู่ที่ 6.9% ยังสูงกว่า 10-year government bond yield ที่ 1.50% ถึง 5.4% ซึ่งยังสูงกว่าค่าเฉลี่ยในอดีตที่ 4.8%

Outlook ราย Sub-sector

ผลกระทบจาก COVID-19 ในไตรมาส 2/2563 ต่อธุรกิจที่อิงการท่องเที่ยว อาทิ สนามบิน โรงแรม จากการปิดพรหมแดน (Travelling ban) ทำให้รายได้ลดลงอย่างมาก และบางกองฯผู้เช่าใช้สิทธิเหตุสุดวิสัยในการไม่ชำระค่าเช่าคงที่ เราเห็นผลกระทบจากการปิดห้างฯ ศูนย์การค้า และสถานบริการต่างๆ ต่อกลุ่มรีเทลลส์ และศูนย์จัดประชุมและนิทรรศนาการ ทำให้ผลกำไร โดยรวมของกลุ่ม PFPO/REITs ลดลง และบางกองฯ ไม่มีการจ่ายปันผลในไตรมาส 2/2563 ที่ผ่านมา

กลุ่มที่มีแนวโน้มเป็นลบมากขึ้นคือ กลุ่มอาคารสำนักงานให้เช่า ซึ่งเราเห็นผลกระทบต่ออัตราการเช่าที่ปรับลดลงอย่างมากในไตรมาส 2/2563 ที่ผ่านมา ซึ่งส่วนใหญ่เป็นผู้เช่าขนาดเล็กถึงขนาดกลาง ที่ทั้งไม่ต่อสัญญาเช่าและยกเลิกสัญญาก่อนกำหนด รวมถึงผู้เช่ารายใหญ่บางรายก็ขอลดสัดส่วนพื้นที่เช่าลง นอกจากนี้รายได้ค่าเช่าของกองฯ ปรับลดลงจากการให้ส่วนลดค่าเช่าและการให้เลื่อนชำระค่าเช่าอีกด้วย ซึ่งเรามองว่าจะเห็นผลกระทบต่อเนื่องไปในช่วงครึ่งปีหลัง 2563 นี้

กลุ่มธุรกิจโรงงานและคลังสินค้ายังคงได้รับผลกระทบที่จำกัด อัตราการเช่าของโรงงานสำเร็จรูปรวมอยู่ที่ 77.3% เพิ่มขึ้นจาก 75.4% ในไตรมาสที่แล้ว ขณะที่อัตราค่าเช่าคลังสินค้าที่ปรับตัวลดลงเล็กน้อยอยู่ที่ 87.8% จาก 89.4% ในไตรมาสที่แล้ว เนื่องจากมีอุปทานที่เพิ่มเข้ามา การขึ้นค่าเช่าของกลุ่มนี้ยังทำได้จำกัด เนื่องจากยังมีอุปทานส่วนเกินในอุตสาหกรรมอยู่ ในระยะยาว ตลาดมองว่า sector นี้มีแนวโน้มการเติบโตสูงทั้งในแง่ของการเติบโตจากสินทรัพย์เดิม (organic growth) การขึ้นค่าเช่าน่าจะจะปรับเพิ่มขึ้นได้ในอีก 1-2 ปีข้างหน้า และการเติบโตจากการลงทุนในสินทรัพย์ใหม่ (in-organic growth via acquisition) กองทรัสต์ส่วนใหญ่มีการซื้อสินทรัพย์เข้ากองเพิ่มเป็นประจำทุกปีอีกทั้ง การแข่งขันในแง่อุปทานค่อนข้างจำกัด เนื่องจากการสร้างโรงงานและคลังสินค้าใหม่ๆจะเน้น built-to-suit ซึ่งจะไม่เพิ่มแรงกดดันต่ออัตราการเช่ารวม ณ ตอนนี้แม้เริ่มเห็นผลกระทบต่ออัตราการเช่าจากการชะลอตัวของอุปสงค์จากต่างประเทศ แต่ในที่สุดกลุ่มนี้ โดยเฉพาะธุรกิจคลังสินค้าจะได้รับอานิสงส์อย่างมากจากการเติบโตของกลุ่มธุรกิจ e-commerce และโลจิสติกส์

กลุ่มธุรกิจ telecom ยังคงได้รับผลกระทบที่ค่อนข้างจำกัด เนื่องจากไม่ได้มีรายได้ที่อิงการท่องเที่ยว และรายได้ส่วนใหญ่จะเป็นรายได้ที่อิงกับค่าเช่าคงที่

ตัวอย่างการลงทุนของกองทุนเปิดบัวหลวงโครงสร้างพื้นฐานและอสังหาริมทรัพย์ (B-IR-FOF)

1. กองทุนรวมโครงสร้างพื้นฐานบรอดแบรนด์อินเทอร์เน็ต จัสมิน (JASIF) ผลประกอบการไม่ได้รับผลกระทบจาก COIVD-19 เนื่องจากรายได้ผูกติดกับสัญญาเช่าหลักและข้อตกลงประกันค่าเช่า อย่างไรก็ตาม กลับพบอัตราการใช้งานของไฟเบอร์ออฟติก Tranche 1 และ Tranche 2 เพิ่มขึ้นจากช่วงก่อนเกิดสถานการณ์ COVID-19 สำหรับสินทรัพย์ส่วนแรกที่มีความยาว 980,500 core km. ซึ่งเดิมมี Utilization rate 50% เพิ่มเป็น 60% ณ ปัจจุบัน และสำหรับสินทรัพย์ส่วนที่สองที่มีความยาว 700,000 core km. ซึ่งเดิมมี Utilization rate 40% เพิ่มเป็น 50% ณ ปัจจุบัน ดังนั้นพอร์ตโฟลิโอของกองมี Utilization rate ประมาณ 55%

มุมมองในอนาคตของ JASIF: เนื่องด้วยอัตราการเข้าถึง fixed broadband ของประเทศไทยระดับ 40% ยังต่ำกว่าประเทศอื่นเช่น ไต้หวัน 67% จีน 85% อีกทั้ง broadband ของไทยดูเป็นบริการที่เข้าถึงได้ง่ายเมื่อเทียบกับรายได้ต่อหัวของประเทศในกลุ่มอาเซียน อย่างไรก็ตามในระยะสั้นอาจมีอุปสรรคด้านการแข่งขันจากผู้เล่นรายอื่นถึงแม้จะอยู่ในตลาดที่มีผู้เล่นน้อยราย (Oligopoly) ก็ตาม

2. ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์และสิทธิการเช่าดับบลิวเอชเอ พรีเมี่ยม โกรท (WHART) ในระยะยาว sector นี้มีแนวโน้มการเติบโตสูงทั้งในแง่ของการเติบโตจากสินทรัพย์เดิม (organic growth) การขึ้นค่าเช่าน่าจะจะปรับเพิ่มขึ้นได้ในอีก 1-2 ปีข้างหน้า และการเติบโตจากการลงทุนในสินทรัพย์ใหม่ (in-organic growth via acquisition) กองทรัสต์ส่วนใหญ่มีการซื้อสินทรัพย์เข้ากองเพิ่มเป็นประจำทุกปี อีกทั้ง การแข่งขันในแง่อุปทานค่อนข้างจำกัด เนื่องจากการสร้างโรงงานและคลังสินค้าใหม่ๆ จะเน้น built-to-suit ซึ่งจะไม่เพิ่มแรงกดดันต่ออัตราการเช่ารวม

อย่างไรก็ตาม กลุ่มอุตสาหกรรมอาจมีความเสี่ยงที่จะได้รับผลกระทบ กรณีเศรษฐกิจทั่วโลกหดยังคงมีแนวโน้มที่จะหดตัวต่อเนื่อง ทำให้ภาคอุคสาหกรรมยังคงไม่ฟื้นตัว จนส่งผลให้กิจกรรมทางเศรษฐกิจลดลงอย่างมีนัยสำคัญ ก็อาจส่งผลกระทบต่อธุรกิจของผู้เช่ากอง Industrial REITs ได้ จึงยังต้องติดตามสถานการณ์อย่างใกล้ชิด

ภาพรวมกลุ่ม REITs ในสิงคโปร์

SG REIT เดือนสิงหาคม เคลื่อนไหวแบบ Sideway ตลอดเดือน โดยดัชนี FTSE ST REIT Index อ่อนตัวลงเพียงเล็กน้อยมาปิดที่ 839.14 ลดลง -0.41% จากราคาปิดเดือนก่อน และนับแต่ต้นปีนี้ดัชนี REIT สิงคโปร์ลดลง -9.1%

ผลงานรายกลุ่มอุตสาหกรรม

(1) กลุ่ม Hospitality +5.2% mom สัญญาณการฟื้นตัวของกลุ่มโรงแรมซึ่งมี occupancy rate ดีขึ้นมาต่อเนื่องเป็นเดือนที่ 3 แล้ว นักลงทุนเริ่มมองข้ามสถานการณ์การระบาดเพื่อลงทุนระยะยาวจากความคืบหน้าของการพัฒนาวัคซีนในหลายประเทศ

(2) กลุ่ม Retail +1.5% mom ความกังวลสถานการณ์การระบาดเริ่มผ่อนคลาย ในขณะที่ปัจจัยกระตุ้นบรรยากาศการลงทุนคือความคืบหน้าในการควบรวมกิจการระหว่าง CapitaLand Mall (CT) และ CapitaLand Commercial Trust (CCT) ซึ่งทางตลาดหลักทรัพย์สิงคโปร์ให้ไฟเขียวสำหรับการนำหุ้นใหม่ของ CT เข้าตลาดและให้หุ้น CCT ออกจากตลาด

(3) กลุ่ม Office ลดลงเล็กน้อย -0.78% โดยกลุ่มนี้ซื้อขายแบบ sideway มาเกือบตลอดเดือนจากการขาดปัจจัยบวกหนุน

(4) กลุ่ม Industrial REIT มีราคาอ่อนตัวลง -4.7% โดยสาเหตุสำคัญคือนักลงทุนเริ่มกังวลเรื่องโมเมนตัมการฟื้นตัวเศรษฐกิจในประเทศใหญ่เริ่มแผ่วลง ในขณะที่การผลิตภาคอุตสาหกรรมของสิงคโปร์ก.ค. ที่รายงานระหว่างเดือนออกมาต่ำกว่าตลาดคาดมาก ทำให้มีการขายทำกำไรออกมา

ปัจจัยสำคัญและแนวโน้มตลาด

1. ปัจจัยสำคัญที่กระทบ REIT ในเดือน ส.ค. 2020

- (a) การฟื้นตัวของเศรษฐกิจโลกเริ่มสูญเสียโมเมนตัมหลังจากที่ได้ฟื้นตัวแรงในช่วงหลังผ่อนคลายมาตรการ lockdown ในแต่ละประเทศ โดยเฉพาะภาคการผลิตที่เริ่มทรงตัวแต่ภาคบริการมีการขยายตัวดีขึ้นเนื่องจากผู้คนเริ่มใช้ชีวิตเป็นปกติมากขึ้น

- (b) การระบาดของ COVID-19 ยังคงไม่อยู่ภายใต้การควบคุมและมีจำนวนผู้ติดเชื้อใหม่เพิ่มขึ้นต่อเนื่องแต่การเสียชีวิตของผู้ติดเชื้อมีการชะลอลงซึ่งทำให้นักลงทุนเห็นเป็นพัฒนาการเชิงบวก ประกอบกับมีความคืบหน้าในการพัฒนาวัคซีนในหลายประเทศ ทำให้มีความหวังในการลงทุนระยะยาวและนักลงทุนรับความเสี่ยงเพิ่มขึ้นเพื่อเพิ่มผลตอบแทน

- (c) yield พันธบัตรสหรัฐระยะยาวปรับตัวสูงขึ้น หลังจากประธานเฟดประกาศการนำ “average inflation” ที่ 2% เป็นเป้าหมายนโยบาย จากเดิมที่ใช้“inflation” ที่ 2% ดังนั้นเฟดจะยอมให้เงินเฟ้อรายเดือนทะลุเกิน 2% ตราบใดที่ค่าเฉลี่ยเงินเฟ้อยังไม่เพิ่มถึง 2% นักลงทุนตีความว่าแนวโน้มเงินเฟ้อระยะยาวจะสูงกว่าที่เคยคาดการณ์ไว้จึงทำให้ต้องการ yield ที่สูงขึ้นมาชดเชย จึงเป็นผลให้ yield ระยะยาวสหรัฐปรับตัวสูงขึ้น

- (d) ความตึงเครียดระหว่างจีนและสหรัฐยังคงเพิ่มสูงขึ้น โดยสหรัฐได้ออกมาตรการใหม่ๆเพื่อกดดันจีนอย่างต่อเนื่อง ทั้งทางด้านเศรษฐกิจ การลงทุน และการทหารในทะเลจีนใต้

- (e) ตลาดหลักทรัพย์สิงคโปร์แถลงการเมื่อ 5 ส.ค. เปิดตัว “SGX FTSE EPRA Nareit Asia ex-Japan Futures” และ “SGX iEdge S-REIT Leaders Index Futures” ซึ่งเริ่มซื้อขายในวันที่ 24 ส.ค. ซึ่งเปิดให้นักลงทุนสหรัฐและนักลงทุนสถาบันทั่วโลกสามารถลงทุนได้ ทำให้ตลาด REIT สิงคโปร์มีความลึกมากขึ้น และเป็นบวกต่อการลงทุนในระยะยาว

2. แนวโน้มตลาด คาดว่าแนวโน้มตลาดจะแกว่งตัวมากขึ้นโดยผลกระทบมาจากความผันผวนของ yield พันธบัตรสหรัฐเนื่องจาก yield สหรัฐระยะยาวปรับเพิ่มขึ้นมาในเดือน ส.ค. หลังจากที่ประธานเฟดประกาศเปลี่ยน เป้าหมายเงินเฟ้อเป็น average inflation ที่ 2% อย่างไรก็ดีเชื่อว่าเฟดจะยังคงจะเข้าแทรกแซงตลาดเพื่อกดให้ yield ระยะ ยาวอยู่ในระดับต่ำเพื่อหนุนการฟื้นตัวของเศรษฐกิจในอีกด้านหนึ่งรัฐบาลสหรัฐซึ่งใช้นโยบายขาดดุลการคลังสูงเป็น ประวัติการณ์จำเป็นต้องออกพันธบัตรจำนวนมากทำให้มี supply ใหม่เข้าระบบ และในช่วงการประมูลจะทำให้ yield พันธบัตรสูงขึ้นเพื่อสร้างแรงจูงใจให้นักลงทุนเข้ามาประมูล ดังนั้น yield สหรัฐที่ผันผวนจะกระทบต่อ yield ประเทศอื่นให้ ผันผวนตามไปด้วย ในอีกด้านหนึ่งตัวเลขเศรษฐกิจที่มีสัญญาณการฟื้นตัวที่แผ่วลงจะทำให้รัฐบาลหลายประเทศต้อง พิจารณามาตรการการคลังเพิ่มเติมเพื่อหนุนให้เศรษฐกิจฟื้นตัวต่อเนื่องซึ่งก็น่าจะเข้ามาช่วยหนุนบรรยากาศการลงทุนได้ ในระดับหนึ่ง; แนวโน้มการลงทุน – ในช่วง 3 เดือนที่ผ่านมา ทิศทางตลาด REIT ค่อนข้างเป็น sideway ซึ่งสะท้อนว่านัก ลงทุนยังคงเข้ามาสะสม REIT เมื่อราคาอ่อนตัวแต่เนื่องจาก REIT เองยังขาดปัจจัยบวกเพราะเศรษฐกิจฟื้นตัวช้ากว่าที่ เคยประเมินกันเอาไว้ทำให้การปรับตัวขึ้นแรงๆไม่น่าจะได้เห็น โดย REIT กลุ่ม Hospitality จะยังได้รับความสนใจจากนัก ลงทุนต่อเพราะสถานการณ์ผ่านจุดต่ำสุดไปแล้วและกำลังฟื้นตัวช้าๆในขณะที่กลุ่ม Industrial น่าจะได้รับความสนใจ กลับมาอีกครั้งหลังที่ถูกขายออกมาในเดือน ส.ค. โดยกลุ่มโลจิสติคส์ยังมีความโดดเด่น

Outlook ราย Sub-sector

กลุ่มอุตสาหกรรม – อัตราค่าเช่ากลุ่มโรงงาน ในช่วงครึ่งปีแรก (1H2020) ลดลง -1.4% จากครึ่งปีหลังของปีก่อน (2H2019) ในขณะที่อัตราค่าเช่ากลุ่มคลังสินค้าทรงตัว, กลุ่ม business park ลดลง -0.35%, และกลุ่ม high-spec industrials ลดลง -0.25% ขณะที่การเช่าพื้นที่คลังสินค้าเพิ่มขึ้นเพื่อรองรับธุรกิจ ecommerce ที่ขยายตัว ในขณะที่ดีมานด์ในกลุ่ม data center ก็เพิ่มขึ้นเพราะดีมานด์ขยายตัวจากการที่คนใช้บริการ ต่างๆออนไลน์เพิ่มขึ้น ด้านอุปทานพื้นที่ใหม่เข้าตลาดช้าลง เพราะกระทบจากสถานการณ์โรคระบาด ซึ่งทำให้ลดปัญหาด้าน oversupply ของกลุ่มอุตสาหกรรม คาดว่าอัตราค่าเช่ากลุ่มคลังสินค้าจะทรงตัวในปีนี้และ ปรับเพิ่มขึ้นในปี 2021 เป็นต้นไปซึ่งหนุนโดยดีมานด์จากอุตสาหกรรม logistics, คาดค่าเช่ากลุ่มโรงงานจะลดลง – 3.0% ในปี 2020 ในขณะที่ค่าเช่ากลุ่ม business parks และ hi-specs จะลดลงประมาณ 1.0% ในปี 2020

กลุ่มออฟฟิศ – ในภาพรวม ตลาดออฟฟิศถูกแรงกดดันทั้งจากดีมานด์ที่อ่อนตัวลงตามภาวะเศรษฐกิจและจาก supply ใหม่ที่เข้ามาจากการพัฒนาในช่วงก่อนหน้า การระบาดของ COVID-19 ขณะที่ตลาดเป็นของผู้เช่า โดยคาดว่าเจ้าของอาคารจะให้ดีลที่ดีกับผู้เช่าในช่วง 2-3 ปี ข้างหน้าเพื่อรักษาอัตราการเช่าไว้โดยเฉพาะอย่างยิ่งในตลาด Central Hong Kong, New Bund Shanghai, และ Qianhai Shenzhen และแนะนำให้นักลงทุนมุ่งเน้นที่ตลาดที่มีอัตราการเติบโตของค่าเช่าในอดีตที่สูงกว่าค่าเฉลี่ยเช่น สิงคโปร์, Bangalore, Melbourne CBD, และ Auckland เชื่อว่านักลงทุนจะยังคงมองหาโอกาสลงทุนในกลุ่มออฟฟิศระดับ premium ซึ่งมีมาตรฐานสูงด้านการควบคุมการ ระบาดของโรค (high standards of hygiene and sanitation, and wellness certification) โดยเชื่อว่าดีมานด์ใน กลุ่ม prime grade office จะยังคงแข็งแกร่งต่อไปได้

ตัวอย่างการลงทุนของกองทุนเปิดบัวหลวงโครงสร้างพื้นฐานและอสังหาริมทรัพย์ (B-IR-FOF)

1. Mapletree Industrial Trust ประกาศเสนอซื้อหุ้นที่เหลือ 60% ของทรัพย์สิน data centres 14 แห่งในสหรัฐ เมื่อ 5 ส.ค. 2020 และที่ประชุมผู้ถือหน่วยให้ความเห็นชอบในวันที่ 27 ส.ค. 2020 ด้วยมูลค่าซื้อ USD 210.9m (SGD 299.5m) โดยคิดเป็น total acquisition cost ที่ USD 218.0m (SGD 309.6m) ทั้งเป็นการซื้อจากบริษัทย่อยของ Sponsor ซึ่งก็คือ Mapletree Investment Pte. อนึ่งแหล่งที่มาของเงินทุนหามาจากการเพิ่มทุนโดยวิธี private placement โดยจะเพิ่มทุนจำนวน SGD 410.0m (USD 288.7m) และออกหน่วยใหม่ชำระค่าธรรมเนียม โดยเม็ดเงินส่วนที่เหลือจากการเพิ่มทุนจะนำไปใช้จ่ายคืนหนี้หรือเพื่อซื้อทรัพย์สินอื่น หรือใช้เป็นเงินทุนหมุนเวียน ทำให้ตลาดคาดว่ารายการนี้จะ ทำให้ DPU และ NAV เพิ่มขึ้น

ความเห็นของผู้จัดการกองทุน

แนวโน้มการลงทุนต่อจากนี้ ด้วยสภาวะอัตราดอกเบี้ยที่อยู่ในระดับต่า และนโยบายการเงินของธนาคารกลางทั้งไทยและต่างประเทศ มีแนวโน้มดำเนินนโยบายรักษาระดับอัตราดอกเบี้ยให้อยู่ในระดับต่ำเพื่อพยุงเศรษฐกิจ ทำให้การลงทุนในทรัพย์สินทางเลือกประเภท Property Fund REITs และ Infrastructure Fund ยังมีความน่าสนใจที่จะลงทุน เมื่อพิจารณาอัตราเงินปันผลโดยเฉลี่ยที่ระดับ 5 – 7% เปรียบเทียบกับอัตราผลตอบแทนพันธบัตรอายุ 10 ปี ที่อยู่ระหว่าง 1 – 2% คิดเป็นส่วนต่างถึง 3 – 6% ซึ่งสูงกว่าค่าเฉลี่ยย้อนหลัง 10 ปี ที่ประมาณ 3%

สำหรับประเทศไทยและประเทศสิงคโปร์ มีส่วนต่างระหว่างอัตราเงินปันผลและอัตราผลตอบแทนพันธบัตรอายุ 10 ปี ที่ระดับ 3 – 5% ซึ่งสูงกว่าค่าเฉลี่ยย้อนหลัง 10 ปี ที่ประมาณ 3.5% เช่นเดียวกัน โดยกองทุน B-IR-FOF ยังคงมุ่งเน้นลงทุนในสินทรัพย์ทางเลือกประเภท Property Fund REITs และ Infrastructure Fund ที่มีการจ่ายปันผลอย่างสม่าเสมอ และมีโอกาสเติบโตเพิ่มจากการซื้อทรัพย์สินใหม่เข้ากองทุนในอนาคตอย่างต่อเนื่อง

ปัจจุบันกองทุน B-IR-FOF ให้น้ำหนักกับการลงทุนในกองทุนที่มีสินทรัพย์ประเภทคลังสินค้าให้เช่าและกองทุนรวมโครงสร้างพื้นฐานที่คาดว่าจะได้รับผลกระทบที่จำกัดจากความผันผวนของเศรษฐกิจ และลดน้ำหนักการลงทุนในกองทุนที่มีสินทรัพย์ประเภทโรงแรม และศูนย์การค้าที่คาดว่าจะได้รับผลกระทบค่อนข้างมากจากปัญหาการแพร่ระบาดของเชื้อไวรัส COVID-19

ทั้งนี้ กองทุนบัวหลวงเชื่อเป็นอย่างยิ่งว่า กองทุน B-IR-FOF จะสร้างผลตอบแทนที่น่าพอใจได้ในระยะยาว สำหรับนักลงทุนที่เชื่อมั่นต่อโอกาสในอนาคตและอดทนต่อภาวะความผันผวนของตลาดในระยะสั้นได้

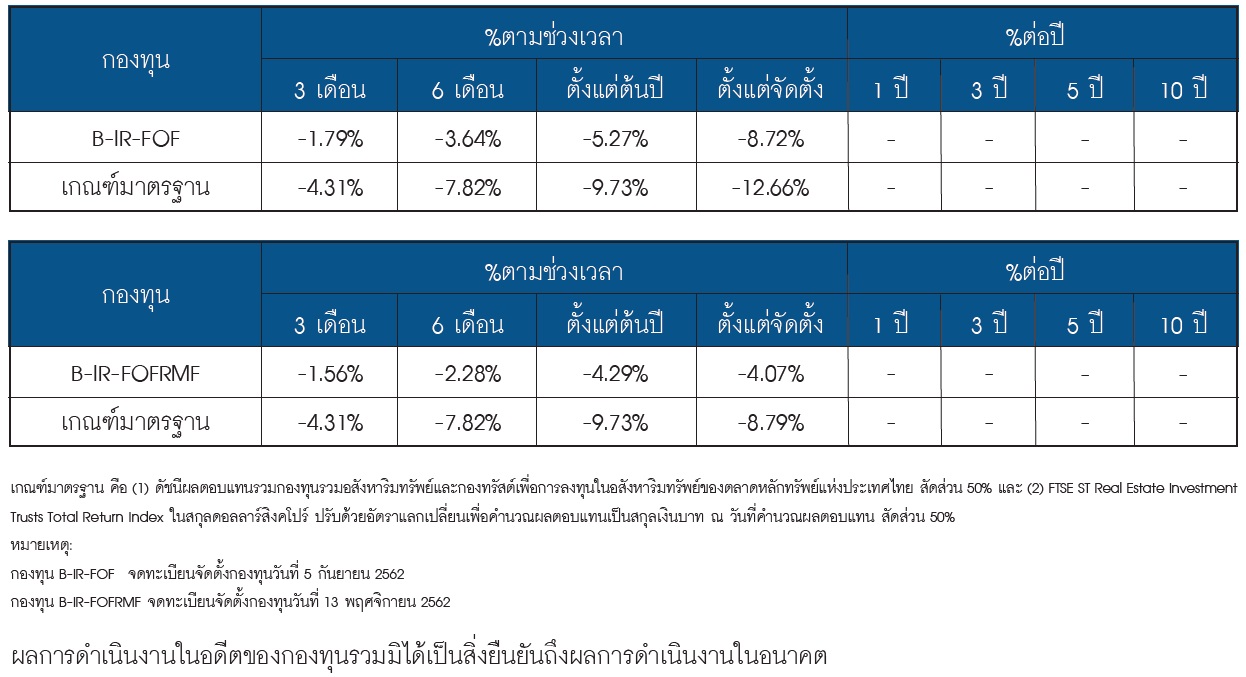

ผลการดำเนินงานกองทุนย้อนหลัง (ข้อมูล ณ วันที่ 31 สิงหาคม 2563)

เผยแพร่ ณ วันที่ 15 กันยายน 2563

ข้อมูลอาจมีการเปลี่ยนแปลงได้ในภายหลัง