BF Economic Research

เศรษฐกิจจีน ในเดือนส.ค. ขยายตัวต่อเนื่องจากฝั่งอุปทาน ส่วนการค้าปลีกเริ่มพลิกกลับมาเป็นบวก หนุนโดยยอดขายรถยนต์ โทรศัพท์และอุปกรณ์สื่อสาร และเครื่องสำอาง

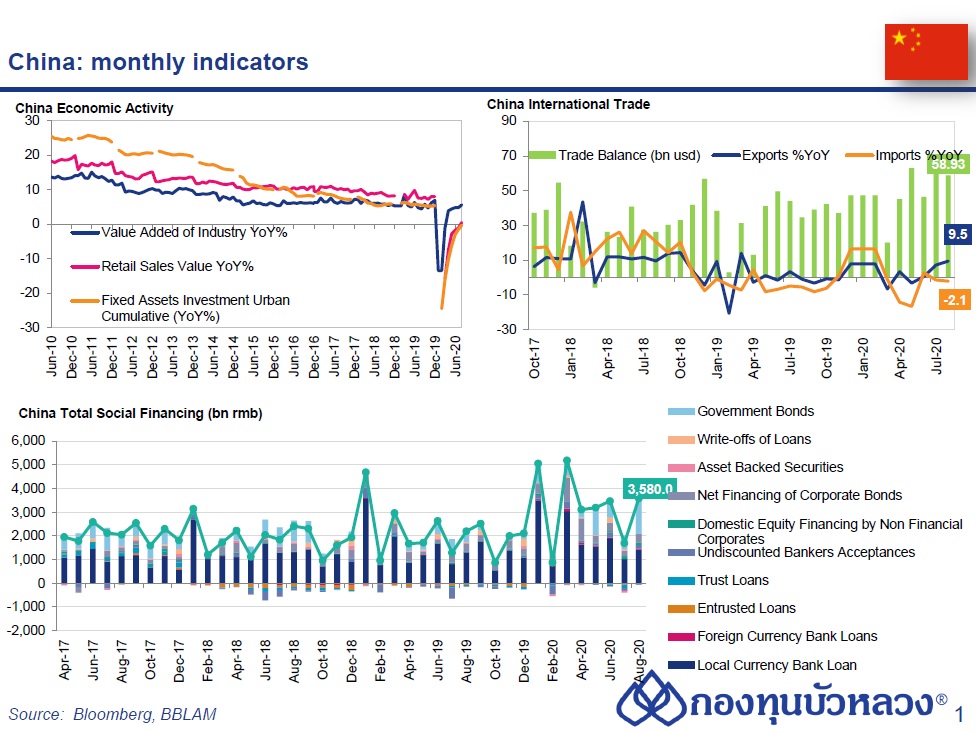

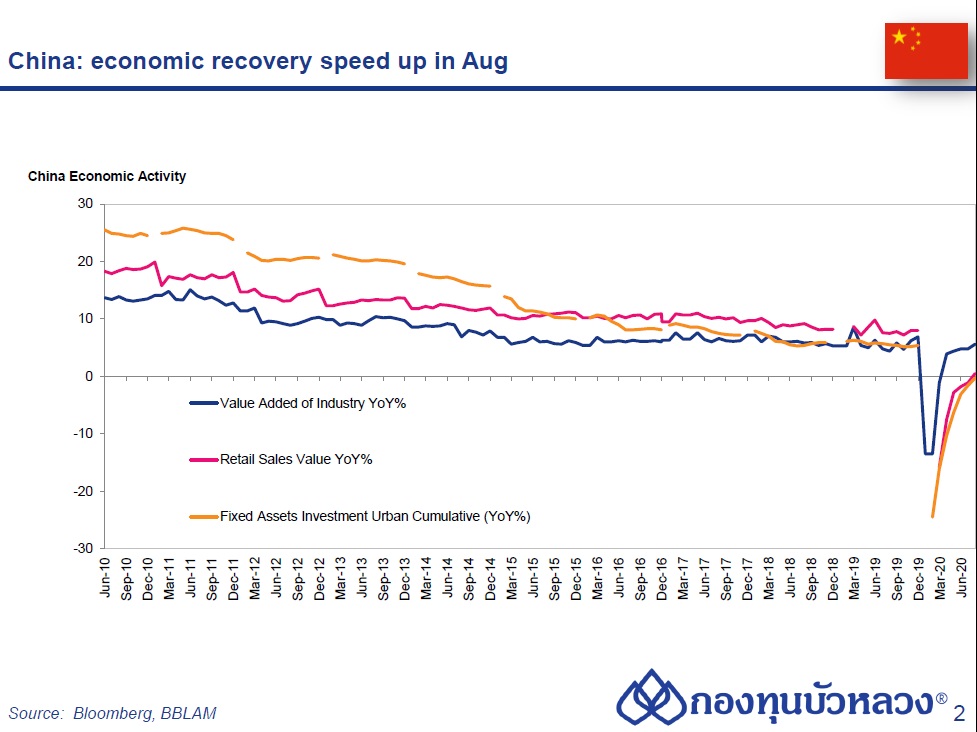

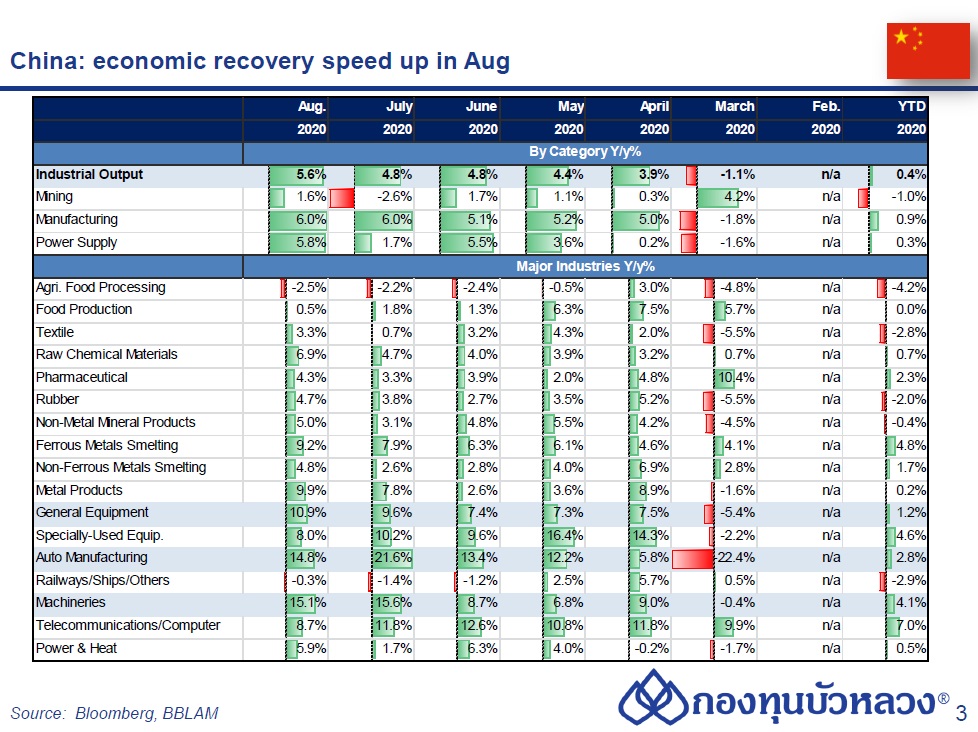

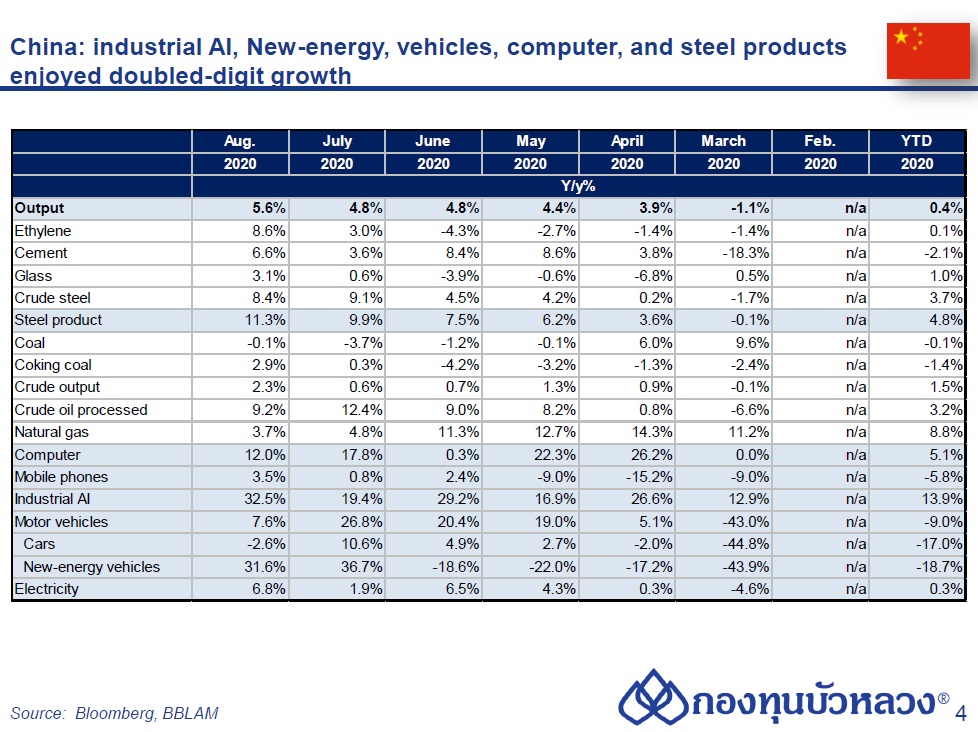

- ผลผลิตภาคอุตสาหกรรม (Industrial Production) เดือน ส.ค. ขยายตัว 5.6% YoY เร่งตัวขึ้นจาก 4.8% ในเดือนก่อน จากแรงหนุนของทั้งอุปสงค์โลกที่ทยอยฟื้นตัวและผลดีจากมาตรการกระตุ้นเศรษฐกิจภาครัฐ

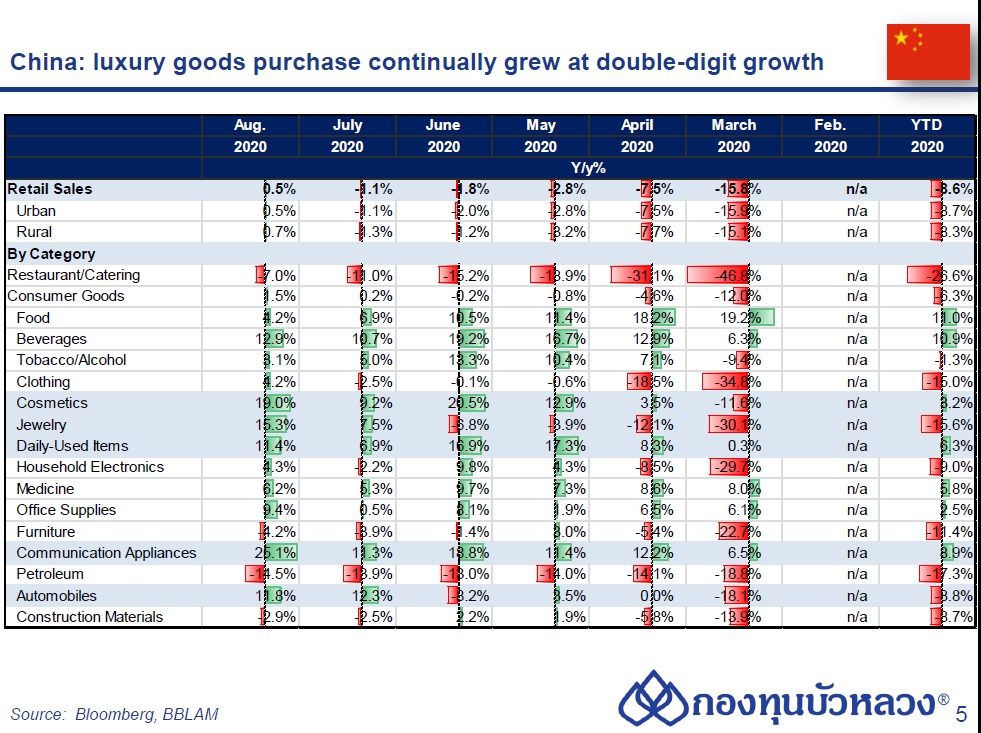

- ยอดค้าปลีก (Retail Sales) เดือน ส.ค. พลิกกลับมาขยายตัว 0.5% YoY จากที่หดตัว -1.1% ในเดือนก่อน โดยนับเป็นการขยายตัวเป็นครั้งแรกในรอบ 6 เดือน ตั้งแต่การระบาดของ COVID-19 หลังการระบาดรอบสองของ COVID-19 ในจีนเริ่มคลี่คลายและรัฐบาลทยอยผ่อนปรนมาตรการที่เข้มงวดต่อเนื่อง

- ยอดขายรถยนต์ยังคงขยายตัวแข็งแกร่ง ( 11.8% vs. 12.3% เดือนก่อน) ขณะที่ยอดขายในกลุ่มร้านอาหารแม้จะฟื้นตัวขึ้นต่อเนื่องแต่ก็ยังหดตัว (-7.0% vs. -11.0% เดือนก่อน) และนับเป็นแรงฉุดสำคัญต่อการฟื้นตัวของการบริโภค ท่ามกลางวัคซีนที่ยังไม่ประสบผลชัดเจนและสถานการณ์ COVID-19 ทั่วโลกยังรุนแรง

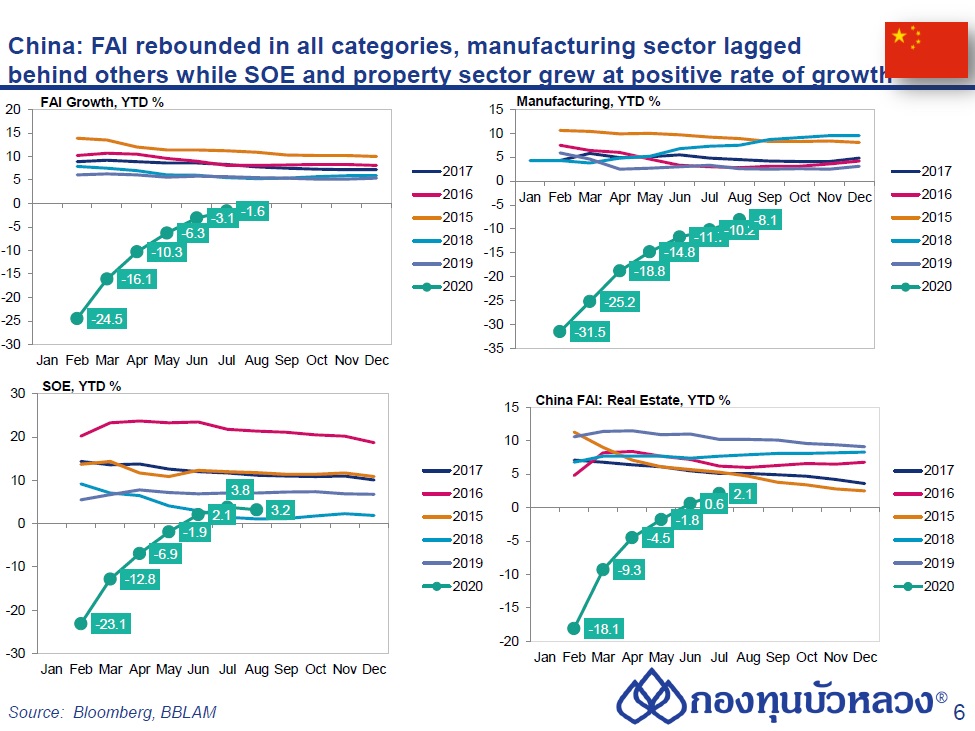

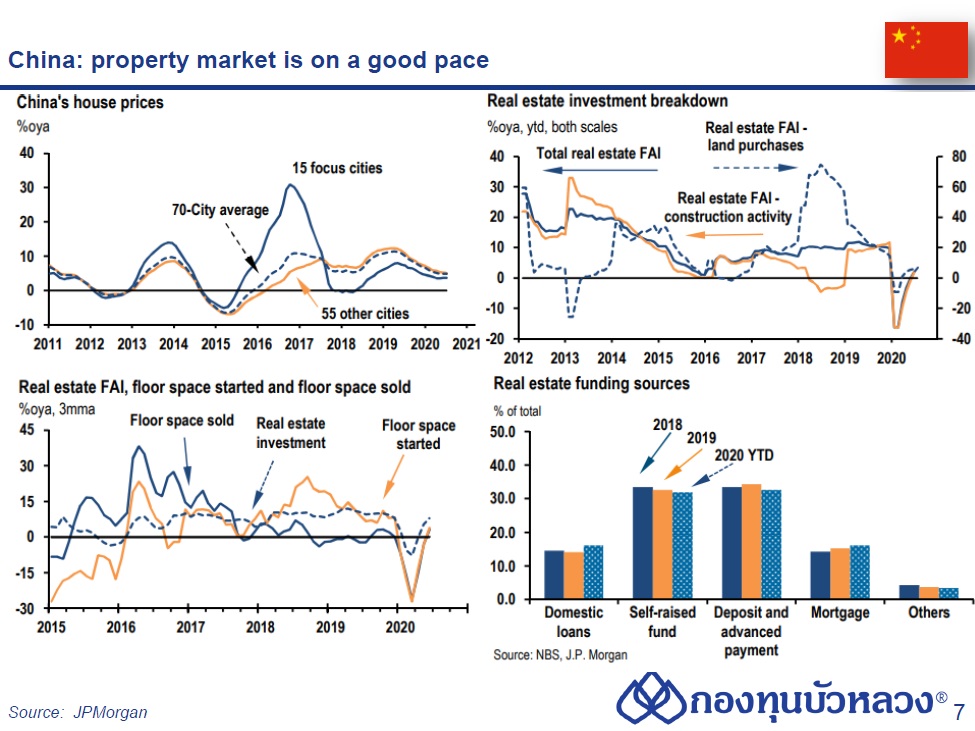

- การลงทุนในสินทรัพย์ถาวร (Fixed Assets Investment) เดือน ส.ค. ฟื้นตัวขึ้นต่อเป็น -0.3% YoY YTD จาก -1.6% ในเดือนก่อน โดยการลงทุนยังคงนำโดยภาคอสังหาริมทรัพย์ที่ยังขยายตัวดีต่อเนื่องเป็นหลัก (4.6% vs. 3.4% เดือนก่อน) รวมทั้งการลงทุนโครงสร้างฟื้นฐานที่ได้แรงหนุนจากมาตรการกระตุ้นเศรษฐกิจภาครัฐ (-0.3% vs. -1.0% เดือนก่อน) ขณะที่การลงทุนในภาคการผลิต (-8.1% vs. -10.2% เดือนก่อน) ยังคงหดตัวสูง

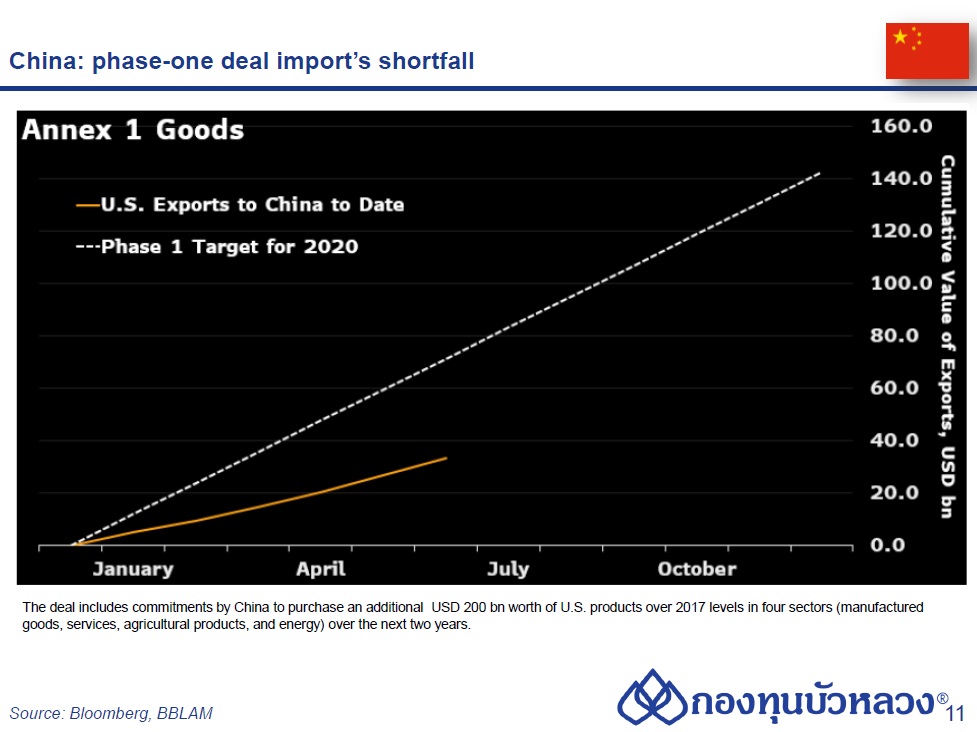

- มองไปข้างหน้า รัฐบาลจะให้ความสำคัญกับการบริโภคในประเทศมากขึ้นเพื่อลดการพึ่งพาสหรัฐฯ โดยเฉพาะด้าน Technology ท่ามกลางความตึงเครียดระหว่างกันที่อยู่สูง โดยคาดจะเห็นแผนการที่ชัดเจนขึ้นในแผนเศรษฐกิจระยะ 5 ปี ฉบับที่ 14 (2021-2025) ซึ่งจะเปิดเผยอย่างเป็นทางการในการประชุมเดือน มี.ค. 2021

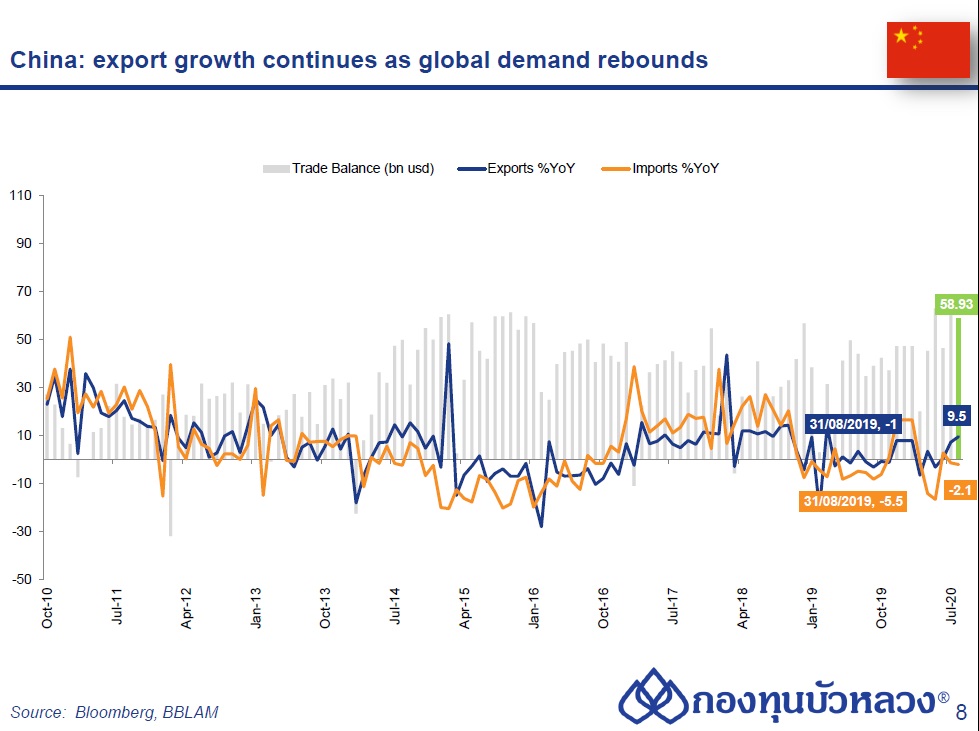

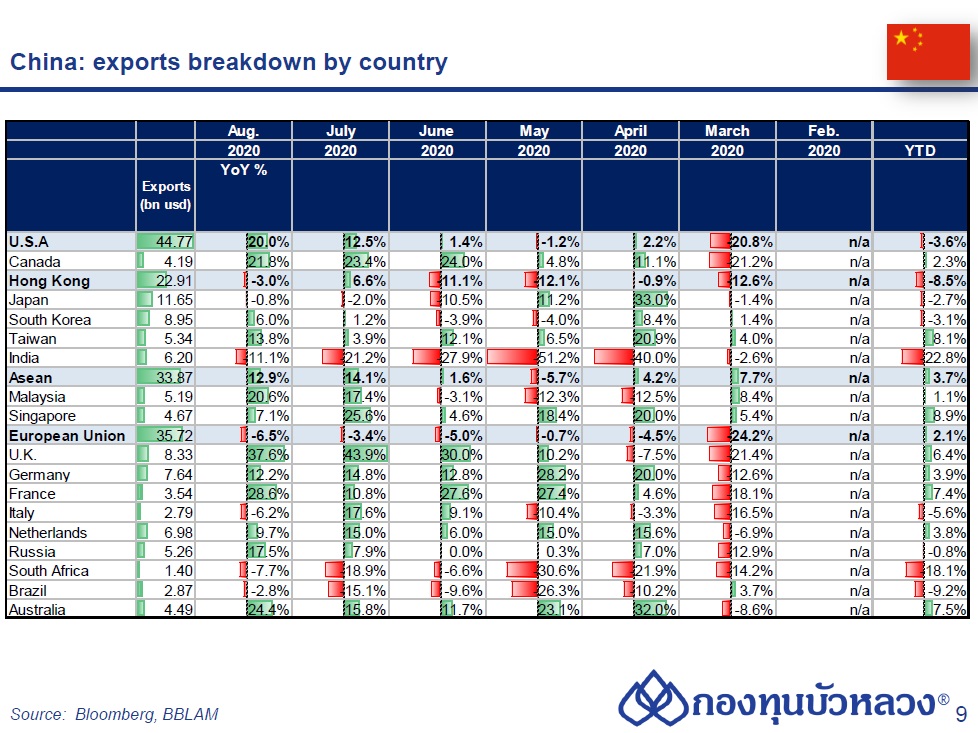

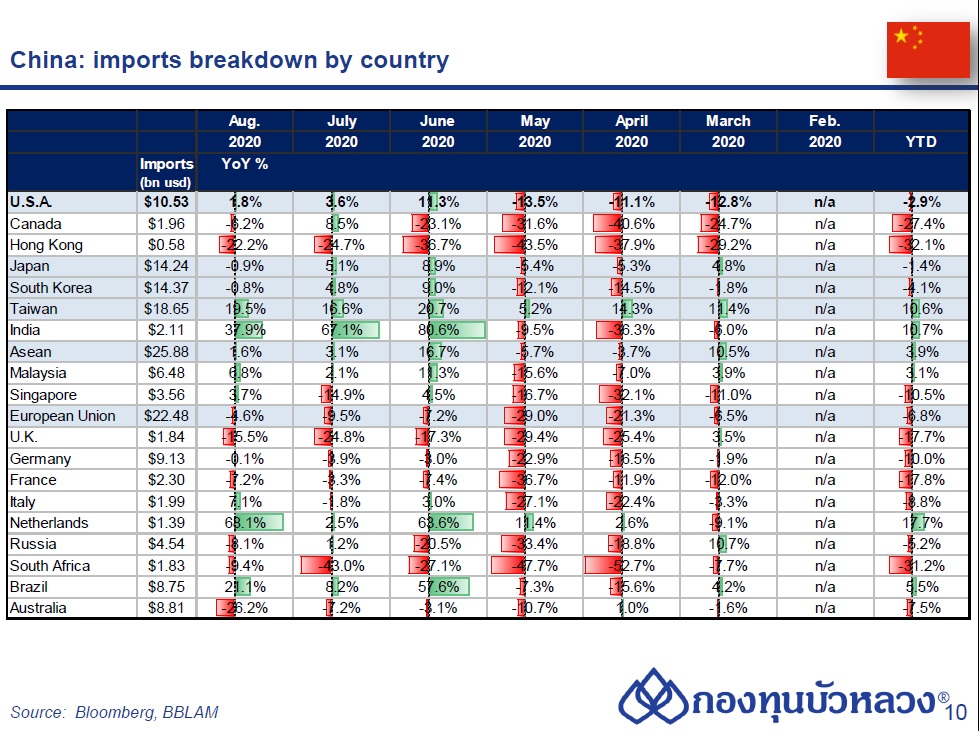

การค้าระหว่างประเทศ

- ยอดส่งออก (Exports) เดือน ส.ค. เร่งตัวขึ้นเป็น 9.5% YoY จาก 7.2% ในเดือนก่อน ส่วนยอดนำเข้า (Imports) หดตัว -2.1% YoY เพิ่มขึ้นจาก -1.4% ในเดือน ส่งผลให้ดุลการค้าเดือน ส.ค. เกินดุล USD58.93bn ลดลงจาก USD62.32bn ในเดือนก่อน

- รายประเทศ ส่งออกไปสหรัฐฯ เร่งตัวขึ้นเป็น 20.0% YoY จาก 12.5% ในเดือนก่อน ส่วนส่งออกไป ASEAN ชะลอลงเล็กน้อยเป็น 12.9% จาก 14.0% เดือนก่อน ขณะที่ส่งออกไปญี่ปุ่น (-0.8% vs. -2.0% เดือนก่อน) และ EU (-6.5% vs. -3.4% เดือนก่อน) ยังหดตัวต่อเนื่อง

- รายสินค้า ส่งออกยังได้แรงหนุนหลักจากสินค้าที่เกี่ยวเนื่องกับการระบาดของ COVID-19 ที่ขยายตัวแข็งแกร่ง (40.0% YoY vs. 41.7% เดือนก่อน) นำโดยพลาสติก (90.6%) ผ้าและสิ่งทอ (47.0%) และอุปกรณ์คอมพิวเตอร์ (41.7%) ขณะที่อุปกรณ์การแพทย์ (38.9% vs. 78.0% เดือนก่อน) และแผงวงจรไฟฟ้าอิเล็กทรอนิกส์ (10.9% vs. 15.9% เดือนก่อน) ชะลอตัวลง

- นอกจากนี้ ส่งออกได้เสื้อผ้าพลิกกลับมาขยายตัว 3.2% YoY เป็นครั้งแรกในรอบ 6 เดือน หลังจากที่หดตัวสูงต่อเนื่อง และส่งออกเฟอร์นิเจอร์ขยายตัวดีต่อเนื่องเป็นเดือนที่สอง (24.0% vs. 23.1% เดือนก่อน) สะท้อนอานิสงส์จากอุปสงค์โลกที่ทยอยฟื้นตัวขึ้น

- ด้านการนำเข้าจากสหรัฐฯ ชะลอลงต่อเนื่องเป็น 1.2% YoY จาก 3.6% ในเดือนก่อน

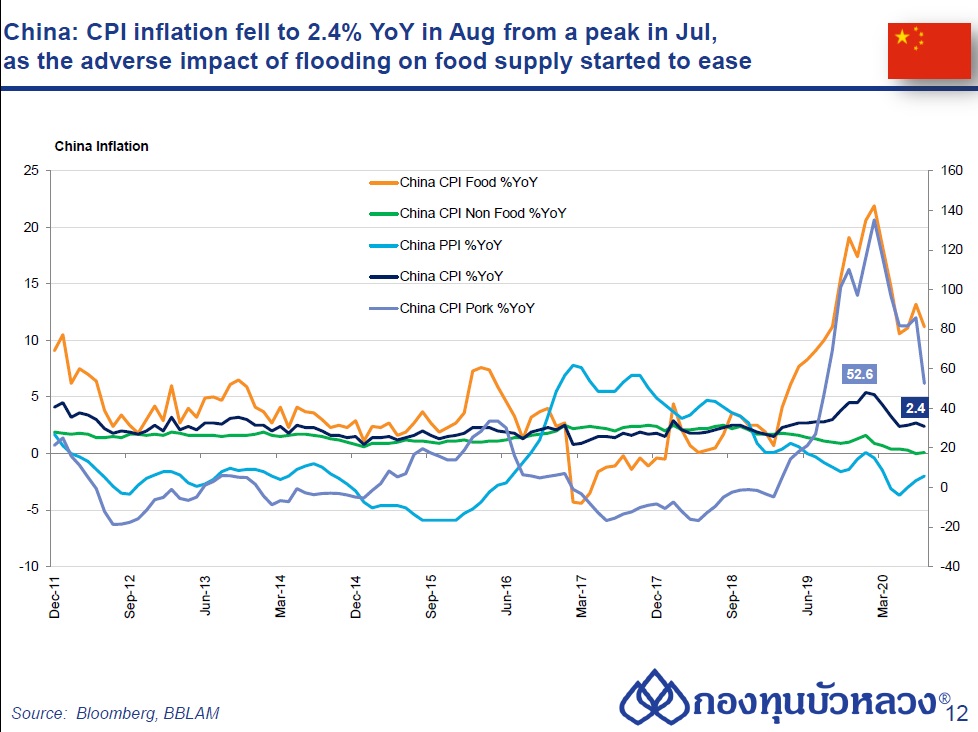

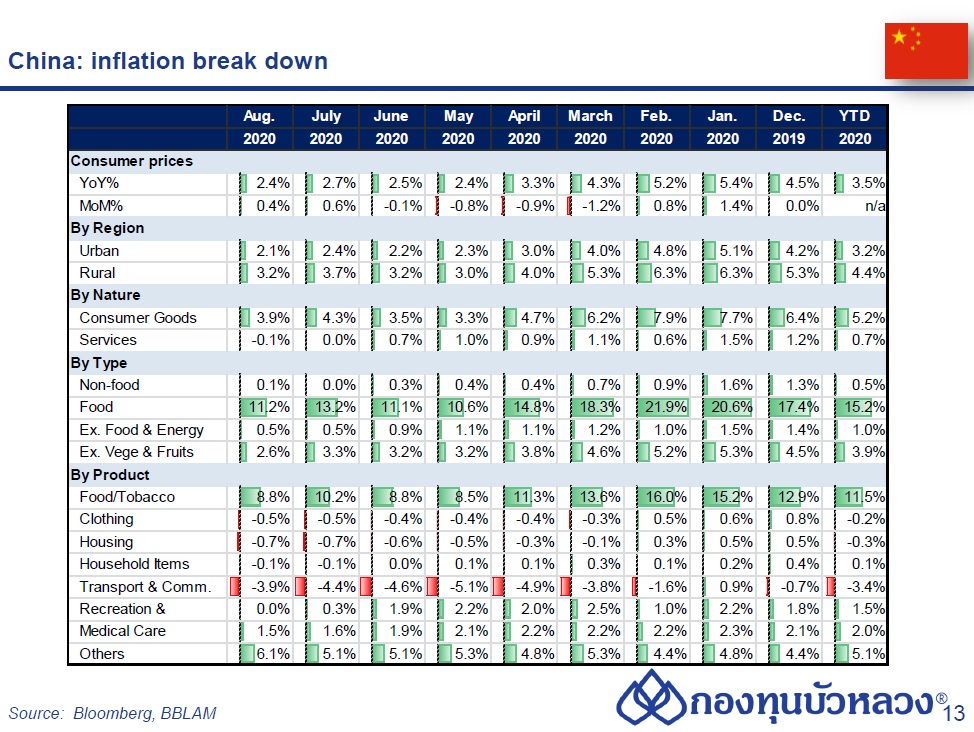

อัตราเงินเฟ้อ

- ดัชนีราคาผู้บริโภค (CPI) ปรับตัวขึ้น 2.4% ในเดือนส.ค. เมื่อเทียบเป็นรายปี โดยเพิ่มขึ้นน้อยกว่าในเดือนก.ค.ที่ปรับตัวขึ้น 2.7% โดยอัตราเงินเฟ้อ YTD 2020 ขยายตัว 3.5% YoY

- ดัชนีราคาผู้ผลิต (PPI) ปรับตัวลง 2% ในเดือนส.ค. เมื่อเทียบเป็นรายปี ซึ่งลดลงน้อยกว่าในเดือนก.ค.ที่ปรับตัวลง 2.4% โดยข้อมูลดังกล่าวสะท้อนให้เห็นว่ากิจกรรมในภาคอุตสาหกรรมและอุปสงค์ในตลาดจีนเริ่มฟื้นตัวขึ้นหากเทียบเป็นรายเดือน ดัชนี PPI ปรับตัวขึ้น 0.3% ในเดือนส.ค.

- ปัจจัยที่ทำให้ดัชนี PPI ปรับตัวขึ้นนั้น มาจากการผลิตในภาคอุตสาหกรรมที่ดีดตัวขึ้นอย่างต่อเนื่อง และอุปสงค์ในตลาดก็ฟื้นตัวขึ้นเช่นกัน

- ราคาสินค้าโภคภัณฑ์ในตลาดต่างประเทศ เช่น น้ำมันดิบ แร่เหล็ก โลหะที่ไม่มีเหล็กผสม ยังคงอยู่ในทิศทางขาขึ้น ซึ่งส่งผลให้ราคาสินค้าอุตสาหกรรมภายในประเทศปรับตัวขึ้นด้วย ทั้งนี้เมื่อเทียบ YTD 2020 ดัชนี PPI ปรับตัวลง 2% YoY

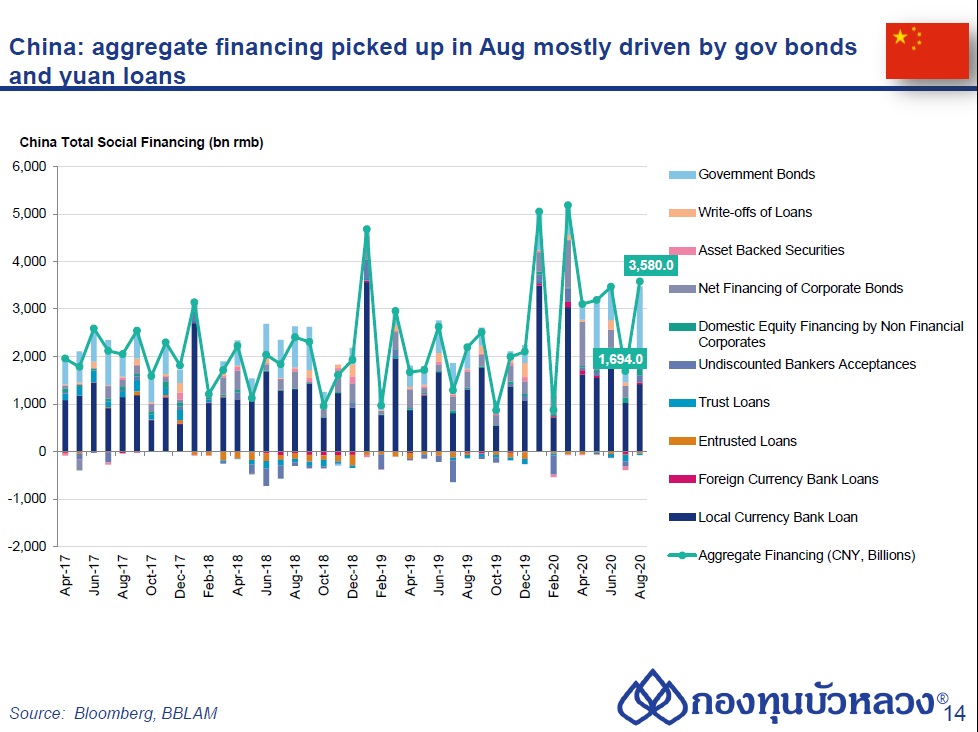

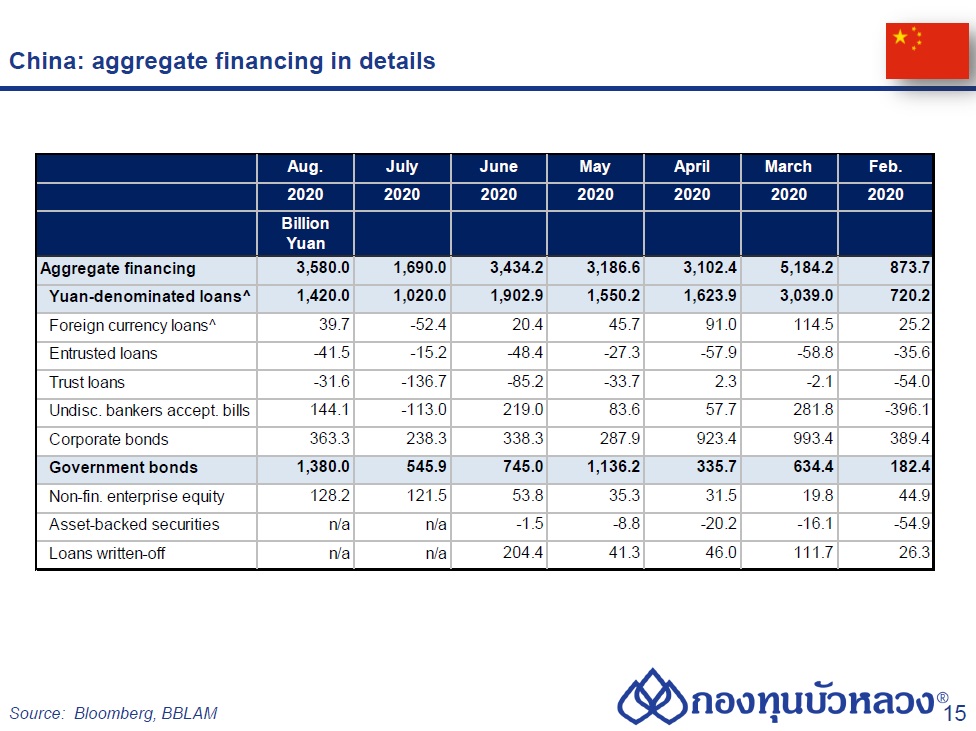

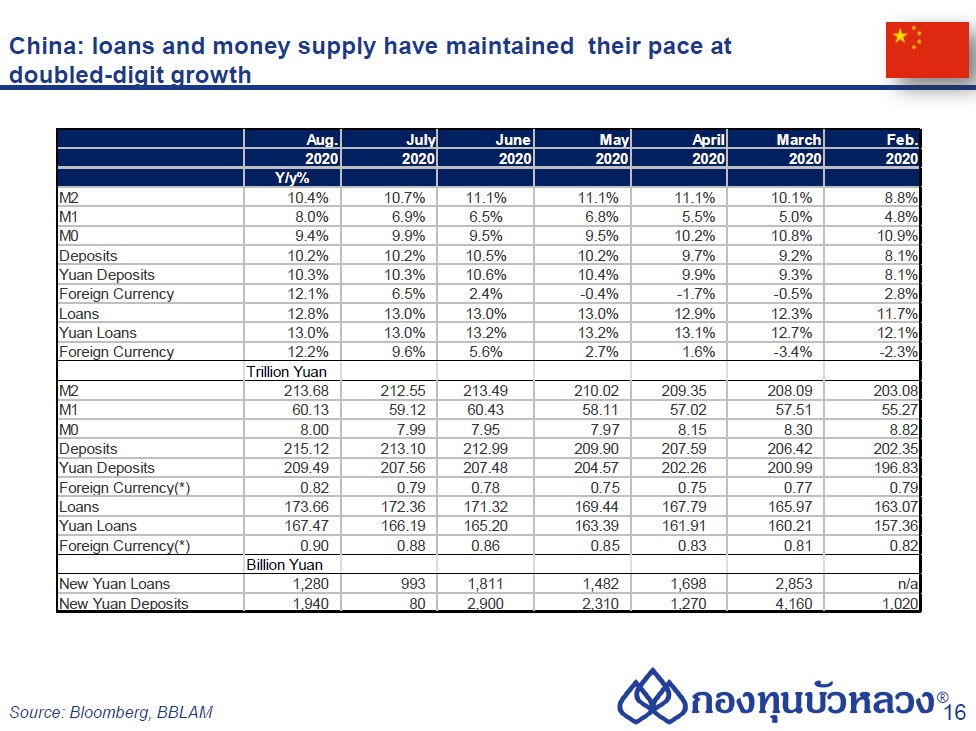

การระดมทุน

- ยอดระดมทุนรวมสุทธิ (Total Social Financing) เดือน ส.ค. เพิ่มขึ้น RMB3,580.0bn จาก RMB1,690bn ในเดือนก่อน โดยเพิ่มขึ้นสูงสุดนับตั้งแต่เดือน มี.ค.

- โดยหลักเป็นผลจากยอดออกพันธบัตรรัฐบาล (Government Bonds) ที่เพิ่มขึ้น RMB1,380.0bn จาก RMB545.9bn ในเดือนก่อน ส่วนยอดออกหุ้นกู้ (Corporate Bonds) เพิ่มขึ้น RMB363.3bn จาก RMB238.3bn ในเดือนก่อน

- ยอดปล่อยกู้เงินหยวน (New Yuan Loans) เพิ่มขึ้น RMB1,280.0bn จาก RMB922.7bn ในเดือนก่อน โดยรายงานระบุยอดปล่อยกู้ระยะกลางให้ครัวเรือน ซึ่งโดยมากเป็นสินเชื่อบ้านยังเพิ่มขึ้นแข็งแกร่ง ขณะที่ยอดปล่อยกู้ระยะกลางให้ภาคธุรกิจเร่งตัวขึ้น สะท้อนความต้องการลงทุน

- ด้านยอดออกสินเชื่อนอกภาคธนาคาร (Shadow Banking) ซึ่งได้แก่ Trust loans และ Entrusted loans และ Undiscounted Bankers’ Acceptance พลิกกลับมาเป็นบวก RMB71.0bn จากที่ติดลบ RMB264.9bn ในเดือนก่อน จากการเพิ่มขึ้นของ Undiscounted Bankers’ Acceptance ซึ่งนิยมออกโดยธุรกิจเอกชนขนาดเล็ก

- โดยเมื่อเทียบกับช่วงเดียวกันปีก่อน ยอดระดมทุนรวมสุทธิคงค้างในระบบ (Outstanding TSF) เร่งตัวขึ้นเป็น 13.3% YoY สูงสุดนับตั้งแต่เดือน ก.พ. 2018 จาก 12.9% ในเดือนก่อน

- เรามองว่ายอดออกพันธบัตรรัฐบาลจะหนุนให้ยอดระดมทุนรวมสุทธิยังเพิ่มขึ้นแข็งแกร่งต่อในเดือน ก.ย. โดยเฉพาะจากการออกพันธบัตรรัฐบาลท้องถิ่นฉบับพิเศษที่รัฐบาลกำหนดให้เร่งใช้โควต้า RMB3.75trn ภายในสิ้นเดือน ต.ค.