Highlight

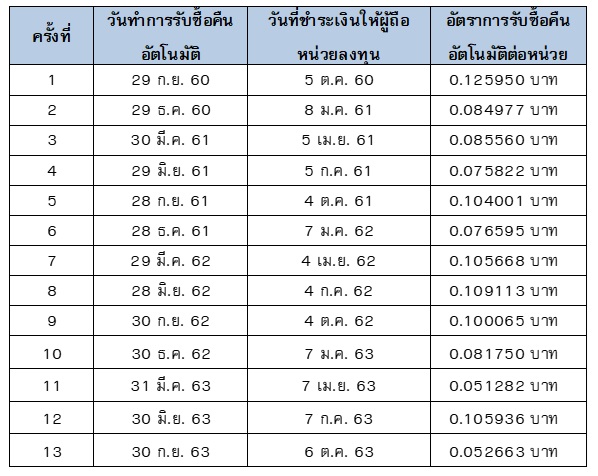

- กองทุน B-INCOME มีการรับซื้อคืนหน่วยลงทุนอัตโนมัติครั้งที่ 13 เมื่อวันที่ 30 ก.ย. 2563 อัตรา 0.052663 บาทต่อหน่วย ตั้งแต่จัดตั้งกองทุนรับซื้อคืนหน่วยลงทุนอัตโนมัติรวม 1.159382 บาทต่อหน่วย (จัดตั้งกองทุน 18 พ.ค. 2560)

- อัตราผลตอบแทนของตราสารหนี้มีแนวโน้มทรงตัวในระดับต่ำ จากการที่ Fed ให้สัญญาณว่าจะใช้นโยบายดอกเบี้ยต่ำอีกระยะหนึ่ง

- ตลาดหุ้นทั่วโลกอยู่ในช่วงผันผวน มีปัจจัยสำคัญ 1) การเลือกตั้งสหรัฐฯ 2) นโยบาย FED 3) ความขัดแย้งระหว่างสหรัฐฯ กับจีน 4) การพัฒนาวัคซีน โดยคาดกว่าตลาดหุ้นโลกจะอยู่ในช่วงปรับฐานจนกว่าจะทราบผลการเลือกตั้งสหรัฐฯ ตลาดหุ้นไทยยังมีแรงกดดันจากการที่เศรษฐกิจพึ่งพาการท่องเที่ยวสูง และการเมืองภายในประเทศ กองทุนจะเน้นลงทุนแบบ Selective ในหุ้นที่มีการจ่ายเงินปันผลสม่ำเสมอ พื้นฐานแข็งแกร่ง และมูลค่าน่าสนใจ

- กลุ่มกองทุนรวมอสังหาริมทรัพย์ กองทุนรวมโครงสร้างพื้นฐาน (IFF)และ หน่วยทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs) ยังน่าสนใจเพราะมีกระแสเงินสดสม่ำเสมอ มีผลตอบแทนสูงกว่าพันธบัตร ผู้จัดการกองทุนเน้นลงทุนในกองทุนรวมโครงสร้างพื้นฐาน และกองทุนในหมวดนิคมอุตสาหกรรม เพราะได้รับผลกระทบจากเศรษฐกิจชะลอตัวน้อยกว่ากลุ่มอื่นๆ

สรุปภาพรวมการลงทุน

- สรุปภาพรวมตลาดตราสารหนี้

เส้นอัตราผลตอบแทนพันธบัตรรัฐบาลไทยในเดือน ก.ย. ปรับตัวในลักษณะแบนราบมากขึ้น (Flattening) เมื่อเทียบกับสิ้นเดือนก่อน โดยอัตราผลตอบแทนพันธบัตรระยะสั้นอายุไม่เกิน 3 ปี ปรับเพิ่มขึ้นในช่วง +1 ถึง +4 bps ขณะที่อัตราผลตอบแทนพันธบัตรอายุ 5 ปีขึ้นไปปรับลดลงในช่วง -1 ถึง -16 bps ภายหลังจากสำนักงานบริหารหนี้สาธารณะ (สบน.) เปิดเผยแผนการประมูลพันธบัตรรัฐบาลไตรมาส 1 ปีงบประมาณ 2564 รวมทั้งแนวโน้มการประมูลพันธบัตรรัฐบาลทั้งปีงบประมาณ 2564 ออกมาน้อยกว่าที่ตลาดคาดการณ์ไว้ ซึ่งเป็นปัจจัยสนับสนุนให้นักลงทุนเข้าซื้อพันธบัตร

สำหรับนักลงทุนต่างชาติมียอดซื้อสุทธิในตลาดตราสารหนี้ไทย 2.4 หมื่นล้านบาท โดยเป็นการซื้อสุทธิในตราสารหนี้ระยะยาว 2.8 หมื่นล้านบาท ขณะที่ขายสุทธิในตราสารหนี้ระยะสั้น 2.5 พันล้านบาท และมีพันธบัตรครบกำหนด (Expired) 1.3 พันล้านบาท

ธนาคารกลางทั่วโลกมีการดำเนินนโยบายการเงินแบบผ่อนคลาย เพิ่มมาตรการอัดฉีดสภาพคล่องและกระตุ้นเศรษฐกิจ รวมถึงการควบคุมเส้นอัตราผลตอบแทนพันธบัตรรัฐบาล เช่น ธนาคารกลางสหรัฐฯ (Fed) มีมติคงอัตราดอกเบี้ยนโยบาย (Fed funds rate) ที่ 0-0.25% ยังคงมีการซื้อสินทรัพย์ (QE) ที่ระดับสูง และกำหนดกรอบเป้าหมายเงินเฟ้อเฉลี่ยอยู่ที่ 2% (Average Inflation Targeting) ในระยะยาวซึ่งทำให้อัตราดอกเบี้ยจะอยู่ในระดับต่ำได้นานขึ้น ธนาคารกลางยุโรป (ECB) มีมติคงอัตราดอกเบี้ยนโยบายหรืออัตราดอกเบี้ยรีไฟแนนซ์ที่ 0% ซึ่งเป็นระดับต่ำสุดเป็นประวัติการณ์ คงวงเงินในการซื้อพันธบัตรตามโครงการ Pandemic Emergency Purchase Program (PEPP) ที่1.35 ล้านล้านยูโร และคงอัตราดอกเบี้ยเงินฝาก/เงินกู้ เพื่อให้อัตราเงินเฟ้อปรับตัวสูงขึ้นแต่ไม่เกิน 2% เป็นต้น

ด้านการประชุมคณะกรรมการนโยบายการเงิน (กนง.) เมื่อวันทื่ 23 ก.ย. มีมติเอกฉันท์คงอัตราดอกเบี้ยนโยบายที่ 0.50% โดย กนง. ได้ปรับตัวเลขคาดการณ์อัตราการเติบโตทางเศรษฐกิจของไทยในปี 2563 เพิ่มขึ้นเล็กน้อย จากเดิม -8.1% เป็น -7.8% แต่ปรับลดตัวเลขคาดการณ์อัตราการเติบโตทางเศรษฐกิจของไทยในปี 2564 ลดลงจาก +5.0% เป็น +3.6% จากตัวเลขนักท่องเที่ยวต่างชาติที่ฟื้นตัวช้ากว่าที่คาด นอกจากนี้ กนง. เห็นว่าจะต้องใช้เวลาไม่ต่ำกว่า 2 ปีที่ระดับกิจกรรมทางเศรษฐกิจจะฟื้นตัวสู่ระดับก่อนที่จะมีการแพร่ระบาดของ COVID-19 และนโยบายการคลังจะต้องเป็นแรงผลักดันสำคัญต่อเศรษฐกิจ ขณะที่กระทรวงพาณิชย์เปิดเผยดัชนีราคาผู้บริโภคทั่วไป (CPI) ในเดือน ก.ย. อยู่ที่ 102.18 ลดลง 0.11% เมื่อเทียบกับเดือน ส.ค. และลดลง 0.70% เมื่อเทียบกับช่วงเดียวกันของปีก่อน ซึ่งเป็นการลดลงต่อเนื่องเป็นเดือนที่ 7 ติดต่อกันนับตั้งแต่เดือน มี.ค. เป็นต้นมา ขณะที่ดัชนีราคาผู้บริโภคพื้นฐาน (Core CPI) ซึ่งไม่รวมสินค้าอาหารสดและพลังงาน อยู่ที่ 102.96 เพิ่มขึ้น 0.04% เมื่อเทียบกับเดือน ส.ค. และเพิ่มขึ้น 0.25% เมื่อเทียบกับช่วงเดียวกันของปีก่อน

แนวโน้มตลาดตราสารหนี้ไทยในระยะต่อไป กองทุนบัวหลวงคาดว่า กนง.จะคงอัตราดอกเบี้ยนโยบายที่ 0.50% ต่อไปอีกระยะหนึ่ง ส่งผลให้อัตราผลตอบแทนพันธบัตรระยะสั้นปรับตัวได้ในกรอบจำกัด ขณะที่อัตราผลตอบแทนพันธบัตรระยะกลางถึงยาวจะยังคงผันผวนตามปัจจัยทั้งในและต่างประเทศไม่ว่าจะเป็นการเลือกตั้งของสหรัฐฯ ที่จะมีขึ้นในเดือน พ.ย. นี้ ซึ่งอาจส่งผลให้เกิดความผันผวนในตลาดการเงินโลกได้รวมถึงยังต้องติดตามแนวโน้มการฟื้นตัวของเศรษฐกิจ การดำเนินนโยบายทางการเงินและการคลังของภาครัฐ ความเสี่ยงที่อาจเกิดการระบาดของ COVID-19 ระลอกที่ 2 และสถานการณ์ทางการเมืองในประเทศ

- สรุปภาพรวมตลาดตราสารทุน

ไตรมาสที่ผ่านมา ตลาดหุ้นทั่วโลกอยู่ในช่วงผันผวน มีปัจจัยสำคัญ คือ 1) การเลือกตั้งสหรัฐฯ 2) นโยบาย FED 3) ความขัดแย้งระหว่างสหรัฐฯ กับจีน และ4) การพัฒนาวัคซีน ซึ่งปัจจัยเหล่านี้เป็นแรงกดดันตลาดทั่วโลกและคาดว่าตลาดหุ้นโลกจะอยู่ในช่วงปรับฐาน และเคลื่อนไหวแบบ Sideway ไปจนกว่าจะทราบผลการเลือกตั้งสหรัฐฯ

สำหรับตลาดหุ้นไทย แม้ว่าตัวเลขทางเศรษฐกิจไทยต่างๆ และความเชื่อมั่นเริ่มบ่งชี้ถึงการฟื้นตัว แต่การที่สถานการณ์การแพร่ระบาดของ COVID-19 ในต่างประเทศ รวมทั้งความผิดหวังต่อการวัคซีนบางตัวที่พบว่ามีผลข้างเคียงกับผู้ป่วยบางราย ทำให้กระทบต่อความคาดหวังต่อการฟื้นตัวของภาคท่องเที่ยว นอกจากนี้ มีปัจจัยเพิ่มเติมจากประเด็นทางการเมือง โดยมีการชุมนุมเพื่อเรียกร้องการแก้ไขรัฐธรรมนูญเป็นประเด็นที่ต้องติดตามอย่างใกล้ชิด ในเดือนตุลาคมจะเริ่มมีการพรีวิวผลประกอบการของไตรมาส 3/2020 โดยคาดการณ์กำไรของตลาดมีแนวโน้มปรับลดลงอีก จากการเปิดเศรษฐกิจรับท่องเที่ยวและมาตรการกระตุ้นเศรษฐกิจที่ล่าช้ากว่าคาด แนวโน้มการลงทุนในช่วงโค้งสุดท้ายของปี ยังไม่มีปัจจัยบวกเข้ามาในตลาดหุ้นไทย โดยต้องติดตามพัฒนาการของเศรษฐกิจต่างๆ การควบคุมการแพร่ระบาด และมาตรการกระตุ้นเศรษฐกิจ ขณะที่การเลือกตั้งของสหรัฐฯ จะเป็นปัจจัยเชิง Sentiment ที่ตลาดให้ความสำคัญมากขึ้นในเดือนนี้

ภาวะตลาดหุ้นไทยเดือน กรกฎาคม – กันยายน 2563

กลยุทธ์การลงทุน

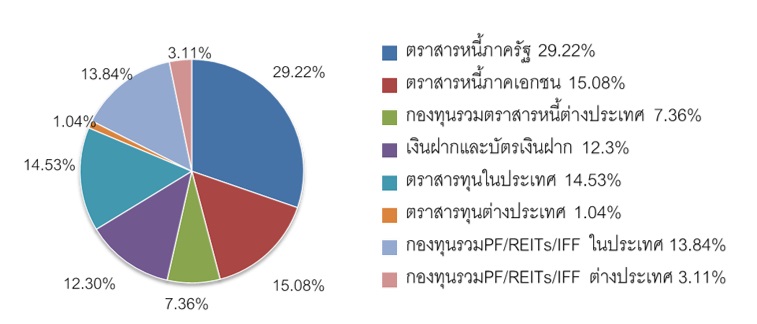

กลยุทธ์การลงทุนตราสารหนี้ – ตลาดตราสารหนี้อาจจะผันผวนในช่วงไตรมาสสุดท้ายของปี พันธบัตรระยะยาว มีมูลค่าที่น่าสนใจจากการปรับขึ้นของอัตราผลตอบแทน ในขณะที่พันธบัตรระยะสั้น อัตราผลตอบแทนจะยังคงอยู่ในระดับต่ำ เนื่องจากโอกาสปรับลดอัตราดอกเบี้ยนโยบายเป็นไปได้น้อยลง กองทุนมีอายุตราสารเฉลี่ยของพอร์ต (Duration) เพิ่มขึ้นเป็น 1.58 ปี จาก 0.9907 ปี ในไตรมาสก่อน สำหรับตราสารหนี้เอกชน กองทุนเน้นลงทุนในหุ้นกู้ของกิจการที่มีกระแสเงินสด สภาพคล่องที่ดี ได้รับผลกระทบจาก COVID-19 ต่ำ และโอกาสถูกปรับลดอันดับความน่าเชื่อถือน้อย อันดับความน่าเชื่อถือเฉลี่ยของตราสารที่กองทุนลงทุนอยู่ที่ระดับ A นอกจากนี้กองทุนยังได้กระจายการลงทุนไปยังตราสารหนี้ต่างประเทศ ประมาณ 7.36%

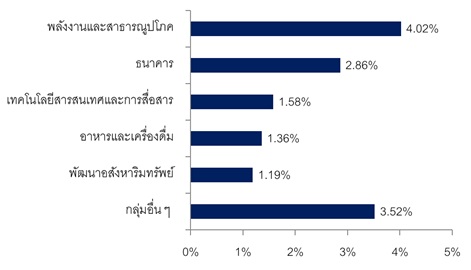

กลยุทธ์การลงทุนตราสารทุน – ผู้จัดการกองทุนมีความระมัดระวังในการลงทุน เน้นลงทุนในหุ้นที่มีเงินปันผลสม่ำเสมอ พื้นฐานแข็งแกร่งที่ได้รับผลกระทบจากความไม่แน่นอนของเศรษฐกิจอย่างจำกัด และมีมูลค่าไม่แพง

ในไตรมาสที่ผ่านมาผู้จัดการกองทุนเพิ่มน้ำหนักการลงทุนในกลุ่มตราสารทุนมาอยู่ที่ 14.53% จาก 11.16% ในไตรมาสก่อน และยังคงมีสภาพคล่องเพื่อเตรียมพร้อมในการเพิ่มน้ำหนักการลงทุนกรณีที่ราคาหุ้นปรับลดลงมาอยู่ในระดับที่น่าสนใจ

กลยุทธ์การลงทุนสินทรัพย์ทางเลือก – การลงทุนในกลุ่มกองทุนรวมอสังหาริมทรัพย์ กองทุนรวมโครงสร้างพื้นฐาน (IFF) และ หน่วยทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs) ยังน่าสนใจเพราะมีกระแสเงินสดสม่ำเสมอ มีผลตอบแทนสูงกว่าพันธบัตรพอสมควร ส่วนต่างระหว่างอัตราเงินปันผลของกลุ่มและอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปี (Yield Spread) อยู่ที่ ประมาณ 3%-4% สูงกว่าค่าในอดีตที่ 3.0% แม้ว่าสถานการณ์การแพร่ระบาดส่งผลกระทบต่อความสามารถในการจ่ายเงินปันผลในบางกองทุน แต่คาดว่าสถานการณ์จะดีขึ้น อาจต้องใช้ระยะเวลาสักพักเพื่อให้ธุรกิจกลับมาสู่ระดับก่อน COVID-19 ผู้จัดการกองทุนเน้นลงทุนในกองทุนรวมโครงสร้างพื้นฐาน และกองทุนรวมอสังหาริมทรัพย์ในหมวดนิคมอุตสาหกรรม เพราะได้รับผลกระทบจากเศรษฐกิจชะลอตัวน้อยกว่ากลุ่มอื่นๆ

- ข้อมูลกองทุน : กองทุนเปิดบัวหลวงอินคัม (B-INCOME)

สัดส่วนการลงทุนของกองทุน (%ของมูลค่าทรัพย์สินสุทธิ)

สัดส่วนการลงทุนตราสารทุนในประเทศแบ่งตามกลุ่มอุตสาหกรรม (%ของมูลค่าทรัพย์สินสุทธิ)

ผลการดำเนินงานของกองทุน : B-INCOME ณ 30 กันยายน 2563

เกณฑ์มาตรฐาน :

1. ThaiBMA Government Bond Index (Net Total Return) อายุ 1-3 ปี สัดส่วน 15%

2. อัตราดอกเบี้ยเงินฝากประจำ 1 ปี วงเงินน้อยกว่า 5 ล้านบาท เฉลี่ยของธนาคารกรุงเทพ ธนาคารกสิกรไทย และธนาคารไทยพาณิชย์ หลังหักภาษี สัดส่วน 15%

3. อัตราดอกเบี้ยกู้ยืมระหว่างธนาคารในตลาดลอนดอน ระยะเวลา 3 เดือน (3M-LIBOR) สกุลเงินดอลลาร์สหรัฐ บวกด้วยส่วนต่างอัตราผลตอบแทน 0.50% ต่อปี หลังหักภาษี ปรับด้วยอัตราแลกเปลี่ยนเพื่อคำนวณผลตอบแทนเป็นสกุลเงินบาท ณ วันที่คำนวณผลตอบแทน สัดส่วน 20%

4. ดัชนีผลตอบแทนรวมตลาดหลักทรัพย์ (SET TRI) สัดส่วน 20%

5. MSCI ACWI Real Estate Investment Trusts Net Total Return USD Index ปรับด้วยอัตราแลกเปลี่ยนเพื่อคำนวณผลตอบแทนเป็นสกุลเงินบาท ณ วันที่คำนวณผลตอบแทน สัดส่วน 20%

6. MSCI AC ASEAN NETR USD Index ในสกุลเงินดอลลาร์สหรัฐ ปรับด้วยอัตราแลกเปลี่ยนเพื่อคำนวณผลตอบแทนเป็นสกุลเงินบาท ณ วันที่คำนวณผลตอบแทน สัดส่วน 10%

B-INCOME จัดตั้งกองทุนเมื่อวันที่ 18 พฤษภาคม 2560

ประกาศรับซื้อหน่วยลงทุนอัตโนมัติของกองทุนเปิดบัวหลวงอินคัม

- ข้อมูลกองทุน : กองทุนเปิดบัวหลวงอินคัมเพื่อการเลี้ยงชีพ (B-INCOMESSF)

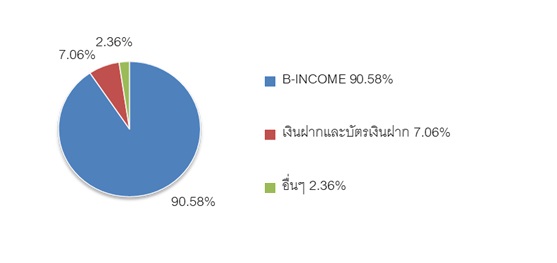

สัดส่วนการลงทุนของกองทุน (%ของมูลค่าทรัพย์สินสุทธิ)

ผลการดำเนินงานของกองทุน : B-INCOMESSF ณ 30 กันยายน 2563

เกณฑ์มาตรฐาน :

1. ThaiBMA Government Bond Index (Net Total Return) อายุ 1-3 ปี สัดส่วน 15%

2. อัตราดอกเบี้ยเงินฝากประจำ 1 ปี วงเงินน้อยกว่า 5 ล้านบาท เฉลี่ยของธนาคารกรุงเทพ ธนาคารกสิกรไทย และธนาคารไทยพาณิชย์ หลังหักภาษี สัดส่วน 15%

3. อัตราดอกเบี้ยกู้ยืมระหว่างธนาคารในตลาดลอนดอน ระยะเวลา 3 เดือน (3M-LIBOR) สกุลเงินดอลลาร์สหรัฐ บวกด้วยส่วนต่างอัตราผลตอบแทน 0.50% ต่อปี หลังหักภาษี ปรับด้วยอัตราแลกเปลี่ยนเพื่อคำนวณผลตอบแทนเป็นสกุลเงินบาท ณ วันที่คำนวณผลตอบแทน สัดส่วน 20%

4. ดัชนีผลตอบแทนรวมตลาดหลักทรัพย์ (SET TRI) สัดส่วน 20%

5. MSCI ACWI Real Estate Investment Trusts Net Total Return USD Index ปรับด้วยอัตราแลกเปลี่ยนเพื่อคำนวณผลตอบแทนเป็นสกุลเงินบาท ณ วันที่คำนวณผลตอบแทน สัดส่วน 20%

6. MSCI AC ASEAN NETR USD Index ในสกุลเงินดอลลาร์สหรัฐ ปรับด้วยอัตราแลกเปลี่ยนเพื่อคำนวณผลตอบแทนเป็นสกุลเงินบาท ณ วันที่คำนวณผลตอบแทน สัดส่วน 10%

B-INCOMESSF จัดตั้งกองทุนเมื่อวันที่ 23 กรกฎาคม 2563

ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

หมายเหตุ : เผยแพร่ ณ วันที่ 27 ต.ค. 2563 ข้อมูลอาจมีการเปลี่ยนแปลงได้ในภายหลัง