ภาพรวมตลาด

อัตราผลตอบแทนพันธบัตรรัฐบาลไทยในเดือน เม.ย. 2564 ปรับตัวลดลง โดยอัตราผลตอบแทนพันธบัตรอายุไม่เกิน 5 ปี เปลี่ยนแปลงจากเดือนก่อนหน้าเล็กน้อย ขณะที่อัตราผลตอบแทนพันธบัตรอายุมากกว่า 5 ปี ปรับตัวลดลง 4 – 19 bps. โดยปัจจัยหลักยังคงเคลื่อนไหวตามแนวโน้มอัตราผลตอบแทนพันธบัตรระยะยาวของสหรัฐฯ ที่มีการปรับตัวลดลงเป็นเดือนแรกในปีนี้ หลังจากที่ความคาดหวังของอัตราเงินเฟ้อ (5 years forward breakeven inflation) มีแนวโน้มทรงตัวที่ระดับ 2.00 – 2.15% สะท้อนว่านักลงทุนเริ่มผ่อนคลายความกังวลด้านการปรับเพิ่มขึ้นของเงินเฟ้อ และเห็นว่าอัตราผลตอบแทนที่ระดับปัจจุบันสามารถยอมรับได้ จึงกลับเข้ามาซื้อพันธบัตรอีกครั้ง

อย่างไรก็ดี อัตราผลตอบแทนพันธบัตรรัฐบาลไทยโดยเฉพาะในระยะยาวปรับตัวลดลงในระดับจำกัดและมีปริมาณการซื้อขายที่เบาบางระหว่างเดือน เนื่องจากนักลงทุนมีความกังวลด้านธุรกรรมแลกเปลี่ยนพันธบัตร (Bond Switching) มูลค่ารวมไม่เกิน 140,000 ล้านบาท ซึ่งจะส่งผลให้พันธบัตรระยะยาวมีปริมาณเพิ่มขึ้นและมีผลต่อราคาพันธบัตร โดยการทำธุรกรรม Bond Switching เสร็จสิ้นในวันที่ 26 เม.ย. ที่ผ่านมา โดยมีการตอบรับจากนักลงทุนในระดับที่ดี ทำให้เกิดแรงซื้อกลับเข้าพันธบัตรระยะยาวอีกครั้ง

ทางด้านธนาคารกลางสหรัฐฯ คงนโยบายการเงินตามเดิม โดยคงอัตราดอกเบี้ยนโยบายที่ใกล้ศูนย์และคงวงเงินซื้อสินทรัพย์ที่ 1.2 แสนล้านดอลลาร์สหรัฐต่อเดือนตามเดิม แม้ว่าตัวเลขเศรษฐกิจสหรัฐฯ ในช่วงที่ผ่านมาสะท้อนการฟื้นตัวต่อเนื่อง และความเสี่ยงต่อแนวโน้มเศรษฐกิจลดลง เงินเฟ้อมีแนวโน้มสูงขึ้นกว่าเป้าหมายเป็นสถานการณ์ชั่วคราวหลังจากการกลับมาเปิดเศรษฐกิจ ทำให้การผลิตสินค้าและบริการทยอยเพิ่มขึ้นสอดรับกับอุปสงค์ที่เพิ่มขึ้น แต่ยังประเมินว่าระดับการจ้างงานที่เพิ่มขึ้นในปัจจุบัน ไม่ทำให้ค่าจ้างแรงงานสูงขึ้น นอกจากนี้ นายโพเวล ประธานเฟดส่งสัญญาณว่า ยังไม่พิจารณาการลดขนาดมาตรการซื้อสินทรัพย์ เพื่อสนับสนุนเศรษฐกิจและความเชื่อมั่นของตลาดการเงิน และการฟื้นตัวนี้ยังไม่เท่าเทียมกันและยังใช้เวลาอีกนานกว่าจะกลับสู่ภาวะก่อนวิกฤต

เมื่อวันที่ 5 พ.ค. ที่ผ่านมา ที่ประชุมการประชุมคณะกรรมการนโยบายการเงิน (กนง.) มีมติเอกฉันท์คงอัตราดอกเบี้ยนโยบายไว้ที่ 0.50% โดย กนง. ชี้ว่าการฟื้นตัวของเศรษฐกิจไทยในปีนี้จะขึ้นอยู่กับความสามารถในการกระจายวัคซีนเป็นหลัก ซึ่งหากมีการดาเนินการฉีดวัคซีนได้ต่ำกว่า 65 ล้านโดสในปีนี้ จะส่งผลให้นักท่องเที่ยวจากต่างชาติอยู่ในระดับต่ำที่ 8 แสนคน และเศรษฐกิจไทยจะมีการเจริญเติบโตต่ำเพียง 1% จึงเห็นว่าโอกาสในการปรับขึ้นดอกเบี้ยนโยบายในระยะสั้นยังอยู่ในระดับต่ำ ทั้งนี้ ธนาคารแห่งประเทศไทยจะมีการทบทวนประมาณการการเติบโตทางเศรษฐกิจอีกครั้งในเดือน มิ.ย. นี้ โดยระดับประมาณการในปัจจุบันอยู่ที่ 3% สำหรับแนวโน้มของอัตราเงินเฟ้อมีแนวโน้มเร่งตัวเข้าสู่กรอบเป้าหมายเงินเฟ้อที่ 1 – 3% ในช่วงกลางปี 2564 และยังคงอยู่ในระดับใกล้เคียงกับกรอบล่างของเป้าหมายเงินเฟ้อตลอดทั้งปี

มุมมองด้านอัตราดอกเบี้ยนโยบาย

กองทุนบัวหลวงคาดว่า กนง. จะคงอัตราดอกเบี้ยนโยบายที่ 0.50% ตลอดทัง้ ปี 2564 ส่งผลให้อัตราผลตอบแทนพันธบัตรระยะสั้น ปรับตัวได้ในกรอบจำกัด ขณะที่อัตราผลตอบแทนพันธบัตรระยะยาวมีโอกาสผันผวนจากปัจจัยทั้งในประเทศและต่างประเทศ โดยคาดว่าทิศทางการเคลื่อนไหวของอัตราผลตอบแทนมีแนวโน้มผันแปรตามการปรับขึ้นของอัตราผลตอบแทนพันธบัตรสหรัฐฯ เป็นหลัก แต่มีปัจจัยภายในประเทศที่ต้องพิจารณาควบคู่กัน ได้แก่ ความรุนแรงของการระบาดระลอกใหม่ของ COVID-19 ซึ่งจะส่งผลต่อเศรษฐกิจ ดุลการคลัง และความจำเป็นของภาครัฐในการกู้ยืมเพิ่มเติมเพื่อชดเชยการขาดดุลการคลังและเพื่อบรรเทาผลกระทบทางเศรษฐกิจ

ปัจจัยบวก/ลบต่อกองทุน

(+) กองทุน B-TNTV ยังเป็นที่พักเงินที่ดี สำหรับผู้ถือหน่วยที่ไม่ต้องการเผชิญกับกับความไม่แน่นอนของเศรษฐกิจโลก

(+) การระบาดระลอกสามของ COVID-19/เศรษฐกิจฟื้นตัวช้า/เงินเฟ้อต่ำ/ธปท. ดำเนินนโยบายผ่อนคลาย

(+) ตราสารหนี้ภาคเอกชนได้รับประโยชน์จากสภาวะเศรษฐกิจและผลการดำเนินงานของผู้ออกตราสารทที่มีแนวโน้มดีขึ้น

(+) เป็นกองทุนที่ไม่มีความเสี่ยงเรื่องค่าเงินเพราะลงทุนแต่ในพันธบัตรรัฐบาลไทยและตราสารหนี้ในประเทศ

(+) คาดว่ากนง.คงดอกเบี้ยนโยบาย ทำให้ส่งผลบวกต่อตราสารหนี้ระยะสั้น

(-) อัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 10 ปีมีการปรับเพิ่มขึ้น มีผลกระทบต่อตราสารหนี้ไทยที่มีอายุตั้งแต่ 10 ปีขึ้นไป

(-) ความกังวลถึงการชะลอตัวของเศรษฐกิจโลกและเศรษฐกิจไทยทั่วทั้งปี 2564

(-) ความกังวลต่อสถานการณ์การแพร่ระบาดของ COVID-19 ระลอกใหม่ของไทย

กลยุทธ์ในการบริหารกองทุน: กองทุนมีกลยุทธ์การลงทุนมุ่งหวังผลตอบแทนระยะสั้นให้ดีกว่าดัชนีชี้วัด (Active Management) โดยคัดเลือกการลงทุนในตราสารหนี้ภาครัฐและ เอกชนที่ให้ผลตอบแทนเหมาะสมสอดคล้องกับความเสี่ยง

- ทั้งนี้ ทีมจัดการลงทุนประมาณการว่า ผลตอบแทนมองไปข้างหน้า 1 ปี หลังหักค่าใช้จ่ายและค่าธรรมเนียมน่าจะอยู่ราว 0.3 – 0.45% ต่อปี

- Portfolio Duration (ตราสารที่กองทุนถือครองมีอายุเฉลี่ย) 0.18 ปี ข้อมูล ณ วันที่ 30 เม.ย. 2564

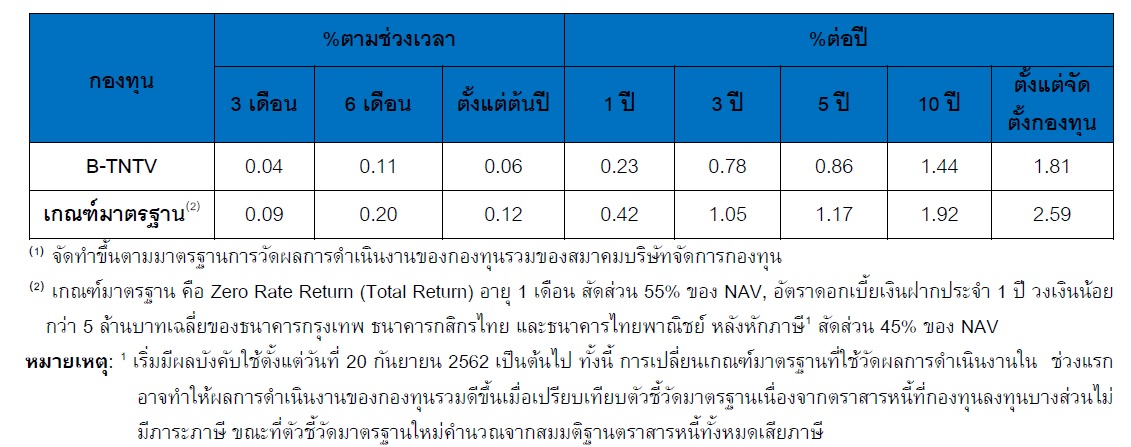

ผลการดำเนินงานของกองทุน ณ 30 เม.ย. 2564

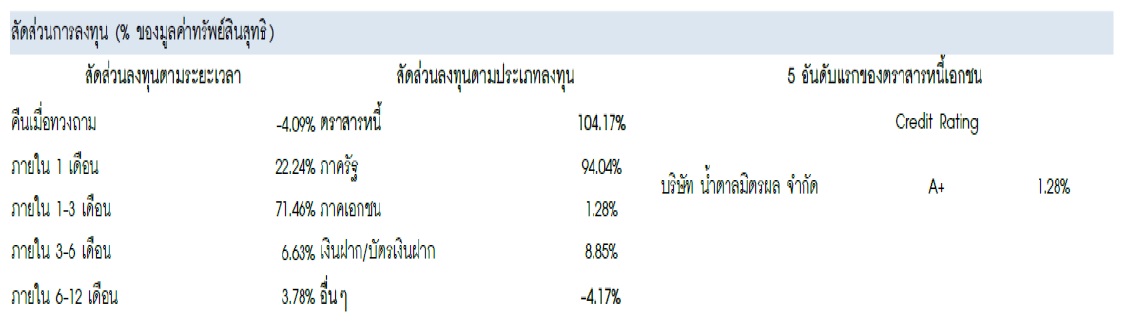

สัดส่วนการลงทุน (% ของมูลค่าทรัพย์สิน ข้อมูล ณ 30 เม.ย. 2564)

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต