ภาพรวมตลาด

การประชุมคณะกรรมการนโยบายการเงินของสหรัฐฯ (FOMC) ในวันที่ 27 – 28 เม.ย. ที่ผ่านมา มีมติเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ระดับ 0.00-0.25% และเน้นย้ำว่าเศรษฐกิจยังคงมีความผันผวนจากผลกระทบของการแพร่ระบาดของ COVID-19 จึงต้องดำเนินนโยบายการเงินแบบผ่อนคลายต่อไปเพื่อสนับสนุนการฟื้นตัวทางเศรษฐกิจเพื่อให้มีการจ้างงานเต็มประสิทธิภาพและอัตราเงินเฟ้อเร่งตัวขึ้นสู่ระดับ 2% และเกินระดับดังกล่าวพอสมควรเป็นระยะเวลาหนึ่ง

นอกจากนี้ Fed จะยังคงซื้อพันธบัตรตามมาตรการผ่อนคลายเชิงปริมาณ (QE) ในระดับอย่างน้อย 120,000 ล้านดอลลาร์สหรัฐต่อเดือนเช่นเดิม แบ่งเป็นการซื้อพันธบัตรรัฐบาลสหรัฐฯ วงเงิน 80,000 ล้านดอลลาร์สหรัฐต่อเดือน และซื้อตราสารหนี้ที่มีสินเชื่อที่อยู่อาศัยเป็นหลักประกันการจำนอง (MBS) ในวงเงิน 40,000 ล้านดอลลาร์ เพื่อช่วยให้อัตราดอกเบี้ยเงินกู้ระยะยาวของภาคเอกชนอยู่ในระดับต่ำต่อไป

ทั้งนี้ ถึงแม้นายพาวเวลล์ ประธานธนาคารกลางสหรัฐฯ แถลงว่า ยังไม่มีแผนการลดปริมาณการซื้อพันธบัตร แต่ตลาดเริ่มมีมุมมองภายหลังจากการประชุมว่าการประกาศตัวเลขการจ้างงานนอกภาคเกษตร (non-farm payroll) รวมถึงอัตราเงินเฟ้อจะเร่งตัวขึ้นเกินกว่าเป้าหมายภายในช่วงครึ่งหลังของปีนี้ ซึ่งจะส่งผลให้ Fed สามารถเริ่มส่งสัญญาณการลดปริมาณการซื้อพันธบัตรได้ตั้งแต่ปี 2565 เป็นต้นไป

ธนาคารกลางยุโรป (ECB) มีมติคงนโยบายการเงินเดิมตามคาด ได้แก่ การเข้าซื้อสินทรัพย์ผ่านมาตรการ Pandemic Emergency Purchase Program (PEPP) ที่ 1.85 ล้านล้านยูโรจนถึงเดือน มี.ค. 2565 เป็นอย่างน้อย และจนกว่าจะมั่นใจว่าวิกฤต COVID-19 ได้สิ้นสุดแล้ว โดย ECB คาดว่าอัตราการเข้าซื้อสินทรัพย์ผ่านมาตรการ PEPP ในไตรมาส 2 จะเร่งตัวขึ้นจากอัตราการเข้าซื้อเมื่อตอนต้นปี และจะเข้าซื้อสินทรัพย์อย่างยืดหยุ่นตามสภาวะของตลาดและภายใต้จุดยืนในการป้องกันไม่ให้สภาวะทางการเงินตึงตัว ส่วนการเข้าซื้อสินทรัพย์แบบปกติ (Asset Purchase Program) คงไว้ที่อัตรา 2 หมื่นล้านยูโรต่อเดือน และคงอัตราดอกเบี้ยนโยบายในปัจจุบันไว้ ได้แก่ Deposit Facility Rate ที่ -0.50%, Main Refinancing Rate ที่ 0.0% และ Marginal Lending Rate ที่ 0.25%

ประธาน ECB กล่าวว่า ตัวเลขเศรษฐกิจต่างๆ ที่ออกมาแสดงให้เห็นว่า GDP ของกลุ่มจะหดตัวในไตรมาส 1 แต่น่าจะกลับมาขยายตัวได้ในไตรมาส 2 นอกจากนี้ยังเชื่อว่าในระยะข้างหน้า ความคืบหน้าในการฉีดวัคซีนจะช่วยผ่อนปรนมาตรการ Lockdown ซึ่งจะหนุนให้กิจกรรมทางเศรษฐกิจฟื้นตัวขึ้นได้อย่างแข็งแกร่งในช่วงที่เหลือของปี 2564 นอกจากนี้ ที่ประชุม ECB ยังไม่เริ่มพิจารณาถึงการลดการเข้าซื้อสินทรัพย์ผ่านมาตรการ PEPP โดยระบุว่ายังเร็วเกินไป

ธนาคารกลางญี่ปุ่น (BOJ) ในเดือนนี้ได้คงนโยบายการเงินที่ผ่อนคลายในปัจจุบันต่อไป ได้แก่ อัตราดอกเบี้ยระยะสั้นที่ -0.1% ควบคุมอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปีที่ใกล้ศูนย์ และมาตรการช่วยเหลือด้านสินเชื่อ ด้านมาตรการซื้อสินทรัพย์ คงกำหนดการซื้อ ETFs ไม่เกิน 12 ล้านล้านเยนและ J-REITs ไม่เกิน 1.8 แสนล้านเยนต่อปี และซื้อตราสารหนี้ภาคเอกชนไม่เกิน 20 ล้านล้านเยนถึง ก.ย. ปีนี้ BOJ ประเมินว่า GDP ปี 2021 จะขยายตัว 4.0% จากการคาดการณ์ ณ เดือน ม.ค. ที่ 3.9% เนื่องจากอุปสงค์ต่างประเทศ สภาวะการเงินที่ผ่อนคลาย และมาตรการสนับสนุนจากภาครัฐ

นอกจากนี้ยังคาดว่า GDP ในปี 2565 และ 2566 จะขยายตัว 2.4% (จาก 1.8%) และ 1.3% ตามลำดับ จากความต้องการทั้งในและต่างประเทศที่แข็งแกร่งขึ้น ด้านเงินเฟ้อ BOJ ประเมินว่าจะกลับมาเป็นบวกตั้งแต่ปีนี้และเพิ่มขึ้นแตะระดับ 1% ในปี 2566 ทั้งนี้ ผู้ว่าการ BOJ ไม่ได้ยืนยันว่าเงินเฟ้อจะกลับสู่ระดับเป้าหมาย โดยกล่าวว่าเขาให้ความสำคัญกับ “แนวโน้ม” เงินเฟ้อที่กลับสู่ 2%

อัตราผลตอบแทนพันธบัตรรัฐบาลไทยในเดือน เม.ย. 2564 ปรับตัวลดลง โดยอัตราผลตอบแทนพันธบัตรอายุไม่เกิน 5 ปี เปลี่ยนแปลงจากเดือนก่อนหน้าเล็กน้อย ขณะที่อัตราผลตอบแทนพันธบัตรอายุมากกว่า 5 ปี ปรับตัวลดลง 4 – 19 bps. โดยปัจจัยหลักยังคงเคลื่อนไหวตามแนวโน้มอัตราผลตอบแทนพันธบัตรระยะยาวของสหรัฐฯ ที่มีการปรับตัวลดลงเป็นเดือนแรกในปีนี้ หลังจากที่ความคาดหวังของอัตราเงินเฟ้อ (5 years forward breakeven inflation) มีแนวโน้มทรงตัวที่ระดับ 2.00 – 2.15% สะท้อนว่านักลงทุนเริ่มผ่อนคลายความกังวลด้านการปรับเพิ่มขึ้นของเงินเฟ้อ และเห็นว่าอัตราผลตอบแทนที่ระดับปัจจุบันสามารถยอมรับได้ จึงกลับเข้ามาซื้อพันธบัตรอีกครั้ง

อย่างไรก็ดี อัตราผลตอบแทนพันธบัตรรัฐบาลไทยโดยเฉพาะในระยะยาวปรับตัวลดลงในระดับจำกัดและมีปริมาณการซื้อขายที่เบาบางระหว่างเดือน เนื่องจากนักลงทุนมีความกังวลด้านธุรกรรมแลกเปลี่ยนพันธบัตร (Bond Switching) มูลค่ารวมไม่เกิน 140,000 ล้านบาท ซึ่งจะส่งผลให้พันธบัตรระยะยาวมีปริมาณเพิ่มขึ้นและมีผลต่อราคาพันธบัตร โดยการทำธุรกรรม Bond Switching เสร็จสิ้นในวันที่ 26 เม.ย. ที่ผ่านมา โดยมีการตอบรับจากนักลงทุนในระดับที่ดี ทำให้เกิดแรงซื้อกลับเข้าพันธบัตรระยะยาวอีกครั้ง

เมื่อวันที่ 5 พ.ค. ที่ผ่านมา ที่ประชุมการประชุมคณะกรรมการนโยบายการเงิน (กนง.) มีมติเอกฉันท์คงอัตราดอกเบี้ยนโยบายไว้ที่ 0.50% โดย กนง. ชี้ว่าการฟื้นตัวของเศรษฐกิจไทยในปีนี้จะขึ้นอยู่กับความสามารถในการกระจายวัคซีนเป็นหลัก ซึ่งหากมีการดำเนินการฉีดวัคซีนได้ต่ำกว่า 65 ล้านโดสในปีนี้ จะส่งผลให้นักท่องเที่ยวจากต่างชาติอยู่ในระดับต่ำที่ 8 แสนคน และเศรษฐกิจไทยจะมีการเจริญเติบโตต่าเพียง 1% จึงเห็นว่าโอกาสในการปรับขึ้นดอกเบี้ยนโยบายในระยะสั้นยังอยู่ในระดับต่ำ ทั้งนี้ ธนาคารแห่งประเทศไทยจะมีการทบทวนประมาณการการเติบโตทางเศรษฐกิจอีกครั้งในเดือน มิ.ย. นี้ โดยระดับประมาณการในปัจจุบันอยู่ที่ 3% สำหรับแนวโน้มของอัตราเงินเฟ้อมีแนวโน้มเร่งตัวเข้าสู่กรอบเป้าหมายเงินเฟ้อที่ 1 – 3% ในช่วงกลางปี 2564 และยังคงอยู่ในระดับใกล้เคียงกับกรอบล่างของเป้าหมายเงินเฟ้อตลอดทั้งปี

มุมมองด้านอัตราดอกเบี้ยนโยบาย

กองทุนบัวหลวงคาดว่า กนง. จะคงอัตราดอกเบี้ยนโยบายที่ 0.50% ตลอดทั้ง ปี 2564 ส่งผลให้อัตราผลตอบแทนพันธบัตรระยะสั้น ปรับตัวได้ในกรอบจำกัด ขณะที่อัตราผลตอบแทนพันธบัตรระยะยาวมีโอกาสผันผวนจากปัจจัยทั้งในประเทศและต่างประเทศ โดยคาดว่าทิศทางการเคลื่อนไหวของอัตราผลตอบแทนมีแนวโน้มผันแปรตามการปรับขึ้นของอัตราผลตอบแทนพันธบัตรสหรัฐฯ เป็นหลัก แต่มีปัจจัยภายในประเทศที่ต้องพิจารณาควบคู่กัน ได้แก่ ความรุนแรงของการระบาดระลอกใหม่ของ COVID-19 ซึ่งจะส่งผลต่อเศรษฐกิจ ดุลการคลัง และความจำเป็นของภาครัฐในการกู้ยืมเพิ่มเติมเพื่อชดเชยการขาดดุลการคลังและเพื่อบรรเทาผลกระทบทางเศรษฐกิจ

ด้านตราสารหนี้ต่างประเทศ

อัตราเงินเฟ้อของสหรัฐฯ ที่สูงขึ้นและทำให้เกิดการคาดการณ์ว่าธนาคารกลางสหรัฐฯ (เฟด) จะปรับนโยบายการเงินนั้น ยังคงมองว่ายังเร็วเกินไปที่เฟด หรือธนาคารของกลุ่มประเทศเศรษฐกิจหลักอย่าง ธนาคารกลางกลุ่มอียู (ECB) ธนาคารกลางญี่ปุ่น (BOJ) จะมีการปรับนโยบาย ไม่ว่าจะเป็นการลดการทำ QE หรืออื่นๆ เนื่องจากเฟดประเมินอัตราเงินเฟ้อที่สูงขึ้นเป็นสถานการณ์ชั่วคราวจากราคาน้ำมันที่สูง และจากการเทียบจากฐานที่ต่ำในปีก่อน รวมถึงจานวนระยะเวลาการว่างงานของแรงงานยังอยู่ในระดับที่สูงเมื่อเทียบกับช่วงก่อนระบาดของ COVID-19 เฟดจึงน่าจะคงดำเนินนโยบายการเงินแบบผ่อนคลายต่อไปก่อน ทำให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐ ฯ 10 ปี (US 10 year Treasury) ปรับตัวเพิ่มขึ้น

สำหรับตราสารหนี้ในเอเชียมีการปรับตัวเพิ่มขึ้นค่อนข้างมากในหลายประเทศทำให้ระดับราคาเริ่มน่าสนใจ โดยประเทศที่คาดว่าเศรษฐกิจจะยังคงฟื้นตัวช้ากว่าโดยเปรียบเทียบขณะที่สภาพคล่องส่วนเกินที่ยังสูงกว่า ทำให้ผู้ลงทุนที่มีการมองหาผลตอบแทน ( Search for Yield) ซึ่งทำให้มีผลดีต่อตราสารหนี้ Investment Grade นอกจากนี้ยังมีปัจจัยเรื่องความตึงเครียดของนโยบายของสหรัฐต่อเอเชียที่มีแนวโน้มลดลง และการบรรลุข้อตกลงทางเศรษฐกิจระกับภูมิภาค (RCEP) จะส่งผลดีต่อทรัพย์สินในเอเชีย

ปัจจัยบวก/ลบต่อกองทุน

(+) อัตราผลตอบแทนตราสารหนี้ไทยมีแนวโน้มปรับขึ้นตามทิศทางของพันธบัตรรัฐบาลสหรัฐฯ ด้วยความสัมพันธ์ระหว่างกันที่เพิ่มสูงขึ้นในระยะหลังโดยเฉพาะพันธบัตรระยะยาว แม้ว่าการฟื้นตัวของเศรษฐกิจเป็นไปอย่างล่าช้าและได้รับผลกระทบจากสถานการณ์ COVID-19 ระลอกใหม่

(+) การระบาดระลอกสามของ COVID-19/เศรษฐกิจฟื้นตัวช้า/เงินเฟ้อต่ำ/ธปท. ดาเนินนโยบายผ่อนคลาย

(+) ตราสารหนี้ภาคเอกชนได้รับประโยชน์จากสภาวะเศรษฐกิจและผลการดำเนินงานของผู้ออกตราสารทีมีแนวโน้มดีขึ้น

(+) มีการลงทุนในหน่วยลงทุนตราสารหนี้ต่างประเทศที่มีสไตล์การลงทุนที่หลากหลาย

(-) อัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 10 ปีมีการปรับเพิ่มขึ้น มีผลกระทบต่อตราสารหนี้ไทยที่มีอายุตั้งแต่ 10 ปีขึ้นไป

(-) ผลต่างระหว่างอัตราผลตอบแทนพันธบัตรรัฐบาลไทยและสหรัฐฯ แคบลงจนอาจไม่เป็นที่น่าจูงใจที่จะดึงดูดกระแสเงินลงทุนจากต่างชาติ

(-) เป็นกองทุนที่มีความเสี่ยงเรื่องค่าเงินเพราะลงทุนในเงินฝากและตราสารหนี้ต่างประเทศ

(-) ความกังวลถึงการชะลอตัวของเศรษฐกิจโลกและเศรษฐกิจไทยทั่วทั้งปี 2564

(-) ความกังวลต่อสถานการณ์การแพร่ระบาดของ COVID-19 ระลอกใหม่ของไทย

สรุปความเคลื่อนไหวค่าเงินบาท USD/THB

สิ้นไตรมาส 1 ค่าเงินบาทเป็นค่าเงินที่อ่อนค่าที่สุดของสกุลเงินเอเชีย และยังมีแรงกดดันต่อจากปัจจัยภายในประเทศ คาดว่าจะมีปัจจัยเพิ่มเติมที่กดดันค่าเงินต่อเนื่องจากจำนวนผู้ติดเชื้อที่เพิ่มขึ้น ทำให้การท่องเที่ยวชะลอการฟื้นตัว ทำให้ปรับกรอบการเคลื่อนไหวของค่าเงินบาทสูงขึ้นในไตรมาส 2

กลยุทธ์ในการบริหารกองทุน: กองทุนมีกลยุทธ์การลงทุนมุ่งหวังผลตอบแทนในระยะสั้นถึงระยะปานกลางให้ได้ผลตอบแทนที่ใกล้เคียงดัชนีชี้วัดที่กำหนด โดยเน้นการคัดเลือกตราสารหนี้ภาครัฐและเอกชนระยะสั้นที่ให้ผลตอบแทนเหมาะสม

- ทั้งนี้ ทีมจัดการลงทุนประมาณการว่า ผลตอบแทนมองไปข้างหน้า 1 ปี หลังหักค่าใช้จ่ายและค่าธรรมเนียมน่าจะอยู่ราว 0.4 – 0.8% ต่อปี

- Portfolio Duration (ตราสารที่กองทุนถือครองมีอายุเฉลี่ย) 0.14 ปี ข้อมูล ณ วันที่ 30 เม.ย. 2564

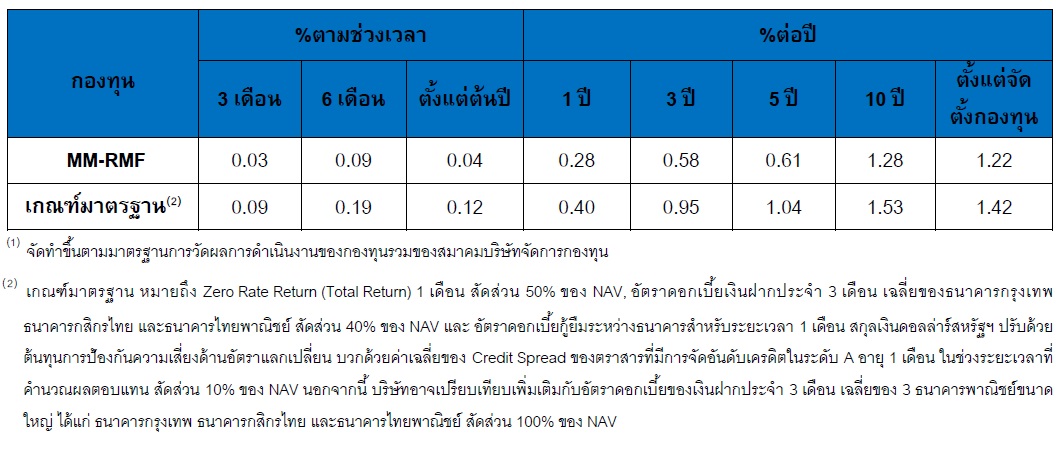

ผลการดำเนินงานของกองทุน ณ 30 เม.ย. 2564

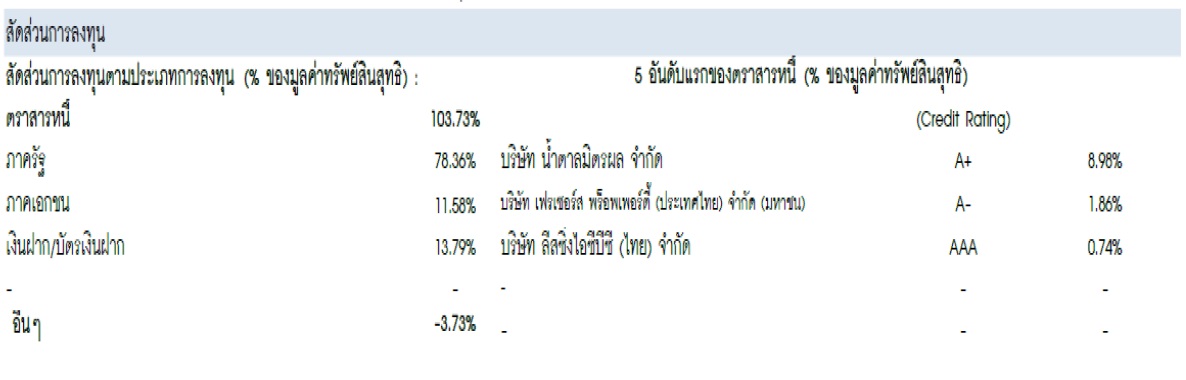

สัดส่วนการลงทุน (% ของมูลค่าทรัพย์สิน ข้อมูล ณ 30 เม.ย. 2564)

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต