HIGHLIGHT

- แม้ว่าอัตราผลตอบแทนพันธบัตรทั่วโลกจะอยู๋ในช่วงทรงตัวถึงขาขึ้น แต่การปรับขึ้นของอัตราผลตอบแทนพันธบัตรน่าจะเป็นแบบค่อยเป็นค่อยไป จึงทำให้ความผันผวนของกลุ่ม Property Fund / REIT ไม่สูงมากนัก และด้วยส่วนต่างระหว่างอัตราเงินปันผลกับอัตราผลตอบแทนพันธบัตรที่ยังค่อนข้างสูง สินทรัพย์กลุ่มนี้ จึงสามารถใช้เป็นเครื่องมือเพื่อกระจายความเสี่ยงของพอร์ตได้

- ปัจจัยบวกต่อสินทรัพย์กลุ่ม PF&REITs มี 3 ปัจจัย ได้แก่ ปัจจัยแรก ระดับราคาปรับตัวลงมาค่อนข้างมากในช่วงที่ผ่านมา จนทำให้ Valuation อยู่ในระดับน่าสนใจมากขึ้น ปัจจัยที่สอง ด้วยระดับราคาที่ปรับลงมา ทำให้ Dividend Yield น่าจูงใจ และสุดท้าย ผลบวกจากมาตรการเปิดเมืองที่ผ่อนคลายมากขึ้น ตามการพัฒนาของวัคซีน และการกระตุ้นเศรษฐกิจ การท่องเที่ยวของรัฐบาล ทำให้ REITs เริ่มกลับมาเป็นที่น่าสนใจอีกครั้งหนึ่ง

Global REIT สามารถปรับตัวได้ดีจากการเร่งฉีดวัคซีนในหลายประเทศและการเปิดประเทศอย่างไรก็ตาม การระบาดของโควิดระลอกใหม่ในไทย สิงคโปร์และอาเซียน ทำให้การฟื้นตัวทางเศรษฐกิจของภูมิภาคเป็นไปได้ช้าลง โดยเฉพาะภาคบริการ ซึ่งกระทบกับ Property Fund / REIT กลุ่ม Retail และ Hospitality

ในช่วงที่ผ่านมา REIT สิงค์โปร์หลายกองประกาศเพิ่มทุนเพื่อเข้าซื้อทรัพย์สินเพิ่มเข้าพอร์ต รายการใหญ่ คือ Mapletree Industrial Trust ประกาศเตรียมเข้าซื้อ Data Centres 29 แห่งในสหรัฐฯ มูลค่า 1,320 ล้านเหรียญสหรัฐ

ในช่วง 5 เดือนแรกของปี 2564 ดัชนีของกลุ่ม Property Fund / REIT (SETPREIT) ปรับตัวลดลง -2.4% น้อยกว่า SET ที่เพิ่มขึ้น +10% เมื่อรวมผลตอบแทนจากเงินปันผล (Total Return) กลุ่ม Property Fund/REIT มี Total Return ติดลบ -0.34% เทียบกับ SET Total Return +11.86%

ส่วนต่างของอัตราผลตอบแทนกับอัตราผลตอบแทนพันธบัตรรัฐบาลไทย 10 ปี (Yield Spread) สำหรับกลุ่ม Property Fund / REIT อยู่ที่ 3.6% ซึ่งสูงกว่าค่าเฉลี่ยในอดีตที่ 3.1% และสำหรับYield Spread กลุ่มโครงสร้างพื้นฐานอยู่ที่ 4.6% น้อยกว่าค่าเฉลี่ยในอดีตที่ 4.8%

มุมมองในอนาคต

แม้ว่าอัตราผลตอบแทนพันธบัตรทั่วโลกจะอยู๋ในช่วงทรงตัวถึงขาขึ้น แต่การปรับขึ้นของอัตราผลตอบแทนพันธบัตรน่าจะเป็นแบบค่อยเป็นค่อยไป จึงทำให้ความผันผวนของกลุ่ม Property Fund / REIT ไม่สูงมากนัก และด้วยส่วนต่างระหว่างอัตราเงินปันผลกับอัตราผลตอบแทนพันธบัตรที่ยังค่อนข้างสูง สินทรัพย์กลุ่มนี้ จึงสามารถใช้เป็นเครื่องมือเพื่อกระจายความเสี่ยงของพอร์ตได้

ปัจจัยบวกต่อสินทรัพย์กลุ่ม PF&REITs มี 3 ปัจจัย ได้แก่ ปัจจัยแรก ระดับราคาปรับตัวลงมาค่อนข้างมากในช่วงที่ผ่านมา จนทำให้ Valuation อยู่ในระดับน่าสนใจมากขึ้น ปัจจัยที่สอง ด้วยระดับราคาที่ปรับลงมา ทำให้ Dividend Yield คาดการณ์ในปีนี้ของ PF&REITs อยู่ที่ 6% และ SG REITs อยู่ที่ 5% ซึ่งเป็นระดับที่น่าจูงใจสำหรับนักลงทุนที่ต้องการรับกระแสเงินสดอย่างสม่ำเสมอ และสุดท้ายผลบวกจากมาตรการเปิดเมืองที่ผ่อนคลายมากขึ้น ตามการพัฒนาของวัคซีน และการกระตุ้นเศรษฐกิจ การท่องเที่ยวของรัฐบาล ทำให้ REITs เริ่มกลับมาเป็นที่น่าสนใจอีกครั้งหนึ่ง

ทั้งนี้ REITs ต่างประเทศนับว่ามีความน่าสนใจมากกว่าในประเทศ ด้วยความสามารถในการเติบโต ของสินทรัพย์ รวมถึงมีการกระจายความเสี่ยงที่ดีกว่า

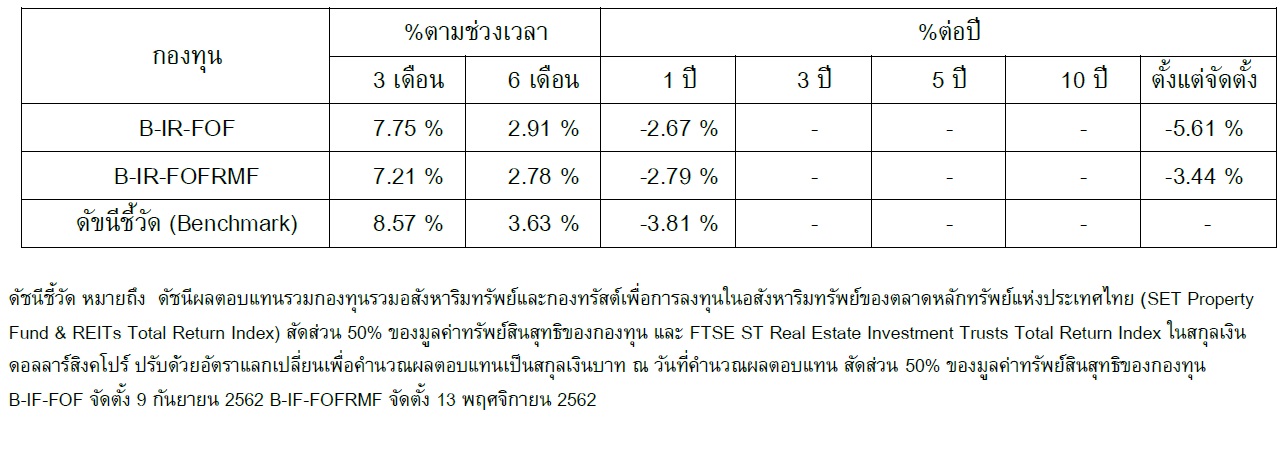

ผลการดำเนินงานของกองทุน B-IR-FOF และ B-IR-FOFRMF ณ 31 พฤษภาคม 2564

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต