- กองทุนเปิดบัวแก้วปันผล (BKD)

- กองทุนเปิดบัวหลวงร่วมทุน (BCAP)

- กองทุนเปิดบัวหลวงสิริผลบรรษัทภิบาล (BSIRICG)

- กองทุนเปิดบัวหลวงปัจจัย 4 (BBASIC)

Key Highlight ประจำไตรมาส 3Q 2564

*ข้อมูล ณ วันที่ 14 กรกฎาคม 2564

- กำไรบริษัทจดทะเบียนรายไตรมาสน่าจะผ่านจุดสูงสุดไปเมื่อ 1Q 2564 และสำหรับช่วงที่เหลือของปีคาดว่ายังคงมีอุปสรรคทำให้ไม่ฟื้นตัวเร็ว

ไตรมาส 1Q64 ที่ผ่านมา บริษัทจดทะเบียนทำกำไรได้ดีมากอยู่ที่ 60 แสนล้านบาท (เป็นการเพิ่มขึ้น 135% YoY หรือ 45% QoQ และสูงกว่าที่ Consensus คาดถึง 38%) อย่าไรก็ตามมีโอกาสสูงที่กำไรตลาดน่าจะผ่านจุดสูงสุดรายไตรมาสไปแล้วรวมถึงหากความเสี่ยง COVID-19 ยังยืดเยื้ออาจกดดันให้นักวิเคราะห์ทยอยปรับประมาณการกำไรลงได้ ด้วยเหตุผลจากทั้ง- ฐานกำไรของปีที่แล้วที่สูงขึ้นในช่วงครึ่งปีหลัง โดยในไตรมาส 2 ถึง 4 ของปี 2563 บริษัทจดทะเบียนเคยทำกำไรไว้ที่ 25 แสนล้านบาท, 1.69 แสนล้านบาท และ 1.94 แสนล้านบาท เป็นการไต่สูงขึ้นตามลำดับ

- ประเทศไทยเริ่มพบการติดเชื้อสายพันธ์อินเดียตั้งแต่วันที่ 21 พ.ค. 2564 หากเปรียบเทียบกับประเทศอินเดียที่พบการแพร่ระบาดจนถึงจุดสูงสุดกินระยะเวลา 2 เดือน และใช้เวลาควบคุมราว 3 เดือนครึ่ง ทำให้ไทยอาจกินระยะเวลาควบคุมไปนานถึงต้นเดือนก.ย. 2564 หากควบคุมได้เหมือนอินเดีย

- Fund Flow ต่างชาติคาดหวังได้ยากขึ้น ท่ามกลางความกังวลเรื่องการปรับลดวงเงินซื้อคืนพันธบัตร (QE Tapering) ที่เพิ่มขึ้น

หากย้อนกลับไปดูเหตุการณ์ในอดีต ช่วงที่มีความกังวลว่าจะเกิดการยกเลิก QE ไปจนถึงยกเลิกมาแล้ว 1 ปี พบว่า Fund flow ไหลออกจากตลาดหุ้นไทย อีกทั้งค่าเงินบาทอ่อนค่าเป็นอีกหนึ่งอุปสรรคต่อ Fund Flow ต่างชาติ เนื่องจากนักลงทุนต่างชาติมีโอกาสขาดทุนจากอัตราแลกเปลี่ยนมากขึ้น สอดคล้องกับสถิติในอดีต คือ ค่าเงินบาทที่อ่อนค่ามีความสัมพันธ์กับ Fund Flow ที่ไหลออกอย่างชัดเจน

- สภาพคล่องในประเทศเป็นตัวแปรสำคัญที่ช่วงพยุงตลาด

ดอกเบี้ยนโยบายของไทยน่าจะยังยืนระดับต่ำแบบนี้ไปอีก 1-2 ปี หนุนให้เกิดการ Search for Yield ของนักลงทุนในประเทศเข้ามาเรื่อยๆ สะท้อนจากการเปิดบัญชีซื้อขายหุ้นใหม่ของนักลงทุนที่ยังอยู่ในระดับสูงต่อเนื่อง เดือนม.ค.- พ.ค. มีการเปิดบัญชีทะลุ 1 ล้านบัญชี (เพิ่มขึ้น 231% ในช่วงเวลาเดียวกันของปีก่อนหน้าที่ 3.1 แสนบัญชี)

ปัจจัยกระตุ้นต่อตลาดหุ้นไทย

- การเร่งฉีดวัคซีน และความหวังฟื้นตัวทางเศรษฐกิจ

จะทำให้หุ้นที่ราคาเคยได้รับผลกระทบจาก COVID-19 และราคาปรับตัวลงไปมาก หนุนดัชนีฯฟื้นตัวขึ้น

- การเก็งงบไตรมาส 2Q2564

จะช่วยให้นักลงทุนเริ่มเข้าเก็งหุ้นที่มีแนวโน้มผลประกอบการดี และได้รับผลกระทบจาก COVID-19 ค่อนข้างน้อย

ปัจจัยกดดัน/ความเสี่ยงหลักต่อตลาดหุ้นไทย

- นโยบายการเงินของ FED ยังไม่มีความชัดเจนนักว่าจะไปทางใด แค่ด้วยความคลุมเครือ จึงมีความกังวลว่า FED อาจตัดสินใจขึ้นดอกเบี้ยก่อนปี 2566

- การโหวตร่างแก้ไขรัฐธรรมนูญ ถูกปัดตก 12 ฉบับ ทำให้มีการชุมนุมทางการเมือง แต่ไม่ได้มีผลต่อตลาดมากนัก

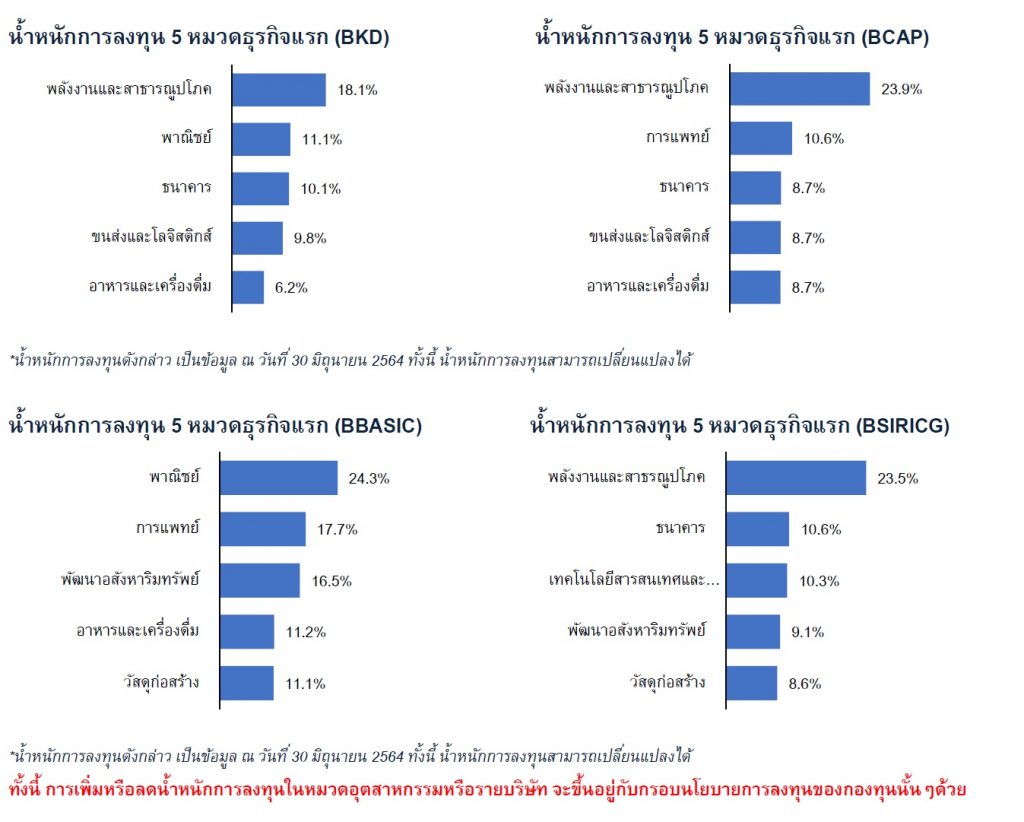

แนวโน้มของหมวดธุรกิจ

พลังงานและสาธารณูปโภค

- กลุ่มพลังงานจะถูกกดดันจากราคาน้ำมันอ่อนตัวลงต่อเนื่อง หลัง OPEC+ มีแนวโน้มเพิ่มกำลังการผลิตมากกว่เดิม ทำให้เรายังมองการปรับสูงขึ้นของ SET เป็นโอกาสในการ “เก็งกำไร” หรือ “ลดพอร์ต” เหมือนเดิม

ธนาคารพาณิชย์

- แนวโน้มกำไรไตรมาส 2Q2564 ที่กำลังจะประกาศคาดว่าเติบโตได้เด่นเพราะมีการตั้งสำรองที่ลดลงเนื่องจากช่วง COVID-19 รอบแรก (2Q2563) ในช่วงนั้นมีการตั้งสำรองฯไว้สูงมาก ทำให้คาดว่ากำไรสุทธิของกลุ่มธนาคารจะกลับมาเพิ่มขึ้นได้ในปี 2564F จากการตั้งสำรองที่เผื่อมาเยอะแล้วในช่วง 2 ปีที่ผ่านมา และยังมีมาตรการช่วยเหลือลูกหนี้จาก ธปท.อีกจนถึงสิ้นปี 2564 ขณะที่ปัจจุบัน Valuation กลุ่มยังถูก อยู่ที่ -1.50 SD Below 10-yr average PBV หรือที่ระดับ 0.7x PBV อีกทั้งราคาหุ้นกลุ่มธนาคารในช่วง 1 เดือน 3 เดือน Underperform ดัชนี SET จากความกังวล COVID-19 รอบสาม

การแพทย์

- เป็นกลุ่มที่ยังได้รับผลกระทบจาก COVID-19 รอบใหม่ค่อนข้างจำกัดกว่าอุตสาหกรรมอื่น จุดน่าสนใจของกลุ่มนี้กำไร 2Q64 จะกลับมาเป็นบวกทุกโรงพยาบาลแม้ช่วง 1Q64 กำไรกลุ่มลดลงราว 44.8% (YoY) จากฐานสูงในช่วงเดือน ม.ค. – ก.พ. 63 ซึ่งเป็นช่วงก่อนการระบาด COVID-19 โดยเฉพาะในกลุ่มของร.พ.ที่รับผู้ป่วยต่างชาติ Fly-in สูง เช่น BH, BDMS, PR9 ที่มีรายได้จากลูกค้ากลุ่มดังกล่าว 55%, 15%, 10% ของยอดขายปีปกติตามลำดับ โดยสัญญาณบวกประกอบด้วย 1) ความต้องการบริการที่เกี่ยวข้องกับ COVID เร่งตัวขึ้นมาก ทั้งการตรวจหาเชื้อซึ่งงวด 2Q64 การตรวจทุกร.พ. เพิ่มขึ้นกว่าเท่าตัวและคาดว่าจะเพิ่มอย่างมีนัยจาก 2Q63 ที่ภาวะระบาดต่ำกว่าปัจจุบันค่อนข้างมาก ในทางตรงกันข้ามแม้เชื่อว่าผลบวกต่อกลุ่มจากรายได้ที่เกี่ยวข้องกับ COVID-19 จะลดลงในงวด 2H64 ซึ่งจะเป็นกลุ่มร.พ.ประกันสังคม ที่มีฐานสูง แต่ร.พ. เอกชนอย่าง BDMS ยังคาดหวังความต้องการภายในประเทศจากกำลังให้บริการที่เพิ่มขึ้นต่อเนื่องได้

ขนส่งและโลจิสติกส์

- ความเร็วในการฉีดวัคซีนจะเป็นปัจจัยบวกหลัก หลังผลประกอบการยังเผชิญกับขาดทุนสุทธิเป็นไตรมาสที่สามติดต่อกัน

อาหารและเครื่องดื่ม

- ร้านอาหารส่วนใหญ่อยู่ในศูนย์การค้า / ห้างสรรพสินค้า ย่อมได้รับผลกระทบเพิ่มเติม จากเดิมสามารถเปิดเพื่อ Delivery ได้ ขึ้น ขณะที่สถานการณ์ COVID-19

ในไทยที่รุนแรงขึ้น ส่งผลต่อการกลับมานั่งรับประทานอาหารในร้านใช้เวลาอีกสักระยะ อย่างไรก็ดีสัดส่วนการขายจาก Delivery ไม่ได้สูงมากนัก อีกทั้งการถูกสั่งปิดจากทางราชการ เชื่อว่าจะทำให้การต่อรองเพื่อขอลดค่าเช่าทำได้ง่าย โดยในกลุ่มร้านอาหาร M ที่ไม่มีภาระหนี้สินและมีเงินสดในมือราว 7.7 พันล้านบาท เชื่อเพียงพอผ่านพ้นวิกฤติ หากราคาปรับตัวลงถือว่าน่าสนใจ (52 Week low อยู่ที่ 43.75 บาท) ทั้งนี้ การที่คนใช้ชีวิตอยู่บ้านมากขึ้น ขณะที่ร้านอาหารส่วนใหญ่ไม่ได้เปิด มีโอกาสเห็นการทำอาหารทานที่บ้านมากขึ้น หนุนต่อความต้องการใช้น้ำมันถั่วเหลือง

วัสดุก่อสร้าง

- ได้รับผลกระทบโดยตรงตั้งแต่การออกมาตรการปิดแคมป์คนงานและปิดไซต์งานก่อสร้างตั้งแต่วันที่ 28 มิ.ย. 64 เป็นเวลาอย่างน้อย 30 วัน เนื่องจาก Backlog

ของบริษัทรับเหมาก่อสร้างในตลาดหลักทรัพย์ อาทิ CK,NWR,SYNTEC,SEAFCO และ PYLON มีสัดส่วนส่วนงานส่วนใหญ่อยู่ในเขตพื้นที่กรุงเทพ-ปริมณฑล ได้แก่งานก่อสร้างรถไฟฟ้าและอาคารขนาดใหญ่ทั้งภาครัฐและเอกชน โดยผลกระทบยังมีไปตลอดทั้ง Supply Chain ไม่ว่าจะเป็นผู้ผลิตและจำหน่ายวัสดุก่อสร้าง อย่างเหล็กเส้น เหล็กโครงสร้างท่อเหล็ก สายไฟ ปูนซีเมนต์ คอนกรีต และวัสดุก่อสร้างอื่นๆที่ใช้ในงานก่อสร้างที่จะต้องลดกำลังการผลิตลงเนื่องจากสินค้าเต็มสต็อก และอาจไม่ได้รับชำระเงินค่าสินค้าตามกำหนดเนื่องจากบริษัทรับเหมาก่อสร้างเองก็ไม่ได้รับเงินค่าก่อสร้างจากผู้ว่าจ้างเช่นเดียวกัน รวมถึงเจ้าของโครงการอสังหาริมทรัพย์ที่อาจเปิดโครงการไม่ได้ตามกำหนด

พัฒนาอสังหาริมทรัพย์

- สภาพตลาดอสังหาริมทรัพย์ได้รับผลกระทบจากการแพร่ระบาดของโรค COVID-19 ไม่ต่างจากธุรกิจท่องเที่ยว ทั้งในส่วนของการผลิต และผู้ประกอบการที่ต้องการชะลอการขาย อย่างไรก็ตาม พบว่า COVID-19 เป็นตัวกระตุ้นให้ลูกค้าทีต้องการที่อยู่อาศัย (real demand) ตัดสินใจซื้อและโอนกรรมสิทธิ์เร็วขึ้น เนื่องจากความกังวลว่าเกณฑ์การพิจารณาอนุมัติสินเชื่ออาจถูกปรับให้รัดกุมยื่งกว่าเดิม ประกอบกับการมีบ้านสร้างเสร็จพร้อมโอนในตลาดเป็นจำนวนมากจากการระบายสินค้าของผู้ประกอบการผ่านโปรโมชั่นหลายรูปแบบ

อัพเดทหุ้นรายตัว

- บมจ. ปตท. (PTT) – หมวดพลังงานและสาธารณูปโภค

- PTT รายงานกำไรสุทธิ 1Q64 เพิ่มขึ้น 9 (QoQ) ที่ 3.2 หมื่นล้านบาท โดยหลักๆมาจากการกำไรที่เพิ่มขึ้นโดดเด่นของโรงแยกก๊าซฯที่มีมาร์จิ้นเพิ่มขึ้นตามราคาปิโตรเคมีที่ดีดตัวแรงอีกทั้งปริมาณการขายก๊าซเพิ่มขึ้นอีก 8.0% (QoQ) ทำให้ผลกำไรปกติเพิ่มขึ้น 94.3% (QoQ) มาอยู่ที่ 3.1 หมื่นล้านบาท

- ธุรกิจปิโตรเคมีและโรงกลั่นมีผลกำไรดีขึ้น โดยเฉพาะปิโตรเคมี ส่งผลให้ส่วนแบ่งกำไรจากบริษัทร่วมเพิ่มขึ้น 16% (QoQ) มาอยู่ที่ 9 พันล้านบาท แต่ทิศทาง 2H64 แนวโน้มกำไรอาจเห็นอ่อนตัวลงเพราะ Spread ปิโตรเคมีอาจอ่อนตัวจาก supply ใหม่ที่ทยอยเข้าสู่ตลาด

- ด้านการลงนาม MOU กับ Hon Hai Technology Group (Foxconn) ซึ่งเป็นผู้นำด้าน technological solution provider ระดับโลก สัญชาติไต้หวัน เพื่อร่วมศึกษาความเป็นไปได้ (feasibility study) ในการร่วมลงทุนสำหรับจัดตั้งโรงงานผลิต Platform ยานยนต์ไฟฟ้าในประเทศไทย ซึ่งคาดว่าจะได้ความชัดเจนในปี 2564 นี้

- ที่ผ่านมาได้มุ่งต่อยอดธุรกิจหลัก ก้าวสู่ธุรกิจใหม่ รุก “Clean Energy” (พลังงานสะอาด) และ “Life Science” (วิทยาศาสตร์เพื่อชีวิต)

- ได้รับคัดเลือกเป็นสมาชิกในดัชนีความยั่งยืนดาวโจนส์ (Dow Jones Sustainability Indices หรือ DJSI) ประจำปี 2563 ต่อเนื่องเป็นปีที่ 9 ในกลุ่มดัชนีโลก (World Index) และดัชนีตลาดเกิดใหม่ (Emerging Market Index) โดยได้คะแนนสูงสุดเป็นผู้นำในกลุ่มอุตสาหกรรม Oil & Gas Upstream & Integrated รางวัลบริษัทจดทะเบียนด้านนักลงทุนสัมพันธ์ยอดเยี่ยม (Best Investor Relations Awards) จากงาน “SET Awards 2020” ซึ่งนับเป็นครั้งที่ 2 ติดต่อกัน และยังได้รับการคัดเลือกให้อยู่ในรายชื่อ “หุ้นยั่งยืน” หรือ Thailand Sustainability Investment (THSI) ประจำปี 2563 รางวัลองค์กรที่มีความเป็นเลิศทางด้านการบริหารจัดการ ในงาน Thailand Corporate Excellence Awards 2020 และ รางวัลรัฐวิสาหกิจดีเด่น (SOE Award)

- บมจ. ปูนซีเมนต์ไทย (SCC) – หมวดวัสดุก่อสร้าง

- SCC ประกาศผลประกอบการ 2Q64 มีกำไรที่เด่น และ สูงสุดในรอบ 17 ไตรมาส 17,136 ลบ. (+15%QoQ, +83%YoY) ใกล้ จุดสูงสุดเดิมในไตรมาส 1Q60 ที่ทำสถิติไว้เท่ากับ 17,385 ลบ. มากกว่าเราคาดจะมีกำไรเท่ากับ 15,000 ลบ. แรงหนุนการเติบโตทั้งสามธุรกิจ

- ธุรกิจปิโตรเคมี มีกำไรในไตรมาส 2Q64 สูงถึง 10,392 ล้านบาท (+18%QoQ, +128%YoY) ได้ผลบวกจากสเปรด HDPE, PP และ PVC ที่มีสเปรดที่ดีในครึ่งแรกของไตรมาส 2Q64 นอกจากนี้ By product คือ Benzene , Toluene ก็มีสเปรดที่ดี รวมไปถึง ส่วนแบ่งกำไรจากเงินลงทุนจากปิโตรเคมีฯ เพิ่มเป็น 3,927 ลบ. (+9%QoQ, +331%YoY) จาก MMA, BD มีสเปรดที่สูงขึ้น

- ธุรกิจซีเมนต์และผลิตภัณฑ์ก่อสร้าง มีกำไรที่เติบโตจากปีก่อน 2,468 ล้านบาท (-12%QoQ, +27%YoY) แรงหนุนจากการส่งออก และ ตลาดซ่อมแซมมีการเติบโต รวมถึงมีการขายเป็น Solution มากขึ้น

- ธุรกิจบรรจุภัณฑ์ครบวงจร มีกำไรที่เติบโตโดดเด่น และ ทำสถิติสูงสุดใหม่ 2,263 ลบ. (+6%QoQ, +19%YoY) จากการขยายธุรกิจทั้งแบบ M&P (SOVI และ Go-Pak) และการเติบโตจากภายในอย่างต่อเนื่อง และ กลยุทธ์โซลูชันบรรจุภัณฑ์ครบวงจร และ การบรูณาการภายในห่วงโซ่คุณค่า

- ผลประกอบการครึ่งปีหลังของ SCC จะถูกกระทบจากธุรกิจปิโตรเคมีที่ลดลง และ ถูกกระทบจากการแพร่ระบาดขอ Covid-19 อย่างรุนแรง แต่กำไรครึ่งปีแรกคิดเป็นสัดส่วนถึง 71% ของประมาณการทั้งปี ซึ่งคาดการณ์ประมาณการแบบ คาดปี 2564 กำไรจะเด่น 44,892 ล้านบาทโตสูง 32% ในอนาคต 2 – 3 ปีข้างหน้าจะเข้าสู่เฟสของการเติบโต แรงหนุนจากทั้งสามธุรกิจ

- SCC ประกาศจ่ายปันผลกำไรครึ่งปีแรก 8.50 บาท คาดปีนี้จะจ่ายปันผล 16 – 17 บาท มากกว่าปีก่อนที่จ่ายปันผล 14 บาท

- บริษัทยังได้รับประโยชน์จากการที่ตลาดหลักทรัพย์จะเปลี่ยนเกณฑ์คำนวนดัชนีใหม่ โดยใช้มูลค่าหลักทรัพย์ตามราคาที่ปรับด้วย % การถือหุ้นของผู้ถือหุ้นรายย่อยหรือ Free Float Adjusted Market Capitalization เพื่อให้ดัชนีสะท้อนสภาพตลาดได้ดีขึ้น ทำให้คาดว่าจะมีเม็ดเงินส่วนเพิ่มจากกองทุน Passive Fund ที่ต้องปรับสัดส่วนการลงทุนการถือหุ้น SCC ตาม SET50 เกณฑ์ใหม่เข้ามาอีกประมาณ 1.2 พันล้านบาท

- บมจ. ซีพี ออลล์ (CPALL) – หมวดพาณิชย์

(2564F: Core EPS 1.68 บาท, Core PER 36.0 เท่า, Dividend Yield 1.4%, ROE 15.1%, Free Float 57.5%)

- การเติบโตของยอดขายจากสาขาเดิม (SSSG) เดือนพ.ค. – มิ.ย. ที่ลดลงทำให้คาดว่ายอดขายไตรมาส 2Q64 จะเติบโต 0% เพราะได้รับผลกระทบจากการลดเวลาเปิดร้านเซเว่นฯ ตามมาตรการควบคุมการระบาดของ COVID-19

- คาดว่าอัตรากำไรขั้นต้นจะลดลง 12 bps เป็น 4% เนื่องจากสัดส่วนสินค้าที่มีอัตรากำไรต่ำเพิ่มขึ้นจากการขายสินค้าแพกใหญ่

- ค่าใช้จ่ายทางการเงินเพิ่มขึ้น จากภาระหนิ้สิน Bridging loan ที่ใช้ในการซื้อโลตัส ขณะที่ส่วนแบ่งกำไรจากโลตัสยังน้อยเนื่องจากยอดขายชะลอลง

- ผลกระทบจากการระบาดของ COVID-19 และการบันทึกค่าใช้จ่ายเกี่ยวกับรีไฟแนนซ์จะทำให้กำไร 2Q64 ลดลงทั้ง QoQ และ YoY อย่างไรก็ดีกำไรจะฟื้นตัวใน 2H64 จากยอดขายเพิ่มขึ้นหลังมีการฉีดวัคซีนได้มากขึ้นและมาตรการกระตุ้นด้านการอุปโภคบริโภค

- บริษัทท่าอากาศยานไทย จำกัด (AOT) – หมวดขนส่งและโลจิสติกส์

(2564F: EPS -0.98 บาท, Norm PER -62.8 เท่า, Dividend Yield 0.0%, ROE -12.4%)

- คาดว่ารายได้ค่าบริการจะลดลงจนทำให้บริษัทขาดทุนงวดบัญชี 3Q64 (สิ้นสุด มิ.ย. 64) เพิ่มขึ้นอีก 9% QoQ มาอยู่ที่ -3.83 พันล้านบาท

- การเดินทางในประเทศที่ลดลงหลังการระบาด COVID-19 ที่รุนแรงขึ้นนับตั้งแต่เดือนเม.ย. ส่งผลให้ผู้ใช้บริการลดลง 9% QoQ แต่ส่วนใหญ่มาจากผู้ใช้บริการในประเทศที่มีค่าธรรมเนียมต่ำ จึงไม่สร้างผลกระทบที่สูง ขณะที่ผู้ใช้บริการต่างชาติเพิ่มขึ้นเล็กน้อยจากงวดบัญชี 2Q64 ช่วยชดเชยบางส่วน ขณะที่ต้นทุนการดำเนินงานทรงตัว QoQ

- ผลการดำเนินงานปกติเดือนเม.ย.–มิ.ย.2564 จะขาดทุนหนักแต่เป็นจุดต่ำสุดจาก COVID-19 ระลอกใหม่ส่งผลต่อจำนวนผู้โดยสารให้อยู่ในระดับต่ำ

- ราคาหุ้นปรับตัวลงแรงปลายเดือนมิ.ย.จาก 68 บาทสู่ระดับ 61 บาท หลังการระบาดของ COVID-19 สายพันธ์เดลต้า เชื่อว่าผู้ติดเชื้อใหม่จะถึงจุดพีคในเดือนก.ค. ตรงกับจังหวะที่นักลงทุนกลับมาซื้อหุ้นโดยมองข้ามผลการดำเนินงานปัจจุบันที่ยังไม่ดี และเมื่อการฉีดวัคซีนเร่งตัวขึ้น จะทำให้ผลการดำเนินงานเริ่มฟื้นตัวนปีถัดไป

- บริษัท กรุงเทพดุสิตเวชการ (BDMS) – หมวดการแพทย์

- เป็นบริษัทหนึ่งในเครือข่ายโรงพยาบาลที่มีชื่อเสียงที่สุดในภูมิภาคเอเชียแปซิฟิก ได้รับการจัดอันดับให้อยู่ในกลุ่มโรงพยาบาลเอกชน 5 อันดับแรกของโลกในด้านมูลค่าหลักทรัพย์ตามราคาตลาด (Market Capitalization) โรงพยาบาล 14 แห่ง จากทั้งหมด 49 แห่งในเครือ BDMS ได้รับการรับรองมาตรฐาน JCI (Joint Commission International) ซึ่งเป็นผู้นำด้านการรับรองมาตรฐานการดูแลรักษาทางการแพทย์ระดับสากล จึงเชื่อมั่นได้ว่าเรามีความเชี่ยวชาญในการให้บริการด้านสุขภาพที่ดีที่สุดแก่ผู้ป่วยตามหลักมาตรฐานสากล พรั่งพร้อมด้วยเทคโนโลยีอันทันสมัยและทีมแพทย์สหสาขาผู้เชี่ยวชาญอย่างไรก็ตาม

- คาดการณ์กำไรใน 2Q64 อยู่ที่ 6 พันล้านบาท เติบโต 249%yoy กลับเข้าใกล้เคียงกำไรราย ไตรมาสช่วงก่อน COVID เฉลี่ยไตรมาสละ 2.0 พันล้านบาท หนุนจากทั้งผลฐานต่ำ ที่มีการ Lockdown งวด 2Q63 ประกอบกับ รายได้รวมที่ฟื้นตัวดีชึ้น จากรายได้เสริมที่เกี่ยวกับ COVID เช่น การตรวจ COVID-19 ที่เฉลี่ยราว 3.5 พันราย/วัน (จากราว 1.5 พันราย/วัน ในงวด 1Q64) รวมถึง บริการรักษาผู้ป่วย COVID เตียงรวมราว 1.6-1.8 พันเตียง โดยเป็น การทยอยเพิ่มจากเม.ย.-มิ.ย.64 คิดเป็นราว 20% ของกำลังให้บริการทั้งหมดในเครือที่มี ราว 8.6 พันเตียง ซึ่งหากรวมผู้ป่วยโรคปกติ อัตราใช้บริการงวด 2Q64 จะสูงราว 60%- 70% ใกล้เคียงก่อน COVID และยังมีHospitel อีกราว 500 ห้อง ภาพรวมหนุนรายได้รวม เติบโต 22%yoy ใน 2Q64 ขณะที่ Net profit margin เพิ่มเป็น 9.5% จาก 3.3% งวด 2Q64 หลักๆจากผลประหยัดต่อขนาด จากการเปิดให้บริการด้าน COVID มากขึ้น + การ บริหารค่าใช้จ่ายภายในที่ดีขึ้นเทียบกับช่วง COVID ระบาดระยะแรก

- ราคาหุ้นปัจจุบันปรับตัวเพิ่มขึ้น 10.6%YTD เทียบกับกลุ่มรพ.ที่ปรับเพิ่ม 19.1% เชื่อว่ายัง Laggard กว่า เทียบกับกลุ่มรพ.ประกันสังคมที่มีการเก็งกำไรขึ้นมามาก แต่หากพิจารณา ความต่อเนื่องการเติบโตในปี 2565 เชื่อว่า BDMS ยังคาดหวังความต่อเนื่องได้มากกว่าเพราะยังมีเรื่องdkiบริการวัคซีนทางเลือก Moderna ที่บริษัทน่าจะเริ่มได้รับจัดสรรราว 2.4 แสนโดส ตั้งตั้งแต่งวด 4Q64 ซึ่งคาดว่ารายได้จากวัคซีนทางเลือกน่าจะมีความต่อเนื่องในระยะยาวนับจากปี 2564 เหมือนวัคซีนไข้หวัดใหญ่ในปัจจุบัน

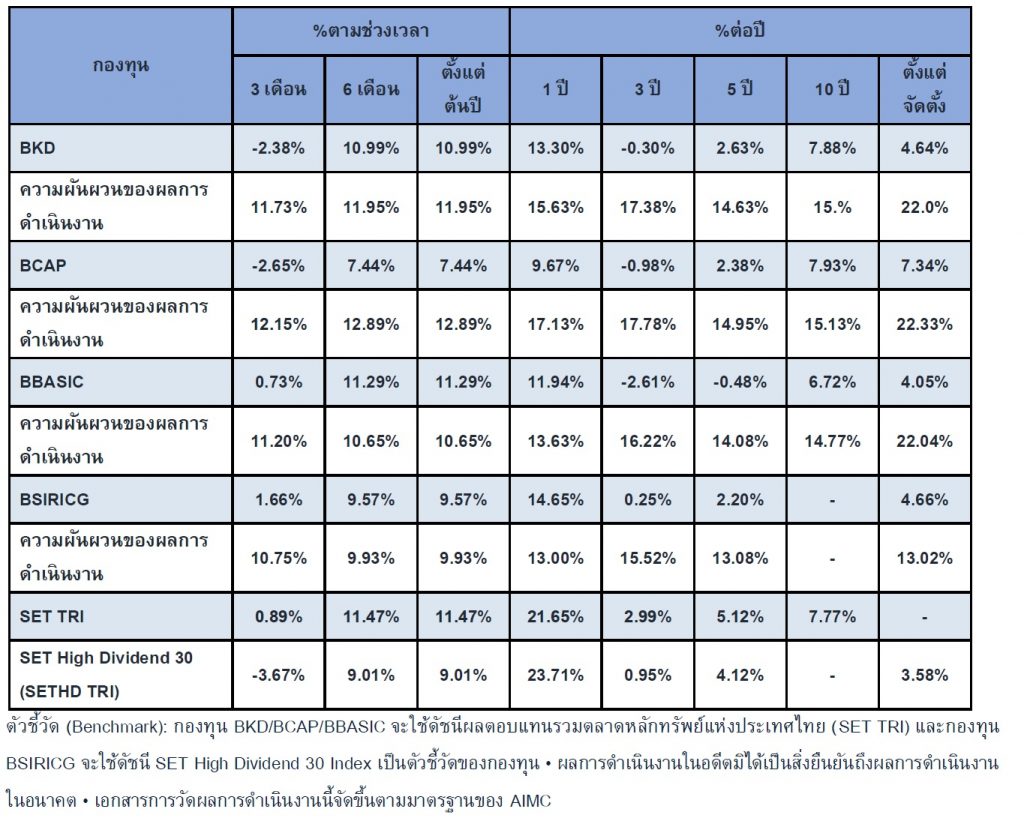

ผลการดำเนินงานและความผันผวนของผลการดำเนินงาน ณ วันที่ 30 มิถุนายน 2564

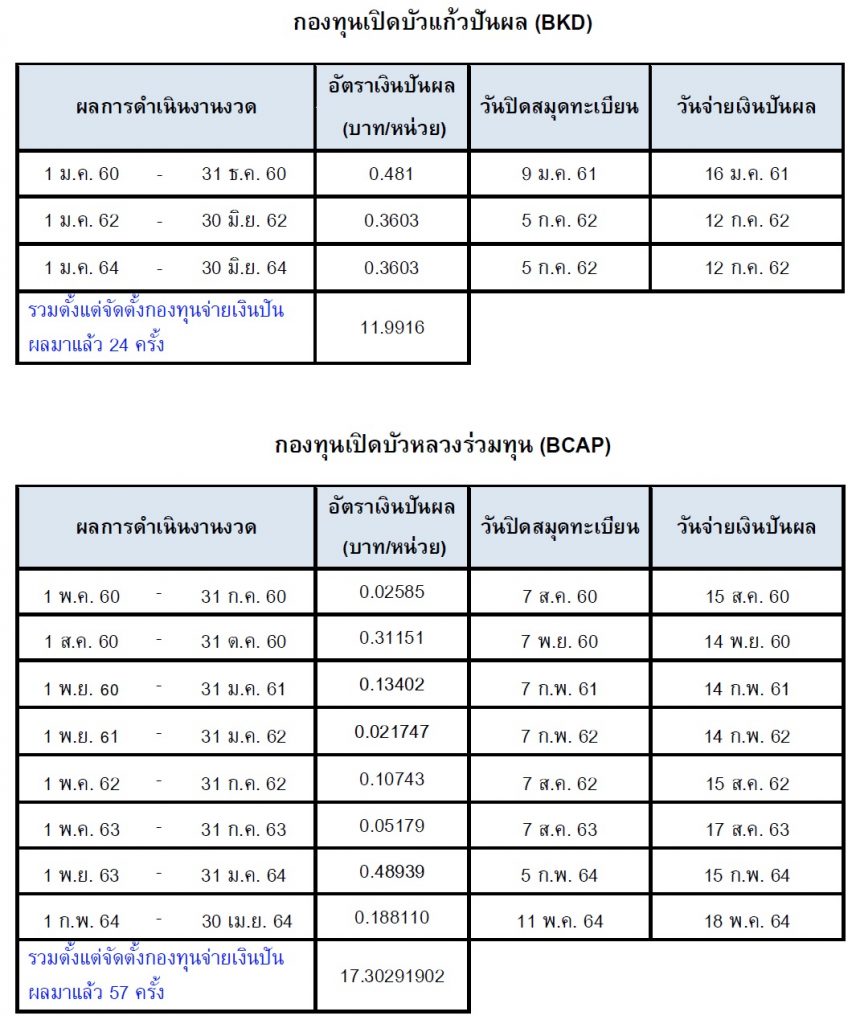

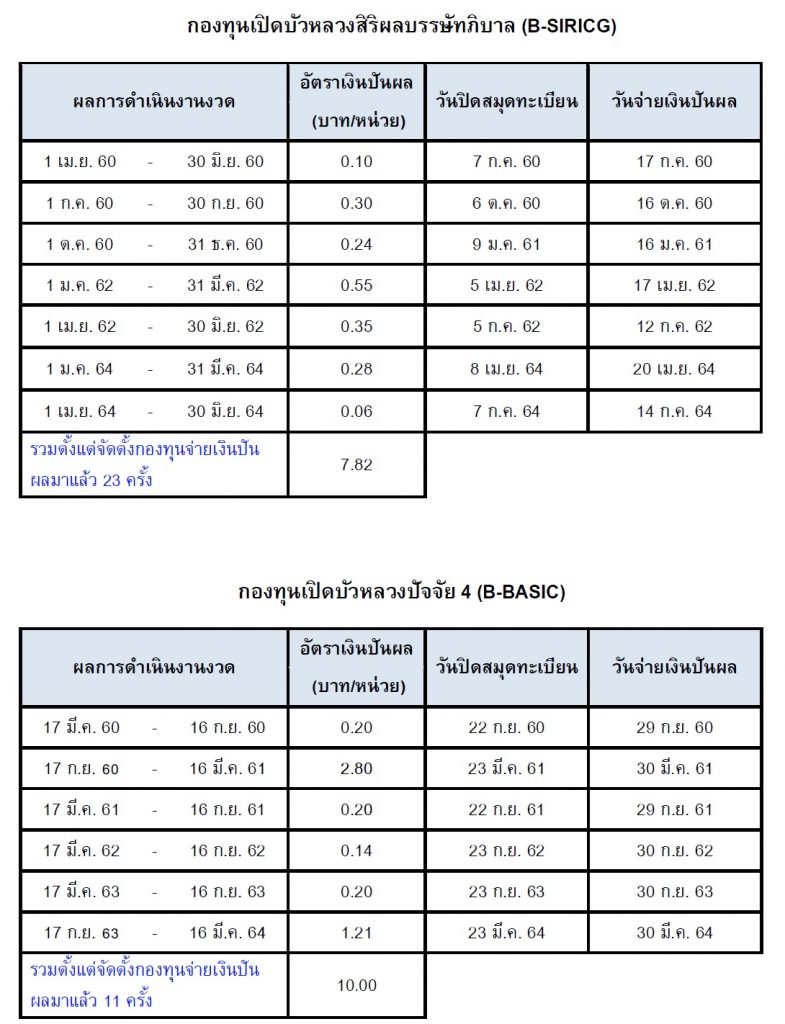

ประวัติการจ่ายเงินปันผล

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต