ภาพรวมตลาด

ภาวะตลาดตราสารหนี้ไทยในเดือน ก.ค. ที่ผ่านมา อัตราผลตอบแทนพันธบัตรระยะสั้นอายุไม่เกิน 1 ปี ปรับเพิ่มขึ้นเล็กน้อยไม่เกิน +2 bps. ขณะที่อัตราผลตอบแทนพันธบัตรระยะยาวปรับลดลงในช่วง -1 ถึง -29 bps. โดยเป็นการปรับลดลงตามอัตราผลตอบแทนพันธบัตรระยะยาวของสหรัฐฯ เป็นหลัก ท่ามกลางความกังวลเกี่ยวกับการฟื้นตัวทางเศรษฐกิจ ประกอบกับความเสี่ยงจากการแพร่ระบาดของ COVID-19 สายพันธุ์ Delta รวมถึงการลดลงของราคาน้ำมันดิบซึ่งทำให้ความกังวลด้านเงินเฟ้อผ่อนคลายลง

สำหรับปัจจัยในประเทศ นักลงทุนยังคงกังวลเกี่ยวกับสถานการณ์เศรษฐกิจไทยที่มีแนวโน้มฟื้นตัวช้า จากจำนวนผู้ติดเชื้อ COVID-19 ที่มีจำนวนเพิ่มขึ้น ปริมาณวัคซีนและอัตราเร่งในการฉีดวัคซีนที่ยังอยู่ในระดับต่ำ รวมถึงประสิทธิภาพของวัคซีนในการรับมือกับไวรัสสายพันธุ์ Delta และมาตรการล็อกดาวน์เพื่อควบคุมการแพร่ระบาดที่เข้มงวดมากยิ่งขึ้น ทำให้นักลงทุนคาดว่าธนาคารแห่งประเทศไทย (ธปท.) อาจจำเป็นต้องคงอัตราดอกเบี้ยไว้ในระดับต่ำนานกว่าที่คาดการณ์ไว้เดิม

ด้านสำนักงานบริหารหนี้สาธารณะ (สบน.) ประกาศแผนการก่อหนี้เพิ่มเติมสำหรับปีงบประมาณนี้ จำนวน 1.50 แสนล้านบาท โดยในจำนวนนี้จะเป็นการก่อหนี้โดยการออกพันธบัตรรัฐบาล (Loan bond) จำนวน 5 หมื่นล้านบาท ทำให้มูลค่าการออกพันธบัตรในไตรมาสนี้เพิ่มขึ้นจากประมาณการเดิมที่ 1.81 แสนล้านบาท เป็น 2.31 แสนล้านบาท ทั้งนี้ นางแพตริเซีย มงคลวนิช ผู้อำนวยการ สบน. กล่าวว่า เมื่อปรับปรุงแผนการบริหารหนี้สาธารณะครั้งนี้แล้ว สัดส่วนหนี้สาธารณะต่อ GDP ณ สิ้นปีงบประมาณนี้คาดว่าจะอยู่ที่ 58.88% ซึ่งยังอยู่ภายใต้กรอบวินัยการเงินการคลังที่กำหนดไว้ไม่เกิน 60%

ทางด้านธนาคารกลางสหรัฐฯ (Fed) มีมติคงนโยบายการเงินในการประชุมในวันที่ 27 – 28 ก.ค. โดยคงอัตราดอกเบี้ยนโยบาย Federal Funds Rate ไว้ที่ระดับต่ำ 0 – 0.25% และระบุเช่นเดิมว่าจะคงอยู่ที่ระดับดังกล่าวจนกว่าตลาดแรงงานจะอยู่ในระดับที่คณะกรรมการประเมินว่าเป็นระดับการจ้างงานเต็มศักยภาพและเงินเฟ้อเร่งตัวขึ้นสู่ระดับ 2% และเกินระดับดังกล่าวพอสมควรเป็นระยะเวลาหนึ่ง

นอกจากนี้ ยังคงวงเงินการเข้าซื้อสินทรัพย์ (QE) อย่างน้อย 1.2 แสนล้านดอลลาร์สหรัฐฯ ต่อเดือน พร้อมทั้งระบุว่าจะเข้าซื้อไปจนกว่าจะเห็นพัฒนาการที่ชัดเจนว่าการจ้างงานจะกลับเข้าสู่ระดับที่คณะกรรมการประเมินว่าเป็นการจ้างงานเต็มศักยภาพและเงินเฟ้อเข้าสู่เป้าหมาย ซึ่งสอดคล้องกับที่นายเจอโรม พาวเวล ประธาน Fed กล่าวในแถลงการณ์รอบครึ่งปีว่าด้วยนโยบายการเงินและภาวะเศรษฐกิจสหรัฐต่อสภาคองเกรสในวันที่ 15 ก.ค. ว่า Fed จะยังคงเดินหน้าซื้อสินทรัพย์ (QE) ที่ระดับ 1.2 แสนล้านดอลลาร์สหรัฐฯ ต่อเดือน และจะยังไม่เร่งปรับขึ้นอัตราดอกเบี้ย โดยมองว่าอัตราเงินเฟ้อที่เร่งตัวขึ้นเป็นเพียงปัจจัยชั่วคราวจากการเปิดเศรษฐกิจและจะปรับตัวลดลงเมื่อสถานการณ์กลับสู่ภาวะปกติ อีกทั้งตลาดแรงงานยังคงปรับตัวต่ำกว่าระดับก่อนเกิด COVID-19 ดังนั้น เศรษฐกิจสหรัฐฯ จึงยังคงห่างไกลจากเป้าหมายของ Fed

เมื่อวันที่ 4 ส.ค. ที่ผ่านมธนาคารแห่งประเทศไทย (ธปท.) มีการจัดการประชุมคณะกรรมการนโยบายการเงิน (กนง.) คณะกรรมการฯ มีมติ 4 ต่อ 2 คงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 0.50% โดยกรรมการฯ ส่วนใหญ่เห็นว่ามาตรการการเงินจะมีประสิทธิผลมากกว่าการลดอัตราดอกเบี้ยที่ปัจจุบันอยู่ในระดับต่ำ ขณะที่กรรมการ 2 ท่าน เห็นควรให้ลดอัตราดอกเบี้ยเพื่อเป็นมาตรการเสริมในการช่วยพยุงเศรษฐกิจและรองรับแนวโน้มเศรษฐกิจที่มีความเสี่ยงสูงในระยะข้างหน้า นอกจากนี้ ยังปรับลดคาดการณ์ GDP ลงเหลือ +0.7% ในปีนี้ และ +3.7% ในปีหน้า ซึ่งลดลงจากคาดการณ์เดิมในการประชุมเดือน มิ.ย. ที่ +1.8% ในปีนี้ และ +3.9% ในปีหน้า โดยปรับลดลงตามการบริโภคภาคเอกชนที่ได้รับผลกระทบมากในปีนี้และแนวโน้มนักท่องเที่ยวต่างชาติที่ปรับลดลงมากในปีหน้า

มุมมองด้านอัตราดอกเบี้ยนโยบาย

กองทุนบัวหลวงคาดว่า ธปท. จะคงอัตราดอกเบี้ยนโยบายที่ระดับ 0.5% ตลอดปีนี้ด้วยสภาวะเศรษฐกิจไทยที่ยังคงเปราะบางและจะมุ่งเน้นการดำเนินนโยบายที่ตรงจุดมากกว่า แต่อาจมีการปรับลดประมาณการณ์การขยายตัวของเศรษฐกิจเพิ่มเติมได้

แนวโน้มตลาดตราสารหนี้ไทยในระยะต่อไป กองทุนบัวหลวงคาดว่าอัตราผลตอบแทนพันธบัตรระยะสั้นอายุไม่เกิน 2 ปี จะทรงตัวในระดับต่ำใกล้เคียงกับอัตราดอกเบี้ยนโยบายที่ 0.5% ขณะที่อัตราผลตอบแทนพันธบัตรระยะยาวยังมีความเสี่ยงที่จะปรับเพิ่มขึ้นได้ตามอัตราผลตอบแทนพันธบัตรสหรัฐฯ ที่มีโอกาสปรับเพิ่มขึ้นตามแนวโน้มการฟื้นตัวทางเศรษฐกิจ รวมถึงคาดว่า Fed จะเริ่มส่งสัญญาณปรับลดวงเงินการเข้าซื้อสินทรัพย์ (QE Taper) ในช่วงครึ่งหลังของปี

อย่างไรก็ตาม อัตราผลตอบแทนพันธบัตรไทยอาจจะปรับเพิ่มขึ้นได้จำกัดจากปัจจัยด้านเศรษฐกิจในประเทศที่มีแนวโน้มฟื้นตัวช้า ทั้งนี้ มีปัจจัยที่จะต้องติดตาม ได้แก่ การประชุม Jackson Hole Symposium ในวันที่ 26 – 28 ส.ค. ซึ่งเป็นการประชุมที่ Fed มักใช้สื่อสารกับสาธารณะในช่วงเวลาที่จะมีการปรับเปลี่ยนทิศทางของนโยบายการเงิน โดยคาดว่ามีโอกาสที่ Fed จะส่งสัญญาณเบื้องต้นถึงการลดวงเงินการเข้าซื้อสินทรัพย์ (QE Taper) ในการประชุมนี้

นอกจากนี้ ยังต้องติดตามตัวเลขเศรษฐกิจต่าง ๆ และสถานการณ์การแพร่ระบาดของ COVID-19 ซึ่งเป็นปัจจัยเสี่ยงสำคัญต่อการฟื้นตัวของเศรษฐกิจ รวมถึงติดตามจำนวนผู้ติดเชื้อและผู้เสียชีวิตในประเทศ แผนการจัดหาและแจกจ่ายวัคซีน และมาตการต่าง ๆ ของภาครัฐ

ปัจจัยบวก/ลบต่อกองทุน

(+) กองทุน B-TNTV ยังเป็นที่พักเงินที่ดี สำหรับผู้ถือหน่วยที่ไม่ต้องการเผชิญกับความไม่แน่นอนของเศรษฐกิจโลก

(+) เศรษฐกิจฟื้นตัวช้า/เงินเฟ้อต่ำ/ธปท. ดำเนินนโยบายผ่อนคลาย

(+) กองทุน B-TNTV เน้นการลงทุนในหุ้นกู้ของกิจการที่มีกระแสเงินสด สภาพคล่องที่ดี ได้รับผลกระทบจาก COVID-19 ที่ต่ำ และโอกาสถูกปรับลดอันดับความน่าเชื่อถือน้อย

(+) เป็นกองทุนที่ไม่มีความเสี่ยงเรื่องค่าเงินเพราะลงทุนแต่ในพันธบัตรรัฐบาลไทยและตราสารหนี้ในประเทศ

(+) คาดว่ากนง.คงดอกเบี้ยนโยบาย ทำให้ส่งผลบวกต่อตราสารหนี้ระยะสั้น

(+) การระบาดระลอกสามของ COVID-19/การฉีดวัคซีนที่ล่าช้า/ความไม่แน่นอนทางการเมือง/

(-) อุปทานพันธบัตรมีแนวโน้มสูงขึ้นในไตรมาส 4/2564 จากการใช้มาตรการงบประมาณขาดดุลที่เพิ่มขึ้น

(-) คาดการณ์การเริ่มเจรจาลดการอัดฉีดเงินเข้าระบบของ FED ช่วงครึ่งหลังของปี 2564

(-) อัตราผลตอบแทนพันธบัตรสหรัฐฯ ปรับเพิ่มขึ้น

กลยุทธ์ในการบริหารกองทุน: กลยุทธ์ในการบริหารกองทุน: กองทุนมีกลยุทธ์การลงทุนมุ่งหวังผลตอบแทนระยะสั้นให้ดีกว่าดัชนีชี้วัด (Active Management) โดยคัดเลือกการลงทุนในตราสารหนี้ภาครัฐและ เอกชนที่ให้ผลตอบแทนเหมาะสมสอดคล้องกับความเสี่ยง

- ทั้งนี้ ทีมจัดการลงทุนประมาณการว่า ผลตอบแทนมองไปข้างหน้า 1 ปี หลังหักค่าใช้จ่ายและค่าธรรมเนียมน่าจะอยู่ราว 0.40 – 0.55% ต่อปี

- Portfolio Duration (ตราสารที่กองทุนถือครองมีอายุเฉลี่ย) 0.17 ปี ข้อมูล ณ วันที่ 30 ก.ค. 2564

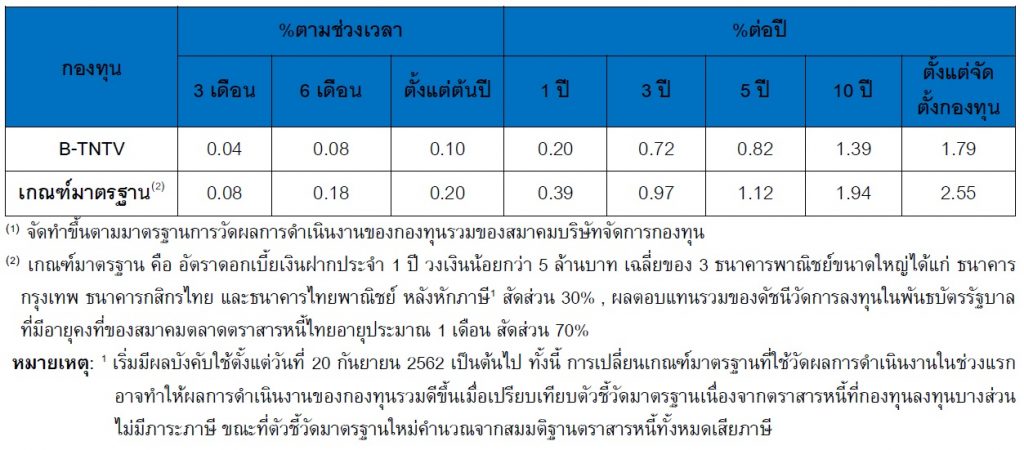

ผลการดำเนินงานของกองทุน ณ 30 ก.ค. 2564

สัดส่วนการลงทุน (% ของมูลค่าทรัพย์สิน ข้อมูล ณ 30 ก.ค. 2564)

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต