สรุปความ

BF Economic Research

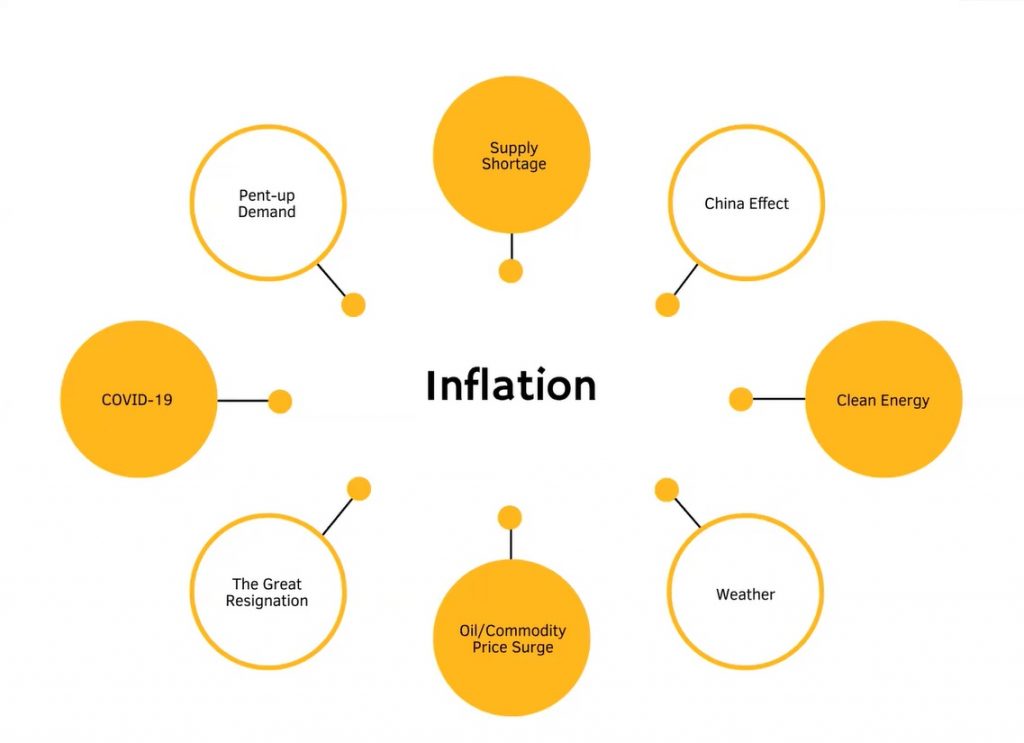

สำหรับการสรุปสถานการณ์เศรษฐกิจในครั้งนี้จะเริ่มต้นด้วยประเด็นของ Inflation หรือเรื่องของเงินเฟ้อ ทุกครั้งที่เกิดประเด็นเงินเฟ้อขึ้นมา ในฐานะนักเศรษฐศาสตร์ที่อยู่ในวงการการลงทุน ต้องบอกว่าเรื่อง ผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ยังไม่น่ากลัวเท่าประเด็นเงินเฟ้อ โดยเวลาที่มีเงินเฟ้อ เราจำเป็นต้องเข้าไปดูรายละเอียดค่อนข้างมาก

เวลาตรวจร่างกาย แล้วคุณหมออ่านผลการตรวจเลือดของเรา แล้วทักว่าคลอเรสเตอรัลสูงขึ้น ซึ่งคลอเรสเตอรัลที่สูงขึ้นมาจากไขมันดีหรือไขมันร้าย ก็มีความคล้ายคลึงกันกับตรรกะของเรื่องเงินเฟ้อ โดยเวลาที่เงินเฟ้อปรับขึ้นมา นักเศรษฐศาสตร์จะต้องไปพิจารณาว่าเป็นเงินเฟ้อจากตัวดีหรือตัวร้าย

เงินเฟ้อตัวดีนั้น คือ ระดับราคาสินค้าที่ปรับสูงขึ้น เนื่องจากผู้บริโภคมีความต้องการในสินค้ามากขึ้น จึงยอมจ่ายแพงขึ้น ซึ่งเราอาจจะได้เห็นเรื่องนี้ ในช่วงที่ราคาบ้านในสหรัฐฯ ปรับขึ้นสูงมากในช่วงไตรมาสที่ 1-2 ของปีนี้ ซึ่งธนาคารกลางสหรัฐฯ (Fed) ก็ไม่ค่อยกังวล เพราะคนมีความสามารถในการซื้อ โดยในช่วงเวลานั้นราคารถมือสองก็ปรับขึ้นมากๆ เช่นกัน เพราะรถยนต์มือหนึ่งผลิตไม่ทัน ซึ่งในเวลานั้นคนไม่ค่อยกังวลเรื่องเงินเฟ้อ ส่วนประธาน Fed เองก็ระบุว่า เงินเฟ้อแบบนี้น่าจะเกิดขึ้นเพียงชั่วคราว โดยใช้คำว่า “Transitory” คือเกิดขึ้นในช่วงเวลาสั้นๆ

เมื่อมาถึงปลายไตรมาสที่ 3 เข้าสู่ไตรมาสที่ 4 อัตราเงินเฟ้อก็ยังปรับตัวขึ้นไม่หยุด แต่ว่าที่มาของเงินเฟ้อไม่ได้มาจากความต้องการในบ้านและรถยนต์อีกแล้ว กลับมาจากระดับราคาต้นทุนวัตถุดิบสำคัญปรับเพิ่มมากขึ้น เช่น ราคาน้ำมันที่ปรับเพิ่มสูง ซึ่งราคาน้ำมันที่เพิ่มขึ้นสูงมีแรงพิเศษที่จะนำพาให้ต้นทุนอื่นๆ ปรับขึ้นไปด้วย โดยน้ำมันที่ปรับขึ้น มีทั้งน้ำมันดิบ น้ำมันที่เติมในรถยนต์ น้ำมันเติมในเครื่องบิน น้ำมันปาล์ม เมื่อเป็นเช่นนี้ต้นทุนการผลิตสินค้าขั้นกลางจึงปรับขึ้นไปด้วย ซึ่งยังไม่ได้นับรวม ข้าวสาลี แป้งสาลี กาแฟ ซึ่งเป็นวัตถุดิการผลิตสินค้าขั้นกลาง กลุ่มขนมซองหรือขนมถุง ดังนั้นต้นทุนการผลิตขนมซองหรือขนมถุงย่อมเพิ่มขึ้นแน่นอน เพราะมีการส่งผ่านต้นทุนการผลิตจากวัตถุดิบขั้นต้น ไปสู่การผลิตขั้นกลาง

เวลาไปถึงขั้นนี้แล้ว นักลงทุนอาจต้องพิจารณาว่ากลุ่มไหนที่ส่งผ่านต้นทุนไปยังผู้บริโภคได้เต็มที่ หากทำได้ก็จะไม่ถูกกระทบ แต่กลุ่มไหนที่เผชิญต้นทุนการผลิตเพิ่มขึ้นมากๆ แต่ไม่สามารถส่งผ่านต้นทุนไปยังผู้บริโภคได้ ต้องแบกรับต้นทุนไว้เอง เพราะเกรงว่าผู้บริโภคจะไม่ซื้อ กลุ่มนี้นักลงทุนอาจต้องระมัดระวังลงทุน เพราะส่วนต่างกำไรจะถูกบีบจากต้นทุนเงินเฟ้อที่เพิ่มมากขึ้น

จะเห็นได้ว่าภาพของเงินเฟ้อที่เห็นในช่วงไตรมาส 1-2 เปลี่ยนมาสู่ไตรมาส 3-4 ไม่เหมือนเดิมอีกแล้ว เมื่อไหร่ก็ตามที่เงินเฟ้อดีหายไป แล้วกลายเป็นเงินเฟ้อที่ไม่ดี เหมือนไขมันตัวร้ายกลับขึ้นมา นักลงทุนต้องระมัดระวัง โดยเวลาที่ต้นทุนการผลิตปรับเพิ่มขึ้น สิ่งที่นักเศรษฐศาสตร์เป็นกังวลก็คือราคาน้ำมัน ตามเหตุผลที่กล่าวไปว่า เป็นแรงส่งให้ต้นทุนอื่นๆ ปรับขึ้น

ทั้งนี้ ยังมีประเด็นอื่นๆ ที่ผลักดันต้นทุนการผลิตอีก ได้แก่ เรื่องการเปิดๆ ปิดๆ ประเทศ ที่มีผลต่อการผลักดันต้นทุนการผลิตด้วย เนื่องจากในกลุ่มการผลิต หรือธุรกิจที่อาศัยแรงงานต่างด้าวมากๆ เวลาที่เกิดการเปิด-ปิดประเทศจากเรื่องโควิด-19 ก็จะทำให้การเคลื่อนไหวของแรงงานเกิดปัญหาชะงักงันขึ้น

นอกจากนี้ ยังมีประเด็นที่จีนออกนโยบายมาจำนวนมาก ซึ่งล้วนส่งผลกระทบกับสินค้าที่มีความเกี่ยวข้องกับพลังงาน เนื่องจากจีนเป็นผู้ใช้พลังงานค่อนข้างมาก และวัตถุดิบในการผลิตพลังงานส่วนใหญ่ในจีนเป็นถ่านหิน แต่จีนต้องการปรับเปลี่ยนมาใช้พลังงานสะอาดมากขึ้น โดยมีการจำกัดปริมาณถ่านหิน ทำให้เกิดภาวะพลังงานไฟฟ้าไม่เพียงพอกับความต้องการใช้งาน ซึ่งก็ทำให้จีนต้องออกมาดำเนินนโยบายเกี่ยวกับถ่านหินอีก ทำให้เกิดการเคลื่อนไหวรุนแรงของราคาถ่านหินในช่วงเวลานี้

อีกประเด็นที่ส่งผลกระทบต่อราคาวัตถุดิบ ก็คือสภาวะอากาศที่แปรปรวนทั่วโลก โดยในช่วงที่สหรัฐฯ เผชิญกับพายุไอดา มีโรงงานที่เกี่ยวข้องกับพลังงานหลายแห่งจำเป็นต้องปิดตัวไปและต้องบูรณะขึ้นมาใหม่ ซึ่งต้องใช้เวลา

ทุกเรื่องนี้ แม้จะมาจากต่างแหล่ง แต่นำไปสู่ผลลัพธ์เดียวกันคือ มีผลทำให้ต้นทุนการผลิตปรับสูงขึ้น ดังนั้นหากนักลงทุนเห็นข่าวแล้วคิดว่าเงินเฟ้อน่าจะกลับลงมาในอีกไม่กี่เดือนข้างหน้า อาจจะต้องพิจารณาอีกครั้งว่าจะเป็นไปได้หรือไม่ เพราะเงินเฟ้อส่วนใหญ่ที่มาจากภาคการผลิต เมื่อปรับขึ้นแล้วจะไม่ค่อยปรับลดลงรวดเร็ว แต่มักจะลอยอยู่สูงในระยะเวลาหนึ่ง ในขณะที่ฝั่งความต้องการซื้อปรับขึ้นและลดลงได้รวดเร็วมาก

อีกประเด็นที่เงินเฟ้อเข้าไปมีส่วนค่อนข้างมาก คือ นโยบายการเงิน โดยจะเห็นข่าวว่า ประเทศฝั่งพัฒนาแล้วนอกจากสหรัฐฯ กำลังพิจารณาว่าจะปรับขึ้นอัตราดอกเบี้ยเลยโดยไม่รอสหรัฐฯ ดีหรือไม่ ได้แก่ อังกฤษ ออสเตรเลีย ซึ่งทั้ง 2 ประเทศส่งสัญญาณเบาๆ แล้วว่าจะปรับดอกเบี้ยขึ้นไปโดยไม่รอเฟด เพราะว่าเงินเฟ้อเป็นดัชนีชี้วัดผลงาน หรือ KPI ของธนาคารกลางที่จำเป็นจะต้องรักษาระดับเงินเฟ้อให้อยู่ในกรอบที่ยอมรับได้ ธนาคารกลางประเทศไหนที่เริ่มยอมรับการปรับขึ้นมากๆ ของเงินเฟ้อไม่ได้ อาจต้องพิจารณาปรับอัตราดอกเบี้ยขึ้น

ทั้งนี้ สัปดาห์ที่ผ่านมา เฟดมีการประชุมประจำเดือน พ.ย. เกิดขึ้น ซึ่งนโยบายที่เฟดประกาศออกมา นอกจากมีผลต่อการตัดสินใจลงทุนแล้ว ยังมีความเกี่ยวพันกับอัตราผลตอบแทนพันธบัตรสหรัฐฯ ซึ่งเป็นตัวแปรที่มีผลต่อการตัดสินใจลงทุนด้วย

ก่อนที่จะมีการประชุม US 10 Year Treasury หรือ เส้นอัตราผลตอบแทนพันธบัตรสหรัฐฯ ระยะ 10 ปี ขยับลงมา เมื่อเทียบกับครึ่งปีแรก โดยอัตราผลตอบแทนพันธบัตรสหรัฐฯ ระยะยาว 10 ปี 20 ปี หรือ 30 ปี ขยับลงมาหมดเลย ขณะที่อัตราผลตอบแทนพันธบัตรสหรัฐฯ ระยะสั้นๆ หรือระยะกลางปรับเพิ่มขึ้น

การทีอัตราผลตอบแทนพันธบัตรสหรัฐฯ ระยะสั้น หรือระยะกลางปรับขึ้นแสดงให้เห็นว่า ตลาดพันธบัตรมองว่า สหรัฐฯ อาจมีการปรับขึ้นอัตราดอกเบี้ยเร็วๆ นี้ แต่เมื่ออัตราผลตอบแทนพันธบัตรสหรัฐฯ ระยะยาวปรับลดลง แปลว่า นักลงทุนมองว่าการปรับขึ้นอัตราดอกเบี้ยนโยบายไม่เป็นผลดีต่อเศรษฐกิจระยะยาว เพราะผลตอบแทนพันธบัตรสหรัฐฯ ระยะยาว เป็นตัวสะท้อนสิ่งที่นักลงทุนมองเกี่ยวกับภาพเศรษฐกิจระยะยาว เป็นผลให้เส้นผลตอบแทนพันธบัตรสหรัฐฯ เกิดภาวะที่เรียกว่า Bear flattening คือการที่ผลตอบแทนพันธบัตรระยะสั้นดีดขึ้นไป แต่ผลตอบแทนพันธบัตรระยะยาวดีดไปไม่ทันระยะสั้นหรือระยะกลาง เกิดภาวะ flat เกิดขึ้นคือกราฟไม่ได้ชันไปทางบวกหรือลบ แต่ราบเรียบ

ภาวะแบบนี้ ถ้านักลงทุนมองว่าเศรษฐกิจสหรัฐฯ ในระยะข้างหน้าอาจดูไม่ดีนักจากการปรับขึ้นอัตราดอกเบี้ยระยะข้างหน้า มีสิทธิเกิด inverted yield curve ขึ้น คือ ภาวะที่อัตราผลตอบแทนระยะยาวน้อยกว่าอัตราผลตอบแทนพันธบัตรระยะที่สั้นกว่า ซึ่งปกติเวลานักลงทุนต้องการลงทุนพันธบัตรระยะยาวที่ล็อคอัตราผลตอบแทนไว้นานๆ จริงๆ แล้วควรได้ผลตอบแทนที่มากขึ้น เมื่อเทียบกับผู้ที่ลงทุนในพันธบัตรระยะสั้นกว่า แต่กลายเป็นผู้ที่ถือผลตอบแทนพันธบัตรระยะสั้นกว่าได้ผลตอบแทนที่ดีกว่า เกิดภาวะกลับทิศ ผลตอบแทนเริ่มติดลบ ดังนั้นนี่เป็นสิ่งที่นักลงทุนต้องติดตาม แม้ว่านักลงทุนจะลงทุนในตราสารทุนก็ตาม แต่ว่าตราสารหนี้ก็เป็นเครื่องชี้ที่น่าสนใจ ที่จะสามารถมองได้ว่าตลาดส่วนใหญ่มองภาพเศรษฐกิจสหรัฐฯ อย่างไร

เรื่องนี้ยังเกี่ยวโยงไปยังการประกาศมติการประชุมคณะกรรมการธนาคารกลางสหรัฐฯ ครั้งล่าสุด เดือน พ.ย. มีทั้งสิ่งที่นักลงทุนรู้แล้วว่าจะต้องเกิดขึ้น และสิ่งที่นักลงทุนต้องติดตามต่อไป โดยสิ่งที่นักลงทุนรู้แล้วคือ การส่งสัญญาณเพิ่มสภาพคล่องในอัตราที่ลดลง ซึ่งเฟดตัดสินใจปรับลดจังหวะการเข้าซื้อตราสารสำคัญ 2 อย่าง คือ พันธบัตรสหรัฐฯ และตราสารหนี้ที่มีสินเชื่อที่อยู่อาศัยเป็นหลักประกันการจำนอง หรือ Mortgage-backed securities (MBS) เดิมทีจะซื้อ 1.2 แสนล้านดอลลาร์สหรัฐ ก็จะปรับลดลงไปเรื่อยๆ อย่างสม่ำเสมอ แม้ว่าประธานเฟด ระบุว่า จังหวะการซื้อที่ชะลอลงจะสิ้นสุดในช่วงครึ่งปีแรกของปี 2022 แต่ก็มีการส่งสัญญาณมาประโยคหนึ่งว่า อาจจะมีการทำให้เร็วขึ้นหรือต่อให้ช้าลงได้ ขึ้นอยู่กับสถานการณ์

ประโยคเหล่านี้เป็นสิ่งที่เราทราบกันแล้ว แต่สิ่งที่เรายังไม่ทราบคือ KPI อีกอย่างของเฟด เพราะว่าเฟดไม่ได้ขึ้นดอกเบี้ยโดยยึดเรื่องเงินเฟ้ออย่างเดียว แต่ขึ้นอยู่กับตลาดแรงงานด้วย ซึ่งในการประชุมครั้งนี้ เฟดมีการออกมาพูดเกี่ยวกับตลาดแรงงานด้วย ได้แก่ ประเด็น The Great Resignation คือภาวะที่คนสหรัฐฯ เมื่อเปิดประเทศแล้ว รู้สึกว่าไม่อยากทำงานแล้ว อยากจะเดินออกจากชีวิตการทำงานตลอดกาล ซึ่งนักลงทุนอาจสงสัยว่าจะเป็นไปได้อย่างไร แต่จริงๆ แล้ว คนทำงานสหรัฐฯ อาจมีบางกลุ่มที่มีเงินมากเพียงพอแล้วที่จะเกษียณได้

ในภาวะเช่นนี้ จะมีการแย่งตัวคนทำงาน การปรับขึ้นเงินเดือนให้จำนวนมากเพื่อดึงคนทำงานไว้ ซึ่งหากเรื่องนี้เกิดในกลุ่มอาชีพที่มีความสามารถเชี่ยวชาญเฉพาะมากๆ ที่หาทดแทนกันไม่ได้ เช่น หมอ วิศวกร หรือโปรแกรมเมอร์ ก็จะเกิดภาวะเติมไม่เต็มในตลาดแรงงานได้ ซึ่งประเด็นนี้ ประธานเฟด Jerome Powell ได้มีการพูดถึงเรื่องนี้ในการประชุมครั้งล่าสุดด้วย

แม้ว่า Non-farm Payrolls หรือการจ้างงานนอกภาคเกษตรเดือน ต.ค. จะปรับขึ้นมาค่อนข้างมากกว่า 5 แสนตำแหน่ง เกินประมาณการไปมาก แต่ก็ยังมีตำแหน่งงานที่ไม่ได้รับการเติมเต็มอีกกว่า 4 ล้านตำแหน่ง ซึ่งพฤติกรรมมนุษย์นั้น มีความเป็นปัจเจก มีการตัดสินใจเป็นของตัวเอง ดังนั้นเราจะมองไม่เห็นภาพที่ชัดเจนว่า ตลาดแรงงานในระยะข้างหน้าจะสามารถเติมเต็มได้เมื่อไหร่ เพราะขึ้นอยู่กับว่าคนเปลี่ยนใจเมื่อไหร่

ทั้งนี้ สิ่งที่ Jerome Powell สื่อสารคือ เขาเห็นว่าแรงงานสหรัฐฯ มีความตั้งใจเข้าสู่ตลาดแรงงานลดน้อยลง วัดจาก Labor Participation หรือความต้องการที่จะเข้าไปในตลาดแรงงาน โดยในแรงงาน 100 คน ก่อนโควิด-19 มีประมาณ 63.4% ที่หางานอย่างจริงจัง แต่หลังโควิดแล้วเปลี่ยนไป จำนวนคนที่หางานอย่างจริงจังลดลงมาเหลือ 61.6%

คนที่ไม่ต้องการทำงานแล้ว เราไม่สามารถบอกได้ว่าเป็นคนว่างงาน เพราะเขาไม่ได้คิดจะทำงาน เมื่อมีคนที่ไม่ต้องการทำงานมากๆ อัตราการว่างงานจะลดต่ำลงไปเรื่อยๆ ซึ่งก็จะเกิดความย้อนแยงขึ้นในโครงสร้างแรงงานสหรัฐฯ โดยอัตราการว่างงานลดต่ำลงก็จริง แต่คนไม่ต้องการทำงานมากขึ้น เกิดสิ่งที่เรียกว่าแรงงานเติมไม่เต็ม ในกลุ่มอุตสาหกรรมหรือธุรกิจที่ต้องอาศัยทักษะที่เข้มข้น ต้องมีประสบการณ์ ไม่ใช่ว่าใครจะมาทดแทนกันได้ ดังนั้นนี่คือโจทย์หลักที่ทำให้ Jerome Powell ต้องตัดสินใจว่าจะทำอย่างไรต่อไป ถ้าเกิดภาวะแรงงานเติมไม่เต็ม มีความจำเป็นหรือไม่ที่จะต้องปรับอัตราดอกเบี้ยนโยบายขึ้นหรือต้องรอ สิ่งนี้คือสิ่งที่เฟดเปิดกรอบไว้ว่าจะต้องพิจารณาไปอีกระยะหนึ่งว่าสุดท้ายแล้วโครงสร้างแรงงานสหรัฐฯ จะจบลงอย่างไร

ทั้งนี้ หากมีการปรับ Participation Rate หรืออัตราการมีส่วนร่วมของแรงงานสหรัฐฯ ปรับเปลี่ยนไป โจทย์ด้านแรงงานก็จะเปลี่ยนตาม นี่เป็นเพียงสมมติฐานเท่านั้น ในกรณีที่แรงงานสหรัฐฯ เข้าร่วมกลับไปถึงสมัยก่อนเกิดโควิด ก็ยังต้องมีจำนวนแรงงานที่เติมเต็มในตลาดอีกมาก แต่หากเฟดยอมให้ตลาดแรงงานเติมไม่เต็ม ก็อาจจะมีแรงงานต้องไปเติมเต็มในจำนวนน้อยลง ลดหลั่นกันไป เป็นโจทย์ที่เฟดจะต้องติดตาม เป็นโจทย์เชิงโครงสร้าง ที่เกี่ยวข้องกับพฤติกรรมของมนุษย์ ดังนั้นเป็นสิ่งที่คาดเดาได้ยาก และยังเป็นอีกสาเหตุสำคัญในอาชีพที่สำคัญมากทดแทนกันไม่ได้ อาจเป็นอีกปัจจัยที่ทำให้เงินเฟ้อปรับขึ้นไปอีก เพราะธุรกิจมีความจำเป็นต้องเพิ่มเงินเดือน เพื่อให้เกิดแรงจูงใจในการกลับมาทำงาน ดังนั้นนักลงทุนอาจจะต้องเลือกลงทุนโดยพิจารณาธุรกิจที่ใช้แรงงานในสัดส่วนที่ต่ำ

ส่วนเรื่องนโยบายการเงินก็ยังเป็นสิ่งที่นักลงทุนต้องติดตามต่อไป เพราะผลการประชุมครั้งล่าสุดบอกสิ่งที่เรารู้แล้ว แต่ก็เผยสิ่งที่ยังไม่รู้และต้องติดตามต่อเช่นกัน ซึ่งเราก็อาจจะได้ยิน keyword ใหม่ คือ permanent-transitory หรือชั่วคราวตลอดไป โดยเฟดบอกว่า เงินเฟ้อน่าจะพุ่งกระฉูดแบบนี้ไปสักระยะหนึ่ง และหวังว่าจะเป็นเช่นนั้น แปลว่าเฟดก็ไม่ทราบเช่นกันว่าเงินเฟ้อจะไปไกลแค่ไหน และแรงงานจะเป็นอย่างไรต่อไป

อย่างไรก็ตาม จากการประชุมเดือน พ.ย. นี้ ไปจนถึงสิ้นเดือน ธ.ค. โดยส่วนตัวมองว่า ตลาดสหรัฐฯ จะมีข่าวสำคัญๆ วันสุดท้ายประมาณ 15 ธ.ค. หลังจากนั้นก็จะไม่มีแล้ว ดังนั้นนโยบายการเงินไม่น่าจะมีอะไรเปลี่ยนแปลงไปจากเดือน พ.ย. แล้ว โดยน่าจะปิดปี 2021 ด้วยอัตราดอกเบี้ยที่ยืนอยู่เท่าปัจจุบัน

โจทย์ทั้งหมดเรื่องอัตราดอกเบี้ยจะถูกย้ายไปปีหน้า เฟดอาจจะต้องรอว่าปีหน้าจะทำอย่างไรต่อไป โดยเรื่องเงินเฟ้อจะยังอยู่กับเราต่อไป ขณะที่ตลาดอาจจะมองว่าเฟดจะขึ้นดอกเบี้ย 2 ครั้งในปีหน้า แต่เฟดกลับมองน้อยกว่านั้น เพราะรอดูโจทย์สำคัญอยู่