Highlight

- กองทุน B-INCOME มีการรับซื้อคืนหน่วยลงทุนอัตโนมัติครั้งที่ 17 เมื่อวันที่ 30 ก.ย. 2564 อัตรา 0.056701 บาทต่อหน่วย

- กองทุนบัวหลวงคาดว่า อัตราผลตอบแทนพันธบัตรระยะสั้นจะยังทรงตัวในระดับต่ำใกล้เคียงกับอัตราดอกเบี้ยนโยบายที่ 0.50% โดยคาดการณ์ว่าคณะกรรมการนโยบายการเงินจะคงอัตราดอกเบี้ยนโยบายที่ระดับปัจจุบันไปจนถึงสิ้นปี 2566 ทำให้ภาวะการเงินโดยรวมผ่อนคลายต่อเนื่อง เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจ

- กองทุนบัวหลวงมีมุมมองเชิงบวกกับตลาดหุ้นไทย โดยคาดว่าดัชนีตลาดหุ้นไทย (SET Index) น่าจะฟื้นตัวได้ในปลายปีนี้ โดยมีปัจจัยสำคัญมาจาก การฉีดวัคซีนที่เพิ่มมากขื้นและจำนวนผู้ติดเชื้อโควิดที่ลดลง จนรัฐบาลผ่อนคลายมาตรเข้มงวดในเดือนตุลคม เปิดให้กลับมาดำเนินกิจกรรมทางเศรษฐกิจได้ตามปกติ จะช่วยหนุนการฟื้นตัวของเศรษฐกิจในประเทศ

- Global REITs ปรับตัวดีขึ้นจากการเร่งฉีดวัคซีนในหลายประเทศและการเปิดเมือง เช่นเดียวกับ REITs ไทยที่ปรับตัวดีขึ้นจากการเปิดประเทศให้นักท่องเที่ยวกว่า 46 ประเทศ ผู้จัดการกองทุนมองว่าไตรมาส 3 น่าจะเป็นจุดต่ำสุดแล้ว

ตราสารหนี้

อัตราผลตอบแทนพันธบัตรรัฐบาลไทยในเดือนต.ค. ปรับตัวเพิ่มขึ้นแทบช่วงอายุเมื่อเทียบกับสิ้นเดือนก่อน โดยปัจจัยสนับสนุนหลักมาจากการที่ตลาดปรับลดโอกาสที่กนง.จะปรับลดดอกเบี้ยนโยบายหลังจากการประชุม กนง. ในวันที่ 29 ก.ย. ที่มีมติเอกฉันท์ (7:0) ให้คงอัตราดอกเบี้ยนโยบายไว้ที่ 0.50% ต่อปี จึงส่งผลต่ออัตราผลตอบแทนพันธบัตรรัฐบาลไทยรุ่นอายุคงเหลือไม่เกิน 5 ปี โดยอัตราผลตอบแทนพันธบัตรอายุคงเหลือ 3-5 ปี ปรับตัวขึ้นในกรอบ 15-20 bps ตลาดยังมีความกังวลต่อปริมาณการออกพันธบัตรรัฐบาลไทยในไตรมาสที่ 1 ของปีงบประมาณ พ.ศ. 2565 โดยเฉพาะพันธบัตรรุ่นอายุ 15 ปีขึ้นไปที่มีปริมาณเพิ่มขึ้นอย่างมีนัยสำคัญ นอกจากนี้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยยังได้รับแรงกดดันจากอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐและภูมิภาคที่ปรับตัวสูงขึ้น

- แนวโน้มตลาดตราสารหนี้ไทย

กองทุนบัวหลวงคาดว่า อัตราผลตอบแทนพันธบัตรระยะสั้นจะยังทรงตัวในระดับต่ำใกล้เคียงกับอัตราดอกเบี้ยนโยบายที่ 0.50% โดยคาดการณ์ว่าคณะกรรมการนโยบายการเงินจะคงอัตราดอกเบี้ยนโยบายที่ระดับปัจจุบันไปจนถึงสิ้นปี 2566 ทำให้ภาวะการเงินโดยรวมผ่อนคลายต่อเนื่อง เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจ

ขณะที่ อัตราผลตอบแทนพันธบัตรระยะยาวมีความเสี่ยงที่จะปรับเพิ่มขึ้นตามอัตราผลตอบแทนพันธบัตรสหรัฐฯ ซึ่งกลับเข้าสู่แนวโน้มขาขึ้นตามภาวะเศรษฐกิจสหรัฐที่ฟื้นตัวได้อย่างแข็งแกร่ง และอัตราเงินเฟ้อในระยะสั้นที่ปรับตัวสูงขึ้นกว่าเป้าหมายที่ 2%

ปัจจัยอื่นๆ ที่มีผลต่อการปรับเพิ่มขึ้นของอัตราผลตอบแทนได้แก่

- ปริมาณพันธบัตรไทยที่มีแนวโน้มเพิ่มขึ้น จากการดำเนินนโยบายขาดดุลการคลังเพื่อฟื้นตัวและกระตุ้นเศรษฐกิจ โดยรัฐบาลได้ออก พรก.กู้เงิน 2 ฉบับ และ เพิ่มเพดานหนี้สาธารณะ

- การปรับเปลี่ยนนโยบายการเงินของโดยสหรัฐโดยลดการผ่อนคลายลง ซึ่งเริ่มด้วยการลดวงเงินเข้าซื้อสินทรัพย์ที่คาดว่าจะเริ่มดำเนินการในช่วงปลายปีนี้ถึงต้นปีหน้า และเริ่มปรับเพิ่มดอกเบี้ยนโยบายในระยะถัดภายในครึ่งหลังปี 2565 หรือในปี 2566 ในขณะที่ธนาคารกลางอื่นๆ มีแนวโน้มการเปลี่ยนแปลงนโยบายในทิศทางเดียวกัน

- การเร่งตัวขึ้นของอัตราเงินเฟ้อคาดการณ์และราคาสินค้าโภคภัณฑ์ โดยเฉพาะกลุ่มพลังงาน จะส่งผลให้ความผันผวนในตลาดตราสารหนี้เพิ่มสูงขึ้น

- กระแสเงินทุนจากต่างชาติที่คาดว่าจะยังคงเบาบางจากประเด็นเรื่องค่าเงินบาทที่อ่อนค่าเทียบกับเงินเหรียญสหรัฐ

ตราสารทุน

ด้านตลาดหุ้นไทย ปรับตัวใกล้เคียงกับตลาดหุ้นโลก โดยได้รับอิทธิพลจากความกังวลต่อแนวโน้มการเติบโตของเศรษฐกิจโลกที่ชะลอตัวลง ในประเทศ มีปัจจัยกดดันจากประเด็นการชุมนุมทางการเมือง ที่มีมาอย่างต่อเนื่องและมีแนวโน้มยืดเยื้อ อย่างไรก็ดี ยังมีแนวโน้มไม่รุนแรง ด้านเศรษฐกิจไทย เครื่องชี้ทางเศรษฐกิจต่างๆปรับตัวดีขึ้นในวงกว้าง ยกเว้น ภาคการท่องเที่ยว ในช่วงที่ผ่านมา ภาครัฐฯได้มีการออกมาตรการกระตุ้นเศรษฐกิจออกมาอย่างต่อเนื่อง ทั้งในด้านการใช้จ่าย และการท่องเที่ยวในประเทศ ซึ่งช่วยประคับคองเศรษฐกิจในระหว่างที่นักท่องเที่ยวยังไม่สามารถกลับมาได้ โดยมาตรการทางการคลังจะยังคงมีความจำเป็นและมีบทบาทมากขึ้นในช่วงต่อจากนี้

- แนวโน้มตลาดหุ้นไทย

กองทุนบัวหลวงมีมุมมองเชิงบวกกับตลาดหุ้นไทย โดยคาดว่าดัชนีตลาดหุ้นไทย (SET Index) น่าจะฟื้นตัวได้ในปลายปีนี้ โดยมีปัจจัยสำคัญมาจาก การฉีดวัคซีนที่เพิ่มมากขื้นและจำนวนผู้ติดเชื้อโควิดที่ลดลง จนรัฐบาลผ่อนคลายมาตรเข้มงวดในเดือนตุลาคม เปิดให้กลับมาดำเนินกิจกรรมทางเศรษฐกิจได้ตามปกติ จะช่วยหนุนการฟื้นตัวของเศรษฐกิจในประเทศ

ปัจจัยอื่นที่ส่งผลบวกต่อตลาดหุ้น ได้แก่

- การเปิดประเทศเพื่อรับนักท่องเที่ยวต่างชาติในเดือน พ.ย. เป็นต้นไป ทำให้ธุรกิจท่องเที่ยวและเดินทาง มีกลับมามีรายได้

- การฟื้นตัวของเศรษฐกิจโลกในวงกว้างมากขึ้น จะทำให้การค้าโลกกลับมาขยายตัว และส่งผลดีต่อการส่งออกของไทย

- ราคาน้ำมันและสินค้าโภคภัณฑ์ที่ทรงตัวอยู่ในระดับสูง ส่งผลบวกต่อผลการดำเนินงานของหุ้นกลุ่มพลังงาน (น้ำมัน ก๊าซธรรมชาติ ถ่านหิน และโรงกลั่น)

- นักลงทุนต่างชาติเริ่มกลับเข้ามาส่งในตลาดหุ้นอาเซียนโดยเฉพาะไทย อินโดนีเซีย มาเลเซีย ซึ่งราคาหุ้นยังปรับขึ้นมาน้อย และมีมูลค่าที่ไม่สูงเมื่อเทียบกับตลาดหุ้นในภูมิภาคอื่นๆ

ปัจจัยเสี่ยงต่อตลาดหุ้นไทย

- สภาพคล่องทางการเงินมีแนวโน้มลดลงจากการเปลี่ยนทิศทางนโยบายการเงินของสหรัฐ และประเทศอื่นๆ โดยลดการผ่อนคลายและลดการอัดฉีดสภาพคล่อง

- อัตราเงินเฟ้อที่ดีดตัวสูงขึ้นรวดเร็ว อันเป็นผลมาจากอุปสงค์การบริโภฟื้นตัวได้ดี ในขณะอุปทานจากภาคการผลิตและการขนส่งบางส่วนยังไม่สามารกลับมาสู่ภาวะปกติได้

- COVID กลับมาระบาดใหม่จากเปิดเมือง เปิดประเทศ และไวรัสกลายพันธุ์

สินทรัพย์ทางเลือก

- Global REITs ปรับตัวดีขึ้นจากการเร่งฉีดวัคซีนในหลายประเทศและการเปิดเมือง เช่นเดียวกับ REITs ไทยที่ปรับตัวดีขึ้นจากการเปิดประเทศให้นักท่องเที่ยวกว่า 46 ประเทศ ผู้จัดการกองทุนมองว่าไตรมาส 3 น่าจะเป็นจุดต่ำสุดแล้ว

- แรงกดดันด้านเงินเฟ้อจะส่งผลบวกต่อราคาทองคำในฐานะสินทรัพย์ที่ใช้เพื่อป้องกันเงินเฟ้อในระยะใกล้นี้ การเปิดเมืองทำให้ความต้องการทองคำมีแนวโน้มดีขึ้น อย่างไรก็ตามการปรับทิศทางนโยบายการเงินจาก FED และธนาคารกลางอื่นส่งผลให้อัตราผลตอบแทนพันธบัตรทั่วโลกมีแนวโน้มปรับเพิ่มขึ้นรวมถึงค่าเงินดอลล่าร์สหรัฐที่มีทิศทางแข็งค่าจะส่งผลลบกับราคาทองคำ

พอร์ตการลงทุนไตรมาสที่ผ่านมา

กองทุนลงทุนเพิ่มในหุ้นต่างประเทศ โดยลงทุนในหุ้นอสังหาริมทรัพย์ในอาเซียน และขายหุ้นเสื้อผ้าชุดกีฬา ในขณะที่ลดสัดส่วนหุ้นไทย โดยลดน้ำหนักหุ้นกลุ่มธนาคาร การเงิน และยานยนต์ แต่ลงทุนเพิ่มในหุ้นกลุ่มสื่อสาร วัสดุก่อสร้าง และอาหาร

ในส่วนตราสารหนี้ กองทุนลดน้ำหนักพันธบัตรระยะสั้นและระยะยาว โดยเพิ่มน้ำหนักเงินฝาก พันธบัตรและหุ้นกู้ ระยะปานกลาง และลดน้ำหนักกองทุนตราสารหนี้ Short duration Asian Bond และ Emerging Market Bond โดยเพิ่มน้ำหนักกองทุน Global Bond

กองทุนได้เพิ่มน้ำหนักใน REIT ไทย กลุ่มโรงแรมและโรงงานอุตสาหกรรม

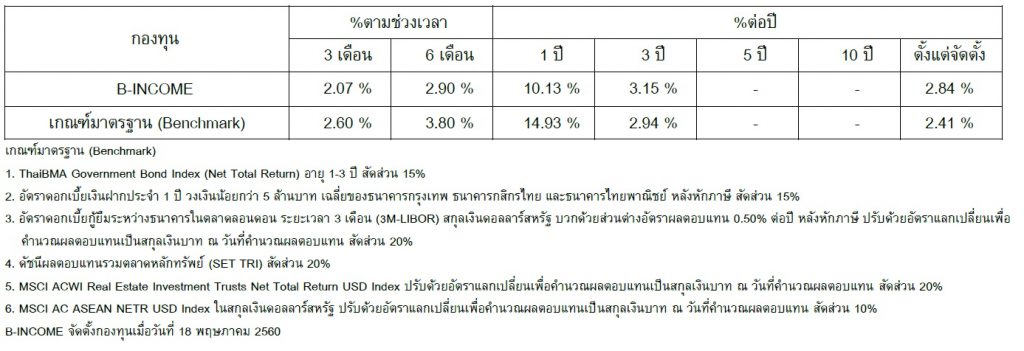

ผลการดำเนินงานของกองทุน B-INCOME ณ 29 ตุลาคม 2564

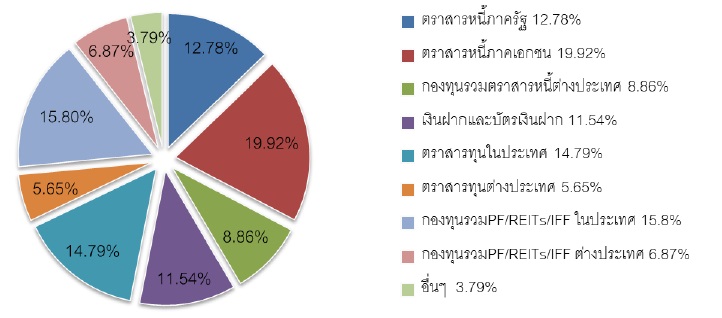

สัดส่วนการลงทุนของกองทุน B-INCOME ณ 29 ตุลาคม 2564

ประกาศรับซื้อหน่วยลงทุนอัตโนมัติของกองทุนเปิดบัวหลวงอินคัม

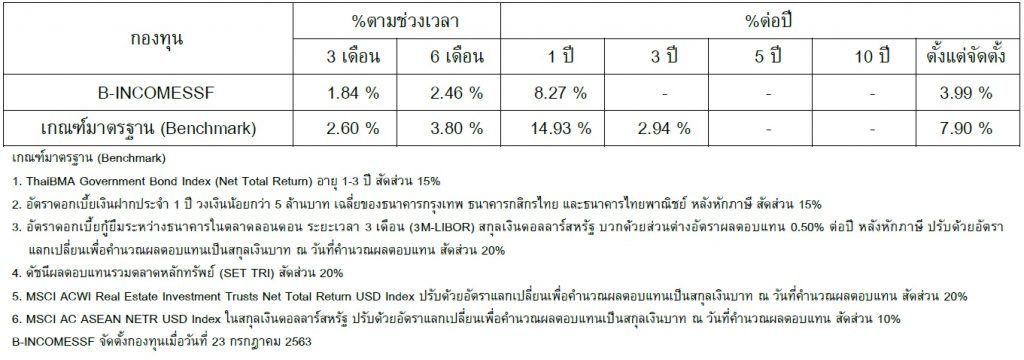

ผลการดำเนินงานของกองทุน B-INCOMESSF ณ 29 ตุลาคม 2564

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต