Economic Research

เศรษฐกิจไทยในเดือน ม.ค. 2022 ชะลอลง โดยการบริโภคและลงทุนของภาคเอกชนปรับลดลงจากความกังวลต่อการระบาดของ COVID-19 สายพันธุ์ Omicron ด้านจำนวนนักท่องเที่ยวต่างชาติปรับลดลงจากการระงับการลงทะเบียนเข้าประเทศผ่านระบบ Test & Go ชั่วคราว ขณะที่การส่งออกสินค้าปรับลดลงบ้าง หลังจากเร่งไปในเดือนก่อน

ด้านเสถียรภาพเศรษฐกิจ อัตราเงินเฟ้อทั่วไปปรับเพิ่มขึ้นตามราคาพลังงานและอาหารสด ประกอบกับอัตราเงินเฟ้อพื้นฐานเพิ่มขึ้นจากราคาอาหารสำเร็จรูปที่ต้นทุนวัตถุดิบสูงขึ้น ด้านตลาดแรงงานทยอยปรับดีขึ้นบ้างแต่โดยรวมยังเปราะบาง สำหรับดุลบัญชีเดินสะพัดขาดดุลมากกว่าเดือนก่อน ด้านอัตราแลกเปลี่ยน เงินบาทเทียบกับดอลลาร์ฯ แข็งค่าขึ้น ตามความเชื่อมั่นต่อการฟื้นตัวของเศรษฐกิจไทยหลังจากมีการประกาศในกลางเดือนม.ค.ว่าจะกลับมาเปิดรับนักท่องเที่ยวต่างชาติผ่านระบบ Test & Go ตั้งแต่วันที่ 1 ก.พ. เป็นต้นไป

สำหรับความเคลื่อนไหวอื่นๆ ของเศรษฐกิจไทย มีดังนี้

อัตราเงินเฟ้อทั่วไปประจำเดือน ม.ค.ขยายตัว 3.23 %YoY ต่อเนื่องจากเดือนก่อนหน้าที่ขยายตัว 2.17% YoY โดยกลุ่มสินค้าที่ผลผลักดันอัตราเงินเฟ้อได้แก่ สินค้าในกลุ่มพลังงาน ที่ได้ส่งผล กระทบทั้งทางตรงและทางอ้อมต่อเงินเฟ้อ โดยสินค้ากลุ่มพลังงานสูงขึ้น 19.22% YoY เมื่อเทียบกับเดือนเดียวกันของ เป็นผลให้ สินค้าในกลุ่มพลังงานจึงมีผลต่อการขึ้นของเงินเฟ้อถึง 2.25 ppt ทั้งนี้อัตราเงินเฟ้อพื้นฐาน เมื่อหักอาหารสดและพลังงานออก ปรับขึ้น 0.52% YoY จากเดือนก่อนหน้าที่ 0.29% YoY

ด้านดัชนีราคาผู้ผลิต เดือนม.ค.ปรับตัวขึ้น 8.7% YoY จาก 7.7%YoY ในเดือนก่อนหน้า เป็นการสูงขึ้นในทุกหมวดสินค้า โดยเฉพาะราคาผลิตภัณฑ์ปิโตรเลียมดิบและก๊าซธรรมชาติ รวมถึงสินค้าที่เกี่ยวเนื่องซึ่งปรับสูงขึ้นตามราคา วัตถุดิบและราคาในตลาดโลก ส่งผลให้หมวดผลิตภัณฑ์จากเหมือง ยังคงขยายตัวในระดับสูง ที่ 51.0% หมวดผลิตภัณฑ์อุตสาหกรรม สูงขึ้น 8.0% สอดคล้องกับอัตราการใช้กำลังการผลิต และดัชนีผลผลิตอุตสาหกรรมที่ยังคงขยายตัวดีขึ้น และหมวดผลิตภัณฑ์เกษตรกรรมและการประมง สูงขึ้น 3.8% เป็นการสูงขึ้นต่อเนื่องเป็นเดือนที่ 2 ตามการสูงขึ้นของสินค้าเศรษฐกิจสำคัญ อาทิ อ้อย มันสำปะหลังสด ผลปาล์มสด และยางพารา เนื่องจากความต้องการ ใช้ในอุตสาหกรรมเพิ่มขึ้นอย่างต่อเนื่อง ขณะที่ปริมาณผลผลิตไม่เพียงพอกับความต้องการ

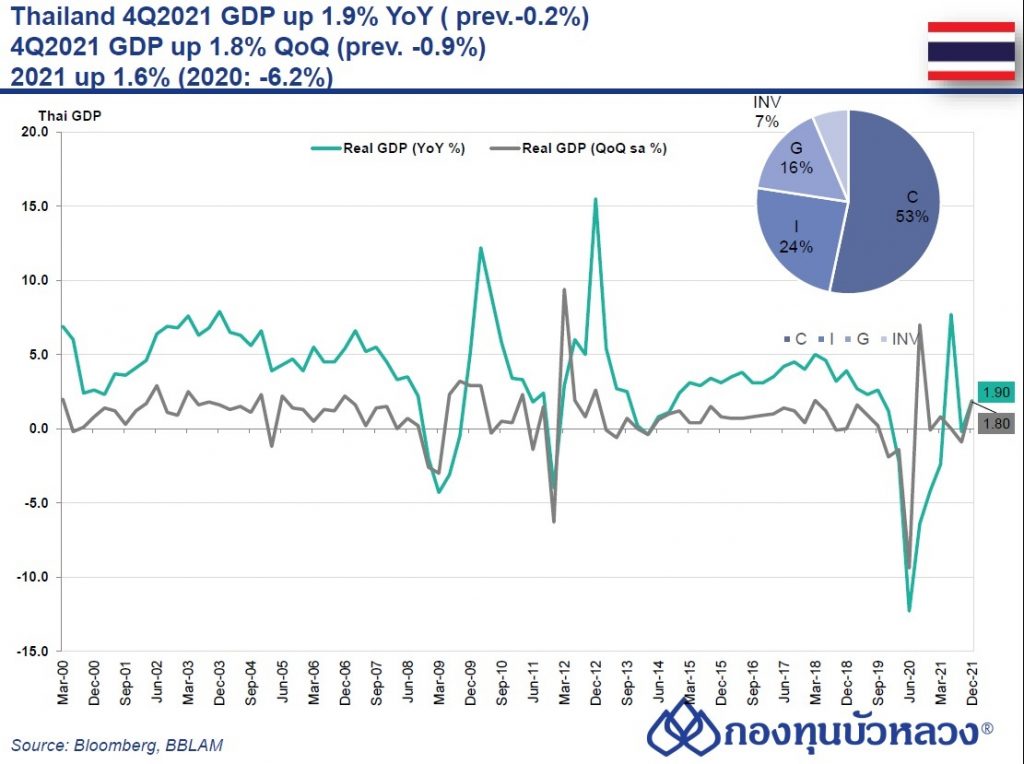

GDP ไทยขยายตัว 1.9% YoY ในไตรมาส 4 สูงกว่าที่ตลาดคาด ที่ 0.8% โดยปรับตัวดีขึ้นจากไตรมาสก่อนที่หดตัว -0.2% ทั้งนี้ หลังขจัดผลของฤดูกาล GDP ไตรมาส 4 ขยายตัว 1.8% QoQ, sa (vs. -0.9% ไตรมาสก่อน) ซึ่งตัวเลขที่ออกมาดีกว่าคาดเกิดหนุนการบริโภคภาครัฐ และการส่งออกสุทธิ

สำหรับ GDP ทั้งปี 2021 ขยายตัวที่ 1.6% สูงกว่าที่คาดเช่นเดียวกัน (ตลาดคาด 1.0%) จากปี 2020 ที่หดตัวที่ -6.2%

ในรายองค์ประกอบ

ด้านการใช้จ่าย (Demand side)

- อุปสงค์ต่างประเทศ: การส่งออกขยายตัวสูง โดยเฉพาะการส่งออกบริการที่ขยายตัวสูงขึ้นมาก (30.5% vs. 14.7% ไตรมาสก่อน) ส่วนหนึ่งเป็นมาจากรายรับจากการท่องเที่ยวที่เพิ่มขึ้น ขณะที่การส่งออกสินค้าปรับตัวดีขึ้นเช่นเดียวกัน (16.6% vs. 12.0% ไตรมาสก่อน) ด้านการนำเข้า ชะลอตัวลงทั้งสินค้า (14.0% vs. 28.0% ไตรมาสก่อน) และบริการ (28.8% vs. 37.1%)

- อุปสงค์ในประเทศ: การบริโภคภาคเอกชน (0.3% YoY vs. -3.2% ไตรมาสก่อน) และการบริโภคภาครัฐปรับตัวดีขึ้นจากไตรมาสก่อน (8.1% vs. 1.5% ไตรมาสก่อน) ส่วนหนึ่งเป็นผลของการมาตรการกระตุ้นการใช้จ่ายของภาครัฐที่ออกมาอย่างต่อเนื่อง ขณะที่การลงทุนภาคเอกชนอ่อนแอลง (-0.9% vs. 2.6% ไตรมาสก่อน) แต่การลงทุนภาครัฐกลับมาขยายตัว (1.7% vs. -6.2% ไตรมาสก่อน) จากการเร่งเบิกจ่ายเงินภายใต้ พ.ร.ก.ฯ กู้เงินพิเศษ

ด้านการผลิต (Supply side)

- ภาคเกษตรกรรม : ผลผลิตชะลอตัวลง (0.7% vs. 2.2% ไตรมาสก่อน) ตามผลผลิตในหมวดปศุสัตว์ที่ลดลงต่อเนื่อง โดยเฉพาะสุกรที่ลดลงจากภาวะโรคระบาด ประกอบกับผลผลิตข้าวนาปีก็ลดลง อย่างไรก็ดี ผลผลิตบางกลุ่มยังขยายตัวได้ อาทิ ยางพารา อ้อยโรงงาน และปาล์มน้ำมัน

- ภาคอุตสาหกรรม : ผลผลิตพลิกกลับมาขยายตัว (2.6% vs. -1.7% ไตรมาสก่อน) จากการขยายตัวของอุปสงค์ทั้งในประเทศและต่างประเทศ โดยสาขาการผลิตสินค้าอุตสาหกรรมเพิ่มขึ้น 3.8% และสาขาการผลิตไฟฟ้าและก๊าซ เพิ่มขึ้น 2.1%

- ภาคบริการ : ผลผลิตขยายตัวเพิ่มขึ้น (1.6% vs. 0.3% ไตรมาสก่อน) จากอุตสาหกรรมที่เกี่ยวเนื่องกับภาคท่องเที่ยวที่ปรับตัวดีขึ้น โดยสาขาที่พักแรมและร้านอาหารหดตัวลดลงเป็น -4.9% (vs. -19.0% ไตรมาสก่อน) และสาขาการขนส่งและสถานที่เก็บสินค้า 3.2% (vs. -1.4% ไตรมาสก่อน) เป็นต้น

สำหรับประมาณการเศรษฐกิจในปี 2022 ทาง สศช. ยังคงกรอบคาดการณ์เศรษฐกิจไทยไว้ที่ 3.5-4.5% โดยมองการบริโภคภาคเอกชนดีขึ้นเล็กน้อย (ปรับเพิ่มคาดการณ์เป็น 4.5% จาก 4.3% ครั้งก่อน) และคาดว่าจะมีนักท่องเที่ยวต่างชาติเพิ่มขึ้นเป็น 5.5 ล้านคน (vs. 5.0 ล้านคน ครั้งก่อน) ขณะที่คงคาดการณ์การลงทุนภาครัฐ (4.6%) และการส่งออก (4.9%) ไว้เท่าเดิม ขณะที่ปรับลดคาดการณ์การลงทุนภาคเอกชน (3.8% vs. 4.2% ครั้งก่อน) และการอุปโภคภาครัฐ (-0.2% vs. 0.3% ครั้งก่อน) ลงจากเดิม