นโยบายลงทุนของ AXA WF US High Yield Bonds I USDลงทุนในตราสารหนี้ที่ให้ผลตอบแทนเป็นดอกเบี้ยคงที่และผันแปร โดยมีเป้าหมายในการบริหารกองทุนเพื่อให้ได้รายได้จากดอกเบี้ยในระดับสูงและสม่ำเสมอ

ในเดือนมีนาคม ตราสารหนี้ Non-Investment Grade ที่มีอันดับความน่าเชื่อถือระดับ B ของดัชนี U.S. High Yield Index ให้ผลตอบแทน -0.62% ซึ่งเป็นเดือนที่ 2 เมื่อนับจากต้นปี ซึ่งตราสารหนี้ประเภทนี้ให้ผลตอบแทนเป็นลบ ผลตอบแทนที่เป็นลบเกิดจาก

- ความผันผวนในตราสารทุนสหรัฐฯ

- ข้อพิพาทด้านการค้าระหว่างสหรัฐฯและจีน ตลาดตราสารหนี้ยูเอส ไฮยิลด์มีตราสารออกใหม่จำนวน 28.4 พันล้านดอลลาร์สหรัฐฯในเดือนมีนาคม ซึ่งเมื่อเทียบกับเดือนมีนาคมปีที่แล้วถือว่าลดลง 41% (YoY) การออกหุ้นกู้ใหม่แทนหุ้นกู้เดิมที่ครบกำหนดชำระคิดเป็นจำนวนเพียง 8.3 พันล้านเหรียญสหรัฐฯ

ด้านการผิดนัดชำระหนี้ พบบริษัทผิดนัดชำระหนี้จำนวน 4 บริษัทคิดเป็นมูลค่าตราสารหนี้ที่ผิดนัดชำระจำนวน 4.9 พันล้านดอลลาร์สหรัฐฯสิ้นเดือนกุมภาพันธ์ ทำให้อัตราการผิดนัดชำระหนี้ (Par Weight Default Rate) เพิ่มขึ้น 32 basis point อยู่ที่ระดับ 2.21% ณ สิ้นเดือน

พิจารณาด้านผลตอบแทนพบว่า ยูเอสไฮยิลด์ซึ่งให้ผลตอบแทน -0.62% ในเดือนมีนาคม ต่ำกว่าพันธบัตรรัฐบาลสหรัฐฯ (+0.97%) และหุ้นกู้เอกชนที่อยู่ในระดับน่าลงทุน (+0.22%) แต่สูงกว่าดัชนีหุ้นสหรัฐฯ S&P500 (-2.54%) หากจำแนกผลตอบแทนตราสารหนี้ตามการจัดอันดับความน่าเชื่อถือของตราสาร (Credit Rating) พบว่า ตราสารหนี้อันดับความน่าเชื่อถือ B ให้ผลตอบแทนในเดือนมี.ค. -0.50% ตราสารหนี้อันดับความน่าเชื่อถือ BB ซึ่งให้ผลตอบแทน -0.61% ตราสารหนี้อันดับความน่าเชื่อถือ CCC และต่ำกว่า ให้ผลตอบแทน -0.97%

ภาพรวมดัชนีตราสารหนี้ยูเอสไฮยิลดืให้ผลตอบแทน เพิ่มขึ้นจากช่วงก่อนหน้า ผลตอบแทนจากการลงทุนกรณีที่ผู้ออกตราสารหนี้ไถ่ถอนก่อนครบกำหนด (yield-to-worst) เท่ากับ 6.35% ต่อปี เพิ่มขึ้นจากช่วงต้นเดือนที่ 6.16% ต่อปี

กลยุทธ์ลงทุนและผลการดำเนินงานที่ผ่านมาของ AXA WF US High Yield

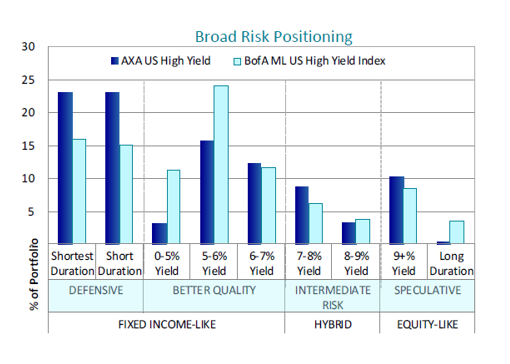

ในเดือนมี.ค. ผลตอบแทนกองทุนหลักดีกว่าเกณฑ์มาตรฐาน เนื่องจากให้น้ำหนัก Overweight กับตราสารหนี้ที่มีอายุคงเหลือสั้นมากเป็นพิเศษ ตราสารหนี้ในพอร์ตลงทุนที่มีความเสี่ยงระดับกลาง (Yield 7-9% ต่อปี) ให้ผลตอบแทนเป็นลบ

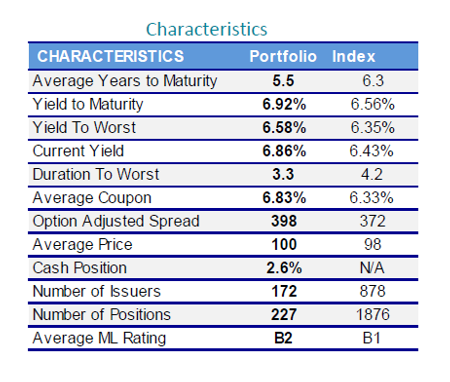

- ผลตอบแทนตราสารหนี้ในพอร์ตลงทุนกรณีไถ่ถอนก่อนครบกำหนด (Yield to Worst) 6.58% เทียบเกณฑ์มาตรฐาน 6.35%

- อายุเฉลี่ยของตราสารหนี้ในพอร์ตลงทุนกรณีไถ่ถอนก่อนครบกำหนด (Duration to Worst) 3.3 ต่ำกว่าเกณฑ์มาตรฐานที่ 4.2

- กองทุนยังคงมีสถานะการลงทุนน้อย (Underweight) กับตราสารหนี้ที่มีราคาเคลื่อนไหวขึ้นลงตามอัตราดอกเบี้ย แต่ยังคงมองหาโอกาสที่จะเพิ่มสัดส่วนตราสารหนี้คุณภาพดีในกลุ่มนี้ในอนาคต กองทุนหลักยังคงสถานะลงทุนในตราสารหนี้ที่มีอายุคงเหลือสั้น Overweight มากเป็นพิเศษ นอกจากนี้ จะมองหาโอกาสลงทุนในตราสารหนี้ใหม่ในตลาดแรกที่มีผลตอบแทนเทียบกับความเสี่ยงน่าสนใจ

- มุมมองต่อเศรษฐฏิจมหภาค – สหรัฐฯมองว่าการจ้างงานสหรัฐฯจะเพิ่มขึ้นดีโดยได้รับแรงสนับสนุนจากมาตรปรับลดภาษีลง รายได้โดยรวมของคนสหรัฐฯที่เติบโตขึ้นทำให้การจับจ่ายด้านการบริโภคสูงขึ้นเป็นเงาตามตัว ยิ่งไปกว่านั้น ในสภาวะที่อัตราภาษีบริษัทอยู่ในระดับต่ำส่งผลบวกต่อความสามารถในการทำกำไรของบริษัทที่อยู่ในภาคการผลิต ด้วยปัจจัยหลายๆด้านที่กล่าวมานี้มีความเป็นไปได้สูงมากว่าหากไม่มีความเสียหายเกิดขึ้นอันเป็นผลจากสภาพอากาศแปรปรวน เศรษฐกิจสหรัฐฯน่าจะทรงตัวต่อในทางบวกได้ในอีกหลายเดือนข้างหน้า

- มุมมองต่อเศรษฐกิจโลก – Global View

เศรษฐกิจโลกถัดจากนี้ต่อเนื่องถึงปี 2019 มีทิศทางที่สดใสไร้กังวล ที่ผ่านมาความผันผวนที่เกิดขึ้นกับตลาดในต้นปี 2018 เกิดจากปัจจัยการเมืองระหว่างประเทศมากกว่าความเคลื่อนไหวทางด้านเศรษฐกิจจริงๆ มุมมองที่ว่านี้เราได้ตระหนักแล้วถึงการเพิ่มขึ้นอย่างค่อยเป็นค่อยไปของอัตราดอกเบี้ยโลก นำโดยสหรัฐฯ อย่างไรก็ตามความตึงเครียดด้านการค้าที่เกิดขึ้นและความสัมพันธ์ทางการฑูตระหว่างรัสเซียและชาติตะวันตกจะส่งผลต่อตลาด ซึ่งได้ทำให้ตราสารทุนผลตอบแทนเป็นลบในช่วงที่ผ่านมาปัจจัยบวกต่อการลงทุนในตราสารหนี้เชื่อว่าจะมาจากข้อมูลเศรษฐกิจที่ในระยะสั้นมีทิศทางชะลอตัวลงเมื่อเทียบกับปีที่แล้วและทิศทางอัตราเงินเฟ้อที่ยังไม่เป็นขาขึ้นอย่างชัดเจน