โดย ดร. มิ่งขวัญ ทองพฤกษา และ พิชา เลียงเจริญสิทธิ์

เมื่อสัปดาห์ที่ผ่านมา ธนาคารในสหรัฐฯ แห่งหนึ่งที่ชื่อว่า SVB หรือ Silicon Valley Bank ซึ่งเป็นธนาคารที่ใหญ่เป็นอันดับที่ 16 ของสหรัฐฯ มุ่งเน้นลูกค้าที่อยู่ใน Silicon Valley (หรือก็คือ เป็นแบงก์ที่กลุ่ม Tech ใช้เดินบัญชีด้วย) ได้เข้าสู่กระบวนการ กระบวนการพิทักษ์ทรัพย์ (Receivership) ภายในการคุ้มครองสถาบันคุ้มครองเงินฝากของสหรัฐฯ (FDIC) โดยลูกค้าของ SVB จะได้รับการคุ้มครองเงินฝากที่บัญชีละ 2.5 แสนดอลลาร์ฯ ต่อ 1 เจ้าของบัญชี

เหตุการณ์ที่เกิดขึ้นนี้ ส่งผลกระทบหลายด้าน ได้แก่

- ลูกค้าที่เดินบัญชีกับ SVB เช่นธุรกรรมประเภท Transactional เช่น รับ/จ่ายรายวัน จ่ายเงินพนักงานรายเดือน เสียงว่า ธุรกิจกลุ่ม Tech ดังๆ เช่น Roku, Roblox และ Quotient เดินบัญชีกับ SVB มูลค่าเกินจำนวนที่ได้รับประกันเงินฝากไปไกลมาก นั่นแปลว่า เมื่อเงินที่เดินบัญชีถูกล็อคไว้แล้ว ช่วงสิ้นเดือนธุรกิจกลุ่ม Tech เหล่านี้จะจ่ายบิล จ่ายเงินเดือนพนักงานกันอย่างไร

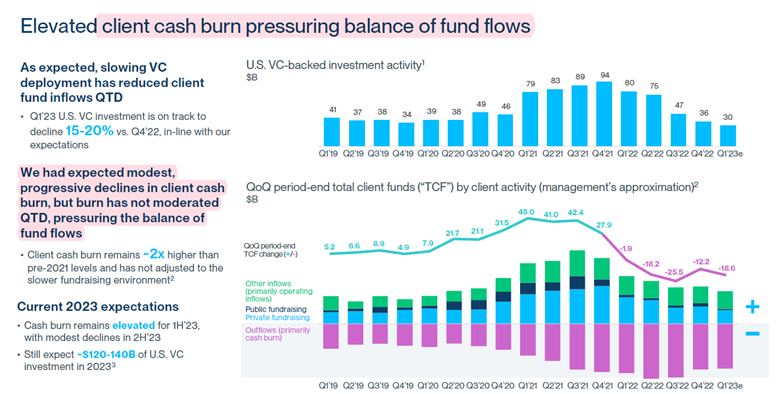

- ปัญหาที่แท้จริงของ SVB คืออะไร ซึ่งเมื่อไปตาม 1Q/2023 Strategic Action ของ SVB พบประเด็นที่น่าจะเป็นปัญหาได้ดังนี้ คือ a. ลูกค้าส่วนใหญ่ของ SVB เป็นกลุ่ม Tech ที่เป็นกลุ่ม High Growth จึงมักจะมีธุรกรรมเฉพาะเจาะจงอย่างหนึ่งที่เรามักจะเรียกกันว่า เผาเงิน หรือ Cash Burn คือ ลงเงินไปก่อนกับโปรเจคที่ทำอยู่ จึงต้องถอนเงินจาก SVB ออกมาใช้ ซึ่งในตอนแรก SVB มองว่าลูกค้ากลุ่มนี้คงจะ Burn Cash ลดลงเพราะลงทุนลดลง แต่กลายเป็นลูกค้ายังคง Burn Cash ขณะเดียวกัน ลูกค้ากลุ่มนี้เป็นลูกค้ากลุ่ม Corporate ฝากเงินใน Amount ค่อนข้างเยอะ และเป็นกลุ่มในเครือข่ายเดียวกัน ถ้าถอน ก็จะถอนคราวละมากๆ ทำให้เป็นความท้าทายของ SVB ว่าจะรับมือกับ Fund Outflows ของลูกค้ายังไง

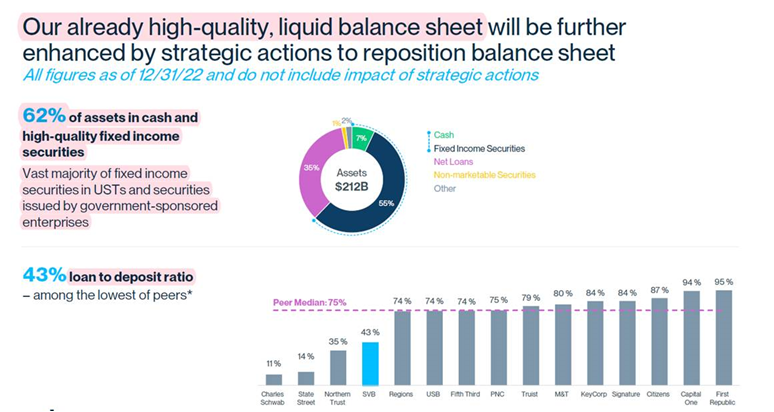

b. ซึ่งเมื่อเข้าไปดูวิธีการบริหารจัดการงบดุลของ SVB พบว่า พอร์ทฝั่งสินทรัพย์ของ SVB ส่วนใหญ่เป็นตราสารหนี้ที่ออกโดยรัฐบาลสหรัฐฯ และหน่วยงานที่เกี่ยวข้อง ซึ่งส่วนใหญ่เป็น MBS โดยเป็นการถือจนหมดอายุ (Hold to maturity) จึงถึงบางอ้อว่า SVB คงขาดทุนจากการ Mark to Market ของราคาสินทรัพย์ที่ถืออยู่มากโขอยู่ เพราะเมื่อบอนด์ยิลด์ของสหรัฐฯ เด้งขึ้น มูลค่าของสินทรัพย์ของ SVB ก็คงเด้งลงอย่างมีนัยสำคัญ

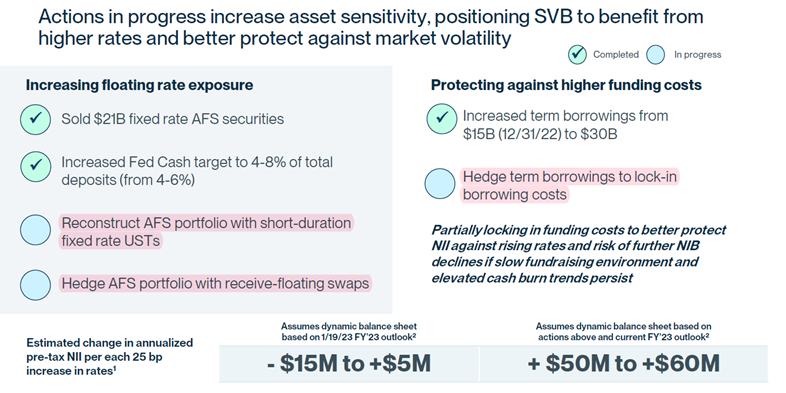

c. และเป็นที่มาของการกำหนดกลยุทธ์ของ SVB ประจำไตรมาส 1/2023 ว่า

“ repositioning SVB’s balance sheet to increase asset sensitivity to take advantage of the potential for higher short-term rates, partially lock in funding costs, better protect net interest income (NII) and net interest margin (NIM),and enhance profitability.”

SVB จะขยับอายุการถือพวกตราสารหนี้ให้สั้นลง และจะ Lock Funding Cost เพื่อที่จะรักษา NII และ NIM ของธนาคาร

เลยแอบคิดเองว่า นางคงถือพวก Long-duration เยอะไปหรือเปล่า แล้วพอถือผิดทาง จึงอยากจะขยับมาที่ Short-duration มากขึ้น และนางคงมีปัญหากับการบริหารรายรับรายจ่ายภายใต้สภาวะแวดล้อมของดอกเบี้ยขาขึ้นพอสมควร และคงจะรู้แล้วว่าจะต้องทำอะไรบ้าง แต่น่าจะปรับตัวไม่ทันก็เลยเกิดปัญหาขึ้นมา

d. หลายคนอาจจะตั้งคำถามว่า แล้ว SVB ได้มีปัญหาอะไรจากฝั่งลูกหนี้บ้างไหม เมื่อไปดูในข้อมูลพบว่า จริงๆ แล้ว SVB ปล่อยกู้น้อยกว่ายอดเงินฝากอยู่มาก คือ Loan/Deposit Ratio อยู่ที่แค่ 40% ซึ่งต่ำกว่าธนาคารอื่นๆ ที่เป็น Peers ด้วยซ้ำ ซึ่งแปลได้สองทาง คือ ลูกค้ามาขอสินเชื่อน้อยลง หรือธนาคารตั้งใจจะปล่อยกู้น้อยลงเอง ขณะที่การตั้งสำรองก็เป็นไปตามทุกเกณฑ์ที่กำหนดไว้

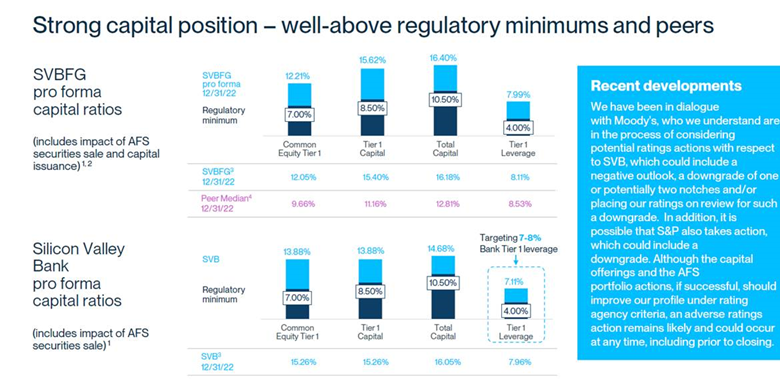

โดยสรุป หลังจากที่ไปหาข้อมูลมาจากฝั่ง SVB แล้ว ซึ่งหากข้อมูลของบริษัทเป็นจริง มองว่า ปัญหาของ SVB ส่วนหนึ่งเกิดมาจากการบริหารฝั่งสินทรัพย์ (Asset-sided Management) ที่ไปกระจุกอยู่ในฝั่งของ Fixed Income Securities มากเกินไป ทำให้ถูก Mark to Market แล้วเกิด Loss ระหว่างทาง และยังมีปัญหาในการบริหารรายรับรายจ่ายด้านดอกเบี้ย ขณะที่ลูกค้ากระจุกอยู่ในฝั่ง Tech เป็นผลให้ฐานเงินฝากไม่กระจายตัว และยังเป็นกลุ่มลูกค้าน้อยรายแถมยังรู้จักกัน พอมีคนนึงถอน อีกคนก็จะถอนด้วย อีกทั้งกลุ่ม Tech ก็เป็นกลุ่มที่ Burn Cash โดย Nature ซึ่งถึงแม้ว่ากลุ่ม Tech ได้ลดการลงทุนแล้วแต่ก็ยังคงมีการ Burn Cash อยู่

แต่ถ้าถามว่า ธนาคารนี้ห่วยไหม ส่วนตัวมองว่าไม่ได้ห่วยเลย แต่ติดไปทางซวยหลายต่อมากกว่า ถ้ามีข้อมูลมากกว่านี้จะมาเล่าเพิ่มค่ะ