สรุปภาวะตลาดหุ้นเอเชียไม่รวมญี่ปุ่นในช่วง 1Q/2018

ตลาดหุ้นเอเชียในช่วง Q1/2018 มีทั้งบวกและลบต่างกันไปตามแต่ละประเทศและภูมิภาค ขณะที่เกณฑ์มาตรฐาน (MSCI AC Asia ex Japan) ปรับตัวขึ้น 0.7% ทั้งนี้ แม้ว่าปัจจัยพื้นฐานทางเศรษฐกิจเอเชียยังคงมีความแข็งแกร่ง แต่ตลาดหุ้นกลับไม่ได้ตอบสนองมากนักจากผลกระทบจากแนวโน้มของอัตราดอกเบี้ยที่เปลี่ยนไปหลังจากอัตราเงินเฟ้อของสหรัฐเร่งตัวขึ้น รวมถึง ความตึงเครียดทางด้านการค้าระหว่างจีนกับสหรัฐ

ในแง่ของเศรษฐกิจ นอกจากเศรษฐกิจเอเชียนั้นจะได้รับประโยชน์จากการฟื้นตัวของเศรษฐกิจโลก ซึ่งส่งผลต่อการขยายตัวของการส่งออกของทั้งภูมิภาค นอกจากนั้นการบริโภค การลงทุนของภาคธุรกิจ และการขยายตัวของสินเชื่อ ยังเป็นอีกปัจจัยสำคัญที่ช่วยเสริมสร้างความแข็งแกร่งของเศรษฐกิจเอเชีย

สรุปภาพรวมการลงทุนของกองทุนหลักใน 1Q/2018

ใน Q1/2018 กองทุนมีผลการดำเนินต่ำกว่าเกณฑ์มาตรฐาน ส่วนหนึ่งมาจากการเลือกหุ้นรายตัวในหุ้นกลุ่มเทคโนโลยี ได้แก่ บริษัท NetEase (-19%) และ Bitauto (-33%) ผู้ให้บริการทางด้านอินเตอร์เน็ตในจีน มีผลประกอบการต่ำกว่าที่ตลาดคาดารณ์ โดยที่ Netease มีรายได้จาก online gaming ลดลง ขณะที่ค่าใช้จ่ายด้านการตลาดเพิ่มขึ้น แต่ผู้จัดการกองทุนยังคงเชื่อมั่นว่า Netease จะสามารถสร้างรายได้จากเกมส์ที่เปิดตัวล่าสุด รวมถึงธุรกิจ e-Commerce ที่น่าจะขยายตัวได้ ซึ่งตลาดยังไม่ได้ให้น้ำหนักกับประเด็นดังกล่าวมากนัก สำหรับ Bitauto นั้น นักลงทุนเกิดความกังวลว่าค่าใช้จ่ายด้านการตลาดที่เพิ่มขึ้นจะส่งผลระทบต่อผลประกอบการในงวด 1Q/2018 รวมถึง ความกังขาของนักลงทุนต่อมูลค่าของ Yixin ซึ่งเป็นบริษัทลูก แม้ว่าธุรกิจหลักของ Bitauto จะยังคงฟื้นตัวได้

ปัจจัยบวกและลบต่อตลาดหุ้นเชียไม่รวมญี่ปุ่นในระยะถัดไป

(+) เศรษฐกิจที่จะยังคงแข็งแกร่งอย่างต่อเนื่อง ประกับกับมูลค่าหุ้นที่ยังไม่แพงจนเกินไปเมื่อเทียบกับค่าเฉลี่ยข้องหุ้นทั่วโลก

(+) การแก้ไขรัฐธรรมนูญให้ยกเลิกจำกัดระยะเวลาการดำรองตำแหน่งของประธานาธิบดีและรองประธานาธิบดี รวมถึงประกาศผลประกอบการของภาคธุรกิจออกมาดีกว่าที่ตลาดคาดการณ์ ด้วยการขยายตัวอย่างโดดเด่นของผลผลิตภาคอุตสาหกรรมและการส่งออก

(+) ภาวะเศรษฐกิจปรับตัวดีขึ้นเศรษฐกิจได้รับผลประโยชน์จากการปฏิรูป

(-) ความตึงเครียดด้านการค้ากับสหรัฐ อย่างไรก็ตามคาดว่าทั้งสองฝ่ายจะเริ่มมีท่าทีประนีประนอมมากขึ้นอินเดีย

(-) ปัญหาเรื่องหนี้เสียในภาคธนาคาร รวมถึงความกังวลเรื่องการเข้มงวดทางนโยบายการเงิน ประกอบกับ Valuation ที่ค่อนข้างแพง

(-) ประเด็นความตึงเครียดทางด้านการค้าที่กำลังอยู่ในช่วงการเจรจาจีน

เกาหลีใต้

(+) สภาวะเศรษฐกิจปรับตัวดีขึ้นจากการฟื้นตัวของภาคการส่งออกและการลงทุนของภาคธุรกิจ อีกทั้ง บริษัทจดทะเบียนต่างๆน่าจะเริ่มเปลี่ยนแปลงระเบียบเพื่อเอื้อประโยชน์ต่อผู้ถือหุ้นมากขึ้น

(-) อัตราการจ่ายเงินปันผลโดยรวมของบริษัทจดทะเบียนในเกาหลีใต้ยังอยู่ในระดับต่ำ และโครงสร้างทางด้านการถือหุ้นที่ค่อนข้างซับซ้อน

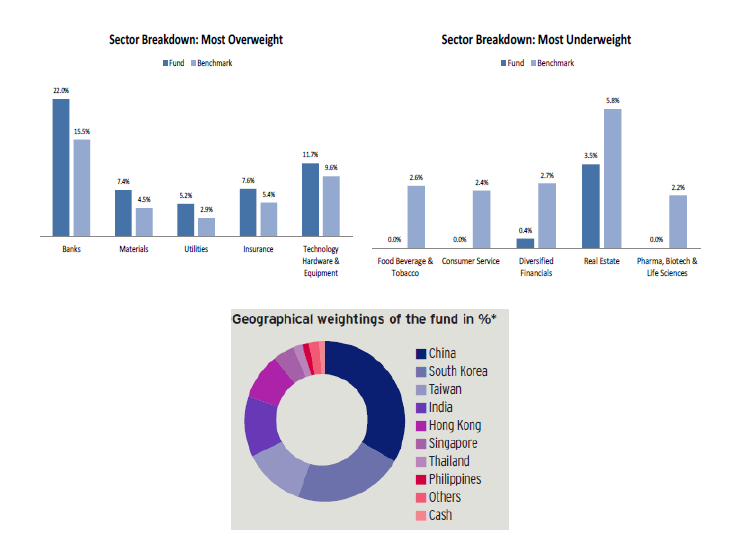

กลยุทธ์การลงทุนของกองทุนหลัก

ผู้จัดการกองทุนยังคงเน้นแสวงหาผลตอบแทนจากจากบริษัทที่ราคาหุ้นยังอยู่ต่ำกว่าระดับที่ควรจะเป็น (Fair value) โดยกองทุนยังคงมีสัดส่วนการลงทุนในอุตสาหกรรมเทคโนโลยี ทั้งบริษัทอินเตอร์เน็ตขนาดใหญ่ของจีน เกาหลี และไต้หวัน อย่างมีนัยสำคัญ จากความสามารถในการสร้างกระแสเงินสดของธุรกิจดังกล่าว แม้ว่ากองทุนมีการขายทำกำไรในหุ้นกลุ่มนี้ออกไปบ้างจากราคาที่เพิ่มขึ้นมากในช่วงที่ผ่านมา อีกทั้ง กองทุนยังได้เพิ่มสัดส่วนการลงทุนในธุรกิจที่มูลค่ายังอยู่ในระดับต่ำ เช่น ธุรกิจการเงิน ซึ่งได้รับผลประโยชน์จากการที่อัตราดอกเบี้ยทยอยเพิ่มขึ้นอย่างค่อยเป็นค่อยไป

นอกจากนั้น กองทุนยังแสวงหาบริษัทจดทะเบียนที่มีงบดุลที่แข็งแกร่งอีกทั้มีความสามารถในการสร้างกระแสเงินสดได้ในระดับสูง ซึ่งจะเป็น Margin of safety ให้กับกองทุน

ท้ายสุด กองทุนยังคง overweight ในตลาดหุ้นเกาหลีใต้ ที่คาดว่าบริษัทจดทะเบียนต่างๆจะเริ่มเปลี่ยนแปลงระเบียบเพื่อเอื้อประโยชน์ต่อผู้ถือหุ้นมากขึ้น รวมถึงตลาดหุ้นอินเดีย ที่เศรษฐกิจจะได้รับประโยชน์จากการปฏิรูป

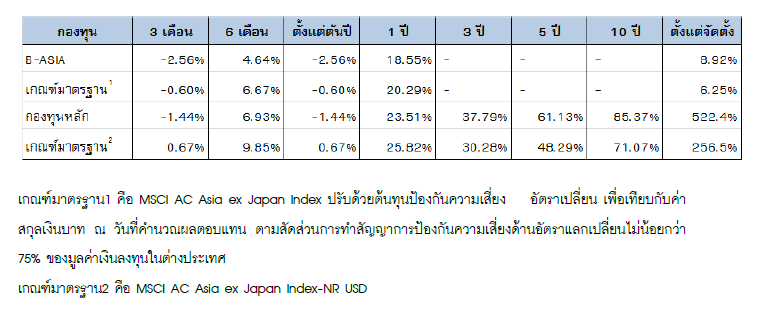

ผลการดำเนินงานย้อนหลังของกองทุน (ณ วันที่ 31 มีนาคม 2018)

สัดส่วนหลักทรัพย์ที่ถือครอง (ร้อยละของ NAV ณ วันที่ 31 มีนาคม 2018)

1.) Samsung Electronics Co Ltd (9.0%, เกาหลีใต้) บริษัทอิเล็กทรอนิกส์ข้ามชาติของเกาหลีใต้ เป็นบริษัทเทคโนโลยีสารสนเทศอันดับสองของโลก ตั้งโรงงานใน 80 ประเทศ มีพนักงานราว 370,000 คน ผลิตชิ้นส่วนอิเล็กทรอนิกส์หลายรายการ และเป็นผู้ผลิตโทรทัศน์รายใหญ่ที่สุดของโลกตั้งแต่ปี 2006 รวมทั้งเป็นผู้ผลิตโทรศัพท์มือถือรายใหญ่ที่สุดในโลก แซงหน้า Apple inc. ตั้งแต่ปี 2011

2.) AIA Group Ltd (5.4%; ฮ่องกง) กลุ่มประกันชีวิตอิสระมีสาขาครอบคลุม 18 ประเทศในเอเชียแปซิฟิกได้แก่ ฮ่องกง, ไทย, สิงคโปร์, มาเลเซีย, จีน, เกาหลี, ฟิลิปปินส์, ออสเตรเลีย, อินโดนีเซีย, ไต้หวัน, เวียดนาม, นิวซีแลนด์, มาเก๊า, บรูไน, ศรีลังกา, อินเดีย, พม่า และกัมพูชา

3.) Taiwan Semiconductor Co Ltd (5.0%; ไต้หวัน) บริษัทผลิตชิ้นส่วนเซมิคอนดักเตอร์รายใหญ่ที่สุดของโลก มีฐานการผลิตทั้งในจีน สหรัฐฯ แคนาดา ญี่ปุ่น อินเดีย และเกาหลีใต้

4.) Tencent Holding Ltd (4.4%; จีน) บริษัทให้บริการเกมส์ออนไลน์ มีบริษัทลูกชื่อ Tencent Technology (Shenzhen) Co., Ltd. ซึ่งถือสิทธิบัตรเกี่ยวกับโปรแกรม Instant Messaging (โปรแกรมแชท) และเกมออนไลน์ ปัจจุบัน Tencent เป็นเจ้าของแพลตฟอร์มสังคมออนไลน์ขนาดใหญ่ติดอันดับโลกถึง 3 ตัวด้วยกัน ได้แก่ Tencent QQ, Tencent Qzone และ WeChat มียอดผู้ใช้งาน (Active User) เกิน 500 ล้านคนทั่วโลก ปัจจุบัน Tencent ติด 1 ใน 5 บริษัทเทคโนโลยีที่ใหญ่ที่สุดในโลก

5.) Industrial & commercial Bank of China Ltd (3.8%; จีน) ให้บริการทางการเงินสำหรับลูกค้าตั้งแต่บุคคลธรรมดาจนถึงภาคธุรกิจทั่วประเทศจีน โดย ณ ปัจจุบัน ICBC เป็นธนาคารที่มีขนาดสินทรัพย์ใหญ่ที่สุดในโลก

มุมมองจากผู้จัดการกองทุนหลัก Invesco Asian Equity Fund

ผู้จัดการกองทุนหลักมีมุมมองว่าแนวโน้มของตลาดหุ้นในเชียยังคงไม่ชัดเจน ด้วยความกังวลเรื่องอัตราเงินเฟ้อที่อาจเปลี่ยนแปลงแนวโน้มอัตราดอกเบี้ย ประกอบกับความตึงเครียดทางด้านการค้าระหว่างจีนกับสหรัฐ โดยในประเด็นของอัตราดอกเบี้ยผู้จัดการกองทุนคาดว่าอัตราเงินเฟ้อจะยังคงรักษาระดับประมาณต่อไปทำให้การขึ้นอัตราดอกเบี้ยจะเป็นไปแบบค่อยเป็นค่อยไป อย่างไรก็ตาม ผู้จัดการกองทุนมองว่าตลาดจะผันผวนมากกว่าปีที่ผ่านมา โดยเฉพาะอย่างยิ่ง หากความขัดแย้งทางด้านการค้าระหว่างจีนกับสหรัฐยังไม่จบสิ้นลง ซึ่งจะส่งผลเชิงลบต่อ Sentiment ของสินทรัพย์เสี่ยง รวมถึงกระทบต่อภาวะเศรษฐกิจของทั่วโลก

ในแง่ของ Valuation แม้ว่าตลาดหุ้นเอเชียซื้อขายอยู่ในระดับสูงกว่าค่าเฉลี่ยระยะยาว แต่เชือว่ายังไม่ใช่ระดับที่แพงจนเกินไปและยังคงน่าสนใจเมื่อเทียบกับค่าเฉลี่ยของหุ้นทั่วโลก อีกทั้ง ผลประกอบการของบริษัทในเอเชียยังแนวโน้มที่จะเติบโตต่อเนื่องจากปัจจัย

1.) การบริโภคในจีนที่ขยายตัวได้อย่างแข็งแกร่ง

2.) ความสมดุลของอุปสงค์และอุปทาน

3.) สภาวะเศรษฐกิจโลกที่ปรับตัวดีขึ้นประกอบกับภาวะดอกเบี้ยทั่วโลกที่ยังคงอยู่ในระดับต่ำ

โดย Invesco คาดว่ากำไรต่อหุ้น (Earning per share) ของ MSCI AC Asia ex Japan น่าจะเติบโตได้ 12.3% ในปีนี้ ขณะที่ระดับมูลค่าหุ้น (Price-to-Earning) ณ ปัจจุบันอยู่ที่ระดับ 14 เท่า ซึ่งต่ำกว่าระดับมูลค่าหุ้นทั่วโลกประมาณ 30%