สรุปประเด็นสำคัญทางเศรษฐกิจอินเดียในเดือนต.ค. 2018

เดือน ต.ค.หุ้นอินเดียปรับตัวลดลงต่อเนื่องจากเดือนก.ย. เหตุจากความกังวลต่อสภาพคล่องในตลาดตราสารหนี้ ความกลัวว่าตราสารหนี้จะไม่ได้รับการชำระคืนดอกเบี้ยหรือเงินต้น เงินรูปีอ่อนค่า สถานการณ์ตลาดโลกในโหมดหลีกหนีความเสี่ยง ดัชนี MSCI India Index (USD) -7.00% ลดลงน้อยกว่าดัชนีตลาดเกิดใหม่ MSCI Emerging Market -9.00% นักลงทุนสถาบันในประเทศอินเดียเป็นผู้ซื้อสุทธิ 3.5 พันล้านดอลลาร์สหรัฐฯ นักลงทุนสถาบันต่างประเทศเป็นผู้ขายสุทธิ 3.7 พันล้านดอลลาร์สหรัฐฯ ค่าเงินรูปีอ่อนค่าลง-2% เมื่อเทียบกับดอลลาร์สหรัฐฯ เงินทุนสำรองระหว่างประเทศลดลงเล็กน้อยอยู่ที่ 390 พันล้านดอลลาร์สหรัฐฯ กลุ่มอุตสาหกรรมที่ให้ผลตอบแทนดีกว่าดัชนีคือ สถาบันการเงิน อุตสาหกรรม และสาธารณูปโภค ขณะที่กลุ่มพลังงาน สื่อสาร วัสดุก่อสร้างให้ผลตอบแทนต่ำกว่าดัชนี

อัตราเงินเฟ้ออินเดียล่าสุดในเดือน ก.ย. ทรงตัวที่ 3.8% ข่าวดีสำหรับเงินเฟ้อคือราคาน้ำมันลดลง 12% หลังจากที่ได้ขึ้นไปแตะระดับสูงสุดในรอบ 4 ปีคืออยู่ในระดับสูงสุดที่ 86.1 ดอลลาร์สหรัฐฯต่อบาร์เรล ช่วยผ่อนคลายความกังวลเรื่องค่าเงิน ตลาดตราสารหนี้ และทุนสำรองระหว่างประเทศไปได้บ้าง

ธนาคารกลางอินเดียคงอัตราดอกเบี้ยในรอบที่ผ่านมาสวนทางกับที่ตลาดคาดไว้ว่าจะปรับอัตราดอกเบี้ยขึ้น แต่ก็ได้ส่งสัญญาณจากการดำเนินนโยบายทางการเงินระดับกลางๆ เป็นตึงตัวเล็กน้อย และปรับลดคาดการณ์อัตราเงินเฟ้อคาดการณ์ 0.60% ในปี 2019 แม้จะดำเนินนโยบายการเงินแบบตึงตัวเล็กน้อย ธนาคารกลางก็ได้ประคับประคองตลาดสินเชื่อด้วยการเพิ่มสภาพคล่องในระบบอีก 400 พันล้านรูปี ในเดือนพ.ย. ต่อยอดจากเดือนต.ค. ที่ได้ทำไว้แล้วที่ 360 พันล้านรูปี

ผลกำไรสุทธิของบริษัทจดทะเบียนในไตรมาสสามที่ผ่านมาเป็นไปตามที่ตลาดคาดหวัง ร้อยละ 52 ของบริษัทจดทะเบียนที่ได้ประกาศผลกำไรออกมาเติบโต 12.8% (YoY)

กองทุนหลัก Reliance India Equity Portfolio มีผลการดำเนินงานในเดือนต.ค.อยู่ที่ -3.44% ซึ่งสูงกว่าดัชนี MSCI India Index (USD) -7.10% เพราะบริษัทที่กองทุนลงทุนมีผลกำไรสุทธิสูงกว่าค่าเฉลี่ยของบริษัทจดทะเบียนในตลาด ในเดือนนี้กองทุนหลัก

(ขายทำกำไร) ในหุ้นกลุ่มสถาบันการเงินที่ไม่ใช่ธนาคาร และหุ้นกลุ่มสินค้าอุปโภคบริโภคที่จำเป็น หุ้นกลุ่มนี้ราคาร่วงลงในช่วงตลาดผันผวน ผลจากการคัดสรรหุ้นรายตัวของผู้จัดการกองทุน ทำให้พอร์ตกองทุนหลักที่ลงทุนในสองกลุ่มอุตสาหกรรมนี้ ไม่ได้รับผลกระทบ

(ซื้อ) กองทุนหลักได้เพิ่มหุ้นขนาดกลาง-เล็กกลุ่มเทคโนโลยีเข้าไปในพอร์ตโฟลิโอ หุ้นดังกล่าวเป็นตัวแทนธุรกิจออนไลน์ เช่น ส่งอาหารออนไลน์ จัดหาจัดจ้างพนักงาน ประกันออนไลน์ และอสังหาฯ

(ซื้อ) ธนาคารรัฐขนาดใหญ่เนื่องจากมีความเชื่อว่าปัญหาหนี้เสียได้เข้าสู่วงจรใหม่ซึ่งมีโอกาสสูงที่จะถูกนำออกจากรายการทางบัญชีบริษัท

กองทุนหลักปัจจุบันลงทุนในตลาดหุ้นอินเดียอยู่ถึง 96% ของมูลค่าทรัพย์สินสุทธิกองทุน และจะหาจังหวะลงทุนในโอกาสไอเดียใหม่ๆที่เหมาะสม โดยติดตามผลกำไรสุทธิของบริษัทส่วนที่เหลือที่ยังไม่ได้ประกาศและการเลือกตั้งรัฐในเดือน ธ.ค. 2018 ผลลัพธ์ที่ออกมาดีอาจจะช่วยลดแรงขายของนักลงทุนสถาบันต่างชาติที่เป็นผู้ขายสุทธิในช่วงก่อนหน้านี้ลงได้บ้าง

Source: Reliance India Equity Portfolio, Factsheet – October 2018

ประเด็นข่าวที่น่าสนใจ เรื่อง สถาบันการเงินอินเดีย ผิดนัดชำระหนี้

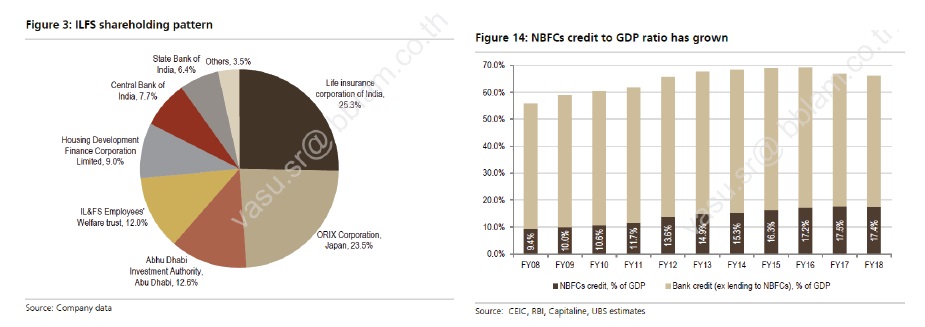

เดือนที่ผ่านมาธนาคารกลางอินเดียตกอยู่ในสถานการณ์ทางการเมืองที่ทำให้วางตัวลำบาก เพราะเกิดเหตุการณ์ที่สถาบันการเงินที่มิใช่ธนาคารแห่งหนึ่งที่มีชื่อว่า Infrastructure Leasing & Financial Services (IL&FS) ซึ่งเป็นบริษัทที่ปล่อยสินเชื่อให้กับโครงการพัฒนาโปรเจกด้านโครงสร้างพื้นฐาน เช่น งานก่อสร้างอุโมงค์ที่ยาวที่สุดระหว่างเมืองเชนไน-นาสลี ประสบปัญหาสภาพคล่องจนผิดนัดชำระดอกเบี้ยตั๋วแลกเงินระยะสั้นที่ได้ออกไว้มูลค่า 4,500 ล้านรูปีในวันที่ 14 ก.ย. สถาบันการเงินแห่งนี้มีอันดับความน่าเชื่อถือก่อนผิดนัดชำระระดับ AAA มีผู้ถือหุ้นเป็น Life Insurance Corporation of India 25.3%, ORIX Corporation Japan 23.5%, Abhu Dhabi Investment Authority 12.6%, IL&FS Employees, Welfare trust 12.0%, Housing Development Financial Corporation Limited 9.0%, Central Bank of India 7.7%, State bank of India 6.4%

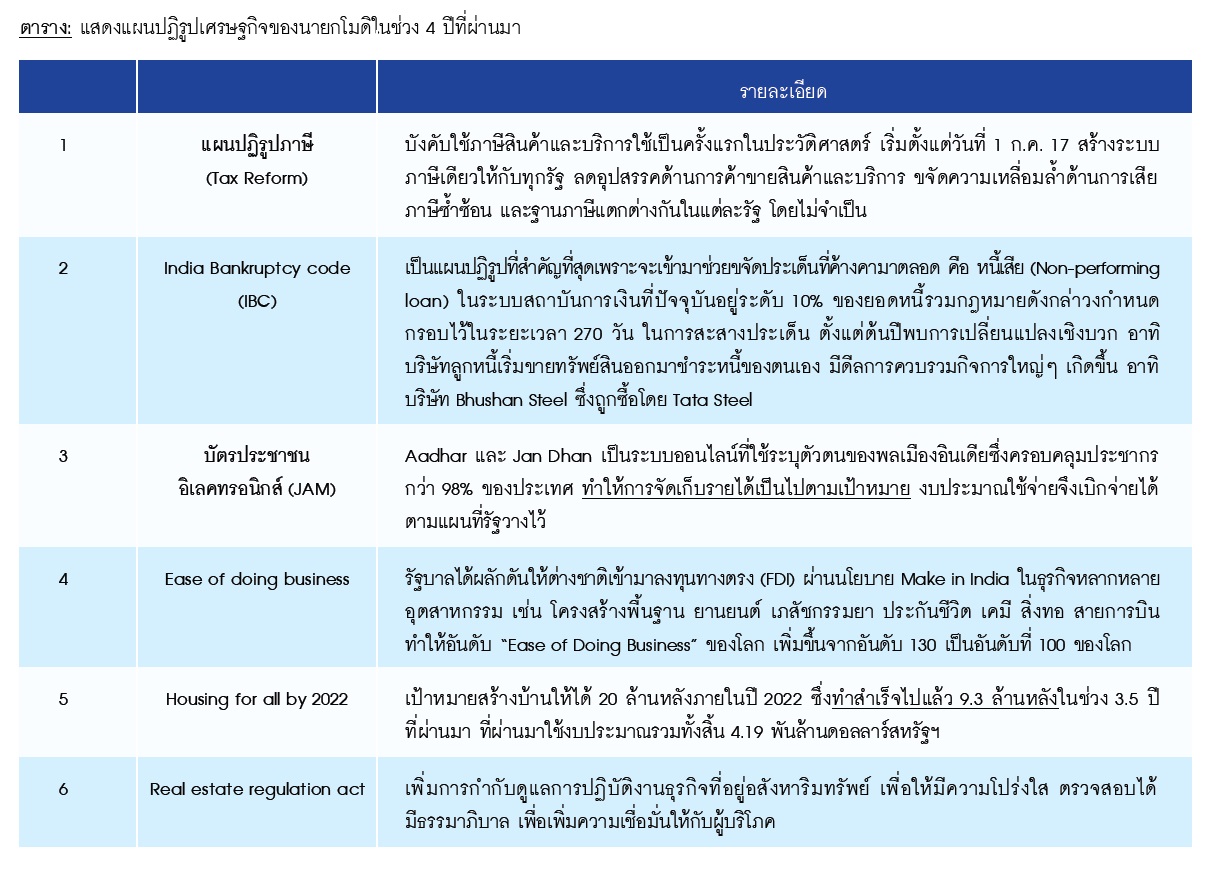

เหตุการณ์ดังกล่าว ทำให้ตลาดเกรงว่าอาจส่งผลต่อทั้งระบบเป็นลูกโซ่ ปัจจัยนี้เป็นเรื่องสำคัญเพราะสามปีที่ผ่านมาสินเชื่อภาคสถาบันการเงินที่มิใช่ธนาคารเป็นหัวใจของการเติบโตในภาคสินเชื่อถึงหนี่งในสาม ท่ามกลางความกลัวของรัฐบาลว่าจะส่งผลเชิงลบก่อนการเลือกตั้ง นายกนเรทรา โมดิ จึงออกแรงกดดันธนาคารกลางอินเดียให้ทำอะไรสักอย่างเพื่อป้องกันการชะลอตัวลงของเศรษฐกิจ การกระทำเช่นนี้ จึงเกิดคำถามต่อความเป็นกลาง ความเป็นองค์กรอิสระ

ปัจจุบันมุมมองต่อการเติบโตของภาคสินเชื่อไม่สู้ดีนักจาก

- สถาบันการเงินที่มิใช่ธนาคาร (NBFC: Non-bank financial corporation) ประสบปัญหาสภาพคล่องเนื่องจากจัดสรรแหล่งที่มาของเงินทุนและแหล่งใช้ไปของเงินไม่เหมาะสม (Miss matching)

- การปล่อยสินเชื่อที่หละหลวมของธนาคารท้องถิ่นหรือที่เรียกว่า Shadow Banking

- ธนาคารที่ถือหุ้นโดยรัฐ (State controlled bank) มีสัดส่วนหนี้ที่ไม่ก่อให้เกิดรายได้ (NPL) สัดส่วนสูง

ปัจจัยบวกและลบต่อตลาดหุ้นอินเดีย

(+) ผลตอบแทนส่วนของผู้ถือหุ้น (ROE) ของบริษัทจดทะเบียนอินเดียเมื่อวัดจากดัชนี MSCI India ระดับ 14.50% สูงกว่าประเทศอื่นๆ ในกลุ่มตลาดเกิดใหม่ MSCI Emerging Market 11% ผลตอบแทนส่วนของผู้ถือหุ้นที่สูงส่งผลดีต่อผลตอบแทนที่จะได้รับในระยะยาวจากการลงทุนในหุ้น

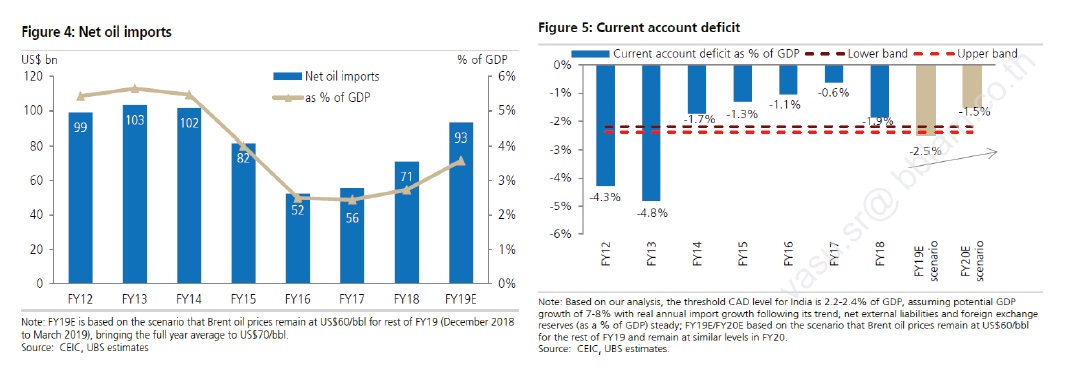

(+/-) อินเดียนำเข้าน้ำมันดิบสูงถึง 83% ของปริมาณการใช้น้ำมันในประเทศ ราคาน้ำมันดิบจึงมีความเสี่ยงโดยตรงต่อเงินเฟ้อ ดุลการชำระเงิน หากราคาน้ำมันดิบที่ลดลงทุกๆ 10 ดอลลาร์ต่อบาร์เรล จะช่วยให้ดุลบัญชีเดินสะพัดขาดดุลลดลง 15 พันล้านดอลลาร์สหรัฐฯ หรือคิดเป็น 0.50% ของ GDP และช่วยให้ขาดดุลการคลังลดลง 0.1% ของ GDP ลดเงินเฟ้อลง 0.20% และGDP สูงขึ้น 0.10% ในครึ่งปีหลัง 2H2018 เราพบความผันผวนของราคาน้ำมันดิบโดยขึ้นไปสูง 76.40 ดอลลาร์สหรัฐฯ ต่อบาร์เรลในเดือน ต.ค. และลดลงมาเหลือ 51.30 ดอลลาร์สหรัฐฯต่อบาร์เรลในเดือน พ.ย.

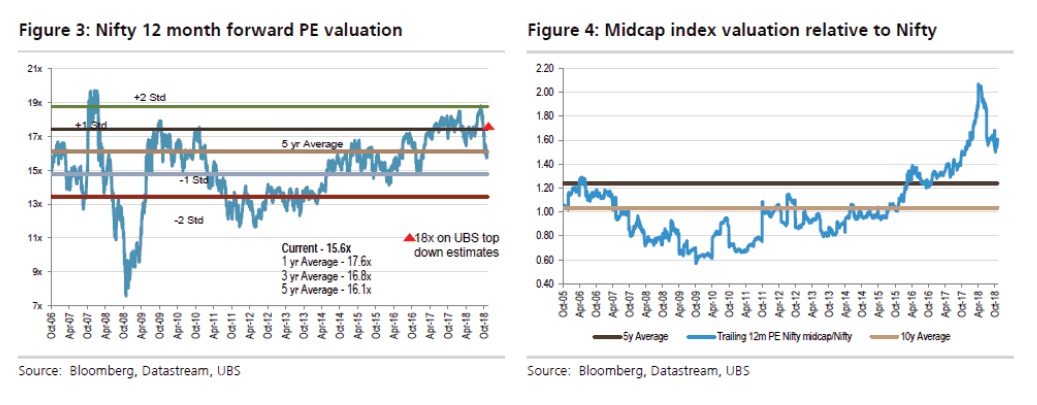

(-) ดัชนีตลาดหุ้นสำคัญ Nifty 50 ที่ขึ้นไปทำจุดสูงสุดเมื่อวันที่ 18 ส.ค. และลดลงมาถึง -11% ทำให้ระดับมูลค่าหุ้นเมื่อวัดจาก 12 Months FW PE ลดลงจาก 19 x สู่ 16 x ณ วันที่ 5 พ.ย. (กราฟซ้ายมือ)

ในส่วนของหุ้นอินเดียขนาดกลางและขนาดเล็กเมื่อวัดจาก Nifty Midcap index แม้จะราคาจะร่วงลงมามากในช่วงหลัง กระนั้นก็ดีหุ้นขนาดกลางและขนาดเล็กยังคงซื้อขายในระดับมูลค่าที่สูงกว่าระดับมูลค่าของตลาดโดยรวมประมาณ 60% (กราฟขวามือ)

(-) เศรษฐกิจอินเดียเผชิญกับภาวะทางการเงินตึงตัว ภาคสถาบันการเงินที่ไม่ใช่ธนาคาร พบบริษัท IL&FS ที่ทำธุรกิจปล่อยสินเชื่อให้กับโปรเจกพัฒนาโครงสร้างพื้นฐานได้ผิดนัดชำระหนี้ตั๋วแลกเงิน สร้างความกังวลต่อสถาบันการเงินทั้งระบบ

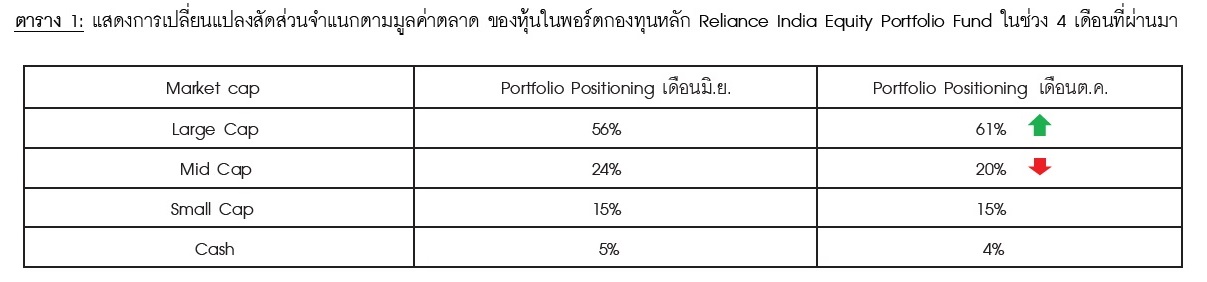

ผลตอบแทนกองทุนหลัก: ในเดือน ต.ค. -3.44% ลดลงน้อยกว่าเกณฑ์มาตรฐาน MSCI India Index (USD) -7.10% อันเนื่องมาจากหุ้นขนาดกลาง (BSE Midcap -16.34% YTD) และหุ้นขนาดเล็ก (BSE Small cap -25.21% YTD) กองทุนมีสัดส่วนการลงทุนในหุ้นใหญ่/ขนาดกลาง/ขนาดเล็ก เท่ากับ 61%/20%/15% ตามลำดับ

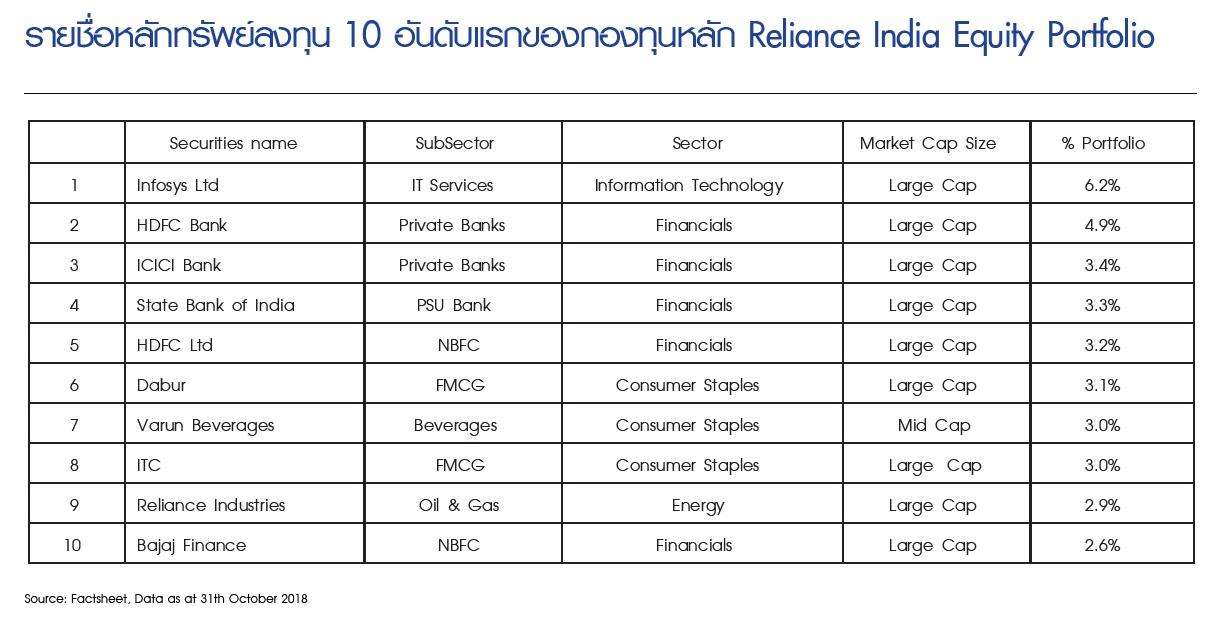

แนวทางการปรับพอร์ต: พอร์ต Balance โดยกองทุนหลักเริ่มเอียงไปทางหุ้นขนาดใหญ่มากขึ้นจากช่วงกลางปี คาดว่าจะคงสัดส่วนหุ้นขนาดใหญ่ (Large cap) ไว้ที่ 55-62% อาทิ บริษัท Reliance Industries Limited, Infosys เนื่องจากเป็นหุ้นที่มักให้ผลตอบแทนดีในช่วงที่ตลาดมีความเสี่ยงสูงทางด้านมหภาค และจะหาจังหวะเชิงเทคนิคในช่วงที่ค่าเงินดอลลาร์เปลี่ยนทิศ หรือน้ำมันดิบเกิด Correction เข้าลงทุนหุ้นบางตัวที่ได้รับประโยชน์ สถานะลงทุนปัจจุบันกว่า 55% ของพอร์ตอยู่ในหุ้นสามกลุ่มอุตสาหกรรม ซึ่งได้แก่ กลุ่มสถาบันการเงิน กลุ่มสินค้าอุปโภคบริโภค และกลุ่มเทคโนโลยีสารสนเทศ

หมายเหตุ: หุ้นอินเดีย Large cap คือบริษัทที่มีมูลค่าตลาดมากกว่า 4.5 พันล้านดอลลาร์สหรัฐฯ, หุ้นอินเดีย Mid Cap คือบริษัทที่มีมูลค่าตลาดอยู่ระหว่าง 1.2-4.5 พันล้านดอลลาร์สหรัฐฯ, หุ้นอินเดีย Small Cap คือบริษัทที่มีมูลค่าตลาดน้อยกว่า 1.2 พันล้านดอลลาร์สหรัฐฯ

ที่มา: Reliance Asset Management (Singapore) Pte. Ltd, เดือน ต.ค. 2018

หุ้นอินเดียมีปัจจัยบวก 4 ประเด็นในทุกภาวการณ์ คือ

- การเพิ่มขึ้นของชนชั้นกลาง

- ความต้องการความเป็นอยู่พื้นฐาน

- การเติบโตของเมือง

- ศูนย์กลางการผลิต Make in India

ความเสี่ยงอะไรที่นักลงทุนควรเฝ้าติดตาม

- แรงกดดันระยะสั้นจากราคาน้ำมันดิบระดับสูง ซึ่งทำให้งบประมาณขาดดุลจากการที่อินเดียนำเข้าสุทธิน้ำมันจากต่างประเทศ

- โมดิจะชนะการเลือกตั้งในปี 2019 หรือไม่ คาดว่าตลาดปัจจุบันคาดการณ์ถึงชัยชนะของโมดิไปมากแล้ว

- แรงขายหุ้นขนาดกลาง (BSE Midcap Index ผลตอบแทนในปี FY2017 +48.1%) และหุ้นขนาดเล็ก (BSE Small Cap Index ผลตอบแทนในปี FY2017 +60.8%) จากนักลงทุนรายย่อยอินเดียหลังราคาปรับตัวขึ้นมามากในปีที่ผ่านมา

กองทุนหลัก (Master Fund)

ชื่อ: RAMS Equities Portfolio Fund – India Equities Portfolio Fund ชนิดหน่วยลงทุน Class I (USD)

นโยบายการลงทุน: มุ่งหาผลตอบแทนจากการเพิ่มมูลค่าของเงินลงทุนในระยะยาวผ่านการลงทุนในตราสารทุนและสินทรัพย์ที่เกี่ยวข้องกับตราสารทุนของบริษัทที่จัดตั้งหรือดำเนินธุรกิจในอินเดีย โดยจะลงทุนในตลาดอินเดียไม่น้อยกว่าร้อยละ 90 ของ NAV)

วัดที่จดทะเบียน: 17 พฤษภาคม 2016

ประเทศที่จดทะเบียน: ลักเซมเบิร์ก

สกุลเงิน: USD

เกณฑ์วัดผลการดำเนินงาน (Benchmark): MSCI INDIA USD

Morningstar Category: Large cap blend

Bloomberg code: RAMUSDI LX

Fund size: USD 184.7 Million

Number of holdings: 51

*ที่มา: Reliance Asset Management (Singapore) Pte Ltd ข้อมูล เดือนต.ค. 2018

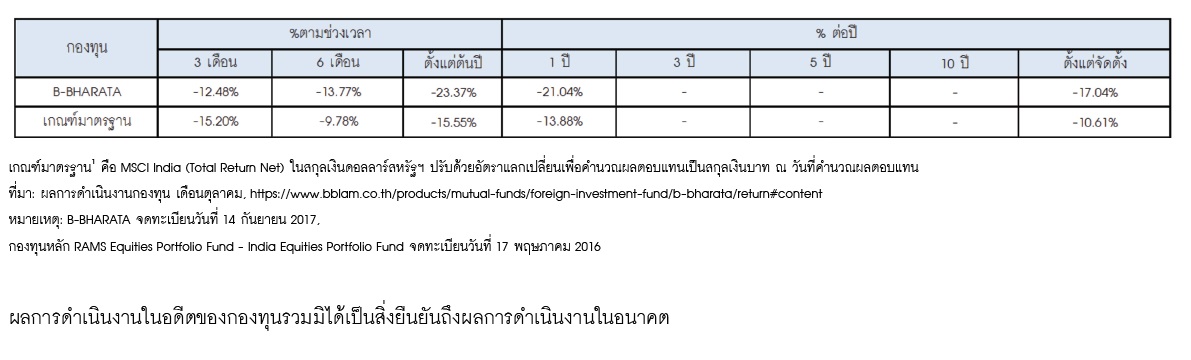

ผลการดำเนินงานกองทุนย้อนหลัง (ข้อมูล วันที่ 31 ต.ค. 2018)