BF Economic Research

ภาพรวมการส่งออกเดือน มี.ค.

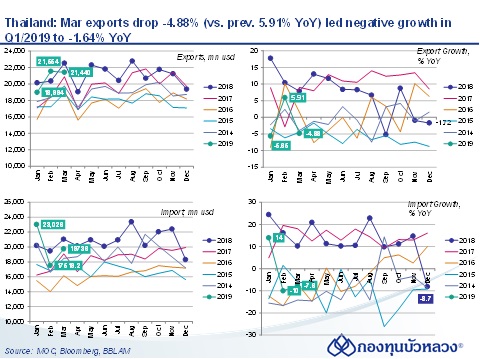

- การส่งออกไทยเดือน มี.ค. หดตัว -4.88%YoY จากเดือนก่อนที่ 5.9%

- การนำเข้ายังคงหดตัว -7 .63% YoY เทียบกับเดือนก่อนที่หดตัว -10.03%

- ดุลการค้าของไทยเดือน มี.ค. ยังคงเกินดุลที่ 2.005 พันล้านดอลลาร์ฯ แต่ลดลงจากเดือนก่อนที่เกินดุล 4.027 พันล้านดอลลาร์ฯ

YTD

- ไตรมาส 1 ปี 2019 (ม.ค.-มี.ค.) การส่งออกมีมูลค่า 61,987.8 ล้านดอลลาร์ฯ หดตัว -1.64% การนำเข้ามีมูลค่า 59,981.1 ล้านดอลลาร์ฯ ส่งผลให้ไทยเกินดุลการค้า YTD 2,004.7 ล้านดอลลาร์ฯ

- การส่งออกไทยได้รับผลกระทบตามแนวโน้มการค้าโลกและอุปสงค์ของคู่ค้าสำคัญ ซึ่งมาจากประเด็นข้อพิพาททางการค้าที่ยังคงยืดเยื้อ รวมทั้งจากปัจจัยภายนอกอื่นๆ อาทิ ความไม่แน่นอนของนโยบายการค้าในสหรัฐฯ และการเมืองในยุโรป รวมถึงความเสี่ยงของภาคสินเชื่อและธนาคารของจีน

สำหรับประเด็นสงครามการค้าระหว่างจีนและสหรัฐฯ นั้น กระทรวงพาณิชย์ คาดว่า จะได้ข้อสรุปในเดือน มิ.ย. ปีนี้ เป็นผลให้การจะผลักดันให้การส่งออกขยายตัวได้ 8% ในปีนี้ ค่อนข้างยาก ซึ่งหากจะให้ขยายตัว 8% ในแต่ละเดือนจะต้องมีมูลค่าส่งออกเฉลี่ย 23,000 ล้านดอลลาร์ฯ แต่หากอยู่ในช่วงเฉลี่ย 21,000-22,000 ล้านดอลลาร์ฯ การส่งออกจะขยายตัวได้ 3-6%

ในรายสินค้า

มูลค่าการส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตรขยายตัวที่ 3.2% YoY โดยสินค้าที่ขยายตัวได้ดี ได้แก่

- ผัก ผลไม้สด แช่เย็น แช่แข็ง กระป๋องและแปรรูป ขยายตัว 30.0% YoY (ขยายตัวระดับสูง ในตลาดจีน และตลาดอื่นๆ อาทิ เวียดนาม ญี่ปุ่น ฮ่องกง เกาหลีใต้ และอินโดนีเซีย)

- ไก่สด แช่แข็ง และแปรรูป ขยายตัว 14.2%YoY (ขยายตัวในตลาดญี่ปุ่น สหราชอาณาจักร จีน เนเธอร์แลนด์ และเกาหลีใต้)

- ยางพารา กลับมาขยายตัวในรอบ 16 เดือน 6.5%YoY (ขยายตัวในตลาดจีน ญี่ปุ่น สหรัฐฯ เกาหลีใต้ และอินเดีย)

ส่วน สินค้าเกษตรสำคัญที่หดตัว ได้แก่

- น้ำตาลทราย หดตัว -23.0% YoY (หดตัวในตลาดไต้หวัน กัมพูชา ญี่ปุ่น มาเลเซีย และเมียนมา แต่ยังขยายตัวอินโดนีเซีย และเกาหลีใต้)

- ข้าว หดตัว -7.7% YoY (หดตัวในตลาดจีน และแคเมอรูน แต่ขยายตัวได้ดีในตลาดเบนิน สหรัฐฯ และ อังโกลา)

- ผลิตภัณฑ์มันสำปะหลัง หดตัว -9.4% YoY (หดตัวในตลาดจีน ไต้หวัน และมาเลเซีย แต่ยังขยายตัวได้ดีในญี่ปุ่นและอินโดนีเซีย)

รวมไตรมาสแรกของปี สินค้าเกษตรหดตัว -0.2% YoY

มูลค่าการส่งออกสินค้าอุตสาหกรรมหดตัว -6.0% YoY สินค้าที่ขยายตัวได้ดี ได้แก่

- รถยนต์อุปกรณ์และส่วนประกอบ ขยายตัว 5.6% YoY (ขยายตัวระดับสูงในตลาดเวียดนาม และตลาดอื่นๆ อาทิ สหราชอาณาจักร นิวซีแลนด์ และสหรัฐฯ)

- รถจักรยานยนต์และส่วนประกอบ ขยายตัว 20.7% YoY (ขยายตัวในตลาดสหราชอาณาจักร สหรัฐฯ ญี่ปุ่น เนเธอร์แลนด์ และเมียนมา)

- ผลิตภัณฑ์ยาง ขยายตัว 14.8% YoY (ขยายตัวในตลาดสหรัฐฯ จีน เวียดนามออสเตรเลีย และเกาหลีใต้)

- เครื่องรับวิทยุ โทรทัศน์ และส่วนประกอบ ขยายตัว 20.6% YoY (ขยายตัวในตลาดญี่ปุ่น อินเดีย ฮ่องกง เยอรมนี และเนเธอร์แลนด์)

สินค้าอุตสาหกรรมที่หดตัว ได้แก่

- เครื่องคอมพิวเตอร์ อุปกรณ์และส่วนประกอบ หดตัว -20.0% YoY (หดตัวในตลาดสหรัฐฯ ฮ่องกง เนเธอร์แลนด์ มาเลเซีย และจีน แต่ยังขยายตัวได้ดีในตลาดญี่ปุ่น และเวียดนาม)

- สินค้าเกี่ยวเนื่องกับน้ำมัน หดตัว-11.3% YoY (หดตัวในตลาดจีน เวียดนาม อินโดนีเซีย และ อินเดีย แต่ยังขยายตัวในตลาดมาเลเซีย กัมพูชา และญี่ปุ่น)

- แผงวงจรไฟฟ้า หดตัว -21.7% YoY (หดตัวในตลาดฮ่องกง ญี่ปุ่น สหรัฐฯ และจีน แต่ยังขยายตัวในมาเลเซีย)

- เครื่องจักรกลและส่วนประกอบของเครื่องจักรกล หดตัว -19.5% YoY (หดตัวในตลาดญี่ปุ่น จีน อินโดนีเซีย และอินเดีย แต่ยังขยายตัวในตลาดสหรัฐฯ และเยอรมนี)

รวมไตรมาสแรกของปี 2019 มูลค่าสินค้าอุตสาหกรรม หดตัว -1.5% YoY

Implication ต่อ ดุลการค้าและดุลบัญชีเดินสะพัด

เรามองว่าดุลการค้าและดุลบัญชีเดินสะพัดไทยจะเกินดุลลดลงจากปี 2018 เนื่องจากฐานสูงและผลจาก Trade Tension มีความเป็นไปได้ที่ดุลบัญชีเดินสะพัดทั้งปี 2019 จะอยู่ในกรอบ 3.3-3.5 หมื่นล้านดอลลาร์ฯ จากปีก่อนที่ 3.8 หมื่นล้านดอลลาร์ฯ