BF Economic Research

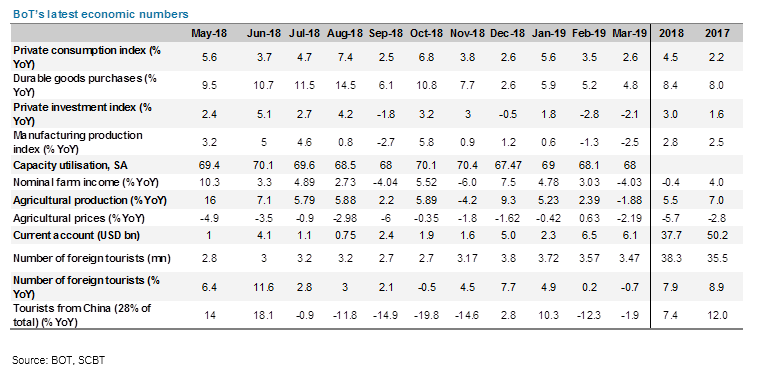

เศรษฐกิจไทยในเดือนมี.ค. และภาพทั้งไตรมาส 1/2019 ชะลอลงจากเดือนก่อนและไตรมาสก่อน โดยอุปสงค์ต่างประเทศหดตัวทั้งการส่งออกสินค้าและนักท่องเที่ยวต่างประเทศ สำหรับปัจจัยในประเทศพบว่าเครื่องชี้การบริโภคภาคเอกชนชะลอตัวตามการใช้จ่ายในหมวดสินค้าไม่คงทนที่หดตัว ขณะที่การใช้จ่ายในหมวดอื่นยังขยายตัวได้ตามยอดขายรถยนต์ เครื่องชี้การลงทุนภาคเอกชนหดตัวจากทั้งการลงทุนในหมวดก่อสร้างและหมวดเครื่องจักรและอุปกรณ์

ดัชนีผลผลิตภาคอุตสาหกรรม (MPI) หดตัวต่อ

ดัชนีผลผลิตภาคอุตสาหกรรมหดตัวที่ -2.5% YoY (vs prev -1.3% YoY) โดยหมวดที่หดตัวหนักได้แก่ (1) หมวดฮาร์ดดิสก์ไดรฟ์ (-21.2% YoY vs prev -12.1% YoY)จากการชะลอคำสั่งซื้อเนื่องจากผู้นำเข้าปรับลดระดับสินค้าคงคลังอย่างต่อเนื่อง, (2) หมวดอาหารและ เครื่องดื่ม (-3.1% YoY vs prev 1.8 % YoY) ตามการผลิตสับปะรดกระป๋องจากปัญหาการขาดแคลนวัตถุดิบ เนื่องจากเกษตรกรลดพื้นที่ในการเพาะปลูกลงจากปัญหาราคาตกต่ำในปีก่อน และการผลิตน้ำตาล เนื่องจากผลผลิตอ้อยน้อยกว่าปีก่อนหน้า ประกอบกับในปีนี้ระยะเวลาการเปิดหีบของโรงงานน้ำตาลเร็วกว่าปีก่อน ส่งผลให้ในเดือนนี้มีผลผลิตน้อย และ, (3) หมวดการผลิตอื่นๆ ตามการผลิตหมวดโลหะมูลฐาน (-5.6% YoY vs prev -7.1% YoY ) จากปัญหาการแข่งขันด้านราคากับเหล็กนำเข้าจากประเทศจีน ส่วนหมวดการผลิตประเภทรถยนต์ยังสามารถขยายตัวได้ (2.3% YoY vs prev 3.2% YoY) ตามยอดขายรถยนต์ในประเทศ

สำหรับการเติบโตเมื่อเทียบรายเดือนดัชนีผลผลิตอุตสาหกรรม Flat ที่ 0.2% MoM sa และในรายไตรมาสหดตัวที่ -2.4% YoY จากไตรมาสก่อนที่ 0.2% YoY

การบริโภคภาคเอกชะลอ 2.6% YoY จากเดือนก่อนที่ 3.5% YoY

การบริโภคภาคเอกชนโตที่ 2.6% YoY (vs prev 3.5% YoY) ชะลอลงจากระยะเดียวกันปีก่อน ตามการใช้จ่ายในหมวดสินค้าไม่คงทนที่หดตัวที่ -0.8% YoY (vs prev 2.7% YoY ) เป็นการหดตัวครั้งแรกในรอบ 6 เดือน ส่วนองค์ประกอบอื่นๆเช่น การใช้จ่ายสินค้าคงทนขยายตัวที่ 4.8% YoY (vs prev 5.2% YoY) จากยอดขายรถยนต์นั่งและพาณิชย์ ส่วนรายจ่ายด้านบริการขยายตัวที่ 4.7% YoY ดีขึ้นจากเดือนก่อนที่ 3.7% YoY ตามการใช้จ่ายในหมวดโรงแรมและท่องเที่ยว

ทั้งนี้เมื่อเทียบรายเดือนหดตัวที่ -0.2% MoM sa สำหรับการขยายตัวรายไตรมาสอยู่ที่ 3.5% YoY ชะลอจากไตรมาสที่แล้ว 4.5% YoY

การลงทุนภาคเอกชน -2.1% YoY โดยหดตัวในหลายหมวด

การลงทุนภาคเอกชนหดตัวที่ -2.1% YoY (vs prev -2.8% YoY) ลงจากระยะเดียวกันปีก่อน จากทั้งเครื่องชี้การลงทุนในหมวดก่อสร้าง และในหมวดเครื่องจักรและอุปกรณ์ ในรายองค์ประกอบ

• ยอดจำหน่ายเครื่องจักรในประเทศ หดตัว -5.9% YoY (vs prev -2.4% YoY) ตามยอดจำหน่ายเครื่องจักรสำหรับการผลิตและประกอบ คอมพิวเตอร์ และยอดจดทะเบียนรถยนต์เพื่อการลงทุนหดตัว -3.8% YoY (vs prev 2.7% YoY) จากหมวดรถยนต์บรรทุกส่วนบุคคล หลังจากที่เร่งไปมากในช่วงก่อนหน้า และรถยนต์รับจ้างบรรทุกคนโดยสารไม่เกิน ที่นั่งหดตัว จากผลของฐานสูง ในปีก่อน เนื่องจากเป็นรอบการจดทะเบียนของรถแท็กซี่ • ยอดจำหน่ายเครื่องจักรในประเทศ หดตัว -5.9% YoY (vs prev -2.4% YoY) ตามยอดจำหน่ายเครื่องจักรสำหรับการผลิตและประกอบ คอมพิวเตอร์ และยอดจดทะเบียนรถยนต์เพื่อการลงทุนหดตัว -3.8% YoY (vs prev 2.7% YoY) จากหมวดรถยนต์บรรทุกส่วนบุคคล หลังจากที่เร่งไปมากในช่วงก่อนหน้า และรถยนต์รับจ้างบรรทุกคนโดยสารไม่เกิน ที่นั่งหดตัว จากผลของฐานสูง ในปีก่อน เนื่องจากเป็นรอบการจดทะเบียนของรถแท็กซี่

• การนำเข้าสินค้าทุนขยายตัว 8.4% YoY (vs prev -5.5% YoY) จากหมวดโทรคมนาคมตามการนำเข้า โทรศัพท์มือถือ หมวดเครื่องจักรอื่นๆ ตามการนำเข้าเครื่องประกอบแผงวงจร CPU และหมวดเครื่องชั่งตวงวัด ตามการนำเข้าเครื่องทดสอบการทำงานของ ฮาร์ดดิสก์ไดรฟ์ โดยส่วนหนึ่งเป็นผลจากการย้ายฐานการผลิตมาไทยใน ช่วงก่อนหน้า

• เครื่องชี้เกี่ยวกับการก่อสร้างพบว่า พื้นที่ได้รับอนุญาตก่อสร้างที่ยังหดตัว ต่อเนื่องที่ -13.4% YoY (vs prev -12.2% YoY)โดยเป็นการหดตัวในเกือบทุกหมวดยกเว้นพื้นที่เพื่อการอุตสาหกรรมที่ยังขยายตัวได้

สำหรับตัวเลขลงทุนรายเดือน flat ที่ 0.3%MoM sa และเมื่อเทียบรายไตรมาส หดตัว -1.3% YoY จากไตรมาสก่อนหน้าที่ 2.6% YoY

จำนวนนักท่องเที่ยวต่างชาติพลิกกลับมาหดตัวจากนักท่องเที่ยวจีนและยุโรป

จำนวนนักท่องเที่ยวต่างชาติอยู่ที่ 3.5 ล้านคนจากเดือนก่อนที่ 3.6 ล้านคนหรือหดตัว -0.7% YoY (vs prev 0.2% YoY) โดยหลักๆมาจากการหดตัวของนักท่องเที่ยวจีน และจำนวนนักท่องเที่ยวยุโรปจากการเหลื่อมวันของเทศกาล อีสเตอร์ที่ในปีนี้อยู่กลางเดือนเม.ย. เมื่อเทียบรายเดือนจำนวนนักท่องเที่ยวต่างชาติโตที่ 0.8% MoM sa และเมื่อเทียบรายไตรมาสโตที่ 1.5% YoY จากไตรมาสก่อนที่ 4.3% YoY

รายได้เกษตรกรกลับมาหดตัวจากระยะเดียวกันปีก่อน

รายได้เกษตรกรกลับมาหดตัวจากระยะเดียวกันปีก่อนที่ -4.0% YoY (vs prev 3.0% YoY)จากทั้งด้านราคา (-2.2% YoY vs prev 0.6% YoY)และด้านผลผลิต (-1.9% YoY vs prev 2.4% YoY) โดยราคาสินค้าเกษตรหดตัวในหลายหมวดสินค้า โดยเฉพาะอ้อยที่ราคาหดตัวตามราคาน้ำตาล ในตลาดโลก และมังคุดตามปริมาณผลผลิตที่ออกสู่ตลาดมาก ขณะที่ราคาข้าวหอมมะลิยังขยายตัวจากปริมาณผลผลิตที่มีจำกัด และราคาสุกรขยายตัวต่อเนื่อง สำหรับรายไตรมาสรายได้เกษตรกรหดตัวที่ -0.7% YoY จากไตรมาสก่อนหน้าที่ -1.1%YoY

ส่งออกหดตัว หลังอุปสงค์ในตลาดโลกชะลอลงส่งออกหดตัว หลังอุปสงค์ในตลาดโลกชะลอลง

การส่งออกหดตัวที่ -4.2% YoY (vs prev -1.7% YoY) หากหักทองคำหดตัวที่ -4.3% YoY (vs prev -3.0% YoY) เนื่องจากอุปสงค์ในตลาดโลกชะลอลงตามภาวะเศรษฐกิจของ ประเทศคู่ค้า ผลของมาตรการกีดกันทางการค้าระหว่างสหรัฐฯ กับจีน และ วัฏจักรสินค้าอิเล็กทรอนิกส์ที่ยังชะลอลงต่อเนื่อง ประกอบกับผลของฐานสูงใน บางสินค้า โดยการส่งออกในหลายหมวดสินค้ายังคงหดตัว ได้แก่

• สินค้า อิเล็กทรอนิกส์ โดยเฉพาะฮาร์ดดิสก์ไดรฟ์ แผงวงจรรวม และโทรศัพท์มือถือ

• สินค้าที่มูลค่าเคลื่อนไหวตามราคาน้ำมันหดตัวต่อเนื่องเป็นเดือนที่สามตาม การส่งออกผลิตภัณฑ์ปิโตรเลียมและเคมีภัณฑ์ที่หดตัวทั้งราคาและปริมาณ

• เครื่องใช้ไฟฟ้า ตามการส่งออกเครื่องปรับอากาศไปเวียดนาม ตะวันออกกลาง และออสเตรเลีย จากผลของฐานสูงจากระยะเดียวกันปีก่อน และเครื่องซักผ้า ขนาดเล็กไปสหรัฐฯ

อย่างไรก็ดี การส่งออกในบางหมวดสินค้ายัง ขยายตัวได้ อาทิอย่างไรก็ดี การส่งออกในบางหมวดสินค้ายัง ขยายตัวได้ อาทิ

• ยานยนต์และชิ้นส่วนที่กลับมาขยายตัวตามการส่งออกรถยนต์ นั่งไปเวียดนาม รถยนต์เชิงพาณิชย์ไปสหภาพยุโรป

• ยางล้อไปสหรัฐฯ

• สินค้าเกษตรแปรรูป ตามการส่งออกอาหารกระป๋องไปญี่ปุ่นและสหภาพยุโรป

• ผลิตภัณฑ์ยางสังเคราะห์ไปจีน

• นอกจากนี้ สินค้าเกษตรกลับมาขยายตัว ตามการส่งออกผลไม้และยางพารา โดยยางพาราขยายตัวได้เป็น ครั้งแรกในรอบ 16 เดือน จากอุปสงค์จากจีนที่มี ทิศทางปรับดีขึ้นบ้าง

ทั้งนี้เมื่อเทียบรายเดือนการส่งออก flat ที่ 0.6% MoM sa ส่วนเมื่อเทียบรายไตรมาส -3.6% YoY จากไตรมาสก่อนที่ 2.3% YoY

การนำเข้าหดตัว -5.8% YoY (vs prev -7.3% YoY) และหากหักทองคำหดตัว -0.4 % YoY (vs prev -4.8% YoY)โดยหดตัวในทุกหมวดหลัก โดยเฉพาะหมวดวัตถุดิบ และสินค้าขั้นกลางหดตัวตามการนำเข้าชิ้นส่วนอิเล็กทรอนิกส์ และหมวดสินค้าอุปโภคบริโภคหดตัวตาม การนำเข้าสินค้าไม่คงทน โดยเฉพาะปลาและเนื้อสัตว์อื่นๆ

อย่างไรก็ดี การนำเข้าหมวดสินค้าทุนที่ไม่รวมเครื่องบินและแท่นขุดเจาะขยายตัวดีใน หลายหมวด โดยเฉพาะโทรศัพท์มือถือ เครื่องจักรที่ใช้ในอุตสาหกรรมต่างๆ เครื่องทดสอบการทำงานของฮาร์ดดิสก์ไดรฟ์ที่ขยายตัวต่อเนื่องตามการย้าย ฐานการผลิตมาไทยในช่วงก่อนหน้า นอกจากนี้ การนำเข้าหมวดยานยนต์ และชิ้นส่วนขยายตัว สอดคล้องกับยอดขายรถยนต์ในประเทศที่ขยายตัวดี

ทั้งนี้เมื่อเทียบรายเดือนการนำเข้าขยายตัว 7.5% MoM sa ส่วนเมื่อเทียบรายไตรมาส -2.9% YoY จากไตรมาสก่อนที่ 7.5% YoY

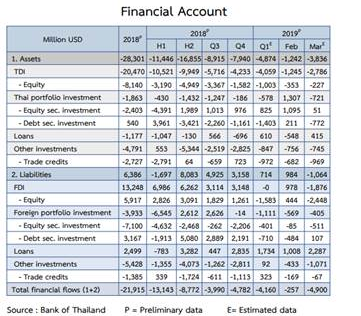

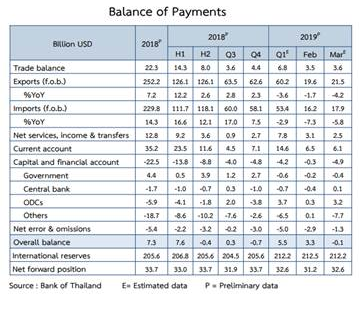

ดุลการชำระเงินขาดดุล -0.1 พันล้านดอลลาร์ฯ จากดุลบัญชีเงินทุนเคลื่อนย้ายที่ขาดดุลสุทธิเพิ่มมากขึ้น

ดุลการชำระเงินขาดดุล -0.1 พันล้านดอลลาร์ฯ (vs prev ที่เกินดุล 3.3 พันล้านดอลลาร์ฯ) จากดุลบัญชีเดินสะพัดที่ทรงตัวที่ 6.1 พันล้านดอลลาร์ฯ (vs prev เกินดุล 6.5 พันล้านดอลลาร์ฯ) อันเป็นผลจากดุลการค้าที่เกินดุลที่ 3.6 พันล้านดอลลาร์ฯ (vs prev 3.5 พันล้านดอลลาร์ฯ) ขณะที่ดุลบริการเกินดุลน้อยลงที่ 2.5 พันล้านดอลลาร์ฯ (vs prev 3.1 พันล้านดอลลาร์ฯ )

ด้านดุลบัญชีเงินทุนเคลื่อนย้าย ขาดดุลสุทธิที่ -4.9 พันล้านดอลลาร์ฯ ( vs -0.3 พันล้านดอลลาร์ฯ)จากทั้งด้านสินทรัพย์และด้านหนี้สิน โดยด้านสินทรัพย์ไหลออก สุทธิตาม (1) การลงทุนโดยตรงของนักลงทุนไทยในต่างประเทศจากการให้ กู้ยืมแก่ธุรกิจในเครือของธุรกิจพักแรมระยะสั้นและกิจกรรมของสำนักงานใหญ่, (2) การให้สินเชื่อทางการค้าสุทธิของผู้ส่งออกไทยแก่คู่ค้าในต่างประเทศ ตามมูลค่าการส่งออกที่สูงกว่าเดือนก่อน, และ (3) การออกไปลงทุนใน หลักทรัพย์ต่างประเทศของนักลงทุนไทยในตราสารหนี้ในประเทศสิงคโปร์และ หมู่เกาะเคย์แมน

ด้านหนี้สินเป็นการไหลออกสุทธิจาก (1) การลงทุน โดยตรงจากต่างประเทศ ตามการขายกิจการในไทยของนักลงทุนต่างชาติ ให้กับนักลงทุนไทย, และ (2) การขายสุทธิตราสารทุนของนักลงทุน ต่างชาติเพื่อนำไปลงทุนในกลุ่มตลาดเกิดใหม่ที่ให้ผลตอบแทนสูงกว่า